НДС при банкротстве до 2015 года

До 2015 года при продаже имущества при банкротстве НДС выплачивался в полном объёме. При этом компании-банкроты оформляли сделки, выставляли счет-фактуру, декларировали реализацию имущества, но налог не платили из-за отсутствия средств на счету. Поэтому статус налогового агента получали покупатели, которые должны были уплатить налог, а затем получить вычет, снизив базу для расчета.

В 2015 году коллизию попытались исправить: имущественные права и само имущество банкротов перестали выступать в качестве объекта для начисления НДС. Однако это изменение не коснулось готовой продукции и оказываемых услуг. Это привело к двоякой трактовке и спорам между предприятиями и налоговыми службами.

Как правило, имущество банкрота продается на конкурсных торгах и аукционах без НДС и выставления счет-фактуры. Если же предприятие-должник продолжало вести основную деятельность, то продукция могла и облагаться налогом, и нет. Если покупатель получал счет-фактуру, то при попытке получить вычет ИФНС обычно отказывала в нем, объясняя, что было приобретено имущество банкрота, то есть ставка НДС должна быть равна 0%. В судебной практике решение обычно принималось в пользу налоговой службы.

В итоге покупатели дважды перечисляли НДС (во время покупки товаров либо услуг, а затем при последующей продаже). Это нарушало равенство ведения бизнеса. На подобный перекос при исчислении НДС при банкротстве обратил внимание Конституционный суд.

В итоге было предписано не препятствовать возмещению покупателям НДС при банкротстве предприятия при условии, что они купили продукцию с выделенным налогом на добавленную стоимость.

Все про НДС при реализации имущества должников-банкротов

Обстоятельная статья от юриста.

В статье анализируются спорные вопросы правоприменения подпункта 15 пункта 2 статьи 146 Налогового кодекса Российской Федерации (далее — НК РФ). Исследуются пороки правового подхода к толкованию судами указанной нормы налогового законодательства и причины длящихся противоречий в правоприменительной практике арбитражных судов в вопросе квалификации перечня имущества должника, реализация которого подлежит обложению НДС.

Нормативная основа вопроса состоит в том, что подп. 15 п. 2 ст. 146 НК РФ не признает объектом налогообложения НДС операции по реализации имущества и (или) имущественных прав должников, признанных в соответствии с законодательством Российской Федерации несостоятельными (банкротами). Изложенная норма действует с 01.01.2015 г.

Как вытекает из названных положений, понятия «реализация товаров» (подп. 1 п. 1 ст. 146 НК РФ) и «реализация имущества должника» (подп. 15 п. 2 ст. 146 НК РФ), используемые в статье 146 НК РФ, не являются тождественными и, соответственно, имеют различное содержание.

Принимая во внимание, что глава 21 НК РФ не содержит определения понятия «реализация имущества должника», на основании п. 1 ст. 11 НК РФ и с учетом разъяснений, данных в пункте 8 постановления Пленума Верховного Суда Российской Федерации и Пленума Высшего Арбитражного Суда Российской Федерации от 11.06.1999 № 41/9, для уяснения круга операций, в отношении которых должен применяться подп. 15 п. 2 ст. 146 НК РФ, необходимо обратиться к положениям Закона о банкротстве.

Согласно п. 1 ст. 131, ст. 110 Закона о банкротстве открытие конкурсного производства в отношении организации-должника означает, что все ее имущество, имеющееся на дату открытия конкурсного производства, и выявленное в ходе конкурсного производства, признается составляющим конкурсную массу, и должно быть реализовано путем проведения торгов.

Однако в силу п. 6 ст. 139 Закона о банкротстве имущество, которое является продукцией, изготовленной должником в процессе своей хозяйственной деятельности, не подлежит реализации на торгах. Анализ изменения налогового законодательства (2011 — 2015 г.г.) в части порядка уплаты НДС организациями-банкротами свидетельствует о том, что такие изменения касались только имущества, входящего в конкурсную массу.

Таким образом, под реализацией имущества должника понимается продажа имущества, входящего в конкурсную массу, за исключением продукции, изготовленной должником в процессе своей текущей хозяйственной деятельности, и на основании п. 1 ст. 11 НК РФ в этом же значении понятие «реализация имущества должника» должно толковаться в целях применения подп. 15 п. 2 ст. 146 НК РФ.

Данный подход к толкованию подп. 15 п. 2 ст. 146 НК РФ является логичным, мотивированным и подтвержден Определениями Судебной коллегии по экономическим спорам Верховного суда Российской Федерации № 304-КГ18-4849 от 26.10.2018 г., № 309-КГ18-9573 от 08.11.2018 г.

Изложенное толкование согласуется с целью введения данной нормы — устранению коллизии между п. 4.1 ст. 161 НК РФ и статьей 134 Закона о банкротстве, преодолению которой посвящено, в частности, постановление Пленума Высшего Арбитражного Суда Российской Федерации от 25.01.2013 № 11, и состоящей в том, что положения Налогового кодекса возлагали на покупателя обязанность производить удержание сумм НДС из уплачиваемой должнику цены реализуемого имущества и перечислять их в бюджет вне какой-либо очередности, а законодательство о банкротстве предписывало осуществлять удовлетворение требований кредиторов (уполномоченного органа) за счет выручки от продажи имущества должника с соблюдением строго установленной очередности.

Затронутая тематика, казалось бы, уже многократно являлась предметом статей и обсуждений, и Судебная коллегия по экономическим спорам Верховного суда Российской Федерации Определениями № 304-КГ18-4849 от 26.10.2018 г., № 309-КГ18-9573 от 08.11.2018 г. (дела ООО «Центральная ТЭЦ» и ОАО «Элиз») уже поставила точку в вопросе о том, как же все-таки надо толковать подп. 15 п. 2 ст. 146 НК РФ, указав, что в данной статье речь идет об освобождении от обложения НДС реализации имущества должника-банкрота, включенного в конкурсную массу.

Тем не менее, правоприменение нижестоящих судов по данному вопросу к настоящему времени вызывает все больше вопросов.

Так, например, тот же Семнадцатый арбитражный апелляционный суд, который первым в стране высказал то толкование подп. 15 п. 2 ст. 146 НК РФ, которое впоследствии было поддержано СКЭС Верховного суда РФ в Определениях № 304-КГ18-4849 от 26.10.2018 г., № 309-КГ18-9573 от 08.11.2018 г. (дела ООО «Центральная ТЭЦ» и ОАО «Элиз») при рассмотрении спора ОАО «Элиз» с налоговым органом по иному налоговому периоду, но по совершенно идентичным обстоятельствам, почти в том же составе судей 09.04.2019 г. вынес Постановление № 17АП-3261/2019-АК по делу А50-31773/2018, которым занял прямо противоположенную позицию, указав, что подп. 15 п. 2 ст. 146 НК РФ не разделяет виды имущества должника-банкрота, вследствие чего необлагаемыми являются любые операции по отчуждению любого имущества должника со ссылками на Решение Верховного суда РФ от 15.03.2018 г. по делу №АКПИ17-1162, которое не относится к делу ни по обстоятельствам, ни по предмету спора.

Более того, Семнадцатый арбитражный апелляционный суд в рамках дела А50-15272/2017, по которому СКЭС Верховного суда РФ уже дано толкование подп. 15 п. 2 ст. 146 НК РФ в Определении № 309-КГ18-9573 от 08.11.2018 г., несмотря на то, что судебной коллегией Верховного суда РФ в порядке п. 14 ч. 1 ст. 291.13 АПК РФ прописано толкование подп. 15 п. 2 ст. 146 НК РФ, подлежащее применение по данному делу, все равно в порядке апелляционного рассмотрения дела в удовлетворении требований ОАО «Элиз» было отказано с той же мотивировкой: подп. 15 п. 2 ст. 146 НК РФ не разделяет виды имущества должника-банкрота, вследствие чего необлагаемыми являются любые операции по отчуждению любого имущества должника.

При этом, ранее тот же Семнадцатый арбитражный апелляционный суд по делам А50-25315/2018 поддержал ОАО «Элиз» в вопросе применения подп. 15 п. 2 ст. 146 НК РФ. Аналогичную поддержку данный налогоплательщик нашел в Арбитражном суде Уральского округа по делам А50-31673/2017, А50-31674/2017.

Тем не менее, уже очевидно, что с в конце марта — начале апреля 2019 г. подход судов в разрешении вопроса толкования подп. 15 п. 2 ст. 146 НК РФ стал меняться в прямо противоположную сторону без явных на то причин.

Подобная тенденция нашла отражение не только в делах ОАО «Элиз», но и в спорах ООО «Центральная ТЭЦ» (дела А27-6964/2019, А27-6971/2019), АО «ДАГНЕФТЕГАЗ» (дело А15-5058/2018), МУП «Электросети» (дело А66-8536/2018), ОАО «ЛДСК» (дело А45-21869/2018), ООО «Агроторг» (дело А35-9685/2017).

Под риском отмены все иные дела по спорам должников-банкротов за право осуществления текущей деятельности в конкурсном производстве с НДС (например, дело № А03-6274/2018 по заявлению ЗАО «Павловская птицефабрика», дело № А45-14525/2018 по заявлению ОАО «Инвестиционно-строительная , дела № А50-31778/2018,А50-25315/2018, А50-25316/2018 по заявлению ОАО «Элиз», дело № А73-12971/2018 по заявлению ООО «Амурметалл-Литьё», дело № А60-37739/2018 по заявлению ПАО «Машиностроительный завод М.И. Калинина, г. Екатеринбург»).

Перечисленные дела — это лишь небольшая доля огромного количества споров о толковании одной достаточно простой (если знать законодательство о банкротстве) нормы — подп. 15 п. 2 ст. 146 НК РФ, вокруг которой возникли совершенно необоснованные споры, имеющие глубокие социально-экономические последствия.

- Перед формулировкой последствий толкования правоприменителями спорной нормы необходимо выяснить, а почему же налогоплательщики, которым разрешают производить реализацию без НДС, противятся этому и не хотят подчиниться «уникальному» предложению налоговых органов, хотя банкротам, казалось бы, предлагают замечательную возможность не платить НДС и это должно быть благом для налогоплательщика, да еще и для того, который находится в процедуре банкротства и выискивает пути выхода из него, продолжая хозяйственную деятельность.

При ответе на данный вопрос все же следует обратить внимание, что К. Маркс и Ф. Энгельс еще в позапрошлом веке обозначили, что экономические причины предопределяют все иные социально-политические процессы. Применительно к делам должников-банкротов данная логика также применима — бюджету нужны денежные средства, причем поступать они должны более оперативно, чем это происходит в случае должников-банкротов — в порядке очередности, установленной ст. 134 Закона о банкротстве. Данные обстоятельства и обусловили тот подход, который применим во всех вышеуказанных арбитражных делах.

Дело в том, что толкование подп. 15 п. 2 ст. 146 НК РФ, согласно которому не облагается НДС реализация любого имущества должника-банкрота, приводит к тому, что происходит создание искусственной модели изъятия НДС в бюджет в обход очередности, установленной статьей 134 Закона о банкротстве и бюджет получает денежные средства в виде НДС быстрее, нежели если фискальные изъятия будут проходить по установленной ст. 134 Закона о банкротстве очереди.

Такая ситуация возникает в связи с особенностями экономико-правовой природы налога на добавленную стоимость. Конституционный Суд Российской Федерации указывал, что данный налог, будучи формой изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров, работ и услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения, является косвенным налогом (постановления от 28 марта 2000 года № 5-П

, от 20 февраля 2001 года

№ 3-П

и от 3 июня 2014 года

№ 17-П

; определения от 8 апреля 2004 года

№ 169-О

, от 4 ноября 2004 года

№ 324-О

, от 15 февраля 2005 года

№ 93-О

, от 10 ноября 2016 года

№ 2561-О

и др.).

Косвенная природа налога на добавленную стоимость приводит к следующим последствиям квалификации реализации товаров банкротом в качестве необлагаемой операции:

Во-первых, при реализации банкротом продукции в адрес покупателя НДС покупателю не предъявляется, соответственно у покупателя не возникает права на вычет (возмещение) НДС при приобретении указанной продукции (п. 1 ст. 171 НК РФ);

Во-вторых, покупатель (плательщик НДС) реализует продукцию потребителям, прибавляя к покупной цене продукции свою торговую наценку, а также НДС, исчисленный с цены реализуемой продукции (п. 1 ст. 168 НК РФ); потребитель перечисляет покупателю цену продукции, а также сумму предъявленного ему НДС;

В-третьих, исполняя обязанность по уплате налога, покупатель уплачивает сумму перечисленного ему потребителем НДС в бюджет.

Указанная цепочка отражает, что при толковании подп. 15 п. 2 ст. 146 НК РФ, в качестве исключающей обложение НДС любого имущества должника-банкрота, то бремя уплаты НДС по существу перекладывается с банкрота на его покупателя, который фактически становится «налоговым агентом» в операциях по реализации продукции банкрота. Поскольку в отношении покупателя не инициировано процедур несостоятельности (банкротства), сумма НДС перечисляется в бюджет сразу, по направлению в банк платежного документа, в сроки, установленные ст. 174 НК РФ.

Данная картина подтверждается тем, что вслед за должниками-банкротами, которым отказано в применении НДС к реализации товаров в арбитражные суды поступают заявления покупателей данных банкротов (например, ООО «Энергосервис-Пермь» — покупатель ОАО «Элиз»), которые добросовестно осуществляли приобретение продукции должника-банкрота и теперь стали заложниками некорректного толкования нормы права и рискуют сами стать такими же должниками-банкротами в виду предъявления налоговых претензий за период с 01.01.2015 г. (дата введения подп. 15 п. 2 ст. 146 НК РФ) по настоящее время.

Соответственно, применение в отношении банкротов неверного толкования подп. 15 п. 2 ст. 146 НК РФ, изложенного выше, приводит к созданию искусственной модели поступления НДС в бюджет в обход очередности погашения требований кредиторов по текущим платежам, установленной п. 2 ст. 134 Закона о банкротстве, путем фактического перекладывания бремени уплаты НДС с банкрота на его контрагента — покупателя. НДС при такой модели будет поступать в бюджет через покупателя («налоговый агент») сразу, «по первой очереди», а не в четвертую очередь удовлетворения требований кредиторов по текущим платежам банкрота.

Применение изложенной модели исчисления и уплаты НДС нарушает не только права, законные интересы банкротов, но и права, законные интересы его кредиторов, погашение требований которых предшествует уплате НДС. В число таких кредиторов входят, в частности, работники банкрота, уплата заработной платы которым относится ко второй очереди текущих требований кредиторов (п. 2 ст. 134 Закона о банкротстве).

В этой связи, прямо прослеживается аналогия между приведенным порядком и «агентским» порядком уплаты НДС (п. 4.1 ст. 161 НК РФ), применявшимся на практике до опубликования Постановления ВАС РФ от 25.01.2013г. № 11. Установленный ранее в п. 4.1 ст. 161 НК РФ «агентский» порядок уплаты НДС приводил к преимущественному удовлетворению требований уполномоченного органа (в лице ФНС России) перед иными кредиторами, поскольку НДС поступал в бюджет через налогового агента в обход очередности, установленной ст. 134 Закона о банкротстве. О недопустимости применения такого порядка указано ВАС РФ в пункте 1 Постановления Пленума от 25.01.2013г. № 11.

Именно в целях обеспечения баланса интересов кредиторов и недопущения приоритетного удовлетворения требований налоговых органов по уплате текущего НДС, был признан утратившим силу п. 4.1 ст. 161 НК РФ и введен в действие подп. 15 п. 2 ст. 146 НК РФ.

Толкование подп. 15 п. 2 ст. 146 НК РФ, изложенное в указанных выше судебных актах, по существу создает ту же самую ситуацию с изъятием НДС в бюджет в нарушение установленной ст. 134 Закона о банкротстве очередности, которая имела место до принятия подп. 15 п. 2 ст. 146 НК РФ, чем, по сути, лишает смысла введение данной нормы права в содержание НК РФ.

При этом, некорректное толкование подп. 15 п. 2 ст. 146 НК РФ порождает условия для использования недобросовестными банкротами указанного механизма в ущерб бюджетным интересам государства, когда недобросовестные участники гражданского оборота могут намеренно входить в процедуру банкротства, продолжая фактическую деятельность для целей неуплаты налога на добавленную стоимость.

Наряду с данными обстоятельствами, суды совершенно игнорируют тот момент, что используемое ими толкование подп. 15 п. 2 ст. 146 НК РФ не имеет экономического основания, влечет нарушение принципов единообразия и равенства налогообложения (ст. 3 НК РФ), так как по их мнению в подп. 15 п. 2 ст. 146 НК РФ из объекта налогообложения по НДС исключены операции по реализации товаров должниками-банкротами, но не исключены операции по реализации этими лицами работ и услуг, всвязи с чем, такие работы (услуги), выполняемые (оказываемые) банкротами, облагаются НДС в общем порядке.

Тем самым, данным правоприменением из объектов налогообложения НДС исключаются операции по реализации товаров (продукции, изготовленной в ходе текущей деятельности банкрота), но включаются операции по реализации выполняемых (оказываемых) банкротами в ходе текущей деятельности работ (услуг).

Такая логика идет вразрез содержанию статей 38, 39, подп. 1 п. 1 ст. 146 НК РФ, в которых реализация товаров и реализация работ, услуг приравниваются друг к другу для целей налогообложения, используется в единой связке «реализация товаров (работ, услуг)» как единый объект налогообложения.

Реализация банкротом в ходе его текущей деятельности производимых (оказываемых, выполняемых) товаров (работ, услуг) имеет единую экономическую суть и одинаковые экономические результаты, которые заключаются в создании материальных и нематериальных благ, их реализации покупателю (заказчику). Соответственно объективных различий между реализацией товаров, произведенных в ходе текущей хозяйственной деятельности банкрота, и реализацией выполненных (оказанных) в тождественных условиях работ (услуг), для целей налогообложения НДС не имеется.

При этом НДС, исчисленный при осуществлении банкротом операций как по реализации произведенных в ходе текущей хозяйственной деятельности товаров (продукции), так и реализации выполненных (оказанных) банкротом в текущей деятельности работ (услуг), подлежит включению в одну и ту же очередь расчетов с кредиторами по текущим платежам и уплачивается в бюджет в одинаковом порядке — преимущественно перед требованиями кредиторов должника, включенными в реестр (ст. 5, 134 Закона о банкротстве).

Соответственно объективных различий между реализацией банкротами товаров, произведенных в ходе его текущей хозяйственной деятельности, и реализацией выполненных (оказанных) банкротом в тождественных условиях работ (услуг), для целей налогообложения не имеется. Финансовые последствия для бюджетной системы, связанные с уплатой НДС по операциям реализации банкротами товаров, работ, услуг и применением вычетов контрагентами банкротов, которые реализуют товары и контрагентами банкротов, реализующими работы (услуги) — едины.

Следовательно, если допустить, что при введении подп. 15 п. 2 ст. 146 НК РФ целью законодателя являлось исключение из объектов обложения НДС операций по реализации не только конкурсной массы банкрота, но и не входящих в конкурсную массу результатов его текущей деятельности, то такая мера была бы осуществлена в равной степени как в отношении реализации товаров (продукции), так и в отношении реализации работ (услуг).

Конституционный Суд РФ в п. 2.1 Определения от 17.07.2014г. № 1579-О указал, что в силу ст. 19 Конституции РФ во взаимосвязи с ее статьей 57 налогообложение должно быть основано на конституционном принципе равенства, который исключает придание налогам и сборам дискриминационного характера и возможность их различного применения. В налогообложении равенство понимается, прежде всего, как равномерность, нейтральность и справедливость налогообложения.

Это означает, что одинаковые экономические результаты деятельности налогоплательщиков должны влечь одинаковое налоговое бремя, и что принцип равенства налогового бремени нарушается в тех случаях, когда определенной категории налогоплательщиков предоставляются иные по сравнению с другими налогоплательщиками условия, хотя между ними нет существенных различий, которые оправдывали бы неравное правовое регулирование (Постановление Конституционного Суда РФ от 22.06.2009г. № 10-П).

В п. 5 Постановления от 30.01.2001г. № 2-П Конституционным Судом РФ сформулирована правовая позиция, согласно которой принцип равного налогового бремени, вытекающий из статей 8 (часть 2), 19

(часть 1) и

57

Конституции РФ, в сфере налоговых отношений означает, что не допускается установление носящих дискриминационный характер правил налогообложения, в том числе в зависимости от характера (содержания) предпринимательской деятельности налогоплательщиков (Постановление Конституционного Суда РФ от 21.03.1997г.).

Таким образом, толкование судов допускает произвольное деление налогоплательщиков-банкротов, продолжающих хозяйственную деятельность в конкурсном производстве, по видам экономической деятельности (реализация товаров или работ, услуг).

Социальные последствия подхода к толкованию подп. 15 п. 2 ст. 146 НК РФ очевидны:

Во-первых, банкрот, с большой долей вероятности уже не будет иметь шансов по восстановлению своей платежеспособности, а также погасить реестр требований кредиторов в полном объеме, так как размер текущих требований увеличивается на суммы неосновательного обогащения (ст. 1102 НК РФ), которые предъявляются покупателями товаров в размере переплаченного НДС.

Во-вторых, сам покупатель, в случае неполучения суммы неосновательного обогащения от должника-банкрота получает серьезные финансовые потери в виде доначислений НДС, пени и штрафа по ст. 122 НК РФ, которые могут подорвать его платежеспособность, привести к уголовно-правовым последствиям для руководителей (ст. 199 УК РФ), а также гражданско-правовым последствиям в виде субсидиарной ответственности контролирующих должника лиц.

В-третьих, как правило, продолжение текущей финансовой деятельности осуществляется на производственных предприятиях, имеющих большой штат работников, соответственно, прекращение деятельности банкрота и, возможно, попадание в ситуацию неплатежеспособности покупателя продукции банкрота, создает предпосылки для прекращения рабочих мест, возникновению ситуации серьезной социальной напряженности.

Таким образом, беспринципное правоприменение, идущее вразрез позиций высших судебных инстанций, существенным образом формирует негативные социально-экономические последствия, нарушает правовые основы налогового законодательства и законодательства Российской Федерации о несостоятельности (банкротстве), в связи с чем не может не вызывать сомнений в обоснованности подхода к применению подп. 15 п. 2 ст. 146 НК РФ.

Привет, Гость! Предложение от «Клерка»

Онлайн-профпереподготовка «Главный бухгалтер на УСН» с дипломом на 250 ак.часов. Научитесь всему новому, чтобы не допускать ошибок. Обучение онлайн 2 месяца, поток стартует 1 марта.

Записаться

НДС при банкротстве предприятия с 2022 года

В начале года предписание Конституционного суда полностью вступило в силу. Активы предприятия в стадии банкротства реализуются без учета НДС. Все суммы налогов учитываются в итоговой стоимости, что не позволяет теперь выставлять при отгрузке счет-фактуру с отдельно указанным НДС.

В итоге при продаже имущества или готовой продукции подобного предприятия:

- НДС не определяется отдельно;

- счет-фактура не выставляется;

- принятый ранее к вычету НДС должен быть восстановлен.

Если же предприятие-банкрот выставит счет-фактуру с указанием налога на добавленную стоимость, то покупатель однозначно не сможет получить вычет.

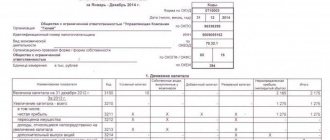

Пример расчета НДС при банкротстве

Допустим, предприятие находится в стадии банкротства, действует конкурсное производство. При этом основная деятельность продолжается, выпускается и продается готовая продукция. В первом квартале 2022 года выручка составила 10 000 000 рублей. При отгрузке покупателям НДС не выделялся, и счет-фактура не оформлялась.

При этом сырье было приобретено в четвертом квартале 2022 года, когда предприятие не было банкротом. Итоговая сумма закупки составила 6 000 000 рублей, из которых 1 000 000 рублей пришелся на НДС. Последняя сумма была принята к вычету и компенсирована из бюджета. Теперь на эту сумму необходимо провести восстановление НДС при банкротстве в первом же квартале 2022 года, когда были проведены необлагаемые этим налогом операции.

Непосредственно восстановление НДС идет путем регистрации в книге продаж соответствующих «входящих» счетов-фактур:

- для товаров, услуг и работ в полном объеме;

- по основным нематериальным активам и средствам в размере, пропорциональном балансовой остаточной их стоимости без учета выполненной переоценки.

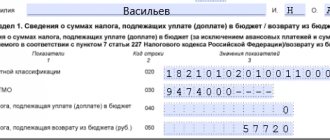

В декларации по уплате НДС эти суммы будут зафиксированы в разделе № 3 в строке 080. Налог уплачивается равными частями в течение трех следующих месяцев после завершения первого квартала.

Восстановление НДС по недвижимому имуществу

Восстановление НДС по недвижимому имуществу происходит в особом порядке. Его применяют фирмы, которые приобрели недвижимость, приняли НДС по ней к вычету, а затем стали использовать это имущество для операций, не облагаемых налогом (п. 3 ст. 171.1 НК РФ).

Вот этот порядок.

Восстанавливать НДС нужно в конце каждого календарного года в течение 10 лет. Отсчет этого срока начинается с первого числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию.

В течение 10 лет в конце каждого календарного года нужно восстанавливать 1/10 суммы НДС, ранее принятой к вычету. Для этого по итогам каждого года определяют долю отгруженных товаров (работ, услуг), которые не облагаются НДС, в общей стоимости отгруженных товаров (работ, услуг) за год.

Восстановленная сумма НДС учитывается в составе прочих расходов по правилам статьи 264 Налогового кодекса.

НДС по объекту недвижимости восстанавливать не нужно, если:

- недвижимость находится у фирмы в эксплуатации не менее 15 лет;

- недвижимость полностью самортизирована в налоговом учете.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Как заполнять приложение 1 к разделу 3 «Сумма налога, подлежащая восстановлению…» декларации по НДС

Когда необходимо выплатить НДС при банкротстве

Министерство финансов в апреле 2022 года описало ситуации, лишающие предприятия права на работу без НДС при банкротстве. Так, сегодня должник и кредиторы могут заключать мировые соглашения. В таком случае рассмотрение дела о банкротстве останавливается, и должник возвращается в общее правовое поле. С этого момента компания вновь теряет права на реализацию товара без выделения НДС.

Если в нашем примере произошла такая ситуация и 1 апреля 2021 года было закрыто конкурсное производство, то компания начинает работать на прежних условиях. Допустим, за апрель продано на 2 400 000 рублей готовой продукции с учетом НДС. При отпуске покупателям был передан весь пакет документов, включая счет-фактуру, где выделен налог. Если вычет по НДС со стоимости сырья не применялся, то производитель получает право подать заявление на его получение.

Порядок реализации имущества при банкротстве физического лица

Физическое лицо тоже может быть признано банкротом. Продажа его имущества — это крайняя мера, к которой прибегают, если более ранняя стадия банкротства — реструктуризация долгов — по ряду причин невозможна или была проведена с нарушениями. Продажа осуществляется следующим образом:

- Арбитражный управляющий описывает всю собственность должника. Это могут быть транспорт, недвижимость, ценные бумаги, дорогие мебель, техника и т. д. Управляющий обязательно анализирует сделки гражданина за последние 3 года. Договоры, особенно дарственные, со взаимозависимыми (супругами, детьми, родителями, подчиненными и т. д.) могут быть аннулированы, тогда собственность оказывается в конкурсной массе.

- Проводят оценку имущества с привлечением по необходимости независимых оценщиков, они установят в своем отчете рыночную стоимость вещей.

- Публикуют объявление о проведении торгов, которые проходят как открытый электронный аукцион. Все связанные с этим траты покрывает гражданин.

- Арбитражный управляющий или специализированная независимая компания проводят торги — не позже двух месяцев и в три этапа. Первый —– это аукцион «на повышение». Аукционный шаг здесь 5-10 % от стартовой цены. Побеждает предложивший больше всех денег. Второй этап — если на участие в торгах никто не заявился (либо участник единственный), тогда организатор вправе признать их несостоявшимися. Стартовая цена по отношению к рыночной понижается на 10-30 %. Третий этап — это публичное предложение с торгом на понижение. Снижение цены имущества может достигать 90 %. Нереализованные вещи физического лица возвращаются ему при соблюдении условий п. 5 ст. 213.26 ФЗ № 127. Передача нереализованного имущества кредитору при банкротстве гражданина возможна: по своей правовой природе этот вариант близок к отступному (ст. 142.1 ФЗ № 127). Применить эту статью к гражданам позволяет п. 1 ст. 213.1 ФЗ № 127.

- Рассчитываются с кредиторами (в режиме ст. 213.27 ФЗ № 127), оплачивают судебные издержи, выплачивают вознаграждения управляющему и независимому организатору.

- Управляющий отчитывается о продаже вещей физического лица суду и кредиторам. К такому отчету обязательно прикладываются все доказательства фактов продажи и расчетов с кредиторами. Если вырученных средств не хватило для оплаты всех долгов, оставшиеся списывают, физическое лицо становится банкротом, суд прекращает соответствующую процедуру.

Налоги при банкротстве юридического лица

В настоящее время многие юридические лица из-за сложной экономической ситуации в стране столкнулись с трудностями ведения бизнеса. Большинство компаний не могут погашать свои долги, платить по счетам и поэтому со временем они сталкиваются с требованиями кредиторов. Если нет выхода из сложившейся ситуации, стоит задуматься о процедуре банкротства. Данный процесс регулируется Федеральным Законом «О несостоятельности (банкротстве)» № 127-ФЗ, который был принят еще в 2002 году.

Рассматривается дело о банкротстве в арбитражном суде по нормам и правилам, которые установлены Арбитражным процессуальным кодексом Российской Федерации. Многих руководителей компаний, которые решились на банкротство, волнует вопрос – какие налоги при банкротстве юридического лица придется платить, как происходит их взыскание.

Налог на прибыль

Согласно ст.247 Налогового Кодекса РФ, объектом налогообложения по налогу на прибыль предприятий является вся прибыль, которая была получена данным налогоплательщиком за отчетный период. Прибылью считается разница, между полученными доходами и понесенными затратами предприятия.

К доходам налогоплательщика относят:

- Полученная выручка от реализации товаров, выполненных работ или предоставленных услуг. Также сюда относят доход от продажи имущественных прав.

- Все другие доходы.

К доходам от реализации товаров (работ, услуг) относят полученную выручку как от реализации собственной продукции или оказанных услуг, так и от приобретенных товаров. Эти положения указаны в ст.249 Налогового Кодекса России.

При продаже имущества, которое амортизируется на предприятии, налогоплательщик имеет право уменьшить полученный доход на остаточную стоимость объекта. Эти нормы указаны в ст.268 НК РФ.

В главе 25 Налогового Кодекса РФ, которая посвящена налогу на прибыль предприятий, не предусмотрено признание налоговым агентом организацию или уполномоченное лицо, которые занимаются продажей имущества. Поэтому с дохода, который будет получен от продажи на электронных торгах любого имущества должника, налог на прибыль будет платить сам банкрот.