Мероприятия налогового контроля предусматривают проведение налоговых проверок, истребование пояснений и документов, осмотр помещений и так далее. О них сказано в статье 82 НК РФ. Одной из специальных форм налогового контроля являются дополнительные мероприятия, которые могут назначаться по усмотрению руководства налогового органа. Их цель — подтвердить и закрепить выводы сотрудников ИФНС, которые проводили проверку. В рамках таких мероприятий инспекторы стремятся собрать факты, которые подтвердят совершение правонарушения.

Предлагаем познакомиться с ответами специалистов Налоговой службы на 4 важных вопроса, связанных с проведением мероприятий дополнительного контроля. Они даны в письме ФНС от 19 октября 2022 года № ЕД-4-2/[email protected]

Что такое дополнительные мероприятия и когда они назначаются?

О мероприятиях дополнительного налогового контроля сказано в пункте 6 статьи 101 НК РФ. Это истребование документов, допрос свидетелей и проведение экспертизы. Назначаются такие мероприятия по решению руководителя налогового органа или его заместителя. Основанием для принятия решения служит необходимость получения дополнительных доказательств, которые подтвердили бы или опровергли тот факт, что налогоплательщик совершил нарушение.

Срок проведения таких мероприятий — месяц при обычной проверке, и 2 месяца — при проверке консолидированной группы налогоплательщиков.

Назначаются упомянутые мероприятия до того, как окончится налоговая проверка и будет составлен и вручен налогоплательщику акт. А также до того, как ее материалы будут рассмотрены руководством ИФНС.

Что со сроками?

Допмероприятия не позволено проводить более одного месяца (двух – при проверке КГН или инофирмы, состоящей на учете по п. 4.6 ст. 83 НК РФ). Имейте в виду: увеличить этот срок инспекторы не могут ни при каких условиях (письмо Минфина России от 21.11.2018 № 03-02-07/1/83852).

Однако чиновники убеждены – нарушение данных сроков не ведет к безусловной отмене решения ИФНС, принимаемого по результатам проверки. Умозаключение вытекает из положений статьи 101 главного налогового документа (письма Минфина России от 23.03.2018 № 03-02-07/1/18400, ФНС России от 06.03.2018 № ЕД-4-2/[email protected]).

Дополнительного налогового контроля много не бывает: ВС РФ согласился

Читать далее…

Действительно, если затягивание ревизорами процесса – их единственная погрешность, добиться отмены итогового решения инспекции вряд ли удастся. Такой вывод следует из сложившейся судебной практики, на что налоговая служба обратила внимание в письме от 10.01.2019 № ЕД-4-2/55. Тем не менее ФНС России в этом же разъяснении призывает фискалов соблюдать все процессуальные сроки, дабы избежать неэффективного использования ресурсов, увеличения обращений и жалоб. Кроме того, такие шероховатости могут затруднить взыскание налогов, пеней, штрафов в принудительном порядке. Сроки для принятия этих мер не сдвигаются, и из-за затягивания ревизорами КД вероятен их пропуск (п. 31 Постановления Пленума ВАС РФ от 30.07.2013 № 57).

Но учтите – если проверяющие успеют подать в суд иск о взыскании задолженности в последний день шестимесячного срока, предусмотренного пунктом 3 статьи 46 Кодекса, рассчитаться с бюджетом придется (Постановление АС Дальневосточного округа от 16.10.2018 № Ф03-4140/2018, оставленное в силе Определением ВС РФ от 28.12.2018 № 303-КГ18-22204).

И еще. Доказательства, истребованные после окончания срока, указанного в решении о допмероприятиях, во внимание не принимаются. Это подчеркнуто в пункте 27 того же 57-го Постановления.

Обратите внимание

Бывает, что в решении о проведении КД не указаны конкретные допмероприятия налогового контроля. Но, по мнению судей, такой документ все равно соответствует требованиям пункта 6 статьи 101 НК РФ и не может быть признан недействительным (Постановление АС Восточно-Сибирского округа от 05.05.2017 № Ф02-1246/2017).

В пункте 6 статьи 101 Кодекса прописано, что в качестве КД могут проводиться истребование документов (как у самого проверяемого лица, так и у его контрагентов), допрос свидетеля и экспертиза. К каким именно из этих действий прибегнуть, сколько раз и в каком объеме – решать ИФНС. Это отмечают не только сотрудники финансового ведомства (письмо от 15.07.2016 № 03-02-07/1/41426), но и служители Фемиды. Взять хотя бы Постановление АС Уральского округа от 20.01.2017 № Ф09-10912/16. В нем подчеркнуто, что необходимость и объем проведения тех или иных контрольных допмероприятий определяют именно инспекторы. Что же до налогоплательщика, то его мнение и желания роли не играют.

Каждое КД оформляют, как того требует Налоговый кодекс РФ (постановлением о проведении экспертизы, протоколом допроса свидетеля и т. д.). Производят подобные действия в общем порядке, то есть так же, как при самой проверке (письма Минфина России от 19.06.2009 № 03-02-07/1-321, от 06.03.2009 № 03-02-07/1-113).

Перечень упомянутых мероприятий является исчерпывающим. Однако арбитры дают ревизорам добро и на некоторые другие смежные действия:

- осмотр помещений. В Постановлении от 24.12.2018 № Ф04-5098/2018 АС Западно-Сибирского округа принял протокол осмотра в качестве доказательства, отвечающего требованиям статьи 75 АПК РФ. Документ был составлен правильно – с разрешения руководителя, с участием понятых. Довод организации, что осмотр проведен инспекторами в нарушение пункта 6 статьи 101 НК РФ, суд отклонил;

- привлечение специалиста. Нормы статьи 96 главного налогового документа не ограничивают чиновников в привлечении специалиста для участия в контрольных допмероприятиях (постановления АС Поволжского округа от 14.02.2017 № Ф06-17683/2017 и Уральского округа от 15.05.2019 № Ф09-2143/19);

- выемку документов. Суд посчитал постановление ИФНС о выемке мотивированным (бумаги требовались для экспертизы, назначенной в рамках КД). По форме и содержанию оно соответствует требованиям части 1 статьи 94 НК РФ. Выемка проведена уполномоченными лицами инспекции в присутствии понятых и представителей проверяемой компании. То, что фирма представила документацию добровольно, значения не имеет. Фискалы вправе изъять подлинники, если имеющихся копий им недостаточно (см. Постановление АС Волго-Вятского округа от 21.03.2018 № Ф01-351/2018, Ф01-773/2018). В другом деле служители Фемиды также посчитали, что у контролеров, проводивших допмероприятия, были основания для выемки подлинников документов. Одно из них – направление этих бумаг на экспертизу (Постановление ФАС Северо-Кавказского округа от 27.01.2012 № А53-27001/2010, оставленное в силе Определением ВАС РФ от 17.05.2012 № ВАС-5533/12). ФНС России в пункте 10 письма от 23.05.2013 № АС-4-2/9355 обратила внимание, что арбитражная практика по данному вопросу складывается в ее пользу, сославшись на ряд вердиктов. Однако при этом чиновники подчеркнули – изъять документы можно лишь в случаях, перечисленных в пунктах 4 и 8 статьи 94 НК РФ. В частности, когда для проведения мероприятий налогового контроля копий документов проверяемого лица недостаточно.

Каким документом оформляются результаты?

Результаты дополнительных мероприятий должны оформляться специальным документом — дополнением к акту налоговой проверки. Об этом сказано в пункте 6.1 статьи 101 НК РФ. Это правило, как и некоторые другие, вступило в силу 3 августа и распространяется на проверки, которые завершились после 3 сентября 2018 года.

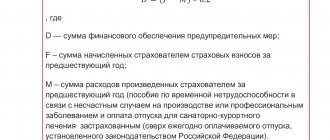

Формируется документ в течение 15 рабочих дней после окончания дополнительного мероприятия. В нем нужно отразить такие параметры:

- дату начала и окончания мероприятия;

- его описание;

- доказательства, которые были получены в его ходе.

Ожидаемые изменения в законодательстве

Основаниями для отмены решения налоговиком могут быть только нарушения условий по рассмотрению материалов налоговой проверки, к которым относят:

- непредставление возможности налогоплательщику принимать участие в рассмотрении материалов дела, как лично, так и через его представителя;

- непредставление налогоплательщику возможности давать объяснения.

В настоящее время Госдумой рассматривается законопроект № 249505-7, по которому налоговики должны будут составлять акт по итогам допмероприятий. Налогоплательщик в этом случае получит возможность свободно ознакомиться с актом и представить свои письменные возражения. Полагается также, что такой законопроект позволит более объективно выносить решение налоговыми органами о результатах проверки.

Такой акт должен будет содержать дату начала и дату окончания допмероприятий и показывать сущность правонарушения. Вручаться такой акт должен налогоплательщику в течение 5 дней с даты окончания допмероприятий. Все документы, которые были представлены самим налогоплательщиком, налоговики к акту прикладывать не будут. Акт должен передаваться налогоплательщику под расписку, либо другим способом, но при условии, что плательщик подтвердит его получение.

При уклонении налогоплательщика от получения такого акта, налоговики могут направить его заказным письмом по почте в адрес физлица.

Кроме вышеизложенного, данный законопроект должен сократить сроки проведения камеральных проверок. Напомним, что на сегодняшний день срок «камералки» составляет 3 месяца. Сократить же его предлагается до одного месяца.

Таким образом, попав под выездную проверку налоговых органов, организации – налогоплательщику, важно контролировать сроки этой процедуры. При назначении дополнительных мероприятий, проверяемый должен предоставить требуемые документы и не сопротивляться другим мероприятиям. В силу того, что налоговая на сегодняшний день не обязана представлять проверяемому акт о проведении допмероприятий, налогоплательщик должен самостоятельно изъявить желание ознакомиться с результатами допмероприятий. Если какие то моменты результата мероприятий проверяемого не устроят, он может написать в налоговую возражение. Главное, чтобы к этому возражению были приложены соответствующие доказательства.

Может ли дополнительное мероприятие выявить новые нарушения?

Нет, не может. Смысл дополнительных мероприятий в том, чтобы найти факты, подтверждающие уже выявленные правонарушения. В пункте 6.1. статьи 101 НК РФ сказано, что в дополнении к акту проверки следует указывать дополнительные доказательства. Подразумеваются доказательства в отношении тех правонарушений, которые указаны в самом акте налоговой проверки.

Такой же вывод сделан в постановлении Конституционного суда от 14 июля 2005 года № 9-П и постановлении Пленума ВАС от 30 июля 2013 года № 57. В них указано, что дополнительные мероприятия направлены на сбор доказательств по тем нарушениям, которые уже обнаружены.

Даже если в ходе допмероприятия будут выявлены какие-то иные нарушения, включать их в дополнение к акту проверяющие не должны.

Камеральная налоговая проверка

Камеральная проверка налоговой декларации или расчета проводится в налоговой инспекции на основе декларации, данных бухгалтерского учета и других документов. Ее цель – проверить правильность отражения данных для расчета налога. Проверка осуществляется автоматически по контрольным соотношениям. В случае выявления системой расхождений или несоответствий, налоговики попросят представить пояснения и подтверждающие операции документы.

В каких случаях запрашивают документы

- в декларации заявлена льгота (например, это может быть пониженная или нулевая ставка по налогу);

- в РСВ указаны суммы, не подлежащие обложению или пониженные тарифы;

- в декларации по НДС заявлен налог к возмещению;

- представлена уточненная декларация, спустя 2 года с уменьшением суммы налога.

Не нужно ждать, когда к вам поступит запрос из ФНС, подготовьте необходимый пакет документов заранее. На запрос можно (и намного проще) отвечать в электронном виде, если вы пользуетесь услугами операторов ЭДО для сдачи отчетности. Поэтому можно сразу собрать нужные копии документов (сканы) в папку, и потом просто отправить ее в ответ налоговикам.

Кроме того, вооружитесь шаблонами ответов на частные запросы.

Пример: если у вас есть регулярные расхождения между расчетом о страховых взносах и 6-НДФЛ в части облагаемых выплат, допустим, дивидендов (они облагаются НДФЛ, но не облагаются взносами), можно сразу составить текст письма и менять в нем только динамическую информацию — номера документов, даты и суммы. Так вы быстрее и без ошибок ответите на требование.

Все случаи, когда могут быть запрошены документы в рамках камеральной проверки, предусмотрены в ст. 88 НК РФ.

Какие еще документы запрашивают

Стоит отметить, что при проверке заявленной льготы по НДС или по налогу на имущество, налоговики могут затребовать представление электронного реестра документов, подтверждающих право на льготы. Далее они определяют объем документов, который нужно представить, но не менее 50% от всего объема.

Если вы не представите реестр или представите его в бумажном виде, то налоговики потребуют весь объем документов по льготе.

С файлами реестром и порядком их заполнения можно ознакомиться в приказе ФНС России от 24.05.2021 № ЕД-7-15/[email protected]

В какой срок представить

Срок на исполнение требования — 10 рабочих дней.

Но перед тем, как готовить запрашиваемые документы, проверьте:

- Не закончился ли срок проверки, т. к. вы вправе не представлять документы за пределами этого срока, кроме случаев проведения дополнительных мероприятий налогового контроля (п. 6 ст. 101 НК РФ).

- Не представляли ли вы ранее указанные в требовании документы. Если да — уведомляем об этом факте проверяющих и повторно документы не отправляем (п. 5 ст. 93 НК РФ).

Какие дополнительные мероприятия проводят

Помимо истребования документов, налоговики в рамках камеральной проверки могут:

- запросить пояснения по выявленным расхождениям;

- пригласить руководителя или главбуха в налоговую для дачи пояснения;

- запросить документы по вашей организации у третьих лиц;

- допросить лиц, которые осведомлены об обстоятельствах проверки.

Допросы, беседы с руководством, сотрудниками компании и контрагентами — признаки того, что налоговая обнаружила какие-то серьезные несоответствия или сомнительные операции в отчетности. Например, заявлен вычет по НДС, а у поставщика документы по поставкам не отражены в декларации. Или контрагент в “черном списке” и относится к числу недобросовестных.

В этом случае возрастает не только риск того, что ФНС настоятельно предложит уточнить декларации и доплатить налоги, но и что налоговики придут в компанию уже с выездной проверкой.

Большая ошибка думать, что все предварительные мероприятия (вызов в ФНС, запрос документов, встречные проверки и т. д.) не требуют особого внимания, вот когда придут… Когда к вам придут — защищать интересы и права бизнеса будет труднее, ведь у налоговиков уже будет собрана доказательная база, которую вы сами им и предоставите.

Клиенты компании IAS, которые перешли на аутсорсинг бухгалтерии, надежно защищены во время налоговых проверок. Их учет в руках профессионалов, которые также готовы оперативно дать консультации по бухгалтерии и налогообложению.

Как оформляют камеральную проверку

Камеральная проверка длится три месяца. При выявлении нарушений в течение 10 дней составляется акт, на который вы вправе представить возражения. На это дается 1 месяц. А после уже с учетом возражений принимается решение о привлечении (об отказе в привлечении) к ответственности за совершение налогового правонарушения.

Если нарушений во время проверки не выявлено, то никакие документы по результатам проверки не оформляются.

Вправе ли ИФНС доначислить налоги после проведения допмероприятий?

Есть постановление Пленума ВАС РФ от 30 июля 2013 года № 57, в котором сказано: после того как вынесено решение по результатам проверки, ФНС не может его изменить таким образом, чтобы она ухудшило положение проверяемой компании или ИП. Иначе говоря, доначислить налоги нельзя.

Однако это общий случай, и в судебной практике из него есть исключения. Примером может служить постановление АС Уральского округа от 23 апреля 2015 года № Ф09-1929/15. Подавая возражение на акт, налогоплательщик представил документы, которые были недоступны инспекторам при проведении выездной проверки. Изучение этих документов привело к увеличению доначислений.

Налогоплательщик обратился в суд, однако он поддержал налоговый орган. Судьи указали, что представленные документы имели отношение к нарушениям, которые выявлены в ходе проверки. И сделанные на их основе доначисления правомерны, поскольку иначе бы налогоплательщик избежал уплаты налога с сокрытого им объекта налогообложения. Верховный Суд своим определением от 20 августа 2015 года № 309-КГ15-9617 оставил указанное постановление в силе.

Допросы, проверки и новые методы контроля: как общаться с налоговой

Неработающая апелляция и молчаливое согласие налоговой

Один из главных трендов налогового контроля сейчас — переход от постконтроля результатов деятельности к текущему автоматизированному контролю операций. Теперь если инспекция приходит на проверку, она приходит уже подготовленной, чтобы закрепить те выводы, что были сделаны при текущем контроле, рассказала партнер Пепеляев Групп Пепеляев Групп Федеральный рейтинг. группа Антимонопольное право (включая споры) группа Арбитражное судопроизводство (средние и малые споры — mid market) группа ВЭД/Таможенное право и валютное регулирование группа Земельное право/Коммерческая недвижимость/Строительство группа Интеллектуальная собственность (Регистрация) группа Комплаенс группа Налоговое консультирование и споры (Налоговое консультирование) группа Налоговое консультирование и споры (Налоговые споры) группа Трудовое и миграционное право (включая споры) группа Цифровая экономика группа Интеллектуальная собственность (Защита прав и судебные споры) группа Интеллектуальная собственность (Консалтинг) группа Природные ресурсы/Энергетика группа Фармацевтика и здравоохранение группа Финансовое/Банковское право группа Экологическое право группа Банкротство (включая споры) (mid market) группа Корпоративное право/Слияния и поглощения (high market) группа Международный арбитраж группа ТМТ (телекоммуникации, медиа и технологии) Ксения Литвинова. «Позиция инспекции, которая выходит на проверку, согласовывается с вышестоящим налоговым органом. Это приводит к тому, что стадия апелляционного обжалования становится формальностью. Вы подаете апелляцию, но должны понимать, что негласно этот орган уже одобрил решение», — предупредила эксперт.

ВС определяет срок давности для возврата «налоговой переплаты»

Кроме того, налоговая стремится к увеличению объема «добровольных» корректировок. Поэтому большое значение теперь имеют побудительные мероприятия — общение с налоговыми органами еще до начала проверок. Надо определиться с правовой позицией уже на стадии первого ответа, советует юрист. «Если вы пишете какое-то объяснение, почему заключили сделку или для какой цели приобретали услуги, нужно сразу занимать определенную позицию. Ее изменение в дальнейшем выглядит «не очень», — уверена Литвинова. Если вопросы возникли к контрагенту, можно попросить у налоговиков информацию о том, на чем основаны подозрения. Это стоит сделать еще до принятия решения.

Если удастся прийти к каким-либо договоренностям с налоговым органом, это лучше закрепить формально, уверена юрист.

А партнер Пепеляев Групп Пепеляев Групп Федеральный рейтинг. группа Антимонопольное право (включая споры) группа Арбитражное судопроизводство (средние и малые споры — mid market) группа ВЭД/Таможенное право и валютное регулирование группа Земельное право/Коммерческая недвижимость/Строительство группа Интеллектуальная собственность (Регистрация) группа Комплаенс группа Налоговое консультирование и споры (Налоговое консультирование) группа Налоговое консультирование и споры (Налоговые споры) группа Трудовое и миграционное право (включая споры) группа Цифровая экономика группа Интеллектуальная собственность (Защита прав и судебные споры) группа Интеллектуальная собственность (Консалтинг) группа Природные ресурсы/Энергетика группа Фармацевтика и здравоохранение группа Финансовое/Банковское право группа Экологическое право группа Банкротство (включая споры) (mid market) группа Корпоративное право/Слияния и поглощения (high market) группа Международный арбитраж группа ТМТ (телекоммуникации, медиа и технологии) Андрей Терещенко обратил внимание на одну из благоприятных для налогоплательщиков тенденций, возникших в последние годы в российских судах, — о защите правомерных ожиданий налогоплательщика. Еще в 2022 году Верховный суд указал: если налоговики долгое время явно, последовательно и безусловно одобряли режим налогоплательщика, то они не могут предъявлять к нему претензии.

С годами этот принцип трансформировался, и теперь «молчаливое принятие» порядка налогообложения уже не рассматривается основанием для возникновения у налогоплательщика правомерных ожиданий и признания решения налогового органа о доначислении незаконным. Но и в этом случае речь идет только о законных решениях налогового органа. Если они были ошибочными, принцип не защищает от возможности ретроспективного пересмотра позиции, рассказал юрист со ссылкой на постановление АС Московского округа по делу № А41-12777/2021.

Даже если мы доказали факт правомерных ожиданий, это уже не может стать основанием для оспаривания доначисления. Можно побиться за пени и штрафы, но не за саму налоговую недоимку.

Андрей Терещенко

Налоговики активно зазывают компании в систему налогового мониторинга, рассказала партнер Пепеляев Групп Пепеляев Групп Федеральный рейтинг. группа Антимонопольное право (включая споры) группа Арбитражное судопроизводство (средние и малые споры — mid market) группа ВЭД/Таможенное право и валютное регулирование группа Земельное право/Коммерческая недвижимость/Строительство группа Интеллектуальная собственность (Регистрация) группа Комплаенс группа Налоговое консультирование и споры (Налоговое консультирование) группа Налоговое консультирование и споры (Налоговые споры) группа Трудовое и миграционное право (включая споры) группа Цифровая экономика группа Интеллектуальная собственность (Защита прав и судебные споры) группа Интеллектуальная собственность (Консалтинг) группа Природные ресурсы/Энергетика группа Фармацевтика и здравоохранение группа Финансовое/Банковское право группа Экологическое право группа Банкротство (включая споры) (mid market) группа Корпоративное право/Слияния и поглощения (high market) группа Международный арбитраж группа ТМТ (телекоммуникации, медиа и технологии) Наталья Коваленко. На седьмой год развития этого института в нем участвует уже 340 компаний, хотя начиналось все с семи. Применение налогового мониторинга позволяет привести в порядок всю документацию и помогает настроить систему внутреннего контроля в организации. Не стоит забывать и про ускоренный порядок возмещения НДС и акцизов и сокращенный список оснований для проверок. «Никому и никогда не назначали выездных налоговых проверок. Я думаю, это изменится, когда наберется критическая масса компаний, которые можно проверять», — уверена юрист. Также ФНС признает участников налогового мониторинга добросовестными налогоплательщиками, хотя формально это нигде и не прописывается.

Но есть и неоднозначные аспекты. Прежде всего, переходить на налоговый мониторинг дорого, предупредила Коваленко. Кроме того, его результаты не защищены от пересмотра при выездной налоговой проверке. А в спорных ситуациях налоговая служба может занять «пробюджетный» подход, и тогда компания может пожалеть о раскрытии информации.

Допросы и налоговый комплаенс

Обсуждению особенностей налогового контроля на конференции выделили целую сессию. Тренд, характерный для всех стадий налогового контроля, — налоговые органы обрабатывают огромные массивы данных и документов, полученных из различных источников. Об этом рассказала руководитель практики по урегулированию споров с государственными органами PwC в России PwC в России Федеральный рейтинг. группа ТМТ (телекоммуникации, медиа и технологии) группа ГЧП/Инфраструктурные проекты группа Интеллектуальная собственность (Консалтинг) группа Налоговое консультирование и споры (Налоговые споры) группа Природные ресурсы/Энергетика группа Трудовое и миграционное право (включая споры) группа Фармацевтика и здравоохранение группа ВЭД/Таможенное право и валютное регулирование группа Комплаенс группа Корпоративное право/Слияния и поглощения (mid market) группа Налоговое консультирование и споры (Налоговое консультирование) группа Частный капитал группа Арбитражное судопроизводство (средние и малые споры — mid market) 8место По выручке 9место По выручке на юриста (более 30 юристов) 9место По количеству юристов Раиса Алексахина. А еще госорганы все теснее работают друг с другом: налоговики так или иначе получают информацию от всех своих коллег-чиновников из других ведомств. «Подавая документы в любой госорган, мы должны понимать, что он может оказаться на столе у налоговых органов», — предупредила юрист.

Кроме того, налоговики пользуются не только информацией от других госорганов, но и данными из любых источников — даже соцсетей. Алексахина ожидает, что роль предпроверочного анализа в деятельности налогового органа будет только усиливаться.

Подходы, которые демонстрируются при взаимоотношениях с налоговой и судами, отличаются разнообразием, присущим каждой стадии налогового контроля. «Цели поменялись. Каждая стадия налогового контроля стала отвечать своим задачам».

Когда у компании появляется налоговый разрыв, сразу начинаются мероприятия контроля, в том числе приглашения на допросы. С началом 2022-го налоговый орган начал рассылать приглашения на допросы, поделился управляющий партнер Налогового бутика ADWIN Александр Диянов. Свидетельские показания играют большую роль в налоговых спорах, поэтому на такие допросы нужно приходить готовым. Поэтому стоит перед походом в налоговый орган самостоятельно проанализировать сделку с контрагентом, которая вызывает подозрения у ФНС.

Налоговый орган задает вопросы либо когда у него нет никакой информации, либо когда у него есть какие-то подозрения, которые он хочет подтвердить.

Александр Диянов

На таких допросах стоит отказаться от вымыслов и домыслов — не нужно делать никаких догадок. Это могут отразить в протоколе, что усложнит дальнейшее оспаривание, предупредил Диянов. Не надо торопиться, лучше обдумать ответ и сформировать его в максимально конкретных формулировках. А после допроса надо обязательно перепроверить соответствие протокола допроса реальному ходу беседы и получить копию документа, советует юрист.

Чтобы отбиться от претензий, необходимо внедрять в компании целую политику, в которой все документы и информацию по контрагенту необходимо собирать заранее, уверен Александр Лемчик, управляющий партнер Лемчик, Крупский и Партнеры Лемчик, Крупский и Партнеры Федеральный рейтинг. группа Налоговое консультирование и споры (Налоговые споры) группа Арбитражное судопроизводство (средние и малые споры — mid market) группа ВЭД/Таможенное право и валютное регулирование группа Налоговое консультирование и споры (Налоговое консультирование) группа Семейное и наследственное право группа Цифровая экономика группа Банкротство (включая споры) (high market) группа Интеллектуальная собственность (Консалтинг) группа Корпоративное право/Слияния и поглощения (mid market) группа Трудовое и миграционное право (включая споры) 6место По количеству юристов 17место По выручке 22место По выручке на юриста (более 30 юристов) Профайл компании Само наличие документа, который подтверждает такую политику, уже поможет. В этом документе нужно закрепить конкретных лиц, ответственных за внутренний контроль.

Можно готовиться к вопросам, которые задает налоговая, когда уже приходит требование. Но в этот момент уже достаточно сложно собрать что-то по контрагенту — лучше это делать заранее, когда отношения только начинаются.

Александр Лемчик

Международные налоги: взгляд в будущее

За последние годы Россия пересмотрела международные налоговые соглашения с Кипром, Мальтой и Люксембургом — вместо льготных 5% ставка по дивидендам стала 15%. А с Нидерландами денонсировали соглашение об избежании двойного налогообложения (СИДН). Руководитель практики ТЦО и международного налогообложения TAXOLOGY TAXOLOGY Федеральный рейтинг. группа Налоговое консультирование и споры (Налоговые споры) группа Налоговое консультирование и споры (Налоговое консультирование) группа ВЭД/Таможенное право и валютное регулирование Профайл компании Любовь Старженецкая напомнила, что уже в ближайшее время Россия может денонсировать аналогичные соглашения со Швейцарией, Сингапуром и Гонконгом.

ВС освободил от уплаты налога наследников бизнеса

А еще в декабре 2021-го Минфин представил проект изменения перечня офшорных юрисдикций. В перечень государств и территорий, используемых для офшорного владения активов РФ, хотят включить 57 стран, в том числе Кипр, Швейцарию, Ирландию, Мальту и некоторые штаты США. «Этот список не заменяет полностью список 2007 года для налоговых целей. Новый будут применять в основном для бюджетных целей, например для ограничения субсидий», — пояснила эксперт. При этом она добавила: «Я убеждена, что налоговые последствия этот приказ будет иметь». Поэтому юрист посоветовала пересмотреть свои налоговые структуры, если они расположены в юрисдикциях из нового перечня.

Тему «международных» налогов продолжил юрист практики разрешения налоговых споров Mazars Mazars Федеральный рейтинг. Александр Гринько, который остановился на основных рисках в трансграничных операциях российских налогоплательщиков.

При оказании услуг внутри группы налоговые органы проверяют не только формальную первичную документацию, но и информацию, которая сможет подтвердить конкретную их ценность. Еще один риск — переквалификация роялти иностранным акционерам в дивиденды. В деле № А33-5437/2020 c этим столкнулась . «Это дело содержит достаточно абсурдную претензию, что если знание ноу-хау были получены российским налогоплательщиком ранее, то это не является ноу-хау и за это можно не платить. Этот пункт абсурден в своей основе», — отметил юрист.

В 2022 году ФНС планирует внедрить систему контроля за трансграничными операциями, напомнил Гринько. Уже сейчас ФНС из информационного массива ЦБ получает данные о переводе денег в иностранные юрисдикции, а налоговики оценивают их по трем категориям риска. «Трансграничные операции на уровне денег уже находятся под самым пристальным вниманием», — предупредил эксперт.

А партнер KPMG KPMG Федеральный рейтинг. группа Налоговое консультирование и споры (Налоговые споры) группа ГЧП/Инфраструктурные проекты группа Земельное право/Коммерческая недвижимость/Строительство группа Корпоративное право/Слияния и поглощения (high market) группа Налоговое консультирование и споры (Налоговое консультирование) Галина Акчурина рассказала о практике применения ст. 54.1 НК по трансграничным сделкам. Налоговики проверяют реальность и цель сделки, возможную умышленную недостоверность квалификации переводов и операций и фактического исполнителя по договору.

Если уже дошло до разбирательства, важно доказать, что умысла на экономию по налогам не было, поэтому стоит собирать доказательства, что зарубежный контрагент полностью заплатил все налоги. Это не помешает применить статью 54.1, но может помочь в споре.

Когда мы структурируем трансграничные сделки, нам нужно, чтобы в команде были специалисты, прежде всего, по налоговому законодательству, а также эксперты по валютному контролю и, конечно, специалисты таможенные — если речь идет о продаже товаров за пределы России.

Галина Акчурина

«Все чаще мы видим попытки обвинять предпринимателей в том, что деньги перечисляются по подложным документам. Такая переквалификация может стать основой для применения «валютных» норм УК», — предупредила юрист. Каждая вторая выездная налоговая проверка происходит с участием правоохранительных органов, рассказала Акчурина, поэтому внимание к трансграничным сделкам самое пристальное.

Криптовалюты: как платить налоги?

Все больше энтузиастов вкладываются в криптоактивы. «Этот пласт инвесторов уже сталкивается с непростыми налоговыми вопросами, потому что ФНС прекрасно понимает: если люди зарабатывают, с них нужно получить деньги в бюджет», — отметил советник Lidings Lidings Федеральный рейтинг. группа Фармацевтика и здравоохранение группа Интеллектуальная собственность (Защита прав и судебные споры) группа Интеллектуальная собственность (Регистрация) группа Арбитражное судопроизводство (крупные споры — high market) группа Интеллектуальная собственность (Консалтинг) группа ТМТ (телекоммуникации, медиа и технологии) группа Трудовое и миграционное право (включая споры) 6место По выручке на юриста (менее 30 юристов) 18место По выручке 29место По количеству юристов Дмитрий Кириллов.

Государство пока не определилось, что такое криптовалюта с точки зрения гражданского и налогового права. Это не ценные бумаги, поэтому изначально любая реализация облагается НДС, в отличие от традиционных активов, по которым налог от продажи в некоторых случаях можно не платить. Хотя есть законопроект, который освобождает сделки с «криптой» от НДС, но он пока не добрался до второго чтения в Госдуме и, возможно, никогда не доберется, учитывая нынешние споры Минфина и ЦБ о правилах регулирования криптоактивов.

Саму криптовалюту декларировать никак не нужно, отметил юрист. Но есть и другие проблемы — сложность с определением рыночной стоимости криптоактивов. Ведь курс постоянно плавает, а органов, которые фиксируют официальный курс, не существует. А еще всегда есть риск, что человека могут признать предпринимателем, если он занимается торговлей криптовалютой на постоянной основе. За незаконное предпринимательство грозит ответственность вплоть до уголовной, напомнил Кириллов.

Удобнее всего сейчас платить налоги, учитывая криптовалюты как финансовые вложения. Тогда подсчитать размер налогооблагаемой базы можно, вычтя из доходов расходы, посоветовал юрист.

Наши следующие конференции

В марте «Право.ru» проведет сразу пять конференций, на которых вы сможете узнать много нового и пообщаться с опытными юристами.

17 марта — Ответственность топ-менеджеров компании: взыскание убытков, субсидиарная и уголовная ответственность

22 марта — Правовые вызовы и возможности в эпоху санкций

24 марта — Комплаенс: построение эффективной системы в компании

29 марта — Противодействие корпоративному мошенничеству и поиск активов

31 марта — Рынок недвижимости и строительства в 2022 году: юридические риски

- Максим Вараксин

- Налоги