Процедуры, возможные при выездной проверке

Инвентаризация (п. 13 ст. 89 НК РФ)

Эта процедура нужна, чтобы проверить достоверность информации, которую указал налогоплательщик в своих документах. Здесь же ещё можно выяснить другие обстоятельства, которые могут оказаться важными при налоговой проверке.

Осмотр (ст. 91, 92 НК РФ)

Налоговый орган может изучать помещения и территории, которые:

- Налогоплательщик использует, чтобы получать доход.

- Нужны, чтобы содержать объект налогообложения.

Независимо от их местонахождения.

Истребование документов (информации) (ст. 93, 93.1 НК РФ)

Налоговый орган назначает компетентного сотрудника для проверки налогоплательщика. Проверяющий может потребовать нужные для ревизии документы.

Выемка (ст. 94 НК РФ)

Выемка нужна, чтобы доказать, что налогоплательщик нарушил налоговое законодательство. Тогда производится изъятие документов, а также предметов.

Экспертиза (ст. 95 НК РФ)

Если во время выездной налоговой проверки возникла необходимость в экспертизе, заключается договор с экспертом.

Допрос (ст. 90 НК РФ)

Свидетеля могут допросить во время выездной налоговой проверки, если возникла такая потребность в рамках налогового контроля.

Вызов в качестве свидетеля (ст. 90 НК РФ)

Налоговые органы могут брать показания каждого физлица, которое знает важное для проведения налогового контроля обстоятельство.

Получение экспертного заключения (ст. 95 НК РФ)

Если эксперт в ходе работы узнал информацию, которая важна для дела, но относительно которой не были заданы вопросы, он может указать это в своём заключении.

Привлечение переводчика (ст. 97 НК РФ)

При необходимости можно заключить договор с переводчиком.

Методы проведения выездной налоговой проверки

Анализ прав и обязанностей налоговых органов позволяет метод налоговой проверки определить как способ или совокупность приемов, при помощи которых налоговые органы устанавливают, соблюдалось ли налогоплательщиком в проверяемом периоде законодательство о налогах и сборах.

Существует 2 метода выездной налоговой проверки:

- Сплошной

- Выборочный

Как правило, налоговики применяют сплошной метод проверки, поскольку решения по результатам выборочных проверок могут быть признаны недействительными.

В ходе применения сплошного метода налоговым органом проверяется, устанавливается, истребуется, исследуется вся документация (первичные документы, журналы-ордеры, главная книга, кассовая книга, книга покупок и книга продаж, журнал регистрации счетов-фактур, журнал учета доходов и расходов, платежные поручения, налоговые декларации, хозяйственные договора и др.) налогоплательщика за все налоговые периоды, охваченные проверкой.

В частности, должностными лицами налогового органа:

1. Проверяется:

- ведется ли налогоплательщиком учет;

- наличие документов у налогоплательщика, предусмотренных законодательством;

- факт представления отчетности в налоговые органы.

2. Устанавливаются:

- правильно ли выбран налогоплательщиком режим налогообложения по виду деятельности;

- факты, с которыми НК РФ связывает возникновение обязанности по уплате налогов;

- соблюдение налогоплательщиком требований законодательства о налогах и сборах.

3. Истребуются:

- налогоплательщика дополнительные документы и необходимые пояснения;

- документы о налогоплательщике у сторонних лиц, организаций, контрагентов налогоплательщика;

4. Исследуются:

- правильность составления документов и наличие в них необходимых реквизитов;

- правильность и полнота учета документов;

- правильность определения налогоплательщиком объекта налогообложения, налоговой базы и др.;

- полнота и правильность исчисления налога, а также своевременность, полнота и правильность уплаты его в соответствующий бюджет;

- своевременность и правильность представления отчетности в налоговый орган.

Документы анализируются и сопоставляются в том числе с документами, полученными от сторонних организаций и контрагентов налогоплательщика.

Сличаются записи по первичным документам с записями по бухгалтерскому и налоговому учету и отчетности.

Делается вывод о наличии или отсутствии налогового правонарушения.

В случае выявления фактов налогового правонарушения устанавливается событие и состав правонарушения, формируется доказательственная база, доначисляются налоги, пени.

При проведении выездной налоговой проверки выборочным методом проверяется только часть документов по некоторым налоговым (отчетным) периодам. Выявляются нарушения систематического характера, которые распространяются налоговым органом на остальные налоговые периоды.

Выбор метода зависит от проверяемого периода, проверяемых налогов, объема деятельности налогоплательщика и количества проверяющих.

Сроки продления

Выездная проверка может быть продлена на срок до 4 месяцев, а в исключительных случаях — до 6 (письмо Минфина от 20.11.2009 № 03-02-07/1-516). Примером такого случая является наличие у организации 10 и более обособленных подразделений. Что касается прочих оснований для продления проверки на 6 месяцев, то закон их точно не определяет. То есть в каждой конкретной ситуации специалисты ФНС принимают решение самостоятельно.

Но это не значит, что продлевать проверку можно безосновательно. Если налогоплательщик усомнился в целесообразности такого решения ФНС, он может обратиться в суд. В практике есть примеры, когда арбитры подтверждали — оснований для продления проверки нет (Постановление ФАС Волго-Вятского округа от 01.04.2013 по № А43-17631/2012).

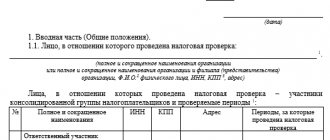

Содержание акта выездной налоговой проверки

Акт выездной налоговой проверки, как любой официальный документ, должен быть составлен по установленной форме.

Выделяют три основных требования к содержанию акта:

1) акт составляется на бумажном носителе, на русском языке и имеет сквозную нумерацию страниц.

В акте не допускаются помарки, подчистки и иные исправления, за исключением исправлений, оговоренных и заверенных подписями проверяющего и проверяемого лица (его представителя).

В случае необходимости использования в тексте акта сокращенных наименований и общепринятых аббревиатур при первом употреблении соответствующее словосочетание приводится полностью с одновременным указанием в скобках его сокращенного наименования или аббревиатуры, используемых далее по тексту;

2) акт выездной налоговой проверки:

- должен содержать систематизированное изложение документально подтвержденных фактов нарушений законодательства о налогах и сборах и иных имеющих значение обстоятельств, выявленных в процессе проверки, или указание на отсутствие таковых, а также выводы и предложения проверяющих по устранению выявленных нарушений и ссылки на статьи НК РФ, предусматривающие ответственность за выявленные налоговые правонарушения;

- не должен содержать субъективных предположений проверяющих, не основанных на достаточных доказательствах;

3) акт должен состоять из трех частей: вводной, описательной и итоговой.

Приостановка

Помимо продления проверки, налоговый орган может принять решение о ее приостановке. Такое право дает пункт 9 статьи 89 НК РФ. Это распространяется и на проверки основной организации, и на проверки подразделений. Приостановка означает, что ВНП прерывается на определенный срок, а после возобновляется вновь. Например, проверка проводилась в течение одного месяца. Далее принято решение о приостановке на 15 дней. Спустя 15 дней, проверка продолжается, при этом у специалистов ФНС есть еще один месяц до ее окончания.

Общий срок приостановления выездной налоговой проверки (максимально возможный) — полгода. Вот и получается: 6 месяцев проверки + 6 месяцев приостановки = 1 год. Ровно столько, и ни днем больше, может длиться выездная проверка. Срок исчисляется с даты вынесения решения о проверке и до даты составления справки об окончании проверки.

Что могут и не могут делать инспекторы во время приостановки? Ответ содержится в пункте 9 статьи 89 НК РФ и поясняется в письмах ФНС от 21.11.2013 № ЕД-3-2/[email protected] и от 25.07.2013 № АС-4-2/13622. Инспектор должны освободить территорию налогоплательщика, вернуть ему все оригиналы документов, кроме изъятых при выемке, а также перестать требовать представления новых документов. ФНС уточняет, что на период приостановки инспекторам запрещается производить выемку документов и предметов, осмотр, инвентаризацию, изучение документов на территории налогоплательщика.

Вместе с тем инспекторы вправе производить во время приостановки действия, которые не связаны с нахождением на территории проверяемого субъекта. Минфин считает, что противоречия Налоговому кодексу в этом нет (письмо от 05.05.2011 № 03-02-07/1-156). Например, инспекторы могут рассылать запросы третьим лицам о предоставлении информации по проверяемому налогоплательщику.

Нередко во время приостановки инспектора практикуют допрос свидетелей. Однако законно это или нет — вопрос спорный. Подобные действия становятся объектом жалоб со стороны проверяемых налогоплательщиков.

Окончание выездной налоговой проверки

В последний день проведения выездной налоговой проверки проверяющий обязан составить справку о проведенной проверке, в которой фиксируются предмет проверки и сроки ее проведения, и вручить ее налогоплательщику или его представителю.

Таким образом, факт окончания выездной налоговой проверки фиксируется справкой. Дата окончания проверки должна совпадать с датой составления справки. В то же время день вручения справки налогоплательщику может отличаться от дня ее составления, что не изменяет дату окончания проверки.

Справка подписывается всеми полномочными на то лицами.

Налоговый орган после составления справки о проведенной проверке должен прекратить мероприятия по этой выездной налоговой проверке.

Почему проверки затягиваются

Хотя закон устанавливает для ВНП вполне конкретный срок — 2 месяца, на практике этот мероприятие порой затягивается более чем на полгода, и это не предел. Причем это происходит на вполне законных основаниях. Ведь приостановку и продление проверки можно применять совместно.

Например, спустя полтора месяца после начала проверки, инспекция принимает решение о приостановке процесса сроком на два месяца. В это время будет производиться истребование информации у контрагентов проверяемого субъекта. После окончания этого срока проверку решено возобновить на оставшиеся 2 недели плюс продлить еще до 3 месяцев. В итоге с одной приостановкой и с одним продлением по факту вместо двух месяцев проверка занимает 7-месячный период.

Оформление результатов выездной налоговой проверки

Налоговым кодексом РФ установлены правила оформления выездной налоговой проверки, которые налоговый орган должен соблюдать.

Должностным лицам налогового органа недостаточно установить факты налогового правонарушения, необходимо правильно оформить выявленные нарушения.

Так, по результатам выездной налоговой проверки в течение двух месяцев со дня составления справки о проведенной выездной налоговой проверке уполномоченными должностными лицами налоговых органов должен быть составлен в установленной форме акт налоговой проверки.

По результатам выездной налоговой проверки консолидированной группы налогоплательщиков акт налоговой проверки составляется в течение трех месяцев со дня составления справки о проведенной выездной налоговой проверке.

Таким образом, результаты проведенной выездной налоговой проверки закрепляются в соответствующем акте, который составляется как в случае выявления нарушений законодательства о налогах и сборах, так и в случае отсутствия таковых.

Вручение акта выездной налоговой проверки

Составленный и подписанный акт выездной налоговой проверки вручается лицу, в отношении которого проводилась налоговая проверка.

Акт налоговой проверки в течение пяти дней с даты этого акта должен быть вручен лицу, в отношении которого проводилась проверка, или его представителю под расписку или передан иным способом, свидетельствующим о дате его получения указанным лицом (его представителем).

При проведении налоговой проверки консолидированной группы налогоплательщиков акт налоговой проверки в течение 10 дней с даты этого акта вручается ответственному участнику консолидированной группы налогоплательщиков.

Как правило, налоговые органы не принимают мер по вручению акта проверки лицу, в отношении которого проводилась проверка, а ограничиваются направлением его по почте.