Начнем с того, что с точки зрения Налогового законодательства РФ является недоимкой. Итак, недоимка – это сумма налога (сбора), не уплаченная налогоплательщиком в установленный срок (см. абз. 2 п. 1 ст. 45 Налогового кодекса РФ). Помимо указанного недоимкой может признаваться и излишне возмещенная ранее по решению инспекции сумма налога, которую налоговые инспекторы выявили в ходе проведения выездной или камеральной налоговой проверки. Недоимка формируются со следующего дня после просрочки. В отдельных случаях, прямо указанных в Налоговом кодексе РФ на сумму недоимки подлежит начислению пеня за каждый день просрочки до дня оплаты суммы недоимки (основной задолженности по налогам) и пени. Если налогоплательщик должник не погасит задолженность в полном объеме, пеня будет взыскиваться в судебном порядке. Если с момента выявления недоимки прошло слишком много времени, при этом никакие меры принудительного взыскания к должнику не применялись, такая задолженность признается безнадежной и подлежит списанию. Недоимку взыскивают как с физических, так и с юридических лиц. В данной статье речь пойдет о сроках давности для выявления и взыскания налоговой недоимки с юридических лиц.

В результате чего выявляется налоговая недоимка?

Налоговая недоимка может быть выявлена налоговыми инспекторами в рамках контрольных мероприятий налогового контроля – камеральной или выездной налоговой проверки. Факт выявленной налоговой недоимки отражается в решениях, принятых налоговым органом по результатам налоговых проверок. Соответственно датой выявления недоимки является дата решения, принятого по результатам той или иной проверки. Налоговые инспекторы могут выявить налоговую недоимку у налогоплательщика и вне рамок мероприятий налогового контроля. Например, инспекторы могут сравнить суммы налога, указанные налогоплательщиком в декларации. В таких случаях днем выявления налоговой недоимки будет являться день, следующий за днем наступления срока уплаты налога (своего рода авансового платежа), а если налогоплательщик представляет декларацию (то есть расчет авансового платежа) с нарушением установленных сроков – днем выявления недоимки будет являться день, следующий за днем представления такой декларации. Также налоговая недоимка может быть выявлена и самим налогоплательщиком, если он обнаружит, что неверно указал в платежном поручении номер счета казначейства и наименование банка получателя, ведь при допущении такой ошибки, уплаченный налогоплательщиком налог в бюджет не поступит, а зависнет как невыясненный платеж. Также недоимка образуется, если налогоплательщик допустит ошибку в исчислении налогооблагаемой базы и суммы налога, подлежащей уплате в бюджет. Установить дату возникновения недоимки налогоплательщик может исходя из сведений, отраженных на его лицевом счете, который ведет налоговый орган, так как они отражаются на нем. Как мы уже отмечали выше, налоговая недоимка может быть образована и вследствие излишне возмещенной ранее суммы налога, в таком случае датой выявления недоимки будет являться дата фактического получения налогоплательщиком денежных средств при возврате налога, или дата принятия решения о зачете суммы, заявленной налогоплательщиком к возмещению при зачете налога (см. абз. 4 п. 8 ст. 101 Налогового кодекса РФ).

Период взыскания

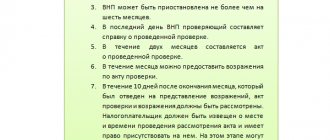

Законодательство предусматривает временной отрезок, в рамках которого может заявляться к уплате выявленная недоимка. Это 20 дней с момента вступления в действие решения по выполненной проверке. Если невыплаченные средства были обнаружены вне контрольных мероприятий, период выставления требования по погашению задолженности будет зависеть от общей ее величины. Сюда же включаются пени и штрафы, начисленные, но не выплаченные. Если общая сумма 500 и больше рублей, требование можно выставить в трехмесячный срок. Исчисление осуществляется со дня выявления неотчисленных средств. Если сумма меньше 500 р., срок увеличивается до года.

Общий срок взыскания налоговой недоимки с юридических лиц

Если налоговый орган выявил недоимку по налогам, он должен уведомить об этом налогоплательщика должника не позднее, чем за три месяца с момента выявления недоимки. В случае если недоимка была выявлена по результатам проведенной налоговой проверки, требование об уплате налоговой недоимки должно быть отправлено налогоплательщику должнику не позднее чем через десять дней с момента выявления недоимки. Налоговым кодексом РФ предусмотрен минимальный срок для взыскания задолженностей по налогам, сборам, пеням, штрафным санкциям после фактического получения налогоплательщиком требования от налогового органа. Равен он восьми рабочим дням, но может составлять и больше. При этом максимальный срок законом вообще на сегодня не установлен. Налогоплательщик обязан в установленный в требовании срок исполнить обязанность по уплате недоимки (п. 6 ст. 6.1, абз. 4 п. 4 ст. 69 Налогового кодекса РФ).

Помимо указанного, требование об уплате недоимки по налогам и начисленным штрафным санкциям должно содержать следующие обязательные требования:

- размер недоимки;

- сроки погашения недоимки;

- сумму пеней, начисленных на сумму недоимки;

- меры по взысканию недоимки.

В ходе налоговой проверки при выявлении недоимки по налогам, налогоплательщику должно быть направлено требование об уплате выявленной недоимки в течение двадцати рабочих дней с даты вступления в силу решения налогового органа по результатам проведенной налоговой проверки. Если же недоимка была выявлена вне рамок мероприятий налогового контроля, срок для направления требования зависит от общей суммы задолженности (в том числе задолженность по пеням и штрафам):

- при задолженности в 500 рублей и более – требование направляется в течение трех месяцев со дня выявления недоимки;

- менее указанной суммы – в течение одного года со дня выявления недоимки.

Принудительное взыскание недоимки налоговики начинают только в случаях, когда налогоплательщик отказывается добровольно ее оплатить. Принудительное взыскание налоговой недоимки происходит путем взыскания недостающих сумм по налогам с расчетных счетов налогоплательщиков юридических лиц, в том числе принудительно взыскиваются и электронные деньги. Причем процесс принудительного взыскания (списания) задолженности по налогам происходит без обращения налоговиков в судебные инстанции.

Также принудительное взыскание задолженности по налогам осуществляется за счет реализации имущества юридического лица. Следует обратить внимание на то, что общий срок исковой давности, установленный законодательством РФ для гражданских правоотношений, к налоговым правоотношениям никакого отношения не имеет (см. п.3 ст.2 Гражданского кодекса РФ). Самостоятельной нормы, аналогичной нормы об общих сроках исковой давности предусмотренных Гражданским кодексом РФ, в Налоговом кодексе нет. Однако при этом общий срок исковой давности для взыскания налоговой недоимки составляет три года. Как уже было отмечено выше, налоговые обязательства в нашей стране действительно бессрочны. Налоговым кодексом РФ предусмотрены сроки, пропустив которые задолженность может быть признана безнадежной. Имущественные налоги, такие как, налог на транспорт, недвижимость и т.п., могут быть начислены налоговым органом только за последние три года, по общим правилам исковой давности.

Компания не платит по требованию. Каков дальнейший порядок взыскания недоимки?

Компания не заплатила недоимку, пеню и штраф в срок, указанный в требовании. Теперь у инспекции есть два месяца на то, чтобы вынести решение о взыскании недоимки.В течение 6-ти дней после принятия решения инспекторы должны направить его компании.

Очень часто встаёт вопрос о сроках давности по налоговым недоимкам. Можно говорить о сроке на внесудебное взыскание (это как раз про решение после того, как юридическое лицо не заплатило по требованию) и о сроке исковой давности. Так вот, срок внесудебного взыскания составляет 2 месяца с дня, когда истёк срок на уплату недоимки по требованию. Если инспекция не успеет принять решение о принудительном взыскании, то значит, она пропустила срок на внесудебное взыскание. В таком случае инспекция может взыскивать недоимку только через арбитражный суд.

Есть вероятность, что инспекция одновременно с решением о взыскании примет решение о блокировке счёта компании (ст. 76 НК РФ). Это делается для того, чтобы компания не вывела деньги со счёта.

Также не исключено, что налоговая арестует имущество фирмы (ст. 77 НК РФ). Но это сделать труднее, потому что для ареста требуется согласие прокурора (решение о блокировке счёта инспекция принимает сама и ничьего разрешения ей не надо) и достаточные основания полагать, что компания примет меры, чтобы имущество скрыть. Компания может пользоваться арестованным имуществом, но не может его продавать.

Как решение о взыскании исполняется? За счёт имущества компании: в первую очередь инспекция направит в банк поручение на перечисление денег в счёт уплаты недоимки. Банк обязан исполнить это поручение на следующий день после того, как он его получил.

Если денег на счету компании не хватает для уплаты недоимки, пеней и штрафа, инспекция будет «трясти» компанию дальше — электронные счета, валютные и т.д.

Сроки взыскания налоговой недоимки налоговыми органами

В случае выявления налоговой недоимки, налоговым органом выставляется требование должнику об уплате налога, пеней, штрафов, процентов в следующие сроки:

- не позднее двадцати рабочих дней со дня вступления в законную силу решения, вынесенного налоговым органом по итогам проверки (в рамках проверки – см. п. 6 ст. 6.1, пп. 2, 3 ст. 70, п. 1 ст. 87, пп. 7, 9 ст. 101 Налогового кодекса РФ);

- срок направления требования зависит от суммы задолженности (вне рамок проверки – см. пп. 1, 3 ст. 70, п. 10 ст. 101.4 Налогового кодекса РФ).

Требование об уплате налога согласно пункта 6 статьи 69 Налогового кодекса РФ может быть вручено тремя способами:

- путем вручения руководителю юридического лица, законному представителю лично под расписку;

- путем направления по почте заказным письмом с уведомлением о вручении;

- по телекоммуникационным каналам связи в электронном виде.

Требование об уплате налоговой недоимки всегда направляется по адресу местонахождения юридического лица, указанному в ЕГРЮЛ (см. п. 5 ст. 31 Налогового кодекса РФ). По общему правилу требование налогового органа, направленное по почте считается полученным налогоплательщиком на шестой рабочий день с момента отправки (см. п. 6 ст. 69 и п. 6 ст. 6.1 Налогового кодекса РФ). Порядок направления требования в электронном виде по телекоммуникационным каналам связи, утвержден Приказом ФНС России от 9 декабря 2010 года № ММВ-7-8/700. В случае направления электронного требования по телекоммуникационным каналам связи, оно считается полученным налогоплательщиком с момента отправления им в налоговую инспекцию электронной квитанции о приеме документа. При наличии такой квитанции, налоговый орган требование в бумажном виде уже не дублирует по почте заказным письмом. Поэтому если налоговая инспекция при электронной отправке требования не получит назад квитанцию от налогоплательщика о приеме, то требование на бумажном носителе будет отправлено по почте в общем порядке (см. пп. 5, 12 и 19 Порядка, утвержденного приказом ФНС России от 9 декабря 2010 года № ММВ-7-8/700).

Если налогоплательщик должник не исполняет требование налогового органа об уплате налоговой недоимки, пеней, штрафов, налоговый орган не позднее двух месяцев со дня окончания срока оплаты указанного в требовании, выносит решение о взыскании задолженности по налогам с имеющегося у налогоплательщика должника банковского счета (п.3 ст. 46 Налогового кодекса РФ). Не позднее шести месяцев после окончания срока исполнения требования об уплате недоимки, пеней, штрафов, налоговый орган вправе подать заявление в арбитражный суд с заявлением о взыскании с налогоплательщика задолженности по налогам, но только в случаях, прямо упомянутых в подп. 1-4 п. 2 ст. 45 Налогового кодекса РФ. Согласно подп. 2 п. 2 ст. 45 Налогового кодекса РФ в указанном случае налоговые органы вправе обращаться в арбитражный суд, только если недоимка выявлена в рамках налоговой проверки и числится за юридическим лицом более трех месяцев. Бесспорное взыскание недоимки в подобных ситуациях невозможно. В части взыскания задолженности по налогам с участников консолидированной группы налогоплательщиков, срок подачи искового заявления, как правило, продлевается до шести месяцев после истечения шестимесячного срока бесспорного взыскания задолженности с банковских счетов данной категории лиц (см. подп. 5 п. 11 ст. 46 Налогового кодекса РФ). На практике и налоговая инспекция пропускает срок подачи искового заявления в суд, при наличии доказательств уважительности причины пропуска срока, суд восстановит его (см. абз. 1 п. 3, подп. 5 п. 11 ст. 46 Налогового кодекса РФ, ст. 117 Арбитражного процессуального кодекса РФ).

При невозможности взыскания задолженности по налогам с юридического лица, налоговый орган:

- выносит решение о взыскании налоговой недоимки за счет имущества налогоплательщика не позднее одного года после окончания срока исполнения требования об уплате задолженности (п. 7 ст. 46, п. 1 ст. 47 Налогового кодекса РФ);

- обращается в арбитражный суд с заявлением о взыскании с налогоплательщика налоговой недоимки в период от года до двух лет после истечения срока исполнения требования.

КС: суды не могут взыскивать с физлиц законно списанные долги по налогам

Конституционный суд проверил конституционность п. 1 ст. 15 и ст. 1064 Гражданского кодекса, пп. 14 п. 1 ст. 31 Налогового кодекса и ч. 1 ст. 45 Гражданского процессуального кодекса по жалобе Ильи Машукова.

Из постановления суда следует:

- Машуков был индивидуальным предпринимателем с 13 января 2011 года по 10 декабря 2014 года.

- Межрайонная инспекция ФНС № 1 по Республике Хакасия провела выездную проверку и пришла к выводу, что Машуков «без должной осмотрительности» вступал в деловые отношения с контрагентами-организациями, у которых фактически не было поставщиков, являющихся реальными плательщиками налога на добавленную стоимость.

- Машуков необоснованно заявлял налоговые вычеты по счетам-фактурам, которые выставляли эти контрагенты, что привело к занижению НДС, подлежащего уплате в бюджет.

- По результатам проверки инспекция доначислила Машукову 37,5 млн руб. НДС, 5,7 млн руб. пеней и назначила штраф в 749 880,10 руб. Вышестоящий налоговый орган согласился с этим.

- 9 января 2014 года налоговый орган потребовал, чтобы Машуков выплатил налог до 31 января того же года.

- Машуков подал жалобу, по итогам рассмотрения которой АС Республики Хакасия приостановил действие решения инспекции.

- За этим последовал спор, по результатам которого АС Восточно-Сибирского округа отказал в признании решения налогового органа незаконным. В 2015 году судья Верховного суда отказал Машукову в передаче кассационной жалобы для рассмотрения коллегией по экономическим спорам ВС.

Поскольку к марту 2015 года Машуков так и не уплатил налог, инспекция обратилась к мировому судье с заявлением о выдаче судебного приказа, но ей отказали. При этом налоговому органу объяснили, что он вправе обратиться за взысканием в суд в порядке искового производства.

- 19 важных позиций Конституционного суда за 2022 год

4 марта, 8:45

11 августа 2015 года Абаканский городской суд Республики Хакасия оставил иск налоговиков без рассмотрения, сославшись на то, что п. 3 ст. 48 НК допускает соответствующее взыскание в исковом производстве лишь в случае отмены судебного приказа, а не в случае отказа в его выдаче. При этом суд счёл, что инспекция могла направить заявление о выдаче судебного приказа мировому судье после исправления недостатков, указанных в определении об отказе.

В октябре 2015 года (после вступления в силу Кодекса административного судопроизводства) налоговый орган повторно обратился в Абаканский городской суд с иском о взыскании с Машукова обязательных платежей и санкций, но ему отказали по причине истечения шестимесячного срока, предусмотренного для обращения в суд.

Судебная коллегия по административным делам Верховного суда Республики Хакасия оставила это решение без изменения и отметила, что налоговики не ходатайствовали о восстановлении пропущенного срока.

В итоге 13 мая 2016 года ИФНС приняла решение о признании безнадёжной к взысканию и списанию задолженности Машукова по налогам, пеням и штрафам.

Попытка привлечения к уголовной ответственности

Постановлением от 22 мая 2015 года старший следователь по особо важным делам следственного управления СК по Республике Хакасия возбудил в отношении Машукова уголовное дело по ч. 2 ст. 198 УК («Уклонение физического лица от уплаты налогов, сборов…»). В июле 2015 года дело прекратили за истечением сроков давности.

В 2022 году Абаканский горсуд и Верховный суд Республики Хакасия признали постановления о возбуждении и прекращении уголовного дела незаконными. Инстанции уточнили, что дело возбудили за пределами срока давности уголовного преследования.

Иск прокурора

В попытках взыскать материальный ущерб, причинённый бюджетной системе из-за невыплаты налогов, в суд обратился прокурор Абакана. Спор продолжался в первой, апелляционной и кассационной инстанциях. Сначала суды отказывали в удовлетворении требований, но потом судебная коллегия по гражданским делам Верховного суда РФ направила дело на новое рассмотрение в суд апелляционной инстанции. В итоге судебная коллегия по гражданским делам Верховного суда Республики Хакасия и Президиум республиканского ВС удовлетворили требования прокурора и взыскали с Машукова 37,5 млн руб. (размер недоимки по НДС).

Суд апелляционной инстанции заметил, что признание постановлений о возбуждении и прекращении уголовного дела незаконными и списание недоимки как безнадёжной к взысканию не свидетельствуют об отсутствии убытков, причинённых бюджетной системе.

Жалоба в Конституционный суд

Машуков обратился в КС, потому что посчитал, что оспариваемые им положения (п. 1 ст. 15 и ст. 1064 ГК, пп. 14 п. 1 ст. 31 НК и ч. 1 ст. 45 ГПК) не соответствуют Основному закону, поскольку допускают взыскание с физического лица по иску прокурора средств в счёт возмещения вреда, причинённого публично-правовому образованию в виде недоимки по налогу, списанной в установленном законом порядке, в отсутствие уголовного преследования.

КС заметил: само по себе взыскание по искам прокуроров и налоговых органов сумм, не поступивших в бюджет от налоговых недоимок и пеней, не противоречит Основному закону. Это значит, что пп. 14 п. 1 ст. 31 НК не может нарушать конституционные права заявителя в том аспекте, в каком он оспаривает его конституционность.

- КС разъяснил применение нулевой налоговой ставки при морском экспорте

2 июля, 19:04

Ч. 1 ст. 45 ГПК тоже не может рассматриваться как нарушающая конституционные права заявителя, поскольку она предусматривает право прокурора обратиться в суд с заявлением в защиту интересов Российской Федерации.

Таким образом, КС осталось проверить конституционность п. 1 ст. 15 и ст. 1064 ГК. Суд отметил: наступление ущерба в виде утраты права на исполнение налогового обязательства при списании безнадежной задолженности может быть связано не только с противоправным поведением налогоплательщика, но и с поведением уполномоченных органов. Их действие или бездействие является объективной причиной причинённого вреда.

Недоимка может быть признана безнадёжной к взысканию в случаях, когда законная возможность принудительного взыскания платежей оказалась утраченной, когда сам налоговый орган пропустил срок на предъявление соответствующих требований из-за упущений при оформлении процессуальных документов и из-за отступлений от правил судопроизводства при подаче иска. Упущения тем более могут быть решающим условием причинения вреда казне, если налоговый орган не просил восстановить пропущенный срок обращения в суд, продолжил КС. Следует учесть и то, что следить за уплатой налогов должна именно ФНС.

- Лишние недоимки и правильный расчет: налоговые позиции ВС

28 мая, 17:15

По мнению судей КС, при упомянутых упущениях уполномоченных органов физическое лицо имеет законные основания полагать, что ему не будут вменять причинение вреда на основании гражданско-правовых законоположений, оспариваемых по этому делу.

В итоге Конституционный суд признал, что п. 1 ст. 15 и ст. 1064 ГК не противоречат Основному закону, поскольку они не предполагают взыскания в исковом производстве с физлица недоимки по налогу в порядке возмещения вреда, если эта недоимка признана безнадёжной к взысканию на основании законного решения, принятие которого обусловлено «поведением уполномоченных органов и не связано с противоправными деяниями» налогоплательщика.

КС постановил пересмотреть решения по делу Машукова, принятые на основании п. 1 ст. 15 и ст. 1064 ГК.

- Право.ru

- Конституционный суд

- Новости

Срок для взыскания недоимки в судебном порядке

Взыскание задолженности в принудительном судебном порядке происходит, как правило, если налогоплательщик должник отказывается добровольно ее погашать. Но по общим правилам судопроизводства кредитор не вправе принимать самостоятельных мер по принудительному взысканию задолженности со своего дебитора. Так и в случаях взыскания налоговым органом недоимки по налогам с налогоплательщика должника, ведь в данных отношениях налоговый орган является кредитором, а налогоплательщик – дебитором. Именно поэтому кредиторы вправе взыскать задолженность только через суд, но и пойти в суд кредитор сразу не вправе. Прежде чем отправиться в судебную инстанцию, кредитору необходимо попробовать урегулировать сложившейся спор в досудебном порядке. Тоже самое происходит при взыскании недоимки с налогоплательщика. В первую очередь, налоговый орган должен направить налогоплательщику требование об уплате недоимки и пени. О правилах составления, порядке направления и вручения налоговым органом требования об уплате налоговой недоимки мы указывали выше.

Единственное что еще раз следует отметить в части судебного порядка взыскания налоговой недоимки, сумму налоговой недоимки, указанной в таком требовании налогоплательщик должен погасить в течение десяти дней с момента его получения. Если налогоплательщик задолженность по налогам не погашает, тогда уже налоговый орган обращается в арбитражный суд за принудительным взысканием. Как после рассмотрения любого имущественного требования, после рассмотрения иска налогового органа о взыскании налоговой недоимки суд выдает исполнительный лист. Далее процесс его исполнения выглядит стандартно: происходит списание денежных средств с банковских счетов налогоплательщика в размере суммы задолженности по налогам, накладывается арест на имущество налогоплательщика должника, выносится запрет на выезд за границу должностного лица.

Если налогоплательщик длительное время не выплачивает недоимку, она может быть признана безнадежной, а затем просто аннулирована как и любая безнадежная дебиторка. Даже если общий срок исковой давности по налоговой недоимке к налогоплательщику не истек, налоговый орган не вправе обязывать налогоплательщика погасить недоимку, несмотря на то что она продолжает за ним числиться.

Согласно подп. 1-4.1 п. 1 ст. 59 Налогового кодекса РФ налоговая недоимка (задолженность по налогам) может быть признана безнадежной в случаях:

- ликвидации юридического лица;

- признания юридического лица банкротом;

- наличия судебного решения, в соответствии с которым налоговые органы не имеют права требовать уплаты недоимки по налогам, пеней с должника;

- вынесения судебным приставом-исполнителем постановления о завершении производства по исполнительному документу с возвратом взыскателю такого документа (пп. 3, 4 ч. 1 ст. 46 Федерального закона от 02.10.2007г. № 229-ФЗ «Об исполнительном производстве»), при условии что возникла данная задолженность более 5 лет назад, в приведенных ниже случаях:

- если размер задолженности равен или ниже размера требований к должнику, установленного законодательством РФ о несостоятельности (банкротстве) для возбуждения производства по делу о банкротстве;

- суд возвращает заявление о признании должника банкротом или прекращает производство по делу о банкротстве ввиду отсутствия средств, необходимых для компенсации судебных издержек на проведение процедур, применяемых в деле о банкротстве.

Срок давности Налоговым кодексом РФ не установлен, в то время как сроки, предусмотренные Гражданским кодексом РФ к налоговым недоимкам не применимы. Отсюда у многих возникает вполне резонный вопрос, на каком основании определяется срок взыскания налоговой недоимки? В свою очередь, срок взыскания недоимки в судебном порядке налоговым законодательством установлены и составляет три года. Это то, что касается срока исковой давности взыскания налоговой недоимки в принципе, а вот само взыскание происходит в течение девяти месяцев в среднем, с момента обращения организации в суд и два года, в случае взыскания налоговой недоимки за счет изъятия имущества. Стоит отметить, что взыскание недоимки по налогам через суд довольно длительный процесс. Однако если у налогоплательщика образовалась задолженность перед бюджетом (налоговые органы, пенсионный фонд, страховые компании), то судебный процесс, как правило, происходит намного быстрее.

В судебном порядке взыскиваются недоимки с компаний, у которых:

- размер задолженности по налогам свыше 5 000 000 рублей (см. подп. 1 п. 2 ст. 45 Налогового кодекса РФ);

- произошла переквалификация сделки, статуса или характера деятельности компании (см. подп. 3 п. 2 ст. 45 Налогового кодекса РФ);

- проведена проверка правильности применения цен в сделках между взаимозависимыми лицами (см. подп. 4 п. 2 ст. 45 Налогового кодекса РФ).

Также через суд может быть взыскана недоимка с тех компаний, которые являются взаимозависимыми по отношению к компаниям, у которых эти налоговые недоимки возникли изначально, причем только возникших по итогам проведенных налоговых проверок и неоплаты компанией таких налоговых недоимок в течение трех месяцев. Основания для взыскания недоимки с взаимозависимых организаций определены в подпункте 2 пункта 2 статьи 45 Налогового кодекса РФ и возможны в следующих случаях:

- если на банковские счета взаимозависимых компаний поступает выручка за товары, работы или услуги, реализованные компаниями налогоплательщиками, имеющими недоимку на момент совершения той или иной сделки, или у которых она изначально возникла;

- если компания, у которой изначально возникла налоговая недоимка, узнав о назначении выездной налоговой проверки или проведении камеральной налоговой проверки, передала взаимозависимой компании денежные средства или другое имущество, с целью затруднить взыскание налоговой недоимки или сделать то невозможным.

В завершение рассматриваемой темы можно резюмировать, что налоговая недоимка является задолженностью, суммой не внесенных компанией налогоплательщиком взносов, отчислений и т.п. Установление факта недоимки в рамках налоговых проверок происходит вследствие выявления ошибок в платежных документах и самим налогоплательщиком – руководителем юридического лица. Налоговая недоимка, как любая задолженность, подлежит взысканию через суд. Фактическое взыскание денежных средств происходит путем списания денежных средств с банковских счетов юридического лица должника.

Способы взыскания

Как правило, ФНС использует внесудебный (бесспорный) порядок. Взыскание производится с банковских счетов либо за счет имущества, принадлежащего плательщику. Территориальное подразделение ФНС формирует требование, в котором указывает размер задолженности и период погашения. Если плательщик не удовлетворит его, то контрольный орган в пределах 2 месяцев:

- Выносит решение о взыскании средств с банковского или электронного счета. В шестидневный срок документ вручается плательщику под расписку. Если передать решение лично не представляется возможным, оно направляется почтой.

- Отправляет в банк поручение о списании средств со счета плательщика с последующим их зачислением в бюджет. Финансовая организация должна осуществить операцию в течение одного дня, идущего за тем, в который было получено распоряжение ФНС.

Вместе с принятием постановления о взыскании инспекция может заморозить р/с плательщика.

Судебный порядок

ФНС вправе обратиться с иском, если срок для вынесения решения о бесспорном взыскании пропущен. При этом законодательство устанавливает периоды, в которые контрольный орган может реализовать свое право. Если пропущен срок для вынесения решения о взыскании из средств плательщика, находящихся на его счетах в банке, то ФНС может направить иск в течение полугода. Исчисление осуществляется с момента окончания периода, отведенного для исполнения требования. Если пропущен срок для вынесения решения о взыскании за счет имущества, то у ФНС есть 2 года.

Понятие недоимки и ее особенности

Под недоимкой принято считать денежную сумму, которая:

- своевременно не перечислена в бюджет. Например, может возникнуть при просрочке оплаты страховых взносов (11-ая статья НК РФ, пункт 2);

- излишне выплачена на расчётный счёт предприятия из бюджета. Например, при возмещении по НДС (2-ой пункт 173-ей статьи НК РФ) или акцизам (статьи 182 и 203 НК РФ).

Можно ли переплату по налогу на прибыль зачесть в счёт погашения недоимки по НДФЛ – смотрите тут:

Период возникновения

В случае нарушения сроков уплаты, днём возникновения недоимки будет являться уже следующий день. Причём, праздничные и выходные – исключению из правила не подлежат

Если причиной послужила излишняя выплата налогоплательщику то, согласно 101-ой статье НК РФ (пункт 8, абзац 4), недоимка возникает в день фактического получения денежных средств на банковский счёт или в день вынесения решения о зачёте между налогами.

Обнаружение факта наличия нарушения

Выявить недоимку позволяют следующие мероприятия:

- проведение налоговой проверки: выездной (инспектор вправе приехать непосредственно в офис), камеральной (на основании предоставленных по запросу контролирующего органа дополнительных документов) или повторной. Здесь подробно прописан порядок проведения и этапы камеральной, выездной налоговых проверок;

- анализ инспектором представленной отчётности. Если есть начисление к уплате в бюджет, но в установленные законодательством сроки платёж в бюджет не поступил, присутствует факт недоимки.

Какая ответственность и штрафы предусмотрены?

Возможная ответственность и штрафы

С момента обнаружения и до полного погашения суммы недоимки, в обязательном порядке происходит начисление пеней за каждый день просрочки платежа.

Тут вы узнаете, как проверить штрафы налоговой по фамилии и какие способы для этого существуют.

Также, по некоторым налогам предусмотрено начисление штрафа в том или ином размере от суммы недоимки, но не менее определенного порогового значения.

За неоднократное нарушение налогового законодательства, руководитель или другое уполномоченное лицо может подвергнуться не только административной, но и уголовной ответственности.

В связи с этим, оплачивать обнаруженную задолженность и необходимо в кратчайшие сроки. Не сдал налоговую декларацию – какие штрафы за это предусмотрены и что будет с налогоплательщиком вы узнаете по ссылке.