Зачем списывают задолженность

Активы и обязательства компании отражаются в учете и отчетности в том случае, если они несут полезную, своевременную и правдивую информацию о финансовом состоянии хозяйствующего субъекта. Признание долгов невозможными к взысканию обязывает организацию исключить сведения о них из учетных данных. Взыскать задолженность дебиторов более невозможно, следовательно, денежные средства никогда не поступят на счет компании. Кредиторы после истечения срока исковой давности для списания кредиторской задолженности не вправе заявить претензии, а компания не обязана их удовлетворять.

Как составить акт дебиторской задолженности

Законодательно закрепленной формы такого документа нет, поэтому ее разрабатывают исходя из правил оформления подобных документов. Можно составлять акт от руки на листе А4, но для большей читабельности рекомендуется использовать машинописный вариант.

В шапке нужно указать такие сведения:

- полное и краткое название компании, ее адрес, ИНН, КПП;

- наименование бумаги (акт списания дебиторской задолженности);

- место оформления акта;

- дату оформления акта.

В главной части размещают такую информацию:

- На основании какой бумаги и когда была произведена инвентаризация расчетов с поставщиками, покупателями и т.п.

- На какую дату произведена инвентаризация.

- Перечень организаций, по которым установлена ДЗ. Этот пункт оформляют в виде таблицы. В ней могут быть такие графы: наименование дебитора, реквизиты договора с ним, дата оплаты по договору, сумма задолженности, бумаги, которые являются основанием для списания долгов. В конце таблицы считают общую сумму долга.

- Что полученная сумма подлежит списанию и включается в состав внереализационных расходов по налогу на прибыль. Надо сослаться на нормы закона: п. 77 Положения, утвержденного приказом Минфина от 29 июля 1998 года №34н и подп. 2 п. 2 ст. 265 НК РФ.

Далее ставит свою подпись главный бухгалтер либо другой сотрудник, на которого возложена данная обязанность. Составляют документ в одном экземпляре.

Внимание! Вместо акта может быть составлен аналогичный документ с другим названием: протокол, решение.

К акту также нужно приложить документы-основания. Таковыми могут быть решения суда, акты сверки, первичка и платежные документы. Они обязательно должны быть в организации, чтобы подтвердить невозможность возврата средств.

Когда можно списать задолженность

Обязательства подлежат списанию, если:

- истек срок исковой давности;

- вынесено постановление судебного пристава об окончании исполнительного производства в связи с невозможностью взыскания задолженности;

- должник или кредитор ликвидированы.

Срок исковой давности — это период, в течение которого кредитор вправе обратиться в суд с требованием о взыскании долга. Статья 196 ГК РФ устанавливает его равным трем годам. Задолженность подлежит списанию в отчетном периоде, на который выпал срок окончания исковой давности.

Срок давности не истек?

Эти инструкции КонсультантПлюс помогут списать кредиторскую задолженность:

- в бухгалтерском учете;

- в налоговом учете.

Что делать с долгами с истекшим сроком давности эксперты КонсультантПлюс тоже рассказали.

, чтобы прочитать.

При ликвидации одной из сторон обязательства списываются в периоде, в котором произошла ликвидация либо исключение из ЕГРЮЛ недействующей организации налоговым органом.

ВАЖНО!

Особые правила установлены для списания налогов с истекшим сроком исковой давности. Списать налоговые долги в учете даже после истечения периода возможного взыскания действующая организация не вправе в одностороннем порядке. Такое действие обязательно согласовывается с налоговыми органами. Фактически для организации есть только одна возможность признать долги по налогам невозможными к взысканию — получить судебный акт с отражением факта истечения предельных сроков взыскания (п. 9 постановления ВАС РФ от 30.07.2013).

Справка, которая упростит списание безнадежной «дебиторки»

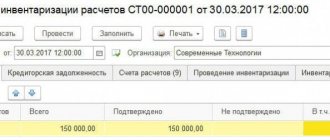

Прежде чем списать дебиторскую задолженность, срок исковой давности по которой истек, необходимо провести инвентаризацию и составить три документа: акт инвентаризации, письменное обоснование и приказ руководителя. Ни одним из этих документов пренебречь невозможно – их наличие является обязательным согласно пункту 77 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утв. приказом Минфина России от 29.07.98 № 34н).

С актом инвентаризации и приказом руководителя все более или менее ясно. Первый документ составляется по унифицированной форме № ИНВ?17 (утв. постановлением Госкомстата России от 18.08.98 № 88). Приказ может быть произвольного содержания, в нем достаточно указать, какая задолженность подлежит списанию и на основании чего. А таким основанием наряду с актом как раз и является письменное обоснование списания. Кто должен составить этот документ и как, нигде не сказано. Тем не менее он является обязательным и без него налоговики вряд ли позволят компании включить безнадежный долг во внереализационные расходы (подп. 2 п. 2 ст. 265, п. 2 ст. 266 НК РФ). В ФНС России нам сообщили, что письменное обоснование может называться бухгалтерской справкой или иметь любое другое название (см. образец). Форма – свободная. Но чем подробнее оно будет составлено, тем проще будет обосновать перед инспекторами увеличение расходов.

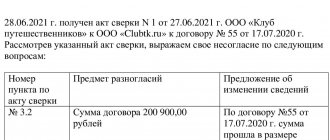

Итак, налоговики захотят увидеть в письменном обосновании ссылку на договор (номер, дату заключения, контрагента), срок платежа, дату истечения срока исковой давности, сумму долга, включая НДС (письмо УФНС России по г. Москве от 05.06.07 № 20-12/052920). А также какие меры для взыскания задолженности компания предпринимала, хотя они с точки зрения суда вовсе и не обязательны (постановления федеральных арбитражных судов Северо-Кавказского округа от 28.02.07 № Ф08-731/07-288А, Северо-Западного округа от 10.05.07 № А56-15404/2006, Поволжского округа от 17.05.07 № А55-13109/2006). Стоит указать и на отсутствие оснований для перерыва срока исковой давности, например предъявление иска или признание долга контрагентом (ст. 203 ГК РФ). Либо для приостановления, допустим, при оставлении иска без рассмотрения (ст. 204 ГК РФ).

Отметим, что своевременное составление всех трех документов позволит избежать споров с инспекторами по поводу периода списания безнадежной «дебиторки». Они требуют включать ее в расходы в том налоговом периоде, в котором истек срок исковой давности (письмо Минфина России от 11.01.06 № 03-03-04/1/475). Позже получится, к сожалению, только через суд (постановления федеральных арбитражных судов Уральского округа от 13.05.08 № Ф09-3304/08-С3, Поволжского округа от 08.05.08 № А12-10217/07).

Общество с ограниченной ответственностью «Сфера» 3 октября 2008 года

БУХГАЛТЕРСКАЯ СПРАВКА № 10 о списании дебиторской задолженности

Согласно приказу от 19.09.08 № 9-П, в ООО «Сфера» проведена инвентаризация расчетов с покупателями, поставщиками, прочими дебиторами и кредиторами (кроме расчетов с бюджетом, внебюджетными фондами по налогам и сборам) по состоянию на 1 октября 2008 года.

В ходе инвентаризации комиссия выявила, что по договору поставки от 01.02.05 № 2-05, заключенному с ЗАО «Мелиса», срок исковой давности истек.

Сумма дебиторской задолженности составляет 5252 рубля (в том числе НДС 801,14 руб.). Срок окончательного платежа истек 1 августа 2005 года. 2 августа 2005 года ООО «Сфера» направило претензию с требованием погасить задолженность. В своем ответе ЗАО «Мелиса» признало долг и обязалось погасить его не позднее 20 августа 2005 года. Однако деньги своевременно ООО «Сфера» не поступили.

Срок исковой давности по договору № 2-05 составляет три года. В связи с тем, что ЗАО «Мелиса» признало свой долг, срок исковой давности прервался. Следовательно, он истек 20 августа 2008 года (ст. 196, 203 ГК РФ). Других оснований для перерыва, а также для приостановления срока исковой давности не имеется. В связи с выявленными обстоятельствами на основании акта инвентаризации от 02.10.08 № 6 и в соответствии со статьями 265 и 266 НК РФ указанная дебиторская задолженность подлежит списанию.

Главный бухгалтер ООО «Сфера» Иванова (Иванова)

Привет Гость! Предложение от «Клерка»

Онлайн профпереподготовка «Бухгалтер на УСН» с дипломом на 250 ак.часов. Научитесь всему новому, чтобы не допускать ошибок. Обучение онлайн 2 месяца, поток стартует 15 марта.

Записаться

Как оформить

Правила отражения списания дебиторки с истекшим сроком исковой давности изложены в пунктах 77 и 78 Положения по ведению бухучета и бухотчетности (приказ Минфина №34н от 29.07.1998):

- Проведите инвентаризацию и оформите ее результаты.

- Вынесите письменное обоснование (решение инвентаризационной комиссии) об обнаружении долгов, которые необходимо списать.

- Оформите приказ (распоряжение) руководителя о списании.

Списание проводится отдельно по каждому обязательству.

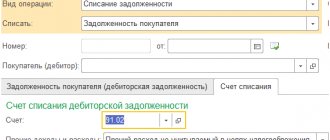

Отражаем списание дебиторской задолженности

Порядок отражения зависит от наличия резерва по сомнительным долгам. В случае его создания списание дебиторской задолженности с истекшим сроком исковой давности производится за его счет. Если резерв не создавался, отразите списанную дебиторку в прочих расходах.

| Содержание операции | Дебет | Кредит |

| Дебиторка списана за счет резерва по сомнительным долгам | 63 | 60, 62, 76 |

| Дебиторка списана на прочие расходы организации | 91-2 | 60, 62, 76 |

Если обязательства должника не прекращены и в дальнейшем возможно их взыскание (истек период исковой давности, но контрагент не ликвидирован и нет постановления о невозможности взыскания), отразите списанные суммы на забалансовом счете 007. С забалансового счета суммы спишутся:

- при ликвидации должника;

- при погашении долга;

- по истечении пяти лет после отражения сумм на счете 007.

В налоговом учете безнадежная к взысканию дебиторка списывается за счет резерва по сомнительным долгам или во внереализационные расходы (пп. 2 п. 2 ст. 265 НК РФ; п. 5 ст. 266 НК РФ).

Бухгалтерские записи для восстановления задолженности

При поступлении средств в погашение сомнительной задолженности, суммы списываются с забалансового учета и принимаются к учету на соответствующие балансовые счета учета расчетов. В балансовом учете отражаются проводки, «обратные» тем проводкам, которые применялись при списании дебиторской задолженности с баланса (письмо Минфина России от 11.02.2016 № 02-07-10/7306).

Еще по теме: Сведения по дебиторской и кредиторской задолженности (ф. 0503169, 0503769): как избежать ошибок при заполнении (Видеоматериалы к годовой отчетности 2022 — тема 9)

Пример. Комиссия учреждения решила списать сомнительную дебиторскую задолженность по предварительной оплате за материалы с балансового учета на забаланс для наблюдения за возможностью взыскания. Имущественное положение должника изменилось и средства в погашение дебиторской задолженности поступили на лицевой счет.

Уменьшение забалансового счета 04 – списана задолженность с забалансового учета;

Дебет КРБ 2 206 34 564 Кредит КРБ 2 401 20 273 – принята задолженность на баланс.