Любая организация должна вести бухгалтерский и налоговый учет, фиксируя способы их ведения в учетной политике. Учетная политика организации создает единую систему учета и документооборота, которой обязаны следовать все сотрудники и подразделения фирмы. Отсутствие учетной политики – грубое нарушение, за которое предприятие могут оштрафовать. Как составить учетную политику на 2022 год, и какие особенности следует учесть – об этом наш материал.

Учетная политика предприятия: общие требования к оформлению

Учетная политика составляется по правилам, установленным законом о бухучете № 402-ФЗ от 06.12.2011, а также ПБУ 1/2008. Кроме того, в каждой отрасли могут действовать свои нормы, влияющие на ее содержание.

В составе учетной политики две части: бухгалтерская и налоговая. Их можно оформить в виде единого документа, состоящего из двух разделов, либо сделать два отдельных положения.

Применение учетной политики организации ведется непрерывно из года в год, а обоснованные изменения в нее могут быть внесены только с начала отчетного года. Приказ об учетной политике утверждает руководитель, не позднее 90 дней после регистрации компании. Например, учетная политика 2022 г. должна была быть принята до 31.12.2019 г., а документ, утвержденный в 2022 г., вступит в силу лишь с 01.01.2021 г.

Учетная политика организации должна отражать методы учета только по реально имеющимся активам, операциям, обязательствам. В тексте документа целесообразно закреплять те моменты учета, по которым есть выбор из нескольких вариантов, либо закон по ним не содержит однозначного толкования. Например: какие способы амортизации применяются, как создаются резервы и т.п. Переписывать однозначные положения ПБУ, или Налогового кодекса, не предлагающие выбора, бессмысленно.

«Учетная политика организации» ПБУ 1/2008: изменения

С 06.08.2017 г. в ПБУ 1/2008 «Учетная политика организации» вступили в силу поправки (приказ Минфина РФ от 28.04.2017 № 69н). Его положения включают, в частности, следующие новшества:

- действие ПБУ «Учетная политика» теперь распространяется на всех юрлиц, кроме кредитных и государственных организаций,

- введена норма о самостоятельном выборе способа ведения бухучета, независимо от выбора других организаций, а дочерние общества выбирают из стандартов, утвержденным основным обществом (п. 5.1),

- понятие рациональности ведения бухучета уточнено — бухгалтерская информация должна быть достаточно полезна, чтобы оправдать затраты на ее формирование (п. 6),

- в случаях, если определенный способ ведения бухучета в федеральных стандартах отсутствует, организация разрабатывает его сама, исходя из п.п. 5 и 6 ПБУ 1/2008 и рекомендаций по бухучету, последовательно обращаясь к стандартам МСФО, федеральным (ПБУ) и отраслевым стандартам учета (п. 7.1), а фирмам, ведущим упрощенный бухучет (малые предприятия, некоммерческие организации, участники «Сколково»), при формировании учетной политики достаточно руководствоваться требованиями рациональности (п. 7.2),

Документы – основания для формирования учетной политики.

При формировании учетной политики учреждению следует руководствоваться (п. 7 СГС «Учетная политика»):

- особенностями своей структуры;

- отраслевыми особенностями деятельности;

- СГС «Учетная политика»;

- нормативными правовыми актами, регулирующими ведение бухгалтерского учета и составление бухгалтерской (финансовой) отчетности;

- учетной политикой учредителя.

В случае если в отношении какого-либо объекта бухгалтерского учета нормативными правовыми актами, регулирующими ведение бухгалтерского учета и составление бухгалтерской (финансовой) отчетности, не установлены правила его отражения в бухгалтерском учете, учреждение по согласованию с учредителем и финансовым органом публично-правового образования, осуществляющего консолидацию отчетности, определяет учетную политику исходя из требований СГС «Концептуальные основы»[4].

Допустимо формирование учетной политики посредством как принятия единого правового акта, включающего всю совокупность способов ведения учета, так и принятия отдельных правовых актов либо включения соответствующих положений в отдельные правовые акты (например, в правовой акт об организации выполнения полномочий администратора доходов бюджета могут быть включены положения, устанавливающие особенности ведения учета в части порядка заполнения (составления) и отражения в бюджетном учете первичных документов по администрируемым доходам бюджетов) (Методические указания № 02-06-07/62480).

Организации, осуществляющие полномочия получателя бюджетных средств, при формировании учетной политики должны предусмотреть особенности организации и ведения бухгалтерского учета в части операций по исполнению указанных полномочий (п. 10 СГС «Учетная политика»).

Содержание учетной политики организации (ООО)

Положения учетной политики должны отражать:

- перечень нормативных актов, на основании которых компания ведет учет: Закон о бухучете № 402-ФЗ, ПБУ, НК РФ и др.,

- рабочий план счетов, оформленный как приложение к учетной политике,

- должности ответственных за организацию и ведение учета в компании,

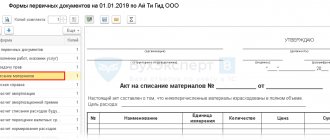

- формы применяемой «первички», бухгалтерских и налоговых регистров — унифицированные формы, или самостоятельно разработанные,

- вопросы амортизации – методы начисления, периодичность (ежемесячно, раз в год и т.д.),

- лимиты стоимости основных средств, порядок их переоценки,

- учет материалов, готовой продукции, товаров,

- учет доходов и расходов,

- порядок исправления существенных ошибок и критерии отнесения к ним,

- прочие положения, которые организация сочтет нужным отразить.

Если «бухгалтерская» часть учетной политики организации достаточно универсальна для всех, то налоговая будет отличаться для каждого режима налогообложения, но в любом случае должна содержать:

- информацию о применяемой налоговой системе, а если имеет место совмещение налоговых режимов — порядок ведения раздельного учета,

- каким образом уплачиваются налоги в обособленных подразделениях, при их наличии,

- имеет ли предприятие налоговые льготы, и при каких условиях они действуют.

Приказ об утверждении учетной политики

Утверждает политику руководитель предприятия – для этого издается отдельный приказ. Форма документа законодателем не определена – при его составлении стоит руководствоваться правилами документооборота, действующими в компании.

Как правило, приказ об утверждении учетной политики включает в себя следующие сведения:

- наименование организации;

- наименование документа;

- дата издания приказа;

- порядковый номер приказа;

- дата, с которой приказ вступает в действие;

- перечень документов, утвержденных приказом (обычно учетная политика является приложением к приказу, подписывается и хранится совместно с ним; кроме того, создаются приложения к самой учетной политике – например, в приложение выносится используемый в работе план счетов);

- обязанность руководителей по ознакомлению подчиненных с содержанием утверждаемой учетной политики;

- лицо, ответственное за исполнение приказа;

- Ф.И.О. и подпись руководителя организации.

Учетная политика УСН

Нюансы налоговой учетной политике при «упрощенке» зависят от выбранного объекта: «доходы» (6%), или «доходы минус расходы» (15%).

Применяя УСН «доходы», в налоговой политике следует отразить:

- порядок учета доходов,

- указать, как уменьшают налоговую базу уплаченные страхвзносы,

- в каком порядке, и по какой ставке рассчитывается налог и авансовые платежи,

- налоговый регистр — КУДИР.

При объекте «доходы минус расходы» особое внимание следует уделить не только доходам, но и расходам, указав:

- порядок учета основных средств, метод начисления амортизации,

- состав материальных расходов,

- порядок учета затрат на реализацию (при их наличии),

- признание прошлых убытков в текущем периоде,

- порядок исчисления и уплаты минимального налога,

в остальном пункты налоговой политики будут аналогичны тем, что указываются для УСН по «доходам».

Главные составляющие бухгалтерского учета на ОСНО

Как и любой другой режим налогообложения, ОСНО имеет ряд своих особенностей, которые необходимо учитывать при формировании УП.

Отразить необходимо следующие важные нюансы, которые связаны с ведением бухучета:

- Указание лиц, ответственных за бухучет.

Зачастую бухгалтерией занимается главный бухгалтер, однако законодательно допустимы и другие варианты, такие как ведение бухгалтерского учета сторонней аутсорсинговой компанией.

- Разработка формы первичной документации.

Можно применить унифицированные формы документов или самостоятельно разработать собственные.

- Выбор метода начисления амортизации.

Существует 4 варианта начисления амортизации ОС и 3 варианта для нематериальных активов. Компания выбирает для себя наиболее подходящий из них.

- Лимит стоимости ОС.

В соответствии с законодательством, объекты, относящиеся к ОС стоимостью менее 40 000 рублей, можно учитывать в составе МПЗ.

- Переоценка основных средств.

Законом разрешено осуществлять переоценку основных средств и нематериальных активов. Компания проводит ее по своей инициативе и в случае такого решения обязуется проводить ее и в последующем.

- Учет товарно-материальных ценностей.

Здесь необходимо определить порядок проведения оценки МПЗ и их списания на производство, порядок осуществления заготовок, оценки готового товара.

- Доходы и расходы.

Необходимо прописать какие именно из них относятся к основным, а какие к прочим.

- Критерий существенности и признание существенных ошибок.

В данном пункте указывается что необходимо раскрыть в отчете, а также устанавливается порог определения ошибок существенными.

Данные составляющие УП не являются полными. Компания вправе вносить и другие пункты, которые будут отражать ее сферу деятельности или необходимые методы учета.

Учетная политика ОСНО

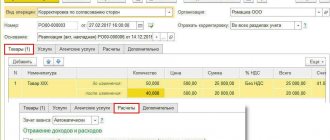

Один из главных пунктов налоговой политики при ОСНО – ведение учета по налогу на прибыль. В документе следует отразить:

- порядок признания прямых и косвенных расходов предприятия (кассовый, или метод начисления),

- порядок учета основных средств, применяются ли повышающие коэффициенты при амортизации, амортизационная премия, для каких объектов,

- методы оценки материалов, сырья и товаров,

- формируются ли резервы для равномерного распределения расходов в течение года (отпусков, по сомнительным долгам, на ремонт ОС и др.),

- учет операций с ценными бумагами,

- в каком порядке исчисляется и уплачивается налог на прибыль и авансовые платежи по нему,

- применяемые налоговые регистры и т.д.

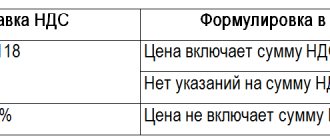

Особенности учета НДС при формировании учетной политики стоит указать тем, кто от налога освобожден, или проводит операции, облагаемые по ставке 0% — это касается порядка распределения «входящего» НДС.

Что такое учетная политика и зачем она нужна

Предприятия, применяющие ОСНО, нередко сталкиваются с различиями в бухгалтерском и налоговом учетах. Такие различия возникают в учете основных средств, некоторых видов доходов, процентов по кредитам и займам, курсовых и суммовых разниц и др. По мере необходимости (при изменении норм законодательства или появлении новых видов финансово-хозяйственной деятельности) учетная политика ООО на ОСНО с субсчетами и принципами налогового учета устанавливается на дату таких изменений и действует неограниченное время. Понятие учетной политики закреплено в п. 2 ст. 11 НК РФ.

Налоговый учет ведется в целях правильности определения доходов и расходов для исчисления налога на прибыль и других обязательных налогов, уплачиваемых предприятием на ОСНО. От способа определения доходов от реализации во многом зависит, по какому принципу формировать налоговую учетную политику. Большинство организаций используют метод начисления, согласно которому доход определяется на момент отгрузки товаров (выполнения работ или оказания услуг) независимо от того, поступила оплата от покупателя или нет.

Метод начисления используется для налога на прибыль и для НДС.

Эксперты КонсультантПлюс разобрали, какими бухгалтерскими записями в учете отражать основные операции с объектами ОС при применении ФСБУ 26/2020 и ФСБУ 6/2020. Используйте эти инструкции бесплатно.

Как утвердить учетную политику

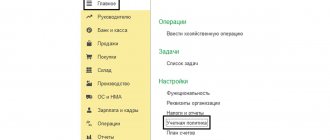

Порядок утверждения зависит от того, в какой форме составляют учетную политику для целей налогового учета, — приказом руководителя или отдельным положением.

Приказ составляется с указанием ответственных лиц, которые ставят свою подпись, подтверждающую ознакомление с возложенными на них обязанностями. Приказ подписывается руководителем компании.

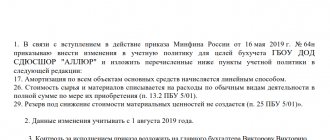

Рассмотрим пример учетной политики для целей налогообложения с основаниями, составленной в форме приказа.

Положение об учетной политике составляется главным бухгалтером или любым другим лицом, ответственным за ведение налогового учета на предприятии, и утверждается руководителем.

Пример учетной политики для целей налогообложения на 2022 год:

| Приказ о принятии учетной политики для целей налогообложения на предприятии ООО «Clubtk.ru» 30 декабря 2022 г. Приказываю:I. В соответствии с п. 2 ст. 11 Налогового кодекса Российской Федерации, утвердить учетную политику организации для целей налогообложения. Налог на добавленную стоимость 1. Осуществлять ведение журнала учета полученных и выставленных счетов-фактур, книги покупок, книги продаж и дополнительных листов к ним в электронном виде с использованием компьютерной программы «1С: Бухгалтерия». 2. Контроль за правильностью ведения журнала учета полученных и выставленных счетов-фактур, книги покупок, книги продаж и дополнительных листов к ним осуществляет главный бухгалтер Смирнова В.Ф. Постановление Правительства РФ «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» № 1137 от 26.12.2011 (в редакции Постановления Правительства РФ № 981 от 19.08.2017). 3. Для счетов-фактур предусмотрена единая сквозная нумерация. Счета-фактуры, выставленные на предоплату, нумеруются с префиксом «А». 4. Право подписи счетов-фактур распространяется, помимо руководителя и главного бухгалтера, на следующих ответственных лиц:

Налог на прибыль1. Налоговый учет вести смешанным способом, как с применением документов бухгалтерского учета по отдельным группам хозяйственных операций, так и с применением специализированных документов налогового учета по тем группам хозяйственных операций, налоговый учет которых существенно отличается от правил бухгалтерского учета (ст. 313, 314 гл. 25 «Налог на прибыль» НК РФ). 2. Дата получения дохода (осуществления расхода) определяется по методу начисления (ст. 271, 273 гл. 25 «Налог на прибыль» НК РФ). 3. В случае оказания организацией услуг суммы прямых расходов, понесенных в текущем отчетном (налоговом) периоде при осуществлении этой деятельности в полном объеме относить на уменьшение доходов от производства и реализации данного отчетного (налогового) периода без распределения на остатки незавершенного производства (п. 2 ст. 318 гл. 25 «Налог на прибыль» НК РФ). 4. Формировать стоимость товаров, приобретенных с целью их дальнейшей реализации, без учета расходов, связанных с приобретением товаров (ст. 320 гл. 25 «Налог на прибыль» НК РФ). 5. При определении размера материальных расходов при списании сырья и материалов, используемых при производстве (изготовлении) товаров (выполнении работ, оказании услуг), в соответствии с принятой организацией учетной политикой для целей налогообложения, применяется один из следующих методов оценки указанного сырья и материалов по средней стоимости (п. 8 ст. 254 гл. 25 «Налог на прибыль» НК РФ). 6. При реализации покупных товаров стоимость приобретения данных товаров списывается на расходы по средней стоимости (п. 1 ст. 268 гл. 25 «Налог на прибыль» НК РФ). 7. Начислять амортизацию по объектам основных средств линейным методом (п. 1 ст. 259 гл. 25 «Налог на прибыль» НК РФ). 8. По нематериальным активам, указанным в подпунктах 1-3, 5, 6 абзаца третьего пункта 3 статьи 257 Налогового Кодекса, определять срок полезного использования в обычном порядке (п. 2 ст. 258 гл. 25 «Налог на прибыль» НК РФ). Налог на доходы физических лиц1. Организация является налоговым агентом по НДФЛ. Для контроля правильности исчисления, удержания и уплаты НДФЛ применяется программа «1С:Бухгалтерия». II. Предусмотреть возможность внесения уточнений и дополнений в учетную политику предприятия в связи с изменениями налогового законодательства, появлением хозяйственных операций, отражение которых в налоговом учете предусмотрено несколькими методами, выбор которых возложен законодательством на предприятие, или по иным причинам. III. Ответственность за организацию ведения налогового учета на предприятии возложить на главного бухгалтера Смирнову В.Ф. Ген. директор _______________________/Воронов А.В./ М. П. |

Когда в учетную политику вносят изменения

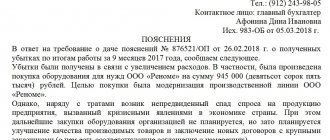

Изменения в документ организация вправе вносить в любое время по мере необходимости. Например:

- при изменении законодательства;

- при появлении новых объектов учета, порядок налогообложения которых не описан в предыдущем варианте учетной политики;

- при изменении способов ведения налогового учета в рамках действующих законодательных норм;

- при изменении ответственных лиц.

Учетная политика: образец

Создать образец учетной политики, который одинаково подходил бы для всех предприятий невозможно. В каждом случае есть свои особенности, зависящие от вида деятельности, применяемого налогового режима и многих других факторов. Учетная политика, пример которой приводится здесь, составлена для предприятия, работающего на ОСНО.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Образец ОСНО

Производство

Скачать бесплатно: Учетная политика организации 2013 года на ОСНО(производство).doc(для 2018-2019 года нужно подправить, но в основном подходит) Word (73 кб).

: Учетная политика организации 2013 года на ОСНО(производство).doc(для 2018-2019 года нужно подправить, но в основном подходит) Word (73 кб).

Услуги

Скачать бесплатно: Учетная политика организации 2013 года на ОСНО(услуги).doc(для 2018-2019 года нужно подправить, но в основном подходит) Word (73 кб).

: Учетная политика бухгалтерского учета 2013 года на ОСНО(услуги).doc(для 2018-2019 года нужно подправить, но в основном подходит) Word (73 кб).