Как известно, государство, стараясь стимулировать покупательскую способность людей, гарантирует право на получение налогового вычета при покупке жилья. То есть, часть заплаченных покупателем денег будет ему вернут – 13% или меньше (то есть, налог на доходы с этой суммы). Но на самом деле налоговых вычетов больше – так, есть еще один вид вычета, на него может рассчитывать каждый официально трудоустроенный, кто потратился на лечение, пенсионное страхование, обучение и даже благотворительность. Что это за вычет и в каком объеме он выплачивается, мы расскажем дальше.

Что такое «Социальный налоговый вычет»?

Социальный налоговый вычет (СНВ) – это компенсация части понесенных затрат из дохода на обучение, пенсионное страхование, лечение или благотворительность

. По сути, это возврат 13% потраченной суммы – то есть, НДФЛ с нее. То есть, если клиент понес какие-то из этих расходов, он имеет право один раз в год подать соответствующее заявление работодателю или непосредственно в ФНС, и вернуть часть своих средств – хоть и не больше, чем одобренный законом максимум (статья 219 Налогового кодекса РФ).

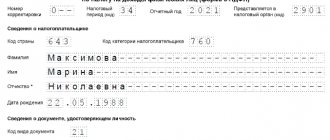

Подавая заявление на выплату в ИФНС, нужно предоставить в конце года декларацию по форме 3-НДФЛ и копии документов, подтверждающих право на вычет (чеки, договоры, квитанции). Как правило, сам вычет придет в первый квартал следующего года. При обращении со всеми необходимыми документами непосредственно к работодателю

, вычет будет использован до окончания текущего года (по сути, работник получит на руки и зарплату, и НДФЛ с нее).

Возврат подоходного налога: общие понятия

Если официально работающий гражданин совершил одно из действий, указанных в ст. 219 или 220 НК РФ, он может вернуть в течение трех лет часть денежных средств, потраченных на образование, лечение, медикаменты, покупку жилья.

Рассмотрим перечень случаев, когда заявитель может вернуть социальный налог:

- совершены пожертвования в счет благотворительных или религиозных организаций;

- произведена оплата за обучение;

- пройдено платное лечение в медицинском учреждении;

- внесены взносы в негосударственный пенсионный фонд или дополнительные страховые платежи на накопительную пенсионную часть;

- пройдена независимая квалификационная оценка.

Покупка жилья на вторичном рынке или в новостройке — правомерное основание для заявления на имущественный вычет. Он также положен, если гражданин стал владельцем земельного участка, предназначенного для возведения частного коттеджа или дома.

Получить возврат подоходного налога можно в любой месяц следующего года после отчетного отрезка. То есть декларацию за 2016 год начинали принимать в январе 2022 года. Взыскать налог можно в течение трех лет после его уплаты. Если у вас есть квалифицированная электронная подпись, зарегистрировать декларацию и подать документы можно, не выходя из дома через личный кабинет налогоплательщика на сайте ФНС. Альтернативные варианты — передать их лично или ценным письмом с описью вложения по почте.

Базовый перечень документации, который потребуется для возврата налога:

- декларация 3-НДФЛ;

- заявление;

- паспорт гражданина РФ;

- реквизиты банковского счета;

- ИНН;

- справка 2-НДФЛ.

Утвержденную форму 3-НДФЛ можно скачать на сайте ФНС. Реквизиты банковского счета необходимы для зачисления на них денежных средств после окончания камеральной проверки. Справку 2-НДФЛ следует заказать у работодателя, в бухгалтерии. Базовый перечень для разных видов возврата налога пополняется дополнительными документами. Конкретные списки будут представлены ниже.

НК РФ ограничивает максимальный размер выплат. При покупке жилой недвижимости государство компенсирует максимум 260000 рублей, для социального вычета сумма равна 120000 рублей. За один год можно взыскать с налоговой службы денежные средства в количестве перечисленных налогов за прошедший период.

Пример расчета.

Иванов Е.И. приобрел жилую недвижимость за 1800000 рублей в 2015 г. Сумма налогового вычета составляет 13% от стоимости квартиры, то есть 234000 рублей. В 2015 г. он перечислил в бюджет налогов на 60000 рублей. Эта сумма будет переведена ему на счет. Для получения остатка (174000 рублей) ему следует подавать налоговые декларации еще несколько лет.

Два способа возврата налога

Имущественный и социальный налог можно вернуть разными способами. Первый вариант — запросить справку в ФНС и передать его работодателю. Налогооблагаемая база снизится на сумму, указанную в уведомлении. Другими словами, из заработной платы сотрудника не будет вычитаться налог до тех пор, пока он не компенсирует всю положенную сумму.

Второй способ — подача декларации в ФНС. С его помощью можно вернуть налог за три предыдущих года. Если грамотно заполнить все документы и подать их в ФНС, то при положительном решении после камеральной проверки на расчетный счет поступит имущественный или социальный вычет. Рассмотрение заявления занимает не более трех месяцев. Законодательство отводит на перечисление денежных средств 30 дней.

Какие затраты позволяют получить вычет?

Итак, все официально работающие граждане и ИП на основной системе (платящие НДФЛ вместо единого налога) могут рассчитывать на социальный налоговый вычет в пределах 13% от суммы до 120 000 рублей (максимум 15 600 рублей) каждый год. То есть, вне зависимости от того, сколько денег было потрачено на каждую из целей, вернуть получится НДФЛ с суммы не более, чем 120 тысяч рублей (за одним исключением – это обучение ребенка).

Вычет предоставляется на расходы на такие цели:

- Благотворительность: это может быть помощь учреждениям, занимающимся наукой, культурой, медициной, спортом или религией;

- Обучение: вычет предоставляется на собственное обучение, а также на обучение близких родственников: детей, братьев/сестер до 23-летнего возраста и подопечных – до 18 лет;

- Лечение: собственное, родителей, второго супруга, детей, подопечных, братьев и сестер до 18 лет;

- Взносы на формирование пенсии: к числу программ, по которым можно оформить вычет, попадают негосударственные пенсионные фонды), страховые компании (договор пенсионного страхования на добровольной основе со сроком более 5 лет), внесение дополнительных страховых взносов за своих родственников и членов семьи;

- Оценка квалификации – тут учитываются расходы на платное прохождение независимой экспертной комиссии.

Получить социальный налоговый вычет можно в срок до 3 лет после уплаты НДФЛ

за период, в котором совершались траты на социальные нужды, позволяющие оформить вычет.

Как вернуть налог с покупки квартиры

Право на имущественный налоговый вычет возникает, если недавно вы стали владельцами жилой недвижимости или земельного участка, предназначенного для возведения частного дома, перечисляли каждый месяц налог по ставке 13%. Отсюда следует, что индивидуальные предприниматели на УСН (упрощенной системе налогообложения) не могут реализовать данную возможность. Имущественный вычет действует на квартиры, дома и земельные участки, предназначенные для индивидуального строительства. Право вернуть подоходный налог возникает только после ввода жилья в эксплуатацию.

Перечень документации, необходимой для взыскания имущественного вычета:

- свидетельство о праве собственности на жилую площадь или выписка из ЕГРН;

- справка 2-НДФЛ;

- договор купли-продажи;

- соглашение об участии в долевом строительстве; платежные документы — чеки, расписки, платежные поручения;

- акт приема-передачи жилой площади;

- заявление;

- реквизиты расчетного счета.

Справку 2-НДФЛ необходимо запросить в бухгалтерском отделе за период, на который оформляется возврат налога. В отдельных ситуациях представитель налоговой службы может запросить дополнительные документы. Заявление от супругов о распределении вычета подается в случае, когда жилая площадь была приобретена в браке.

Если вы платили за долю супруга или ребенка, необходимо предоставить свидетельство о рождении или браке. Когда деньги за жилье вносились по поручению, следует подготовить доверенность на оплату. Все документы предоставляются в виде копий. Работники ФНС могут запросить оригиналы для сверки.

Отдельно стоит сказать о пакете документов, если жилье куплено в ипотеку. В этом случае дополнительно необходимо подготовить ипотечное соглашение и справку о внесенных процентах. Если недвижимость приобретена в долевую собственность, стоит сразу подготовить заявление о распределении площади.

Для компенсации расходов, связанных со строительством дома, потребуется расходная документация и договор об отделке и возведении жилого объекта. Взыскать вычет можно сразу за три последних года, подготовив на каждый период отдельную декларацию.

Любой человек может вернуть налог с приобретения жилой площади с учетом максимальной стоимости 2 миллиона рублей. Сумма, которую компенсирует государство, составляет 13% от данной суммы, то есть не может превышать 260000 рублей. Многие граждане покупают квартиру в ипотеку.

Для них предусмотрен дополнительный вычет по процентам с лимитом в 3 миллиона рублей. С 2014 года возвращать налог можно с нескольких объектов до тех пор, пока суммарная выплата не достигнет максимально установленного лимита. То есть если первая квартира стоила менее 2 миллионов, вернуть налог можно будет после приобретения второго жилого объекта.

Пример расчета.

Перевозчиков А.Ю. стал владельцем, стоимость которой 3700000 рублей. В прошлом году он уплатил налоги 290000 рублей. Рассчитаем имущественный вычет: 13% от 3700000 рублей = 481000 руб. Сумма превышает максимальный размер, установленный НК РФ. Перевозчиков А.Ю. может оформить возврат 260000 рублей.

Какие требования предъявляет законодательство к заявителям?

- иметь гражданство РФ;

- приобрести на территории РФ жилую площадь или земельный участок под индивидуальное строительство в ипотеку или за наличные;

- оформить жилую площадь в собственность, для новостройки иметь акт приема-передачи.

Продавцом квартиры может выступать физическое или юридическое лицо — застройщик, компания-посредника. Статья 220 НК РФ не позволяет вернуть налог, если участники договора приходятся друг другу близкими родственниками. Возврат с покупки недвижимости будет также не возможен, если средства на сделку в полном или частичном объеме выделил работодатель, или квадратные метры приобретены в рамках льготной программы, с использованием бюджетных денежных средств.

Как вернуть налог с покупки жилой недвижимости супругам в браке?

Квартира, приобретенная после официального оформления семейных отношений, относится к совместно нажитому имуществу, если супруги не указали другие условия в брачном договоре.

Участники процесса обладают равными правами на имущественный вычет. Если стоимость жилья 4 миллиона, то каждый из супругов может претендовать на вычет в пределах 2 миллионов рублей. В данном случае для возврата налога не важно, кто числится собственником, на кого оформлена платежная документация.

Как оформить имущественный возврат, если квартира стоит менее 4 миллионов? Если стоимость недвижимости составляет 2 миллиона, каждый супруг может вернуть налог с 1 миллиона. Или кто-то один будет претендовать на вычет с 2 миллионов, то второй сможет воспользоваться своим правом после приобретения второго объекта жилой недвижимости.

Вычет за благотворительность

Согласно 1 п. 219 ст. НК РФ налогоплательщик имеет право на вычет, если он производит отчисления из своего официального дохода на связанные с благотворительностью цели:

- Поддержка организаций, занимающихся наукой, культурой, непрофессиональным спортом, образовательным процессом, здравоохранением, оказанием правовой и социальной помощи, охраны окружающей среды и животного мира;

- Финансирование религиозных организаций для обеспечения исполнения их уставной деятельности.

Вычет будет предоставлен в пределах 13% от потраченных средств, но не больше, чем на сумму до 25% от годового дохода

. К примеру, если плательщик получает в год 600 тысяч рублей, а на благотворительность тратит 70 тысяч, то он получит получить 9100 рублей в качестве вычета.

Но если на благотворительность уйдет 300 тысяч рублей (что составляет 50% от дохода), то рассчитывать можно только на вычет с суммы до 120 тысяч рублей, а вернется только 15 600 рублей.

Стоит отметить несколько моментов:

- Для получения вычета нужно тратиться на благотворительность только в денежной форме;

- Полученные средства организация тратит исключительно на основные нужды собственной деятельности;

- Средства должны перечисляться на баланс организации только напрямую;

- Налогоплательщик не может претендовать на получение от спонсируемой организации любых благ.

Вычет на учебу

Как ранее говорилось, получить компенсацию можно как за оплату собственного образования, так и при обучении подопечных, детей и братьев/сестер. Главное, учебное заведение, где проходит обучение, непременно должно иметь лицензию на свою деятельность.

Специализация учебных заведений может быть разнообразной:

- Детские сады и дошкольные образовательные центры и кружки;

- Школы и студии, кружки и развивающие курсы;

- Специализированные школы (вечерние, автошколы, музыкальные, хореографические, театрального искусства и др.);

- Курсы и центры повышения квалификации или переквалификации;

- Лицеи, училища, техникумы и ВУЗы.

Что же касается суммы вычета, то она не может превышать 13% от 120 000 рублей, потраченных за год на свое образование или брата/сестры и 50 000 рублей на образование детей и подопечных.

Если у ребенка двое родителей, и они оба планируют подать заявку на получение вычета, тогда стоит учесть, что рассчитывать можно все так же только на сумму до 50 000 рублей. Значит, по отдельности родители смогут получить компенсацию только на сумму до 25 000 рублей на каждого.

Но если детей двое и более, тогда нужно знать, что компенсация с суммы, потраченной на учебу – до 50 тысяч рублей – положена на каждого ребенка.

Вычет за лечение

Для получения вычета после собственного лечения или лечения ближайших родственников, нужно иметь на руках все документы, подтверждающие покупку лекарств и плату за непосредственное лечение. Подать заявление можно как напрямую в ФНС, так и работодателю. В первом случае вся положенная сумма будет возмещена целиком

, а во втором случае выплата будет возмещаться частично вместе с заработной платой за счет выплаты средств без погашения налога на доход до полного возмещения задолженности. А также подлежат возврату и средства, потраченные на добровольное медицинское страхование.

Получить вычет можно, если выплаты были произведены не со средств работодателя. Максимальные затраты, с которых можно получить вычет – 120 000 рублей

. Исключением является дорогостоящее лечение. За него можно рассчитывать на компенсацию со всей потраченной суммы. Изучить, что именно относится к дорогостоящему лечению, можно в ПП № 458 от 08.04.2020.

Общая собственность

Следует различать понятия «общая долевая собственность» и «общая совместная собственность».

«Общая долевая

собственность»

В общей долевой собственности доля каждого из собственников четко определена (например, ½ часть квартиры, ¼ часть дома, и т. д.). В общей совместной собственности доли не определены, и собственники владеют всем имуществом сообща.

При общей долевой собственности имущественный налоговый вычет (следовательно, возврат налога) распределяется в соответствии с долями владельцев, например супругов. Передача доли вычета одним собственником другому недопустима.

«Общая совместная

собственность»

При общей совместной собственности вычет также распределяется, но по договоренности владельцев. Владельцам необходимо написать письменное заявление о распределении вычета и предоставить его в налоговую инспекцию вместе с другими документами. Например, можно осуществить возврат налога при покупке квартиры в пользу одного владельца.

Вычет на пенсию

Если граждане осознанно делают взносы в НПФ, стараясь повысить накопительную часть пенсии, тогда им тоже положен вычет. То же относится и к клиентам страховых компаний, которые заключили договор ДСП. Причем совершенно неважно на кого оформлена страховая выплата, на самого клиента или на его близкого родственника. Главное, чтобы в поле плательщик указывались данные человека, который в дальнейшем получит компенсацию.

Следовательно, социальные вычеты – это возможность вернуть часть средств, уплаченных

в качестве налога на доходы, если эти доходы потрачены на одну из социально значимых сфер. Конечно, максимальный размер годового чистого вычета не слишком большой – 15 600 рублей, но это реальная возможность компенсировать хоть и минимальную, но все же часть собственных средств.

Тем более что сумма затрат на дорогостоящее лечение может выступать отдельным вычетом, и не суммироваться с другими тратами.

Как оформить возврат налога самозанятым за 2022 год?

Возврат налога производится на банковскую карту плательщика. Никаких заявлений оформлять не требуется, необходимо только указать ее реквизиты в приложении или веб-версии личного кабинета «Мой налог». Если внесена информация о нескольких действующих картах, нужно указать одну из них в качестве основной. Туда и будет зачислена сумма возвращенного налога.

Привязка банковской карты происходит по следующему алгоритму:

- Установите приложение «Мой налог» на мобильное устройство и войдите в него по номеру телефона или учетной записи ЕСИА, используемой для личного кабинета Госуслуг.

- Перейдите в раздел «Прочее». В подразделе «Платежи» выберите пункт «Добавить карту».

- Заполните номер, срок действия банковской карты и секретный код с ее обратной стороны. Затем в процессе привязки происходит проверка транзакций списанием и возвратом незначительных сумм (1 и 10 рублей). Эти действия могут сопровождаться смс-подтверждением операций.

- Результат успешной привязки отобразится на экране.

- Если нажать кнопку «Вернуться в мой налог», то появится информация о добавленной карте. Внимание! Карта добавляется с задержкой, если ее нет, попробуйте зайти в приложение позже.

Аналогичным образом происходит добавление реквизитов банковской карты в веб-версии «Мой налог»:

- Зайдите в ЛК по ссылке. И перейдите на страницу с настройками.

- Нажмите вкладку «Платежная информация» → «Добавить новую карту».

Через некоторое время в разделе «Платежи» появится строка с последними четырьмя цифрами привязанной карты.

Возврат будет произведен автоматически в следующие сроки:

- внесена информация о реквизитах карты до 5 числа – сумма поступит до 20 числа этого же месяца;

- привязана карта после 5 числа – возврат переведут после 20 числа уже на следующий месяц.