Во многом власти уже упростили задачу налогоплательщиков – все больше услуг оказывается муниципальными и государственными органами в режиме онлайн. Сегодня через личный кабинет индивидуального предпринимателя или юридического лица на официальном сайте ФНС России можно получить ответ на интересующий вопрос, подать заявление, сменить режим налогообложения и получить исчерпывающую информацию об услугах и порядке работы налоговой службы. Помимо удобства, способ электронной подачи отчетности и уплаты налоговых сборов упрощает документооборот и позволяет специалистам ФНС быстрее реагировать на действия предпринимателей, обрабатывать платежи и отвечать на запросы. Предлагаем выяснить, коснулась ли цифровизация такого отчета, как 6-НДФЛ, можно ли заполнить 6-НДФЛ онлайн и сдать его в электронном виде.

Можно ли заполнить 6-НДФЛ онлайн

Сперва стоит разобраться, что налогоплательщики подразумевают под вопросом “можно ли заполнить 6-НДФЛ онлайн”:

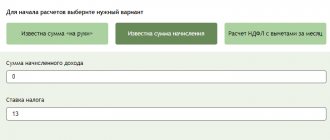

- Если подразумевается именно заполнение отчета (подстановку результатов расчета и прочих данных в строки формы) для последующей распечатки на бумажном носителе или сохранения готового варианта на компьютере, то ответ положительный – 6-НДФЛ заполнить онлайн можно. На самом деле, сейчас: Софициального сайта налоговой службыможно любого отчета для заполнения, после чего открыть его в любом редакторе наподобие MS Word

, заполнить в электронной форме бесплатно и распечатать на принтере. - Различные бухгалтерские программы семейства “1С” и онлайн-сервисы для аудиторов позволяют заполнять всевозможные налоговые и иные отчеты прямо в окне программы.

Тем не менее, это возможно – нужно только выполнить определенные требования, о которых будет написано далее.

Образец заполнения 6 НДФЛ за 4 квартал 2022 года

Образец заполнения 6 НДФЛ за 4 квартал 2022 года составлен на основе следующих данных:

На предприятии трудится 5 человек по трудовым договорам. В Ⅳ квартале предприятие начисляло и выплачивало доходы физическим лицам по ставке 13%.

Один сотрудник в декабре сдал лист нетрудоспособности (размер пособия – 7400 руб., в т.ч. НДФЛ 962 руб.). Другой сотрудник находился в декабре в отпуске и ему начислены отпускные в размере 23900 руб.

В примере заполнения 6-НДФЛ за 4 квартал 2022 года используем следующие данные, которые сведены в таблицу:

| Вид дохода | Сумма начисленного дохода | Дата фактического получения дохода / дата выплаты дохода работникам | Сумма налоговых вычетов | Дата удержания НДФЛ | Срок перечисления НДФЛ | Сумма удержанного НДФЛ |

| Зарплата за сентябрь 2021 | 140 000 ,00 | 30.09.21 / 12.10.21 | — | 12.10.21 | 13.10.21 | 18 200 |

| Зарплата за октябрь 2021 | 160 000, 00 | 31.10.21 / 10.11.21 | 11 200, 00 | 10.11.21 | 11.11.21 | 19 344 |

| Зарплата за ноябрь 2021 | 164 200, 00 | 30.11.21 / 10.12.21 | 11 200, 00 | 10.12.21 | 11.12.21 | 19 890 |

| Выплачены отпускные | 23 900, 00 | 03.12.21 / 03.12.21 | 1400, 00 | 03.12.21 | 31.12.21 | 2925 |

| Оплачен больничный лист | 7400, 00 | 17.12.21 / 17.12.21 | — | 17.12.21 | 31.12.21 | 962 |

| Зарплата за декабрь 2021 | 142 100, 00 | 31.12.21 / 10.01.22 | 9800, 00 | 10.01.22 | 11.01.22 | 17 199 |

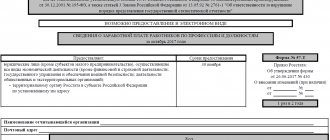

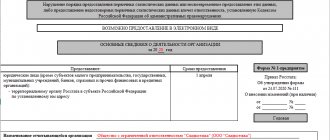

Титульный лист

На титульном листе указываем код отчетного периода. Перечень кодов приведен в Приложении 1 к Порядку заполнения. За Ⅳ квартал указывается код «34», в случае, когда квартальный отчет предоставляется при ликвидации или реорганизации – «90».

В графе «Календарный год» указываем «2021».

Коды по месту нахождения приведены в Приложении 2 к Порядку заполнения. Для ИП предназначен код «120». Кодга ИП сдает отчет по месту осуществления деятельности, то используется код «320». Организация, которая отчитывается по месту нахождения, указывает код — «214». Если отчитывается обособленное подразделение организации, то используется код по месту учета обособленного подразделения — «220».

Название организации указывают в сокращенном варианте, согласно учредительным документам. Если сокращенное наименование отсутствует, то указывается полное наименование.

Код ОКТМО (муниципального образования) и номер телефона налогоплательщика заполняются в соответствующих графах. Как требует утвержденный приказом ФНС порядок заполнения отчета 6-НДФЛ, указывают код того муниципального образования, на территории которого расположена и зарегистрирована организация или филиал. Иногда гражданам выплачивают денежные средства (зарплату и премии) как головная организация, так и ее подразделение. В этом случае заполняются и сдаются сразу две формы с разными кодами по ОК src=»https://www.yourbuhg.ru/wp-content/uploads/2021/12/primer-6-ndfl-1.png» class=»aligncenter» width=»700″ height=»990″[/img]

Раздел 1

Заполнения Раздела 1 производится следующим образом:

- В стр. 010 указывается КБК налога,

- в стр. 020 – удержанная сумма налога за 3 месяца отчетного периода

- поле 021 — срок перечисления НДФЛ по ст. 226 НК РФ, то есть на следующий рабочий день после выплаты дохода, а для отпускных и больничных — последний день месяца, в котором они выплачены; фактическая дата перечисления роли не играет (письмо ФНС № БС-4-11/[email protected] от 01.12.2020);

- поле 022 — сумма, которую надо перечислить в срок, из поля 021; все доходы с одним сроком перечисления налога указывают одной суммой;

- поле 030 — сумма НДФЛ, возвращенного работникам в 4-ом квартале;

- поле 031 — дата возврата, поле 032 — возвращенная сумма.

Если возникает вопрос, как вычислить сумму удержанного налога в 6-НДФЛ, необходимо суммировать налог со всех доходов, выплаченных работникам в отчетном периоде.

Если удержание НДФЛ проводилось по разным ставкам, то разделов 1 будет несколько – по количеству применяемых ставок налога.

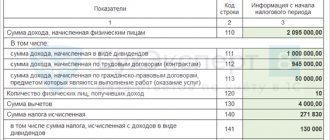

Раздел 2

В 2022 году действует повышенная ставка 15% для доходов свыше 5 млн рублей в год. В примере, как заполнить 6-НДФЛ за 4 квартал 2021 года, рассмотрена стандартная ставка НДФЛ — 13%. В случае исчисления налога по разным ставкам для каждой ставки будут формироваться те данные, которые относятся только к указанной ставке НДФЛ.

В разделе 2 налоговый агент должен указать ставку, по которой произведен расчет налога (стр. 100) и КБК. Данные по строкам раздела отражаются нарастающим итогом с начала года: сумма начисленных доходов всех физических лиц (стр. 110), в т.ч. по дивидендам (стр. 111), по наемным работникам (стр. 112) и договорам ГПХ (стр. 113). В стр. 120 указывается общее количество физических лиц, которым начислялись доходы.

В строке 110 указывается общая сумма заработной платы работников за январь-декабрь и все полученные в 2022 году отпускные, больничные и другие доходы, без уменьшения на налог и вычеты.

Величина вычетов отражается по стр. 130, она не может быть больше значения по стр. 110.

В стр. 140 отражается исчисленный налог, в т. ч. по дивидендам (стр. 141). Показатель (с учетом округлений) можно проверить, умножая сумму доходов за минусом вычетов на ставку по стр. 100.

В стр. 150 отражается аванс по НДФЛ иностранцев, работающих по патенту.

В стр. 160-180 указываются данные об удержании налога агентом. В стр. 190 – сумма возвращенного агентом налога.

Листов с разделом 2 в 6-НДФЛ будет несколько, если налог исчислялся по разным ставкам. Стоит учитывать также, что в 2022 г. НДФЛ с доходов до 5 млн. руб. (по ставке 13%) и свыше 5 млн. (по ставке 15%) перечисляются на разные КБК.

Справка о доходах

Новое приложение № 1 к расчету содержит справку о доходах и суммах налога физических лиц . Работодатели не заполняют эти справки на всех сотрудников ежеквартально, их сдают только по итогам года. Пустое приложение ежеквартально подавать не надо.

На нашем примере заполнения 6-НДФЛ со справками за 4 квартал 2021 покажем, как заполнить сведения на одного сотрудника:

Преимущество сдачи 6-НДФЛ в электронном виде

Далее мы поговорим о том, каким налогоплательщикам позволено сдавать отчет в электронной форме, а какие фирмы обязаны отчитываться онлайн и права на выбор не имеют. Но сперва упомянем о том, почему электронная отчетность – это удобно и выгодно:

- Быстрое реагирование на изменения в налоговом законодательстве

(отчеты в ФНС постоянно обновляются, меняются, дополняются или заменяются другими – электронная отчетность позволяет оперативно обновлять формат 6-НДФЛ при необходимости). - Уменьшение вероятности совершения ошибки в отчете

(бухгалтерские программы и функционал сайта ФНС России позволяют провести проверку заполненного документа перед отправкой его специалистам налоговой службы). - Экономия времени

(можно отказаться от ежеквартального посещения отделения ИФНС ради сдачи 6-НДФЛ). - Экономия трудовых ресурсов

(для электронных программ не существует понятий “рабочее время” и “время суток”).

Что учесть в 6-НДФЛ, если доходы физлица превысили 5 млн руб.

С введением с 2022 года прогрессивной ставки НДФЛ у бухгалтера могут появиться дополнительные обязанности. Если доходы вашего сотрудника превысят 5 млн руб., НДФЛ нужно исчислять в особом порядке.

Причем в НК РФ описано только общее правило, по которому определяется ставка НДФЛ (п. 1 ст. 224 НК РФ):

- 13% — если сумма налоговых баз, указанных в п. 2.1 ст. 210 НК РФ, за налоговый период составляет менее 5 млн руб. или равна этой сумме;

- 650 тыс. руб. и 15% суммы налоговых баз, указанных в п. 2.1 ст. 210 НК РФ, превышающей 5 млн руб. — если сумма налоговых баз за налоговый период составляет более 5 млн руб.

Такой порядок будет применяться только с 2023 года. В 2022 и 2022 гг. действует переходный период, во время которого прогрессивная ставка НДФЛ применяется к каждой налоговой базе отдельно, а не к совокупности баз, указанных в п. 2.1 ст. 210 НК РФ (п. 3 ст. 2 Федерального закона «О внесении изменений…» от 23.11.2020 № 372-ФЗ).

Примеры заполнения 6-НДФЛ при применении повышенной налоговой ставки можно найти в Письме ФНС от 01.12.2020 № БС-4-11/[email protected]

Для перечисления в бюджет НДФЛ, который превышает 650 тыс. руб. и относится к части базы сверх 5 млн рублей, предусмотрен отдельный КБК 182 1 01 02080 01 1000 110 (Приказ Минфина от 12.10.2020 № 236н).

Если по итогам 1 квартала 2022 года вы ошибетесь с расчетом НДФЛ по комбинированной ставке (650 руб. 15% с превышения 5 млн руб.), наказания не будет, если самостоятельно перечислите в бюджет недостающие суммы до 1 июля следующего года (п. 4 ст. 2 Федерального закона № 372-ФЗ).

Когда организации и ИП обязаны сдавать 6-НДФЛ в электронной форме

В установленных законом случаях организации и индивидуальные предприниматели не только могут, но и должны сдавать 6-НДФЛ онлайн, в электронном виде. К таковым в 2022 году относятся налогоплательщики, у которых по состоянию на 2022 год среднесписочное количество сотрудников составляло более 10 человек.

Такие предприятия обязаны отчитываться по форме 6-НДФЛ исключительно через ТКС (телекоммуникационные каналы связи) – систему представления налоговой и бухгалтерской отчетности в электронном виде.

Однако, это не означает автоматически, что налогоплательщики, которые выплачивали зарплату меньшему числу работников в течение года, не имеют права на электронное взаимодействие с налоговыми органами. Отнюдь, если среднесписочная численность работников в 2019 году составила менее 10 человек, работодатель вправе выбирать наиболее удобный для него способ сдачи 6-НДФЛ

– он может делать это как при помощи бумажных носителей, так и в электронном виде:

| Среднесписочное число сотрудников в 2022 году | Можно ли сдавать 6-НДФЛ в электронной форме в 2022 году? | Можно ли сдавать 6-НДФЛ в бумажном виде в 2022 году? |

| Менее 10 | Да | Да |

| 10 | Да | Да |

| Более 10 | Да | Нет |

Где искать и как скачать программу от ФНС

Программа, предлагаемая ФНС, называется «Налогоплательщик ЮЛ». Бесспорным преимуществом ее является то, что разработчики оперативно реагируют на все изменения законодательства в части налоговых отчетов и расчетов. Например, новая форма 6-НДФЛ, утвержденная приказом ФНС России от 15.10.2020 № ЕД-7-11/[email protected] (в редакции от 28.09.2021), была включена в релиз «Налогоплательщик ЮЛ» уже в начале 2022 года.

Воспользуйтесь образцом 6-НДФЛ за 2022 год, составленным экспертами КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Другая особенность — программа относится к разряду «набивалок», т. е. данные в нее требуется переносить вручную из других учетных регистров. Для организаций с большим количеством сотрудников это может создать определенные проблемы.

Скачать программу для 6-НДФЛ можно с сайта ФНС (nalog.ru), зайдя в раздел «Программные средства» (с главной страницы). Помимо установочного файла к скачиванию предлагаются инструкция по установке и аннотация. Скачать программу можно по ссылке.

Как 6-НДФЛ заполнить онлайн и отправить в ФНС (способы)

Существует 2 варианта сдачи 6-НДФЛ в электронной форме (с точки зрения налогового законодательства или рекомендаций специалистов ФНС разницы между ними нет):

- Сдать отчет, воспользовавшись функционалом официального сайта ФНС России.

- Воспользоваться платными услугами ЭДО – оператора электронного документооборота (предварительно заключив с ним договор на оказание услуг).

Важно!

Какой бы из представленных вариантов сдачи отчета налогоплательщик не выбрал, ему придется обзавестись усиленной квалифицированной электронной подписью (УКЭП) – за ее использование придется регулярно платить (обычно платеж нужно совершить сразу за полгода-год).

Программы для заполнения формы 6-НДФЛ в электронном виде (бесплатно и платно)

Наибольшей популярностью среди организаций и индивидуальных предпринимателей пользуются программные продукты 1С – они зарекомендовали себя за долгие годы “службы налогоплательщикам” и своевременно обновляются.

Разумеется, на разработку подобных программ затрачивается немало трудовых и временных ресурсов, что автоматически означает предоставление к ним доступа исключительно на платной основе. Однако, большинство ресурсов в целях рекламирования своей продукции и привлечения покупателей, позволяет протестировать их приложения бесплатно в течение определенного периода времени

. Предлагаем проверить следующие варианты:

- скачать бесплатную программу по формированию 6-НДФЛ на официальном сайте налоговой службы;

- воспользоваться предложением по 2-недельному бета-тестированию софта ресурса “Небо”;

- бесплатно поработать в течение определенного периода с продуктами компаний “Моё дело”, “Бухгалтерский софт” и “СКБ Контур” (скачивать и устанавливать какое-либо ПО не потребуется – все происходит в режиме онлайн).

Как добавить несколько разделов 1 и 2

С первого квартала 2022 года разделы 1 и 2 расчета 6-НДФЛ заполняются отдельно по каждой налоговой ставке, применяемой в отчетном периоде, если налог перечисляется на разные КБК. Так, если в организации есть работник, доход которого превысил 5 млн рублей, то сумма сверх этого предела облагается НДФЛ по ставке 15% (подробнее см. «Новая ставка НДФЛ и другие новшества: что ждет физлиц и налоговых агентов в 2022 году»). Соответственно, бухгалтеру нужно дважды заполнить разделы 1 и 2: для ставки 13% и для ставки 15%.

Чтобы добавить новый экземпляр раздела, нужно нажать на кнопку после текущего раздела или использовать функционал в левом меню формы. Если ячейки нужно очистить, то «Контур.Экстерн» сделает это только на выбранном листе — при этом данные в остальной форме не исчезнут, как раньше. Если новый раздел не потребуется, его можно удалить.

Для каждой налоговой ставки нужно указывать свой КБК. Чтобы быстро заполнить эти строки, достаточно выбрать необходимое значение из справочника.

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами Заполнить бесплатно

Распространенные ошибки по теме “6-НДФЛ – заполнить онлайн”

Ошибка:

Индивидуальный предприниматель, который выплачивал зарплату 25 сотрудникам в 2022 году, собирается подать отчет 6-НДФЛ на бумажном носителе.

Поскольку среднесписочная численность сотрудников у ИП составляет более 10 человек, он обязан отчитываться перед ИФНС по форме 6-НДФЛ исключительно через электронную системы сдачи отчетности.

Ошибка:

Предприниматель решил отчитываться по 6-НДФЛ в электронной форме, полагая, что нужно будет единожды заплатить за УКЭП (усиленную квалифицированную электронную подпись).

На самом деле, заплатить придется не единожды. Сперва оплачивается сам носитель и услуги по регистрации УКЭП и установки на компьютер ПО, а далее регулярно вносятся платежи за пользование электронной подписью.

Ответы на часто задаваемые вопросы по теме “Можно ли заполнить 6-НДФЛ онлайн”

Вопрос:

Существует ли онлайн-сервис (наподобие Госуслуг), позволяющий бесплатно в онлайн-режиме заполнить и отправить форму 6-НДФЛ в налоговую?

Ответ:

Нет. Единственный бесплатный вариант – отправка отчета через официальный сайт ФНС России. Программы, разработанные для сдачи налоговой отчетности, а также посреднические услуги предоставляются предпринимателям на платной основе. Как вариант, можно воспользоваться услугами по ведению бухгалтерии, которые предлагают банки, открывшие предпринимателю расчетный счет. В большинстве случаев постоянным клиентам предлагается скидка.

Вопрос:

Как бухгалтерские программы “помогают” заполнить 6-НДФЛ? Зачем мне платить за онлайн-конструктор формы отчета, если это по сути простой бланк?

Ответ:

Во-первых, если ФНС утвердила какие-либо изменения касаемо заполнения 6-НДФЛ, об этом сразу станет известно благодаря своевременным обновлениям ПО. Во-вторых, программы снабжены большим количеством подсказок по формированию отчета. В-третьих, программа самостоятельно производит расчет НДФЛ к уплате, ориентируясь на данные из заполненных строк таблицы по доходам, вычетам и ставке. Наконец, у Вас будет меньше шансов ошибиться в расчетах – программа использует встроенный калькулятор, благодаря которому результат расчетов проверяется на правильность – пока значение не будет верно, отчет отправить не получится.

Где можно взять программу проверки готовых отчетов

Проверочную программу для получившегося 6-НДФЛ можно найти на сайте Главного научного инновационного внедренческого центра (ГНИВЦ) при Правительстве РФ и ФНС России. Сайт так и называется — gnivc.ru, а программа носит название Tester. Кстати, там же можно найти и свежую версию программы «Налогоплательщик ЮЛ».

При создании отчета в программах частных разработчиков отчет, как правило, можно там же и проверить встроенными в продукт средствами.

При отправке готовых отчетов по электронным каналам связи программа также выполнит проверку по основным критериям.