Из нашей статьи вы узнаете, что такое ИИС и чем он привлекателен, как выбрать и получить тип инвестиционного вычета. Мы расскажем, какие правила нужно учесть перед открытием ИИС и многое другое.

Что такое индивидуальный инвестиционный счет Инвестиционные налоговые вычеты Как выбрать тип вычета по ИИС Как получить налоговый вычет по ИИС

Когда у инвестора появляется право на инвестиционный вычет

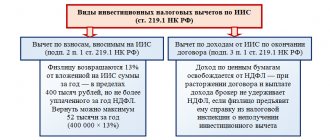

Инвестиционные налоговые вычеты доступны гражданам, которыепроизводят некоторые действия на фондовом рынке. Как правило, это операции по торговле ценными бумагами или же внесение денег на индивидуальный инвестиционный счет (ИИС).

ВАЖНО! Индивидуальный инвестиционный счет — это специальный счет для осуществления операций на фондовом рынке.

Открывает ИИС для гражданина брокер. Совершать операции с ценными бумагами на нем может как само физлицо, так и управляющая компания. Особенность ИИС — наличие налоговых льгот при его использовании. Он и был придуман для того, чтобы путем снижения налогов простимулировать население заняться инвестициями. Вопрос напрашивается сам собой: по какому налогу применяется инвестиционный налоговый вычет? Раз речь идет о населении, очевидно, что инвестиционный налоговый вычет применяется по НДФЛ.

Отметим, что не любой гражданин имеет право на инвестиционный налоговый вычет. Воспользоваться налоговым вычетом за инвестиции могут только резиденты РФ, а одним из типов вычета — только резиденты, получившие в календарном году доход, облагаемый налогом в размере 13%.

В каком случае у обозначенных лиц появляется право на инвестиционный налоговый вычет по НДФЛ:

- У налоговых резидентов РФ:

- при наличии дохода от манипуляций с ценными бумагами, которыми лицо владело более трех лет;

- при появлении прибыли по операциям, проводимым на ИИС.

- У резидентов, которые получили в календарном году доходы, облагаемые по ставке 13%:

- при пополнении ИИС.

Как получить инвестиционный налоговый вычет, расскажем ниже.

А о том, как рассчитать налог по облигациям в 2022 году, читайте в нашей статье.

Кто не может получить вычет

Ситуация плательщика может полностью отвечать всем условиям использования вычета, однако иногда есть такие ограничения, которые препятствуют получению льготы. В частности, на вычет не могут рассчитывать эти лица:

- Лица, участвующие в региональных работах инвестиционного характера.

- Резиденты особых налоговых зон.

- Лица, находящиеся в свободной экономической зоне.

- Субъекты, занимающиеся добычей углерода на недавно открытом месторождении.

- Резиденты областей с ускоренным экономическим развитием.

- Субъекты, участвующие в центре Сколково.

- Иностранные субъекты.

Вычет не может использоваться консолидированной группой плательщиков (основание – пункт 10 статьи 286.1 НК РФ).

Вычет за обладание ценными бумагами более трех лет

Итак, расскажем об условиях инвестиционного вычета по НДФЛ при долгосрочном владении ценными бумагами. Для получения такого вычета не надо открывать дополнительные специальные счета, достаточно иметь обычный брокерский счет и проводить манипуляции с ценными бумагами на нем.

Какие ценные бумаги могут участвовать в данном виде вычета:

бумаги, допущенные к торгам российского организатора торговли;

инвестиционные паи ПИФов, управление которыми осуществляют российские компании.

Также есть следующие ограничения для получения вычета:

- бумаги должны быть куплены после 1 января 2014 года;

- они должны принадлежать владельцу более трех лет;

- не должны учитываться на индивидуальном инвестиционном счете.

Что представляет собой вычет

При получении дохода физлицо в общем случае должно уплатить налог. Так и в случае с доходами от продажи ценных бумаг. Гражданин купил ценные бумаги, продал их по более выгодной цене и получил прибыль в виде разницы стоимости, с которой необходимо уплатить налог. Вычет представляет собой уменьшение налоговой базы (прибыли), с которой уплачивается налог.

Рассматриваемый вычет равен финансовому результату (доход – расход = прибыль) от операций с ними. Другими словами, если вы продали бумаги, удовлетворяющие указанным выше условиям, получили положительный финансовый результат, то ваша налоговая база уменьшается до нуля и налог платить не требуется.

ПРИМЕР: Фомин А. В. продал в 2022 году 100 акций Сбербанка по 270 рублей, которые купил в 2016 году по 100 рублей. Он получил положительный финансовый результат: 270 × 100 – 100 × 100 = 27 000 – 10 000 = 17 000. При этом, выполнив все условия, необходимые для вычета, Фомин А. В. имеет на него право. Вычет предоставляется в размере финансового результата: 17 000 (финансовый результат) – 17 000 (вычет) = 0 — налоговая база. Соответственно, налог к уплате — 0 рублей.

Есть максимальный порог вычета, то есть если финансовый результат превышает порог, то с превышения надо будет уплатить налог. Порог равен произведению 3 000 000 на количество полных лет владения бумагами. Если в налоговом периоде были проданы бумаги с различными сроками владения, то коэффициент, на который умножается 3 000 000 исчисляется по формуле:

где:

— финансовый результат от реализации всех ценных бумаг со сроком владения i;

N — сроков владения ценными бумагами (исчисляются в полных годах), если доход получен от продажи бумаг с разным сроком владения

Однако вычет сам себя не предоставит. Что нужно сделать, чтобы его получить, рассмотрим ниже.

Порядок получения вычета

При торговле на фондовом рынке НДФЛ за физлицо уплачивает налоговый агент — брокер либо доверительный управляющий, который занимается торговлей по поручению гражданина. Именно налоговый агент исчисляет НДФЛ. Есть два способа получения вычета:

- У налогового агента, которым является брокер или лицо, управляющее операциями с ценными бумагами, в течение налогового периода — в этом случае он исчислит налог с учетом вычета.

- Своими силами в филиале налоговой инспекции по завершении календарного года — в этом случае налоговая вернет гражданину излишне уплаченный налог.

Получать такой вычет можно каждый год.

ПРИМЕР: Допустим, Фомин А. В. Из предыдущего примера не обращался к налоговому агенту за вычетом. В этом случае прибыль от сделки будет перечислена ему без учета вычета, то есть налоговый агент исчислит НДФЛ и переведет Фомину сумму без него. 17 000 × 13% = 2 210 – НДФЛ. 17 000 = 2 210 (НДФЛ налоговый агент перечислит в бюджет) + 14 790 (Фомин получит на свой счет). НДФЛ в размере 2 210 рублей является переплаченным налогом.

Если бы Фомин А. В. обратился к брокеру с заявлением о предоставлении вычета, он получил бы на руки 17 000 рублей.

Фомин А. В. может обратиться в налоговую по окончании налогового периода, и ему вернут 2 210 рублей.

Список необходимых документов

Для получения вычета как самому, так и через брокера необходимо подготовить документы и отдать их тому, кто будет предоставлять вычет — налоговому агенту или налоговой.

Налоговому агенту достаточно предоставить заявление в свободной форме или определенной налоговым агентом. Всеми остальными данными налоговый агент обладает.

В налоговой потребуют следующие бумаги:

- 3-НДФЛ за прошедший календарный год;

- справка о доходах, которую получают у налогового агента;

- документы, подтверждающие право на вычет (например, отчет брокера, где видно, что срок владения бумагами превышает 3 года);

- расчет суммы вычета.

ОБРАТИТЕ ВНИМАНИЕ! К налоговому агенту можно обратиться в течение календарного года. Допустимый срок обращения в налоговую — 3 года с года возникновения права на вычет.

Про налогообложение валюты мы писали здесь.

Что такое ИНВ?

За счет ИНВ уменьшаются обязательства организации по налогу на прибыль. Любопытно, что данный вычет не является ни новым видом расхода, ни новой налоговой льготой для конкретной категории налогоплательщиков. Это совершенно новый механизм с большой долей влияния региональных властей на налоговые обязательства организаций.

ИНВ = Расходы на капвложения x 90%

Итак, ИНВ составляет 90% расходов на приобретение ОС и (или) на достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение, частичную ликвидацию соответствующих объектов и по иным аналогичным основаниям.

До сегодняшнего момента расходы на приобретение или достройку ОС включались в расчет налоговой базы путем начисления амортизации в течение всего срока полезного использования ОС и единовременного списания (по желанию налогоплательщика) от 10% до 30% первоначальной стоимости, так называемая амортизационная премия (применяется в отношении ОС 3 – 7-й амортизационных групп).

Механизм ИНВ разработан взамен механизма амортизации и амортизационной премии. В отношении конкретного объекта ОС применим только какой-то один из вариантов учета его стоимости в целях налогообложения. То есть если организация решит, что ей выгодно применять ИНВ, амортизация по объектам ОС начисляться не будет и расходы на их приобретение (дооборудование) нельзя будет признать в составе налоговых расходов. Необходимые положения добавлены в ст. 256 и 270 НК РФ.

Вычет за внесение средств на ИИС (вычет типа А)

Для двух других вычетов необходимо открыть ИИС. Это можно сделать у того же брокера. Можно иметь параллельно простой брокерский счет и ИИС, а вот иметь одновременно два индивидуальных инвестиционных счета запрещено.

Основное условие получения обоих типов вычета по ИИС — счет должен быть открыт не менее чем на 3 года.

Вычет за внесение средств на ИИС называется вычетом по ИСС типа А. Суть его заключается в том, что на открытый ИИС вносят денежные средства (не более 1 миллиона рублей в год). Вычет равен сумме внесения, но не более 400 тысяч рублей в год. Такой тип вычета можно получать ежегодно. Но если ИИС закрыть ранее трех лет, то полученные переплаты по налогу надо будет вернуть.

Отметим, что для получения вычета закон не прописывает обязательным условием наличие операций с ценными бумагами на ИСС. Однако лучше все-таки совершать куплю-продажу бумаг, иначе налоговая может не предоставить вычет, посчитав, что ИИС открыт не с целью инвестирования, а только с целью получения вычета.

Вычет типа А имеет смысл применять, если у гражданина есть доходы, облагаемые НДФЛ по ставке 13% (как правило, это работа в найме или предпринимательские доходы с применением общей системы налогообложения).

ПРИМЕР: Фомин А. В. в 2022 году открыл ИИС и внес на него 250 тысяч рублей. Также он работает в ООО «Приоритет», где получил 300 тысяч рублей (261 000 на руки + 39 000 НДФЛ, перечисленный налоговым агентом в бюджет). Если применить вычет, то расчет будет следующим: 300 000 (налоговая база) – 250 000 (вычет) = 50 000 рублей — налоговая база с учетом вычета.

50 000 × 13% = 6 500 — НДФЛ к уплате. А налоговый агент уплатил 39 000 рублей. Таким образом, переплата составила 39 000 – 6 500 = 32 500 рублей. Эту сумму Фомин сможет получить на свою карту.

Порядок получения вычета

Вычет типа А налоговый агент не предоставляет, его можно получить только самостоятельно по окончании налогового периода в налоговой. То есть по окончании года, в котором были внесены средства на ИИС, гражданин обращается в налоговый орган с пакетом документов. После рассмотрения бумаг контролирующий орган делает возврат переплаты или отказывает в возврате, если право на него не подтверждено.

Список необходимых документов

В налоговую для самостоятельного получения вычета типа А предоставляют следующий пакет документов:

- 3-НДФЛ за прошедший календарный год;

- справка о доходах, которую получают у налогового агента — работодателя;

- документы, подтверждающие право на вычет (договор на открытие ИИС, платежки или чеки о внесении денежных средств на ИИС).

Срок обращения за вычетом типа А — в течение трех лет с года внесения средств на ИИС.

Еще о вычетах по ИИС мы писали в статье.

Что делать, если объект ОС продан?

Если до истечения СПИ объект продается или выбывает из состава ОС по иной причине (кроме ликвидации), то сумма налога на прибыль, не уплаченная в связи с применением ИНВ в отношении этого объекта, подлежит восстановлению и уплате в бюджет с уплатой соответствующих сумм пеней, которые начисляются с того дня, когда был применен ИНВ.

| Объект продан после истечения СПИ | Объект продан до истечения СПИ |

| – | Восстановить налог, недоплаченный в бюджет в результате применения ИНВ |

| – | Уплатить пени (начисляются с момента применения ИНВ) |

| Доходы от реализации нельзя уменьшить на стоимость приобретения объекта | Доходы от реализации можно уменьшить на стоимость приобретения объекта |

Вычет по ИИС типа Б

Данный тип вычета также предоставляется при наличии ИИС у физлица. Можно выбрать лишь один тип вычета (А или Б) для получения вычета по одному ИИС. Вычет типа Б равен финансовому результату по операциям, проводимым на счете. То есть очевидно, что для его получения выгодно активно вести инвестиционную деятельность. Расчет финансового результата и вычета аналогичен их расчету для получения вычета при долгосрочном владении бумагами, но в данном случае срок владения акциями не имеет значения.

Если оперировать простыми понятиями, то прибыль, полученная от операций с ценными бумагами по ИСС, вообще не облагается налогом. Но не надо забывать, что внести на ИИС можно только 1 миллион рублей в год.

Порядок получения вычета

Здесь также возможны два пути получения вычета:

- у налогового агента, которым в данном случае является брокер или доверительный управляющий;

- через возврат переплаты налоговым органом.

Список необходимых документов

Для получения вычета типа Б у налогового агента всё равно сначала надо будет обратиться в контролирующий орган. Там выдадут справку о том, что ИИС, по которому гражданин хочет заявить вычет, является для него единственным и что вычеты типа А он по нему не получал.

Далее справку из налоговой и заявление на предоставление вычета передают налоговому агенту, который рассчитывает и переводит финансовый результат инвестору уже с примененным вычетом.

Если человек хочет оформить вычет самостоятельно в налоговой, то он собирает пакет документов:

- 3-НДФЛ за прошедший календарный год;

- справка о доходах, которую получают у налогового агента;

- документы, подтверждающие открытие ИИС и совершение операций на нем.

Самостоятельно обращаются за получением вычета в течение трех лет с момента появления права на него.

Подробный разбор всех существующих вычетов по НДФЛ мы делали в нашем материале.

Кто должен отчитываться и уплачивать налоги

Согласно Налоговому кодексу РФ при выплате дохода физлицу источник дохода, за некоторыми исключениями, становится налоговым агентом по НДФЛ. Это означает, что источник дохода обязан исчислить НДФЛ, удержать его из доходов, которые он выплачивает физлицу, и перевести в государственный бюджет. Отказаться от роли налогового агента нельзя. Так же, как и переложить бремя уплаты налога на физлицо.

ОБРАТИТЕ ВНИМАНИЕ! В случае торговли ценными бумагами на ИИС налоговым агентом для гражданина становится брокер или доверительный управляющий.

Инвестор не сдает декларацию 3-НДФЛ и не уплачивает налог самостоятельно. Это обязанность его брокера. Однако есть пара исключений, о которых мы расскажем ниже.

Вывод: полученный купонный доход или дивиденды приходят на счет физлица уже без налогов.

По итогам года налоговый агент отчитывается перед контролирующими органами и передает им справку о доходах физлица, относящихся к инвестиционной деятельности. Это следует иметь в виду при оформлении различного рода пособий, где важен размер дохода.

Бланк для получения вычета инвестора в налоговой

О том, как заполнить 3-НДФЛ при продаже акций не через налогового агента, узнайте в готовом решении «КонсультантПлюс». Оформите пробный бесплатный доступ и узнайте алгоритм заполнения.

Остановимся на порядке заполнения и представления декларации по форме 3-НДФЛ для получения инвестиционного вычета.

Повторимся, что сдать вналоговую ее и подтверждающие право на вычет документы можно в течение трех лет с года получения права на вычет.

Способы отправки декларации:

- по почте письмом с описью вложения и уведомлением о получении;

- лично отнести в налоговый орган;

- отправить в налоговую своего представителя, обеспечив его доверенностью;

- через сайт налоговой при наличии регистрации на нем.

- через портал Госуслуг

Бланк декларации за 2022 год представлен в нашей статье.

Образец того, как заполнить в 3-НДФЛ инвестиционный вычет типа А по примеру из нашей статьи скачайте в начале этого материала в разделе «Документы и бланки».

Для заявления вычетов в виде финансового результата от сделок с ценными бумагами заполняют все те же разделы декларации, кроме приложения 5. Вместо него заполняют приложение 8.

Итоги

Оформить инвестиционный налоговый вычет может инвестор — резидент РФ. Различают три типа вычетов. Для двух из них требуется наличие ИИС у физлица. Вычет представляет собой финансовый результат от сделок с ценными бумагам или внесенные на ИИС средства. Для каждого из вычетов существуют определенные ограничения. Обратиться за возвратом переплаты можно в налоговую самостоятельно или оформить вычет через налогового агента — брокера либо управляющего.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.