Расчёт 6-НДФЛ существенно изменился. Теперь в качестве приложения к нему идёт справка о доходах и налогах физлица, которая раньше была самостоятельным документом (2-НДФЛ). Применяется новый бланк уже год – с отчётности за первый квартал 2022. Но совсем недавно его вновь обновили. В этой статье мы расскажем про новую форму расчёта в 2022 году: что в ней изменилось и как правильно отражать данные. А также разберём пример заполнения 6-НДФЛ.

Подать отчётность онлайн

Действующая форма

Новый бланк 6-НДФЛ утверждён приказом ФНС от 15.10.20 № ЕД-7-11/[email protected] Последние изменения в него были внесены 28.09.2021 (приказ ФНС № ЕД-7-11/[email protected]). Впервые обновлённую форму нужно заполнять, отчитываясь за 2022 год, то есть до 1 марта 2022 года.

С прошлого года в форму входят сведения, ранее подававшиеся в справке 2-НДФЛ, которая уже отменена. Последние же обновления, вступившие в силу с 2022 года, связаны в основном с изменением порядка исчисления налога с дохода в виде дивидендов. По новым правилам налог на прибыль, удержанный с дивидендов, полученных российской организацией, засчитывается при определении НДФЛ учредителя этой организации. Обновлённый расчёт 6-НДФЛ содержит и другие небольшие изменения. О новшествах мы подробнее расскажем, когда будем рассматривать порядок заполнения документа.

Новая форма по-прежнему состоит из титульного листа, двух разделов и приложения, практически повторяющего бывшую справку 2-НДФЛ, хотя и с некоторыми отличиями. Если отчёт подаётся за квартал, полугодие или 9 месяцев, заполнять нужно только титул, Разделы 1 и 2. Приложение заполняется лишь при представлении 6-НДФЛ за год, а также при ликвидации / прекращении деятельности ИП с работниками.

Как заполнить новую форму 6-НДФЛ

Порядок заполнения 6-НДФЛ (далее Порядок) утверждён тем же приказом, что и сама форма, и содержится в Приложении № 2. Ниже идёт основанная на этих правилах пошаговая инструкция по заполнению каждого раздела этого бланка, написанная, как говорится, для чайников.

Титульный лист

Первая страница расчёта заполняется также, как другие формы, например, любая налоговая декларация. На ней нужно заполнить такие поля:

- ИНН бизнес-субъекта, для организаций дополнительно КПП;

- номер корректировки – «0–», если расчёт за период подаётся впервые. Если же нет, указывается номер корректировки, например, «1–» или «2–»;

- отчётный период – для годового расчёта проставьте код «34», для прочих периодов код нужно взять из Приложения № 1 к Порядку. С 2022 года перечень отчётных периодов расширен – в нём появились коды 83-86 для случаев, когда 6-НДФЛ подаётся в связи с закрытием ИП;

- календарный год, для нашего примера это «2021»;

- номер налоговой инспекции, например, «7722»;

- код по месту учёта – «120» для ИП, «214» для организаций. Это общий случай, но есть и другие коды. Выбрать подходящий нужно в Приложении № 2 к Порядку. Например, для обособленного подразделения (ОП) российской организации нужен код «220»;

- наименование налогового агента – сокращённое название организации (если краткого названия нет в уставе, то указывают полное) или ФИО предпринимателя;

- код формы реорганизации или закрытия ОП, если это применимо. Посмотреть его можно в Приложении № 4 к Порядку. В этом случае нужно заполнить и следующую строку, указав ИНН реорганизованного юрлица либо закрытого подразделения;

- код ОКТМО;

- номер телефона в формате +79ХХХХХХХХХ;

- количество страниц формы и листов доверенности, если 6-НДФЛ подписало либо сдаёт доверенное лицо.

Кроме того, на титульном листе нужно вписать данные в блок подтверждения информации. Правила заполнения полей такие:

- в одноклеточном поле указывается код «1», если подпись будет ставить предприниматель или директор ООО. Если же подписывать документ будет доверенное лицо, указывается код 2;

- в следующих строках прописывается фамилия, имя и отчество того, кто ставит на документе подпись, обычно директора. ИП своё ФИО снова не прописывает;

- если доверенным лицом выступает организация (например, ведение учёта передано на аутсорс), то в стоках ниже вписывается её название;

- в последних двух строках нужно вписать реквизиты доверенности, если документ подаёт представитель.

Раздел 1

Этот раздел заполняется сведениями о НДФЛ, который был удержан с работника или возвращён ему (в случае излишнего удержания) в последние три месяца отчётного периода. Отражаются суммы только того налога, который удержан в соответствии со сроком перечисления. Это значит, что если налог удержан, а срок его перечисления наступит только в следующем отчётном периоде, то эту сумму НДФЛ в Разделе 1 отражать не нужно. Есть исключение – если доход выплачен в последний рабочий день отчётного периода.

Раздел 1 заполняется в разрезе налоговой ставки. Если в периоде НДФЛ начислялся по нескольким ставкам (13%, 15%, 30%, 35%), то и Разделов 1 должно быть столько же.

Поля раздел заполняются так:

- 010 – КБК для уплаты НДФЛ;

- 020 – сумма удержанного налога с работников, срок перечисления которого приходится на 3 последних месяца периода;

- 021 – крайняя дата перечисления;

- 022 – общая сумма НДФЛ, удержанного на дату из поля 021. Сумма показателей всех строк 022 должна быть равна показателю строки 020;

- 030 – налог, возвращённый за последние 3 месяца – общая сумма;

- 031 – дата возврата конкретной суммы;

- 032 – сумма возвращённого налога на дату из поля 031. Сумма показателей всех строк 032 должна быть равна показателю строки 030.

Раздел 2

В Разделе 2 сведения отражаются по соответствующей ставке нарастающим итогом с начала года. Если НДФЛ в периоде начислялся по нескольким ставкам, по каждой из них заполняется самостоятельный Раздел 2.

В строке 100 указывается ставка НДФЛ, в строке 105 – КБК.

В строке 110 отражается общая сумма дохода, выплаченная физлицам и облагаемая по ставке из строки 100 без учёта вычетов. Нужно сложить суммы дохода, дата получения которого приходится на расчётный период.

В строках 111-113 производится разбивка суммы дохода из строки 110 на группы: 111 – дивиденды, 112 – выплаты по трудовым договорам, 113 – по гражданско-правовым договорам.

Строка 115 появилась в форме 6-НДФЛ с 2022 года. В ней отдельно выделяют общую сумму выплат высококвалифицированным специалистам (ВКС) по трудовым договорам и ГПХ. Сумма, которая отражается по строке 115, входит в строки 112 и 113.

В строке 120 отражают количество лиц, которым в отчётном периоде производились выплаты.

Строка 121 также появилась лишь с 2022 года. В ней указывают общее количество ВКС, которым выплачивались суммы оплаты / вознаграждения. Показатель этой строки входит в количество работников из строки 120.

При подсчёте физических лиц есть правило: если в течение года работник был уволен и принят на работу снова, его учитывают лишь один раз.

По строке 130 нужно указать сумму вычетов, уменьшающих отражённых в строке 110 доход. В ней учитываются все уменьшающие налоговую базу и необлагаемые суммы, например, материальная помощь в размере 4000 рублей. Обобщённый вычет не может превышать доход.

В строке 140 отражается общая по всем работникам и прочим физлицам сумма начисленного НДФЛ. В следующих двух строках из этого показателя выделяются суммы налога на доходы: в строке 141 – с выплаченных дивидендов, в строке 142 – с выплат высококвалифицированным специалистам.

Строка 150 предназначена для указания фиксированных авансовых платежей, которые заплатил иностранец при получении патента. Если есть подтверждающие документы, на указанную в поле 150 сумму можно уменьшить исчисленный в отношении иностранца НДФЛ.

Строка 155 – ещё одна новая строка в 6-НДФЛ 2022 года. В ней следует указать сумму налога на прибыль, которая была удержана с дивидендов, полученных российской организацией, и подлежащая зачёту при определении суммы НДФЛ физического лица с дохода от долевого участия в этой организации.

В строке 160 нужно отразить сумму удержанного с начала года НДФЛ. При этом если доход отражён по строке 110, но фактической его выплаты ещё не было, то сумма налога в строку 160 не попадает. Это доход будет получен в другом периоде, соответственно, и удержать НДФЛ с него также следует в другом периоде.

В строке 170 отражается неудержанная сумма НДФЛ. Подразумевается не тот налог, который должен быть удержан в следующем периоде, а суммы, удержать которые невозможно. Например, при оплате труда в натуральной форме.

В строке 180 указывается сумма налога, которая была излишне удержана налоговым агентом.

В строке 190 следует отразить сумму НДФЛ, которая была возвращена (например, излишне удержанная ранее).

Общие правила Заполнения Раздела 1

В Разделе 1 показываются операции за последний квартал по дате удержания / возврата налога.

Ранее Раздел 2 в старом 6-НДФЛ (это аналог Раздела 1 нового 6-НДФЛ) заполнялся по сроку перечисления. Т.е. к какому периоду относился срок перечисления НДФЛ, в отчет за тот период и попадали данные по выплаченному доходу и удержанному НДФЛ. Такое заполнение было реализовано на основании разъяснений контролеров.

В Разделе 1 указываются сроки перечисления налога (строка 021) и суммы удержанного налога (строка 022) за последние три месяца отчетного периода.

О построчном заполнении Раздела 1 отчета 6-НДФЛ (с 2022 года):

Раздел 1 отчета 6-НДФЛ — порядок заполнения и контрольные соотношения

Приложение (бывшая справка 2-НДФЛ)

Как было сказано выше, теперь в 6-НДФЛ в виде приложения включены данные справки 2-НДФЛ. Порядок заполнения этого приложения по окончании 2022 года практически такой же, как и в прошлом году, хотя есть и небольшие изменения.

Приложение к форме 6-НДФЛ содержит сведения о доходах и суммах налога физических лиц за год. Заполняется оно в отношении каждого человека отдельно и заменяет справку 2-НДФЛ.

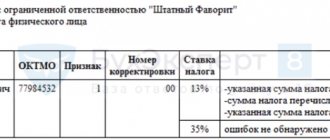

Прежде всего нужно указать уникальный порядковый номер справки и номер корректировки «00», если она не производится. Если подаётся корректировка, указывается номер первичной справки и номер корректировки «01», «02» и т.д. Если нужно аннулировать ранее поданные данные, указывается номер корректировки «99».

Далее в справке идут четыре раздела и Приложение. Рассмотрим их заполнение.

Раздел 1 Справки

В Разделе 1 указываются данные физлица: ИНН, ФИО (имя иностранного работника можно указывать на латинице), налоговый статус, дата рождения, гражданство, вид документа, его серия и номер (без знака №). Поясним заполнение некоторых реквизитов.

Статус налогоплательщика – это код:

- «1», для налогового резидента РФ;

- «2», если лицо не является налоговым резидентом;

- «3», для высококвалифицированного специалиста, не являющегося резидентом РФ;

- «4», для участников в программе добровольного переселения соотечественников из-за рубежа;

- «5», если работник не является резидентом РФ, он признан беженцем или получил в стране временное убежище;

- «6», если иностранец трудится в РФ на основании патента;

- «7», если он ВКС, который является налоговым резидентом РФ.

Гражданство указывается в виде кода страны по Общероссийскому классификатору стран (ОКСМ). Код России – «643». Если физлицо не имеет гражданства, нужно указать код того государства, которое выдало ему удостоверение личности.

Код вида документа, удостоверяющего личность, указывается в соответствии с приложением № 5 к Порядку. Для паспорта это «21».

Раздел 2 Справки

В Разделе 2 Справки отражаются общие суммы начисленного и полученного дохода, а также НДФЛ по ставке, которая указана в строке 100 Раздела 1. Если доходы физлица облагались в периоде по разным ставкам, нужно заполнять 2 и более страниц раздела (по числу применяемых ставок).

В строках Раздела 2 нужно отразить:

- КБК;

- общую сумму дохода без учёта вычетов (облагаемую по конкретной ставке);

- налоговую базу, то есть сумму дохода за минусом вычетов, указанных в Разделе 3 Справки (см. ниже);

- рассчитанную сумму налога;

- удержанный НДФЛ;

- в отношении иностранца, работающего на патенте – сумму авансовых платежей, на которую уменьшается сумма налога;

- в отношении физлица, владеющего долей в российской организации, которая заплатила налог на прибыль с дохода от дивидендов – сумму уплаченного налога на прибыль, пропорциональную доле этого человека в организации (на неё уменьшается его НДФЛ);

- сумму перечисленного налога;

- сумму излишне удержанного НДФЛ, которая не была возвращена налогоплательщику, а также образовавшуюся переплату.

Раздел 3 Справки

В Разделе 3 отражается информация о стандартных, социальных и имущественных налоговых вычетах, которые предоставляет налоговый агент, а также о выданных ИФНС уведомлениях.

В первом блоке строк нужно указать код вычета в соответствии с приказом ФНС от 10.09.2015 № ММВ-7-11/[email protected] (в редакции от 28.09.2021) и сумму вычета по указанному коду. Вычетов может быть несколько – тогда заполняется соответствующее количество строк блока. Если места для вычетов не хватило, нужно взять дополнительный лист Справки, заполнить на нём только ИНН (КПП), номера страницы, справки и корректировки, а остальные поля заполнить прочерками.

Если ИФНС выдавала налогоплательщику уведомления на вычет, нужно заполнить соответствующий блок полей раздела 2. В нём следует указать код вида уведомления, его номер, дату выдачи и код выдавшей ИФНС. Код вида уведомления выбирается следующим образом:

- «1» – налогоплательщику выдано уведомление на имущественный вычет;

- «2» – налогоплательщику выдано уведомление на социальный вычет;

- «3» – налоговому агенту выдано уведомление на уменьшение налога на фиксированные платежи (для иностранцев).

Раздел 4 Справки

В Разделе 4 Справки всего два строки. В них нужно указать:

- сумму дохода, с которого налоговый агент не удержал в периоде НДФЛ;

- сумму этого неудержанного налога.

Приложение к Справке

В Приложении указываются данные о доходах и вычетах физлица помесячно. Заполняется оно также в разрезе ставки. В полях перед основным блоком Приложения нужно указать номер Справки, ставку НДФЛ и КБК.

В основном блоке указывают такие данные:

- номер месяца, за который был получен доход;

- код дохода (приказ ФНС от 10.09.2015 № ММВ-7-11/[email protected] (в редакции от 28.09.2021). Для заработной платы установлен код «2000»;

- сумма фактически полученного дохода;

- код вычета по соответствующему доходу, если он предусмотрен, из того же приказа № ММВ-7-11/[email protected] Стандартные, социальные и имущественные вычеты в Приложении не указываются;

- сумма вычета – не более суммы дохода.

Если в отношении одного кода дохода действует два вычета, код и сумма второго вычета указываются строкой ниже соответствующего кода дохода. То есть заполняются дополнительные строки блока. При этом месяц, код и сумму дохода вновь указывать не нужно (в полях ставятся прочерки).

На этом заполнение формы завершено. Её необходимо проверить, подписать на каждой странице и там же поставить дату.

Итак, мы разобрались, как правильно заполнить 6-НДФЛ на бланке 2022 года, и предложили образец заполнения. В заключение напомним, что организации и ИП, у которых более 10 работников, должны подавать эту форму в электронном виде по ТКС. У остальных работодателей остаётся возможность представить этот расчёт на бумаге.

Какие строки 6-НДФЛ заполняют нарастающим итогом

В Разделе 1 указываются обобщенные показатели, и эта информация должна проставляться нарастающим итогом по таким строкам:

- 020 — сумма рассчитанного дохода по всем сотрудникам в совокупности;

- 025 — в т. ч. сумма дохода по дивидендным выплатам;

- 030 — сумма налоговых вычетов, предоставленных сотрудникам;

- 040 — сумма рассчитанного НДФЛ с величины дохода;

- 045 — в том числе сумма налога с дивидендных выплат;

- 060 — число физлиц, получивших доход, указанный в других строках;

- 070 — размер удержанного НДФЛ;

- 080 — размер НДФЛ, не удержанный работодателем;

- 090 — размер налога, возвращенного работодателем физлицу.

Таким образом, по Разделу 1 все строки (за исключением 010 и 050 — они показаны на рисунке красной стрелкой) нужно формировать нарастающим итогом с начала календарного года (п. 3.1. Приказа).

Что касается Раздела 2, то в нем отражаются даты и суммы полученных доходов и удержанного НДФЛ конкретно по тому отчетному периоду, по итогом которого подается расчет 6-НДФЛ. Иными словами, все строки Раздела 2 нужно заполнять не нарастающим итогом, а только по результатам отчетного квартала. Об этом свидетельствует разд. IV Приказа № ММВ-7-11/[email protected], в котором не содержится сведений о заполнении Раздела 2 нарастающим итогом.