Что нового в начислении зарплаты в 2022 году было предусмотрено с 2022 года

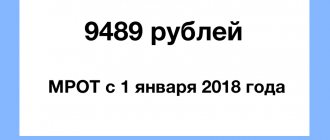

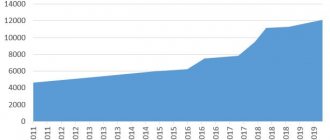

Важную роль в изменениях расчета заработной платы в 2022 году играет установленная величина минимального размера оплаты труда. Ежегодно эта цифра пересматривается, в общих случаях в сторону увеличения. На 2022 год федеральный МРОТ установлен на уровне 12 130 руб. Региональные власти вправе утверждать собственные размеры, но они не ниже федерального значения. Таким образом, каждое физическое лицо в рамках трудового договора при условии полной отработки месячной нормы рабочего времени не может получить заработную плату за месяц менее 12 130 руб.

Также эта цифра понадобится для расчета и выплаты пособий по временной нетрудоспособности, в связи с материнством и других.

Что касается страховых взносов, рассчитываемых с зарплаты, то для них на 2022 год обновлены значения предельных баз:

- для взносов на ВНиМ — 912 000 руб., при превышении этого порога взносы перестают начисляться;

- для взносов на ОПС — 1 292 000 руб., при превышении данного лимита в течение года в оставшиеся месяцы взносы на пенсионное страхование рассчитываются исходя из ставки 10% вместо стандартных 22%.

На 2022 год предусмотрена индексация окладов большинства категорий бюджетников: сотрудникам МВД, военным, медицинским работникам, учителям.

Расчет и налогообложение зарплаты в 2022 году: ответы на вопросы слушателей 1С:Лектория

17 марта 2022 года в 1С:Лектории состоялась очередная лекция серии 1С:Консалтинг «Актуальные вопросы расчета налогообложения зарплаты в 2022 году. Применение 1С:ЗУП.

Видеозапись лекции и ответов на вопросы доступна для просмотра пользователям: ИТС ПРОФ, ИТС Строительство, ИТС Медицина, ИТС Бюджет ПРОФ.

Лектор — Кадыш Елена Арнольдовна, методист фирмы 1С, автор семинаров 1С:Консалтинг по учету и налогообложению заработной платы, многочисленных книг и пособий серии «1С:Бухгалтерский и налоговый консалтинг», ответила на вопросы слушателей, заданные при регистрации на лекцию.

На 01.01.2021 года остался дебетовый остаток по счету 69.01 в сумме 1934 руб. (расходы за счет ФСС немного превысили начисления). В связи с переходом на прямые выплаты из ФСС как эти средства зачесть в счет платежей 2022 года по страховым взносам в ФСС?

С 1 января 2022 года зачет превышения расходов в счет уплаты взносов 2022 года не предусмотрен. В этом случае необходимо обращаться за возвратом средств в отделение ФСС с заявлением. Перечень документов, которые необходимо предоставить, утвержден приказом Минздравсоцразвития от 04.12.2009 № 951н (с изменениями и дополнениями):

- письменное заявление страхователя;

- справка-расчет;

- копии подтверждающих обоснованность и правильность расходов по обязательному социальному страхованию документов.

График работы сотрудника два через два, десятичасовая рабочая смена. Оплата труда почасовая. Сотрудник устроен на 0,75 ставки, то есть отрабатывает 7,5 часов. В феврале стоимость часа по тарифу получилась меньше стоимости из расчета часа по МРОТ. Как правильно отразить в программе 1С доплату до МРОТ?

Порядок настройки начисления доплаты до МРОТ подробно описан на 1С:ИТС. Для того, чтобы адаптировать описанный механизм для вашего случая, проанализируем требования законодательства в части установления обязанности оплаты труда не ниже МРОТ.

Согласно ст. 133 ТК РФ, месячная заработная плата работника, полностью отработавшего за этот период норму рабочего времени и выполнившего нормы труда (трудовые обязанности), не может быть ниже минимального размера оплаты труда. Нормальная продолжительность рабочего времени не может превышать 40 часов в неделю (установлена ст. 91 ТК РФ). В случае суммированного учета рабочего времени продолжительность рабочего времени за учетный период (месяц, квартал и другие периоды) не должна превышать нормального числа рабочих часов. Учетный период не может превышать один год, а для учета рабочего времени работников, занятых на работах с вредными и (или) опасными условиями труда, – три месяца.

Таким образом, сравнение с МРОТ и в этом случае осуществляется не с часовой тарифной ставкой, а с суммой оплаты за полностью отработанный месяц. Система оплаты труда работника учитывается в показателе «Расчетная база». Также в формуле расчета начисления потребуется вместо показателей «ВремяВДнях» и «НормаДней» на «ВремяВЧасах» и «НормаЧасов». Показатель «ДоляНеполногоРабочегоВремени» (в вашем случае 0,75) определяется по кадровым документам сотрудника (0,75 ставки).

Пониженные страховые взносы – микропредприятие входит в пострадавшую отрасль. Как производится зачет нулевых тарифов в последующие декларации?

В связи с пандемией в 2022 году для поддержки бизнеса были введены пониженные тарифы для средних и малых предприятий (Федеральный закон от 1 апреля 2022 № 102-ФЗ), а для тех из них, которые входят в перечень пострадавших отраслей, Федеральный закон № 172-ФЗ предоставил право не уплачивать страховые взносы за апрель, май, июнь 2022 года.

Эта мера поддержки распространялась на следующие категории ЮЛ и ИП (работодателей):

- субъекты МСП и некоммерческие организации, осуществляющие деятельность в наиболее пострадавших отраслях;

- социально ориентированные некоммерческие организации;

- религиозные организации.

Однако это право не означало отмену обязанности предоставления Расчета по страховым взносам. Порядок заполнения Расчета за полугодие 2022 года в случае применения «нулевого» тарифа был разъяснен письмом ФНС России от 09.06.2020 № БС-4-11/[email protected] Начиная с Расчета по страховым взносам за 9 мес. 2022 года указанные субъекты МСП вправе применять пониженный тариф страховых взносов, предусмотренный пп. 17 п. 1 ст. 427 НК РФ.

Что касается последующего отражения зачета нулевых взносов в Расчете по страховым взносам, следует отметить, что форма Расчета не содержала и не содержит показателей, отражающих суммы уплаченных взносов. В случае, если у организации было право на применение «нулевого» тариф, и она в течение II квартала 2022 года перечисляла взносы, за полугодие 2022 г. необходимо было представить Расчет, заполненный в соответствии с разъяснениями, данными в вышеуказанном письме. В этом случае налоговый орган отражает переплату на лицевом счете плательщика, и в последующих периодах она будет автоматически учтена в счет уплаты взносов.

Как в отчете 6-НДФЛ в 2022 г. отражается НДФЛ по ставке 15% с доходов, превышающих 5 млн руб.?

Отдельных правил отражения в 6-НДФЛ данных о доходах и налоге по ставке 15% законодательством не предусмотрено. Однако в связи с тем, что в поле 010 Раздела 1 указывается КБК, по которому перечисляется удержанный налог, листов Раздела 1 должно быть столько, сколько в отчетном периоде использовалось КБК для перечисления удержанного налога. Для перечисления НДФЛ по ставке 15% предусмотрен отдельный КБК, следовательно, сумма налога, исчисленного по ставке 15%, отражается на отдельном листе Раздела 1 6-НДФЛ.

В отношении Раздела 2 приказом ФНС России от 15.10.2020 № ЕД-7-11/[email protected] прямо указывается (п. 4.2), что если налоговый агент выплачивал физическим лицам в течение налогового периода (отчетного периода) доходы, облагаемые по разным ставкам, Раздел 2 заполняется для каждой из ставок налога.

Интересует отчетность по НДФЛ по обособленному подразделению, находящемуся в Мурманске.

Вне зависимости от региона порядок формирования отчетности по НДФЛ по обособленному подразделению регулируется:

- НК РФ,

- Приказом ФНС России от 15.10.2020 № ЕД-7-11/[email protected]

Порядок заполнения 6-НДФЛ по обособленным подразделениям в ЗУП ред. 3.1 описан на 1C:ИТС.

Просьба рассказать про изменения по НДФЛ (Федеральный закон от 17.02.2021 № 8-ФЗ). В нем говорится о том, что мы должны отдельно учитывать суммарную сумму 5 млн по каждому виду дохода: зарплата и дивиденды. Но потом налоговая все равно удержит разницу, почему нельзя их сразу считать общей массой?

Расчет НДФЛ «общей массой» противоречит требованиям законодательства. Окончательный расчет обязательств налогоплательщика по уплате НДФЛ за налоговый период (год) производится налоговым органом. Налоговый агент обязан исчислять НДФЛ по прогрессивной шкале отдельно по каждой налоговой базе и отдельно от других налоговых агентов.

Когда будет реализован корректный расчет НДФЛ 15%, база должна считаться не по категориям дохода, по всем категориям дохода, относящимся к «основной базе». Сейчас считает базу по каждой категории дохода в отдельности.

Расчет НДФЛ по ставке 15% реализован с учетом действующих требований законодательства. Согласно п. 2.1 ст. 210 НК РФ, совокупность налоговых баз, в отношении которой применяется налоговая ставка, предусмотренная п. 1 ст. 224 настоящего Кодекса, включает в себя следующие налоговые базы, каждая из которых определяется в отношении доходов физических лиц – налоговых резидентов Российской Федерации отдельно

:

1) налоговая база по доходам от долевого участия (в том числе по доходам в виде дивидендов, выплаченных иностранной организации по акциям (долям) российской организации, признанных отраженными налогоплательщиком в налоговой декларации в составе доходов);

2) налоговая база по доходам в виде выигрышей, полученных участниками азартных игр и участниками лотерей;

3) налоговая база по доходам по операциям с ценными бумагами и по операциям с производными финансовыми инструментами;

4) налоговая база по операциям РЕПО, объектом которых являются ценные бумаги;

5) налоговая база по операциям займа ценными бумагами;

6) налоговая база по доходам, полученным участниками инвестиционного товарищества;

7) налоговая база по операциям с ценными бумагами и по операциям с производными финансовыми инструментами, учитываемым на индивидуальном инвестиционном счете;

налоговая база по доходам в виде сумм прибыли контролируемой иностранной компании (в том числе фиксированной прибыли контролируемой иностранной компании);

9) налоговая база по иным

доходам, в отношении которых применяется налоговая ставка, предусмотренная пунктом 1 статьи 224 настоящего Кодекса (

основная налоговая база

).

Каким образом подать сведения в налоговую о невозможности удержать налог (НДФЛ) с сотрудника за 2022 год (в 2022 году)? Сотрудник уволен в марте 2022 г. Как показать это в отчете 6-НДФЛ? Надо ли показать в текущих отчетах 6-НДФЛ за I квартал 2022 год или только за 2022 год в составе годовой отчетности?

Согласно п. 1.18 приказа ФНС России от 15.10.2020 № ЕД-7-11/[email protected], сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации, и сведения о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога, представляются в составе Расчета в виде Справки. В свою очередь, Справки в составе отчета 6-НДФЛ представляются в налоговый орган только по окончании налогового периода – в составе годового отчета.

Следовательно, в текущих отчетах 6-НДФЛ за I квартал 2022 года сведения о невозможности удержания налога не предоставляются, даже если сотрудник уволен в течение I квартала 2022 года.

Означает ли, что из-за объединения отчетности 2-НДФЛ и 6-НДФЛ перерасчет по имущественному вычету, принесенному во II квартале 2021 года, может быть произведен только начиная с 1 апреля 2021 года? Ведь теперь персонифицированная отчетность будет уходить в налоговую поквартально.

Вне зависимости от периодичности отчетности налоговый период по НДФЛ – год. Поэтому все расчеты и перерасчеты для целей исчисления НДФЛ осуществляются нарастающим итогом с начала года.

«Персонифицированная» отчетность по НДФЛ включается в отчет 6-НДФЛ только за год.

Таким образом, при предоставлении работником Уведомления о праве на имущественный вычет в течение 2022 года работодатель – налоговый агент обязан произвести перерасчет НДФЛ с начала налогового периода, указанного в Уведомлении.

Как начислить в 1С ЗУП 8.3 дивиденды учредителю? При начислении документом «Дивиденды» НДФЛ, исчисленный и удержанный с суммы, превышающей 5 млн рублей, не отражается по ставке 15% в регистрах налогового учета и в отчетах 2-НДФЛ, 6-НДФЛ либо некорректно отражается.

В соответствии с положениями НК РФ с учетом изменений, внесенных Федеральным законом от 17.02.2021 № 8-ФЗ, доходы от долевого участия, включая дивиденды, представляют собой отдельную налоговую базу, к которой применяется прогрессивная шкала НДФЛ.

В программе 1С:ЗУП ред. 3.1 реквизиты документов становятся видимыми автоматически, когда возникает обязанность применения прогрессивной шкалы. Видимость реквизитов настраивается в учетной политике организации. При этом флажок «Выполнять расчет по прогрессивной шкале» ставится автоматически при превышении налоговой базы порога в 5 млн руб.

Документ Дивиденды

при этом выглядит следующим образом:

В 6-НДФЛ за I квартал 2022 г. проведенное в марте начисление дивидендов отражено в Разделе 2 следующим образом. Налоговая база в полной сумме отражена в листе Раздела 1 по КБК 18210102010011000110, соответствующего НДФЛ по ставке 13%:

По КБК, соответствующего НДФЛ по ставке 15%, отражена только сумма налога:

Такое заполнение обусловлено тем, что НК РФ предусматривает распределение по КБК именно суммы налога, тогда как налоговая база на части не разделяется.

В Разделе 1 сумма удержанного налога отражена также раздельно по каждому из КБК на дату 30.03.2021, поскольку в документе «Дивиденды» в качестве даты выплаты дохода указано 29.03.2021:

Если в дальнейшем будут официальные разъяснения, не соответствующие описанному здесь алгоритму заполнения отчета 6-НДФЛ, алгоритм будет оперативно скорректирован разработчиками программы.

Льгота на ребенка по НДФЛ предоставляется до конца года, в котором ему исполнилось 18 лет, или только до месяца года, в котором исполнилось 18 лет?

До конца года (посл. абзац п. 1 ст. 218 НК РФ).

Нужно ли удерживать НДФЛ и с какой суммы делать расчет при выдаче беспроцентного займа, выданного сотруднику из кассы ООО?

Порядок расчета облагаемой НДФЛ материальной выгоды, полученной от экономии на процентах, регламентирован п. 2 ст. 212 НК РФ. Согласно этим положениям, да, нужно, с суммы превышения процентов, исчисленной исходя из 2/3 действующей ставки рефинансирования, установленной ЦБ РФ на дату фактического получения налогоплательщиком дохода, над суммой процентов, исчисленной исходя из условий договора.

В новую форму 6-НДФЛ во второй раздел в строку 112 не попадают доходы по кодам 2300, 2012. А в строку 110 попадают. Чем это обосновано? Или это ошибка в программе?

Согласно п. 4.2 приказа ФНС России от 15.10.2020 № ЕД-7-11/[email protected], в строке 112 отражается обобщенная по всем физическим лицам сумма начисленного дохода по трудовым договорам (контрактам). Каких-либо официальных разъяснений по поводу того, какие именно коды доходов признаются доходами по трудовым договорам, на сегодняшний день не существует.

Заполнение строки 112 можно обосновать следующим образом. По кодам доходов 2300 и 2012 отражаются гарантии, предусмотренные законодательством РФ, а не выплаты по трудовым договорам. Обязанность осуществления выплат по этим кодам не зависит от положений трудового договора.

Однако следует иметь в виду, что в дальнейшем ожидаются официальные разъяснения в отношении порядка формирования показателей отчета 6-НДФЛ. Если точка зрения законодателя по этому вопросу будет отличаться от существующего на сегодняшний день алгоритма заполнения, предусмотренного в «зарплатных» продуктах , алгоритм будет оперативно скорректирован. Рекомендуем своевременно обновлять конфигурацию.

Премия начислена и выплачена 31.12.2020 г. (НДФЛ перечислен тоже 31.12.2020). В отчет 6-НДФЛ за IV квартал 2022 года сумма премии не попала, так как предельный срок перечисления НДФЛ 11.01.2021 г.

1. Должна ли сумма перечисленного НДФЛ попасть в раздел 1 нового отчета 6-НДФЛ за I квартал 2022 г. по стокам 021 и 022 с датой перечисления НДФЛ 11.01.2021 г.?

2. Должна ли сумма начисленной премии попасть в раздел 2 нового отчета 6-НДФЛ в строку 112?

- Да, если она только не была отражена в Разделе 2 6-НДФЛ за 2020 год «принудительно», с помощью корректировки отчета «вручную». Это связано с тем, что установленный НК РФ срок для перечисления такого налога – 11.01.2021, то есть дата в пределах I квартала 2022 г., а не IV квартала 2022 г.

- В Раздел 2 нового отчета 6-НДФЛ эта сумма не включается, так как в нем отражаются те доходы, которые имели место уже в 2021 году, и НДФЛ, исчисленный с этих доходов.

Возможно ли заключение срочного трудового договора на срок более 1 года (до 3 лет) на основании ст. 59 ТК РФ? По соглашению сторон срочный трудовой договор может заключаться с лицами, поступающими на работу к работодателям — субъектам малого предпринимательства (включая индивидуальных предпринимателей), численность работников которых не превышает 35 человек.

Если речь идет о заключении срочного трудового договора, согласно ч. 2 ст. 59 ТК РФ (по соглашению сторон субъектом малого предпринимательства), то, согласно ст. 58 ТК РФ, срок такого договора не может превышать пяти лет (п. 2 ст. 58 ТК РФ). Следовательно, при соблюдении всех условий заключение срочного трудового договора на 3 года возможно.

Отпуск переходящий, из месяца в другой. Как ЗУП считает по месяцам, Бухгалтерия — все в одном месяце (первом). При применении пониженных тарифов для субъектов СМП получаются суммовые разницы. Какой вариант верный?

Ответ аудитора на ИТС.

Страховые взносы должны быть исчислены в том месяце, в котором производилось начисление отпускных. Именно так и происходит в 1С:ЗУП ред. 3.1. Разбивка же самых сумм отпускных выплат по месяцам действия необходима для правильного отражения их в бухгалтерском и налоговом учете для целей налога на прибыль организаций. Никаких суммовых разниц в этом случае не возникает.

НДФЛ с подарков свыше 4000 руб. перечисляется на следующий день. В ф. 6-НДФЛ за I квартал 2022 г. нет даты перечисления по подаркам на следующий день. По коду дохода 4800 перечисления должны быть на следующий день в ф. 6-НДФЛ.

Для того, чтобы удержание НДФЛ с подарков сотрудникам корректно отражалось в программе, необходимо выполнить следующие настройки.

В разделе Настройка — Расчет зарплаты

необходимо установить флажок

Выдаются подарки и призы сотрудникам

.

В результате в разделе Зарплата

в группе

см. также

появится гиперссылка

Призы, подарки

. По гиперссылке осуществляется переход в список соответствующих документов, с помощью которых в программе регистрируется факт выдачи сотруднику (списку сотрудников) приза или подарка в натуральной форме, его стоимость, а также производится исчисление НДФЛ.

Также в документе указываются и иные признаки этого дохода (включается ли доход в базу удержаний по исполнительным листам, предусмотрен ли трудовым договором и т. д.).

Датой перечисления НДФЛ при заполнении формы 6-НДФЛ является следующий рабочий день после даты, указанной в поле документа Дата выдачи

.

При этом обратите внимание, что кодом дохода в случае выдачи подарков является не 4800, а 2720 (приказ ФНС России от 10.09.2015 № ММВ-7-11/[email protected] «Об утверждении кодов видов доходов и вычетов»).

В справке исх. «Приложение № 1 к приказу Министерства труда и социальной защиты Российской Федерации от 30 апреля 2013 г. № 182н в ред. приказов Министерства труда и социальной защиты Российской Федерации от 15 ноября 2016 г. № 648н, от 9 января 2022 г. № 1н» с 01.01.2021 отражается дополнительный отпуск по ЧАЭС, до 01.01.2021 г. отпуск не отражался и не отражается. На основании какого нормативного акта.

Не совсем понятен вопрос, где именно в Справке для расчета пособий отражается/не отражается дополнительный отпуск гражданам, пострадавшим от аварии на ЧАЭС, а также идет ли речь об отпуске, оплачиваемом из средств Федерального бюджета, или об отпуске, предоставляемом и оплачиваемом работодателем. В любом случае настройка программы и порядок отражения в ней такого отпуска подробно описан на 1С:ИТС.

В декабре 2022 года сотруднице выдали аванс, а она принесла больничный по БИР, а затем ушла в отпуск по уходу за ребенком. Вышла в феврале 2022 года. Можно ли с согласия сотрудницы удержать не отработанный аванс спустя более трех лет?

Согласно требованиям ст. 137 ТК РФ, удержания из заработной платы работника производятся только в случаях, предусмотренных настоящим Кодексом и иными федеральными законами.

Удержания из заработной платы работника для погашения его задолженности работодателю могут производиться для возмещения неотработанного аванса, выданного работнику в счет заработной платы не позднее одного месяца со дня окончания срока, установленного для возвращения аванса, погашения задолженности или неправильно исчисленных выплат, и при условии, если работник не оспаривает оснований и размеров удержания.

Поскольку предусмотренный ст. 137 ТК РФ срок истек, можно говорить только о добровольном возврате неотработанного аванса. Во избежание споров с контролирующими органами лучше не удерживать излишне выплаченный аванс, а предложить сотруднице добровольно внести соответствующую сумму в кассу организации.

вместе с партнерами приглашает всех желающих на очные семинары и вебинары серии «1С:Консалтинг» — «Учет и налогообложение зарплаты в государственных и муниципальных учреждениях в 2022 году с применением «1С:Зарплата и кадры государственного учреждения»».

Регистрация

Какие изменения расчета зарплаты были запланированы с 18 марта 2020 года

Изначально на 22 апреля 2022 года было запланировано проведение общероссийского голосования за законопроект о поправках в Конституцию РФ. Среда, 22 апреля, должна была стать нерабочей, чтобы все желающие смогли прийти и высказать свое мнение по поводу внесения изменений в основной закон либо проголосовать против этого.

Указ об объявлении этой даты выходным днем президент должен был подписать 18 марта, в день присоединения Крыма к России. В этом случае оказалось бы, что 22 апреля 2022 года — оплачиваемый выходной день. Порядок оплаты зависел бы от того, на какой системе трудится работник — окладной или другой. Норма рабочих дней по производственному календарю уменьшилась бы, сотрудникам этот день работодатели должны были бы оплатить в двойном размере.

В окончательном варианте президент подписал указ 17 марта, однако развернувшаяся в конце марта борьба с эпидемией коронавируса в России внесла коррективы и вместо одного выходного дня страна получила вначале неделю, а затем и целый месяц нерабочих дней. Как эти изменения коснулись оплаты труда, рассмотрим в следующем разделе.

Какие изменения в начислении зарплаты в 2022 году повлекли за собой меры по борьбе с коронавирусом

25 марта 2022 года российский президент в качестве одной из мер по борьбе с распространением новой болезни объявил дни с 30 марта по 3 апреля нерабочими. По этому вопросу Министерство труда и соцзащиты выпустило письмо от 26.03.2020 № 14-4/10/П-2696, в котором разъяснило порядок работы в этот период, а также новые правила расчета зарплаты в 2022 году за март и апрель и переноса отпуска, приходящегося на этот период:

- Наличие дополнительно установленных нерабочих дней не является основанием для снижения зарплаты работникам.

- Сдельщикам за указанные нерабочие дни необходимо выплатить вознаграждение согласно действующим локальным нормативным актам.

- В случае пребывания работника в отпуске указанные нерабочие дни в число дней отпуска не включаются и отпуск на эти дни не продлевается.

- Оплата работникам, продолжающим выполнять трудовые функции, за эти дни не должна производиться в повышенном размере, поскольку они не являются выходными или праздничными.

- Вопросы о продолжении или окончании работы, осуществляемой вахтовым методом, регулируются соглашением сторон трудового договора.

Помимо этого в письме приведен перечень организаций, на которых не распространяется указ президента об установлении нерабочих дней. Данный перечень затем был дополнен письмом ведомства от 27.03.2020 № 14-4/10/П-2741.

2 апреля состоялось второе обращение президента, связанное с коронавирусной инфекцией. В нем он призвал продлить период нерабочих дней до 30 апреля. Далее нерабочие дни были продлены до 11 мая 2022 г.

О том, в какие сроки нужно перечислить налоги и выплатить зарплату в связи с коронавирусом, читайте в статьях:

- «Возможна ли отсрочка по налогам из-за коронавируса?»;

- «В какие сроки выплачивать зарплату в апреле-2020»;

- «Зарплата в мае в связи с праздниками выдается по особым правилам».

Эксперты КонсультантПлюс подготовили Обзор «Нерабочие недели: как быть кадровику и бухгалтеру». Если у вас есть доступ к К+, переходите к данному обзору. Если доступа нет, получите его бесплатно на пробный период.

Обязанность повысить до нового МРОТ

С 1 января 2022 года бухгалтерам необходимо применять приказ Минтруда России от 09.08.2019 № 561н, который установил величину прожиточного минимума на душу населения и по основным социально-демографическим группам в целом по РФ за II квартал 2019 года.

То есть, нужно повысить зарплату, если она не дотягивает до нового МРОТ. А указанная величина теперь служит для него главным ориентиром.

ИМЕЙТЕ В ВИДУ

Минимальный размер платы труда с 01.01.2020 вырос на 7,5% – с 11 280 руб. до 12 130 руб.

Подробнее об этом см. «Новый МРОТ с 2020 года: на что он влияет и как его применять работодателям».

Выплата зарплаты ниже федерального МРОТ/минимальной зарплаты в регионе – это нарушением трудового законодательства. За что ч. 6 и 7 ст. 5.27 КоАП РФ предусмотрена административная ответственность.

Также это основание для:

- внеплановой проверки трудовой инспекции (абз. 4 ч. 7 ст. 360 ТК РФ);

- вызова на комиссию по легализации налоговой базы и базы по страховым взносам (письмо ФНС от 25.07.2017 № ЕД-4-15/14490).

Как сделать расчет зарплаты по новым правилам в 2022 году за март и апрель

Порядок расчета зарплаты за нерабочие дни марта-апреля 2022 года зависит от того, действительно ли эти дни были нерабочими для конкретной организации или же она попала в список исключений, предусмотренных указами президента и письмами Минтруда.

Попробуем сделать новый расчет заработной платы с 2022 года работникам организации, для которой 30 и 31 марта являлись нерабочими днями.

Расчет зарплаты окладнику

По мнению Минтруда, оклад за март окладнику должен быть выплачен в полном размере, если он отработал все дни с 1 по 27 марта. Если зарплата состоит не только из оклада, тогда нужно будет учесть и все надбавки постоянного характера за нерабочие 30 и 31 марта таким образом, как если бы человек в эти дни вышел на работу.

Пример:

Оклад сотрудника 42 000 руб. Человек полностью отработал 19 рабочих дней в марте. 30 и 31 марта для организации стали нерабочими. Нужно посчитать начисленную заработную плату.

Начисления по окладу: 42 000 руб. / 21 раб. дн. × 19 раб. дн. = 38 000 руб.

Зарплата за неотработанные дни: 42 000 руб. / 21 раб. дн. × 2 нераб. дн. = 4000 руб.

За март нужно начислить 38 000 + 4 000 = 42 000 руб.

Расчет зарплаты сдельщику

Вопрос с оплатой труда сдельщиков за нерабочие 30 и 31 марта Минтруд отдал на откуп работодателям. Однако тут нужно понимать, что за полностью отработанный месяц размер заработной платы не может быть меньше МРОТ. Таким образом, оплату сдельщикам за нерабочие дни можно рассчитать или в размере заработка за выработку по норме, или среднего заработка, или дневной части МРОТ.

Пример:

Сдельщик по норме производит в день 30 изделий по 50 руб., его заработок за смену составляет 1 500 руб. За 19 рабочих дней марта ему будет начислено 28 500 руб. Нужно просчитать варианты начисления за нерабочие 30 и 31 марта.

- Оплата из заработка за выработку по норме

За две пропущенные смены, 30 и 31 марта, сдельщик недополучит 1 500 руб. × 2 нераб. дн. = 3 000 руб. Размер оплаты составит 3 000 руб.

- Оплата из дневной части МРОТ

В регионе не установлено значение собственного МРОТ, поэтому нужно опираться на МРОТ федеральный, т. е. 12 130 руб. За две смены 30 и 31 марта сдельщику надо начислить 12 130 руб. / 21 раб. дн. × 2 нераб. дн. = 1155,24 руб.

Как видим, первый вариант более выгоден для работника и менее для работодателя, поскольку выработка отсутствовала, а денег нужно заплатить больше.

В общих случаях данный вопрос регулируется локальными нормативными актами либо трудовыми/коллективными договорами, т. е. выплата производится в соответствии с их положениями.

Все про обязанности работодателя в связи со вспышкой коронавируса, рассказали эксперты КонсультантПлюс. Если у вас нет доступа к системе, оформите его бесплатно и переходите к указаниям.

Как рассчитать ЗП по формуле

Трудовым кодексом правила расчета частей зарплаты не устанавливаются, но обращаясь к разъяснениям Минтруда можно сделать вывод, что в расчет первой части берется не только оклад, но и все надбавки, доплаты, установленные работнику. Сумма за месяц распределяется пропорционально отработанным дням.

Для расчета аванса:

- Определяется количество дней, которые были отработаны в эту часть месяца. Если работник находился в отпуске или на больничном, то эти дни не учитываются в расчете.

- Учесть все начисления. Сюда входят оклад, надбавки, доплаты, в том числе за дополнительный объем работы, который был установлен в этом месяце, ночные смены и т.д. Использование для расчета только размера оклада повлечет наложение штрафов на работодателя.

Не учитываются следующие начисления при формировании авансового расчета:

- Ежемесячная премия, которая начисляется по итогам работы за месяц.

- Выплаты, которые имеют поощрительный характер по результатам работы за месяц.

Формула расчета заработной платы за период, который работник фактически трудился в текущем месяце, имеет следующий вид:

(Оклад + Доплаты и надбавки + Премиальные выплаты) / Количество рабочих дней в месяце × Отработанные дни

В каждую из ежемесячных выплат бухгалтерия рассчитывает удержания, за минусом которых сумма будет выдана работнику. Стандартным удержанием является НДФЛ, составляющая 13 % от дохода. Дополнительно из зарплаты могут вычитаться суммы по исполнительным листам, профсоюзные взносы.

Премиальные выплаты могут быть установлены уже после первой выплаты причитающегося заработка. Тогда они будут рассчитаны обычным порядком и вторая выплата, так называемый окончательный расчет за месяц, станет разницей между исчисленной зарплатой за весь месяц с применением премии и первой выплатой (по привычке называемой авансом).

Появится ли новая система оплаты труда в 2022 году?

Никакой новой системы оплаты труда чиновники вводить не планируют. В настоящий момент они разрабатывают законопроект о новом режиме труда — неполной дистанционной занятости.

Смысл данного режима в том, что сотрудник сможет совмещать работу на территории работодателя с удаленной. В настоящий момент в трудовом договоре можно выбрать только один из этих вариантов.

В условиях борьбы с коронавирусной инфекцией вопрос с новым режимом стоит как никогда остро, ведь многие сотрудники переведены на дистанционную работу, но по тем или иным причинам обязаны посещать и офис. Все основные моменты, касающиеся данного режима, законодатели предполагают сформулировать в новой статье трудового кодекса «Временная удаленная работа».

Какие изменения ожидаются в платежках на зарплату в 2022 году

В июне 2022 года ожидаются изменения и в платежках на зарплату. Осуществляя выплаты работникам, бухгалтеру придется заполнить поле 20. До этого заполнять его при перечислении зарплаты не требовалось.

Приведем обозначения новых кодов в платежках по зарплате 2020 года с расшифровкой:

- 1 — выплата зарплаты, вознаграждений по договорам ГПХ, отпускных и прочих доходов, с которых возможно производить взыскание долгов;

- 2 — перевод детских пособий, командировочных и других средств, с которых нельзя взыскивать долги;

- 3 —перечисление сумм возмещения вреда здоровью и компенсаций из бюджета лицам, пострадавшим в радиационных и техногенных катастрофах, с которых разрешено взыскивать исключительно алименты на несовершеннолетних детей или возмещение вреда по потере кормильца.

На основании внесенного значения банки и судебные приставы будут понимать, можно или нет производить удержания с перечисляемых средств.

Итоги

В 2022 году уже произошли и еще будут происходить различные изменения в начислении и расчете заработной платы. Некоторые из них были запланированы заранее: увеличение МРОТ, индексация окладов бюджетных работников и предельных лимитов баз по страховым взносам. Бухгалтеры начнут оформлять с июня 2022 года платежки по зарплате по-новому. Им придется вносить значение нужного кода в поле 20, которое ранее при указанных переводах оставалось пустым.

При этом большинство изменений связано с реализацией мер по борьбе с пандемией коронавируса. Конец марта, апрель и начало мая внезапно стали нерабочими, однако работодатели обязаны оплатить эти дни. Как при этом нужно рассчитывать норму рабочего времени, переносить дни отпуска и оплачивать сделку, разъясняет Минтруд. Также ускорилась разработка законопроекта о введении нового рабочего режима, связанного с совмещением работы в офисе с дистанционкой.

Для облегчения налогового бремени правительство предоставило возможность субъектам малого и среднего бизнеса рассчитывать страховые взносы с части доходов, начисленных работникам, по пониженным ставкам.

Всё это, несомненно, повлияет на работу кадровых и бухгалтерских специалистов. Мы следим и рассказываем обо всех новшествах в оперативном режиме.

Источники:

- Трудовой кодекс

- Налоговый кодекс

- постановление Правительства РФ от 02.04.2020 № 409 «О мерах по обеспечению устойчивого развития экономики»

- Указ Президента РФ от 17.03.2020 № 188 (ред. от 25.03.2020) «О назначении общероссийского голосования по вопросу одобрения изменений в Конституцию Российской Федерации»

- Указ Президента РФ от 25.03.2020 № 206 «Об объявлении в Российской Федерации нерабочих дней»

- Указ Президента РФ от 02.04.2020 № 239 «О мерах по обеспечению санитарно-эпидемиологического благополучия населения на территории Российской Федерации в связи с распространением новой коронавирусной инфекции (COVID-19)»

- письмо Минтруда России от 26.03.2020 № 14-4/10/П-2696 «О направлении Рекомендаций работникам и работодателям в связи с Указом Президента РФ от 25.03.2020 № 206»

- письмо Минтруда России от 27.03.2020 № 14-4/10/П-2741 «О дополнении Рекомендаций работникам и работодателям в связи с Указом Президента РФ от 25.03.2020 № 206»

- указание Банка России от 14.10.2019 № 5286-У «О порядке указания кода вида дохода в распоряжениях о переводе денежных средств»

- федеральный закон от 02.10.2007 № 229-ФЗ «Об исполнительном производстве»

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Подводим итоги

- С наступлением 2022 года вступает в силу ряд новых правил, имеющих отношение к расчету и выплате зарплаты, а также к отчетности по ней.

- Главное новшество-2020 в части платы за труд связано с увеличением величины федерального МРОТ, влияющего как на уровень минимально возможного заработка, так и на величину социальных выплат, зависящих от этого показателя.

- При исчислении зарплаты в 2022 году придется также ориентироваться на новые правила оплаты труда женщин, работающих в сельской местности, обновленный перечень доходов, освобождаемых от обложения НДФЛ, и установленные только для этого года переносы выходных дней.

- Работодателям, имеющим работников, из доходов которых производятся удержания по исполнительному листу, с июня 2022 года придется вносить в направляемые в банк документы на перечисления в адрес таких лиц дополнительную информацию о коде вида выплаты и о сделанных из дохода удержаниях.

- Для форм статотчетности, содержащих сведения о зарплате, с 2020 году применяются обновленные бланки.