Как учесть имущество, находящееся в безвозмездном пользовании?

28.06.2018

Вопрос:

У муниципального казенного учреждения в безвозмездном пользовании находится автомобиль (числится на забалансовом счете 01). Как учитывается этот объект в связи со вступлением в силу СГС «Аренда»? Надо ли его переводить с забаланса на баланс учреждения?

Ответ:

С 01.01.2018 при отражении операций по получению (передаче) в безвозмездное пользование имущества следует руководствоваться СГС «Аренда», СГС «Основные средства»

и

СГС «Концептуальные основы»

.

Согласно п. 8

СГС «Аренда»

объекты бухгалтерского учета, возникающие при передаче государственного (муниципального) имущества в безвозмездное пользование, классифицируются в качестве объектов учета аренды. Такие объекты относятся для целей бухгалтерского учета либо к объектам учета операционной аренды, либо к объектам учета неоперационной (финансовой) аренды – в зависимости от предполагаемого срока использования имущества по отношению к оставшемуся сроку полезного использования передаваемого объекта, величины арендных платежей по отношению к справедливой стоимости объекта учета аренды и соблюдения иных условий, предусмотренных

п. 12 – 14 СГС «Аренда»

.

Обратите внимание:

объекты бухгалтерского учета, возникающие при закреплении государственного (муниципального) имущества на праве оперативного управления за учреждениями с целью выполнения ими возложенных на них полномочий (функций), не классифицируются в качестве объектов учета аренды (

п. 10 СГС «Аренда»

).

Отметим, что классификация объектов учета аренды производится посредством оценки договорных условий пользования имуществом и его содержания.

Например, в силу положений СГС «Аренда» при заключении договора безвозмездного бессрочного

пользования автомобилем возникают отношения по неоперационной (финансовой) аренде (см.

письма Минфина РФ от 15.12.2017 № 02-07-07/84237

и

от 30.11.2017 № 02-07-07/79257

). А автомобиль, полученный учреждением по договору безвозмездного пользования, заключенному

на определенный срок

, может учитываться в качестве объекта операционной аренды.

То есть, принимая во внимание положения СГС «Аренда», важно правильно классифицировать объекты учета аренды с разделением их на операционную и финансовую аренду, поскольку учитываются в бюджетном учете такие объекты по-разному.

К сведению:

в целях перехода на применение СГС «Аренда» рекомендуем воспользоваться методическими указаниями (рекомендациями) Минфина, доведенными

письмами от 13.12.2017 № 02-07-07/83463

и

№ 02-07-07/83464

.

До применения СГС «Аренда» автомобиль, полученный учреждением в безвозмездное пользование, следовало учитывать на забалансовом счете 01

«Имущество в пользовании» по стоимости, указанной (определенной) передающей стороной (собственником), или в условной оценке: один объект – 1 руб. (если это установлено учетной политикой).

С 01.01.2018 автомобиль в зависимости от принадлежности его к объекту операционной либо финансовой аренды необходимо учитывать на счетах

бюджетного учета

1 111 45 000

«Права пользования транспортными средствами»,

1 101 35 000

«Транспортные средства – иное движимое имущество учреждения» соответственно (

п. 5

,

41.1 Инструкции № 162н

).

Отражать на балансе указанный объект следует по справедливой стоимости, определяемой на дату его классификации методом рыночных цен, – как если бы право пользования имуществом было предоставлено на коммерческих (рыночных) условиях (далее – справедливая стоимость арендных платежей) (п. 26 СГС «Аренда»

,

Письмо Минфина РФ от 08.05.2018 № 02-07-08/30805

).

Разница между суммой арендных платежей и суммой справедливой стоимости арендных платежей признается отложенными доходами (доходами будущих периодов) от предоставления права пользования активом (п. 27.1

,

28.1 СГС «Аренда»

).

В течение срока пользования имуществом отложенные доходы от предоставления права пользования активом, а также амортизация на учтенное право пользования активом (при операционной аренде) или основное средство (при финансовой аренде) равномерно (ежемесячно) признаются в составе финансового результата текущего периода (п. 27.1

,

28.2 СГС «Аренда»

).

Для перехода на применение СГС «Аренда» в рассматриваемой ситуации рекомендуем:

– провести инвентаризацию имущества с целью выявления фактического наличия автомобиля, полученного в безвозмездное пользование по договору, заключенному до 1 января 2022 года; – определить оставшийся срок полезного использования автомобиля (оставшийся срок пользования объектом или оставшийся срок его выкупа, если это объект финансовой аренды); – определить суммы ежемесячных арендных платежей, рассчитанных исходя из справедливой (рыночной) стоимости объекта, за оставшийся срок полезного использования автомобиля (начиная с 2022 года и до завершения сроков использования объекта); – сформировать бухгалтерскую справку (ф. 0504833) для отражения в межотчетный период (по состоянию на 1 января 2022 года) входящих остатков по объекту учета аренды.

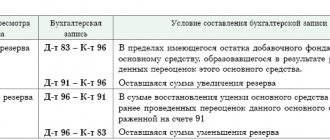

С учетом вышесказанного и на основании положений п. 7

,

19

,

41.1

,

120

,

123 Инструкции № 162н

в бюджетном учете казенного учреждения необходимо сформировать следующие бухгалтерские записи:

1. В межотчетный период:

| Содержание операции | Дебет | Кредит |

| Списан объект (автомобиль), находящийся в безвозмездном пользовании, с забалансового учета | Забалансовый счет 01 | |

| Операционная аренда | ||

| Принято право пользования автомобилем – объектом операционной аренды | 1 111 45 350 1 401 30 000 | 1 401 30 000 1 401 40 182 |

| Финансовая аренда | ||

| Принят к учету автомобиль – объект финансовой аренды | 1 101 35 310 1 401 30 000 | 1 401 30 000 1 401 40 182 |

2. Ежемесячно в течение оставшегося срока полезного использования автомобиля:

| Содержание операции | Дебет | Кредит |

| Признаны доходы текущего финансового года в размере ежемесячного арендного платежа, рассчитанного исходя из справедливой (рыночной) стоимости автомобиля | 1 401 40 182 | 1 401 10 182 |

| Операционная аренда | ||

| Начислена амортизация на учтенное право пользования автомобилем | 1 109 х0 224 1 401 20 224 | 1 104 45 450 |

| Финансовая аренда | ||

| Начислена амортизация на автомобиль – объект финансовой аренды | 1 109 х0 271 1 401 20 271 | 1 104 35 411 |

Мишанина М., эксперт информационно-справочной системы «Аюдар Инфо»

Отправить другу

Постановка на учет безвозмездно полученного основного средства

Рассмотрим порядок принятия к бухгалтерскому учету объектов основных средств, поступивших от коммерческих организаций и физических лиц в качестве дарения, пожертвования.

Чтобы принять к учету основное средство, поступившее в учреждение безвозмездно, нужно определить его стоимость.

Определение стоимости основного средства. Согласно п. 25 Инструкции № 157н к бухгалтерскому учету безвозмездно поступившее основное средство принимается по первоначальной стоимости. Она формируется из его текущей рыночной стоимости на дату принятия к бухгалтерскому учету и стоимости услуг, связанных с его доставкой, регистрацией и приведением его в состояние, пригодное для использования.

Рыночной стоимостью основных средств является сумма денежных средств, которая может быть получена в результате продажи основных средств на дату принятия к бухгалтерскому учету, она должна быть документально подтверждена или определена экспертным путем. Подтвердить рыночную цену можно информацией:

– из Росстата;

– о рыночных ценах, опубликованной в СМИ;

– о ценах на аналогичную продукцию, полученной в письменной форме от предприятий-изготовителей;

– о ценах по заключениям экспертов (оценщиков).

Определение рыночной стоимости осуществляется созданной в учреждении на постоянной основе комиссией по поступлению и выбытию активов.

Принятие основного средства к бухгалтерскому учету. К бухгалтерскому учету объекты основных средств принимаются по первоначальной стоимости, сформированной при безвозмездном получении. Основанием постановки их на учет является акт о приеме-передаче объекта основных средств.

Учреждение, принимающее основное средство в качестве пожертвования, для использования которого установлено определенное назначение, должно вести обособленный учет всех операций по использованию этого основного средства (п. 3 ст. 582 ГК РФ).

Автономному учреждению в рамках договора о пожертвовании от физического лица передан компьютер (иное движимое имущество). На основании оформленного акта приема-передачи компьютер принят к бухгалтерскому учету. Комиссией учреждения по поступлению и выбытию активов стоимость компьютера определена в сумме 20 000 руб.

В бухгалтерском учете эта операция будет отражена следующей проводкой:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| Принят к бухгалтерскому учету компьютер | 2 101 34 000 | 2 401 10 180 | 20 000 |

Для формирования первоначальной стоимости объекта, поступившего по нескольким договорам, используется

счет 106 хх 000 «Вложения в нефинансовые активы».

Автономному учреждению в рамках договора пожертвования передано оборудование (иное движимое имущество). Комиссией по поступлению и выбытию активов определена его рыночная стоимость – 60 000 руб. Учреждение воспользовалось услугами транспортной организации по доставке оборудования. Стоимость услуг – 5 000 руб. На основании составленного акта приема-передачи оборудование принято к бухгалтерскому учету по сформированной первоначальной стоимости.

В бухгалтерском учете эти операции будут отражены следующей корреспонденцией счетов:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| Сформирована первоначальная стоимость оборудования: | |||

| – рыночная стоимость оборудования | 2 106 31 000 | 2 401 10 180 | 60 000 |

| – стоимость услуг транспортной организации | 2 106 31 000 | 2 302 26 000 | 5 000 |

| Принято к учету оборудование по сформированной первоначальной стоимости | 2 101 34 000 | 2 106 31 000 | 65 000 |

| Произведена оплата услуг транспортной организации | 2 302 26 000 | 2 201 11 000 | 5 000 |

Амортизация основного средства. Какихлибо особенностей начисления амортизации по полученным безвозмездно от коммерческих организаций или частных лиц основным средствам Инструкция № 157н не содержит. Следовательно, для расчета нормы амортизации нужно руководствоваться ее общими правилами.

Прежде всего комиссией по поступлению и выбытию активов следует определить срок полезного использования исходя из:

а) Классификации основных средств, включаемых в амортизационные группы, утвержденной Постановлением Правительства РФ от 01.01.2002 № 1;

б) рекомендаций, содержащихся в документах производителя, входящих в комплектацию объекта имущества, при отсутствии в законодательстве РФ норм, устанавливающих сроки полезного использования имущества в целях начисления амортизации, в случаях отсутствия информации в законодательстве РФ и в документах производителя – на основании решения комиссии учреждения по поступлению и выбытию активов, принятого с учетом:

– ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

– ожидаемого физического износа, зависящего от режима эксплуатации, естественных условий и влияния агрессивной среды, системы проведения ремонта;

– нормативно-правовых и других ограничений использования этого объекта;

– гарантийного срока использования объекта.

При поступлении в учреждение объекта основных средств, ранее бывшего в эксплуатации, определять дату окончания срока полезного использования нужно в указанном порядке, но с учетом срока фактической эксплуатации данного объекта. То есть максимальный срок, предусмотренный для соответствующей амортизационной группы, следует уменьшить на количество лет (месяцев), в течение которых этот объект уже эксплуатировался предыдущими владельцами (п. 44 Инструкции № 157н).

Пунктом 92 Инструкции № 157н определен порядок начисления амортизации. При отнесении объектов основных средств, поступивших безвозмездно, к тому или иному виду амортизацию следует начислять следующим образом:

а) на объект недвижимого имущества при принятии его к учету по факту государственной регистрации прав на объекты недвижимого имущества, предусмотренной законодательством РФ:

– стоимостью до 40 000 руб. включительно – в размере 100%-й балансовой стоимости объекта при принятии к учету;

– стоимостью свыше 40 000 руб. – в соответствии с рассчитанными в установленном порядке нормами амортизации;

б) на объекты движимого имущества, за исключением библиотечного фонда:

– стоимостью от 3 000 до 40 000 руб. включительно – в размере 100%-й балансовой стоимости при выдаче объекта в эксплуатацию;

– стоимостью свыше 40 000 руб. – в соответствии с рассчитанными в установленном порядке нормами амортизации;

в) на объекты библиотечного фонда:

– стоимостью до 40 000 руб. включительно – в размере 100%-й балансовой стоимости при выдаче объекта в эксплуатацию;

– стоимостью свыше 40 000 руб. – в соответствии с рассчитанными в установленном порядке нормами амортизации.

На объекты движимого имущества, за исключением библиотечного фонда, стоимостью до 3 000 руб. включительно амортизация не начисляется.

Расчет годовой суммы амортизации производится линейным способом исходя из балансовой стоимости основного средства и нормы амортизации, исчисленной исходя из срока его полезного использования (п. 85 Инструкции № 157н). В течение финансового года амортизация начисляется ежемесячно в размере 1/12 годовой суммы.

В бухгалтерском учете сумма начисленной амортизации отражается записью:

| Содержание операции | Дебет | Кредит |

| Начислена амортизация | 2 109 хх 271 2 401 20 271 | 2 104 хх 000 |

Кроме безвозмездного поступления основных средств от коммерческих организаций и физических лиц, объекты основных средств могут поступать в учреждение безвозмездно от органов власти, государственных (муниципальных) учреждений с закреплением на праве оперативного управления.

В этом случае полученный объект основных средств принимается к бухгалтерскому учету по балансовой стоимости с одновременным отражением суммы ранее начисленной амортизации (п. 27 Инструкции № 183н). Информацию о стоимости и начисленной амортизации передающая сторона указывает в извещении (ф. 0504805) и акте о приеме-передаче объекта основных средств.

Срок полезного использования полученного основного средства учреждение определяет с учетом срока его фактической эксплуатации (п. 44 Инструкции № 157н). Дальнейшее начисление амортизации получающая сторона производит в общеустановленном порядке.

В Письме Минфина РФот 18.09.2012 № 020607/3798 приведена корреспонденция счетов, которой следует отразить поступление в учреждение основного средства от учредителя и расчеты с ним.

| Содержание операции | Дебет | Кредит |

| Принято к учету полученное от учредителя основное средство: | ||

| – сумма балансовой стоимости | 4 101 хх 000 | 4 401 10 180 |

| – сумма начисленной амортизации | 4 401 10 180 | 4 104 хх 000 |

| Отражены расчеты с учредителем на сумму балансовой стоимости основного средства | 4 401 10 172 | 4 210 06 000 |

| Начислена амортизация по основному средству в период его эксплуатации | 4 109 хх 271 4 401 20 271 | 4 104 хх 000 |

Автономному учреждению учредителем был передан автобус (особо ценное движимое имущество) с балансовой стоимостью 900 000 руб. и начисленной амортизацией 300 000 руб. Автобус был принят к учету на основании акта приема-передачи. Он будет использоваться при осуществлении основной деятельности учреждения. В течение года было списано оборудование (особо ценное движимое имущество) с балансовой стоимостью 120 000 руб. и со 100%-й начисленной амортизацией, приобретенное за счет средств субсидии.

В бухгалтерском учете эти операции будут отражены следующей корреспонденцией счетов:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| Принято к учету полученное от учредителя основное средство: | |||

| – сумма балансовой стоимости | 4 101 25 000 | 4 401 10 180 | 900 000 |

| – сумма начисленной амортизации | 4 401 10 180 | 4 104 25 000 | 300 000 |

| Списана начисленная сумма амортизации по списанному оборудованию | 4 104 24 000 | 4 101 24 000 | 120 000 |

| Отражены расчеты с учредителем при составлении годового отчета (900 000 120 000) руб. | 4 401 10 172 | 4 210 06 000 | 780 000 |

Поступление основного средства от иного органа государственной власти или государственного (муниципального) учреждения следует отразить в бухгалтерском учете следующей записью:

| Содержание операции | Дебет | Кредит |

| Принято к учету основное средство: | ||

| – сумма балансовой стоимости | 2 101 xx 000 | 2 401 10 180 |

| – сумма начисленной амортизации | 2 401 10 180 | 2 104 xx 000 |

Кроме того, безвозмездно основные средства могут поступать от наднациональных организаций и правительств иностранных государств, международных финансовых организаций. Такое поступление основных средств отражается в бухгалтерском учете следующей корреспонденцией счетов:

| Содержание операции | Дебет | Кредит |

| Поступление основного средства от наднациональных организаций и правительств иностранных государств | ||

| Принято к учету основное средство по первоначальной стоимости, сформированной при безвозмездном получении | 2 101 xx 000 | 2 401 10 152 |

| Поступление основного средства от международных финансовых организаций | ||

| Принято к учету основное средство по первоначальной стоимости, сформированной при безвозмездном получении | 2 101 xx 000 | 2 401 10 153 |

Передача имущества внутри госсектора: варианты учета

Действующие нормативные правовые акты не устанавливают детальный порядок организации бухгалтерского учета при приеме-передаче нефинансовых активов между организациями государственного сектора. Поэтому на практике подобные операции вызывают множество вопросов и проблем.

Рассмотрим варианты решений, которые может принять учреждение, исходя из условий, на которых передается имущество.

Безвозмездное поступление

Порядок отражения в бухгалтерском учете бюджетных (автономных) учреждений операций по безвозмездному поступлению нефинансовых активов от различных организаций госсектора зависит исключительно от категории поступающего имущества.

Стоимость нефинансовых активов, которыми учреждения не вправе распоряжаться самостоятельно (недвижимого и особо ценного движимого имущества), относится в кредит счета 4 210 06 000 «Расчеты с учредителем». При поступлении иного имущества его стоимость учитывается как увеличение финансового результата по кредиту счета 4(2) 401 10 180 «Прочие доходы». Если по поступающим объектам начислялась амортизация, соответствующие суммы должны быть отражены по дебету счетов 4 210 06 000, 4(2) 401 10 180.

Применяемая методология бухгалтерского учета предполагает, что движимое имущество при его поступлении сразу должно быть отнесено либо к особо ценному, либо к иному.

Действующее законодательство не содержит ограничений для отнесения движимого имущества, приобретенного за счет средств от приносящей доходы деятельности, к категории особо ценного (письмо Минфина России от 18.11.2011 № 02-03-10/5026).

Перечни особо ценного движимого имущества учреждений определяются их учредителями (п. 12 ст. 9.2 Федерального закона от 12.01.1996 № 7-ФЗ «О некоммерческих организациях», далее -Закон № 7-ФЗ; ч. 3.1 ст. 3 Федерального закона от 03.11.2006 № 174-ФЗ «Об автономных учреждениях», далее — Закон № 174-ФЗ).

Таким образом, до включения в установленном порядке движимого имущества в соответствующий перечень у учреждения нет формальных оснований для учета получаемых объектов по аналитической группе 20 «Особо ценное движимое имущество учреждения».

Соответственно, если на день возникновения права оперативного управления на полученное движимое имущество учреждение не располагает решением учредителя о его включении в состав особо ценного, в учете отражается поступление иного движимого имущества и переданных сумм начисленной по нему амортизации в корреспонденции со счетом 4(2) 401 10 180.

После поступления документов, подтверждающих включение учредителем определенных объектов в состав особо ценного движимого имущества, в учете по дебету и кредиту счета 100 00 «Нефинансовые активы» в разрезе соответствующих аналитических счетов отражается изменение категории имущества:

- перевод основных средств по балансовой стоимости

Дебет 410120 310

Кредит 410130 310;

- перенос суммы начисленной амортизации

Дебет 4 104 30 410

Кредит 4104 20 410.

Одновременно остаточная стоимость имущества может быть учтена по дебету счета 4 401 10 180 и кредиту счета 4 210 06 000.

Корреспонденции счетов в отношении имущества, поступающего в рамках деятельности по выполнению государственного (муниципального) задания, а также в рамках приносящей доход деятельности смотрите в полной версии статьи.

Безвозмездная передача

При передаче имущества любым организациям государственного сектора бюджетному (автономному) учреждению необходимо:

- получить от учредителя документы, подтверждающие согласование операции по передаче имущества (если передается недвижимое и особо ценное движимое имущество);

- согласовать с принимающей стороной саму возможность передачи, а также ее сроки.

Имущество может передаваться учреждением не по своей инициативе, а в соответствии с планом (распоряжением) уполномоченного органа власти, осуществляющего права собственника по наделению организаций госсектора имуществом.

Порядок отражения в бухгалтерском учете бюджетного (автономного) учреждения операций по безвозмездной передаче нефинансовых активов различным организациям госсектора также зависит только от категории передаваемого имущества.

Окончательное решение о порядке отражения в учете операций, связанных с безвозмездным получением (передачей) нефинансовых активов, между учреждением и иными организациями госсектора принимает учредитель.

Привет, Гость! Предложение от «Клерка»

Онлайн-профпереподготовка «Главный бухгалтер на УСН» с дипломом на 250 ак.часов. Научитесь всему новому, чтобы не допускать ошибок. Обучение онлайн 2 месяца, поток стартует 1 марта.

Записаться

Как оформить на бумаге безвозмездную передачу имущества

Согласно положениям Гражданского кодекса, безвозмездное перемещение имущества возможно можно двумя способами:

- Подарить. При этом составляется договор дарения в соответствии с положениями статьи 572 ГК РФ

- Составить договор безвозмездной ссуды (пользования), то есть передать на какое – то оговоренное время (можно бессрочно), в соответствии со статьей 689 ГК РФ

В случае процедуры дарения договор подразумевает письменный вид (статья 574 ГК РФ). Договор безвозмездного пользования также заключается в письменном виде.

В этих документах записано, что конкретно передается, кому и, возможно, на какой срок. Если имущество передается в пользование, то четко прописываются условия использования и возможность возврата.

Кроме договоров необходимо составить документ о том, что одна сторона передала, а другая приняла ценности. Обычно таким документом является акт.

Нужно учитывать, что при условии пользования имуществом, договор может быть расторгнут, если:

- Имущество используется не в целях, прописанных в договоре

- Получатель не содержит его в требуемом состоянии

- Имущество было передано стороннему пользователю

- В процессе использования имуществу нанесен ущерб

Отражение передачи имущества со счета 21 в 1С: БГУ 8

Для восстановления на балансе основных средств, учитываемых на забалансовом счете 21, применяется документ Списание объектов ОС, НМА, НПА с видом списания Списание собственных ОС в опер. учете (21) и включенным флагом: Восстановить на балансе. При установке флага Восстановить на балансе появляется закладка Восстановление на балансе.

На закладке Основные средства, НМА, НПА подбираются основные средства, которые списываются с забалансового счета 21. На закладке Восстановление на балансе указываются данные основных средств, которые списываются с забалансового счета 21.

На закладке Бухгалтерская операция выбирается типовая операция Списание ОС с восстановлением на балансе и в дополнительных реквизитах указывается полный рабочий счет 401.10.172. Безвозмездная передача основного средства оформляется документом Передача объектов ОС, НМА, НПА с видом передачи — Передача собственных ОС, НМА, НПА на балансе (101, 102, 103) и типовой операцией Безвозмездная передача организациям ОС, НМА, НПА (401.20.280).

Еще по теме: КОСГУ 560, 660, 730, 830: определение и детализация кода

Опубликовано 19.05.2021

ОС поступило безвозмездно

Если ОС поступило безвозмездно, то его стоимость определите исходя из рыночной цены на подобное имущество.

Безвозмездная передача и получение имущества на сумму более 3000 рублей между коммерческими организациями запрещены (ст. 575 ГК РФ). Поэтому безвозмездно получить основные средства дороже 3000 рублей ваша организация может только от физических лиц, некоммерческих организаций, а также государственных и муниципальных органов.

Стоимость основных средств, полученных безвозмездно, отражают в составе доходов будущих периодов проводкой:

Дебет 08-4 Кредит 98-2

– получены основные средства безвозмездно.

При вводе основных средств в эксплуатацию делают запись:

Дебет 01 Кредит 08-4

– основные средства введены в эксплуатацию.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Имущество и имущественные права, полученные безвозмездно, в налоговом учете

Сумму НДС по такому основному средству, уплаченную передающей стороной, к налоговому вычету не принимают. Она увеличивает его первоначальную стоимость.

Пример. Поступление основных средств безвозмездно

В декабре отчетного года фирма получила безвозмездно от органа местного самоуправления технологическое оборудование. Его рыночная цена составила 500 000 руб. (в том числе НДС). Бухгалтер должен сделать проводки: Дебет 08-4 Кредит 98-2

– 500 000 руб. – оприходовано безвозмездно полученное оборудование по рыночной цене;

Дебет 01 Кредит 08-4

– 500 000 руб. – оборудование включено в состав основных средств. В бухгалтерском балансе фирмы за отчетный год по строке 1150 должна быть отражена первоначальная стоимость оборудования в сумме 500 000 руб. Амортизацию нужно будет начислять с января следующего года.

Стоимость ОС, учтенную в составе доходов будущих периодов, вы должны списать по мере начисления амортизации. Эту операцию отразите записями:

Дебет20 (23,44…) Кредит 02

– начислена амортизация по безвозмездно полученному основному средству;

Дебет 98-2 Кредит 91-1

– соответствующая доля доходов будущих периодов учтена в составе прочих доходов.