Основные понятия и порядок представления декларации

Налоговый период — календарный год.

Декларация по налогу на имущество представляется за 2022 год до 30.03.2022.

Форма декларации утверждена Приказом ФНС РФ от 14.08.2019 N СА-7-21/[email protected]

Кто обязан сдавать:

Организации, у которых есть имущество, облагаемое:

- по среднегодовой стоимости: должно учитываться как объект основных средств;

- может быть в том числе передано во временное владение, получено по концессионному соглашению, внесено в совместную деятельность;

- может быть учтено на любом счете;

Календарь бухгалтера на I квартал 2022 года по сдаче отчетности

Налогоплательщики на УСН исчисляют и уплачивают налог на имущество, только если у них есть недвижимость, облагаемая по кадастровой стоимости (п. 2 ст. 346.11 НК РФ).

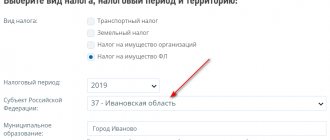

Ставки налога на имущество устанавливаются законами субъектов РФ. Закон о налоге на имущество в отдельном регионе можно найти на сайте nalog.ru. Если регион не установил ставку, используется максимальная (ст. 380 НК РФ).

- 2,2% — для недвижимости, облагаемой по среднегодовой стоимости;

- 2% — для имущества, по которому уплачивается кадастровый налог.

Расчет по среднегодовой стоимости

А вот налоговая база по остальному имуществу рассчитывается исходя из его среднегодовой стоимости (п. 4 ст. 376 НК РФ). Как производится расчет по среднегодовой стоимости? Сначала нужно рассчитать остаточную стоимость имущества. Сделать это можно по формуле.

Формула расчета остаточной стоимости имущества

Остаточная стоимость определяется по данным бухучета и равна первоначальной цене ОС за вычетом начисленной амортизации (п. 3 ст. 375 НК РФ). Так, например, чтобы рассчитать авансовый платеж за III квартал 2016 года по имуществу, нужно определить среднюю стоимость (п. 4 ст. 382, п. 1, п. 2 ст. 383 НК РФ).

Формула расчета средней стоимости имущества

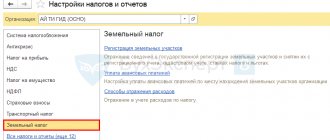

Настройки по налогу на имущество в 1С

Прежде всего, укажите параметры налогообложения в целом по организации в разделе Справочники — Налоги — Налог на имущество — Ставки и льготы.

Далее, последовательно:

- Объекты с особым порядком налогообложения — внесите информацию по отдельным объектам, имеющим особенности налогообложения (например, по активам, облагаемым по кадастровой стоимости, по объектам, облагаемым по среднегодовой стоимости, — кадастровый номер, льготу; по объекту, который не подлежит налогообложению и т. п.).

- Уплата авансовых платежей (ранее Порядок уплаты налогов на местах) — проверьте наличие флага Уплачиваются авансы и сроков уплаты в соответствии с региональным законодательством по каждому месту постановки на учет в ИФНС. Срок уплаты налога в списке задач отражается верно — 1 марта.

- Способы отражения расходов — убедитесь, что установлен способ отражения начисленного налога в расходах БУ и НУ.

О льготах по налогу на имущество

Движимое имущество, принятое с 1 января 2013 года на учет в качестве основных средств, освобождается от обложения налогом на имущество (п. 25 ст. 381 НК РФ). С 1 января 2015 года этой льготы лишены объекты, принятые на учет в результате:

- реорганизации или ликвидации фирмы;

- передачи, включая приобретение, имущества между взаимозависимыми лицами.

Обратите внимание: Минфин России в письме от 9 февраля 2015 года № 03-05-05-01/5111 разъясняет, что приведение наименования организации в соответствие с Гражданским кодексом нельзя рассматривать в качестве реорганизации. А значит, нет оснований для отказа в применении льготы по налогу на имущество, в случае когда движимое имущество было принято на учет в качестве основного средства с 1 января 2013 года. Лишается льготы с 1 января 2015 года движимое имущество, принятое на учет в качестве основных средств в течение 2013 — 2014 годов, в результате реорганизации.

В письме Минфина РФ от 6 февраля 2015 года № 03-05-05-01/5030 разъяснено, что льгота по налогу на имущество, предусмотренная пунктом 25 статьи 381 Налогового кодекса, может применяться, даже если имущество получено от муниципалитета. Обоснование – пункт 5 статьи 105.1 Налогового кодекса. Прямое и (или) косвенное участие Российской Федерации, субъектов Российской Федерации, муниципальных образований в российских организациях само по себе не является основанием для признания таких организаций взаимозависимыми. А в письме ФНС РФ от 13 марта 2015 года № ЗН-4-11/4037 говорится, что объекты основных средств, изготовленные из материалов, приобретенных после 1 января 2013 года у взаимозависимого лица, не облагаются налогом на имущество организаций. Ведь производственные запасы, из которых изготовлено основное средство, не являются объектом налогообложения налогом на имущество на основании статьи 374 Налогового кодекса.

Проверка объектов налогообложения

Проверьте заполнение карточек основных средств, являющихся объектами налогообложения:

- по среднегодовой стоимости — установлен флажок Недвижимое имущество;

- по кадастровой стоимости — объект внесен в регистр Объекты с особым порядком налогообложения.

Можно также использовать Универсальный отчет по недвижимому имуществу.

Как посчитать среднегодовую стоимость: пример

Понятнее пояснить, как посчитать среднегодовую стоимость, можно, приведя пример расчета налога на имущество за год в цифрах.

Допустим, организация не имеет в составе облагаемых объектов, требующих начисления «кадастрового» налога, но у нее есть земельный участок стоимостью 4 млн руб. (напомним, что земля не амортизируется ни в бухгалтерском, ни в налоговом учете, п. 17 ПБУ 6/01, утвержденного приказом Минфина России от 30.03.2001 № 26н, п. 2 ст. 256 НК РФ). Права на льготы, установленные ст. 381 НК РФ, у организации нет. Дополнительные льготы в регионе не введены.

На 13 дат 2022 года по данным бухучета имеют место следующие цифры:

| Дата | Общая остаточная стоимость недвижимости по данным бухучета (разница между остатками по счетам 01 и 02), руб. | Остаточная стоимость налогооблагаемых объектов (за вычетом стоимости земельного участка), руб. |

| 01.01.2020 | 44 413 922 | 40 413 922 |

| 01.02.2020 | 44 021 121 | 40 021 121 |

| 01.03.2020 | 44 640 004 | 40 640 004 |

| 01.04.2020 | 44 453 140 | 40 453 140 |

| 01.05.2020 | 44 506 491 | 40 506 491 |

| 01.06.2020 | 46 598 376 | 42 598 376 |

| 01.07.2020 | 47 628 001 | 43 628 001 |

| 01.08.2020 | 51 205 154 | 47 205 154 |

| 01.09.2020 | 51 538 272 | 47 538 272 |

| 01.10.2020 | 51 573 566 | 47 573 566 |

| 01.11.2020 | 76 959 070 | 72 959 070 |

| 01.12.2020 | 86 514 140 | 82 514 140 |

| 31.12.2020 | 86 215 603 | 82 215 603 |

Сложение цифр, оказавшихся в крайней правой колонке приведенной таблицы, даст сумму 668 266 860 руб. Поделив ее на 13, получим среднегодовую стоимость имущества, признанного налогооблагаемым, что соответствует 51 405 143 руб. Она и будет налогооблагаемой базой.

Пример расчета авансовых платежей и налога на имущество организаций по среднегодовой стоимости от КонсультантПлюс Торговая организация «Сигма» применяет общую систему налогообложения. На балансе организации находится имущество, налоговая база по которому определяется по среднегодовой стоимости. Ставка налога согласно региональному законодательству — 2,2%. Льгот по налогу на имущество у «Сигмы» нет. Посмотреть пример полностью можно в К+. Это бесплатно.

Если бы организация располагала имуществом, относящимся к льготируемому, то в таблице присутствовала бы еще 1 графа с его стоимостью на каждую из указанных дат. По отношению к данным этой графы для получения среднегодовой стоимости потребовалось бы сделать расчет, аналогичный вышеприведенному. На его результат можно было бы уменьшить рассчитанную выше величину налогооблагаемой базы.

См. также: «Формула расчета среднегодовой стоимости основных средств».

Расчет налога на имущество в 1С

Расчет налога за год производится регламентной операцией при выполнении процедуры Закрытие месяца за сентябрь из раздела Операции.

После выполнения операции в регистр Расчет налога на имущество записываются данные по исчислению налога за отчетный период.

Формируется проводка в соответствии установленным в настройках налога на имущество Способом отражения в расходах (Главное — Налоги и отчеты — Налог на имущество — ссылка Способы отражения расходов).

Проводки

После проведения регламентной операции Расчет налога на имущество сформируйте одноименную справку-расчет. PDF

Налоговая база по налогу на имущество

Налог на имущество организаций (авансовые платежи по нему) рассчитываются исходя из установленной в отношении того или иного объекта налогообложения налоговой базы. В качестве базы для расчета налога на имущество организаций может быть среднегодовая стоимость основного средства или кадастровая стоимость объекта.

1. Среднегодовая (средняя) стоимость основных средств, которая рассчитывается исходя из остаточной стоимости, сформированной согласно установленному порядку ведения бухучета.

С 1 января 2015 года, если остаточная стоимость включает в себя денежную оценку предстоящих в будущем затрат, связанных с этим имуществом (оценочных резервов, формируемых в бухучете), его остаточная стоимость для целей налога на имущество определяется без учета таких затрат (п. 3 ст. 375 НК РФ в редакции Закона от 2 апреля 2014 г. № 52-ФЗ).

2. С 1 января 2014 года в отношении отдельных объектов недвижимого имущества при расчете налога применяется их кадастровая стоимость по состоянию на 1 января налогового периода (п.1 ст. 378.2 НК РФ). К таким объектам относятся:

- административно-деловые и торговые центры;

- нежилые помещения, предназначенные для размещения офисов, торговых объектов, объектов общепита и бытового обслуживания;

- недвижимое имущества иностранных организаций, не осуществляющих деятельности в РФ через постоянные представительства.

Обратите внимание: с 1 января 2015 года к таким объектам относятся жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

Отдельно стоящее нежилое здание (строение, сооружение) признается одновременно как административно-деловым, так и торговым центром, если не менее 20% общей площади такого здания предусматривает размещение офисов и сопутствующей инфраструктуры (включая централизованные приемные помещения, комнаты для проведения встреч, офисное оборудование, парковки), торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания (п. 4.1 ст. 378.2 НК РФ).

Власти субъекта РФ должны не позднее 1 числа очередного налогового периода определить перечень объектов, по которым налог на имущество будет рассчитываться исходя из кадастровой стоимости, направить его в налоговые органы по месту их нахождения и разместить информацию на официальном сайте субъекта РФ (п. 7 ст. 378.2 НК РФ) (письмо Минфина России от 29 ноября 2013 г. № 03-05-04-01/51779). Если это не сделано в установленный срок, собственник объекта недвижимости будет вправе исчислять налог исходя из среднегодовой стоимости объекта, а не из кадастровой стоимости.

Обратите внимание

Перечень объектов недвижимости, в отношении которых база по налогу на имущество организаций зависит от кадастровой стоимости, составляется единоразово не позднее 1 числа очередного налогового периода (п. 7 ст. 378.2 НК РФ). Добавлять в него новые здания после начала налогового периода не допускается (Письмо ФНС РФ от 16 октября 2015 г. № БС-4-11/[email protected]).

Выявленные в течение налогового периода объекты недвижимого имущества, не включенные в перечень по состоянию на 1 января года налогового периода, подлежат включению в перечень, определяемый уполномоченным органом исполнительной власти субъекта на очередной (следующий) налоговый период (абз. 1 п. 10 ст. 378.2 НК РФ).

Если объект был включен в перечень ошибочно, что признано судом (например, по причине несоответствия критериям отнесения объекта недвижимого имущества к объектам, в отношении которых налоговая база определяется исходя из кадастровой стоимости), он подлежит исключению из перечня, определенного на соответствующий налоговый период. Информация об этом должна быть обязательно размещена на официальном сайте налоговой службы или на официальном сайте субъекта Российской Федерации в информационно-телекоммуникационной сети «Интернет» (в зависимости от того, на каком сайте первоначально был размещен перечень). По исключенным из перечня объектам налоговую базу определяют исходя из среднегодовой стоимости.

Вновь образованный объект недвижимого имущества (например, при разделении одного на два) подлежит налогообложению по кадастровой стоимости, определенной на дату постановки такого объекта на государственный кадастровый учет. Начислять налог по таким объектам нужно начинать до включения в перечень, утверждаемый субъектом РФ (абз. 2 п. 10 ст. 378.2 НК РФ).

С 1 января 2015 года введена возможность корректировки налоговой базы для налога на имущество, исчисляемого по кадастровой стоимости объекта. Подробнее об этом читайте в бераторе

Уплата налога на имущество и формирование декларации

Уплатить налог и сформировать декларацию удобно из раздела Главное — Задачи организации.

Рекомендуем сначала сформировать декларацию по соответствующей кнопке.

Затем по кнопке Оплатить сформируйте платежное поручение на уплату налога.

Справочник Платежных поручений 2021

Мы рассмотрели, как в 1С 8.3 Бухгалтерия настроить и рассчитать налог на имущество за 2022, сроки уплаты налога, налоговый регистр по налогу на имущество.

Налог на имущество и специальные налоговые режимы

Фирмы, применяющие систему налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН) освобождены от налога на имущество организаций.

Фирмы, применяющие упрощенную систему налогообложения (УСН), освобождены от налога на имущество организаций, исчисляемого исходя из налоговой базы в виде среднегодовой стоимости имущества (ст. 346.11 НК РФ в редакции Закона от 2 апреля 2014 года № 52-ФЗ).

По некоторым видам деятельности фирма может быть переведена на уплату единого налога на вмененный доход (ЕНВД). Со стоимости имущества, которое используется в этих видах деятельности, налог платить не нужно. С остального имущества налог платят в обычном порядке.

Фирма может использовать одно и то же имущество как в обычных видах деятельности, так и в переведенных на уплату ЕНВД. В этом случае налог платят только с части его стоимости. Эта часть пропорциональна выручке от обычной деятельности в общей выручке фирмы.

Организации, применяющие спецрежим в виде уплаты ЕНВД, не освобождаются от уплаты налога на имущество организаций по объектам, которые используются во «вмененной» деятельности, и налоговая база по которым исчисляется исходя из кадастровой стоимости (п. 4 ст. 346.26 НК РФ в редакции Закона от 2 апреля 2014 года № 52-ФЗ).

Итоги

База для расчета налога на имущество существует в двух вариантах. Одним из них является средняя (среднегодовая) стоимость. Расчет среднегодовой стоимости представляет собой среднее арифметическое из 13 значений остаточной стоимости налогооблагаемого имущества, определенных на начало каждого из месяцев года и на последний день расчетного года. Наличие льготируемого имущества потребует проведения аналогичного расчета по относящейся к нему стоимости, результат которого можно учесть в уменьшение среднегодовой стоимости имущества, подлежащего налогообложению.

Источники:

- Налоговый кодекс РФ

- Приказ Минфина России от 30.03.2001 № 26н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.