В нашей стране система пенсионного страхования работает два десятка лет. Основанное на принципе страховки, оно доступно для граждан Российской Федерации, вне зависимости от социального статуса. Разберем, что такое ОПС, как действует страховая защита, возможности личного влияния на размер предстоящей пенсии. Чтобы сложилось объективное понимание существующего порядка в ОПС, вспомним о различиях государственной пенсии. Одна — страховая, являющаяся базовой, расходуется по принципу солидарности поколений, когда финансируются пенсии сегодняшних пенсионеров. И накопительная часть пенсии, она аккумулируется на личном счете, может инвестироваться в различные проекты и приносить дивиденды. По вашему заявлению, с поправкой на год рождения, в накопительную часть вы можете заявить 6% от общего тарифа отчислений, которые перечисляет работодатель на ОПС.

Что такое обязательное пенсионное страхование?

Обязательное пенсионное страхование (ОПС) представляет собой предпринятый в государственных масштабах порядок мер, чтобы компенсировать россиянам потерянные доходы по причине завершения трудовой деятельности при достижении возраста либо в утвержденных законодательно случаях. Чтобы стать респондентом гос программы, необходимо пройти регистрацию в системе пенсионного индивидуального/персонифицированного учета. После на ваше имя будет открыт счет, привязанный к страховому номеру индивидуального лицевого счета (СНИЛС). На нем, для вашей будущей пенсии, будут отражаться отчисления, пересчитанные на пенсионные коэффициенты. Оформленные по договору/контракту россияне, с заработной платы которых организация/работодатель рассчитывает и перечисляет платежи, автоматически становятся застрахованными лицами. Из таких взносов формируется бюджет, большей частью расходуемый для социальных выплат той части неработающего населения, которая имеет основания получения.

Понятия и субъекты

Помимо застрахованных лиц, участниками пенсионной программы значатся страхователи и страховщики. Первые — сторона, которая производит платежи за своего наемного работника. К ним относятся юридические лица, индивидуальные предприниматели (ИП), среди физических лиц — нотариусы, адвокаты, зарегистрированные в качестве работодателя.

Помимо ведения коммерческой деятельности они располагают возможностью принимать участие в управлении системой, именно:

- Получать информацию относительно работы ОПС.

- Перечислять средства для создания своим работникам дополнительной пенсии.

Страховщики – ПФР и Негосударственные Пенсионные Фонды, которые управляют поступающими отчислениями в государственном масштабе, они вправе:

- Контролировать субъекты, задействованные в работе ОПС, требовать устранения обнаруженных нарушений.

- Взаимодействовать с Налоговыми Службами.

- Отдавать распоряжения по расходованию бюджетных средств Фонда.

Описанные профессиональными терминами основополагающие понятия системы, говорят сами за себя:

- Средства ОПС — находящиеся в управлении финансы

- Бюджет ПФР — финансовый план субъекта для целей пенсионного обеспечения

- Обязательные платежи — страховые взносы на обязательное пенсионное страхование, имеющие целенаправленное применение. С их помощью реализуются права застрахованных в получении пенсий предусмотренных обязательным страхованием

- Обязательное страховое обеспечение — выполнение Фондом обязательств перед респондентами при наступлении прецедента, путем предоставления пенсий, фиксированных дотаций, пособий из средств ОПС

Принципы системы

Действие ОПС базируется на принципах, придерживаясь и контролируя исполнение которых, государство обеспечивает стабильность и продуктивность существования системы. Основные:

- Государство гарантирует соблюдение интересов всех застрахованных лиц

- Регулярное внесение платежей за сотрудников организации — это обязанность работодателей

- Государство следит за рациональным и целевым использованием финансов

- ОПС подчинено интересам граждан страны

- Система обеспечивает устойчивый уровень жизни россиянам, которые достигли пенсионного возраста

- Компенсационная поддержка пенсионерам равняется суммарным взносам накопленным застрахованным лицом в системе

- Возвратность денежных средств

- Учет взносов персональный для каждого гражданина

Какие законы регулируют ОПС в России?

Законодательной базой гарантированное получение пенсии закреплено статьей 39 основного закона страны — Конституции. Основные положения, относительно ее формирования и ОПС отражены в Федеральных законах разных лет: No 165 от 16 июля 1999 года, No 400 и No 424 от 28 декабря 2013 года, No 27 от 01 апреля 1996 года, иных вновь принятых ФЗ об обязательном пенсионном страховании, которые носят уточняющий характер, на их основании создаются дополнительные нормативно-правовые документы.

Кто имеет право заключить договор ОПС?

Стать участниками системы ОПС могут застрахованные, имеющие СНИЛС или категории граждан:

- Осуществляют трудовую деятельность на предприятиях на договорной основе, в том числе по договорам ГПХ

- Само занятые, в их числе предприниматели, юристы, нотариусы, фермеры, прочие

- Граждане, которые самостоятельно перечисляют платежи

В СНИЛС заложена информация о его владельце и идентификационный номер счета в ПФР. Родители могут получить документ непосредственно с рождения ребенка, опекуны после усыновления. Самостоятельно получить документ возможно по достижении 14-ти летнего возраста. Или при первом официальном приеме на работу. СНИЛС используется так же для получения услуг в государственных и муниципальных ведомствах. Необходим, чтобы получать пособия, льготы.

С апреля 2022 г. выдача СНИЛС по типу ламинированной карточки зеленого цвета была упразднена, что вовсе не означает отмену самого свидетельства. В настоящее время при регистрации в системе индивидуального учета предоставляется бумажный бланк уведомления по утвержденной форме, с указанием уникального номера.

Тарифы на ОПС пониженного размера

Страховые взносы на ОПС в фиксированном размере распространяются на всех налогоплательщиков, за исключением нескольких категорий.

Таблица 1. Пониженные тарифы применяются

| Размер взноса | Категория налогоплательщиков |

| 20,00% | Для ИП, работающих по патентной системе налогообложения. Для компаний и индивидуальных предпринимателей, работающих по УСН. Организации, деятельность которых связана с фармакологической сферой. Организации, работающие в области науки, культуры и здравоохранения и использующие УСН. Компании, занимающиеся благотворительной деятельностью. |

| 14,00% | Участники проекта «Сколково». |

| 8,00% | Компании и ИП, осуществляющие свою деятельность в особых экономических зонах. Компании, работающие в области информационных технологий. Организации, основанные научными учреждениями. |

| 6,00% | Страхователи, работающие в Крыму и Севастополе, а также в зонах с опережающей развитие экономикой. Компании и ИП, зарегистрированные в свободном порту Владивостока. |

Страховые взносы на выплату ОПС могут быть отменены в случае достижения перечисленными в таблице категорий налогоплательщиками лимита взносооблагаемой базы.

Главные функции ОПС

ПФР не только формирует списки потенциальных пенсионеров, его функция заключается в упорядочении взаимодействия со страхователями, фонд выдает материнские сертификаты. Анализируя международных опыт, совершенствует национальную систему формирования пенсий.

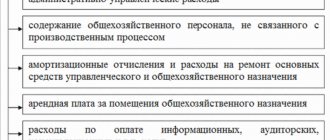

Основная задача, решаемая в РФ с помощью системы ОПС — защита интересов граждан страны и по сути исполнение 4-х ступенчатого функционала, а именно:

- Инвестиционный — пополнение средств происходит как за счет обязательных взносов, так и с привлечением других ресурсов, которые складываются из штрафов и подобных платежей, или вложения временно свободных денежных средств

- Аккумулирующий — деньги складываются в общий бюджет, без дробления на источники финансирования

- Регулирующий — полученные средства перераспределяются с учетом временных интервалов выплат

- Гарантийный — граждане, соответствующие критериям пенсионера, могут не сомневаться в получении выплаты

Что такое многозначные термины

Прежде чем узнать расшифровку рассматриваемой аббревиатуры, стоит уточнить, почему она относится к категории слов, для которых характерна многозначность.

Этим сокращением иллюстрируется способность названий иметь не одно, а сразу несколько лексических значений.

В случае с терминами (специализированное слово/словосочетание, означающее конкретное понятие и используемое в пределах определенной среды) для них многозначность характерна только вследствие омонимии.

Это значит, что параллельно существует несколько явлений, чьи названия выглядят идентично. Однако они никак не связаны между собою, а их схожесть – результат обычного совпадения. Существование множества вариантов расшифровки аббревиатуры ОПС – это как раз тот случай.

Виды пенсий в системе

Пенсионное страхование в национальной системе ОПС предусматривает обеспечение нескольких видов:

- Страховое – ежемесячные выплаты при достижении установленного возраста

- Государственное — выплаты военным, гос служащим. По выслуге лет или по состоянию здоровья, в случае причинения вреда также назначаются пенсии потерпевшим в результате природных катаклизмов. Предусмотрены соц дотации нетрудоспособному населению

- Накопительное – пенсии, сформированные из платежей работодателей и дивидендов, полученных от вложения накоплений в инвестирование

- Добровольное – деньги поступившие в лицензированные Негосударственные Фонды (НПФ)

Страховщики

Так как ОПС — это обязательная процедура, то при получении карты пенсионного страхования всем участникам предъявляются довольно строгие требования.

Страховщик — это, по большому счету, главный администратор системы ОПС. В данном случае в его роли выступает ПФ РФ. Также страховщиком может быть и негосударственный орган управления или даже управляющая компания. Однако две последние категории имеют право осуществлять деятельность только в отношении накопительных пенсионных взносов.

Определяя расшифровку ОПС и ее особенности, стоит сказать, что любой гражданин вправе сам выбрать, через какой именно орган он будет страховаться.

Как рассчитываются взносы в ОПС?

За часть населения, с оформленными договорными отношениями, перечислять взносы ОПС должны работодатели. В 2022 году принятая ставка сбора составляет 22 процента от заработной платы. Поступившие деньги Пенсионный Фонд переводит в коэффициенты. У рожденных ранее 1967 г. формируется только страховая часть, из чего следует, что накопительную можно образовать только самостоятельно – за счет платежей в рамках гос программы софинансирования. Также возможно пополнение материнским капиталом.

Для физических лиц

Из условий, изложенных в Федеральном Законе No 56, будущие пенсионеры вправе самостоятельно отправлять платежи на накопительную часть трудовой пенсии. При таком варианте не более чем в 20-ти дневный период после завершения отчетного квартала следует направить в местное отделение Фонда копии платежных поручений с отметкой финансовой организации, которая провела операцию. Согласно положениям того же Закона представление документов может осуществляться через организацию, где плательщик трудится, если у нее заключено соглашение об электронном документообороте с ПФР.

Для ИП и юр лиц

Индивидуальные предприниматели без работников, тем не менее обязаны сформировать свои пенсионные накопления. ИП уплачивают разовый фиксированный платеж по итогам отчетного периода. В текущем году его размер 32448 руб. при годовом доходе не более 300 тысяч рублей. При большем доходе, с суммы превышения, дополнительно переводится в Фонд 1%. Юридические лица и индивидуальные предприниматели, имеющие штат работников, обязаны делать перечисления до 15-го числа, который следует за расчетным.

Размер личных отчислений предпринимателя имеет ограничение, для текущего отчетного периода установленный максимум 259584 рубля.

Страхователи

В этой роли могут выступать как физические, так и юридические лица. Страховщик — это работодатель, который каждый месяц выплачивает определенный процент в ПФ за каждого работающего сотрудника. Таким образом происходит формирование будущей пенсии.

Каждому будущему пенсионеру оформляется персональный счет в Пенсионном Фонде. Именно на него и приходят все выплаты от страхователя (работодателя). На сегодняшний день страховой взнос составляет 22 %, которые берутся от годового фонда оплаты трудовой деятельности. Однако если объем фонда превышает 796 тыс. рублей за год, то тогда страхователь может выплачивать не 22 %, а 10 %.

Все внесенные страховые взносы позволяют сформировать 6 % накопительной части пенсии и 16 % страховой доли. Однако согласно новым условиям, гражданин может не разделять будущие выплаты, но чаще всего все стараются сохранить обе части.

Какие органы осуществляют ОПС?

Заниматься индивидуальным учетом застрахованных в ОПС прерогатива Пенсионного Фонда. ПФР обрабатывает и пополняет сведения об устройствах на предприятия, периодах трудовой деятельности респондентов, занимается преобразованием пенсионных коэффициентов для расчета пенсии в дальнейшем. Прочие органы задействованы в работе, связанной с медицинским обслуживанием населения, контролируют денежные поступления для оплаты страховых случаев, при этом осуществляют прямое взаимодействие с ПФР.

ПФР

Пенсионный фонд РФ и его подразделения наблюдают за достоверностью расчета, своевременным перечислением платежей на страховые взносы ОПС. Фиксируют документацию о застрахованных лицах. Устанавливают, рассчитывают и производят выплаты денежных средств застрахованным пенсионерам.

Фонд соц страхования

ФСС и территориальные подразделения выплачивают и контролируют правильность начисления страховых компенсаций по больничным листам нетрудоспособности и связанным с материнством. Усилия Фонда также направляются на поддержание социальной и экономической стабильности, развитие отраслей имеющих социальную направленность.

Федеральный фонд ОМС

Совместно с органами власти на местах, медицинскими объединениями, принимает участие в разработке базовых программ медицинского страхования; проводит информационный обмен электронными документами, чтобы обеспечить актуальными сведениями сотрудников ПФР.

Основные понятия

Каждый из граждан обязан быть осведомлен в вопросе ОПС, так как страховая пенсионная выплата является основным ежемесячным источником дохода для преимущественного большинства граждан, вышедших на заслуженных отдых по достижению определенного возраста.

Все работающие граждане – это субъекты обязательного пенсионного страхования, которые уплачивают взносы в ПФР каждый месяц. Размер отчисления напрямую зависит от уровня официального дохода работника, но не может быть меньше, или больше норм, установленных в действующем законодательстве.

Все вопросы, касаемо того, как реализуется ОПС, зафиксированы в нормативных документах государства. Основные федеральные законы это: ФЗ от 15.12.2001 №167 (ред. от 19.12.2016) «Об обязательном пенсионном страховании в РФ (с изм. и доп., вступ. в силу с 01.01.2017)».

На территории России действует структура органов, осуществляющих страховое обеспечение граждан пособиями.

Страхователями по обязательному пенсионному страхованию являются:

- Федеральные Пенсионный Фонд;

- Негосударственный ПФ.

Именно в вышеперечисленные учреждения поступают денежные сборы, ведутся персонифицированные счета работающих лиц и производятся своевременные начисления пособий застрахованным гражданам.

Ежемесячная страховка поступает на индивидуальный счёт, на котором действует накопительная система для каждого отдельного гражданина.

Помимо этого, он содержит информацию об:

- Официальном трудовом стаже;

- Переводах денежных средств в счёт формирования собственной пенсии застрахованного.

Размер пенсионной выплаты напрямую зависит от суммы накопленных средств на указанном личном СНИЛС.

Индивидуальный номерной шифр данного счёта указывается в страховом свидетельстве, выдаваемом непосредственно гражданину.

Помимо этого, пенсионный страховой полис может формироваться и в негосударственных ПФ.

Для этого между работником и данным учреждением оформляется договор (свидетельство) про дополнительное обязательное страхование, которое содержит данные об возможных страховых случаях и осуществлении выплаты из НПФ в таких ситуациях.

Люди делают такие вложения, преследуя цели дополнительного пенсионного обеспечения в старости.

Подведем итоги

Формирование пенсионных накоплений важный процесс, от которого зависит благосостояние будущего пенсионера. Поэтому для того чтобы определиться какой вариант пенсионного обеспечения лучше выбрать, необходимо учитывать особенности страховой системы.

- Выбирать вариант пенсионного обеспечения вовсе не обязательно. Если Вас устраивает вариант со страховой пенсией то не нужно писать никаких заявлений о переходе.

- В системе ОПС по умолчанию каждый человек формирует только страховую выплату. Ваша будущая пенсия на выбор может быть еще и накопительной.

- Плюсы и минусы есть у каждого из вариантов ОПС: Главный плюс формирования только страховой пенсии — это стабильность сохранения средств и индексация. Для накопительной — это возможность получения доходов свыше инфляции и наследование средств своим супругам, детям. Минус формирования накопительной пенсии в том, что доходность средств не гарантирована, а застрахована только сумма уплаченных взносов без результата инвестирования.

Выбор пенсии за Вами: страховая или накопительная?

Бюджет Пенсионного фонда России

Составлением бюджета ежегодно занимается Правление ПФР. Он состоит из средств, которые являются федеральной собственностью. Формируется за счет:

- страховых взносов;

- федеральных бюджетных средств;

- доходов от инвестирования свободных средств ОПС;

- добровольных взносов физических или юридических лиц;

- средств пенсионных накоплений лиц, которым назначена срочная выплата;

- иных источников.

Бюджет, а также отчет об его исполнении принимается Государственной Думой, одобряется Советом Федерации по представлению Правительства РФ. Выражается Бюджет ПФР в виде федерального закона сначала о бюджете, затем — об исполнении бюджета, также он является консолидированным.

Кто может выбрать вариант пенсионного обеспечения

В 2022 году выбрать предложенный вариант пенсионного обеспечения могут не все люди, а те кто только начал трудовую деятельность или не достиг 23 летнего возраста. В течение 5 лет они могут свободно сделать свой выбор в пользу одного из вариантов.

Если они в этот период не обратятся с заявлением о переходе, например, в НПФ для формирования накопительной части, то по умолчанию для них останется вариант только со страховой пенсией.

Для всех остальных лиц 1967 года и моложе право выбора пенсионного обеспечения было до 2016 года. Выбранный на тот момент времени вариант остается и по настоящее время. Единственное отличие для них: можно отказаться от накопительной пенсии и вернуть первый вариант, но не наоборот.

В случае отказа накопленные средства никуда не денутся. Они останутся на Вашем индивидуальном лицевом счете и по-прежнему будут инвестироваться. При выходе на страховую пенсию они будут возвращены в виде срочной или накопительной выплаты.