Если товар не соответствует условиям договора или оказался некачественным, то покупатель вправе вернуть его поставщику. Оформление возврата товара поставщику в 1С имеет ряд особенностей, которые мы рассмотрим в статье.

Вы узнаете:

- как сделать возврат поставщику в 1С 8.3;

- какими документами необходимо воспользоваться;

- какие проводки по возврату поставщику формируются в 1С 8.3.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

На что необходимо обратить внимание при возвратах поставщику в 1С 8.3

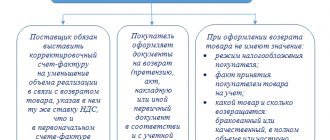

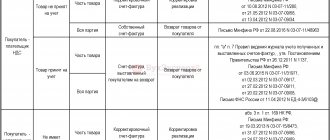

Оформление операции возврата поставщику в 1С 8.3 Бухгалтерия зависит от некоторых нюансов:

- является ли Организация (покупатель) плательщиком НДС;

- поставлен ли на учет товар до его возврата.

При этом возвращается качественный или не качественный товар, не влияет на оформление.

Возврат материалов поставщику в 1С 8.3 не отличается от возврата товара, поэтому пошаговая инструкция возврата товара поставщику подходит также и для возврата прочих МПЗ. Проводки в 1С 8.3 по возврату материалов поставщику аналогичны.

Рассмотрим в пошаговой инструкции как в 1С сделать возврат товара поставщику в различных обстоятельствах и какие проводки формирует 1С Бухгалтерия 8.3 в каждом случае.

Возврат поставщику не принятого на учет товара в 1С 8.3

10 сентября на склад организации поступил товар Диван «Chairman Парм» (10 шт.) от поставщика ООО «МебельЛэнд» на сумму 300 000 руб. (в т. ч. НДС 20%). При приемке товара был обнаружен брак (5 шт.).

13 сентября бракованный товар была возвращен поставщику.

Если товар с браком берется на ответственное хранение или возвращается только его часть, то оформляется сначала оприходование некачественного товара, а потом возврат его поставщику.

Поступление товаров

Как оформить возврат поставщику в 1С 8.3? Поступление на склад товара оформите документом Поступление (акт, накладная, УПД) вид операции Товары в разделе Покупки.

В документе укажите отдельными строками качественный и бракованный товар:

- % НДС: по качественному товару — 20 %;

- по бракованному товару — Без НДС;

- по качественному товару — 41.01 «Товары на складах»;

Проводки

Проводки по поступлению не принятого на учет товара.

Документ формирует проводки:

- Дт 60.01 Кт 60.02 — зачет аванса поставщику;

- Дт 41.01. Кт 60.01 — принятие к учету качественных товаров;

- Дт 002 — отражение не принятого на учет товара;

- Дт 19.03 Кт 60.01 — по качественным товарам НДС принят к учету.

Регистрация СФ поставщика

Введите дату и номер входящего счета-фактуры внизу формы документа Поступление (акт, накладная, УПД) и нажмите кнопку Зарегистрировать.

Документ Счет-фактура полученный на поступление автоматически заполнится.

При установленном флажке Отразить вычет НДС в книге покупок датой получения документ формирует проводку:

- Дт 68.02 Кт 19.03 — НДС по качественным товарам принят к вычету.

Возврат товара поставщику

Как в 1С провести возврат товара поставщику? Возврат поставщику товара, не принятого на учет, оформите документом Возврат товаров поставщику вид операции Покупка, комиссия на основании документа Поступление (акт, накладная, УПД) вид операции Товары (накладная, УПД) или в разделе Покупки.

Если документ создан на основании поступления, то данные заполнятся автоматически. В документе оставьте только строку с возвращаемым товаром.

Проводки

Документ формирует проводки:

- Кт 002 — возвращен товар поставщику, не принятый на учет.

Счет-фактура на возврат не принятого к учету товара не оформляется. Корректировочный счет-фактуру от поставщика, выставленный при частичном возврате товара, не регистрируется в книге покупок (Письмо Минфина РФ от 10.02.2012 N 03-07-09/05). При необходимости КСФ сохраните в архиве.

Возврат качественного товара: как отразить в учете

Возврат качественного товара происходит в рамках обычной операции купли-продажи. При этом товар реализуется по стоимости приобретения. В этой ситуации никаких сторнировочных записей не производится.

Разобраться с проводками по возврату поставщику качественного товара нам поможет пример.

ООО «Магазин № 7» получило от поставщика ООО «Технология» партию мужских костюмов. Однако впоследствии выяснилось, что костюмы были отгружены не того размерного диапазона: вместо заказанных ходовых размеров M и L все костюмы оказались размером 5XL. Костюмы «для великанов» пришлось вернуть поставщику ─ спрос на них отсутствовал.

В учете ООО «Магазин № 7» были сделаны следующие проводки:

| Бухгалтерские проводки | Содержание операции | |

| Дебет | Кредит | |

| 41 | 60 | Оприходована партия мужских костюмов |

| 19 | 60 | Выделен НДС |

| 68 | 19 | НДС принят к вычету |

| 62 | 90 | Отражена выручка от возврата качественного товара |

| 90 | 41 | Списана себестоимость возвращенного товара |

| 90 | 68 | Начислен НДС со стоимости возвращенного товара |

| 60 | 62 | Задолженность перед поставщиком зачтена |

В учете поставщика (ООО «Технология») будет также два блока проводок:

- реализация костюмов покупателю;

- поступление возвращенных костюмов от покупателя (в рамках обратной реализации).

Как заполнить накладную на возврат, рассказываем в этой публикации.

Возврат поставщику принятого на учет товара в 1С 8.3

10 января Организация приобрела Стол «Империал» (100 шт.) у поставщика ООО «КЛЕРМОНТ» на сумму 240 000 руб. (в т. ч. НДС 20%). В этот же день товар поступил на склад и принят к учету.

07 февраля часть товара (38 шт.) была возвращена по причине выявленного брака.

Поступление товаров

Приобретение товаров оформляется документом Поступление (акт, накладная, УПД) вид операции Товары (накладная, УПД) в разделе Покупки.

Изучить подробнее 1С: Типовая схема приобретения товаров в оптовой торговле

Проводки

Формируются проводки:

- Дт 41.01 Кт 60.01 — товары приняты к учету.

- Дт 19.03 Кт 60.01 — НДС принят к учету.

Регистрация СФ поставщика

Введите дату и номер входящего счета-фактуры внизу формы документа Поступление (акт, накладная) и нажмите кнопку Зарегистрировать.

Документ Счет-фактура полученный на поступление автоматически заполнится.

При установленном флажке Отразить вычет НДС в книге покупок датой получения документ формирует проводку:

- Дт 68.02 Кт 19.03 — НДС принят к вычету.

Возврат товара поставщику

Как в 1С отразить возврат товара поставщику? Возврат принятого на учет товара оформите документом Возврат товаров поставщику вид операции Покупка, комиссия на основании документа Поступление (акт, накладная, УПД) вид операции Товары (накладная, УПД) или в разделе Покупки.

При этом не важно, возвращается часть товаров или вся партия.

Если документ создан на основании поступления, то данные заполнятся автоматически.

Вкладку

Расчеты оставьте без изменений.

Проводки

Формируются проводки:

- Дт 76.02 Кт 41.01 — возвращен товар поставщику;

- Дт 76.02 Кт 68.02 — восстановлен НДС по возвращенным товарам.

Возврат товаров поставщику отражается по Дт 76.02 «Расчеты по претензиям» (план счетов 1С). Если возвращенные товары ранее не были оплачены, то при проведении возврата поставщику в 1С 8.3 формируется дополнительно проводка Дт 60.01 Кт 76.02, которая автоматически уменьшает задолженность перед поставщиком на сумму возвращенных товаров.

Регистрация КСФ поставщика

Зарегистрируйте корректировочный СФ внизу формы документа Возврат товаров поставщику.

Автоматически будет создан документ Корректировочный счет-фактура полученный.

- Код вида операции — .

Возврат товаров: Обратная реализация или исправительные проводки?

Ситуации, когда покупатель вынужден вернуть товар поставщику, весьма распространены на практике. Причины возврата могут быть разные. От этих причин зависит ответ на вопрос: возникает в том или ином случае так называемая обратная реализация или нет? Попробуем разобраться.

Все случаи возврата товаров можно условно разделить на две группы: – когда возвращают товар, не отвечающий условиям договора – бракованный, поставленный не в том количестве или ассортименте и т. д. (будем называть его некачественным товаром); – когда по договоренности сторон возвращают качественный товар. Рассмотрим каждую из них подробно.

Возврат некачественного товара

Фирма может вернуть товар поставщику, отказавшись от договора купли-продажи, в одном из следующих случаев: – товар поставлен не в том количестве, которое предусмотрено договором (ст. 466 ГК РФ); – нарушены условия договора об ассортименте (ст. 468 ГК РФ); – поставлен неукомплектованный товар, причем продавец в разумный срок не выполнил требований покупателя о доукомплектации товара (ст. 480 ГК РФ); – поставлен некачественный товар, причем недостатки товара существенны, то есть не могут быть устранены или для этого нужны несоразмерные расходы, затраты времени и т. п. (ст. 475 ГК РФ).

Надо сказать, что в первых трех из перечисленных случаев возврат товара не является единственным выходом из ситуации. К примеру, получив продукцию не в том количестве, которое предусмотрено в договоре купли-продажи, фирма-покупатель может просто-напросто потребовать от поставщика допоставки. А если получен товар не того ассортимента – выставить поставщику требование заменить товар. Однако на практике покупатели, получив товар, который не соответствует условиям договора, уже не доверяют такому поставщику, стремясь разорвать с ним всяческие договорные отношения. Нас в этом случае интересует, как такой разрыв отношений будет зафиксирован в учете? Итак, если покупатель расторгает с поставщиком договор купли-продажи по причинам, которые предусматривает Гражданский кодекс РФ, можно говорить о том, что обязательства сторон по договору не исполнены (поставщик не поставил нужный товар, а покупатель не принял его, а возможно, что и не оплатил). А раз так, то нет и факта реализации. Значит, при возврате товаров мы имеем не обратный переход права собственности, а отказ от права собственности на полученный товар. Иначе говоря, если покупатель уже оприходовал товар в учете, то ему нужно сделать исправительные (сторнирующие) проводки. Если покупатель обнаружил, что товар некачественный, до того, как принял его к учету, то до момента возврата такого товара его нужно отразить за балансом – на счете 002 «Товарно-материальные ценности, принятые на ответственное хранение».

Теперь поговорим о том, как быть со счетом-фактурой, полученным от поставщика. Если покупатель обнаружил недостатки товаров в процессе приемки, то счет-фактуру поставщика он не регистрирует в книге покупок. Соответственно, и к вычету «входной» НДС не предъявляет. Возвращая товар, не принятый на учет, покупатель не выставляет счет-фактуру на него поставщику. На это указал Минфин России в письме от 7 марта 2007 г. № 03-07-15/29. В свою очередь продавец вносит исправления в собственный счет-фактуру, первоначально выставленный покупателю. Делает он это в день принятия возвращенных товаров на учет. В исправленном счете-фактуре поставщик дополнительно указывает количество и стоимость возвращенных товаров. А затем регистрирует этот документ в книге покупок (на сумму возврата). Таким образом, несостоявшийся продавец получает право на вычет НДС (этот же налог был ранее начислен при отгрузке товаров) по возвращенным ценностям (п. 5 ст. 171 НК РФ).

****************НАША СПРАВКА 1***************** Формулировка пункта 5 статьи 171 НК РФ дословно звучит так: «Вычетам подлежат суммы налога, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, в случае возврата этих товаров… или отказа от них».

На практике налоговики любят трактовать эти слова буквально. И зачесть НДС по возвращенным ценностям они разрешают продавцам только после того, как налог, начисленный при реализации этих ценностей, уплачен в бюджет.

******************КОНЕЦ НАША СПРАВКА 1**************** Пример 1 В марте 2008 года ООО «Ариадна» отгрузило железнодорожным транспортом в адрес ЗАО «Персей» партию товаров в количестве 100 единиц на сумму 11 800 руб., включая НДС – 1800 руб.

В апреле 2008 года «Персей» оприходовал эти товары частично: 20 единиц стоимостью 2360 руб. (включая НДС – 360 руб.) не были прияты к учету по причине брака. В этом же месяце некачественная продукция была возвращена поставщику.

Бухгалтер ООО «Ариадна» вносит исправления в счет-фактуру, выставленный «Персею» при отгрузке товаров. В нем он показывает количество (80 единиц) и стоимость (9440 руб.) товаров, фактически принятых на учет покупателем. Именно эти данные ЗАО «Персей» зарегистрирует в своей книге покупок, как только получит исправленный документ.

Кроме того, бухгалтер ООО «Ариадна» дополнительно указывает количество (20 единиц) и стоимость (2360 руб.) возвращенных товаров. Исправленный счет-фактуру поставщик регистрирует в своей книге покупок за апрель 2008 года следующим образом: – в графах 5, 5а и 5б книги указывает свое наименование, ИНН и КПП; – в графе 7 – стоимость возвращенного товара с НДС (2360 руб.); – в графе 8а – стоимость возвращенного товара без НДС (2000 руб.);

– в графе 8б – НДС по возвращенной партии (360 руб.).

************КОНЕЦ ПРИМЕРА****************

Аналогичный порядок применяется и в том случае, если покупатель забраковал всю партию товара. С той лишь разницей, что бывшему покупателю в этом случае вообще не придется ничего регистрировать в книге покупок. А несостоявшийся продавец отразит в своей книге покупок всю сумму счета-фактуры, ранее выставленного на не устроивший партнера товар.

А как быть, если покупатель оприходовал товар, зарегистрировал счет-фактуру продавца в книге покупок, принял «входной» НДС к вычету, а уже потом обнаружил недостатки товара? В этом случае Минфин России все в том же письме № 03-07-15/29 рекомендует поступать так. Покупатель должен выставить поставщику свой счет-фактуру и зарегистрировать его в книге продаж. Сделать это нужно за тот налоговый период, в котором товар возвращается.

Пример 2

ООО «Мания» заключило договор купли-продажи на покупку партии электрочайников (1000 штук по цене 1770 руб./шт., в том числе НДС – 270 руб./шт.). Получив товар в феврале 2008 года и отразив его в учете, ООО «Мания» обнаружило, что чайники бракованные – у них не работает нагревательный элемент. Однако к этому моменту фирма уже приняла чайники на учет и зачла из бюджета «входной» НДС по ним (учет товара ведется по покупным ценам). Получение товара бухгалтер отразил такими проводками:

ДЕБЕТ 41 КРЕДИТ 60 – 1 500 000 руб. ((1770 000 руб.- 270 руб.) Х 1000 шт.) – оприходован товар;

ДЕБЕТ 19 КРЕДИТ 60

– 270 000 руб. (270 руб. Х 1000 шт.) – отражен НДС по товару;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19 – 270 000 руб. – принят НДС по товару к вычету из бюджета.

Алгори при возврате бракованного товара поставщику (возврат происходит в апреле 2008 года) таков. Сначала нужно скорректировать операции по оприходованию товара, сделав такие исправительные проводки:

ДЕБЕТ 41 КРЕДИТ 60

– 1 500 000 руб.– сторнировано оприходование товара;

ДЕБЕТ 19 КРЕДИТ 60

– 270 000 руб. – сторнирован «входной» НДС по оприходованному товару;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

– 270 000 руб. – сторнирован вычет «входного» НДС.

Затем ООО «Мания» должно выписать счет-фактуру бывшему поставщику на стоимость возвращаемого товара. Этот счет-фактуру компания должна зарегистрировать в книге продаж во II квартале 2008 года, то есть в том налоговом периоде, в котором товар возвращается.

*** *********конец примера*******************

Что касается продавца, то ему (если покупатель уже успел принять товар к учету) нужно действовать так. Получив выставленный несостоявшимся покупателем счет-фактуру, надо зарегистрировать его в книге покупок. Отразив оприходование возвращенных товаров, НДС, указанный в этом документе, продавец может принять к вычету (п. 5 ст. 171 НК РФ).

Возврат качественного товара

Бывает, что, купив товар, фирма не может его продать из-за низкого спроса либо просто не успевает реализовать до того, как на продукцию истечет срок годности. По договоренности с поставщиком эти причины также могут быть основанием для возврата товара. Но сразу оговоримся: такой возврат не предусмотрен Гражданским кодексом РФ и возможен только по договоренности сторон. И здесь уже нельзя говорить о том, что условия договора купли-продажи аннулируются. Обязательство поставить товар надлежащего качества исполнено и прекратилось (ст. 408 ГК РФ). Поэтому возврат такого товара считается обратной реализацией.

*******************ВЫНОС 3************************ Если, купив товар, фирма не может его продать из-за низкого спроса, то уже нельзя говорить о том, что условия договора купли-продажи аннулируются. Поэтому такой возврат считается обратной реализацией

****************************КОНЕЦ ВЫНОСА 3******************

Покупатель платит НДС (2 ур.)

Бывшему покупателю в этом случае придется делать уже не исправительные проводки, а отражать полноценную продажу товара (разумеется, выписав счет-фактуру и зарегистрировав его в книге продаж).

Пример 3 Воспользуемся условиями примера 2. Но предположим, что по условиям договора между поставщиком и покупателем (ООО «Мания») последний может вернуть чайники, если они не будут проданы до 1 апреля 2008 года. Все чайники исправны. В установленный срок ООО «Мания» не реализовало ни одной штуки из партии. Поэтому компания возвращает товары поставщику. В день возврата бухгалтер фирмы-покупателя выписал счет-фактуру на сумму 1 770 000 руб. и зарегистрировал его в книге продаж.

В учете ООО «Мания» делают такие проводки:

ДЕБЕТ 62 КРЕДИТ 90 – 1 770 000 руб. – отражен возврат товаров;

ДЕБЕТ 90 КРЕДИТ 68 субсчет «Расчеты по НДС» – 270 000 руб. – начислен НДС с реализации;

ДЕБЕТ 90 КРЕДИТ 41 – 1 500 000 руб. – списана себестоимость возвращенной партии чайников.

******************КОНЕЦ ПРИМЕРА***************

Действия продавца в этой ситуации аналогичны действиям в случае возврата некачественного товара, принятого на учет покупателем. Бывший поставщик получит от бывшего покупателя счет-фактуру и зарегистрирует его в книге покупок. Возвращенный товар продавец оприходует и поставит НДС по нему к вычету.

Покупатель не платит НДС (2 ур.)

Предположим, что бывший покупатель товара (а теперь – его продавец) применяет «упрощенку», платит ЕНВД, то есть не является плательщиком налога. Значит, при возврате он не может выставить счет-фактуру. Вправе ли в такой ситуации бывший поставщик поставить НДС по возвращенным товарам к вычету? Как ни странно, в Минфине теперь считают, что вправе (письмо от 7 марта 2007 г. № 03-07-15-29). Финансисты предлагают действовать так же, как и в случае, когда покупатель отказался от некачественного товара, не успев принять его на учет. А именно: бывший продавец должен внести исправления в собственный счет-фактуру, ранее выставленный покупателю. Затем зарегистрировать этот документ в книге покупок (на сумму возврата). И получается, что несостоявшийся продавец сможет зачесть НДС по возвращенным ценностям.

При этом не имеет значения, по какой причине возвращается товар и принял покупатель – неплательщик НДС ценности на учет к моменту возврата или нет.

А что делать продавцу, если товар возвращает человек? В этом случае финансисты рекомендуют зарегистрировать в книге покупок реквизиты расходного кассового ордера, выписанного при возврате денег из кассы. Оприходовав возвращенный товар, продавец сможет принять НДС к вычету.

******************ОТ РЕДАКЦИИ*************** Некоторые специалисты полагают, что при возврате товаров бывший покупатель должен перечислить НДС поставщику платежным поручением. Дескать, имеет место сделка, аналогичная товарообменным операциям, зачету взаимных требований и расчетам ценными бумагами. А при подобных операциях налог необходимо перечислять партнеру живыми деньгами (п. 4 ст. 168 НК РФ).

Однако такая точка зрения ошибочна. Если поставщику вернули товар, то «суммы налога… подлежат вычетам, а не компенсируются за счет средств покупателя…».

Значит, возвращая товары продавцу, покупатель не должен перечислять сумму налога платежкой.

Именно так высказались финансисты в письме от 27 апреля 2007 г. № 03-07-11/128.

*********************КОНЕЦ ОТ РЕДАКЦИИ**********************

Привет Гость! Предложение от «Клерка»

Онлайн профпереподготовка «Бухгалтер на УСН» с дипломом на 250 ак.часов. Научитесь всему новому, чтобы не допускать ошибок. Обучение онлайн 2 месяца, поток стартует 1 марта.

Записаться

Возврат товаров неплательщиком НДС

29 марта на склад организации поступил товар Стол компьютерный «Бумеранг-3Н(М)» (10 шт.) от поставщика ООО «КМХ» на сумму 144 000 руб. (в т. ч. НДС 20%).

08 апреля часть товара (2 шт.) была возвращена по причине выявленного брака.

Поступление товаров

Приобретение товаров отразите документом Поступление (акт, накладная, УПД) вид операции Товары (накладная, УПД) в разделе Покупки.

Изучить подробнее 1С: Типовая схема приобретения товаров в оптовой торговле

Проводки

Формируются проводки:

- Дт 41.01 Кт 60.01 — товары приняты к учету.

Регистрация СФ поставщика

Введите дату и номер входящего счета-фактуры внизу формы документа Поступление (акт, накладная, УПД) и нажмите кнопку Зарегистрировать.

Документ Счет-фактура полученный на поступление автоматически заполнится.

Возврат товара поставщику

Возврат товара оформите документом Возврат товаров поставщику вид операции Покупка, комиссия на основании документа Поступление (акт, накладная, УПД) вид операции Товары (накладная, УПД) или в разделе Покупки.

Возвратная накладная в 1С 8.3 Бухгалтерия.

В форме укажем:

- Документ поступления — документ, партия из которого возвращается. Может быть не указан, если не известно с какой партии возвращается товар.

На вкладке Товары заполните:

- Номенклатура — МПЗ, которые возвращаются поставщику;

- Количество — количество возвращенных МПЗ;

- Цена — цена покупки МПЗ с НДС;

- % НДС — Без НДС, т.к. компания на УСН не является плательщиком НДС и счет-фактуру не выставляет (п. 5 ст. 168 НК РФ).

Вкладку Расчеты оставьте без изменений.

Возврат товаров поставщику в 1С 8.3 проводки.

Формируются проводки:

- Дт 76.02 Кт 41.01 — возвращен товар поставщику;

- Дт 60.01 Кт 76.02 — снижена задолженность поставщику на сумму возвращенного товара.

Порядок возврата товара при различных основаниях

Все случаи возврата товаров поставщику можно рассматривать как одну из трех частностей.

- Ненадлежащее качество, брак, несоответствие по ассортименту, комплекту или таре обнаружены при приемке – тогда возврат оформляется без передачи товара покупателю , он сразу же возвращается поставщику, так как приемки не происходит.

- Несмотря на обнаруженные недостатки, приемщик вынужден принять товар, зная, что придется оформлять возврат позднее. При этом продукция принимается покупателем на ответственное хранение.

- Плановые возвраты непроданной в срок продукции – так называемая обратная реализация.

Основания возврата принципиальны при оформлении операции. От них зависят используемые бухгалтерские проводки. Ключевой момент – успело ли право собственности перейти от поставщика к покупателю, или же еще нет.

Как покупателю вернуть денежные средства при возврате поставщику товара надлежащего качества?

Возврат некачественной продукции

Если покупатель обнаружил низкое качество товаров, он может выбрать один из нескольких путей:

- Возврат продукции с возвратом уплаченных средств.

- Возврат некачественных товаров для обмена их на качественные.

Как покупателю вернуть денежные средства при возврате некачественного товара (брака) поставщику?

Процедура регулируется статьями 518 и 475 ГК РФ. Она отличается рядом нюансов:

- Если на продукции обнаружены несущественные недочеты, которые можно быстро исправить, для покупателя возможен только один вариант – возврат товара с целью устранения недостатков.

- Если дефект выявлен не на всей продукции, а лишь на части комплекта, заменяется только эта часть.

- Если товар приобретается ЮЛ с целью перепродажи (к примеру, продукция закупается розничным магазином), действовать будут только положения ГК РФ, а не Закон о защите прав потребителей. Порядок возврата, актуальный для розничных покупателей, в данном случае не применяется.

Возврат может быть осуществлен в течение срока гарантии или годности. Однако существуют исключения. Вернуть продукцию можно в течение 2 лет при следующих обстоятельствах:

- Покупатель может доказать, что деформация возникла до получения им товара (согласно статьям 471 и 477 ГК РФ).

- Если продукция не предполагает срока годности или срока гарантии.

Доказать наличие деформаций можно при помощи фото, видео и свидетельских показаний.

Оформление возврата некачественного товара

Если покупатель обнаружил какие-либо недочеты, он должен незамедлительно сообщить об этом поставщику. Данный порядок оговорен в статье 483 ГК РФ. Если никакого уведомления продавцу направлено не было, то он имеет право отказать в возврате.

ВАЖНО! Покупатель, согласно статье 514 ГК РФ, должен принять некачественную продукцию на ответственное хранение до ее фактического возврата. До этого момента именно он отвечает за сохранность товара.

Если поставщик согласен с предъявленными ему претензиями, составляются следующие документы:

- Акт об обнаруженных дефектах (может составляться по форме ТОРГ-2), в котором излагаются существующие претензии.

- Возвратная накладная на товар (может оформляться по форме ТОРГ-12).

Если дефекты незначительные, продукция возвращается для их устранения. Имеет смысл составить документ, в котором будет прописан срок исправления всех обнаруженных дефектов.

Если поставщик обязуется устранить дефекты в самое минимальное время, можно не оформлять возвратную накладную. Правило оговорено статьей 518 ГК РФ.

Поставщик может также отрицать низкое качество продукции. В этом случае необходимо доказать наличие дефектов при помощи следующих документов:

- Претензии.

- Уведомления поставщика о дате проведения экспертизы.

- Протокола о подготовке к экспертизе.

- Экспертного заключения.

ВНИМАНИЕ! Акт об обнаруженных дефектах, составленный в одностороннем порядке, не является доказательством низкого качества продукции. Но существует и исключение: в договоре между сторонами указано применение инструкции «О порядке приемки товара» от 25 апреля 1966 года.

Возврат качественной продукции

Покупатель имеет право вернуть поставщику качественный товар при наличии следующих оснований:

- Правами на продукцию наделены другие лица (статья 460 ГК РФ).

- Поставщик своевременно не передал сопроводительную документацию и комплектующие к товару (статья 464 ГК РФ).

- Было получено меньшее количество продукции, чем оговорено (статья 466 ГК РФ).

- Не соблюдался ассортимент продукции (статья 468 ГК РФ).

- Отсутствует полная комплектация (статья 480 ГК РФ).

- Упаковка не соответствует требованиям к ней, установленным законодательством или договором (статья 482 ГК РФ).

Перечень можно дополнить самостоятельно. К примеру, поставщик обязуется в определенный срок передать сопроводительные документы. Если он этого не сделает, покупатель вправе оформлять возврат. Дополнения обязательно фиксируются в договоре между сторонами. Если участники сделки предварительно договорились, продукция может быть возвращена даже без серьезных оснований. К примеру, возврат оформляется в случае, если покупатель не реализует продукцию в оговоренные сроки.

Оформление возврата продукции, которую не удалось реализовать

Как уже упоминалось ранее, в договоре можно предусмотреть возможность возврата товара, который не удалось сбыть в заданные сроки. С точки зрения налоговой операция обладает признаками обратной реализации. То есть поставщик становится покупателем, а покупатель – поставщиком. Для оформления процедуры нужны следующие документы:

- Товарная накладная.

- Счет-фактура.

ВАЖНО! Крупные торговые сети не имеют право возвращать товар в случае, если его не удалось реализовать. Исключение – продажа хлебобулочных изделий.

К СВЕДЕНИЮ! Подобную сделку сложно провести при реализации алкогольной продукции, так как продажа алкоголя предполагает наличие отдельных лицензий.

Возврат денежных средств от поставщика: проводки в 1С 8.3

07 февраля часть товара (3 шт.) была возвращена по причине выявленного брака.

08 февраля поступила оплата на расчетный счет за возвращенный товар в размере 72 000 руб.

Возврат денежных средств от поставщика оформляется документом Поступление на расчетный счет вид операции Возврат от поставщика в разделе Банк и касса – Банковские выписки или на основании документа Возврат товаров поставщику по кнопке Создать на основании.

В форме укажем:

- Счет авансов — 76.02 «Расчеты по претензиям».

- Документ — документ возврата товаров.

Проводки

Формируется проводка:

- Дт Кт 76.02 — возврат денежных средств от поставщика за возвращенный товар.

Мы рассмотрели как в 1С оформить возврат товара поставщику.