Несмотря на существенное изменение правил международного налогообложения, иностранный элемент не исчез полностью. Поэтому вопросы получения финансирования от иностранных компаний, в том числе являющихся материнскими, не теряют своей актуальности.

Получение финансирования от иностранной компании возможно несколькими способами. Для того, чтобы определиться с выбором того или иного варианта либо варианта их сочетания, необходимо ответить на следующие вопросы:

— на какие цели необходимы денежные средства — краткосрочное покрытие кассового разрыва или финансирование строительства нового склада. А может и вовсе некоммерческие статусные проекты;

— на какой срок необходимо привлечь денежные средства? Определен ли точно их объем? Так, при заемном финансировании возможны рамочные договоры (конкретные суммы выдаются участником по мере необходимости). При капитальном финансировании такая свобода ограничивается более сложной процедурой оформления;

— в какой юрисдикции находится иностранная и какие условия налогообложения предусмотрены Соглашением об избежании двойного налогообложения (далее — Соглашение), а также налоговым законом этого государства.

Остановимся на каждом способе подробнее.

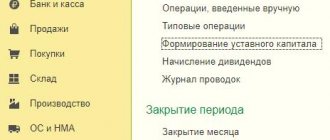

Вклад в уставный капитал

Вклад в уставный капитал допустим, если иностранная компания имеет долю в уставном капитале российского получателя инвестиций. Вклад в уставный капитал, в отличие от заемного финансирования, является невозвратным вложением денежных средств для участника. Если точнее, «возвратность» в этом случае является косвенной — в форме дивидендов после получения компанией прибыли.

При выплате дивидендов всегда удерживается налог у источника. Размер налога зависит от наличия Соглашения и его условий.

При отсутствии налогового соглашения — действует обычная ставка 15 %. То есть российская компания должна исчислить, удержать и перечислить в бюджет РФ 15% от всей суммы выплачиваемых иностранному участнику дивидендов.

Это правило чаще всего корректируется нормами двусторонних соглашений об избежании двойного налогообложения. С 2022 года были пересмотрены условия соглашений с рядом популярных государств (Кипр, Мальта, Люксембург), а с 2022 года вероятнее всего прекратит применяться и Соглашение с Нидерландами. Теперь стандартная ставка «налога у источника» — 15 %. Пониженная 5-%-ая ставка сохранена лишь в отношении некоторых иностранных организаций, например, публичных компаний, акции которых торгуются на фондовой бирже.

Пожалуй, вклад в уставный капитал является самым трудоемким способом вложения денежных средств в плане оформления.

Для вложения денежных средств в уставный капитал уже созданной компании необходимо провести процедуру увеличения уставного капитала российской компании, это значит:

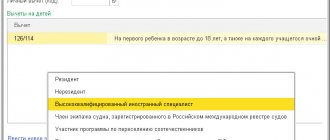

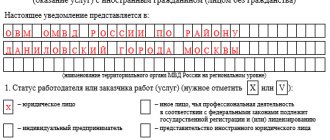

- в ООО принять и нотариально заверить решение об увеличении уставного капитала (иначе говоря, решение должно быть принято в присутствии нотариуса). Если директор иностранной компании — иностранец и не планирует визит в Россию, то он должен выдать доверенность на российское физическое лицо с правом голосовать на общем собрании участников дочернего российского общества;

- для акционерного общества — зарегистрировать дополнительный выпуск акций, что также влечет временные и финансовые затраты;

- внести изменения в устав и ЕГРЮЛ.

Вклад в уставный капитал как способ финансирования от иностранной компании будет оправданным, если:

- денежные средства предназначены для реализации инвестиционного проекта с размытыми перспективами окупаемости;

- российская компания планирует строительство или реконструкцию недвижимости в течение длительного времени;

- финансовое положение российской компании или присутствующие потенциальные налоговые риски не позволяет выбрать заемное финансирование, а в будущем хочется распределять дивиденды иностранной компании с уплатой налога по пониженной ставке;

- не исключена продажа российской компании третьим лицам. В таком случае большие инвестиции в уставный капитал помогут снизить налогообложение дохода от продажи долей/ акций.

Вклад в имущество

Денежные вклады в имущество российской дочерней компании без увеличения уставного капитала — более «быстрый» способ финансирования по сравнению с вкладом в уставный капитал. Для этого иностранному участнику достаточно принять решение (организовать проведение общего собрания участников) и перевести средства.

Полученный от иностранной компании — участника денежный вклад в имущество не облагается налогом на прибыль у российской компании(также как и при получении его от российского участника).

Напомним, что освобождение от налогообложения вкладов в имущество возможно по двум основаниям в зависимости от доли участия иностранной компании в российской:

- безвозмездная передача денежных средств на основании пп. 11 п. 1 ст. 251 НК РФ, если доля участия иностранной компании в российской не менее 50 %. Особенностью данной нормы является то, что она применима ко всем организациям независимо от организационно-правовой формы;

- вклад в имущество на основании п. 3.7. ст. 251 НК РФ — позволяет внести вклад любому участнику, независимо от доли участия, без возникновения налога на прибыль у получателя. Однако, получателем средств может быть только хозяйственное общество (ООО, АО) и товарищество.

При данном способе финансирования «возврат» инвестиций возможен:

- путем выплаты дивидендов с удержанием налога у источника в России;

- путем возврата иностранной материнской компании ранее внесенных денежных вкладов в имущество на основании п.11.1 п.1 ст.251 НК РФ. Ограничений применительно к иностранному резидентству компании — участника НК РФ не устанавливает (Письмо Минфина РФ от 03.10.2019 N 03-08-05/75878). Важно помнить, что правило действует только строго в пределах суммы ранее сделанного вклада именно в денежной форме.

Беспроцентные валютные займы от иностранного учредителя

Арбитры поддержали налоговиков, признав их решение законным.

| Факт использования в течение длительного времени валютного займа, полученного от иностранного учредителя, при отсутствии возможностей и намерений к его погашению позволил налоговым инспекторам доказать, что сделка была фиктивной, обязательства фактически не было. Из чего следует, что осуществлять пересчет в рубли суммы валютных поступлений от учредителя на отчетные даты российская организация была не вправе. |

А если долг прощен?

Предположим, российский налогоплательщик получил валютный заем от учредителя, пользовался им в течение ряда лет, а затем из-за невозможности погашения долг был прощен. Обязан ли налогоплательщик, который на каждую отчетную дату отражал в налоговом учете в составе внереализационных расходов отрицательные курсовые разницы, после прощения сделать пересчет?

Для того чтобы разобраться с этим вопросом, приведем еще один пример из арбитражной практики – Постановление Пятого арбитражного апелляционного суда от 01.12.2016 по делу № А51-7826/2016

(Определением АС ДВО от 16.03.2017 № Ф03-642/2017) производство по кассационной жалобе прекращено), в котором рассматривался случай, похожий на предыдущий.

Российская организация также получала займы в иностранной валюте от единственного учредителя (иностранной компании), также в течение ряда лет использовала заемные средства в своей деятельности и также на отчетную дату отражала во внереализационных расходах отрицательную курсовую разницу, возникающую вследствие роста курса рубля к доллару.

Существенное отличие заключалось лишь в том, что, когда налоговая инспекция пришла с проверкой, учредитель-иностранец простил долг российской «дочке».

В этом случае, как и в предыдущем, ИФНС переквалифицировала договор займа на инвестиционный и, как следствие, убрала из налоговых расходов курсовые разницы.

Аргументы ИФНС.

Экономическая суть курсовой разницы состоит в увеличении или уменьшении стоимости долгового обязательства в национальной валюте при неизменной стоимости обязательства в валюте кредита. Курсовая разница является внереализационным расходом, связанным с долговым обязательством, фиксирует разницу между стоимостью актива в момент его привлечения и стоимостью этого же актива в момент его возврата (или в определенный промежуток времени). В рассматриваемой ситуации затрат, связанных с обслуживанием и возвратом долгового обязательства, налогоплательщик не понес. Поэтому курсовые разницы по прекращенным долговым обязательствам представляют собой расходы, фактически не понесенные обществом, а значит, не соответствующие требованиям

ст. 252 НК РФ

.

Аргументы арбитров.

Арбитры в этой ситуации поддержали налогоплательщика, отметив следующее.

Курсовые разницы образуют вид внереализационных доходов и расходов, непосредственно не связанных ни с основным обязательством, ни с безвозмездной передачей имущественных прав.

Специфика отражения курсовой разницы для целей налогообложения такова, что ни расходы при отрицательной разнице, ни доходы при положительной не являются реально понесенными расходами (полученными доходами), однако в силу обозначенного выше правового регулирования они должны быть учтены в целях налогообложения.

При этом нормы гл. 25 НК РФ

не ставят признание доходов и расходов в виде курсовых разниц при переоценке валютного обязательства в зависимость от того, включается или не включается сумма указанного

основного обязательства

в состав расходов или доходов налогоплательщика.

Арбитрами было отдельно подчеркнуто, что налоговый орган, возражая против учета для целей налогообложения отрицательных

курсовых разниц по прощенным долговым обязательствам, в то же время не видит правовых препятствий для учета в составе доходов

положительных

курсовых разниц по этой же категории долговых обязательств.

В итоге судьи отклонили довод ИФНС об отсутствии экономической обоснованности спорных затрат в виде отрицательной курсовой разницы, возникшей при переоценке долговых обязательств, впоследствии прощенных.

При этом было учтено приведенное российской организацией обоснование необходимости прощения долга, а именно: решение о прекращении (прощении) заемных обязательств было принято участником в соответствии с положениями учредительных документов общества; это решение было обусловлено принятием исключительных и неотложных мер по предотвращению риска снижения стоимости чистых активов.

Судьи пришли к выводу, что последующее прекращение заемного обязательства в отношении налогоплательщика не может служить основанием для пересчета базы по налогу на прибыль.

Ранее аналогичное мнение было высказано финансовым ведомством.

| Доходы (расходы) в виде положительной (отрицательной) курсовой разницы подлежат учету в составе внереализационных доходов (расходов) в тех налоговых периодах, в которых возникли, и не подлежат пересчету в связи с прощением учредителем долга в иностранной валюте в более поздние налоговые периоды (Письмо Минфина России от 03.11.2015 № 03-03-06/63375 ). |

Когда прощенный долг доходом не является

В заключение темы рассмотрим, какие налоговые последствия возникнут у российской организации, которой учредитель простил заем. Прежде всего ее может заинтересовать вопрос, не образуется ли у нее внереализационный доход в виде суммы прощенного долга?

Как следует из п. 8 ст. 250 НК РФ

, у организации, принимающей безвозмездно имущество (в том числе денежные средства), возникает внереализационный доход (за исключением случаев, указанных в

ст. 251 НК РФ

).

В подпункте 11 п. 1 ст. 251 НК РФ

, в частности, говорится, что при определении налоговой базы не учитываются доходы в виде имущества, полученного российской организацией безвозмездно:

– от организации, если уставный капитал получающей (передающей) стороны более чем на 50% состоит из вклада передающей (получающей) организации; – от физического лица, если уставный капитал получающей стороны более чем на 50% состоит из вклада этого физического лица.

При этом если передающая имущество организация является иностранной компанией, то указанные доходы не учитываются при определении налоговой базы только в том случае, если государство постоянного местонахождения передающей организации не включено в перечень офшорных зон.

Правила, изложенные в пп. 11 п. 1 ст. 251 НК РФ

, можно распространить и на случаи прощения долга (в том числе возникшего по договору займа). Такой вывод следует из

писем Минфина России от 19.10.2011 № 03-03-06/1/678

,

от 11.10.2011 № 03-03-06/1/652

,

от 21.10.2010 № 03-03-06/1/656

. В них говорится, что денежные средства, полученные российской организацией по договору займа от организации или физического лица, в случае если обязательство по договору займа было впоследствии прекращено прощением долга, не будут являться доходом для целей налогообложения прибыли (при условии соблюдения требований в отношении участия в уставном капитале).

Согласно п. 3.4 п. 1 ст. 251 НК РФ

имущество, переданное участниками обществу в целях увеличения чистых активов, в том числе путем формирования добавочного капитала, также не учитывается в доходах для целей налогообложения. Как разъяснил Минфин в

Письме от 08.12.2015 № 03-03-06/1/71620

, данное правило распространяется и на случаи увеличения чистых активов общества с одновременным уменьшением либо

прекращением его обязательства

перед соответствующими участниками, если такое увеличение чистых активов явилось, в частности, следствием волеизъявления участника общества.

Обратите внимание.

Денежные средства, полученные от учредителя безвозмездно (в том числе в результате прощения долга по договору займа), не учитываются в составе доходов при выполнении одного из условий:

– учредитель владеет более 50% доли в уставном капитале и не является офшорной компанией (п. 11 п. 1 ст. 251 НК РФ

); – денежные средства получены на увеличение чистых активов (

п. 3.4 п. 1 ст. 251 НК РФ

). При этом размер доли учредителя в уставном капитале значения не имеет.

* * *

Итак, если организация будет затягивать с погашением валютного займа от учредителя, то налоговики могут переквалифицировать договор займа в инвестиционный договор и исключить отрицательные курсовые разницы из внереализационных расходов. Если же заем, возвращать который у налогоплательщика не было намерений, будет прощен, курсовые разницы можно учитывать при расчете облагаемой базы.

Конечно, исходя из двух примеров сложно делать далеко идущие выводы. И все же полагаем, что в ситуации, аналогичной той, которая описана во втором постановлении, у налогоплательщика больше шансов отстоять свою правоту.

Ермошина Е. Л., эксперт информационно-справочной системы «Аюдар Инфо»