Почему возникает переплата и как узнать о ней

Переплата может возникнуть из-за ошибки налогоплательщика, либо из-за ошибки налоговиков. Чаще всего это происходит вот по каким причинам:

- Бухгалтер использовал не ту налоговую ставку, поэтому неправильно рассчитал налог.

- Налогоплательщик по ошибке указал в платёжке завышенную сумму или неверный код бюджетной классификации (КБК).

- Законодательство ввело налоговую льготу, действие которой распространяется на прошлые периоды. Бухгалтеру следовало пересчитать налог, а он этого не сделал.

- Иногда бухгалтера специально вносят больше денег при оплате налога, чтобы обезопасить себя и компанию.

Какой бы ни была причина переплаты, налоговый кодекс закрепляет право компании или индивидуального предпринимателя на зачёт или возврат лишней суммы.

Выявить факт излишней уплаты налогов может как бухгалтер, так и налоговая инспекция.

Если первыми переплату обнаружили налоговики, они обязаны сообщить об этом в течение десяти рабочих дней, согласно п.3 ст. 78 НК РФ. Сообщение о переплате налоговики направят либо по почте заказным письмом, либо через личный кабинет налогоплательщика.

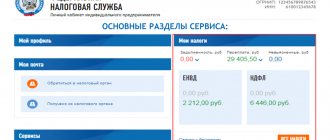

На практике налоговики сообщают о переплате не всегда. Поэтому лучше не ждать их милости и проверять самостоятельно. Проверить наличие задолженностей или переплат можно с помощью акта совместной сверки расчётов с налоговой. Если есть несоответствие между начисленными и уплаченными налогами, акт это покажет.

Чтобы запросить сверку, необходимо подать в налоговую заявление. Утверждённой формы заявления нет, главное указать в нём название фирмы, ИНН, адрес и телефон, а также налоги, по которым нужно свериться.

Общий срок сверки расчётов — десять дней. Если в ходе сверки обнаруживаются расхождения в цифрах, срок увеличивается до 15 рабочих дней.

Налогоплательщик может согласиться с актом и подписать его «без разногласий», либо не согласиться и подписать «с разногласиями». Сверка будет продолжаться до тех пор, пока не выяснится, кто совершил ошибку: бухгалтер или налоговая.

Чтобы сэкономить время, лучше заказать акт сверки через личный кабинет. Заявление писать не нужно, и документ будет готов через пару дней. Для этого в личном кабинете налогоплательщика нажмите на «Сверки с бюджетом» → «Направить заявление об инициировании процедуры проведения совместной сверки расчётов с бюджетом».

Что делать с переплатой по налогу

Если вы обнаружили переплату, у вас есть два варианта:

- Зачесть её в счёт будущих платежей или существующего долга.

- Вернуть её на расчётный счёт.

Как зачесть переплату в счёт задолженности или будущих платежей

Переплатой можно покрыть задолженность по налогам, штрафам, пеням, либо направить её в счёт будущих платежей.

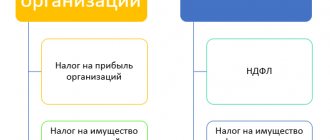

До 1 октября 2022 года действовало правило: федеральный налог — в федеральный бюджет, региональный налог — в региональный бюджет, местный налог — в местный бюджет. И зачесть переплату по региональному налогу в счёт местного налога было нельзя.

Важно. С 01.10.2020 переплату можно зачесть в счёт любого налога, независимо от того, федеральный он, региональный или местный. Еще переплату можно зачесть в счёт штрафов и пеней, которые относятся к любым налогам.

Например

, ИП Соболев переплатил по упрощёнке 6 тыс. руб. Еще он должен заплатить налог на имущество в размере 4 тыс. руб. Соболев может написать заявление на зачёт переплаты. Несмотря на то, что УСН — это региональный налог, а налог на имущество — местный налог, зачёт допускается.

Однако есть два исключения:

- Нельзя зачесть переплату в счёт недоимки или будущих платежей по НДФЛ.

- Не получится зачесть переплату в счёт штрафа, установленного КоАП (к примеру, за нарушение порядка применения контрольно-кассовой техники). Налоговый кодекс не предусматривает такую возможность.

Чтобы зачесть переплату в счёт предстоящих платежей, подайте в налоговую инспекцию по месту учёта заявление по форме КНД 1150057. Подать можно лично, по почте, либо через личный кабинет.

Решение о зачёте суммы налоговики примут в течение десяти дней.

Как вернуть переплату на банковский счёт

Шаг 1. Напишите

заявление по форме КНД 1150058

. Заявление можно подать в бумажном виде лично или по почте, либо в электронном виде по ТКС или через личный кабинет. По общему правилу, к заявлению не нужно прикладывать дополнительные документы. Однако если переплата образовалась из-за ошибки в декларации, сначала сдайте исправленную декларацию.

Шаг 2. Дождитесь ответа налоговой. Инспекция будет рассматривать заявление в течение десяти рабочих дней. Затем либо вернёт деньги, либо откажет в возврате. Об отказе налоговая сообщит в течение пяти дней со дня принятия решения.

Важно.

Отказ в возврате можно обжаловать в вышестоящем налоговом органе, а затем в суде.

Шаг 3. Проверьте, пришли ли деньги.

Если налоговики примут положительное решение, то вернут деньги в течение месяца со дня получения заявления на возврат. Деньги поступят на тот банковский счёт, который вы указали в заявлении.

Если переплата следует из декларации, в том числе уточнённой, то деньги налоговики вернут не раньше, чем через месяц после окончания камеральной проверки этой декларации.

Если налоговая инспекция нарушит указанные сроки, то на невозвращенную сумму будут начисляться проценты за каждый календарный день просрочки.

Важно. Если у вас есть задолженность по другим налогам или долги по пеням и штрафам, то налоговая сначала зачтёт долг, затем вернёт остаток переплаты. Если долгов нет, налоговая вернет сумму переплаты полностью.

Возврат излишне уплаченного налога

Порядок возврата излишне уплаченного «упрощенного» налога ничем не отличается от процедуры возврата любого другого налога, «переплаченного» в бюджет.

Обратите внимание

В настоящее время действуют типовые образцы заявлений на зачет и возврат налогов. Они утверждены приказом ФНС от 3 марта 2015 г. № ММВ-7-8/[email protected] До этого времени, напомним, компании и предприниматели подавали заявления о зачете или возврате налоговых платежей в свободной форме.

Вернуть переплату по УСН-налогу вы можете в двух случаях:

- если вы сами переплатили налог;

- если налоговики сделали вам доначисления, а вы оспорили их в ИФНС или в суде и доказали, что они незаконны.

В таких ситуациях вернуть переплаченные суммы вы можете только на расчетный счет. Наличными деньгами переплату не возвращают.

А предприниматели вправе указать в заявлении на возврат налога счет своей личной банковской карты (определение ВАС РФ от 17 сентября 2013 г. № ВАС-12390/13). При этом не должно пройти трех лет с момента уплаты излишней суммы налогов (п. 7 ст. 78 НК РФ). Три года исчисляйте с даты подачи декларации за год, но не позднее срока, установленного для ее представления (постановление Президиума ВАС РФ от 28 июня 2011 г. № 17750/10, письмо Минфина России от 15 июня 2012 г. № 03-03-06/1/309).

Чтобы вернуть переплату, подайте в ИФНС заявление по форме, утвержденной в приложении № 8 к приказу ФНС России от 3 марта 2015 г. № ММВ-7-8/[email protected]

В заявлении укажите наименование инспекции и свои реквизиты: название фирмы или фамилию, имя, отчество предпринимателя.

Также заполните основание для возврата – статью Налогового кодекса, в соответствии с которой производится возврат. Для излишне уплаченных сумм это статья 78 Налогового кодекса, а для излишне взысканных – статья 79. И отметьте вид переплаты – какую сумму вы хотите вернуть: излишне уплаченную или излишне взысканную.

Затем укажите налог, по которому образовалась переплата, и период, к которому она относится, КБК и ОКТМО, а также сумму, которую вы просите вернуть, в полных рублях, цифрами и прописью.

Приводим образец заявления на возврат «упрощенного» налога:

Инспекторы вернут переплату только на расчетный счет. Поэтому обязательно укажите в заявлении реквизиты этого счета, на который налоговики должны вам перечислить деньги: наименование банка, корсчет, БИК, ИНН, КПП, сам номер счета фирмы или бизнесмена. Кроме того, обязательно подчеркните в заявлении, кто именно возвращает переплату – налогоплательщик, плательщик сборов или налоговый агент. Поставьте дату заполнения заявления и подпись лица, который возвращает переплату.

Заявление передайте в ИФНС на бумаге или в электронном виде (п. 4, 6 ст. 78 НК РФ). В течение 10 дней со дня получения вашего заявления о возврате налога или со дня подписания акта совместной сверки уплаченных налогов, если такая совместная сверка проводилась, налоговая инспекция должна принять решение о возврате излишне уплаченного или взысканного налога (п. 8 ст. 78 НК РФ). В течение пяти рабочих дней со дня принятия решения налоговики обязаны сообщить вам о принятом решении (п. 9 ст. 78 НК РФ).

Инспекция вернет переплату в течение месяца после того, как получит от вас заявление (п. 6 ст. 78 НК РФ). Но если у вас есть недоимки по налогам, выявленные в ходе сверки налогов, то в первую очередь будут погашены они. А уже остатки средств контролеры возвратят вам. Если же налоговые инспекторы нарушат месячный срок, то за задержку возврата вам положены проценты. Они начисляются за каждый календарный день просрочки исходя из ставки рефинансирования Банка России (п. 10 ст. 78 НК РФ).

Как возвратить переплату по «упрощенному» налогу на расчетный счет, читайте в бераторе «УСН на практике»

Как быть, если пропустили трёхлетний срок

По общему правилу, срок для зачёта или возврата переплаты — три года со дня уплаты налога. Если три года прошли — налоговая инспекция откажет.

Однако трёхлетний срок не всегда отсчитывается с даты уплаты. Например, переплата возникла из-за уплаты авансовых платежей по налогу на прибыль. А бухгалтер узнал о ней, когда подал декларацию по итогам года.

Поэтому если налоговая вам отказала, проверьте, знали ли вы о переплате в тот момент, когда она возникла. Или вы по объективным причинам узнали о ней позже.

Если со дня, как налогоплательщик реально узнал об излишке, три года еще не истекли, можно обратиться в суд. Суд считает трёхлетний срок с момента, когда компания узнала или должна была узнать о переплате. При этом судья проверит причины, из-за которых фирма или ИП не смогли узнать о переплате раньше.

Например

, подала декларацию по налогу на прибыль и уплатила налог за 2016 год 13 марта 2022 года. 20 марта 2022 года фирма подала уточнённую декларацию за 2016 г. В ней она дозаявила расходы, которые не могла отразить в первичной декларации из-за судебного спора с контрагентом. В результате, после подачи уточнённой декларации, образовалась переплата. 10 июля 2022 г. компания подала заявление о возврате излишне уплаченного налога. Инспекция отказала в возврате налога, так как с момента его уплаты (13 марта 2022 г.) прошло больше трёх лет. Однако организация может добиться возврата налога через суд, так как о переплате ей стало известно только 20 марта 2022 г., когда были скорректированы данные учёта. Если считать три года от этой даты, то на момент подачи заявления срок возврата еще не прошел.

Как использовать переплату юрлицу или ИП: возврат, зачет в счет уплаты

Если вариант оставления переплаты по УСН в счет уменьшения будущих платежей по этому же налогу налогоплательщику по каким-либо причинам не подходит, то он может поступить с ней, как и с переплатой по любому иному налоговому платежу:

- вернуть на свой расчетный счет;

- зачесть в счет уплаты другого налога. Уровни бюджета теперь не имеют значения. Более того, с 01.01.2022 можно будет производить не только между налогами, но и между налогами и взносами. Чтобы узнать подробности, читайте нашу новость.

Как правильно оформить зачет налога, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Для реализации каждой из этих процедур потребуется оформить заявление установленной формы.

Об оформлении таких заявлений читайте в материалах:

- «Заявление на возврат платежей: рекомендации по составлению и подаче»;

- «Заявление о зачете суммы излишне уплаченного налога».

В последнем материале описан также и регламент проведения процедуры зачета (когда он будет сделан и как об этом известят налогоплательщика).

Как самозанятому вернуть переплату по налогу

Для самозанятого действует общий порядок возврата переплаты: нужно подать заявление в налоговую. Однако поскольку самозанятый платит налог на основе тех доходов, которые сам задекларировал, переплату он может обнаружить только самостоятельно.

Например, Марина — переводчик. Она платит НПД. Марина заплатила налог за декабрь, а потом заметила, что ошиблась в одном чеке на 3 тыс. руб. Марина аннулировала чек с ошибкой, сформировала новый чек и передала данные в налоговую. Затем написала заявление на зачёт переплаты в счёт следующего НПД.

Если вы самозанятый и заметили переплату по налогу, сначала аннулируйте ошибочный чек, затем создайте новый чек с верной суммой. Потом решите, что лучше сделать с переплатой: вернуть (напишите заявление), либо зачесть (в счёт будущего НПД).