Общая характеристика

Компенсация — это возмещение от работодателя расходов, понесенных на обеспечение покупки продуктов питания для своих сотрудников. По большей части обязанность по предоставлению работникам питания возлагается на организацию правовыми актами, но иногда руководство фирмы принимает такое решение и самостоятельно.

Вопросы предоставления компенсации на предприятии оговариваются в нескольких правовых актах:

- Коллективный договор.

- Трудовой договор.

Пример оговоренной компенсации стоимости питания в трудовом договоре - Прочие локальные акты.

Порядок учета понесенных расходов может существенно отличаться, учитывая причину, по которой работнику выплачивается компенсация. Поэтому в обязанность работодателя входит заранее определиться с тем, когда выплата компенсации является для него обязанностью, а когда правом.

Предоставление компенсации за питание или самого питания обязательно в следующих случаях:

- Сотрудник занят на работах с вредными условиями труда. По закону такой работник должен получать молоко или равноценные продукты. Если сотрудник написал заявление, то вместо молока ему выплачивается денежная компенсация.

Классы условий труда - Работа во вредных условиях. Закон не предусматривает возможность получения компенсации, в обязанность работодателя входит обеспечение сотрудников питанием.

- Направление работника в командировку. Работодатель должен предоставить сотруднику компенсацию в виде суточных, но при этом отдельной выплаты на питание не предусматривается.

Особенности налогообложения такого рода выплат должны знать работники бухгалтерии.

Статья 164 Трудового кодекса РФ «Понятие гарантий и компенсаций»

Статья 165 Трудового кодекса РФ «Случаи предоставления гарантий и компенсаций»

Какие доходы не подлежат обложению НДФЛ?

Доходы физических лиц, которые не подлежат удержанию НДФЛ, перечислены в 217 статье Налогового кодекса Российской федерации. К перечню этих доходов не относятся компенсации на питание сотрудников, соответственно они не попадают под действие 217 статьи НК РФ и такие выплаты являются доходами, которые облагаются налогом в общем порядке.

Затраты на шведский стол или доход физических лиц?

Некоторые налогоплательщики и их агенты, пытаясь обойти налоговое законодательство, переводили персональные выплаты на питание в форму шведского стола, где нельзя точно определить кому из сотрудников причислен доход в натуральной форме и в какой мере. По этому вопросу Министерство финансов в своем письме от 17 мая 2018 г. N 03-04-06/33350 указывает, что для определения дохода каждого сотрудника нужно разделить стоимость еды на количество человек (сотрудников).

Трактовка законодательства

В законодательстве существуют противоречия относительно вопросов толкования форм предоставления сотрудникам компенсационных выплат. В частности, в Постановлении ВАС есть утверждение о том, что назначение страховых взносов не осуществляется в отношении следующих видов выплат:

- Если такие выплаты не обусловлены условиями труда.

- Если выплаты носят стимулирующий характер.

- Если выплаты не являются вознаграждением за работу сотрудника.

Однако контролирующие органы с вышеуказанной трактовкой не согласны, что отражено в Письме Минтруда. В этом акте содержится указание, что льготные условия по налогообложению не распространяются на компенсационные выплаты за питание работников.

Является ли выплата за питание компенсационной?

Минфин считает, что не все выплаты являются компенсациями. Ведомство ссылается на статью Трудового кодекса РФ, а именно на ст. 164, где указано, что компенсацией является такая выплата, которая призвана возместить затраты работника, связанные с исполнением им трудовых обязанностей. Эти затраты установлены Трудовым кодексом и другими федеральными законами.

Таким образом, оплата за питание работнику не является компенсацией, и поэтому облагается страховыми взносами и НДФЛ (Письмо Минфина от 23.10.2017 № 03-15-06/69405).

Судебная практика решения споров о начислении НДФЛ и страховых взносов

В Постановлении от 19.01.2010 № Ф09-10766/09-С2 по делу № А07-633/2009 ФАС УО определил, что налоговая инспекция должна установить конкретный круг физических лиц, которые получили выгоду. Также необходимо указать размер такой выгоды. Если налоговая инспекция не может установить эти факты, то работодатель был в праве не начислять НДФЛ.

Но все же это редкий и единичный случай. В большинстве случаев Суд становится на сторону ФНС. Для победы в споре налоговикам нужно всего лишь произвести простые вычисления путём расчёта совокупного годового дохода каждого сотрудника в соответствии с положениями пп. 7 п. 1 ст. 31, ст. 41 НК РФ.

Налогообложение компенсации

Компенсационные выплаты могут как облагаться налогами, так и не подлежать налогообложению и расчету взносов в фонды. Можно выделить несколько случаев, когда компенсация не облагается НДФЛ:

- Если такая обязанность возникла у работника из-за того, что сотрудник трудится на работе с вредными условиями труда. В такой ситуации понесенные затраты не относятся к заработной плате, поэтому бухгалтерия организации имеет право включить данные расходы в обеспечение сотрудников, что позволит снизить ставку по налогам на получаемую организацией прибыль.

- При выдаче компенсации в качестве суточных. В законодательстве оговариваются максимальные суммы выплат, которые не облагаются налогами, при превышении суммы — остаток облагается и НДФЛ, и взносами.

Внимание! Если организация предоставляет своим работникам питание по типу шведского стола, налоговые органы рассматривают это как выплату дохода. Если работодателю удастся доказать, что такой стол доступен не только его сотрудникам и не является обязательной частью трудовых правоотношений, то услуги могут быть признаны не облагаемыми налогами.

Статья 210 Налогового кодекса РФ «Налоговая база»

Читать так же: Переоценка основных средств

Статья 217 Налогового кодекса РФ «Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)»

Питание сотрудников: налог на прибыль

В п. 25 ст. 255 НК РФ сказано, что в расходы на оплату труда организация может включать и иные выплаты в пользу работников, не поименованные в п. п. 1 — 24 ст. 255 НК РФ, при условии, что они предусмотрены трудовым договором или локальным нормативным актом. Данной позиции придерживаются и чиновники Минфина. Так, в Письме от 08.11.2005 N 03-03-04/1/344 указано: стоимость бесплатно предоставляемых обедов учитывается при определении налоговой базы по налогу на прибыль в составе расходов на оплату труда при условии, что такое питание предусмотрено в трудовом договоре.

Стоить отметить так же, что поскольку бесплатное или льготное питание работников — это расходы на оплату труда, такие расходы должны быть персонифицированы (то есть общая сумма расходов на питание должна быть четко распределена между работниками). Если такого распределения между работниками нет, то невозможно определить сумму, которую получил каждый работник. Следовательно, вообще невозможно включить такие «общие» расходы на питание ни в расходы на оплату его труда, ни в другие расходы (Письмо Минфина РФ от 04.03.2008 N 03-03-06/1/133).

Варианты выплаты компенсации

Рассмотрим более подробно.

Шведский стол

Чтобы избежать персонификации доходов в организации, работодатель может предоставлять питание своим сотрудниками по типу шведского стола. Эту позицию активно поддерживает Министерство труда и большая часть судов, так как при такой форме организации питания на предприятии определить точную налоговую базу, исчисленную на каждого сотрудника, невозможно.

Соответственно, при такой организации питания, организация не может выступать налоговым агентом, а значит, не должна исчислять НДФЛ.

Аналогичное правило действует и при начислении страховых взносов, так как работодатели, которые не могут персонифицировать учет для социального страхования, не могут начислить и взносы на каждого своего работника.

Персонификация расходов

Если питание работников в организации проводится в строгом соответствии с требованиями статьи 255 Налогового кодекса, то работодатель вправе списывать понесенные расходы.

Оговаривается, что все расходы должны нести открытый характер и быть прописаны в индивидуальном трудовом договоре с каждым сотрудником организации или в общем коллективном договоре.

Выплаты на каждого работника должны быть персонифицированы, то есть должно быть документальное подтверждение понесенных расходов на питание каждого сотрудника. Минтруда аргументирует данное требование тем, что предоставление компенсационной выплаты является своего рода заработной платой, что требует наличие документального подтверждения.

При предоставлении сотруднику компенсации у работодателя не должно возникать никаких проблем с персонификацией понесенных расходов, так как все выплаты учитываются в заработной плате.

Статья 255 Налогового кодекса РФ «Расходы на оплату труда»

Отказ от начисления НДС

По нормам законодательства, выплачиваемая работникам денежная компенсация за питание не облагается НДС, если на предприятии не организован шведский стол. Данный вариант может быть неудобен руководству организации, так как в этом случае они теряют прибыль на возможности вычета входного НДС.

Ставки НДС

Кухня в офисе

В последние годы многие компании стали перестраивать один из офисных кабинетов в кухню для общего пользования персонала. Такие кухни, как правило, оборудованы всем необходимым: мойкой, мебелью, бытовой техникой, кухонной утварью.

Требования к оснащению и содержанию подобных помещений прописаны в СНиП, в частности в них говорится о том, что использовать кухни на территории офиса можно только при условии, когда количество рабочего персонала на предприятии не выше 30 человек в смену.

Если компания выбрала именно этот путь для обеспечения питания сотрудников, то в коллективном договоре следует прописать пункт о предоставлении сотрудникам данного помещения в качестве кухни. Заодно он позволит обосновать расходы на переоборудование кабинета в обеденную комнату.

Что касается бухгалтерского учета, то все покупки и затраты на кухню нужно учитывать как «Прочие расходы». В тех случаях, когда цена кухонного оборудования выше 40 тысяч рублей, при сроке его службы более года, гасить ее придется через начисление амортизации.

Таким образом, существует несколько наиболее часто встречающихся способов организации питания сотрудников работодателем во время рабочего дня. Руководство каждой компании выбирает оптимальный путь с учетом собственных возможностей и интересов персонала. Но, независимо от того, какой способ выбран, главное – не забыть прописать его суть в коллективном трудовом договоре.

Популярные ошибки

- Первая ошибка: работодатель кормит сотрудников по типу «шведский стол» и после этого перечисляет работникам компенсацию за питание. Если во время проверки у налоговой инспекции возникнут подозрения о том, что руководство компании просто реализует таким образом свою продукцию, то на компенсационные выплаты будет дополнительно начислен НДС.

- Вторая ошибка: работник требует от своего работодателя выплату надбавки к заработной плате в размере компенсации за свое питание. Если компенсационная выплата в организации предоставляется в виде надбавки к должностному окладу, то данные денежные средства рассматриваются как доход человека и облагаются налогами.

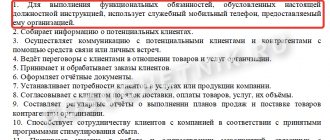

Оплата стоимости питания сотрудников в 1С: ЗУП ред. 3.1

Опубликовано 25.11.2020 15:54 Автор: Administrator Все чаще на практике бухгалтеры сталкиваются с вопросами питания сотрудников. Варианты оплаты питания отличаются своим разнообразием: готовую еду к вам на предприятие может привозить специализированная организация; вы можете выдавать готовые продукты питания самостоятельно; сотруднику может компенсироваться определенная сумма, которую он тратит на питание по своему усмотрению; работнику предоставляется питание в столовой, которое расценивается как оплата труда, т.е. натуральный доход, тем самым увеличивая его доходы. Естественно, выбранный вами вариант должен быть закреплен Трудовым или коллективным договором, Положением об оплате труда. В данной статье мы рассмотрим последний вариант, т.е. оплата стоимости питания сотрудников.

п. 1 ст. 210 НК РФ гласит, что при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах. Так как к доходам в натуральной форме относится, в частности, оплата питания налогоплательщику, согласно пп. 1 п. 2 ст. 211 НК РФ . Следовательно, стоимость питания, оплаченная организацией за своих сотрудников, облагается НДФЛ в общеустановленном порядке.

Однако, из этого правила существуют исключения и не всегда стоимость питания сотрудников облагается НДФЛ. Если в соответствии с законодательством работодатель обязан предоставлять сотруднику бесплатное питание, то стоимость питания рассматривается как компенсация, связанная с исполнением трудовых обязанностей. Например, в обязательном порядке обеспечиваются бесплатными продуктами и питанием сотрудники, которые заняты на работах с вредными и особо вредными условиями труда (ст. 222 ТК РФ). В таком случае стоимость питания освобождения от налогообложения (п. 1 ст. 217 НК РФ).

В общем случае выплаты сотрудникам в рамках трудовых отношений облагаются страховыми взносами во внебюджетные фонды (п. 1 ст. 420 НК РФ, п. п. 1, 2 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ). Оплата питания, установленная коллективным договором организации, не является компенсационной выплатой, предусмотренной законодательством, которая освобождается от обложения страховыми взносами на основании пп. 2 п. 1 ст. 422 НК РФ, пп. 2 п. 1 ст. 20.2 Федерального закона № 125-ФЗ, поэтому облагается взносами в общеустановленном порядке.

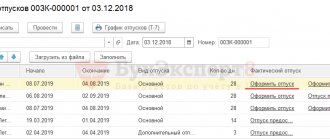

В нашем примере коллективным договором ООО «Петровские зори» предусмотрена оплата питания сотруднику за отработанный месяц в размере 4500 руб. Питание осуществляется в столовой организации, где фиксируется количество отпущенных обедов. Если сотрудник отработал не полностью месяц, то стоимость питания рассчитывается за фактически отработанные дни. При превышении лимита стоимости питания у сотрудника удерживается разница стоимости.

Сотрудник Вишневская С.Н. отработала в августе 6 дней и уволилась. Расходы на питание составили 1950 руб. Начислим стоимость питания в пределах установленного организацией лимита, рассчитаем и удержим доплату стоимости питания.

Пример промоделируем в программе 1С: ЗУП ред. 3.1. Предварительно выполним некоторую настройку.

Настройка программы для расчета натурального дохода (стоимости питания)

Шаг 1. Откройте раздел «Настройка» — «Расчет зарплаты».

Шаг 2. Перейдите по гиперссылке «Настройка состава начислений и удержаний».

Шаг 3. На вкладке «Прочие начисления» установите галочку «Регистрируются натуральные доходы». Нажмите «Применить и закрыть».

В результате данной настройки в справочнике видов начислений станет доступным начисление «Натуральный доход» с видом назначения начисления – «Доход в натуральной форме».

Шаг 4. Перейдите «Настройка» — «Начисления».

Шаг 5. Откройте карточку начисления. Данное начисление вводится фиксированной суммой по отдельному документу.

Данный порядок расчета не совпадает с нашим условием. Поэтому создадим новое начисление.

Создание и настройка начисления «Оплата питания»

Шаг 1. В справочнике «Начисления» нажмите кнопку «Создать» или «Создать копированием».

Определим начисление также, как доход в натуральной форме, и зададим порядок выполнения начисления. К нашему виду начислению применимы более значения:

• выполняется по отдельному документу – в этом случае для его начисления вводится документ «Доход в натуральной форме».

• ежемесячно – вводится кадровыми приказами.

Далее мы рассмотрим оба варианта.

Зададим свой порядок расчета.

Для этого установите переключатель в положение «Результат рассчитывается» и задайте формулу – гиперссылка «Редактировать формулу».

В нашем примере стоимость оплачиваемого питания сотруднику зависит от количества отработанных дней и ее нам надо где-то задать. Поэтому нам необходимо определить и ввести свои показатели для расчета.

Формула должна выглядеть следующим образом:

СтоимостьПитания/НормаДней*ВремяВДнях

Где:

СтоимостьПитания – новый показатель, которому задается значение. В нашем примере это 4500 руб.

НормаДней – это норма дней по графику для сотрудника;

ВремяВДнях – это фактически отработанное время сотрудника, определяемое автоматически программой.

Шаг 2. Для ввода формулы, создадим показатель СтоимостьПитания – кнопка «Создать показатель».

Шаг 3. Заполните данные: наименование, краткое наименование, идентификатор.

Назначение показателя можно задать, для:

• организации;

• подразделения;

• сотрудника.

Так как у нас стоимость питания одна для всей организации (4500 руб.), то указываем значение «Для организации». В дальнейшем в настройках мы укажем эту стоимость.

Нажмите «Записать и закрыть».

Шаг 4. Щелкните дважды мышкой на показателе или нажмите «Добавить показатель» сформируйте формулу расчета. При этом можно использовать арифметические знаки и функции (например, ОКР — округление).

Нажмите «Проверить», сохраните формулу и созданный вид начисления.

Наша карточка нового начисления «Оплата питания» выглядит следующим образом.

Шаг 5. На закладке «Учет времени» установите вид времени «Рабочее время». Без этого программа не сохранит начисление и напомнит об этом.

Шаг 6. На закладке «Налоги, взносы, бухучет» проверьте, чтобы код доходов по НДФЛ стоял 2510 – «Оплата за налогоплательщика товаров, работ, услуг или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в его интересах».

Сохраним и проверим, как работает наше начисление. Но перед этим настроим значение показателя стоимости питания сотрудников.

Настройка значения показателя стоимости питания для организации

Перед тем как ввести наш показатель, выполним некоторую настройку, т.к. формы для ввода показателя в программе еще нет.

Шаг 1. Перейдите в раздел «Настройки» «Шаблоны ввода исходных данных».

Шаг 2. В справочнике «Шаблоны ввода исходных данных» нажмите «Создать».

Шаг 3. Задайте наименование и представление. В разделе «Показатели зарплаты» установите переключатель в положение «Постоянно действующие» и выберите наш новый показатель «Стоимость питания».

Шаг 4. Сохраните шаблон по кнопке «Записать и закрыть».

Что это нам дало? Давайте посмотрим дальше…

Шаг 5. Перейдите в раздел «Зарплата» — «Данные для расчета зарплаты».

Шаг 6. Нажмите «Создать». В меню появилась надпись – «Стоимость питания сотрудников» — т.е. это наш шаблон для ввода данных о стоимости питания.

Шаг 7. Установите дату и стоимость питания – 4500 руб.

Так мы установили значение показателя и эти данные зафиксированы в журнале «Данные для расчета зарплаты». При изменении значения этого показателя, так же вносится документ с актуальными данными.

Назначение сотруднику оплаты стоимости питания

Мы можем назначить сотруднику питание либо отдельным документом, либо ежемесячно. Рассмотрим оба варианта настройки.

Оплата стоимости питания по отдельному документу

Если в карточке начисления установлено, что начисление водится отдельным документом, то для начисления оплаты стоимости питания сотруднику в пределах установленных сумм используется документ «Натуральные доходы» в разделе «Зарплата». Рассмотрим его.

Шаг 1. Откройте журнал «Натуральные доходы» раздела «Зарплата».

Шаг 2. Заполните шапку документа (месяцы, дату, подразделение). Выберите вид дохода «Оплата питания» и укажите дату получения дохода. Заполните табличную часть сотрудниками – кнопки «Подбор» или «Добавить». Таблица автоматически заполнится показателями и отобразит расчет.

Сотрудникам, отработавшим целый месяц, начислена полностью сумма. А сотрудник Вишневская С.Н. уволилась, отработав 6 дней.

Программа автоматически рассчитала стоимость оплаты питания, исходя из фактически отработанного времени и нормы времени по графику. В августе по графику пятидневки – 21 рабочий день.

4500/21*6=1285,71 руб.

Наша формула работает верно.

Оплата стоимости питания ежемесячно

Рассмотрим вариант оплаты питания сотрудника, если в настройке начисления установлено «Ежемесячно».

В этом случае, такая оплата закрепляется кадровыми приказами при приеме на работу, кадровом перемещении, изменении оплаты труда, назначении планового начисления и т.п. Назначить начисление можно любым документом, где есть раздел «Оплата труда».

Рассмотрим назначение начисления сотрудникам оплаты стоимости питания с 1 августа документом «Назначение планового начисления».

Шаг 1. Перейдите в раздел «Кадры» — «Изменение оплаты сотрудников». Нажмите «Создать» и выберите документ «Назначение планового начисления».

Шаг 2. Заполните шапку документа: дату, наименование начисления, период действия. Подберите список сотрудников. Показатель начисления «Стоимость питания» вводится при этом в самом документе. Для этого нажмите кнопку «Заполнить показатели» и укажите значение показателя – 4500 руб. Нажмите «Ок» и значение перенесется в таблицу по всем сотрудникам.

При вводе начисления кадровыми документами и закреплением его за сотрудником запись появится при начислении в конце месяца при вводе документа «Начисление заработной платы и взносов».

Шаг 3. Начислите зарплату и проверьте строки начисления «Оплата питания».

Рассмотрев два способа ввода начисления, можно определиться, какой из способов вам более удобен.

Рассмотрим ситуацию далее. Мы ввели начисление «Оплата стоимости питания» в сумме, определенной нормой на предприятии – 4500 руб. По факту сотрудник питался на большую сумму. Как отразить это в программе? Разберем далее.

Удержание за питание сотрудников свыше определенной нормы

Создание и настройка нового удержания

Создадим новое удержание и назначим его сотруднику.

Шаг 1. Перейдите в раздел «Настройки» — «Удержания». Нажмите «Создать» и задайте параметры удержания.

• Назначение удержания установите – «Удержание в счет расчетов по прочим операциям».

• Удержание выполняется – «Ежемесячно».

• Задайте порядок расчета.

Когда удержание задается фиксированной суммой, такой порядок ввода вопросов не вызовет. Достаточно будет ввести в документе сумму разницы за питание, и она включится в расчет зарплаты. Но мы постараемся максимально автоматизировать наш расчет, поэтому зададим формулу расчета – гиперссылка «Редактировать формулу». Далее мы введем показатели, которые будут задаваться документом для сотрудников.

Шаг 2. Введите новый показатель «Стоимость питания сотрудника фактическая». Вводится он будет документами и требует ввода значения. Такая настройка для нас оптимальна.

Шаг 3. Используя новый показатель, зададим формулу расчета.

Сразу оговоримся, что при расчете разницы в стоимости питания мы используем показатель «Расчетная база». Для чего? Ведь сразу напрашивается мысль посчитать так: «Стоимость питания» минус «Стоимость питания сотрудника (фактическая)».

Но при таком расчете программа не учтет, что сотрудник может отработать не полный месяц, а произведет расчет, исходя из норматива стоимости, который мы задаем в настройках. Вводя показатель «Расчетная база», пользователь задает эту базу самостоятельно. И указав в составе расчетной базы начисление «Оплата питания» программа возьмет фактически начисленную сумму с учетом отработанных дней. Это очевидно прослеживается на сотруднике Вишневская С.Н., которая отработала не полный месяц.

Шаг 4. Задайте расчетную базу на закладке «Расчет базы» по кнопке «Подбор».

Шаг 5. Нажмите «Записать и закрыть». Удержание создано.

Ввод и начисление удержания стоимости питания свыше нормы сотруднику

Для ввода созданного удержания выполните следующие действия.

Шаг 1. Перейдите в раздел «Зарплата» — «Алименты и другие удержания». Создайте новый документ «Удержания по прочим операциям».

Этот вид документа появился в списке, т.к. при создании удержания в настройке мы указали этот вид операции.

Шаг 2. Заполните документ, указав фактическую стоимость питания сотрудника за период.

Сотрудник Вишневская С.Н. уволилась 10 августа и расчет производится исходя из фактически отработанных дней (6 дней). Фактическая стоимость питания за эти дни составила 1950 руб. Исходя из нормы ей начислено (см. пример ранее) 1285,71 руб. Соответственно разницу в питании нам необходимо рассчитать и удержать (664, 29 руб.)

Шаг 3. Нажмите «Провести и закрыть». Документ введен, фактическая стоимость питания сотрудника зафиксирована.

При начислении заработной платы программа автоматически рассчитает удержание. Проверим это, так как по сотруднику Вишневская С.Н. введен приказ об увольнении, расчет зарплаты производится в этом документе.

Шаг 4. Пересчитаем ее начисления и удержания.

Оплата начисления стоимости питания отражена на вкладке «Начисления» (при условии настройки – вводится ежемесячно, НЕ отдельным документом).

На закладке «Удержания» отражен расчет разницы оплаты питания. Как видим, расчет верен. При расчете учтена фактически начисленная стоимость за питание с учетом отработанных ею дней. В документе видны показатели расчета:

• стоимость питания фактическая – 1950 руб.

• расчетная база – стоимость питания по нормативу, исходя из фактически отработанного времени – 1285,71 руб.

• период удержания и результат расчета – 664,29 руб.

Удержание рассчитано.

Шаг 5. Сформируйте «Расчетный листок сотрудника».

Обратите внимание, что начисление «Оплата питания» отражено в нижней части расчетного листка, в разделе «Справочно». Удержание стоимости питания свыше нормы – отражено как обычно, в разделе «Удержание». В расчет строки «Долг предприятия на конец» сумма «Оплата питания» не включается, т.к. это доход в натуральной форме.

Можно, конечно, использовать в расчетах ввод фиксированными суммами, но старайтесь максимально автоматизировать процесс расчета, тем самым облегчить свою работу в дальнейшем.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

JComments

4) Кухня под боком

Достаточно привычным вариантом на сегодня является переоборудование одного из кабинетов компании под кухню, оснастив ее различной бытовой техникой и мебелью. В ст. 223 «Санитарно-бытовое и лечебно-профилактическое обслуживание работников» ТК РФ предусмотрена обязанность работодателя по благоустройству помещения для приема пищи в течение рабочего времени.

Бесплатное питание – как норма

Бесплатное питание в организации предусмотрено законом лишь для отдельных категорий персонала. Перечень этих профессий, должностей и производств определен приказом Минздравсоцразвития России от 16.02.2009 г. № 46н.

При этом НДФЛ и взносы на обязательное пенсионное (социальное, медицинское) страхование не начисляются (п. 3 ст. 217 НК РФ, п. 2 ч. 1 ст. 9 ФЗ от 24.07.2009 г. № 212-ФЗ).

Нормативы, по которым следует оборудовать помещение для приема пищи, установлены в СНиП 2.09.04-87 «Административные и бытовые здания» (утв. постановлением Госстроя СССР от 30.12.1987 г. № 313). Так, согласно п. 2.48 – 2.52 СНиП 2.09.04-87, если количество работников составляет менее 30 человек в смену, можно оборудовать комнату для приема пищи (при численности до 200 человек – столовую или столовую-раздаточную).

Чтобы обосновать расходы на выделение помещения под обеденную комнату, а также покупку бытовой техники, в коллективном договоре или локальном нормативном акте следует прописать условие о предоставлении работникам данного помещения для приема пищи.

На основании пп. 7 п. 1 ст. 264 НК РФ затраты на обустройство обеденных комнат должны учитываться как прочие расходы, связанные с производством и реализацией товаров (работ, услуг).

Если стоимость приобретенной мебели и техники для оснащения кухни превысила 40 тыс. рублей, а срок службы составляет более 12 месяцев, ее придется погашать путем начисления амортизации (п. 1 ст. 256 НК РФ).

Как работодатель обеспечивает питание сотрудников

Оплата питания сотрудников

Форма, в которой компания обеспечивает сотрудников питанием, зависит от особенностей деятельного организации, количества сотрудников в штате, месторасположения предприятия и прочих обстоятельств.

В настоящее время широкое распространение получили следующие способы обеспечения сотрудников питанием:

- питание в столовой предприятия;

- доставка обедов в офис;

- компенсация расходов на питание на основании чеков учреждений общепита.

Рассмотрим особенности реализации каждого из вышеперечисленных способов:

- Питание в собственной столовой. В данном случае работодатель обеспечивает питание сотрудников в столовой, которая является структурным подразделением предприятия. Сотрудники получают обеды на основании талонов, купонов, либо на основании документа, подтверждающих действующее трудоустройство на предприятии (например, пропуск или удостоверение). Обеды могут выдаваться как порционно, так и форме шведского стола.

- Доставка обедов в офис. Если речь идет о небольшой фирме, то содержание собственной столовой для обеспечения питания сотрудников для работодателя является нецелесообразным. Компании с небольшим штатом сотрудников, как правило, заказывают обеды в офис, тем самым получая услуги от сторонней организации.

- Возмещение расходов на питание. Нередки случаи, когда работодатель оплачивает питание не всем работникам, а только сотрудникам определенного подразделения или топ-менеджерам. В таком случае организация производит возмещение расходов, фактически понесенных сотрудником и подтвержденных соответствующими документами.

Персонификация данных

Суммы, перечисленные на питание работников, являются их доходом в натуральной форме и подлежат обложению НДФЛ (п. 1 ст. 210, пп. 1 п. 2 ст. 211 НК РФ).

При организации питания по принципу шведского стола размер такого натурального дохода по конкретному работнику установить не получится. Минфин России признает, что при отсутствии возможности персонифицировать и оценить экономическую выгоду, полученную каждым работником, дохода, облагаемого НДФЛ, не возникает (письмо ведомства от 15.04.2008 г. № 03-04-06-01/86, постановление ФАС Уральского округа от 20.08.2009 г. № Ф09-5950/09-С2).

И все же, чтобы избежать претензий контролирующих органов, целесообразно организовывать питание сотрудников таким образом, чтобы можно было определить доход, полученный каждым из них.

Что касается компенсаций и дотаций, то эти формы оплаты питания облагаются НДФЛ. Удержать исчисленную сумму налога необходимо непосредственно из доходов работника при их фактической выплате (п. 4 ст. 226 НК РФ). При этом удерживаемая сумма налога не может превышать 50% суммы выплаты.

Хвостатый сотрудник

Собака, как известно, друг человека, но еще верный и надежный охранник. Чтобы обезопасить свою контору от посещения незваных гостей, руководство некоторых компаний принимает простое решение – поставить у входа будку и посадить на цепь сторожевую собаку. И все бы хорошо, вот только во избежание претензий со стороны контролирующих органов содержание питомцев придется производить по нормам, установленным клубами собаководства, в зависимости от породы сторожевых собак (п. 4 письма ГНИ по г. Москве от 24.11.1998 г. № 11-13/35186).

В бухгалтерском учете затраты на содержание собак учитываются на счете 26 «Общехозяйственные расходы». В налоговом учете такие расходы правильно будет отнести к прочим расходам (пп. 6 п. 1 ст. 264 НК РФ).

Не забудем начислить и страховые взносы: ими подлежат обложению во внебюджетные фонды выплаты в пользу работников, произведенные в рамках трудовых правоотношений, в том числе предусмотренные трудовыми и коллективными договорами, локальными нормативными актами (письма Минздравсоцразвития России от 19. 05. 2010 г. № 1239-19 и от 5.08.2010 г. № 2519-19).

…а судьи – против страховых взносов

Однако главная ценность «шведского стола» – это возможность избежать страховых взносов. Как и НДФЛ, страховые взносы имеют адресный (персональный) характер. Если установить базу для обложения взносами по каждому сотруднику нельзя, то и взносы платить не с чего.

Здесь суды солидарны с компаниям. Арбитры утверждают, что выплаты социального характера, не являющиеся стимулирующими и не зависящие от квалификации сотрудника, сложности, качества, условий выполнения работы, не относятся к оплате труда, а значит, не облагаются страховыми взносами (постановления Президиума ВАС РФ от 3 декабря 2013 г. № 10905/13, от 14 мая 2013 г. № 17744/12). Это установленные коллективным договором:

- единовременные выплаты в связи с выходом на пенсию;

- материальная помощь одиноким родителям;

- стипендии по ученическим договорам, поскольку они не являются выплатами ни в рамках трудовых, ни гражданско-правовых отношений;

- оплата работодателем аренды помещений для приглашенных на работу иногородних сотрудников;

- компенсация части родительской платы за содержание ребенка в дошкольном учреждении;

- оплата санаторно-курортных путевок для работников;

- стоимость бесплатного питания для сотрудников и др.

О том, что стоимость бесплатного питания не включают в базу по страховым взносам, говорится и в постановлении Арбитражного суда Северо-Кавказского округа от 3 марта 2016 года № А32-6050/2015.

Спорили страхователь и ПФР. На основании коллективного договора и приказа руководителя фирма частично возмещала работникам расходы на питание. По каждому работнику бухгалтерия вела аналитический учет обедов и удерживала НДФЛ. Инспекторы из ПФР сочли, что на суммы возмещения нужно начислять страховые взносы, поскольку при удержании НДФЛ эти суммы включались в совокупный доход работников.

Но судьи чиновников не поддержали. Спорные выплаты не являлись ни оплатой труда, ни компенсацией затрат, понесенных работниками при исполнении трудовых обязанностей. Включение этих сумм в базу по НДФЛ не означает, что эти они признаются частью оплаты труда. А значит, страховые взносы на них начислять не нужно.

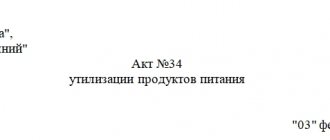

Ежедневная выдача бесплатного питания должна быть документально оформлена.

В настоящее время унифицированной формы для данной операции не предусмотрено, поэтому организация может разработать ее сама и отразить в учетной политике, обратив внимание на то, чтобы форма содержала все обязательные реквизиты, предусмотренные п.2 ст. 9 ФЗ от от 06.12.2011г. N 402-ФЗ «О бухгалтерском учете».

Молоко и иное лечебно-профилактическое питание, приобретенное для выдачи работникам, принимается к бухгалтерскому учету в составе материально-производственных запасов (дебет счета 10 «Материалы») по фактической себестоимости, равной сумме фактических затрат на его приобретение без НДС, а при выдаче списывается в дебет одного из счетов 20 «Основное производство» с кредита счета 10.

Для всех остальных работников в ст. 41 ТК РФ установлено, что в коллективном договоре может быть предусмотрена обязанность работодателя по частичной или полной оплате питания работников. Для этого в разделе, посвященном оплате труда, нужно указать, что «работодатель обязуется предоставлять работникам бесплатные обеды», а в трудовых договорах необходимо дать ссылку на соответствующий пункт коллективного договора.

ОПАСНЫЕ РАСХОДЫ «УПРОЩЕНЦЕВ» (УСН: ДОХОДЫ — РАСХОДЫ)

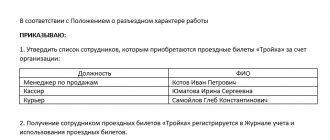

Также необходимо необходимо оформить следующие внутренние организационно-распорядительные документы:

- издать приказ руководителя об организации бесплатного питания работников организации;

- вести табельный учет рабочего времени, позволяющий ежемесячно определять число реально работающих сотрудников, получивших бесплатное питание, в разрезе отделов организации (без учета работников, находящихся в отпусках, командировках, на больничных и т.д.);

- ежедневное меню, утверждаемое уполномоченным лицом (например, отдел по работе с персоналом). Два последних документа можно и не издавать, если исполнитель по окончании месяца предоставляет отчет, где будет указано количество сотрудников, меню (перечень продуктов).

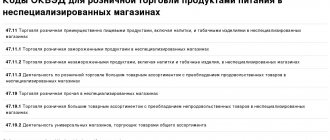

Бухгалтерский учет питания сотрудников зависит от способа предоставления такого питания, ими могут быть:

- заказ услуг общественного питания у сторонних организаций с доставкой обедов в офисзаказчика (услуги кейтеринга);

- организация питания работников в столовой (кафе) на территории организации общественного питания;

- создание собственной столовой, в которой работникам предоставляются бесплатные обеды;

- организация «шведского стола»;

- выплата денежной компенсации работникам на питание.

При заказе услуг общественного питания у сторонних организаций, в бухгалтерском учете организации делаются следующие записи:

| Дебет 60 «Расчеты с поставщиками и подрядчиками» | Кредит 51 «Расчетные счета» | Оплачена стоимость обедов |

| Дебет счета 70 «Расчеты с персоналом по оплате труда» | Кредит счета 60 «Расчеты с поставщиками и подрядчиками» | Отпущены обеды работникам |

| Дебет счетов 20 (25, 26) «Основное производство» | Кредит счета 70 «Расчеты с персоналом по оплате труда» | Стоимость обедов включена в состав расходов на оплату труда |

| Дебет счетов 20 (25, 26) «Основное производство» | Кредит счета 69 «Расчеты по социальному страхованию и обеспечению» | Начислены страховые взносы |

| Дебет счета 68 «Расчеты по налогам и сборам» | Кредит счета 70 «Расчеты с персоналом по оплате труда» | Удержан НДФЛ со стоимости обедов |

Второй способ предоставления питания мало чем отличается от первого, и в том и в другом случае, между организациями заключается договор возмездного оказания услуг. Разница состоит только в характере самой услуги, что касается порядка бухгалтерского учета, то он аналогичен учету при заказе услуг общественного питания у сторонних организаций.

НУЖЕН АУДИТ НАЛОГОВ? ОБРАЩАЙТЕСЬ В ROSCO!

Некоторые организации открывают собственные столовые (кафе) и готовят обеды самостоятельно. При осуществлении данного вида деятельности не следует забывать о санитарно-эпидемиологических требованиях, которым со стороны проверяющих органов оказывается повышенное внимание. Это касается всего цикла оказания услуг общественного питания, начиная с производства готовых блюд и кулинарной продукции и заканчивая созданием условий для ее приобретения. Так, например, в письме Роспотребнадзора (Письмо Федеральной службы по надзору в сфере защиты прав потребителей и благополучия человека от 22 августа 2007г. N 0100/8417-07-32 «Об усилении госсанэпиднадзора за оборотом пищевых продуктов», ГОСТ Р 50762-95 «Общественное питание. Классификация предприятий») указано, что особое внимание следует уделять предприятиям пищевой промышленности и предприятиям общественного питания, а также повысить эффективность Госсанэпиднадзора за производством эпидзначимой пищевой продукции, включая кондитерские и кулинарные изделия, мясо-молочные и рыбные продукты. При выявлении нарушений санитарных норм и правил следует применять меры административного принуждения вплоть до приостановления эксплуатации пищевых объектов и передачи материалов в следственные органы.

За нарушение санитарно-эпидемиологических требований к организации питания населения в специально оборудованных местах (столовых, ресторанах, кафе, барах и других местах), в том числе при приготовлении пищи и напитков, их хранении и реализации населению, может быть наложен административного штраф — на граждан в размере от одной тысячи до одной тысячи пятисот рублей; на должностных лиц — от двух тысяч до трех тысяч рублей; на лиц, осуществляющих предпринимательскую деятельность без образования юридического лица, — от двух тысяч до трех тысяч рублей или административное приостановление деятельности на срок до девяноста суток; на юридических лиц — от двадцати тысяч до тридцати тысяч рублей или административное приостановление деятельности на срок до девяноста суток (ст. 6.6 КоАП РФ).

При наличии у организации собственной столовой, бухгалтерский учет осуществляется следующим образом:

| Дебет счета 29 «Обслуживающие производства и хозяйства» | Кредит счета02 «Амортизация основных средств»или 10 «Материалы», 60 «Расчеты с поставщиками и подрядчиками» | Отражены затраты по оказанию услуг питания работников |

| Дебет счета 70 «Расчеты с персоналом по оплате труда» | Кредит счета 90 «Продажи» | Отражена передача продукции столовой в счет оплаты труда |

| Дебет счета 90 «Продажи», субсчет НДС | Кредит счета 68 «Расчеты по налогам и сборам» | Начислен НДС со стоимости оказанных столовой услуг исходя из рыночных цен |

| Дебет счета 90 «Продажи» | Кредит счета 29 «Обслуживающие производства и хозяйства» | Списана себестоимость переданногоработникомпитания |

Карта питания как инструмент контроля за всеми бизнес-процессами

Любую из выше перечисленных схем можно реализовать с помощью карты. Её выдают отдельно каждому сотруднику, а значит, база карт станет единой клиентской базой. Её используют как электронный пропуск, при оплате обеда, для контроля рабочего времени от питающихся до службы обслуживания. Карточка может быть магнитной, proximity, или не быть вообще пластиковой — виртуальная для личного счёта, браслет с штрих-кодом, электронный ключ, отпечаток пальцев и т.д.

Баланс пополняется предприятием, например вычетом из з.п. или в качестве дотаций, либо самим сотрудником в платёжных терминалах. С помощью такого терминала можно оформить предварительный заказ. Сотрудник вставляет карту в киоск и набирает блюда на сегодня, завтра, на неделю или месяц — как душе угодно. Заказ хранится в системе на его карте и доступен как владельцу карты, так и кассиру. Зная конечное количество блюд, кухня сможет просчитать требуемое количество ингредиентов на конкретный день, и максимально эффективно закупиться. Что это значит? Никаких излишек по салатам и кашам, нехватки любимого рагу или солянки. Так при наличии лицензии «РестАрт: Платёжный киоск» работник сможет самостоятельно управлять счётом и своим обедом в любое время и в любом месте, а предприятие получит сытого = довольного сотрудника и максимально эффективную работу кухни.

Карта так же служит и носителем информации о работниках. Не только для идентификации, но и о данных с оборотом, балансом, кредитом, ограничениями. В чеке может печататься состав заказа, сумма дотаций и сумма оплаты, сумма удержания и период. Отдельно предусмотрена печать отчёта по карте кассиром. Кстати, даже при потере карты расплатиться ей не получится. В «РестАрт: Администратор ДДС» можно задать пароль на карту, при оплате которой он будет запрашиваться.