Как часто начислять и выплачивать зарплату

В общем случае заработную плату начисляют по окончании каждого месяца. Величина зарплаты — это сумма, которую человек заработал в данном месяце.

Выплачивать зарплату нужно не реже чем раз в полмесяца (статья 136 ТК РФ). Чтобы выполнить это требование, сумму за месяц необходимо разбить на две части. Первую часть выдать сотрудникам до окончания месяца, то есть авансом. Вторую часть — после окончания месяца, когда будет известна итоговая величина зарплаты.

Рассчитайте аванс и зарплату с учетом всех актуальных на сегодня показателей

Сроки выдачи аванса и зарплаты в ТК РФ не установлены. Но действует правило: выдать деньги необходимо не позднее 15-ти календарных дней с даты окончания периода, за который они начислены. Каждый работодатель вправе утвердить собственные даты. Например, выплачивать аванс 25-го числа каждого месяца, а зарплату — 10-го числа месяца, следующего за отработанным. Главное, чтобы эти даты были зафиксированы внутренним нормативным документом (к примеру, приказом директора) и неукоснительно соблюдались. Если день выплаты аванса или зарплаты приходится на выходной или праздник, то деньги необходимо выдать накануне.

Что касается величины аванса, то она тоже не прописана в законе, и организации задают ее на свое усмотрение. На практике встречается два способа расчета аванса. Первый — взять месячный заработок сотрудника и умножить на 40% (можно на 30% или 50%). Второй способ — вычислить точную сумму зарплаты за фактически отработанную первую половину месяца. Такой подход приветствуется чиновниками (письмо Роструда от 08.09.06 № 1557-6), но не всегда применяется в жизни (подробнее о начислении аванса читайте в статье «Зарплата за первую половину месяца: как рассчитывать аванс и какие суммы из него удерживать»).

Что такое оклад по Трудовому кодексу

Термин «оклад», а также сопутствующие ему определения «базовый оклад», «должностной оклад» и «заработная плата» расшифрованы в ст. 129 ТК РФ. Чтобы понять, как рассчитать размер зарплаты из оклада, и применить подходящую формулу, разберемся с этими терминами:

На основании приведенных в ТК РФ определений оклад представляет собой минимальную фиксированную денежную сумму, которую работодатель обязан заплатить сотруднику за каждый отработанный месяц при условии выполнения возложенных на него должностных обязанностей.

Проверить, правильно ли вы установили оклады своим работникам, вам помогут рекомендации экспертов КонсультантПлюс. Получите бесплатный демо-доступ к системе и переходите в Готовое решение.

Заработная плата — более расширенное понятие, включающее помимо оклада различные доплаты, бонусы и премии, на которые работник имеет право.

Оклад и заработная плата совпадают по величине в том случае, если за полностью отработанный расчетный месяц сотруднику помимо оклада не будут начислены компенсационные и стимулирующие выплаты.

Заработную плату можно рассчитывать не только исходя из оклада, но и на основе тарифной ставки — фиксированного размера оплаты труда за выполнение нормы труда определенной сложности за единицу времени (час, день, декаду, месяц) без учета компенсаций и доплат.

Формулы расчета зарплаты по окладу и исходя из тарифной ставки отличаются. Далее расскажем, как правильно рассчитать зарплату по окладу.

Когда рассчитывать и выплачивать отпускные и пособия по больничным листам

Если в течение месяца сотрудник ушел в отпуск, то бухгалтер обязан выдать отпускные не позднее, чем за три дня до начала отдыха (речь идет о календарных днях — письмо Минтруда от 30.07.14 № 1693-6-1). Это значит, что в отличие от обычной зарплаты, отпускные необходимо рассчитать, не дожидаясь окончания месяца. Времени для этого достаточно, ведь уведомить работника об отпуске нужно не позднее, чем за две недели до начала отдыха, и чаще всего именно в эти сроки оформляют и приказ об отпуске.

С пособием по больничному листу ситуация другая. Рассчитать и выплатить его можно вместе с заработной платой, то есть после завершения месяца, в котором сотрудник принес закрытый больничный в бухгалтерию.

Работать с электронными больничными и сдавать всю сопутствующую отчетность через «Контур.Экстерн»

Сроки выплаты аванса

Работодатель должен самостоятельно определить сроки выплаты аванса работникам. Это должна быть конкретная дата месяца, которой работодатель должен строго придерживаться. В случае когда дата выплаты аванса попала на выходной или праздник, то платеж перечисляется заблаговременно. В остальных случаях выплачивать аванс досрочно нежелательно, так как это может вызвать претензии инспекторов.

За несвоевременную выплату аванса работодателю грозит материальная и административная ответственность. Если работодатель просрочил выплату, то вместе с авансом он должен выплатить сотруднику компенсацию за просрочку. Она определяется в размере согласно положениям принятых на предприятии локальных нормативно-правовых актов или по нормам Трудового кодекса.

В трудовом законодательстве сказано, что размер такой компенсации составляет не менее 1/150 ключевой ставки ЦБ за каждый день просрочки. Компенсация платится даже в том случае, когда вина работодателя в возникновении просрочки (например, имел место технический сбой) отсутствовала.

Законодательно сроки выплаты аванса не закреплены. Но с учетом зафиксированных здесь правил заработная плата должна платиться за отработанный сотрудником период не позднее 15 числа месяца, который следует за расчетным. Временной промежуток между авансом и окончательным расчетом максимально составляет 15 дней.

С учетом вышеуказанных правил аванс подлежит к выплате с 16 по последнее число месяца (нежелательно платить его в последний день месяца), а окончательный расчет – с 1 по 15 число.

Работодателю не допускается использовать размытые формулировки при определении сроков аванса: например, аванс подлежит к выплате «до 20 числа месяца» или «с 16 по 20 число». Это должна быть конкретная дата, иначе нарушаются законодательные требования.

Какая кадровая информация нужна бухгалтеру для начисления зарплаты

Чтобы правильно рассчитать зарплату работника за прошедший месяц, бухгалтер должен располагать следующими сведениями:

- дата, с которой сотрудник приступил к работе (по вновь принятым сотрудникам);

- система оплаты труда, установленная для сотрудника (в большинстве случаев — повременная или сдельная);

- величина вознаграждения, установленного для сотрудника (размер оклада, тарифная ставка и проч.);

- время, фактически отработанное в течение месяца (при повременной системе), либо объем произведенной продукции или оказанных услуг (при сдельной системе);

- дата, с которой сотрудник прекратил работу (по уволенным сотрудникам).

Эта информация поступает в бухгалтерию из отдела кадров. Как правило, кадровики передают бухгалтерам ксерокопии приказов о приеме и увольнении, приказов на отпуск, трудовых договоров, штатного расписания и табели учета рабочего времени. Если в компании установлена программа для начисления заработной платы, то кадровики заносят в нее данные, а бухгалтерия на их основании производит расчеты.

Составить штатное расписание по готовому шаблону Попробовать бесплатно

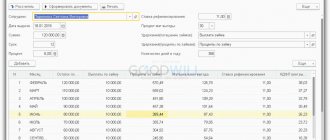

Расчет страховых взносов

Про страховые взносы было подробно написано в предыдущей статье, рассчитаем их для данного примера.

Взнос в ПФР = итоговая начисленная зарплата * 22% = 154429 * 22% = 33974.

Взнос в ФСС = итоговая начисленная зарплата * 2,9% = 154429 * 2,9% = 4478.

Взнос в ФФОМС = итоговая начисленная зарплата * 5,1% = 154429 * 5,1% = 7876.

Итого сумма страховых взносов = 33974 + 4478 + 7876 = 46328.

Проводки по заработной платы

| Сумма | Дебет | Кредит | Название операции |

| 154429 | 20 (44) | 70 | Начисленная зарплата списана на себестоимость продукции, услуг, товаров |

| 18646 | 70 | 68 | Учтен НДФЛ |

| 135783 | 70 | 50 | Выплачена заработная плата работника |

| 46328 | 20 (44) | 69 | Начисленные страховые взносы списаны на себестоимость продукции, услуг, товаров. |

На этом пример расчета и начисления заработной платы работникам закончен. Напомню, что для выплаты зарплаты необходимо заполнить первичный документ – расчетно-платежную ведомость по форме Т-49 либо отдельно расчетную ведомость Т-51 и платежную ведомость Т-53.

В следующих статьях рассмотрим, как рассчитываются отпускные на предприятии и приведем примеры расчета.

Как рассчитать зарплату при окладной системе оплаты труда

Окладная система — это разновидность повременной системы оплаты труда. Она подразумевает, что в случае полностью отработанного месяца работник получает фиксированную сумму денег, то есть оклад. На таких условиях трудятся, как правило, офисные работники: руководители, администраторы, бухгалтеры и проч.

Если месяц отработан не полностью, то работнику выплачивают часть оклада, пропорциональную фактически отработанному времени.

Пример 1

Оклад сотрудника составляет 45 000 руб. Ноябрь отработан не полностью: с 12 по 18 ноября сотрудник уходил в отпуск, с 27 по 30 ноября брал больничный.

Бухгалтер посмотрел, что по табелю учета рабочего времени сотрудник находился на службе 12 рабочих дней. Всего в ноябре 21 рабочий день. Таким образом, зарплата работника за ноябрь, не считая отпускных и пособия по болезни, составляет 25 714 руб.(45 000 руб.: 21дн. х 12 дн.).

Особенности расчета заработной платы вручную (без калькулятора)

Трудовым законодательством дано определение оклада и заработной платы (ст. 129 ТК РФ):

- оклад — фиксированный размер оплаты труда работника за календарный месяц без учета компенсационных, стимулирующих и социальных выплат;

- стимулирующие выплаты — доплаты и надбавки стимулирующего характера (премии и поощрительные выплаты);

- компенсационные выплаты — доплаты и надбавки компенсационного характера (за работу в особых климатических условиях или в особых условиях и иные выплаты);

- заработная плата — вознаграждение за труд, которое состоит из оклада с учетом компенсационных и стимулирующих выплат. В разговорной речи употребляется понятие «зарплата грязными» или зарплата gross;

- заработная плата «на руки» — размер оплаты труда, подлежащий выдаче работнику, или начисленная заработная плата за вычетом НДФЛ. В разговорной речи иногда именуют «выплата чистыми» или зарплата net, и подробный расчет заработной платы по окладу калькулятор только что помог нам сделать.

Системы оплаты труда

Организация самостоятельно разрабатывает систему финансовой мотивации сотрудников. Разным категориям работников устанавливается разная система выплат. Основными системами оплаты труда являются:

- должностной оклад;

- тарифная ставка.

Размер выплат по должностному окладу зависит от занимаемой должности. Эту систему используют для вознаграждения специалистов с широким объемом работы. Директорам, юристам, инженерам, бухгалтерам и прочим специалистам, производя расчет зарплаты по окладу, калькулятор понадобится каждый раз, когда им проводят индексацию выплат.

Оплата труда по тарифной ставке устанавливается как размер вознаграждения за выполнение нормы. Этот способ используют в основном для рабочих-повременщиков и рабочих-сдельщиков (токарь, строитель, комбайнер и т. д.).

Сроки расчета и выплаты заработной платы

Дата выплаты устанавливается в одном из следующих документов: правилах внутреннего трудового распорядка, коллективном договоре или трудовом договоре. Заработная плата выплачивается не реже чем каждые полмесяца (ст. 136 ТК РФ). Окончательный расчет за месяц производится не позднее 15 числа.

На практике период выплаты устанавливают, не учитывая способы, как рассчитывается зарплата по окладу на онлайн-калькуляторе, а в следующем порядке:

- выплата аванса — с 16-го по 30-е (31-е) число текущего месяца;

- окончательный расчет за месяц — с 1-го по 15-е число следующего месяца.

При совпадении дня выплаты с выходным или нерабочим праздничным днем выплата производится накануне этого дня (ст. 136 ТК РФ).

ВАЖНО!

В письме Минтруда России от 05.08.2013 № 14-4-1702 при рассмотрении вопроса об определении размера аванса разъяснено, что размеры аванса ТК РФ не регулирует. В письме от 10.08.2017 № 14-1/В-725 ведомство напомнило, что уменьшать аванс по зарплате, по сравнению с реально заработанными деньгами, недопустимо.

Обычно применяют следующие способы расчета аванса:

- пропорционально отработанному времени;

- в процентах от оклада;

- в фиксированной сумме.

Организация выбирает для себя наиболее удобные способы и сроки оплаты.

Как посчитать без калькулятора, сколько дадут «на руки»

Реальную сумму к выдаче определяют по формуле:

ЗП = О / Дм × Од,

где:

- ЗП — заработная плата за месяц (gross);

- О — должностной оклад согласно штатному расписанию или трудовому договору;

- Дм — количество дней в месяце;

- Од — фактически отработано дней в месяце.

Когда размер заработной платы известен, определим сумму НДФЛ:

НДФЛ = ЗП × 13 %,

где:

- ЗП — начисленная заработная плата за месяц;

- 13% — ставка НДФЛ для физических лиц, являющихся налоговыми резидентами РФ (п. 1 ст. 224 НК РФ).

Определим размер заработной платы «на руки» (Net).

Net = ЗП — НДФЛ,

где:

- Net — размер заработной платы, которую выдадут работнику за отработанный месяц.

Количество рабочих дней

Предложенный алгоритм подойдет, если работник трудился целый месяц, без пропусков и командировок. Рабочее время (норма) не должно превышать 40 часов в неделю (ст. 91 ТК РФ).

Количество отработанных дней в месяце определяется по табелю учета рабочего времени.

В случае работы неполный месяц расчет заработной платы по окладу производят иначе. Например: прием на работу или увольнение в середине месяца. Оплата происходит с учетом фактически отработанных дней в месяце.

Средний заработок

При нахождении в командировке, при сокращении и в других случаях, предусмотренных ст. 139 ТК РФ, оплата происходит на основании среднего заработка.

Расчет средней заработной платы определяется по формуле:

СЗП = (ЗП + СВ) / Д,

где:

- СЗП — средняя заработная плата;

- ЗП — фактически начисленная зарплата за 12 месяцев, предшествующих моменту выплаты;

- СВ — начисленные стимулирующие выплаты, предусмотренные системой оплаты труда, за период, за исключением сумм материальной помощи;

- Д — количество дней, фактически отработанных за 12 месяцев, предшествующих моменту выплаты.

ВАЖНО!

Один средний заработок не включается в другой, т. е. при исчислении среднего заработка из расчетного периода исключается время, в течение которого за работником сохранялся средний заработок, в соответствии с законодательством РФ.

Эксперты КонсультантПлюс разобрали вопрос, когда работник опаздывает на работу два дня подряд: в первый день — на 1,5 часа, во второй день — на 1 час — как это отразить в табеле учета рабочего времени и рассчитать заработную плату (оклад полностью или за минусом неотработанных часов). Используйте эти инструкции бесплатно.

Как рассчитать зарплату при тарифной системе оплаты труда

Тарифная система также относится к повременной системе оплаты труда. Суть ее в том, чтобы оплачивать работнику количество фактически отработанных единиц времени (часов или дней), исходя из часового или дневного тарифа.

Чаще всего тарифная система используется при сменном графике работы. В этом случае нужно помнить, что согласно статье 154 ТК РФ за труд в ночное время, то есть с 22.00 до 6.00, полагается доплата минимум 20 %.

Пример 2

Для работника установлена тарифная ставка 300 рублей в час. В ноябре сотрудник отработал 7 смен по 24 часа. Итого фактически отработанное время составило 168 часов (7 смен х 24 часа), работа в ночное время — 56 часов.

Бухгалтер рассчитал зарплату за ноябрь. Она равна 53 760 руб.((168 часов х 300 руб.) + (56 часов х 300 руб. х 20%)).

Кроме того, нужно помнить, что если смена пришлась на праздничный день (23 февраля, 1 мая и проч.), то оплату следует производить как минимум в двойном размере (ст. 153 ТК РФ)

Добавим, что при сменном графике работы часто применяют суммированный учет рабочего времени. Подробно о нем мы писали в статье «Суммированный учет рабочего времени: общие правила и отдельные тонкости».

Рассчитывать «сложную» зарплату при разных системах оплаты труда

Общие положения о зарплате

ТК РФ расшифровывает такое понятие, как заработная плата (ЗП), в статье 129. В данной статье говорится о том, что ЗП — это вознаграждение за труд. Его размер зависит от квалификации самого работника, а также сложности, качества и количества проделанной работы.

Структура ЗП имеет следующий вид:

- основная часть (ОС);

- выплаты компенсационного характера (ВКХ);

- стимулирующие выплаты (СВ).

ОС можно условно считать базовой из-за того, что её выплата осуществляется согласно должностному окладу в соответствии с отработанным временем.

ВКХ — производятся тогда, когда работа ведётся в условиях, отличающихся от нормальных или привычных. В данную категорию можно отнести выплаты по особым условиям.

Таблица: выплаты компенсационного характера и их размер

| Основания для возникновения ВКХ | Исчисление размера выплаты |

| Работа в сверхурочное время за первые два часа работы | Полуторный размер часовой зарплатной ставки |

| Работа в сверхурочное время за последующие часы работы | Двойной размер часовой зарплатной ставки |

| Работа в ночное время (с 22:00 по 06:00) | Доплата за каждый час работы не менее 20% части оклада за час работы |

| Работа в праздничные и выходные дни | Однодневная часть оклада в пределах месячной нормы и двойная часть оклада при работе сверх месячной нормы |

| Совмещение профессий, увеличение объёма работы, исполнение обязанностей временно отсутствующего работника | Согласно письменному соглашению сторон |

| Тяжёлые и вредные условия труда | До 12% от оклада |

| Особо тяжёлые и вредные условия труда | До 24% от оклада |

| Работа в особых климатических условиях | Районные коэффициенты |

| Труд в пустынных и безводных местностях | Коэффициенты |

| Работа в высокогорных районах | |

| Трудовой стаж в районах Крайнего Севера, | Процентные надбавки |

| Работа в южных районах Дальнего Востока | |

| Трудовая деятельность в Красноярском крае | |

| Стаж в Иркутской и Читинской областях | |

| Работа в Республике Бурятия | |

| Трудовой стаж в Республике Хакасия |

Помимо оклада, за свой труд работник может получить различные дополнительные выплаты

СВ — различные поощрительные надбавки и доплаты, цель которых заключается в материальном поощрении. Каждый образцовый сотрудник хоть раз в своей трудовой деятельности получал премию за успешно проделанную работу. Психологический фактор такой выплаты в том, что человек ощущает свою значимость в глазах руководства и начинает работать лучше.

Оклад — это определённая сумма вознаграждения за выполняемые сотрудником трудовые обязанности. Начисление оплаты за выполнение трудовых функций осуществляется, как правило, за один календарный месяц.

Базовый оклад — минимальный размер оплаты труда государственного или муниципального служащего в соответствии с его квалификацией. Следовательно, чем выше квалификация работника, тем будет выше его базовый оклад.

Главное отличие оклада от базового оклада в том, что обычный оклад назначается в негосударственных организациях, в то время как базовый оклад определяют работникам, трудящимся в государственных органах.

Совсем иной категорией оплаты труда (ОТ) можно назвать аванс. Аванс — это частичная ОТ за первую половину месяца (ТК РФ, ст. 136). Следовательно, если работодатель выплачивает ЗП один раз в месяц — это является прямым нарушением в соответствии с ТК РФ.

Аванс — это разговорный термин, привычный как для работников, так и для работодателей, в Трудовом кодексе РФ вы его не найдёте.

Стоит выделить такое понятие, как минимальный размер оплаты труда (МРОТ). МРОТ — фиксированный размер суммы, устанавливаемый государством. ЗП, назначаемая сотруднику, не может быть ниже этой суммы. Величина рассматриваемого понятия нужна и для расчёта различных пособий за счёт ФСС.

С 01.01.2018 года размер МРОТ равен 9 489 руб., а с 01 мая 2018 года МРОТ увеличится до 11 163 руб.

Видео: минимальный размер оплаты труда

https://youtube.com/watch?v=i5I9TZBulXw

Максимальная величина ОТ для работодателей может быть любой: руководитель устанавливает работнику различную величину ЗП на своё усмотрение (не ниже МРОТ, естественно). Единственным моментом будет тот факт, что государство каждый год устанавливает максимальный показатель по ОТ с целью исчисления пособий ФСС и взносов ПФР. В этом году нужно придерживаться лимита на сумму 876 000 руб. При расчёте пособий ФСС этот показатель — это лимит денежных средств, а следовательно, работодатель не сможет выплатить сотруднику сумму пособия больше, чем это установлено. Взносы ПФР, напротив, будут ниже, если в течение года сумма заработка превысила этот предел.

Хотелось бы ещё отметить тот факт, что наниматели для выплаты ОТ используют различные формы, которые оговариваются с работником изначально и закрепляются документально. Исходя из выбранной формы, ЗП будет начисляться определённым образом: сдельным (величина не зависит от объёма, в расчёт идёт затраченное время на работу) или повременным (временной фактор не имеет значения, важен объем работы).

Как рассчитать отпускные

При определении суммы отпускных и компенсации за неиспользованный отпуск прежде всего необходимо вычислить среднедневную сумму заработка. Ее формула зависит от того, полностью ли отработан расчетный период, то есть 12 календарных месяцев, предшествующих месяцу начала отпуска.

Если расчетный период отработан полностью, то среднедневной заработок равен зарплате, начисленной в течение расчетного периода, разделенной на 12 месяцев и на среднемесячное число календарных дней (оно равно 29,3).

Если расчетный период отработан не полностью, то зарплату, начисленную в течение расчетного периода, нужно разделить на некое число. Чтобы его найти, нужно количество полностью отработанных месяцев умножить на 29,3 и прибавить число календарных дней в не полностью отработанных месяцах.

Вычислив среднедневной заработок, умножаем его на количество календарных дней отпуска. В итоге получится сумма отпускных (или компенсации за неиспользованный отпуск), которая выдается на руки сотруднику.

Рассчитывайте зарплату и отпускные в веб‑сервисе

Подробнее о расчете отпускных читайте в статье «Как рассчитать отпускные в 2022 году».

Итоги

Почасовая оплата труда — один из видов повременной системы, когда для исчисления заработной платы по каждому конкретному работнику устанавливается расценка за один час работы и считается количество отработанных им часов. При этом величина расценки должна быть такова, что при отработке месячной нормы работнику начислили не меньше МРОТ, который в 2022 году равен 12 792,00 руб.

Все условия, касающиеся расчета и выплаты заработной платы при оговариваемой системе, включаются в текст трудового договора или локальных нормативных актов компании. То есть работник должен быть ознакомлен с тем, на основании каких принципов происходит исчисление его месячного заработка.

Источники: Трудовой кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Как рассчитать пособие по больничному листу

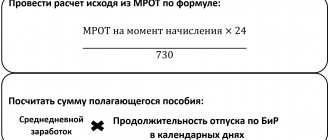

Здесь также нужно вычислить среднедневной заработок, однако алгоритм для его расчета будет иным, нежели в случае с отпускными.

Сначала следует посчитать так называемый средний заработок. В общем случае его определяют за два календарных года, предшествующих году начала болезни. Так, если больничный выписан в 2022 году, то средний заработок считаем за 2022 и 2022 годы. В средний заработок входят все выплаты в пользу работника, на которые начислялись страховые взносы. В частности, отпускные и квартальные премии попадают в средний заработок, а больничные и декретные — не попадают.

Затем нужно вычислить средний дневной заработок. Для этого взять средний заработок и разделить на 730. Полученную сумму умножить на процент, соответствующий страховому стажу. Если стаж 8 и более лет — на 100%. Если стаж от 5 до 8 лет — на 80%. Если стаж менее 5 лет — на 60%. В итоге мы получим размер дневного пособия по временной нетрудоспособности. Его следует умножить на количество календарных дней болезни. Результатом этого умножения и будет итоговая величина пособия.

ВАЖНО

С апреля 2022 года действует правило. Если пособие по временной нетрудоспособности в расчете за полный календарный месяц менее МРОТ (12 130 руб.), то больничные выплачиваются в размере МРОТ за полный календарный месяц. Тогда размер дневного пособия — это МРОТ, деленный на число календарных дней месяца, на который приходится болезнь. Общий размер выплаты — это дневное пособие, умноженное на число календарных дней болезни в каждом календарном месяце. Если введен районный коэффициент, то МРОТ определяется с учетом такого коэффициента (подробнее см.: «Больничные в 2022 году: временный порядок расчета пособий сделали постоянным»).

Для пособий по беременности и родам предусмотрены свои особенности. Средний заработок считаем так, как описано выше, а вот средний дневной заработок — по-другому. Разница в том, что средний заработок мы делим не на 730 дней, а на количество календарных дней в двух предыдущих годах за минусом дней, когда женщина была на больничном, в декретном отпуске, в отпуске по уходу за ребенком; а также дополнительных оплачиваемых выходных по уходу за детьми-инвалидами и дней, когда женщину освобождали от работы по законам РФ с полным или частичным сохранением зарплаты. Полученную сумму всегда умножаем на 100% вне зависимости от страхового стажа.

Рассчитайте зарплату и пособия по актуальным на сегодня правилам

Начиная с 2022 года, во всех регионах вводится следующая система. Пособие по временной нетрудоспособности за первые 3 дня работник получает от работодателя, за все остальные дни — напрямую от ФСС. Пособие по БИР в полном объеме — напрямую от ФСС (см. «С 2021 года во всех регионах России пособия будут выплачиваться напрямую из ФСС»).

Подробнее о начислении больничных можно прочитать в статье «Оплата больничного листа в 2022 году».

Порядок расчёта и начисления зарплаты

Если сотрудник получает вознаграждение за свой труд в виде оклада, то бухгалтер по расчёту зарплаты использует следующий алгоритм действий:

- Установленный оклад делится на количество рабочих дней в месяце.

- Полученная сумма умножается на количество фактически отработанных дней в месяце.

- Из полученной суммы вычитается 13% НДФЛ. Итоговая сумма выдаётся работнику на руки либо перечисляется на карту.

Бухгалтер Л.В. Сидорова каждый месяц получает ЗП в соответствии с установленным окладом в размере 25 000 руб. Выясним, какая сумма будет начислена бухгалтеру при отработке полного рабочего месяца.

25 000 х 13% = 3 250 руб. — сумма НДФЛ.

25 000 – 3 250 = 21 750 руб. — итоговая сумма ЗП, которая будет начислена Л.В. Сидоровой за прошедший месяц.

Расчёт ЗП за неполный отработанный месяц

Инженер С.В. Иванов отработал неполный месяц, так как был принят на работу с 11 сентября 2022 г. Сумма его оклада составляет 30 000 руб. Необходимо выяснить, какую сумму нужно начислить С.В. Иванову за сентябрь (в месяце 21 рабочий день).

30 000 руб. / 21 день = 1428,57 руб. — сумма, которая начисляется работнику за рабочий день.

1428,57 х 15 = 21 428,55 руб. — сумма ЗП до вычета НДФЛ.

21 428,55 х 13% = 2 786 руб. — НДФЛ.

21 428,55 – 2 786 = 18 642,55 руб. — сумма, которую нужно перечислить С.В. Иванову на карту за сентябрь 2022 г.

Исчисление премии

При утверждении премии алгоритм расчёта должен остаться прежним, но с небольшой поправкой.

- Оклад делится на количество рабочих дней.

- Полученная сумма умножается на количество отработанных дней.

- К полученной сумме прибавляют сумму премии.

- Итоговая сумма (оклад + премия) облагается НДФЛ.

Секретарю Н.В. Селиверстовой утвердили премию в размере 3 000 руб. за июль 2022 г. Оклад секретаря оставляет 15 000 руб. Нужно узнать размер начисления ЗП за месяц Н.В. Селиверстовой.

15 000 + 3 000 = 18 000 руб. — сумма ЗП и премии за июль 2017 г.

18 000 х 13% = 2 340 руб. — НДФЛ.

18 000 – 2 340 = 15 660 руб. — сумма начисления за июль 2017 г.

Расчёт ЗП с учётом районного коэффициента

Несколько иначе происходит расчёт ЗП для тех сотрудников, которые получают доплату из-за работы в неблагоприятных условиях. Известно, что при этом в расчёт попадает районный коэффициент, а в некоторых случаях и процентная надбавка.

За труд в неблагоприятных климатических условиях работник получает особые надбавки к зарплате

Районный коэффициент регулируется следующими нормативно-правовыми актами:

- статья 316 ТК РФ перечисляет регионы, где используются коэффициенты;

- Закон РФ от 19.02.1993 № 4520–1 «О государственных гарантиях и компенсациях для лиц, работающих и проживающих в районах Крайнего Севера и приравненных к ним местностях» регламентирует условия начисления коэффициента.

Величина районного коэффициента напрямую зависит от территории, на которой осуществляется трудовая деятельность работника. Самый большой коэффициент установлен для персонала Якутии, Сахалинской области, Чукотки и Ледовитого океана (коэффициент равен 2%). Районный коэффициент выступает в качестве компенсации за неблагоприятные климатические условия.

Надбавка и районный коэффициент — это разные понятия, так как способ расчёта у них разный. Надбавка увеличивает ЗП на определённый процент, который зависит от района трудоустройства и стажа работы. Районный коэффициент — показатель, который начисляется работникам определённых местностей.

Алгоритм расчёта с учётом районного коэффициента будет иметь вид:

- Расчёт ЗП (оклад, делённый на количество рабочих дней и умноженный на фактически отработанные дни).

- Полученная сумма умножается на коэффициент или процентную надбавку.

- Итоговая сумма облагается НДФЛ.

Монтажник С.Р. Гаврилов трудится в Ненецком автономном округе (коэффициент равен 1,8). Оклад С.Р. Гаврилова составляет 50 000 руб. без учёта коэффициента. Необходимо узнать, какую сумму начислит бухгалтер монтажнику, если отработал за август 2022 всего 5 дней.

50 000 / 23 рабочих дня = 2 173,91 руб. — сумма ЗП за один день.

2 173,91 х 5 = 10 869,55 руб. — сумма ЗП за 5 дней до вычета налога и прибавки коэффициента.

10869,55 х 1,8 = 19 565,19 руб. — сумма начисления с учётом коэффициента.

19 565,19 х 13% = 2 543 руб. — НДФЛ.

19 565,19 – 2 543 = 17 022,19 руб. — итоговая сумма начисления за август 2022 г.

Определение ЗП за работу в сверхурочное время

Бывают ситуации, что сотруднику приходится задержаться на работе для выполнения своих служебных обязанностей. Каждый сотрудник вправе требовать оплаты таких переработок, так как ТК РФ его на стороне. Расчёт самой доплаты достаточно прост:

- Определяем, сколько сотрудник должен отработать часов за расчётный месяц.

- Производим подсчёт того, сколько отработано работником фактически.

- Вычисляем среднечасовую ставку: оклад делим на среднемесячное количество рабочих часов.

- Среднечасовую ставку умножаем на количество часов переработки: первые два часа — в 1,5 размере выплаты, а последующие — в двойном размере.

Менеджер Л.В. Одинцов с окладом в 30 000 трудился в сентябре 2017 больше положенного: 2 раза задерживался после работы на 2 часа с целью выполнения плана продаж. Естественно, переработку нужно оплатить, а прежде чем оплатить — правильно рассчитать.

В сентябре 21 рабочий день, а это 168 рабочих часов (21 х 8). Менеджер в соответствии с табелем учёта рабочего времени отработал 172 часа, в результате чего образовалась переработка в виде 4 часов (172 – 168).

Среднемесячное количество часов в 2022 году составляет 162,42.

30 000 / 162,42 = 184,71 руб. — среднечасовая ставка менеджера.

184,71 x 2 x 1,5 = 554,13 руб. — размер доплаты за первые два часа.

2 x 184,71 x 2 = 738,84 руб. — размер доплаты за последующие два часа.

554,13 + 738,84 = 1 292,97 руб. — общий размер доплаты за сентябрь 2022 г.

Приказ о привлечении работника к сверхурочной работе должен содержать надлежащее обоснование подобных действий нанимателя

Привлечение работника к сверхурочной работе необходимо оформить в виде приказа. Приказ и табель учёта рабочего времени — это документы, с помощью которых бухгалтер сможет посчитать размер доплаты.

Расчёт ЗП за выход в праздничный день

Иногда работодатель просит выйти поработать в праздничный день. По общему правилу, руководитель обязан оплатить это время в двойном размере.

Видео: оплата сверхурочной работы и работы в выходной

К примеру, курьер И.А. Колосов отработал за сентябрь 176 рабочих часов, а должен был отработать 168. Переработка составила 8 часов, т. к. И.А. Колосов выходил на работу в субботу. Оклад курьера составляет 20 000 руб., среднемесячное количество часов — 162,42.

20 000/162,42 = 123,14 руб. — среднечасовая ставка курьера.

123,14 х 8 x 2 = 1 970,24 руб. — доплата за работу в выходной день.

Нюансы выплаты ЗП за выход в ночное время

Для тех граждан, которые вынуждены выполнять свою трудовую деятельность в ночные часы (22:00 по 06:00), предусмотрена надбавка не ниже 20% от тарифной ставки за каждый час такой работы.

Если работник привлекается к труду в ночное время, он должен получить за это повышенную оплату

Механик Л.С. Антипов вышел на работу в ночные часы с 00:00 по 02:00. оклад механика равен 50 000 руб.

50 000/162,42 = 307,84 руб. — среднечасовая ставка Л.С. Антипова.

307,84 х 20% = 61,57 руб. — процентная надбавка к среднечасовой ставке в 20%.

307,84 + 61,57 = 369,41 руб. — сумма ЗП в час в ночное время.

369,41 х 2 = 738,82 руб. — итоговая сумма с учётом ночной надбавки, которую начислят Л.С. Антипову за выход в ночное время.

Расчёт аванса

Согласно ст. 136 ТК РФ заработная плата должна выплачиваться работнику каждые полмесяца. Следовательно, одна зарплатная выплата производится в начале месяца, другая — в его середине. Какая из этих выплат будет называться авансом, а какая непосредственно зарплатой, зависит от принятых у работодателя локальных нормативных актов. Расчётный лист отдельно на аванс не оформляется, но при выплате ЗП эта сумма отражается в общем листке расчёта.

Существует два основных способа расчёта аванса.

- Процент от оклада.

- Пропорционально отработанному времени.

Каждая организация самостоятельно выбирает и утверждает вариант, наиболее приемлемый для конкретной фирмы.

Суть первого варианта состоит в том, что используется фиксированный процент от оклада (например, 40% от оклада). Занижать данную сумму нельзя и лучше при расчёте учитывать доплаты и надбавки (письмо Минтруда № 11–4/ООГ-718 от 18.04.2017).

Секретарь Л.В. Денисова получает оклад в размере 20 000 руб. Аванс на фирме выплачивается в размере 40% от оклада. Посчитаем, сколько в итоге Л.В. Денисова получит на руки за месяц.

20 000 х 40% = 8 000 руб. — сумма аванса, которую секретарь получила 25-го числа.

20 000 – 2 600 = 17 400 руб. — сумма ЗП после вычета НДФЛ с суммы.

17 400 – 8 000 = 9 400 руб. — секретарь Л.В. Денисова получит на руки ЗП за месяц после вычета аванса и НДФЛ.

Данный метод расчёта прост в применении, но фактически отработанное время остаётся без внимания, что грозит переплатой в случае досрочного увольнения сотрудника.

Положение об оплате труда, устанавливающее сроки выплаты ЗП, составляется с учётом нюансов бизнеса конкретной фирмы

Второй вариант более сложный, но зато его рекомендует Минтруд (письмо № 14–1/10/В-660 от 03.02.2016). В данном случае для расчёта используется первая половина месяца (с 1 по 15-е число) в соответствии с табелем учёта рабочего времени, а это значит, что сумма аванса не будет фиксированной. Если сотрудник проработал в первую половину месяца всего два дня, аванс ему все равно положен иначе фирме грозит штраф. Если же работник проболел первую половину месяца, компания имеет право не выплачивать аванс.

Водитель С.В. Петров работает в режиме обычной пятидневки с окладом 25 000 руб. В компании используется метод расчёта аванса по пропорционально отработанному времени. В первой половине сентября С.В. Петров 3 дня отсутствовал (брал отпуск за свой счёт). Рассчитаем сумму аванса.

В первой половине сентября 11 рабочих дней (до 15 числа включительно). Водитель отработал 8 дней (11 – 3). В сентябре 21 рабочий день.

25 000/21 = 1 190,47 — сумма ЗП за один день.

1 190,47 * 8 = 9 523,76 руб. — сумма аванса за сентябрь 2017 г.

Важно помнить, что аванс не нужно облагать страховыми взносами и НДФЛ. Все взносы и налоги по ЗП следует начислить и уплатить в полном объёме при выдаче ЗП за месяц.

Удержания из заработной платы

Самым основным и всеобщим удержанием является налог на доходы физических лиц (13% от ЗП).

В ряде случае работодатель имеет право удержать определённую денежную сумму из зарплаты работника

НДФЛ и удержания по исполнительным документам — это обязательные удержания из ЗП сотрудника. Закон № 229-ФЗ включает в себя перечень таких документов:

- исполнительный лист;

- судебный приказ;

- соглашения об оплате алиментов (нотариально удостоверенные);

- удостоверения комиссий по трудовым спорам;

- акты органов, осуществляющих контрольные функции, о взыскании денежных средств;

- судебные акты об административном правонарушении;

- постановление судебного пристава-исполнителя;

- акты других органов.

Инициатива работодателя тоже является основанием для удержаний, но только с письменного согласия работника (ст. 137 ТК РФ). Удержание может быть произведено в следующих случаях:

- неотработанный аванс, выданный работнику в счёт ЗП;

- неизрасходованный и не возвращённый аванс, выданный на служебную командировку и иные цели;

- суммы, выплаченные ошибочно;

- трудовые споры в части неисполнения работником служебных обязанностей;

- использованные, но неотработанные дни отпуска при увольнении сотрудника;

- возмещение ущерба по вине сотрудника.

Руководство может производить удержание из ЗП сотрудника лишь в размере 20% с каждой выплатой ЗП до тех пор, пока не будет выплачена вся сумма (ст. 138 ТК РФ).

Образец заявления сотрудника об удержании алиментов из ЗП

Сотрудник может изъявить личное желание на удержание из ЗП в виде заявления. Работодатель, в свою очередь, может дать согласие, но не обязан. Удержания по личному желанию могут быть различными: добровольное страхование, профсоюзные взносы, погашение займов, благотворительность и прочее.

Тарифная система оплаты труда

В основе тарифной системы лежит использование тарифной сетки, в которой прописаны суммы вознаграждений по определённым должностям с учётом сложности выполняемых работ и иных условий. Элементы тарифной системы выглядят следующим образом:

- сетка — шкала, связывающая разряды с коэффициентами;

- разряд;

- коэффициент;

- ставка;

- ТКС — тарифно-квалификационный справочник должностей.

Ставка тарифа закрепляется локальными нормативными документами, которые не должны противоречить ТК РФ. Одни и те же должности обязаны иметь одинаковые оклады. Надбавки и поощрения могут быть различными из-за нескольких моментов (ст. 132 ТК РФ):

- сложность;

- квалификация;

- качество;

- трудозатраты.

Работнику, который выполняет простейшие операции, всегда присваивается первый разряд. Если сотрудник будет расти профессионально, то и разряд тоже вырастет.

Применение тарифной системы благоприятно сказывается в тех организациях, в которых приветствуется выполнение различных планов. Для улучшения трудовых показателей необходимо поощрять работников надбавками.

Как начислить и удержать налог на доходы физических лиц

Компании и предприниматели, выплачивающие зарплату своим сотрудникам, являются по отношению к ним налоговыми агентами. Это значит, что бухгалтер должен начислить НДФЛ на сумму зарплаты, удержать его из доходов сотрудника и перечислить в бюджет.

Налог начисляется не только на саму зарплату, но и на отпускные и на пособия по больничным листам (исключение составляют декретные пособия, которые освобождены от НДФЛ). К тому же под налог подпадают выплаты в натуральной форме: обеды, участие в корпоративных мероприятиях и проч. Ставка налога на доходы физлиц в данном случае составляет 13%. Обратите внимание: величина удержанного НДФЛ не должна превышать 50% от суммы выплаты сотруднику.

Пример 3

В январе сотрудник получил от своего работодателя доход в сумме 35 000 руб. Бухгалтерия рассчитала, что налог с зарплаты сотрудника равен 4 550 руб. (35 000 руб. х 13 %) (для упрощения мы рассмотрели ситуацию, когда работнику не предоставляются налоговые вычеты). Эту сумму бухгалтер перечислил в бюджет, а работник получил на руки 30 450 руб. (35 000 — 4 550). Таким образом, размер удержанного налога не превысил 50-ти процентный лимит.

Бухгалтерия обязана вести учет доходов и удержанного налога по каждому физическому лицу в специально разработанных налоговых регистрах (см. «Налоговые регистры: инструкция по применению»). Кроме того, бухгалтеры должны по требованию физических лиц выдавать им справки о доходах по утвержденной форме.

Налог, удержанный из зарплаты, нужно перечислить в бюджет не позднее дня, следующего за днем выплаты дохода.

Исключение предусмотрено только для отпускных и больничных (в том числе по уходу за ребенком)— НДФЛ нужно перечислить в бюджет не позднее последнего дня месяца, в котором они выплачены.

Также работодатель обязан представить в налоговую инспекцию сведения о доходах, выплаченных в предшествующем году. Для этого нужно не позднее 1 марта заполнить и сдать в инспекцию справки по форме 2-НДФЛ. Если доходы получили 11 человек и более, отчитаться необходимо по интернету. Если 10 человек и менее — можно на бумаге (см. «В ФНС разъяснили, кто с 2022 года обязан отчитываться по НДФЛ и взносам через интернет»).

Кроме того, необходимо представлять ежеквартальную отчетность по налогу на доходы физических лиц по форме 6-НДФЛ .

Заполнить и сдать 6‑НДФЛ и 2‑НДФЛ через интернет

Как перечислить НДФЛ и отчитаться в ФНС

Налог на доходы физического лица нужно перечислить в бюджет не позднее дня, следующего за днем выплаты дохода. Исключение только для отпускных и больничных, в том числе по уходу за ребенком, когда НДФЛ нужно уплатить до конца месяца, в котором выплачены пособия.

Чтобы отчитаться за удержанный НДФЛ, работодатель сдает две формы.

- Раз в год, до 1 марта, надо подать в инспекцию справки по форме 2-НДФЛ, в которых представить сведения о доходах, выплаченных в предшествующем году. Если доходы получили 11 человек и более, отчитаться надо через интернет.

- Кроме того, каждый квартал в течение года работодатель сдает форму 6-НДФЛ, где указывает общие данные по всем физлицам, которые получали от него доходы.

Какие документы оформить при выдаче зарплаты

Статья 136 Трудового кодекса обязывает работодателей письменно извещать каждого работника обо всех начислениях и удержаниях, а также об итоговой сумме зарплаты, которую сотрудник получит на руки. Чтобы выполнить это требование, компании и предприниматели составляют и выдают работникам так называемые расчетные листки.

Форма такого листка не установлена, поэтому каждый работодатель разрабатывает ее самостоятельно. Главное, чтобы в бланке были поля для всей необходимой информации.

Помимо этого следует заполнить либо расчетно-платежную ведомость (можно использовать форму № Т-49), либо две другие ведомости: расчетную (можно по форме № Т-51) и платежную (можно по форме № Т-53). В случае, когда зарплата перечисляется на карточки, нужна только расчетная ведомость.

Получение зарплаты по доверенности

Иногда человек не может явиться на работу и получить ЗП лично. Такие ситуации часто происходят в тех организациях, где преобладает наличный расчёт с сотрудниками. Выходом из сложившейся ситуации будет составление доверенности на другое лицо, которое сможет получить деньги в полном объёме и передать их лично в руки.

Доверенность составляется в свободной форме, но при этом нужно, чтобы документ содержал следующие сведения:

- дата и место составления;

- паспортные данные доверителя и поверенного;

- поручение получить ЗП в кассе предприятия;

- срок действия;

- подпись доверителя и поверенного;

- отметка работодателя о заверке документа.

Важно помнить, что доверенность можно не заверять у нотариуса, заверения руководителем организации будет достаточно.

Доверенность доверителя на получение ЗП поверенным из кассы

После соблюдения всех вышеперечисленных условий ответственное лицо может смело передавать из рук в руки деньги поверенному.

Зарплата за неполный месяц: формула расчета и примеры

Расчет з/п за неполный месяц производится по формуле:

Как рассчитать заработную плату за неполный месяц, применяя эту формулу в различных ситуациях, покажем на примерах. Для упрощения расчетов при исчислении зарплаты не будем учитывать дополнительные выплаты (ДВ).

Пример 1

Старший менеджер ООО «Торговые ряды» Гуляева А. Н. (оклад согласно штатному расписанию — 42 350 руб.) уволилась из компании 11 января 20ХХ года. Следовательно, в январе (после окончания новогодних каникул) она отработала 3 дня: 9, 10 и 11 января. За эти дни ей начислили зарплату:

З/п = 42 350 / 17 дн. × 3 дн. = 7 473,53 руб.

На место Гуляевой А. Н. с тем же окладом был принят новый сотрудник, и он в январе отработал с 09.01.20ХХ по 31.01.20ХХ (все рабочие дни). За январь ему будет начислена зарплата в размере оклада: 42 350 руб.

Пример 2

Беременной сотруднице Капиловой С. Л. по ее просьбе установлен режим неполного рабочего времени (ст. 93 ТК РФ) — пятидневная рабочая неделя с продолжительностью рабочего дня 6 часов. Оклад по ее должности согласно штатному расписанию составляет 25 340 руб. В январе 20ХХ года Капилова отработала 17 дней, что является нормой для этого месяца. Но оклад в полном объеме она не получит, так как продолжительность ее рабочего дня на 2 часа меньше обычной. Для определения суммы зарплаты Капиловой С. Л. нужно скорректировать размер оклада с учетом укороченной продолжительности рабочего дня. Для этого можно использовать вышеуказанную формулу, модифицировав ее:

З/п = (25 340 / (17 × 8)) × (17 × 6) = 19 005 руб.

Так как сотрудница отработала все рабочие дни в расчетном месяце, можно упростить эту формулу:

З/п = 25 340 / 8 × 6 = 19 005 руб.

Или откорректировать размер оклада за полностью отработанный месяц с помощью коэффициента К, учитывающего укороченный рабочий день:

К = 6 / 8 = 0,75

З/п = оклад × К = 25 340 × 0,75 = 19 005 руб.

Если работающая в режиме неполного рабочего времени сотрудница отработала расчетный месяц не полностью (например, 15 из 17 рабочих дней), сумма заработной платы рассчитывается следующим образом:

З/п = (25 340 × / (17 × 8)) × (15 × 6) = 16 769,12 руб.

Ту же сумму можно определить и по другой формуле:

З/п = К × оклад / 17 дн. × 15 дн. = 0,75 × 25 340 / 17 × 15 = 16 769,12 руб.

Пример 3

Сварщику цеха металлоконструкций Караваеву П. Н. после проведенной спецоценки условий труда установлена рабочая неделя продолжительностью 36 часов (режим сокращенного рабочего времени по ст. 92 ТК РФ). Оклад сварщика — 72 190 руб. В январе Караваев П. Н. отработал 122,4 часа — норму, установленную для 36-часовой рабочей недели в январе 20ХХ года. Следовательно, ему должна быть начислена зарплата в размере оклада: 72 190 руб.

Предположим, Караваев П. Н. взял несколько дней за свой счет и отработал в этом месяце 91,8 ч при норме 122,4 ч. В таком случае за не полностью отработанный месяц ему будет начислена зарплата в следующей сумме:

З/п = 72 190 × / 122,4 × 91,8 = 54 142,50 руб.

В данной ситуации в формулу нужно подставить не дни, а часы (по норме для января и фактически отработанные в этом месяце).

Таким образом, чтобы ответить на вопрос, как рассчитать з/п за неполный месяц, знать только одну формулу недостаточно. Требуется правильно вести учет отработанного времени, а также принимать во внимание и другие нюансы: продолжительность рабочего дня, норму часов для режима сокращенной продолжительности рабочего времени и т. д.

Важные особенности имеет не только расчет зарплаты сотрудникам, но и бухучет расчетов с работниками. И о них подробно рассказывают эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.