Правила ведения бухгалтерского учета: что это и для чего они нужны

ПБУ или положения по бухгалтерскому учету (иногда неофициально именуемые правилами ведения бухучета) — это нормативные акты, в которых установлен порядок составления бухгалтерской отчетности и ведения бухучета в том или ином направлении хозяйственной деятельности фирмы. ПБУ могут регламентировать особенности учета различных активов, пассивов, отдельных фактов хозяйственной деятельности.

Многим ПБУ на смену приходят федеральные стандарты бухучета или ФСБУ.

На какие стандарты опираться при ведении бухучета, узнайте здесь.

ПБУ по бухучету издаются в общем случае Минфином РФ, для кредитных организаций — Банком России. Соблюдать нормы, установленные ПБУ, необходимо всем организациям, если в том или ином положении прямо не указаны исключения. Например, в п. 3 ПБУ 8/2010 говорится о том, что правила, закрепленные в соответствующем источнике, могут не применяться организациями, которые применяют упрощенные схемы ведения бухучета. К таковым относятся, в частности, субъекты малого бизнеса, НКО и другие субъекты (информация Минфина от 29.06.2016 № ПЗ-3/2016).

В 2022 — 2022 году в РФ применяются разное уоличество ПБУ, определяющих правила бухгалтерского учета. Рассмотрим их подробнее.

ПБУ 15/2008 «Учет расходов по займам и кредитам»

Утверждено Приказом Министерства финансов Российской Федерации от 06.10.2008 N 107н

ПОЛОЖЕНИЕ ПО БУХГАЛТЕРСКОМУ УЧЕТУ «УЧЕТ РАСХОДОВ ПО ЗАЙМАМ И КРЕДИТАМ» (ПБУ 15/2008)

Список изменяющих документов (в ред. Приказов Минфина России от 25.10.2010 N 132н, от 08.11.2010 N 144н, от 27.04.2012 N 55н, от 06.04.2015 N 57н)

I. Общие положения

1. Настоящее Положение устанавливает особенности формирования в бухгалтерском учете и бухгалтерской отчетности информации о расходах, связанных с выполнением обязательств по полученным займам (включая привлечение заемных средств путем выдачи векселей, выпуска и продажи облигаций) и кредитам (в том числе товарным и коммерческим), организаций, являющихся юридическими лицами по законодательству Российской Федерации (за исключением кредитных организаций и государственных (муниципальных) учреждений).

2. Основная сумма обязательства по полученному займу (кредиту) отражается в бухгалтерском учете организацией-заемщиком как кредиторская задолженность в соответствии с условиями договора займа (кредитного договора) в сумме, указанной в договоре.

3. Расходами, связанными с выполнением обязательств по полученным займам и кредитам (далее — расходы по займам), являются:

проценты, причитающиеся к оплате заимодавцу (кредитору);

дополнительные расходы по займам.

Дополнительными расходами по займам являются:

суммы, уплачиваемые за информационные и консультационные услуги;

суммы, уплачиваемые за экспертизу договора займа (кредитного договора);

иные расходы, непосредственно связанные с получением займов (кредитов).

4. Расходы по займам отражаются в бухгалтерском учете обособленно от основной суммы обязательства по полученному займу (кредиту).

5. Погашение основной суммы обязательства по полученному займу (кредиту) отражается в бухгалтерском учете организацией-заемщиком как уменьшение (погашение) кредиторской задолженности.

II. Порядок учета расходов по займам

6. Расходы по займам отражаются в бухгалтерском учете и отчетности в том отчетном периоде, к которому они относятся.

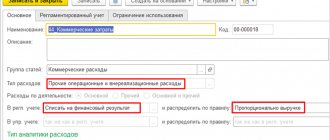

7. Расходы по займам признаются прочими расходами, за исключением той их части, которая подлежит включению в стоимость инвестиционного актива, если иное не установлено настоящим пунктом.

В стоимость инвестиционного актива включаются проценты, причитающиеся к оплате заимодавцу (кредитору), непосредственно связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива.

Для целей настоящего Положения под инвестиционным активом понимается объект имущества, подготовка которого к предполагаемому использованию требует длительного времени и существенных расходов на приобретение, сооружение и (или) изготовление. К инвестиционным активам относятся объекты незавершенного производства и незавершенного строительства, которые впоследствии будут приняты к бухгалтерскому учету заемщиком и (или) заказчиком (инвестором, покупателем) в качестве основных средств (включая земельные участки), нематериальных активов или иных внеоборотных активов.

Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, могут признавать все расходы по займам прочими расходами.

8. Проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в стоимость инвестиционного актива или в состав прочих расходов равномерно, как правило, независимо от условий предоставления займа (кредита). Проценты, причитающиеся к оплате заимодавцу (кредитору), могут включаться в стоимость инвестиционного актива или в состав прочих расходов исходя из условий предоставления займа (кредита) в том случае, когда такое включение существенно не отличается от равномерного включения.

Дополнительные расходы по займам могут включаться равномерно в состав прочих расходов в течение срока займа (кредитного договора).

9. Проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в стоимость инвестиционного актива при наличии следующих условий:

а) расходы по приобретению, сооружению и (или) изготовлению инвестиционного актива подлежат признанию в бухгалтерском учете;

б) расходы по займам, связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива, подлежат признанию в бухгалтерском учете;

в) начаты работы по приобретению, сооружению и (или) изготовлению инвестиционного актива.

10. Проценты, причитающиеся к оплате заимодавцу (кредитору), связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива, уменьшаются на величину дохода от временного использования средств полученных займов (кредитов) в качестве долгосрочных и (или) краткосрочных финансовых вложений.

11. При приостановке приобретения, сооружения и (или) изготовления инвестиционного актива на длительный период (более трех месяцев) проценты, причитающиеся к оплате заимодавцу (кредитору), прекращают включаться в стоимость инвестиционного актива с первого числа месяца, следующего за месяцем приостановления приобретения, сооружения и (или) изготовления такого актива.

В указанный период проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в состав прочих расходов организации.

При возобновлении приобретения, сооружения и (или) изготовления инвестиционного актива проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в стоимость инвестиционного актива с первого числа месяца, следующего за месяцем возобновления приобретения, сооружения и (или) изготовления такого актива.

Не считается периодом приостановки приобретения, сооружения и (или) изготовления инвестиционного актива срок, в течение которого производится дополнительное согласование технических и (или) организационных вопросов, возникших в процессе приобретения, сооружения и (или) изготовления инвестиционного актива.

12. Проценты, причитающиеся к оплате заимодавцу (кредитору), прекращают включаться в стоимость инвестиционного актива с первого числа месяца за месяцем прекращения приобретения, сооружения и (или) изготовления инвестиционного актива.

13. В случае, если организация начала использовать инвестиционный актив для изготовления продукции, выполнения работ, оказания услуг несмотря на незавершенность работ по приобретению, сооружению и (или) изготовлению инвестиционного актива, то проценты, причитающиеся к оплате заимодавцу (кредитору), прекращают включаться в стоимость такого актива с первого числа месяца, следующего за месяцем начала использования инвестиционного актива.

14. В случае, если на приобретение, сооружение и (или) изготовление инвестиционного актива израсходованы средства займов (кредитов), полученных на цели, не связанные с таким приобретением, сооружением и (или) изготовлением, то проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в стоимость инвестиционного актива пропорционально доле указанных средств в общей сумме займов (кредитов), причитающихся к оплате заимодавцу (кредитору), полученных на цели, не связанные с приобретением, сооружением и (или) изготовлением такого актива.

Пример расчета доли процентов, причитающихся к оплате заимодавцу (кредитору), подлежащих включению в стоимость инвестиционного актива

Перечень ПБУ о бухгалтерском учете в 2021-2022 годах

Правила бухучета, применяемые в РФ в 2021-2022 годах, представлены следующим перечнем:

- ПБУ 7/98 — устанавливает порядок отражения в бухучете событий после отчетной даты;

- ПБУ 4/99— устанавливает методические основы бухгалтерской отчетности юрлиц;

- ПБУ 9/99 — устанавливает порядок отражения доходов в бухучете организаций;

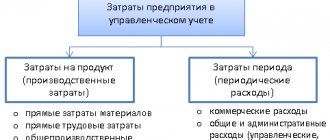

- ПБУ 10/99 — фиксирует порядок отражения расходов в бухучете юрлиц;

О ПБУ 9/99 и 10/99 читайте здесь.

- ПБУ 13/2000 — регламентирует отражение в бухучете сведений о государственной помощи коммерческим фирмам;

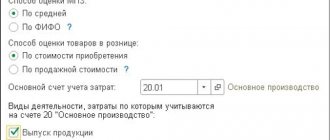

- ФСБУ 5/2019 (до 2022 года — ПБУ 5/01) — регламентирует отражение МПЗ в бухучете;

Какие нюансы следует учитывать, применяя стандарт по учету ФСБУ 5/2019, узнайте в Обзоре от КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и бесплатно изучите материал.

- ФСБУ 6/2020 «Основные средства» и ФСБУ «Капитальные вложения» (до 2022 года — ПБУ 6/01) — устанавливает правила отражения основных средств и капитальных вложений в бухучете;

ПБУ 6/01 утратил силу с 01.01.2022. Вместо него ввели два новых ФСБУ: 6/2020 «Основные средства» и 26/2020 «Капитальные вложения». Что изменили новые стандарты по сравнению с ПБУ 6/01, подробно разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

- ПБУ 16/02 — регламентирует раскрытие сведений по прекращаемой деятельности в бухучете;

- ПБУ 17/02 — регламентирует отражение сведений о расходах на научные исследования в бухучете;

- ПБУ 18/02— устанавливает правила отражения сведений о расчетах по налогу на прибыль в бухучете;

Как применять ПБУ 18/02 при возникновении постоянных и временных разниц между бухгалтерским и налоговым учетом, подробно разъяснили эксперты КонсультантПлюс. Получите пробный доступ и переходите в Готовое решение.

- ПБУ 19/02— регламентирует правила отражения финансовых вложений в бухучете;

- ПБУ 20/03 — устанавливает правила отражения в бухучете сведений об участии хозсубъекта в совместной деятельности;

- ПБУ 3/2006— регламентирует отражение в бухучете сведений об активах и пассивах фирмы в иностранной валюте;

- ПБУ 14/2007 — устанавливает правила отражения сведений о НМА в бухучете;

- ПБУ 1/2008— определяет, каким образом предприятию следует формировать и раскрывать учетную политику;

- ПБУ 2/2008 — устанавливает правила раскрытия в бухучете сведений о деятельности строительных фирм-подрядчиков (или субподрядчиков);

- ПБУ 11/2008 — устанавливает, как раскрывать в отчетности сведения о связанных сторонах;

- ПБУ 15/2008 — устанавливает, как отражать в бухучете сведения о расходах по кредитам и займам;

- ПБУ 21/2008 — устанавливает то, как раскрывать в отчетности сведения об изменении оценочных значений;

- ПБУ 8/2010 — регламентирует, как должны отражаться оценочные и условные обязательства, а также условные активы в бухучете;

- ПБУ 12/2010 — устанавливает порядок отражения в бухотчетности организаций сведений по сегментам;

- ПБУ 22/2010 — регламентирует порядок корректировки ошибок и отражения сведений о них в бухучете;

- ПБУ 23/2011 — регламентирует, как должен составляться отчет о движении денежных средств;

- ПБУ 24/2011 — устанавливает порядок отражения в бухучете сведений о расходах на освоение природных ресурсов.

ФСБУ 25/2018 «Аренда», утвержденный приказом Минфина России от 16.10.2018 № 208н, нужно применять с 2022 года. Почитать о нем можно здесь.

С 2022 года так же обязателен к применению ФСБУ 27/2021 «Документы и документооборот в бухучете». Как прменять новый стандарт, читайте здесь.

Новое ПБУ по учету займов. Краткость в обмен на ясность

Новое ПБУ 15/2008 «Учет расходов по займам и кредитам»

, утвержденное приказом Минфина РФ от 06.10.2008 г. № 107н, нужно будет применять начиная с отчетности

за 2009 год

.

То есть до конца 2008 года учет ведется по старым правилам (согласно ПБУ 15/01 «Учет займов и кредитов и затрат по их обслуживанию», утвержденному приказом Минфин РФ от 02.08.2001 г. № 60н), а уже за

Iквартал 2009 года

бухгалтерская отчетность должна быть составлена с учетом норм ПБУ 15/2008.

В целом новое ПБУ 15/2008 короче своего предшественника, но ясности это не добавляет, скорее наоборот.

Беспроцентные займы и госзаймы

Прежнее ПБУ 15/01 не применялось в отношении беспроцентных договоров займа и договоров государственного займа.

При этом специальный порядок учета расходов по беспроцентным займам

отсутствовал.

В связи с этим указанные расходы все равно учитывались по аналогии

с порядком, предусмотренным ПБУ 15/01.

В новом ПБУ 15/2008 подобных ограничений нет, а значит к беспроцентным договорам займа положения ПБУ 15/2008 будут применяться на законных основаниях.

Что касается договоров государственного займа

, то по ним заемщиком выступает Российская Федерация, а не организация.

Организация по договорам государственного займа является займодавцем

, то есть не получает заем, а выдает его.

Договор государственного займа заключается путем приобретения займодавцем (то есть организацией) выпущенных государственных облигаций или иных государственных ценных бумаг, удостоверяющих право займодавца на получение от заемщика предоставленных ему взаймы денежных средств или, в зависимости от условий займа, иного имущества, установленных процентов либо иных имущественных прав в сроки, предусмотренные условиями выпуска займа в обращение (ст. 817 Гражданского кодекса РФ

).

Следовательно, отражать госзаймы в составе заемных средств организация не может

.

Поэтому, несмотря на отсутствие прямого запрета на применение положений ПБУ 15/2008 к государственным займам, учитывать госзаймы по нормам этого ПБУ нельзя.

Сумма долга – по факту или по договору

В соответствии с ПБУ 15/01 основную сумму долга по полученному от займодавца займу и (или) кредиту организации заемщику следовало учитывать в соответствии с условиями договора займа или кредитного договора в сумме фактически поступивших денежных средств

или в стоимостной оценке других вещей, предусмотренной договором.

Причем указанная задолженность должна была приниматься к учету в момент фактической передачи

денег или других вещей.

В отношении учета задолженности по договорам займа положения ПБУ 15/01 применимы.

Договор займа является реальным

, что означает, что он считается заключенным с момента

передачи денег

или других вещей, то есть при осуществлении сторонами реальных действий по исполнению договора.

А вот договор кредита, в отличие от договора займа, является консенсуальным, то есть права и обязанности у сторон такого договора возникают в момент его заключения, а не в момент реального исполнения (передачи денег).

То есть реально задолженность у заемщика по кредитному договору возникает на дату заключения договора, поэтому ее следует отражать в учете, не дожидаясь фактической передачи денежных средств и в той сумме, что указана в договоре, что и предписывает новое ПБУ 15/2008.

С 1 января 2009 г.

основная сумма обязательства по полученному займу (кредиту) будет отражаться в бухгалтерском учете организацией-заемщиком как кредиторская задолженность в соответствии

с условиями договора займа

(кредитного договора)

в сумме, указанной в договоре

.

То есть, во-первых, сумма задолженности по денежным займам (кредитам) будет определяться по условиям договора, а не по сумме фактически поступивших денежных средств, а во-вторых, момент отражения в учете задолженности также будет зависеть от условий договора, а не от момента фактической передачи денег.

Причем по договорам займа задолженность по-прежнему следует отражать в момент фактической передачи денег или других вещей, ведь этот договор, как уже было сказано, является реальным, и начинает действовать только тогда, когда будут переданы деньги.

А значит в соответствии с условиями договора

(как говорится в ПБУ 15/2008) задолженность по договору займа возникает у заемщика именно в момент фактической передачи денег.

Долго ли, коротко ли

ПБУ 15/01

предписывает подразделять задолженность по полученным кредитам и займам в бухучете на краткосрочную и долгосрочную.

Краткосрочной задолженностью

считается задолженность по полученным займам и кредитам, срок погашения которой согласно условиям договора не превышает 12 месяцев.

Долгосрочной задолженностью

считается задолженность по полученным займам и кредитам, срок погашения которой по условиям договора превышает 12 месяцев.

При этом разрешается осуществлять перевод

долгосрочной задолженности в краткосрочную, что позволяет улучшить некоторые финансовые показатели деятельности организации.

Новое ПБУ 15/2008 аналогичных положений не содержит

.

Однако это не повод считать, что подразделение задолженности на долгосрочную и краткосрочную отменяется.

Такое подразделение будет необходимо производить, по крайней мере, до тех пор, пока указание учитывать отдельно

краткосрочную и долгосрочную задолженность содержится в Инструкции по применению Плана счетов, утвержденной приказом Минфина РФ от 31.10.2000 г. № 94н.

Напомним, План счетов предусматривает ведение двух синтетических счетов для учета задолженности по кредитам и займам: в зависимости от срока, на который получены заемные средства (до 12 месяцев включительно либо более 12 месяцев).

Расчеты по ним ведутся, соответственно, либо на счете 66

«Расчеты по краткосрочным кредитам и займам», либо

на счете 67

«Расчеты по долгосрочным кредитам и займам».

Кроме того, форма № 1

«Бухгалтерский баланс» также предусматривает отражение в пассиве баланса информации о займах и кредитах как в составе долгосрочных обязательств (раздел IV баланса), так и в составе краткосрочных обязательств (раздел V баланса) – в зависимости от того, на какой срок получены заемные средства.

А вот о переводе долгосрочной задолженности в краткосрочную с 1 января 2009 г

. придется забыть: о таком переводе говорится только в ПБУ 15/01 и больше ни в одном нормативном документе о такой возможности не сказано.

Также в ПБУ 15/2008 (в отличие от ПБУ 15/01) нет подразделения задолженности на срочную и просроченную.

Хотя Инструкция по применению Плана счетов по-прежнему предписывают учитывать обособленно

кредиты и займы, не оплаченные в срок.

Так что в этой части по существу также ничего не изменилось.

Проценты по векселям и курсовые разницы

ПБУ 15/01

предусматривает включение в состав расходов, связанных с получением и использованием кредитов и займов, расходов в виде

процентов (дисконта)

по причитающимся к оплате векселям и облигациям и

курсовых разниц

, относящихся на причитающиеся к оплате проценты по займам и кредитам, полученным и выраженным в иностранной валюте или условных денежных единицах, образующихся начиная с момента начисления процентов по условиям договора до их фактического погашения (перечисления).

В ПБУ 15/2008 такие расходы прямо не поименованы.

В ПБУ 15/2008 сказано только о расходах в виде процентов

, причитающихся к оплате займодавцу (кредитору), и

дополнительных расходах

по займам.

Однако векселя и облигации согласно ст. 815

и

816 ГК РФ

– это всего лишь способы оформления договора займа.

Так что проценты (дисконт)

по векселям и облигациям – это по сути те же проценты по договору займа, причитающиеся к оплате займодавцу, о которых говорится в ПБУ 15/2008.

Что касается курсовых разниц, то их учет подробно прописан в ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте».

В частности, ПБУ 3/2006 обязывает проводить пересчет средств в расчетах, включая по заемным обязательствам, выраженных в иностранной валюте, в рубли на дату совершения операции в иностранной валюте, а также на отчетную дату, и отражать возникающие в связи с этим курсовые разницы в составе прочих доходов и расходов.

В связи с этим прописывать порядок учета курсовых разниц дополнительно в ПБУ 15/2008 Минфин посчитал нецелесообразным.

Дополнительные расходы

Перечень дополнительных затрат

, содержащийся в ПБУ 15/01, шире, чем аналогичный перечень из нового ПБУ 15/2008.

В частности, в ПБУ 15/01 в качестве дополнительных затрат поименованы затраты, связанные с:

– осуществлением копировально-множительных работ;

– оплатой налогов и сборов (в случаях, предусмотренных действующим законодательством);

– потреблением услуг связи.

В ПБУ 15/2008 эти затраты в качестве дополнительных расходов не названы.

Однако и в ПБУ 15/01, и в ПБУ 15/2008 перечень дополнительных расходов является открытым

.

А это значит, что в 2009 и последующих годах, как и сейчас, можно будет учитывать как затраты на копировально-множительные работы, уплату налогов и услуги связи, так и другие расходы, непосредственно связанные с получением займов (кредитов).

Как и сейчас, дополнительные расходы согласно ПБУ 15/2008 могут признаваться прочими расходами

в том отчетном периоде, к которому они относятся, либо включаться

равномерно

в состав прочих расходов в течение срока займа (кредитного договора).

Проценты: вместе или отдельно

ПБУ 15/01 предписывает показывать задолженность по полученным займам и кредитам с учетом

причитающихся на конец отчетного периода к уплате процентов.

В ПБУ 15/2008 появилось указание на то, что расходы по займам отражаются в бухгалтерском учете обособленно от основной суммы обязательства по полученному займу (кредиту).

Однако требование об обособленном учете процентов содержится в Инструкции по применению Плана счетов.

То есть по сути учет процентов, как и сейчас, будет вестись обособленно.

Только прочие, никаких МПЗ

В ПБУ 15/01 сказано, что затраты по полученным займам и кредитам могут включаться в прочие расходы или в стоимость инвестиционных активов.

Кроме того, в отношении МПЗ ПБУ 15/01 предусматривает еще один вариант учета расходов по займам и кредитам.

Если организация использует средства полученных займов и кредитов для осуществления предварительной оплаты материально-производственных запасов

, других ценностей, работ, услуг или выдачи авансов и задатков в счет их оплаты, то расходы по обслуживанию указанных займов и кредитов относятся организацией-заемщиком

на увеличение дебиторской задолженности

, образовавшейся в связи с предварительной оплатой и (или) выдачей авансов и задатков на указанные выше цели.

Затем, при поступлении в организацию заемщика материально-производственных запасов и иных ценностей, выполнении работ и оказании услуг дальнейшее начисление процентов и осуществление других расходов, связанных с обслуживанием полученных займов и кредитов, отражаются в бухгалтерском учете уже в общем порядке

– с отнесением указанных затрат на прочие расходы организации-заемщика.

ПБУ 15/2008 не предусматривает включение расходов по кредитам и займам в стоимость МПЗ: согласно ПБУ 15/2008 расходы по займам признаются прочими расходами

, за исключением той их части, которая подлежит включению в стоимость инвестиционного актива.

Однако ПБУ 5/01 «Учет материально-производственных запасов», утвержденным приказом Минфина РФ от 09.06.2001 г. № 44н, предусмотрено, что начисленные до принятия к бухгалтерскому учету материально-производственных запасов проценты по заемным средствам, если они привлечены для приобретения этих запасов, являются фактическими затратами на приобретение МПЗ и включаются в фактическую себестоимость

материально-производственных запасов, приобретенных за плату.

Возникает правовая коллизия: две нормы разных ПБУ противоречат друг другу.

В этом случае следует руководствоваться нормами документа, более позднего

по дате принятия, в рассматриваемом случае – это ПБУ 15/2008.

Обратите внимание!

Таким образом, расходы по займам и кредитам с 2009 г.

должны признаваться

прочими расходами

, и в себестоимость МПЗ включаться не могут.

Единственное исключение из этого правила – те расходы по займам и кредитам, которые включаются в стоимость инвестиционных активов.

Рассмотрим этот момент подробнее.

Инвестиционные активы

Для целей ПБУ 15/2008

под инвестиционным активом

понимается объект

имущества

, подготовка которого к предполагаемому использованию требует длительного времени и существенных расходов на приобретение, сооружение и (или) изготовление.

К инвестиционным активам относятся объекты незавершенного производства и незавершенного строительства, которые впоследствии будут приняты к бухгалтерскому учету заемщиком и (или) заказчиком (инвестором, покупателем) в качестве основных средств (включая земельные участки), нематериальных активов или иных внеоборотных активов.

Определение инвестиционных активов содержится и в ПБУ 15/01, в новом ПБУ 15/2008

оно представлено в более четком и полном виде.

Но если в настоящее время указанные объекты, приобретаемые непосредственно для перепродажи

, учитываются как товары и к инвестиционным активам

не относятся

, то в ПБУ 15/2008 напрямую говорится о том, что объекты незавершенного производства или строительства, которые будут приняты к учету

заказчиком

(инвестором,

покупателем

), также считаются инвестиционными активами.

Проценты, а не затраты

ПБУ 15/01 предусматривает включение в стоимость инвестиционных активов затрат

по займам и кредитам, непосредственно относящимся к приобретению и (или) строительству инвестиционных активов.

Как мы уже выяснили, в состав таких затрат

могут входить как

проценты

, причитающиеся к оплате займодавцу, так и другие дополнительные затраты.

Новое ПБУ 15/2008

предписывает включать в стоимость инвестиционных активов исключительно

проценты

, причитающиеся к оплате займодавцу (кредитору).

То есть дополнительные затраты

в стоимость инвестиционных активов включаться

не могут

, и учитываются в порядке, прописанном на стр. 20.

ПБУ 15/2008

четко формулирует условия включения процентов в стоимость инвестиционного актива:

а)

расходы по приобретению, сооружению и (или) изготовлению инвестиционного актива подлежат признанию в бухгалтерском учете;

б)

расходы по займам, связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива, подлежат признанию в бухгалтерском учете;

в)

начаты работы по приобретению, сооружению и (или) изготовлению инвестиционного актива.

Как и ПБУ 15/01, ПБУ 15/2008 устанавливает, что при приостановке приобретения, сооружения и (или) изготовления инвестиционного актива на длительный период (более трех месяцев) проценты, причитающиеся к оплате заимодавцу (кредитору), прекращают включаться в стоимость инвестиционного актива.

ПБУ 15/2008

уточняет, что прекратить включать проценты в стоимость инвестиционного актива следует

с первого числа

месяца, следующего за месяцем приостановления приобретения, сооружения и (или) изготовления такого актива.

В указанный период проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в состав прочих расходов организации.

Но ПБУ 15/01 не разъясняет, как учитывать затраты по кредитам и займам, если процесс приобретения, сооружения или изготовления инвестиционного актива будет возобновлен

.

ПБУ 15/2008

восполняет этот пробел.

При возобновлении

приобретения, сооружения и (или) изготовления инвестиционного актива проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в стоимость инвестиционного актива с первого числа месяца, следующего за месяцем возобновления приобретения, сооружения и (или) изготовления такого актива.

Если цель поменялась

Бывает так, что на приобретение, сооружение или изготовление инвестиционных активов расходуются средства кредитов и займов, полученных на цели, не связанные

с таким приобретением (например, средства кредита, полученного на пополнение оборотных средств).

ПБУ 15/01 предписывает включать в стоимость инвестиционных активов затраты по таким «нецелевым» заемным средствам. Делать это следует по средневзвешенной ставке затрат

.

ПБУ 15/2008

также предписывает проценты, причитающиеся к оплате заимодавцу (кредитору), включать в стоимость инвестиционного актива пропорционально

доле

таких «нецелевых» заемных средств в общей сумме займов (кредитов), причитающихся к оплате заимодавцу (кредитору), полученных на цели, не связанные с приобретением, сооружением и (или) изготовлением такого актива.

Порядок расчета доли процентов, причитающихся к оплате заимодавцу (кредитору), подлежащих включению в стоимость инвестиционного актива, разъясняется в ПБУ 15/2008 в форме примера

.

| Показатель | Сумма займов (кредитов), руб. | ||

| всего | в том числе | ||

| на приобретение, сооружение и (или) изготовление инвестиционного актива | на общие цели | ||

| Остаток неиспользованных займов (кредитов) на начало отчетного периода | 10 000 | 6 000 | 4 000 |

| Получено займов (кредитов) в течение отчетного периода | 40 000 | 30 000 | 10 000 |

| Итого займов (кредитов) в отчетном периоде | 50 000 | 36 000 | 14 000 |

| Проценты, подлежащие начислению в отчетном периоде | 10 800 | 9 100 | 1700 |

| Потрачено займов (кредитов) в отчетном периоде | 48 000 | 44 000 | 4 000 |

Потрачено займов (кредитов) в отчетном периоде на приобретение, сооружение и (или) изготовление инвестиционного актива из займов (кредитов), полученных на общие цели: 8 000 = (44 000 – 36 000).

Сумма процентов, причитающихся к оплате заимодавцу (кредитору) за полученные займы (кредиты) на общие цели, подлежащих включению в стоимость инвестиционного актива: 971 = (1700 x 8 000) / 14 000.

Итого сумма процентов, причитающихся к оплате заимодавцу (кредитору), подлежащих включению в стоимость инвестиционного актива: 10 071 = (9 100 + 971).

Примечание к примеру:

1.

Сумма процентов, причитающихся к оплате заимодавцу (кредитору), подлежащих включению в стоимость инвестиционного актива, не должна превышать общей суммы процентов, причитающихся к оплате заимодавцу (кредитору), организации в отчетном периоде.

2.

При расчете доли процентов, причитающихся к оплате заимодавцу (кредитору), подлежащих включению в стоимость инвестиционного актива, из всей суммы займов (кредитов) исключаются суммы займов (кредитов), полученных на приобретение, сооружение и (или) изготовление инвестиционного актива.

3.

Сумма процентов, причитающихся к оплате заимодавцу (кредитору), подлежащих включению в стоимость нескольких инвестиционных активов, распределяется между инвестиционными активами пропорционально сумме займов (кредитов), включенных в стоимость каждого инвестиционного актива.

4.

Расчет доли процентов по займам, подлежащих включению в стоимость инвестиционного актива, приведенный в настоящем примере, основывается на следующих допущениях:

а)

ставки по всем займам (кредитам) одинаковы и не изменяются в течение отчетного периода;

б)

работы по приобретению, сооружению и (или) изготовлению инвестиционного актива продолжаются после окончания отчетного периода.

Расчеты, производимые организациями, могут основываться на иных допущениях.

Порядок учета процентов

ПБУ 15/01 устанавливает, что включение в текущие расходы затрат по займам и кредитам осуществляется в сумме причитающихся платежей согласно заключенным организацией договорам займа и кредитным договорам

независимо от того, в какой форме и когда фактически производятся указанные платежи.

Порядок включения затрат по кредитам и займам в стоимость инвестиционных активов ПБУ 15/01 вообще не конкретизирован.

Но из п. 16 данного ПБУ (согласно которому начисление процентов по полученным займам и кредитам организация производит в соответствии с порядком, установленным в договоре

займа и (или) кредитном договоре) можно сделать вывод, что и в стоимость инвестиционных активов проценты включаются согласно

условиям договора

.

Новое ПБУ 15/2008

предусматривает, что проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в стоимость инвестиционного актива или в состав прочих расходов

равномерно

, как правило,

независимо

от условий предоставления займа (кредита) (то есть независимо от условий договора).

Проценты, причитающиеся к оплате заимодавцу (кредитору), могут включаться в стоимость инвестиционного актива или в состав прочих расходов исходя из условий

предоставления займа (кредита) (то есть исходя из условий договора) в том случае, когда такое включение

существенно не отличается

от равномерного включения.

Векселя и облигации

Порядок учета процентов по векселям и облигациям остался по сути тем же: начисленные на вексельную сумму проценты, начисленные проценты и (или) дисконт по облигации отражаются векселедателем (эмитентом) в составе прочих расходов в тех отчетных периодах, к которым относятся данные начисления, или

равномерно в течение предусмотренного векселем срока выплаты полученных взаймы денежных средств (в течение срока действия договора займа).

ПБУ 15/2008 уточняет, что проценты и (или) дисконт должны отражаться обособленно

от вексельной суммы и номинальной стоимости облигации как кредиторская задолженность.

Раскрытие информации в учетной политике

ПБУ 15/2008

, в отличие от ПБУ 15/01,

не приводит

перечень сведений, которые нужно раскрывать в учетной политике.

Однако это не означает, что в учетной политике больше не придется ничего писать о том, как учитываются расходы по кредитам и займам.

Ведь ПБУ 15/2008 предусматривает вариативность, например, в порядке списания дополнительных расходов по займам, в учете процентов по векселям и облигациям и т.п.

Эти моменты по-прежнему нужно будет фиксировать в учетной политике исходя из требований ПБУ 1/2008.

Раскрытие информации в бухгалтерской отчетности

Помимо той информации, которую требует раскрывать в бухгалтерской отчетности ПБУ 15/01, ПБУ 15/2008

обязывает сообщать также о:

– о суммах дохода

от временного использования средств полученного займа (кредита) в качестве долгосрочных и (или) краткосрочных финансовых вложений, в том числе учтенных при уменьшении расходов по займам, связанных с приобретением, сооружением и (или) изготовлением инвестиционного актива;

– о суммах включенных в стоимость инвестиционного актива процентов

, причитающихся к оплате заимодавцу (кредитору), по займам, взятым на цели, не связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива.

Новые ПБУ в 2021–2023 годах

Министерством финансов ведется глобальная разработка федеральных стандартов бухучета на 2021–2023 годы. Согласно приказу Минфина от 05.06.2019 № 83н будут разработаны новые ПБУ и внесены поправки в уже изданные положения. План разработки и внедрения новшеств приведен в таблице ниже.

| № п/п | Название проекта ПБУ | Предполагаемый срок вступления в силу для обязательного применения |

| Разработка новых федеральных стандартов | ||

| 1.1 | Запасы | 2021 |

| 1.2 | Нематериальные активы | 2021 |

| 1.3 | ОС | 2021 |

| 1.4 | Незавершенные капвложения | 2021 |

| 1.5 | Документы и документооборот | 2021 |

| 1.6 | Некоммерческая деятельность | 2021 |

| 1.7 | Бухгалтерская отчетность | 2021 |

| 1.8 | Доходы | 2022 |

| 1.9 | Участие в зависимых организациях и совместная деятельность | 2022 |

| 1.10 | Финансовые инструменты | 2022 |

| 1.11 | Долговые затраты | 2022 |

| 1.12 | Расходы | 2023 |

Итоги

Порядок отражения в бухучете сведений о различных фактах и результатах хозяйственной деятельности хозяйствующих субъектов регламентируется отдельными источниками права — ПБУ. Со временем они будут заменяться новыми бухгалтерскими НПА — федеральными стандартами.

Узнать больше о специфике ПБУ вы можете из статей:

- «Бухгалтерский учет валютных операций (ПБУ, проводки)»;

- «В чем основные отличия ПБУ от МСФО?».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.