Сущность и классификация устранимых производственных расходов

Способы выявления устранимых производственных расходов

Обеспечить оптимальные затраты на выпуск продукции — важнейшая задача руководителя финансово-экономической службы любой производственной компании. Практика показывает, что без систематического контроля с его стороны производственные расходы имеют тенденцию к росту, который зачастую экономически неоправданно высок.

Поэтому работа над снижением производственных расходов должна осуществляться, во-первых, постоянно, а во-вторых. с помощью различных методов, поскольку состав таких расходов тоже разнообразен. Один из таких методов — выявление и сокращение устранимых производственных расходов. Это позволяет существенно снизить себестоимость выпускаемой продукции и тем самым повысить ее конкурентоспособность на рынке сбыта.

Основные и накладные затраты

Исходя из экономической роли в процессе производства продукции затраты подразделяют на основные и накладные.

Основными являются затраты, непосредственно связанные с производственным (технологическим) процессом изготовления продукции, выполнения работ или оказания услуг. Иными словами, к основным затратам относят израсходованные ресурсы, потребление которых связано с выпуском продукции (работ, услуг), – например, материалы, заработная плата производственных рабочих, амортизация основных средств и т.д.

Накладными признаются затраты, которые образуются в связи с организацией, обслуживанием производства и управлением им.

Например, общепроизводственные и общехозяйственные расходы – содержание аппарата управления, амортизация и ремонт основных средств цехового или общезаводского назначения, налоги, расходы на подбор и повышение квалификации кадров и т.д.

Учет и распределение затрат для определения себестоимости

Методы и решения.

Данные о себестоимости лежат в основе принятия стратегически важных решений для вашей компании в ценовой политике, товарной стратегии, стратегии каналов сбыта и т.п. Ошибка в этой сфере может привести к большим материальным потерям.

Не последнюю роль здесь играет правильность выбранного метода для получения информации. При этом важно, чтобы метод оставался корректным и актуальным. Если вдруг ваш метод отстает от изменений внешней и внутренней среды, то он вполне способен погубить компанию.

Благодаря грамотной системе управленческого учета можно получать корректные и своевременные данные о себестоимости производимых продуктов или услуг, заказов и контрактов. При этом, сопоставляя себестоимость с ценой, можно оценить доходность тех или иных продуктов, клиентов и т.п.

Распределение затрат

Сравним два метода оценки себестоимости объектов затрат: традиционный метод и АВС-анализ.

Традиционный метод

калькуляции себестоимости предполагает три пути распределения затрат.

Путь 1. Формирование пула накладных расходов.

Накладные расходы выделяются и объединяются в группу. В лучшем случае на этом шаге данные расходы будут сгруппированы по центрам (пулам) расходов или по подразделениям (обслуживающим, управляющим). Далее в этом случае к разным пулам будет возможность применять различные факторы распределения накладных расходов на объекты затрат.

Путь 2. Перенесение стоимости прямых расходов на объекты затрат.

Перенос стоимости прямых расходов обычно осуществляется в соответствии с нормами расхода сырья или нормами трудозатрат.

Путь 3. Распределение стоимости накладных расходов на объекты затрат.

Этот шаг является предметом критики традиционного метода калькуляции. Такое распределение может проводиться:

- с распределением накладных расходов по продуктам пропорционально определенным показателям (сюда относятся прямые трудозатраты, машинное время и т.п.);

- без распределения накладных расходов по продуктам. Накладные расходы оплачиваются из валовой прибыли (производственной маржи).

На возникновение накладных расходов влияет некоторая совокупность характеристик объекта затрат. Традиционный метод выбирает фактор с наибольшим весом и игнорирует иные причины возникновения накладных расходов.

В свою очередь, это приводит к тому, что выбранные объекты затрат с сильными характеристиками оттягивают на себя большую сумму накладных расходов. При этом в реальности, наоборот, объекты затрат с меньшим значением фактора распределения получат меньше накладных расходов, хотя могут являться основной причиной их возникновения.

В результате получается, что объекты затрат первого типа выполняют своего рода роль «доноров рентабельности» для объектов второго типа. То есть, на практике данная система может скрыть убыточность одного продукта и занизить рентабельность другого.

Согласно традиционному методу, даже если распределение накладных расходов по объектам затрат пройдет с серьезными ошибками, то информация о себестоимости не будет содержать значительной погрешности. Соответственно, управленческие решения будут вполне эффективными. Однако такой способ калькуляции в современном мире не так популярен. Сейчас компании стремятся получить более точные расчеты, минимизировав риски.

Распределение затрат в АВС-анализе

Метод носит название операционно-ориентированного учета затрат — АВС (activity-based costing).

Здесь кроме «затрат» и «объектов затрат» используются понятия «ресурсы» и «операции». Чтобы провести АВС-анализ необходима следующая классификация операций:

- основные операции

(снабжение, производство, сбыт и т.д.); - обслуживающие операции

(обеспечение информационными технологиями, операции управления персоналом, ремонт производственного оборудования, бухгалтерский учет); - управленческие операции

— это операции, которые служат целям управления основными и обслуживающими операциями.

Выделяют шесть путей распределения затрат при операционно-ориентированном методе калькуляции.

Первый путь

Распределение накладных затрат на ресурсы.

Здесь стоимость накладных расходов переносится на стоимость ресурсов. При этом определяется полная текущая стоимость обладания единицей ресурса: стоимость должности, стоимость оборудования и т.п.

На практике часто одна статья затрат переносится на несколько единиц ресурсов. Например, арендная плата офисных помещений должна быть разнесена на стоимость должностей, чьи рабочие места находятся в данном помещении. Тогда здесь используются коэффициенты распределения затрат, которые называют «драйверами затрат». Это основной показатель уровня затрат: для арендной платы — это площадь помещения, занимаемая данным сотрудником; для стоимости потраченной электроэнергии — это потребляемая электрическая мощность персонального оборудования сотрудника (с поправкой на время работы) и т.п.

Сначала находят стоимость единицы драйвера затрат: одного квадратного метра, киловатт-часа и т.п. для этого необходимо умножить стоимость единицы драйвера на количество драйвера, потребляемое данным ресурсом.

Второй путь

Отнесение прямых расходов на стоимость объектов затрат.

Этот шаг в АВС-анализе идентичен распределению прямых затрат в традиционной калькуляции и не вызывает никаких методических сложностей.

Третий путь

Первичное перенесение стоимости ресурсов на операции

Это трудоемкая, но очень важная процедура.

Полная стоимость ресурсов, рассчитанная на первом пути, переносится на операции, которые выполняют соответствующие единицы ресурсов.

Перенос стоимости с ресурсов на операции производится пропорционально показателям, отражающим степень использования данного ресурса в соответствующей операции. Эти показатели носят название «драйверы ресурсов».

Расчет переносимой стоимости производится в несколько этапов:

- определяется общее количество единиц драйвера данного ресурса, например, фонд рабочего времени в человеко-часах;

- путем деления стоимости ресурса на общее количество единиц драйвера ресурса определяется стоимость единицы драйвера: стоимость часа работы сотрудника, стоимость часа машинного времени;

- определяется количество единиц драйвера ресурса, потребляемого той или иной операцией;

- умножением количества потребляемых единиц драйвера на стоимость единицы драйвера определяется сумма стоимости ресурса, переносимая на данную операцию.

Четвертый путь

Перераспределение стоимости обслуживающих операций на обслуживаемые ими ресурсы

Обслуживающая операция может переносить свою стоимость в том числе и на ресурс (сотрудника или оборудование), который выполняет эту операцию. К примеру, программист сам работает на ПК и вынужден обслуживать в том числе и компьютер. Обратно на «свой» ресурс обслуживающая операция перенесет лишь часть своей стоимости, а остальная распределится на другие ресурсы.

Перенесение стоимости операции производится пропорционально драйверам операций, которые формируются аналогично драйверам затрат и драйверам ресурсов. Сначала рассчитывается общее количество единиц драйвера, затем определяется стоимость каждой единицы. Далее анализируется количество потребляемых единиц драйвера и рассчитывается переносимая стоимость.

Пятый путь

Распределение стоимости управляющих операций на основные и обслуживающие операции

Это наиболее сложная процедура и носит в большинстве случаев субъективный характер. В целях АВС-анализа объектами управления следует признавать не ресурсы, которыми управляет субъект управления, а действия (операции) объектов управления.

Крайне сложной задачей данного этапа является выбор адекватного драйвера операций, пропорционально которому производилось бы перераспределение. Предлагаются такие подходы:

- стоимость управляющей операции распределяется поровну между управляемыми операциями;

- стоимость управляющей операции распределяется пропорционально рабочему времени, затрачиваемого субъектом управления (руководителем), на соответствующие операции;

- стоимость управляющей операции распределяется пропорционально значимости операций, определяемой экспертным путем.

Управляющие операции располагаются на различных уровнях модели бизнес-процессов компании. С этим связаны сложности перераспределения, поскольку в данном случае будут наблюдаться не только горизонтальные, но и вертикальные переносы стоимости.

Шестой путь

Перенесение стоимости основных операций на объекты затрат

Драйверами операций на этом шаге обычно являются количественные характеристики объектов затрат (количество в штуках, вес в килограммах, длина в метрах и т.п.), пропорционально которым основные операции переносят на них свою стоимость.

Основные операции можно разбить на группы, аналогичные классификации объектов затрат: «продуктово-ориентированные» и «клиенто-ориентированные». Первый вид основных операций связан с полным циклом создания продукта, а второй — с полным циклом продажи данному покупателю.

Однако в реальности не целесообразно ограничиваться расчетом только себестоимости произведенного продукта или абстрактной стоимости обслуживания клиента. Необходимо оценить полную себестоимость объектов затрат. В этих целях создаются срезы «покупатели–продукты» или «продукты–покупатели», в которых к себестоимости объектов типа «покупатели» прибавляется себестоимость объектов типа «продукт» и наоборот. Итоги этих расчетов используются для оценки рентабельности производства и продажи отдельных продуктов, а также производства продукции и продажи ее определенным покупателям.

Распределение затрат в 1С

В настоящее время особую актуальность приобретают вопросы распределения косвенных расходов между видами выпускаемой продукции (работ, услуг).

В программах 1С расходы, которые распределяются на себестоимость товаров, регистрируются по статьям расходов с вариантом распределения на себестоимость товаров.

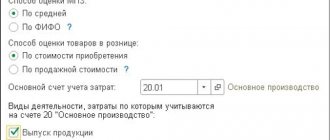

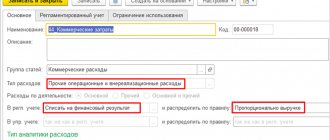

В системе 1С:ERP поддерживается гибкий механизм настройки учета расходов, включающий ранжирование трат, сопутствующих производственному процессу. Классифицирование затрат закрепляется в справочнике статей расходов индивидуально по каждой статье. Настройка разнесения косвенных трат, с выбранным «На производственные затраты»

, похожа на распределение прямых. Эта операция проводится в

«Распределении расходов на себестоимость продукции»,

а база перераспределения зависит от настройки статьи расхода. Этот момент существенно отличает решение от «1С:Бухгалтерия 8 редакция 3.0», где настроить порядок распределения косвенных расходов можно в регистре сведений «Учетная политика».

Также в 1С:Бухгалтерии существует множество документов для отражения косвенных затрат, среди которых:

- «Поступление товаров, ,

- «Начисление зарплаты»,

- «Авансовый отчет»,

- «Списание материалов из эксплуатации»,

- «Списание товаров».

Кроме того, можно использовать регламентные операции: «Списание расходов будущих периодов», «Амортизация и износ основных средств».

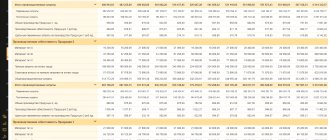

Как распределились косвенные расходы в «1С:Бухгалтерия 8 редакция 3.0» можно узнать при формировании оборотно-сальдовой ведомости по необходимому счету. Там же отразится закрытие косвенных расходов.

С помощью прикладного решения «1С:Комплексная автоматизация 2» можно отразить материальные, трудовые и финансовые затраты.

В программе можно:

- учитывать и распределять номенклатурные затраты,

- регистрировать и распределять постатейные расходы,

- списывать затраты на выпуск без заказов на производство,

- формировать активы и пассивы,

- рассчитывать себестоимость выпуска товаров,

- учитывать прочие расходы и доходы,

- распределять расходы на финансовый результат.

В системе удобно регистрировать и распределять затраты, которые формируют:

- Себестоимость выпускаемой продукции

; - Стоимость оборотных активов

; - Стоимость внеоборотных активов

; - Финансовый результат

.

Кроме того, среди расходов компании можно выделить:

- Номенклатурные затраты

, где отражаются прямые расходы производственной деятельности с количественным измерением; - Постатейные расходы

, в которых учитываются прямые и косвенные расходы в суммарном выражении; - Формирование активов и пассивов

, где отражены операции, связанные с формированием активов или регистрацией обязательств, управление которыми ведется, как правило, в ручном режиме или, сам факт регистрации которых обусловлен требованиями по ведению учета.

Пренебрежение вопросами внедрения эффективных систем распределения косвенных расходов может привести к серьезным диспропорциям в производственном контуре, структуре продаж и ценовой политике предприятия, а это повлияет на финансовые результаты деятельности компании. Если вы ищете решение или вам необходимо настроить вашу систему, позвоните в один из наших офисов. Специалисты проконсультируют и помогут решить вашу задачу.

Понравилась статья?

Хотите получать подобные статьи по четвергам? Быть в курсе изменений в законодательстве? Подпишитесь на рассылку

13 популярных вопросов по переходу на НДС 20% в 1С Расчет заработной платы с учетом премиальной системы

Нет времени читать? Пришлем вам на почту!

Заказать помощь специалиста 1С

Авторизуйтесь, чтобы оставить комментарий

Используйте свой аккаунт в социальных сетях, чтобы оставить комментарий или отзыв!

Прямые и косвенные затраты

Классификация затрат по способу их включения в себестоимость продукции, работ и услуг на прямые и косвенные. Именно эта классификация определяет порядок отражения затрат на тех или иных синтетических счетах, субсчетах и аналитических счетах.

Прямыми считаются затраты, которые можно прямо, непосредственно и экономично отнести на конкретный вид продукции или к конкретной партии продукции (к выполненным работам или оказанным услугам). На практике к этой категории относятся:

- прямые затраты материалов (то есть сырье и основные материалы, использованные при производстве продукции);

- прямые трудовые затраты (оплата труда персонала, занятого в производстве конкретных видов продукции).

Впрочем, если предприятие производит только один вид продукции или оказывает только один вид услуг, все производственные расходы автоматически будут прямыми.

Косвенными признаются затраты, которые нельзя прямо, непосредственно и экономично отнести на конкретную продукцию, поэтому их следует сначала собрать отдельно (на отдельном счете), а затем – по итогам месяца – распределить по видам производимой продукции (выполняемых работ, оказываемых услуг) исходя из выбранной методики.

Среди производственных затрат к косвенным можно отнести вспомогательные материалы и комплектующие изделия, расходы на оплату труда вспомогательных рабочих, наладчиков, ремонтников, оплату отпусков, доплату за сверхурочную работу, оплату времени простоя, расходы на содержание цехового оборудования и зданий, на страхование имущества и т.д.

Подчеркнем – косвенные затраты связаны одновременно с изготовлением нескольких видов продукции, и их либо вообще нельзя «приписать» к конкретному виду выпускаемой продукции, либо в принципе это возможно, но нецелесообразно ввиду незначительности суммы данного вида затрат и сложности точного определения той их части, которая приходится на каждый вид продукции.

На практике разделение прямых и косвенных затрат имеет очень важное значение для организации работы бухгалтерии в части учета затрат. Прямые затраты должны на основании первичных документов плюс возможно дополнительных расчетов, как, например, в случае, если один и тот же вид сырья используется для производства нескольких видов продукции в одном подразделении и невозможно обеспечить точный первичный учет того, сколько именно этого сырья потрачено на каждый из видов продукции, относиться непосредственно в себестоимость каждого вида продукции, формируемую по дебету счета 20 «Основное производство». А вот косвенные затраты собирают на отдельных счетах – например, цеховые расходы в течение месяца относят в дебет счета 25 «Общепроизводственные расходы».

Если говорить о взаимосвязи двух рассмотренных классификаций, можно отметить следующее:

- все прямые расходы являются основными (ведь они необходимы для производства конкретных видов продукции);

- накладные расходы всегда являются косвенными;

- некоторые виды основных расходов с точки зрения порядка их включения в себестоимость являются не прямыми, а косвенными – как, например, суммы амортизации основных средств, используемых в производстве нескольких видов продукции.

Что такое накладные расходы

Не все затраты в производстве переходят непосредственно в продукт и могут быть напрямую запланированы и учтены в его себестоимости. Тем не менее затраченные средства оказываются абсолютно необходимыми для изготовления продукции, ее реализации, продвижения на рынке, а также управления самой организацией.

Самым верным определением накладных расходов было бы «все остальные». Этот тип затрат не выделяется отдельной статьей в Налоговом кодексе РФ, естественно, там не прописана и их структура. При бухучете их также невозможно однозначно дифференцировать.

ОБРАТИТЕ ВНИМАНИЕ! Законом закреплен перечень накладных расходов только в отраслях строительства и медицины. Все остальные предприятия должны определять накладные расходы самостоятельно, закрепляя это в своей учетной политике.

Принятое в бизнесе понятие накладных расходов подразумевает траты, которые нельзя отнести непосредственно к технологическим процессам производства, сопровождающие процесс производства, но не входящие в стоимость работы и сырья. Другое название накладных расходов – косвенные издержки. Из указывают при планировании и составлении смет как фирмы в целом, так и отдельных структурных подразделений.

Как калькулировать себестоимость продукции с учетом накладных расходов?

Затраты на продукт, затраты периода

Эта классификация является очень важной именно с точки зрения управленческого учета, поскольку только она применяется в западных странах, где и были разработаны многие применяемые сегодня методы управленческого учета, причем такая классификация обычно обязательна и в управленческом, и в финансовом учете.

Рисунок 2. Классификация затрат в управленческом учете

Затратами на продукт (производственными затратами) считаются только те затраты, которые должны включаться в себестоимость продукции, по которой она должна учитываться в цехах и на складе, а в случае, если она осталась нереализованной, – отражаться в бухгалтерском балансе. Это «запасоемкие» затраты, непосредственно связанные с изготовлением продукции и, следовательно, подлежащие учету в составе ее себестоимости.

На практике к этой категории затрат относятся:

- сырье и основные материалы;

- оплата труда персонала, занятого в производстве конкретных видов продукции;

- общепроизводственные расходы (накладные производственные расходы), включая: вспомогательные материалы и комплектующие; косвенные расходы на оплату труда (зарплата вспомогательных рабочих и ремонтников, доплата за сверхурочные, оплата отпускных и т.д.); прочие расходы – содержание цеховых зданий, амортизация и страхование цехового имущества и т.д.

Затраты периода (периодические расходы) включают в себя те виды затрат, размер которых зависит не от объемов производства, а скорее от длительности периода. На практике они представлены двумя статьями:

- коммерческие расходы – расходы, связанные с осуществлением продаж и поставок продукции (товаров, работ, услуг);

- общие и административные расходы – расходы по управлению предприятием в целом (в российской практике они называются «общехозяйственные расходы»).

Такие затраты в себестоимость готовой продукции не включаются, ведь они не связаны непосредственно с производственным процессом, поэтому всегда относятся на тот период, в течение которого они были произведены, и никогда не относятся на остатки готовой продукции.

При применении такой классификации полная себестоимость реализованной продукции формируется в следующем порядке.

Рисунок 3. Формирование себестоимости в классическом управленческом учете

Если применить данную классификацию к отечественной практике, руководствуясь российским Планом счетов, организовывать учет затрат необходимо следующим образом:

1) в части затрат на продукт:

- прямые материальные и трудовые затраты собираются непосредственно на счете 20 «Основное производство» (по субсчетам и аналитическим счетам по каждому виду продукции, работ, услуг);

- общепроизводственные расходы в течение отчетного периода собираются на отдельном счете (согласно российскому Плану счетов для этих целей применяют счет 25 «Общепроизводственные расходы»), а в конце периода они распределяются и списываются на счет 20 «Основное производство» (по видам продукции, работ, услуг);

- в итоге все затраты, зарегистрированные на дебете счета 20 «Основное производство» за определенный период представляют собой суммарные производственные расходы, которые могут относиться к произведенной продукции, формируя производственную себестоимость готовой продукции (или к выполненным работам, оказанным услугам, формируя соответственно их себестоимость), или могут относиться к остаткам незавершенного производства, если таковое имеется;

2) в части затрат периода:

- нужно исходить из постулата, что периодические расходы всегда относятся на месяц, квартал или год, в течение которых они были произведены, то есть в конце периода они полностью списываются на уменьшение финансового результата (прибыли), и они никогда не относятся на остатки готовой продукции на складе и остатки незавершенного производства;

- значит, их надо собирать на предназначенных для этих целей счетах (в России это счета 26 «Общехозяйственные расходы» и 44 «Расходы на продажу»), а в конце каждого месяца целиком списывать всю сумму собранных за месяц затрат с кредита этих счетов в дебет счета 90 «Продажи».

Отметим, что такой вариант допускается действующим российским законодательством (в частности, ПБУ 10/99 «Расходы организации» и Инструкцией по применению Плана счетов). Так что каждый руководитель и бухгалтер может внедрить эту методику в практику работы своей организации.

Однако в России в отличие от МСФО и бухгалтерских требований многих зарубежных стран это не является единственно разрешенным вариантом.

Так, счет 44 «Расходы на продажу» в российской практике может закрываться не полностью «месяц в месяц», в зависимости от учетной политики организации на этом счете может формироваться переходящее дебетовое сальдо – например, в части расходов на упаковку и транспортировку отгруженной продукции, если она еще не перешла в собственность покупателя, или в части транспортных расходов в торговых организациях (если часть товара осталась непроданной по состоянию на конец месяца).

А счет 26 «Общехозяйственные расходы» у нас допускается закрывать не на счет 90 «Продажи», а на счет 20 «Основное производство» (а также 23 «Вспомогательные производства» и 29 «Обслуживающие производства и хозяйства», если их продукция, работы и услуги реализуются на сторону). Именно такой вариант применялся до начала девяностых годов, и он не был отменен или полностью вытеснен новым вариантом с использованием счета 90 «Продажи».

Логика такого применения 26-го счета, предполагающая включение общехозяйственных расходов в себестоимость конкретных видов произведенной продукции, работ, услуг (в том числе и в целях оценки остатков нереализованной продукции), основана на традиционном подходе, согласно которому в отечественной практике к производственным затратам и по сей день помимо материальных затрат, затрат на оплату труда и общепроизводственных расходов многие относят также и общехозяйственные расходы (и соответственно, к внепроизводственным относят затраты на продажу продукции, а также на содержание объектов социальной сферы).

При таком подходе изменяется и смысл, вкладываемый в понятие «производственная себестоимость»:

- западный бухгалтер или менеджер рассматривает этот вид себестоимости как сумму «затрат на продукт», и в его представлении в производственную себестоимость не могут быть включены управленческие расходы;

- в отечественной практике и по сей день нередко выделяют не два (производственная и полная), а три вида себестоимости – цеховая, производственная и полная, при этом:

- цеховой себестоимостью считают как раз именно сумму «затрат на продукт» (то есть у нас цеховой себестоимостью называют то, что западные специалисты называют производственной себестоимостью);

- под производственной себестоимостью в России нередко понимают сумму цеховой себестоимости и общехозяйственных расходов, то есть помимо «затрат на продукт» (прямых и общепроизводственных расходов) в нее включают и управленческие расходы, которые западные специалисты однозначно классифицируют как «затраты периода», подлежащие учету только в полной себестоимости и никогда не включаемых в производственную себестоимость;

- понятие полной себестоимости реализованной продукции концептуально в обеих системах совпадает, хотя ее величина при прочих равных условиях может и не совпадать (если есть остатки непроданной продукции, ведь тогда у российского бухгалтера часть управленческих расходов может «осесть» в балансе в стоимости остатков готовой продукции, а у западного бухгалтера вся сумма управленческих расходов будет месяц в месяц относиться на уменьшение прибыли).

Зачем учитывать накладные расходы

Самая очевидная цель – планирование будущей прибыли, на которую влияют все понесенные предпринимателем издержки. Но в отношении накладных расходов это связано с определенными трудностями. Если потенциальные прямые затраты можно довольно точно подсчитать относительно конкретных видов продукции, то довольно трудно определить, сколько косвенных издержек получится и как они распределятся при, например, расширении производства или подписании некоего договора.

ВАЖНО! Для адекватного определения себестоимости продукта нужно учитывать и распределять накладные расходы пропорционально прямым тратам – проводить калькуляцию издержек производства.

Совокупные и удельные расходы

Прежде всего отметим, что расходы бывают совокупные и удельные – в зависимости от того, на какой объем они исчислены (на всю совокупность продукции, на всю партию продукции либо на единицу продукции).

Совокупные расходы – расходы, исчисленные на весь выпуск продукции предприятия или на отдельную партию продукции. Иными словами, это суммарные, общие расходы на определенное количество продукции одного вида или даже на некий объем продукции различного ассортимента.

Удельные расходы – это расходы, исчисленные на единицу продукции.

Соответственно, и себестоимость может быть исчислена на единицу продукции или на всю партию, а можно говорить и об обобщающем показателе себестоимости по всем видам продукции, работ, услуг за определенный период.

В зависимости от того, какую именно управленческую задачу предстоит решить, в одних случаях важно знать величину совокупных затрат, а в других – иметь подробную информацию об удельных расходах (например, при принятии решений в области ценообразования и ассортиментной политики).

Определение

Условно-постоянные расходы представляют собой траты, не зависящие от масштабов производства и продаж, реализации услуг. Но нужно учитывать, что постоянные издержки могут превращаться в переменные. Постоянные расходы противопоставляются переменным. В совокупности образуются общие траты.

Проще говоря, это траты, не меняющиеся на протяжении всего бюджетного периода. При этом не имеет значения объем продаж. Но нужно учитывать, что это именно условно-постоянные издержки. То есть они не являются постоянными в полном смысле этого слова. Размер этих расходов изменяется под воздействием изменения масштабов деятельности предприятия. К примеру, есть эти факторы, влияющие на условно-постоянные издержки:

- Введение в продажу новой продукции.

- Появление новых филиалов.

Масштабы деятельности предприятия меняются крайне медленно. А потому и издержки называются именно условно-постоянными, а не просто постоянными.

В связи с расчетами себестоимости по технико-экономическим факторам затраты группируются на условно-постоянные, условно переменные и выявления связи последних с теми или иными условиями производства или изменениями в его технике, технологии и организации, т.е. технико-экономическими факторами. Какие между ними отличия? Посмотреть ответ

Переменные и постоянные расходы

В зависимости от того, как затраты реагируют на изменение деловой активности организации – на увеличение или уменьшение объемов производства, – их можно условно разделить на переменные и постоянные.

Переменные расходы возрастают или уменьшаются пропорционально изменению объема производства, то есть зависят от деловой активности организации. Их, в свою очередь, можно подразделить на:

- производственные переменные затраты: прямые материалы, прямой труд, а также часть общепроизводственных затрат, таких как затраты вспомогательных материалов;

- непроизводственные переменные затраты (расходы на упаковку и транспортировку готовой продукции, комиссионное вознаграждение посредникам за продажу товара и т.д.).

Постоянные расходы в общей сумме не зависят от объема производства и остаются неизменными в течение отчетного периода. Примерами постоянных затрат являются арендная плата, амортизация основных средств, расходы на рекламу, охрану и т.д.

Смысл в том, что общая сумма постоянных расходов обычно не зависит от того, сколько именно и какой продукции выпустит компания в данном месяце. Например, если компания арендовала помещение под производственный цех или торговую точку, ей придется каждый месяц вносить оговоренную арендную плату, даже если в одном из месяцев совсем ничего не будет произведено или продано, но, с другой стороны, если в этом помещении будут работать круглосуточно, а не по восемь часов в день, арендная плата от этого выше не станет. Аналогичным образом обстоит, когда дают рекламу, – безусловно, цель в том, чтобы продавать больше продукции, но сумма расходов на рекламу (например, стоимость услуг рекламного агентства, стоимость размещения рекламы на телевидении или в газете и т.д.) напрямую от количества проданной в текущем месяце продукции зависеть не будет.

А вот переменные затраты четко реагируют на изменение объемов производства и продаж. Не произвели продукцию – не пришлось закупать материалы, платить зарплату рабочим и т.д. Не продал посредник товары – не надо платить ему комиссионное вознаграждение (если оно установлено в зависимости от количества проданных товаров, как это обычно и делается). И наоборот, если объемы производства увеличиваются, надо закупать больше сырья, привлекать больше работников и т.д.

Конечно, на практике, особенно в долгосрочном периоде, все затраты имеют тенденцию к повышению (например, может повыситься арендная плата, увеличиться сумма амортизации вследствие приобретения дополнительных основных средств и т.д.). Поэтому иногда расходы называют условно-переменными и условно-постоянными. Но рост постоянных расходов, как правило, происходит скачкообразно (ступенчато), то есть после повышения суммы расходов они некоторое время остаются на достигнутом уровне, – и причиной их роста является либо повышение цен, тарифов и т.д., либо изменение объемов производства и продаж сверх «релевантного уровня», приводящего к увеличению или уменьшению производственных площадей и оборудования.

Параметры распределения накладных расходов

ВАЖНО! Рекомендации по распределению накладных расходов от КонсультантПлюс доступны по ссылке

Несмотря на трудности планирования косвенных издержек, это необходимая процедура, которую можно осуществлять несколькими методами:

- Метод «рабочей зарплаты». Если на основном производстве занято большое количество рабочих, особенно если превалирует ручной труд, можно рассчитать накладные расходы пропорционально фонду оплаты их труда.

- Метод «объема продаж» целесообразно применять, если в компании преобладают автоматизированные процессы. Можно распределить доходы пропорционально машино-часам.

- Метод «единицы продукции» применим, когда прямые затраты значительно превышают косвенные. Тогда можно взять за основу отношение прямых издержек на единицу товара к общей сумме прямых расходов.

- Метод прямого счета. Суммируются отдельно непрямые траты по каждой расходной статье.

- Комбинированные методы применимы в крупных компаниях со сложной структурой, где производится несколько видов продукции. Например, можно учитывать производственные накладные расходы по фонду зарплаты, а общехозяйственные – на базе стоимости единицы продукции.

ПРИМЕР РАСЧЁТА. ООО «Автоколесо» занимается перевозкой грузов. Фонд оплаты труда персонала составляет 8 млн. рублей в год. Коэффициент накладных расходов в 2016 году составил 80%, то есть 6 млн. 400 тыс. руб. Компания решила уменьшить накладные расходы, для чего уволила несколько человек. При этом фонд оплаты труда уменьшился на 20%, значит, накладные расходы ООО «Автоколесо» на 2022 год можно запланировать в сумме 5 млн. 120 тыс. руб.

Предусмотрено ли нормирование накладных расходов?

Нормативные и фактические расходы

С точки зрения оперативности учета и контроля затрат различают нормативные и фактические расходы.

Фактические расходы, как следует из их названия, – это расходы, фактически понесенные предприятием при изготовлении продукции (работ, услуг), отраженные в первичных учетных документах и на бухгалтерских счетах. Именно их и учитывают бухгалтеры, и исходя из них формируется себестоимость продукции. А потом их анализируют, сравнивают с плановыми показателями или показателями предыдущих периодов и делают выводы.

Нормативные расходы – это предопределенные реалистичные затраты на единицу готовой продукции. Иными словами, это расходы (чаще всего – на единицу продукции), исчисленные исходя из определенных норм и нормативов.

Где определяется состав расходов?

На каждый вид производимой продукции организацией самостоятельно разрабатывается ее плановая калькуляция, определяющая количественный состав основных материальных и трудовых затрат на ее создание. Эта калькуляция ложится в основу перечня прямых расходов на производство и позволяет контролировать фактические объемы вложенных в производство конкретных видов продукции ресурсов.

Также самостоятельно организации предстоит создать конкретные перечни затрат (справочники) по каждому из счетов учета накладных расходов, детализируя их в необходимой степени и присваивая определенный цифровой шифр каждой выделенной статье. Наличие шифра существенно облегчает указание на статью затрат в первичных документах, которыми оформляют отнесение на расходы. Такой справочник может быть многоуровневым, что даст возможность получать учетные данные как по отдельным элементам затрат, входящим в статью, так и по каждой статье, а также по группам затрат. Например, в составе статьи «Ремонт основных средств» можно выделить подстатьи «Капитальный ремонт» и «Текущий ремонт». В составе каждой подстатьи могут быть выделены элементы, отражающие вид основного средства (недвижимость, оборудование, транспорт, прочие ОС) и то, кем делался ремонт (собственным подразделением или сторонней организацией). Детализацию справочников следует осуществлять с таким расчетом, чтобы они давали возможность получения необходимой для составления разного рода отчетов информации с минимальным количеством дополнительных действий с ней.

Кроме того, организации необходимо определить:

- перечни объектов калькулирования себестоимости по каждому виду производимой продукции;

- алгоритмы учета и распределения расходов вспомогательного и обслуживающего производств;

- базу для распределения накладных расходов производственного характера;

- порядок списания расходов общехозяйственного назначения, а в случае включения их в себестоимость — базу для распределения.

Все вышеуказанные моменты фиксируются в приказе по учетной политике. При этом все справочники статей затрат и перечни объектов калькулирования будут являться приложениями к этому приказу.

Альтернативные (вмененные) расходы

В отличие от бухгалтерского финансового учета, который оперирует только свершившимися фактами и реально понесенными затратами, в управленческом учете большое значение придается альтернативным вариантам, ведь, принимая одно управленческое решение, менеджер автоматически отказывается от других вариантов развития событий, а потому помимо реальных доходов и расходов, которые будут получены и осуществлены в ходе реализации принятого решения, неизбежно возникают и альтернативные (вмененные) расходы, в том числе и в лице упущенной выгоды из-за того, что принятое решение исключило возможность альтернативного использования ресурсов.

Концепция альтернативных расходов позволяет также упростить процедуру принятия решений в некоторых ситуациях.

Рассмотрим небольшой пример. В пекарню обратился новый потенциальный клиент – директор недавно открывшегося поблизости ресторана. Он хотел бы, чтобы пекарня ежедневно поставляла в его ресторан булочки, которые нужно выпекать по определенной рецептуре. Безусловно, его интересует цена – сколько бы пекарня хотела получать за исполнение такого заказа.

Предположим, что в настоящий момент пекарня и так работает на пределе своих мощностей и не может просто выпекать булочки для ресторана плюсом к той продукции, которую уже выпускает и реализует нынешним клиентам, чтобы начать сотрудничество с этим рестораном, придется сократить производство каких-то из нынешних видов продукции и, соответственно, уменьшить поставки нынешним клиентам или объемы розничных продаж.

Применяя концепцию альтернативных затрат, можно воспользоваться элегантным и простым способом решения данной проблемы:

- конечно же, цена должна покрывать реальные затраты пекарни – значит, нужно подсчитать производственную себестоимость булочек, которые хотел бы получать директор ресторана; кроме того, безусловно, цель пекарни получать как можно больше прибыли, но это не значит, что можно заложить любой уровень рентабельности и запросить любую цену, хотя какую-то сумму прибыли нужно заложить в ту цену, которая в итоге будет назначена;

- поскольку для того, чтобы выполнить заказ ресторана, придется сократить текущее производство других видов продукции, налицо альтернативные (вмененные) затраты – в данном случае это та сумма прибыли, которую пекарня потеряет, если примете этот заказ и сократит поставки и продажи прежней продукции, то есть это та «упущенная» прибыль, которую пекарня продолжала бы получать, если бы отказалась от сотрудничества с директором ресторана и работала по прежней программе;

- значит, чтобы установить цену на булочки для ресторана, нужно сложить сумму затрат на производство этих булочек (их прогнозируемую себестоимость) и «упускаемую» прибыль от продажи той продукции, производство которой будет сокращено в связи с принятием заказа от ресторана.

Проиллюстрируем в цифрах. Предположим, что ресторан хочет получать по 1000 булочек. Чтобы иметь возможность их выпекать, придется уменьшить объем производства и продажи французских багетов на 400 единиц. Допустим, что производственная себестоимость багета составляет 10 руб., а цена его продажи – 19 руб. В соответствии с калькуляцией исходя из рецептуры изготовления булочек их производственная себестоимость должна составлять 4 руб.

Делаем следующие расчеты:

- прибыль от продажи одного багета составляет: 19 — 10 = 9 руб.;

- альтернативные затраты – прибыль, которая могла бы быть получена от продажи 400 багетов, если бы заказ ресторана был отклонен, – составляют 9 руб. x 400 шт. = 3600 руб.;

- минимальный уровень цены на булочки, при котором вообще имеет смысл разговаривать о возможности принятия этого заказа (замены части багетов на булочки), складывается из суммы себестоимости булочек и этой упускаемой прибыли от багетов, то есть за партию в количестве 1000 булочек ресторан должен платить как минимум: 4 руб. x 1000 шт. + 3600 руб. = 7600 руб.;

- минимальная цена одной булочки должна быть не ниже: 7600 руб. / 1000 шт. = 7,60 руб.

Это минимум. Если директор ресторана не готов платить такую сумму (например, в соседней пекарне ему предложат более выгодные условия), лучше отказаться от сотрудничества и продолжить производить ту продукцию, которую вы уже производите в настоящий момент. Ведь если согласиться на более низкую цену, получится, что в итоге пекарня будет получать меньше прибыли, чем получала раньше.

Плюс ко всему надо учесть и другие факторы. Например, взвесить, имеет ли смысл портить или рвать отношения со своими нынешними клиентами, ведь сокращение производства багетов на 400 шт. означает, что кто-то из тех, кому пекарня их продавала раньше, теперь эти багеты не получит! А потому устанавливать цену на булочки ровно в размере 7,60 руб., по сути, не имеет смысла – эта цена лишь восполняет ту же прибыль, которую вы уже получаете при нынешней производственной программе, но ради этого не стоит жертвовать уже сложившимися отношениями с клиентами.

Какими могут быть накладные расходы производственного характера?

В состав накладных расходов производственного характера по каждому из производственных подразделений будут входить:

- оплата труда руководства подразделения и общецехового персонала, начисления страховых взносов на эту оплату;

- затраты по текущему обеспечению работы подразделения (канц- и хозтовары, инвентарь, инструмент, амортизация оборудования, расходы на аренду, страхование, информационное обслуживание, командировки сотрудников);

- затраты на содержание имущества, находящегося в подразделении, с выделением работ, осуществленных собственными силами организации (вспомогательным или обслуживающим производством) и сторонними организациями (техническое и транспортное обслуживание, поверка, ремонты, сменно-запасные части и расходные материалы, необходимые для эксплуатации оборудования, расход энергоресурсов);

- затраты на обеспечение качества выпускаемой продукции (лицензирование, сертификация, опытные испытания, гарантийное обслуживание, обучение персонала);

- затраты на охрану труда (аттестация рабочих мест, спецодежда, спецпитание, санобработка).

В т. ч. в составе накладных расходов производственного характера будут отражаться те расходы, которые могли бы входить в состав прямых, но организация распределения их по объектам калькулирования либо невозможна, либо требует неоправданно высоких трудозатрат:

- амортизации используемого в производстве оборудования;

- затрат на энергоресурсы;

- услуг сторонних организаций.

Учет расходов накладных расходов производственного характера ведется на счете 25, который может быть открыт:

- Ко всем счетам учета прямых затрат.

- К счетам основного и вспомогательного производств, если обслуживающее производство отсутствует или учет затрат по нему из-за небольшого их объема решено вести котловым методом (т. е. с отнесением и прямых, и накладных расходов по подразделению непосредственно на счет 29).

- Только к счету основного производства, если вспомогательное и обслуживающее производства отсутствуют или учет затрат по ним решено вести котловым методом. Применение котлового метода для вспомогательного производства оправдано для целей упрощения учета. Счет 23 в такой ситуации обычно закрывают ежемесячно, включая собранные на нем затраты как в прямые расходы на производство (например, обеспечение процесса создания продукции выработанной собственными силами электроэнергией или самостоятельно добытой водой), так и в накладные расходы основного производства.

Расходы, собранные на счете 25, ежемесячно распределяют между калькуляционными единицами, в отношении которых на счетах учета прямых затрат ведется сбор прямых расходов на производство. Базой распределения выбирается либо один из видов прямых расходов (материалы, зарплата), либо их общая сумма.

Что входит в состав постоянных затрат и как они относятся на себестоимость готовой продукции, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Безвозвратные затраты

Следующий важный вид затрат, которые обязательно нужно учитывать управленцу и бухгалтеру, подготавливающему информацию для принятия управленческих решений, – это безвозвратные затраты. Из их названия видно, что тут имеются в виду расходы, которые уже были понесены в прошлом (в результате исполнения одного или нескольких более ранних управленческих решений) и которые теперь уже никак невозможно вернуть или компенсировать. С ними можно только смириться.

Крайне важно научиться выявлять подобные безвозвратные затраты и нещадно «отсекать» информацию о них при принятии решений. Такой подход тоже может упростить процедуру анализа альтернатив и сделать расчеты более краткими и элегантными.

Учет коммерческих расходов

К числу накладных расходов относится еще один их вид, который в себестоимость продукции по правилам, действующим в РФ, никогда не включается. Это расходы, связанные с продажей продукции (товаров, работ, услуг): коммерческие. Собирают их на счете 44, деля в аналитике по тем же принципам, что и иные накладные расходы: по подразделениям и по видам расходов.

Перечень коммерческих расходов для организации производственного типа будет ближе к перечню, разработанному для счета 25. Отличие может заключаться в добавлении в этот список статей, отражающих расходы:

- по транспортировке до покупателя;

- погрузо-разгрузочным работам;

- хранению грузов;

- таможенному оформлению;

- маркетинговым исследованиям.

Для организации торговой направленности, не имеющей необходимости в применении счетов учета затрат на производство и собирающей все свои накладные расходы на счете 44, перечень статей затрат для этого счета будет аналогичен тому, который в производстве разрабатывают для счета 26 с учетом дополнения его статьями, абзацем выше указанными как добавляемые к счету 25.

Закрывать счет 44 тоже нужно ежемесячно, списывая собранные на нем цифры на счет учета финрезультата от продаж. Однако на нем может иметь место остаток из-за наличия в составе затрат расходов на упаковку и транспортировку, подлежащих распределению на проданную и непроданную продукцию (товары).

О способе учета затрат, при котором коммерческие расходы могут войти в состав себестоимости, читайте в материале «ABC-метод учета затрат — как применять?».

Релевантные и нерелевантные затраты

Концепции альтернативных (вмененных) и безвозвратных затрат, а также особенности поведения различных видов затрат приводят нас к необходимости разграничения релевантных и нерелевантных расходов и введению понятия релевантности информации, используемой для обоснования принимаемых решений.

Релевантной считается информация, отличающая одну альтернативу от другой и, следовательно, подлежащая анализу и учету при принятии решений. Соответственно, релевантные затраты – это те затраты, величина которых изменится в зависимости от того, какая из альтернатив будет выбрана в результате принятия решения.

Иными словами, если какие-либо доходы, расходы или иные показатели остаются неизменными при любом из возможных решений, они нерелевантны и не должны приниматься в расчет при рассмотрении такого решения.

Безусловно, значительную часть нерелевантных расходов составляют уже рассмотренные нами безвозвратные затраты, то есть расходы, которые были совершены в прошлом и которые ни одно решение не может изменить (как, например, расходы на геолого-разведочные работы в случае, если полезные ископаемые так и не были обнаружены или разработка месторождения является неперспективной).

Также зачастую нерелевантны постоянные расходы – но тут, конечно, все зависит от сущности проблемы и принимаемого решения. Например, если стоит вопрос о том, что выгоднее пошить к зимнему сезону – кожаные куртки или кожаные пальто, – информация о сумме амортизации оборудования, арендной плате за производственные помещения или стоимости электроэнергии, потребляемой для освещения цеха и обеспечения работы швейных машин, не имеет никакого значения, ведь эти суммы будут одинаковыми вне зависимости от того, что же в итоге решили пошить. А вот если решается более глобальный вопрос о том, не стоит ли прекратить заниматься пошивом одежды и переключиться на торговлю тканями, нитками и фурнитурой, информация о постоянных затратах может стать релевантной – если, например, в итоге может быть принято решение расторгнуть договор аренды производственного помещения и продать швейные машины.

Концепция релевантности является, пожалуй, наиболее важным, основополагающим принципом подготовки информации для анализа и принятия управленческих решений.

Накладные расходы в составе себестоимости

В себестоимость производимой предприятием продукции включают 2 вида расходов: прямые и накладные. К прямым относят те, которые возможно безоговорочно увязать с конкретным видом создаваемой продукции.

Накладные расходы напрямую с производимой продукцией соотнести либо достаточно сложно, либо невозможно. По увязке с процессом производства их делят:

- на производственные — обеспечивающие функционирование производственных подразделений, производящих продукцию;

- общехозяйственные — не связанные непосредственно с созданием продукции, но необходимые для обеспечения работы предприятия в целом.

Существующие правила (План счетов бухучета, утвержденный приказом Минфина РФ от 31.10.2000 № 94н) не препятствуют возможности формирования учетной себестоимости на 2 уровнях:

- неполной ее величины, включающей помимо прямых затрат только те накладные расходы, которые имеют отношение к производству;

- полного ее размера, объединяющего в себе помимо прямых затрат накладные расходы, формируемые как в производственных подразделениях, так и в структурах общехозяйственного назначения.

Что такое накладные расходы, читайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Итоги

Для сбора накладных расходов в бухгалтерском учете предусмотрены специальные счета, с которых накопленные суммы списывают ежемесячно. Производственные расходы всегда включают в себестоимость продукции. Общехозяйственные могут как учитываться в себестоимости, так и не входить в нее, а относиться на счет учета финрезультата от продаж. Коммерческие расходы в себестоимости продукции не учитываются, всегда сразу относятся на финрезультат и могут иметь суммы в остатке на конец месяца.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.