Кредитные долговые обязательства предприятия перед бюджетом

Учет расчетов с бюджетом по налогу на добавленную стоимость 1) по реализации товаров (работ, услуг) на территории Российской Федерации, в том числе реализации предметов залога и передачи товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также по передаче имущественных прав;

2) по передаче на территории Российской Федерации товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций; Плательщиками НДС бюджетные учреждения являются лишь в том случае, когда занимаются предпринимательской деятельностью. Счет учета входящего НДС Размер НДС для перечисления в бюджет может быть уменьшен на величину налога, принятого к зачету.

В частности, так следует поступить, если ранее кассовый расход был произведен учреждением в статусе получателя бюджетных средств (до изменения типа) за счет лимитов бюджетных обязательств или бюджетных ассигнований. Задолженность бюджету счет Месторасположение задолженность перед бюджетом 68 Раздел 5 Бухгалтерского баланса, форма 1, код строки 626 .Сумма по строке 626 равна сальдо по счетам 68 и 69 в части ЕСН.

Для учета дебиторской задолженности предусмотрены счета в разделе Финансовые активы Казенные учреждения после 01.01.2012 обязаны после уплаты в бюджет установленных. 19.3 10 7 Перечислены с расчетного счета в погашение задолженности бюджету 66 51 8 Поступила на склад из производства готовая продукция 43 20 9 Погашена с расчетного счета.

Взаимозачет в 1С:БГУ 8

Для отражения взаимозачета задолженности в 1С:БГУ 8 нет специализированного документа. Поэтому операции могут отражаться с помощью документа Операция (бухгалтерская).

В документе Операция (бухгалтерская) нужно снять флаг Использовать типовые операции. Новая строка создается по кнопке Добавить. В табличной части указывается соответствующая проводка по взаимозачету задолженности.

После проведения документа можно распечатать Бухгалтерскую справку (ф. 0504833).

Еще по теме: Расходы за счет средств ОМС: что можно и нельзя оплачивать учреждению

Опубликовано 30.06.2021

Как гасится задолженность по бюджету?

Долг представляет собой обязательство организации перед иным субъектом хозяйствования, организацией, выдающей кредиты, и бюджетом. Он отображается в пассивах балансовой отчетности по строке 1520.

При этом не имеется абсолютной разницы в том, оплачивает ли компания налоги за себя или выдвигается в качестве агента по налогам. Каждый долг по кредиторке по налоговым выплатам показывается на данном счете:

- по дебету он может корреспондироваться с такими счетами: 19, 50, 51, 55, 66, 67;

- по кредиту счет может быть отражен по подобным позициям: 08, 10, 11, 15, 20, 26, 29, 41, 44, 51, 55, 70, 90, 91, 98, 99.

Задачей налогового учета является расчет налога на прибыль для того, чтобы потом уплатить его в бюджет

Учет НДС

Учет НДС по 19 счету является довольно сложным. Для учета подобного долга по покупаемым материалам и другой продукции, которая после показывается к вычету, изначально применяются счета 20, 23, 29.

| Проводка | Описание |

| Д 90 (91) К 68 | Начисление НДС от проданных товаров своего производства |

| Д 19 К 68 | Предъявление НДС к вычету |

| Д 99 (91) К 68 | Перечисление НДС с дохода от проданных товаров |

| Д 68 К 51 (52) | Перечисление НДС в бюджет |

| Д 91 К 68 | Перечислена бюджету задолженность по налогам |

| Д 68 К 51 | Перечислено с расчетного счета в погашение задолженности перед бюджетом по налогам |

Приведенная часть проводок показывает основные моменты начисления и списания долга. При признании, требовании или выплате каждой задолженности перед юридическими и физическими лицами считается важным ее тщательный учет и грамотное заполнение документов.

Возврат накопленного долга приводит к выводу значительной части оборотных средств, что может сказаться на состоянии компании в финансовом плане. Именно поэтому своевременное погашение долга должно являться первостепенной задачей бухгалтера.

Учет НДС предполагает не только отражение операций в регистрах налогового учета, но и отражение на счетах бухгалтерского учета

Земельный налог

Перечисление в бюджет выплат по земельному налогу находится в зависимости от кадастровой цены на землю. Она определяется с помощью нахождения и использования участка. Именно из-за этого при учете такого налога вместе со счетом 68 применяются счета, которые учитывают расходы, понесенные на подобных земельных участках.

К примеру, у организаций, занимающихся сельским хозяйством – счет 20. Если земля не применяется в любом производстве, проводка осуществляется со счетом 91.

Д 20 (23, 91) К 68 — начисление земельного налога.

ЧИТАТЬ ДАЛЕЕ: Расчеты с подотчетными лицами проводки

Д 68 К 51 — перечисление его в бюджетную сферу.

Госпошлина

Государственная пошлина начисляется в бюджет за осуществление различных операций, к примеру, за регистрирование собственности на основные средства, анализ дела в судебной инстанции, действия нотариуса. Подобный кредиторский долг будет учитываться на счете 68 вместе со счетами 91 и 08.

Д 08 (91) К 68 — начисление пошлины.

Д 99 К 68 — санкции за неполное начисление налоговых вычетов.

Д 68 К 51 — погашение кредиторского долга по санкциям.

Всем фирмам приходится сталкиваться с необходимостью уплату госпошлины. В разных случаях ее размер и сроки уплаты индивидуальны

Часто бывает так, что налоги, штрафы и пени организации погашаются несвоевременно или не в полной мере. Такое может осуществляться не только по виновности самой фирмы, но и по халатности инспекторов, в обязанности которых вмещается своевременное осуществление начислений. Во избежание подобных моментов необходимо на протяжении всего времени осуществлять мониторинг долгов по кредиту внутри организации своими силами.

Бюджетные учреждения

Возможно расходование поступивших средств (возврат дебиторской задолженности), если источниками являлись:

- доходы от платной деятельности;

- средства из субсидии на выполнение государственного задания;

- средства от субсидий целевого назначения. Обязательное условие – решения учредителя.

Во всех этих ситуациях средства от возвращения дебиторской задолженности за прошлые года зачисляются на лицевые счета бюджетного учреждения. Порядок отражения утверждается финансовым органом, Федеральным казначейством или финансовым органом отдельного субъекта РФ, при условии, что учреждение у него обслуживается.

Операции поступления на лицевой счет бюджетного учреждения указанные сумм дебиторской задолженности в учете отражают по таким же аналитическим разрезам, по которым она была образована. Значение выбирается в зависимости от того, по какому коду был отражен расход. При этом одновременно с увеличением оборота по дебету счета 201 «Денежные средства учреждения» необходимо сделать запись на забалансовых счетах 17 «Поступления денежных средств» или 18 «Выбытия денежных средств».

Операции поступления дебиторской задолженности прошлых лет от возврата ранее перечисленного аванса поставщику за счет субсидии на выполнение государственного задания отражается корреспонденциями:

- Дт 4 209.34 Кт 4 206.ХХ – выставлено требование вернуть аванс.

- Дт 4 201.11 Кт 4 209.34 – поступили средства на лицевой счет учреждения. Дт 17.01

Если государственное задание выполнено учреждением не в полном объеме, то часть полученной субсидии необходимо вернуть распорядителю. Операции по возврату на счет бюджета неиспользованной суммы субсидий прошлых лет отражаются корреспонденциями:

- Дт 4 205.82 Кт 4 303.05 – начислена суммы для возврата на счет бюджета остатка субсидии на выполнение государственного задания;

- Дт 4 303.05 Кт 4 201.11 – перечислен остаток субсидии Кт 18.01

Рассмотри случай получения и в неполном объеме расходования сумм субсидий на иные цели, предусмотренные Соглашением между учреждением и учредителем. Такие средства подлежат возврату. Операции по возврату неиспользованной субсидии на иные цели отражаются корреспонденциями:

- Дт 5 401.40 Кт 5 303.05 – начисление к возврату в бюджет

- Дт 5 303.05 Кт 5 201.11 – перечислены учредителю средства

Задолженность по платежам в бюджет счет

Прочие кредиторы» (строка 625) показывается задолженность организации по расчетам, данные о которых не отражены по другим статьям группы «Кредиторская задолженность». Отражаем долги в балансе Но взаимным подтверждением суммы долга дело не заканчивается. Важно правильно отразить задолженность в балансе.

Особенно в период неплатежей. Дебиторская задолженность — это задолженность покупателей, заказчиков, заемщиков, подотчетных лиц и т. д. которую организация планирует получить. Кроме того, к дебиторской задолженности относится также сумма авансов, выданных поставщикам и подрядчикам. Основа формирования показателя дебиторской задолженности — это раздельное отражение данных о долгосрочной и краткосрочной задолженности.

Для его учета используется счет 19, обобщающий информацию о размере НДС по приобретенным ценностям, выставленный поставщиками. Этот счет весьма интересный. С одной стороны, его можно рассмотреть как дебиторскую задолженность, ведь используется он при расчетах с поставщиками для выделения из общей стоимости полученных товаров, принятых работ/услуг суммы НДС к возмещению.

Строка 1520 бухгалтерского баланса — Кредиторская задолженность По этой строке формы отражают сумму кредиторской задолженности компании, которая сформировалась по состоянию на 31 декабря 2015 года. При этом в строку 1520 вписывают долги, срок погашения которых равен или меньше 12 месяцев. Если срок погашения задолженности превышает 12 месяцев, то ее сумму указывают в составе долгосрочных обязательств по строке 1450 «Прочие обязательства».

По этой статье расходов отражают задолженность по всем видам платежей в бюджет (НДС, налогу на прибыль, налогу на имущество, налогу на доходы физических лиц и т. д.).

По каждому налогу, который надо уплатить в бюджет, к счету 68 «Расчеты по налогам и сборам» откройте отдельный субсчет. Начисление сумм налогов отразите по кредиту субсчетов счета 68, а уплату налогов в бюджет или уменьшение этой обязанности по иному основанию – по дебету соответствующих субсчетов.

Для отражения задолженности по налогам и сборам в балансе используйте кредитовое сальдо по счету 68, не погашенное по состоянию на отчетную дату.

Понятие кредиторской задолженности в бюджете и её отражение в учёте

Кредиторская задолженность — это обязательства (долги) юридического лица перед другими субъектами хозяйственной деятельности, кредитными организациями, бюджетом и внебюджетными фондами.

Она отражается в пассивах бухгалтерского баланса по строке 1520 и включает в себя расчёты:

- C покупателями;

- C поставщиками;

- C бюджетом;

- C внебюджетными фондами (по различным видам социального страхования);

- C работниками по заработной плате;

- C учредителями и участниками (по выплате дивидендов, процентов и других доходов);

- C подотчётными лицами;

- C кредиторами и дебиторами по прочим долгам (например, по полученным авансам в рамках договоров).

Кредиторская задолженность в бюджет включает в себя обязательства по налогам и сборам. При этом это может быть как просроченная кредиторская задолженность, так и текущая, срок уплаты, по которой ещё не наступил. Читайте тут, как списать кредиторскую задолженность.

Для отражения ситуации с уплатой налогов и сборов служит активно-пассивный счёт №68. По его кредиту учитывается начисленная и указанная в декларациях сумма налогов и сборов («долги» перед бюджетом). Например, проводка Дебет 99 Кредит 68 (далее — соответственно Д и К) означает, что начислен налог на прибыль. А Д 70 К 68 — налог на доходы физлиц (НДФЛ).

По дебету счёта отражаются уплаченные налоги и сборы (погашение задолженности). В частности, проводка Д 68 К 51 означает уплату какого-либо налога с расчётного счёта предприятия.

- Кредитовое сальдо по итогам отчётного периода означает наличие задолженности юридического лица по налогам и сборам.

- Дебетовое — указывает на долги бюджета перед предприятием (компанией) или — переплату по налоговым платежам.

Задолженность по налогам и сборам: счет бухгалтерского учета

Практически каждое современное предприятие функционирует не только за счет собственных средств или прибыли, но и за счет использования заемных денег.

Это приводит к возникновению задолженности перед бюджетом, причем они могут образовываться не только в процессе взаимодействия с разными банковскими учреждениями, но и в процессе уплаты налогов или иного сотрудничества с государственными органами, поэтому возникает задолженность.

Важно! Задолженность перед бюджетом появляется по разным причинам, но необходимо обязательно погашать ее вовремя и оперативно, так как иначе возникает просроченная задолженность, за которую начисляются штрафы и пени, а при накоплении значительного долга могут применяться иные методы воздействия, вплоть до закрытия фирмы.

Можно выделить две крупные причины, из-за которых возникает задолженность перед государством. К ним относится:

- Экономические. Они связаны с кризисной ситуацией в стране, с неоднородным развитием различных отраслей, с получением низких доходов компанией и иными проблемами, имеющими отношение к прибыли и убыткам компании. Нередко у фирмы просто отсутствуют денежные средства для погашения всех налогов и сборов, поэтому у нее вынужденно появляются задолженности, нередко переходящие в просроченные долги.

- Организационно-правовые. Сюда относится неверное понимание многими предпринимателями различных законов. Они думают иначе, чем это предполагается в нормах и актах. За счет регулярного изменения различных законов и норм, возникают определенные сложности с пониманием этих законов, поэтому предприниматели не уплачивают налоги в связи со своей низкой экономической грамотностью.

ЧИТАТЬ ДАЛЕЕ: Служебная записка о списании дебиторской задолженности

ВниманиеКак рассказали журналистам представители налоговой службы по Алтайскому краю, небольшая задолженность перед бюджетом, которая образовалась у данного налогоплательщика, — это пеня, возникшая из-за несвоевременной уплаты налога.

При этом, по закону, инспекторы ФНС должны завершить процедуру взыскания долгов до 1 января 2022 года, независимо от суммы.ВажноКомиссию, кстати, платить было необязательно, пока долг не передали на принудительное исполнение.

Бесплатно заплатить свою копейку налогоплательщик мог в «Личном кабинете налогоплательщика» на сайте ФНС.Однако сам гражданин о своем долге в 1 копейку даже не подозревал, пока к нему не пришло постановление судебных приставов об открытии исполнительного производства.

Инфо Организация имеет право распоряжаться кредиторской задолженностью на свое усмотрение, однако на момент выплаты она обязана погасить или вернуть ту часть имущества, на которую имеются права у кредиторов.

Другими словами, кредиторская задолженность определяется и как часть имущества, полностью принадлежащего предприятию с правом владения на него, и как долги предприятия перед своими кредиторами, которые уполномочены истребовать или взыскать долг из указанной части имущества.

Начисление денежной суммы на различные счета осуществляется предприятием ежедневно. Порядок расчета, налоговые ставки, источники уплаты фактически у всех налогов различны.

Они определяются соответствующими Инструкциями государственной налоговой службы России (ГНСР). Учет расчетов с бюджетом по различным видам налогов ведется на счете 68 “Расчеты с бюджетом”.

По кредиту счёт корреспондирует со следующими позициями:

- 08 — инвестиции во внеоборотные активы (средства);

- 10 — материалы;

- 11 — животные, находящиеся на откорме и выращивании;

- 15 — покупка (заготовление) материальных ценностей;

- 20 (23) — основное (вспомогательные) производства;

- 26 — расходы на общехозяйственные нужды;

- 29 — обслуживающие производства;

- 41 — товары;

- 44 — расходы на продажу;

- 51 (52) — расчётный (валютный) счёт;

- 55 — спецсчёт в банке;

- 70 (75) — расчёты с работниками по заработной плате (с учредителями по выплачиваемым им доходам);

- 90 — продажи;

- 91 — иные доходы и расходы;

- 98 — будущие доходы;

- 99 — прибыль и убытки.

Уплата налогов и сборов отражается в активно-пассивном счёте №68.

Неуплата налогов разными компаниями непременно приводит к использованию различных мер воздействия со стороны государства. Они могут быть представлены в трех видах:

- административная предполагает воздействие на компанию с помощью разных уведомлений и штрафов, а также может использоваться принудительное приостановление деятельности;

- налоговая заключается в применении к налогоплательщику значительных по размеру санкций, например, штрафов или пеней;

- уголовная используется для злостных неплательщиков, которые длительное время не платили налоги, поэтому образовался значительный долг, причем она заключается в заключении под стражу и лишении свободы, а также предприниматель обязан будет ликвидировать все последствия своих неправомерных действий государству.

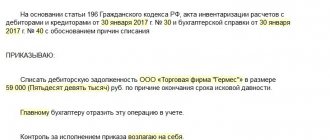

В компаниях к ответственности привлекаются директора и учредители фирм, а также главный бухгалтер и иные должностные лица организаций. Важно! Срок давности по долгам перед бюджетом стандартно составляет три года.

Если неверно был рассчитан размер налога, но это не было сделано умышлено, то штраф будет равен 1/5 от неуплаченной суммы. Если это было сделано умышлено или налогоплательщик уклоняется от уплаты средств, то штраф равен 40% от размера долга.

Если в последнем случае вовсе использовались для скрытия доходов компании-однодневки, то директор организации будет привлечен к уголовной ответственности.

Долг по налогам погашается следующими способами:

- оплата в банковских отделениях с помощью кассы или банкомата с выдачей соответствующих квитанций, либо получением их в территориальном отделении налоговой службы;

- перечисление денег через интернет-приложения банков, являющихся партнерами налогового органа;

- с помощью сайта гос. услуг за счет онлайн-платежа картой банка;

- за счет средств, находящихся на виртуальном кошельке.

Погашенная задолженность по бюджету по налогам отражается проводкой по счету 68. По его кредиту показывается перечисленная и обозначенная в декларации стоимость налоговых выплат и сборов.

К примеру, проводка Д 99 К 68 обозначает, что налог на прибыль начисляется, а Д 70 К 68 отражает перечисление НДФЛ.

По дебету счета 68 указывается, что погашена задолженность по налогу на прибыль – проводка Д 68 К 51.

ЧИТАТЬ ДАЛЕЕ: Договор о погашении задолженности между физ лицами

Отражение налога на прибыль в бухгалтерском учете происходит в два этапа. Сначала бухгалтер должен начислить «налог на бухгалтерскую прибыль», а затем скорректировать его так, чтобы получилась сумма налога, отраженная в налоговой декларации.

«Налог на бухгалтерскую прибыль (убыток)» называют условным расходом (доходом) по налогу на прибыль. Его рассчитывают по формуле.

Дебет 99, субсчет «Условный расход (доход) по налогу на прибыль» Кредит 68, субсчет «Расчеты по налогу на прибыль»— начислен условный расход по налогу на прибыль

Дебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 99, субсчет «Условный расход (доход) по налогу на прибыль»— начислен условный доход по налогу на прибыль.

В ПБУ 18/02 налог на прибыль, подлежащий уплате в бюджет, именуется «текущий налог на прибыль». Он отражается в налоговой декларации по налогу на прибыль. Связь между текущим налогом на прибыль и условным расходом (доходом) по налогу на прибыль отражает формула.

Если при этом текущий налог на прибыль получится отрицательным, то он принимается равным нулю.

ПРИМЕР 1. КАК НАЧИСЛИТЬ НАЛОГ НА ПРИБЫЛЬ

Бухгалтерская прибыль АО «Актив» за IV квартал отчетного года составила 1 000 000 руб.

— представительские расходы превысили допустимый норматив на 4000 руб.;

— амортизационные отчисления в бухгалтерском учете составили 7000 руб., из которых только 4000 руб. учитывают в целях налогообложения;

— начислены, но не получены дивиденды от долевого участия в иностранной компании – 8000 руб.

| Вид расхода/дохода | В бухучете, руб. | В налоговом учете, руб. | Разницы, руб. |

| Представительские расходы | 36 000 | 32 000 | 4000 (постоянная разница) |

| Сумма начисленной амортизации | 7000 | 4000 | 3000 (вычитаемая временная разница) |

| Дивиденды | 8000 | – | 8000 (налогооблагаемая временная разница) |

Напомним: дивиденды, полученные от иностранных организаций, облагают налогом на прибыль по ставке 0 или 13% (п. 3 ст. 284 НК РФ). Дивиденды признаются в составе внереализационных доходов на дату поступления денежных средств на расчетный счет организации. Будем считать, что к дивидендам применяется ставка 13%, а все остальные доходы «Актива» облагаются налогом по ставке 20%.

Дебет 99, субсчет «Условный расход (доход) по налогу на прибыль» Кредит 68— 199 440 руб. ((1 000 000 руб. – 8000 руб.) × 20% 8000 руб. × 13%) – начислен условный расход по налогу на прибыль;

Дебет 99, субсчет «Постоянное налоговое обязательство» Кредит 68— 800 руб. (4000 руб. × 20%) – отражено постоянное налоговое обязательство (условный расход по налогу на прибыль доначислен);

Дебет 09 Кредит 68— 600 руб. (3000 руб. × 20%) – отражен отложенный налоговый актив (условный расход по налогу на прибыль доначислен);

Дебет 68 Кредит 77— 1040 руб. (8000 руб. × 13%) – отражено отложенное налоговое обязательство (условный расход по налогу на прибыль списан).

В итоге текущий налог на прибыль составит 200 тыс. руб. (199 800 = 199 440 800 600 – 1040).

Если ваша фирма не применяет ПБУ 18/02 (что должно быть отражено в ее учетной политике), то начисление налога производится на основе налоговой декларации по налогу на прибыль. При этом величина текущего налога на прибыль соответствует сумме исчисленного налога на прибыль, отраженного в декларации.

ПРИМЕР 2. КАК ОТРАЗИТЬ НАЛОГ НА ПРИБЫЛЬ НА ОСНОВЕ ДЕКЛАРАЦИИ

Дебет 99 Кредит 68— 5140 руб. (25 700 руб. × 20%) – отражен налог на прибыль на основе налоговой декларации.

Дебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 51— уплачена в бюджет сумма налога на прибыль.