Законодательная база

Когда организация приобретает участок земли, то его отражение в бухучете производится в соответствии с ПБУ 6/10, НК РФ, так как данный объект представляет собой основное средства, а также нормами земельного и гражданского законодательства.

Земельный кодекс РФ содержит указание о том, что покупать и продавать можно такие участки, которым присвоен кадастровый номер. В ГК РФ говориться о том, что в договоре купли-продажи в обязательном порядке должны указываться место фактического нахождения участка, его цена, а также ограничения или обременения, если они есть (

Что входит в ведение бухгалтерского учета в организации, от ПБК «Главный бухгалтер»?

В соответствии с требованиями российского законодательства ведение бухгалтерского учета в любой организации

ведется с самого начала деятельности (с момента регистрации) до конца существования (ликвидации, реорганизации).

Ведение учета – составление бухгалтерской отчетности специалистами нашей компании подразумевает:

- оформление документации по всем хозяйственным операциям организации;

- введение данных в специализированную бухгалтерскую программу, их обработка и систематизация;

- расчет заработной платы работников организации и разных отчислений по ним;

- формирование отчета, изображающего финансовый результат деятельности;

- оформление бухгалтерской и налоговой документации и подача ее в соответствующие контролирующие органы.

Мы осуществляем ведение учета в организациях

Москвы, Московской области и других регионов РФ с 2000 г. Штат нашей компании – это квалифицированные специалисты с большим опытом работы. За время своей деятельности мы не раз доказывали свой высокий профессионализм и порядочность, поэтому сегодня у нас уже более 300 постоянных клиентов.

Ведение учета в организациях

Особенности учета земельного участка

Существует несколько критериев, которым участок земли должен соответствовать для признания его основным средством:

- Организация покупает землю для того, чтобы использовать ее в основной деятельности, либо с целью последующей сдачи в аренду.

- Срок использования земли составляет более года.

- Участок земли в дальнейшем не планируется к перепродаже.

- Компания, которая планирует покупку нового участка планирует получение прибыли о использования.

Таким образом, участок входит в число ОС организации. Если земельный участок необходим для дальнейшей реализации, то в состав внеоборотных активов ее стоимость не включается, а отражается на счете учета товаров. Стоимость объекта состоит из затрат, которые компания понесла на его покупку. В нее включается следующая сумма:

- стоимость участка по договору купли-продажи;

- суммы, которые были уплачены посредникам (например, агентству недвижимости);

- государственная пошлина, уплаченная при регистрации земли;

- проценты по кредиты, ели покупка земли совершалась с привлечением кредитных средств (при этом стоимость участка проценты по кредиту увеличивают только до момента отнесения ее к ОС);

- иные суммы, которые были выплачены при покупке участка.

Земельный участок не подлежит амортизации ни в бухгалтерском, ни в налоговом учете, так как он не теряет свои полезные свойства. Поэтому затраты на покупку земли в себестоимость продукции включаться не будет. Только в том случае, если она будет реализована, расходы, связанные с ее покупкой, будут уменьшать полученную прибыль.

Важно! При эксплуатации земельного участка следует помнить, что использование его должно происходить в соответствии с Государственным кадастром недвижимости. Таким образом, самостоятельно решить построить здания на участке не получиться. Например, когда нужны производственные помещения, то организация должна купить участок промышленного назначения.

Описание счета «Приобретение земельных участков»

На субсчете 08.01 «Приобретение земельных участков» отражаются затраты, связанные с приобретением организацией земельных участков промышленного, сельскохозяйственного назначения, находящихся на государственном кадастровом учете, под застройку и для других целей у государственных или муниципальных органов, частных лиц и организаций по первоначальной стоимости, учитывающей: сумму, уплаченную продавцу, сбор за регистрацию права собственности, информационные и консультационные услуги, вознаграждение посреднику, затраты на повышение плодородия земель и т.д. Приобретенные земельные участки не подлежат амортизации.

Порядок документального оформления

Каких-либо специальных документов, предназначенных для учета земельных участков законодательство не предусматривает. В качестве основного документа выступает договор. При этом потребуется подготовить его в 3-х экземплярах, один из которых передается в Росреестр.

Передачи земли также может производиться по договору, но в этом случае в нем должно быть указано, что он одновременно является и актом приема-передачи. Форму для отражения операций с ОС в компании можно выбрать самостоятельно, но также использованы могут быть такие унифицированные документы, как ОС-1, ОС-6 и ОС-6б.

Иногда компания не приобретает участок, а получает его, как вклад учредителя в дар или в обмен на другое имущество. В этом случае потребуется объективная оценка земельного участка, а также принятие его к учету по кадастровой стоимости. Если компания сдает в аренду участок, то должен быть составлен договор аренды. При длительном сроке аренды, такой договор должен быть зарегистрирован в Росреестре.

Приобретение земельных участков

Налоговая база по земельному налогу — кадастровая стоимость земельных участков, признаваемых объектом налогообложения (п. 1 ст. 390 НК РФ).

Узнать кадастровую стоимость земельного участка можно на сайте Росреестра

Услуга предоставляется:

- в режиме реального времени;

- бесплатно.

Организация заключила договор с ООО «Эстейт Менеджмент» на покупку земельного участка на сумму 8 000 000 руб.

03 августа продавец передал земельный участок по акту приемки-передачи.

06 августа оплачена госпошлина за регистрации прав собственности на участок и поданы документы на регистрацию.

17 августа получена выписка из ЕГРН о переходе прав собственности на земельный участок.

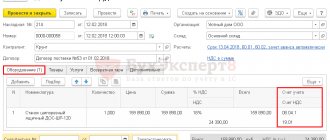

Документ Приобретение земельных участков

применяется:

- земля получена по акту приема-передачи;

- выполнены условия для постановки на учет в качестве основного средства (п. 4 ПБУ 6/01).

Для принятия земельного участка на учет в качестве объекта ОС не нужно ждать перехода права собственности (п. 4 ПБУ 6/01 и п. 52 Методических указаний по бухгалтерскому учету ОС, утв. приказом Минфина РФ от 13.10.2003 N 91н).

Чтобы отразить в программе поступление и принятие к учету земельного участка упрощенным способом,

если нет дополнительных расходов по его приобретению, достаточно выполнить действие:

- создать и провести документ Приобретениеземельныхучастков

(документ

Поступление (акты, накладные)

вид операции

Земельные участки

).

Документ вида операции Земельные участки

позволяет провести одновременно следующие операции с земельным участком:

- поступление,

- принятие к учету.

Быстрый доступ к такому документу возможен через раздел ОС и НМА – Поступление основных средств – Приобретение земельных участков.

Добавлена возможность быстрого создания элемента справочника Основные средства

.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Как обеспечить порядок в учете земельных участков с 2020 …

- Разъяснен порядок учета операций по изменению кадастровой оценки земельных участков Минфин в Письме от 29.05.2020 N 02-06-10/45902 разъяснил, что изменение…

- Приобретение материалов для операций, необлагаемых НДС, и передача их в рекламных целях Рассмотрим особенности отражения в 1С поступивших материалов, предназначенных для операций,…

- Рег. операция Признание расходов на приобретение НМА для УСН …

Земельный участок: бухгалтерский и налоговый учет

Для учета земельного участка в бухучете, предусмотрен 08 счет, к которому открывается соответствующий субсчет. Он открывается по каждому новому объекту. На нем отражаются затраты, которые увеличивают стоимость объекта. Проводки при этом будут следующими:

| Хозяйственные операции | Д | К |

| Приобретен земельный участок | 08.1 | 60 |

| Отражены посреднические услуги, а также госпошлина | 08.1 | 76 |

| Земельный участок отражен в учете как ОС | 01 | 08.1 |

| Если земельный участок приобретается с целью перепродажи | 41 | 60 |

| Отражение выручки от реализации, если участок был приобретен с целью перепродажи | 62 | 91(90) |

| Списание стоимости участка | 91(90) | 01(41) |

| Отражение прочих расходов на реализацию участка | 91(90) | 76,60 |

Важно! Когда составляется бухгалтерская отчетность, то земельные участки отражают как внеоборотные активы (первый раздел бухгалтерского баланса).

Как быстро отразить приобретение и принятие к учету земельного участка

Как в «1С:Бухгалтерии 8» редакции 3.0 быстро отразить приобретение и принятие к учету земельного участка без включения дополнительных расходов?

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.65.72.

Для одновременного отражения поступления и принятия к учету земельных участков без включения в их стоимость дополнительных расходов предназначен документ Поступление (акт, накладная)

с видом операции

Земельные участки

. Быстрый доступ к данному виду документа поступления осуществляется из раздела

ОС и НМА

по гиперссылке

Приобретение земельных участков.

Форма документа Приобретение земельных участков

максимально упрощена, поскольку для земельных участков не требуется указывать способ отражения расходов по амортизации, амортизационную группу, срок службы, ставку НДС и счет-фактуру от поставщика. В табличной части нужно указать лишь наименование приобретенного объекта и его стоимость.

Для быстрого ввода нового объекта достаточно ввести название земельного участка в соответствующее поле и выбрать команду Создать:

. При этом справочник

Основные средства

не открывается, но автоматически заполняются реквизиты:

- Группа учета ОС

(подставляется значение

Земельные участки

); - Местонахождение

и

МОЛ

(подставляются значения, указанные в шапке документа); - Порядок погашения стоимости

(подставляется значение

Стоимость не погашается

— для целей бухгалтерского учета); - Порядок включения стоимости в состав расходов

(подставляется значение

Стоимость не включается в расходы

– для целей налогового учета).

После проведения документа формируются бухгалтерские проводки:

Дебет 08.01.2 Кредит 60.01 и Дебет 01.01 Кредит 08.01.2

— на стоимость приобретенных земельных участков.

Для целей налогового учета по налогу на прибыль соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт

и

Сумма НУ Кт

.

Если организация применяет упрощенную систему налогообложения (УСН) с объектом «доходи минус расходы», то вводятся записи в специальные регистры для целей налога, уплачиваемого в связи с применением УСН.

Помимо движений по бухгалтерскому и налоговому учету документ также формирует записи в периодические регистры сведений подсистемы учета ОС, отражающие информацию о земельном участке.

Помимо движений по бухгалтерскому и налоговому учету документ также формирует записи в периодические регистры сведений, отражающие информацию об основном средстве.

В целях расчета земельного налога для отражения сведений о государственной регистрации земельных участков и снятии их с регистрационного учета предназначен регистр сведений Регистрация земельных участков

. Доступ к указанному регистру осуществляется как из карточки основного средства (гиперссылка

Поставить на учет

), так и из раздела

Главное

(

Налоги и отчеты — Земельный налог

–

Регистрация земельный участков

).

Расчет и начисление земельного налога автоматически выполняется в конце отчетного периода регламентной операцией с видом Расчет земельного налога

, входящей в обработку

Закрытие месяца

.

Переоценка земли

Земельный участок представляет собой ресурс, который в течение времени не изменяется и не теряет своих свойств. Поэтому для него не определяется срок эффективного использования. Его стоимость нельзя погасить путем амортизации. До 2011 года действовал запрет на переоценку участков земли, признанные ОС организации. Но после этот запрет был отменен. Поэтому, организации вправе решить провести ее переоценку. Это должно быть отражено в учетной политике компании. При переоценке земельных участков, организация должна делать это регулярно. Порядок такой процедуры, а также правила проведения компания определяет самостоятельно.

Корректировка стоимости происходит при использовании индексов цен, определяемых органами статистики, либо прямым приведением стоимости в соответствие рыночным на определенную дату. После проведения переоценки составляется соответствующий акт, который подписывают все члены комиссии и руководитель компании. К акту прикладываются документы, подтверждающие адекватность полученной суммы, по которой земля будет отражаться в бухучете.

Важно! Когда проводится переоценка земли следует помнить, что возможна она только у бухучете. Налоговым кодексом РФ данная возможность не предусматривается.

Налоговый учет при ОСНО

Когда заключаются сделки купли-продажи, налогооблагаемая база по НДС не возникает. Продавцу не нужно выделять НДС, а покупателю – возмещать. Если компания находится на ОСНО, то в случае расчета налога на прибыль, затраты на покупку участка не включаются в налогооблагаемую базу. Сделать это можно будет только в случае продажи участка. Исключением является покупка земли у гос- или муниципальных органов. В данном случае компания определяет срок полезного использования земли самостоятельно и в течение этого периода времени равномерно относит на налогооблагаемые расходы стоимость покупки. При этом следует помнить, что данный срок не должен превышать 5 лет. Также компания может включить налогооблагаемую базу часть затрат на покупку земли (30% от базы за предыдущий год) и так действовать до того момента, пока расходы не будут погашены полностью. В этом случае возникает разница между бух- и налоговым учетом, а значит и возникновение постоянных налоговых разниц.

Несмотря на то, что земля относится к ОС, налогом на имущество она не облагается. Согласно разъяснениям Минфин России, для земельных участков предусмотрен самостоятельный налог, поэтому в налогооблагаемую базу по налогу на имущество они включаться не должны. Земельный налог рассчитывается в соответствии с гл. 31 НК РФ. Это местный налог, в основе которого лежит кадастровая стоимость земли. Ставка налога определяется муниципальным образованием, которые могут также предусмотреть льготы по нему. Компании отчитываются по земельному налогу каждый квартал, а в течение налогового периода уплачивают авансовые платежи.

Бухгалтерский учет

Здание и земельный участок под ним, удовлетворяющие условиям, перечисленным в п. 4 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н, принимаются к бухгалтерскому учету в качестве отдельных объектов основных средств (ОС).

Объекты ОС учитываются по первоначальной стоимости (п. 7 ПБУ 6/01).

Первоначальной стоимостью объектов ОС, приобретенных за плату, признается сумма фактических затрат организации на их приобретение, перечень которых установлен п. 8 ПБУ 6/01.

В этом случае такими затратами является сумма, уплаченная продавцу за приобретенные здание и земельный участок (абз. 3 п. 8 ПБУ 6/01).

При этом, если понесенные организацией затраты связаны с приобретением одновременно нескольких объектов ОС, величина таких затрат распределяется между этими объектами на основании выбранной и обоснованной организацией базы, например пропорционально кадастровой стоимости объектов недвижимости. Такие разъяснения содержатся в Письме Минфина России от 28.06.2013 N 03-05-05-01/24812.

Стоимость здания погашается посредством начисления амортизации (п. 17 ПБУ 6/01). Амортизационные отчисления при линейном способе начисления амортизации начисляются ежемесячно исходя из первоначальной стоимости здания и нормы амортизации, исчисленной исходя из срока полезного использования здания, который устанавливается организацией при принятии здания к бухгалтерскому учету. Это следует из п. 18, абз. 2, 5 п. 19, п. 20 ПБУ 6/01.

Земельный участок, в соответствии с абз. 5 п. 17 ПБУ 6/01, амортизации не подлежит.

УСН и ЕСХН

Что касается компаний на УСН, то для них установлены те же правила, что и для компаний, применяющих основную систему налогообложения. То есть свои доходы они не вправе уменьшить на величину расходов, связанных с покупкой участка. Однако, в случае перепродажи участка, он расценивается как товар и затраты могут учитываться при определении УСН. Если компания уплачивает ЕСХН, то для нее предусматривается особый порядок признания затрат, связанных с покупкой земли. Например, компания может определить срок, в течение которого будет происходить списание произведенных затрат. Этот период должен быть не менее 7 лет. При этом существуют определенные требования к участку. Он должен быть оплачен, использоваться только для выращивания с/х продукции, а также находиться в процессе госрегистрации.