Нужен ли документ?

В условиях договора участники сделки могут договориться о правилах выставления актов выполненных работ. К этому первичному документу, который является основанием для отражения работ в учете, а затраты – при расчете налога на прибыль. Иначе говоря, акт выполненных работ и счет-фактура считаются двумя невзаимозаменяемыми документами.

А значит, чтобы провести правильное оформление операции, поставщик должен предоставить счет-фактуру и подписанный акт выполненных работ.

Стоит отметить, что вышеупомянутые два документа можно заменить одним – унифицированным передаточным документом (УПД). Сравнение УПД и счета-фактуры представлено нами здесь.

Важно! Исполнитель, по предоставленным работам, выставляет счет-фактуру не позднее пяти дней со дня составления первичного документа (акт выполненных работ) на имя заказчика.

Акт выполненных работ и счет-фактура оформлены разными датами: насколько это критично?

В сложившейся хозяйственной практике в пакет документов, сопровождающих сделку, включают счет, счет-фактуру и акт выполненных работ. Такой набор бумаг бухгалтерия подшивает после того, как работы приняты заказчиком и в учете произведены необходимые операции.

Возникает вопрос: если все три документа относятся к одной сделке, должны ли они оформляться одной датой или могут расходиться во времени? И если да, то насколько критично это расхождение?

Законодательство не содержит требования о том, чтобы даты в акте выполненных работ и в счете-фактуре совпадали. А дата выставления такого документа, как счет, вообще не регламентирована ни одним нормативным актом. Это объясняется тем, что счет не признается первичным документом в бухучете, да и для налогового учета он не имеет никакого значения. Исполнитель выставляет его заказчику по своему усмотрению или в сроки, прописанные в договоре. То есть совпадение в датах счета, счета-фактуры и акта выполненных работ допустимо, но не обязательно.

Что нужно учесть в ситуации, когда акт и счет-фактура оформлены разными датами?

Дата в акте выполненных работ — важный элемент, влияющий на достоверность формирования информации в бухгалтерском учете. Этой датой в учете заказчика признаются расходы в размере стоимости выполненных работ, согласованной сторонами. В учете исполнителя этой же датой отражается выручка от реализации работ и признаются связанные с исполнением обязательств по договору расходы.

Дата счета-фактуры влияет на своевременность получения заказчиком работ вычета по НДС. Она определяется по нормам п. 3 ст. 168 НК РФ и выбирается из отрезка длиной в 5 календарных дней, отсчитываемых от момента:

- выполнения работ, оказания услуг или отгрузки товаров и продукции;

- получения аванса;

- изменения объема выполненных работ (количества или цены отгруженных товаров).

Получается, что расхождение в датах является нормальной ситуацией, ограниченной временными рамками. Что будет, если нарушить 5-дневный срок или оформить не авансовый счет-фактуру ранее, чем работы будут выполнены и приняты заказчиком? Такая календарная чехарда, если она происходит на границе налоговых периодов, может вызвать претензии контролеров и стать поводом для штрафа.

О размерах штрафов при нарушении срока выставления счета-фактуры рассказываем в этом материале.

Кто выставляет?

Счет-фактура выставляется контрагентом, который выполняет те или иные работы по условиям договора, у которого также имеются обязательства по уплате в бюджет государства налога на добавленную стоимость. Этот же документ, для заказчика становится основанием для приемки предоставленных работ с указанием размера НДС для учета его вычета.

Больше информации о том, кто выставляет счет-фактуру, вы найдете тут.

Порядок оформления

Счет-фактура необходим, как заказчику, так и исполнителю, а значит, оформление ее ведется в двух экземплярах с одинаковым содержанием. Как говорилось выше, НК РФ в ст. 168 регламентирует срок выставления этого документа в порядке:

- В день получения предоплаты в счет будущих поставок товара (передачи прав собственности).

- В день фактической отгрузки товара или передачи прав собственности.

Период в пять дней начинает отсчет со следующего за датой первой отгрузки дня. Счет-фактура на аванс также предоставляется в течение пяти дней со дня поступления денежных средств исполнителю в счет будущего оказания (предоставления) работ.

Правила заполнения

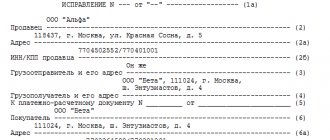

Бланк счета-фактуры содержит строки и графы с нумерацией и буквенными обозначениями.

Строки

| Строка | Назначение | Пример |

| 1 | Прописывается порядковый номер и дата составления. Соответствует текущему номеру и дате выписки | № СФ 0004/01-12 от 15.02.2018 |

| 1а | Для внесения исправлений в порядковый номер и дату. При их отсутствии ставится прочерк. | – |

| 2 | Строка на указание полного наименования продавца. | Общество с ограниченной ответственностью «Печать» |

| 2а | Указание адреса:

| 000000, г. Москва, ул. Новомарьинская д. 18, кВ. 128 |

| 3 | Наименование грузоотправителя. Если наименование грузоотправителя совпадает с продавцом, то в этой графе пишется «он же». | «он же» |

| 4 | Наименование и адрес грузополучателя (как в учредительных документах); в отношении указанных услуг, работ не указывается. | – |

| 5 | Указание реквизитов платежного документа при получении авансового платежа. | ПП № 15 от 15.02.2018 |

| 6, 6а, 6б | Наименование покупателя (как в учредительных документах). | Общество с ограниченной ответственностью «Ладья» |

| Адрес покупателя, как в ЕГРЮЛ или в ЕГРИП. | 000000, г. Санкт-Петербург, ул. Коллонтай д. 18, кВ. 82 | |

| ИНН/КПП покупателя. | 000000000000/0000000 | |

| 7 | Наименование и код валюты (действующий классификатор валют). | 643 |

| 8 | При наличии госконтрактов указывается идентификационный номер договора на поставку товара или договора, по которому предоставляются субсидии для юрлица из федерального бюджета. | – |

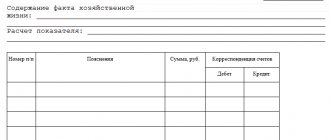

Графы

| Графа | Назначение | Пример |

| 1 | Наименование работ. | Прокладка кабеля экранированного на основе витой пары |

| 1а | Код вида товара: заполняется налогоплательщиком при вывозе товара за пределы России. | – |

| 2 и 2а | Код/обозначение единицы измерения (ОКЕИ). | Пог.м. |

| 3 | Количество товара (отгруженного). | 170 |

| 4 | Цена товара (без НДС). | 300,00 |

| 5 | Стоимость товара (без НДС). | 51000,00 |

| 6 | Сумма акциза (при отсутствии суммы пишется «нет акциза»). | Без акциза |

| 7 | Налоговая ставка (если без НДС подтверждается записью п. 5 ст. 168 НКРФ). | 18% |

| 8 | Сумма НДС (выставляемая покупателю). | 9180,00 |

| 9 | Общая стоимость отгруженного товара с учетом НДС. | 60180,00 |

| 10 и 10а | Указание кода и наименование страны производителя (если не на территории России). | – |

| 11 | Номер таможенной декларации (если не на территории России). | – |

Узнать о том, как заполнить счет-фактуру правильно, вы можете здесь.

Какой документ может быть выписан раньше?

Не стоит сбрасывать со счетов, что при предоставлении работ счет-фактуру нельзя выписать ранее, чем они будут предоставлены. Но это не касается предварительной оплаты (аванса) за выполнение работ.

Аргументами, дающие возможность предприятию-исполнителю выставить счет-фактуру по оказанию работ до факта представления и при отсутствии предоплаты (аванса), считаются те, что у предприятий-поставщиков нет принципиальных значений по срокам предъявления такой документации.

Внимание! Одновременное получение этого документа заказчиком становится обязательным условиям для принятия к вычету НДС. Иначе говоря, досрочное получение не оказывает влияния на выполнение этого условия.

Так как для поставщика предоставление счета-фактуры не играет роли, то этот документ выставляется продавцом во время подписания договора. Досрочное получение заполненного документа не влияет на вычет по НДС.

Наряду с бумажной версией юридическую силу имеет электронный вид счета-фактуры. Этот документ также содержит всю необходимую информацию с соблюдением всех правил, который подписывается уполномоченным лицом (о подписании счета-фактуры читайте тут). Такой документ является основанием для вычета НДС и должен храниться четыре года (о правилах хранения счетов-фактур мы писали в отдельном материале).

Принуждение поставщика к выставлению счет-фактуры

Есть нестандартный способ, как вынудить поставщика выписать счет-фактуру. Некоторые компании самостоятельно выписывают документ от поставщика с произвольным номером, но с данными о фактических отгрузках. После этого документ отражается в книге покупок и декларации по НДС.

Автоматическая система для проведения камеральных проверок по НДС обнаружит расхождения между данными поставщика и покупателя. Разница будет ровно на отраженный покупателем самостоятельно сформированный документ. Контролирующий орган запросит у сторон сделки пояснения.

В момент получения требования пояснений, поставщику придется выставить счет-фактуру. После этого покупателю необходимо будет сдать уточненную декларацию и внести корректировки в книги покупок, поскольку номер счет-фактуры у поставщика будет другим.

Для справки! Поскольку сумма НДС не изменится, а документы будут совпадать у поставщика и покупателя, проблем в будущем не возникнет.

Кроме того, можно понудить контрагента выписать счет-фактуру через суд. Если основанием для отказа в вычете НДС является отсутствие счет-фактуры, причем есть доказательства неоднократных обращений покупателя с требованием о предоставлении документов, арбитражный суд может встать на сторону налогоплательщика. Примером является решение Арбитражного суда Дальневосточного округа №А51-14757/2017 от 31 мая 2022 года, где указано, что отсутствие счет-фактуры не является препятствием для получения налоговой выгоды по НДС налогоплательщиком. Главными основаниями для получения вычета является реальный характер сделки и наличие достоверной информации в подтверждающих документах.

Способ понуждения к формированию счет-фактуры через самостоятельное изготовление документа или по суду действует, если поставщик тоже является добросовестным налогоплательщиком. Если он фирма-однодневка, которая не сдает отчетность, то покупателю просто откажут в вычете по НДС на основании того, что операция фиктивная. При этом от покупателя все равно потребуется подача уточненной декларации, в которой сделка с сомнительной фирмой будет отсутствовать.

Действия после выставления счета

П.3 ст. 169 НК РФ обязывает налогоплательщика вести журнальный учет выставленных и полученных счетов-фактур, книги покупок и продаж. Данный порядок утвержден Постановлением Правительства РФ от 26.12.2011 № 1137.

Покупателями ведется журнал регистрации полученных оригиналов счетов-фактур от продавцов. П.8 Правил обязывает регистрировать полученные счета-фактуры в книге покупок по мере возникновения права установленного ст. 172 НК РФ – налогового вычета.

В каких случаях нужно выставить счет-фактуру покупателю

- операции не облагаются или освобождены от НДС в соответствии со статьей 149 Налогового кодекса РФ. Например, при выдаче денежных займов (подп. 15 п. 3 ст. 149 НК РФ);

- покупатель (заказчик) не является плательщиком НДС (освобожден от уплаты такого налога) и продавец подписал с ним соглашение о невыставлении счетов-фактур. В такой ситуации счета-фактуры можно не выставлять, даже если совершенная операция облагается НДС. Например, если продавец – плательщик НДС получил аванс от покупателя на упрощенке, при наличии взаимного соглашения счет-фактуру на аванс составлять не нужно (письмо Минфина России от 16 марта 2015 г. № 03-07-09/13808). Кстати, требовать у покупателя документы, подтверждающие, что он не платит НДС на законном основании, продавец не обязан (письмо Минфина России от 30 марта 2019 г. № 03-07-09/17700) ;

- в сделках с взаимозависимыми лицами для целей налогообложения продавец увеличивает цену товаров, работ, услуг до рыночного уровня и корректирует налоговую базу по НДС (письмо Минфина России от 1 марта 2013 г. № 03-07-11/6175).

Операции по передаче на территории России товаров (выполнение работ, оказание услуг) для собственных нужд не являются объектом обложения НДС, если расходы по таким операциям учитываются при расчете налога на прибыль. Это следует из положений подпункта 2 пункта 1 статьи 146 Налогового кодекса РФ.