Нужен ли авансовый счет-фактура

Счет-фактура (далее также – сч-ф) – это документ, подтверждающий:

Момент определения налоговой базы по НДС – (п. 1 ст. 167 НК РФ):

Счет-фактуру необходимо выставлять при определении налоговой базы по НДС. При получении аванса – полного или частичного – база по НДС подлежит определению. Поэтому необходимо выставить сч-ф.

Таким образом, следуя законодательству, счета-фактуры на аванс выставлять обязательно. Но есть несколько исключений из этого правила.

Когда еще можно заявить вычет

Однако ничто не запрещает вам принять к вычету НДС по опоздавшему счету-фактуре в декларации за следующие кварталы. Ведь в силу нормы того же пункта 1.1 статьи 172 НК РФ вычеты по НДС могут быть заявлены в налоговых периодах в пределах 3 лет после принятия на учет приобретенных товаров.

Например, последним кварталом, в котором можно заявить вычет НДС по товарам, принятым к учету в I квартале 2022 года, будет I квартал 2024 года

Если же счет-фактура от продавца поступил после 25-го числа месяца, следующего за кварталом, в котором приобретенные товары приняты к учету, действовать нужно иначе. В этом случае вы можете принять входной НДС к вычету в любом периоде, начиная с квартала, в котором получен счет-фактура, и до истечения трех лет после принятия товаров к учету.

В какие сроки надо уложиться при составлении счет-фактуры

Логичный вопрос, когда выписывают счет-фактуру на аванс – в день получения денежных средств или дан какой-либо более длительный период?

В п. 3 ст. 168 НК РФ четко прописано, когда выставляется авансовый счет-фактура и сч-ф при реализации:

Часто также возникает вопрос, надо ли выписывать авансовый счет-фактуру, если отгрузка по перечисленному авансу произошла в течение 5 дней с момента аванса?

Есть разъяснения чиновников, которые говорят о том, что в этом случае можно не делать сч-ф на аванс (письмо Минфина РФ от 12.04.2019 № 03-07-08/28182).

Но следует учесть, что данная точка зрения относится к ситуации, когда и аванс, и отгрузка попадают в один отчетный период. Для НДС это – квартал.

Если аванс получен в одном квартале, а отгрузка происходит в течение 5 дней, но уже в следующем квартале, авансовый сч-ф выставляют в обязательном порядке. В противном случае будет искажена налоговая база за квартал, что приведет к незаконному уменьшению налога НДС к уплате.

Какую дату ставить в первичных документах

В письме Минфина от 29 сентября 2022 г. № 03-03-06/1/78815 о вычетах формулировка немного изменилась, правда, речь в нем идет о длящихся услугах.

Вычет НДС по длящимся услугам следует применять в том квартале, в котором выполнены все установленные НК РФ условия, а именно, если до представления налоговой декларации по НДС:

- услуги приняты на учет;

- по ним получены первичные документы и счет-фактура.

А первичные документы и счет-фактура при этом могут быть датированы месяцем представления декларации по НДС.

Так что если подать декларацию вы не успели, то сделайте запись в отношении полученного счета-фактуры в книге покупок за квартал, в котором товары приняты к учету, в обычном порядке.

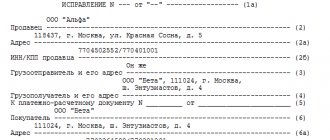

Какой бланк использовать для авансового счет-фактуры

Счет-фактуру на аванс выставляют с применением бланка обычного сч-ф. Он утвержден постановлением № 1137.

Образец авансового счета-фактуры можно бесплатно скачать по ссылке ниже:

Основное отличие обычного сч-ф от авансового – в порядке внесения данных в документ.

Шапку формы заполняют так же, как и у обычного сч-ф:

- вносят данные о плательщике, покупателе, реквизиты платежного поручения, по которому получен аванс. Строки «грузоотправитель» и «грузополучатель» прочеркивают;

- порядок заполнения таблицы – разный;

- подписывают сч-ф на аванс руководитель и главный бухгалтер или уполномоченные на это лица.

Образец заполнения авансового счета-фактуры вы можете скачать по ссылке:

Как покупателю следует заполнить книгу покупок

Для покупателя счет-фактура — крайне важный документ. Только при его наличии, верном заполнении и регистрации можно получить вычет входного НДС.

После перечисления аванса и получения от поставщика соответствующего счета-фактуры, документ следует зарегистрировать в книге покупок. Сделать это нужно в том квартале, в котором перечислен аванс. Графы 4, 6, 8 и 9, а также с 10 по 12, не заполняются, а в графе 7 отражаются данные о платежке на аванс.

Когда авансовый счет-фактура получен, НДС с предоплаты можно заявить к вычету. Но можно этого не делать, а подождать, пока будет произведена отгрузка, и заявлять НДС к вычету уже с отгрузочного счета-фактуры. Однако если выбран первый путь, ранее вычтенный по авансовому счету-фактуре НДС придется восстановить. Сделать это нужно в том периоде, когда товары, работы или услуги, под которые переводилась предоплата, получены и оприходованы. Если же НДС с аванса не заявлялся к вычету, то и восстанавливать нечего.

Когда получен отгрузочный счет-фактура, его также следует зарегистрировать в книге покупок. Сделать это можно после того, как полученные по нему товары, работы или услуги приняты к учету. Однако сразу регистрировать документ не обязательно — это можно сделать в любой из периодов в течение трех лет с момента оприходования товаров. Такой возможностью пользуются тогда, когда хотят заявить к вычету входной НДС по этим товарам в одном из следующих кварталов.

Как вносить счета-фактуры на аванс в книги продаж и покупок

Выписать счет-фактуру на аванс – обязанность продавца/исполнителя. Он регистрирует счет-фактуру на аванс в книге продаж в обычном порядке.

Код вида операции для авансового сч-ф – 02. Там отражают общую сумму с налогом и сумму налога. Графу с показателем «стоимость продаж без НДС» прочеркивают.

При получении счета-фактуры на аванс от поставщика налогоплательщик вправе принять НДС к вычету и включить этот авансовый счет-фактуру в книгу покупок.

Следует иметь в виду, что на авансовый сч-ф не распространяется право использовать вычет в течение 3-х лет. То есть, если НДС по обычному сч-ф можно принять к вычету в течение 3-х лет с момента выставления сч-ф, то НДС по авансовому сч-ф принимают к вычету только в том квартале, в котором он выставлен.

При отгрузке, в счет которой был выплачен аванс, поставщик снова выписывает сч-ф (уже отгрузочный) и регистрирует его в книге продаж с кодом вида операции – 01. Чтобы не произошло задвоение налога, одновременно поставщик регистрирует счет-фактуру на аванс в книге покупок с кодом вида операции – 22.

Покупатель принимает от поставщика отгрузочный сч-ф и регистрирует его в обычном порядке в книге покупок. Если ранее принятый сч-ф на аванс покупатель внес в книгу покупок и принял НДС к вычету, то для того, чтобы вычет по налогу не задвоился, необходимо восстановить прежде принятый к вычету НДС по авансу.

Регистрация СФ на аванс от поставщика

Нормативное регулирование

Организация имеет право принять НДС к вычету, предъявленный поставщиком при перечислении ему предоплаты (п. 12 ст. 171 НК РФ).

НДС по авансам, выданным поставщикам, принимается к вычету при выполнении условий (п. 9 ст. 172 НК РФ):

- договор предусматривает предварительную оплату;

- оплата произведена в счет будущих поставок по деятельности, облагаемой НДС;

- в наличии правильно оформленный авансовый СФ;

- в наличии документы оплаты, подтверждающие перечисление аванса поставщику.

На сумму входящего НДС, принятого к вычету:

- в книге покупок делается регистрационная запись по авансовому СФ с кодом вида операции 02 «Авансы выданные»;

- в бухгалтерском учете формируется проводка Дт 68.02 Кт 76.ВА«НДС по авансам и предоплатам выданным».

При этом нужно учитывать следующие особенности, связанные с принятием НДС к вычету по авансовым СФ от поставщиков:

- принятие НДС к вычету — это право, а не обязанность, поэтому не обязательно НДС принимать к вычету по каждому СФ, особенно если отгрузка от поставщика происходит в том же налоговом периоде;

- перенос вычета по авансовым СФ на три года невозможен, т.к. он предусмотрен только для вычетов НДС при приобретении товаров (работ, услуг). Т.е. вычет по авансовому СФ должен быть произведен в том периоде, когда возникло право на него (п. 2 ст. 171 НК РФ, Письмо ФНС РФ от 09.01.2017 N СД-4-3/[email protected]);

- если дата составления авансового СФ приходится на следующий квартал, а не на налоговый период оплаты, то вычет по такому счету-фактуре неправомерен, даже если он получен до срока предоставления декларации по НДС (Письмо Минфина РФ от 24.03.2017 N 03-07-09/17203).

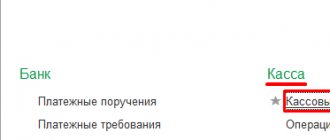

Учет в 1С

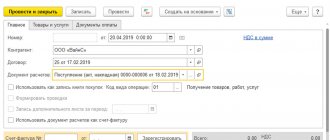

Документ Счет-фактура полученный вид операции На аванс формируется на основании документа Списание с расчетного счета по кнопке Создать на основании — Счет-фактура полученный.

Документ Счет-фактура полученный на аванс можно создать только если в проводках документа оплаты отражен аванс, выданный поставщику, например:

- Дт 60.02 Кт

Документ Счет-фактура полученный на аванс автоматически заполняется данными документа Списание с расчетного счета:

- Счет-фактура № и от – номер и дата счета-фактуры полученного от поставщика;

- Получен – фактическая дата получения счета-фактуры от поставщика;

- Код вида операции — «Авансы выданные».

Если в документе установлен флажок Отразить вычет НДС в книге покупок, то при его проведении будут сделаны проводки по принятию НДС к вычету.

Проводки по документу

Документ формирует проводки:

- Дт 68.02 Кт 76.ВА – принятие НДС к вычету с аванса, перечисленного поставщику.

Документ формирует движения по регистру НДС Покупки:

- регистрация авансового СФ поставщика с кодом вида операции «Авансы выданные» на сумму принятого НДС к вычету.

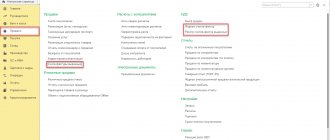

Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок. PDF

Декларация по НДС

В декларации по НДС сумма вычета НДС с аванса, перечисленного поставщику, отражается:

В Разделе 3 стр. 130 «Сумма налога, предъявленная налогоплательщику-покупателю при перечислении суммы оплаты, частичной оплаты в счет предстоящих поставок…»: PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура полученный, код вида операции ««.

См.также:

- Восстановление НДС при зачете авансов, выданных поставщикам

- Счет-фактура полученный на аванс

- стр.130 Авансы, перечисленные поставщикам

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Принятие НДС к вычету налоговым агентом при аренде государственного (муниципального) имущества Рассмотрим порядок принятия НДС к вычету при аренде имущества у…

- Принятие НДС к вычету при зачете авансов, полученных от покупателей Рассмотрим особенности отражения в 1С принятия НДС к вычету при…

- Принятие НДС к вычету при строительно-монтажных работах хозспособом Рассмотрим особенности отражения в 1С принятия НДС к вычету, ранее…

- Исчисление НДС по авансам, полученным от покупателей на расчетный счет Рассмотрим особенности отражения в 1С выставления авансового счета-фактуры покупателю и…

Счет-фактура на остаток аванса — в конце налогового периода?

| Может ли организация, отгрузив часть товара в счет полученного авансового платежа (спустя пять дней с момента получения предоплаты), выставить счет-фактуру на оставшуюся сумму аванса в конце налогового периода, если все операции производились в одном налоговом периоде? Отвечают эксперты службы Правового консалтинга ГАРАНТ Надежда Васильева и Ольга Монако. |

| Пунктом 1 статьи 167 НК РФ определено, что моментом определения налоговой базы НДС у продавца является наиболее ранняя из следующих дат (если иное не предусмотрено НК РФ): — день отгрузки (передачи) товаров (работ, услуг), имущественных прав; — день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав. Следовательно, при получении предварительной оплаты (аванса) налогоплательщик обязан исчислить с этой суммы НДС и на основании пункта 3 статьи 168 НК РФ не позднее пяти календарных дней со дня ее получения составить соответствующий счет-фактуру. Сумма налога при этом исчисляется в порядке, установленном пунктом 4 статьи 164 НК РФ (п. 1 ст. 168 НК РФ). Согласно пункту 14 статьи 167 НК РФ, если моментом определения налоговой базы являлся день получения предварительной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг, передачи имущественных прав), то на день отгрузки этих товаров (выполнения работ, оказания услуг, передачи имущественных прав) в счет поступившей ранее предоплаты также возникает момент определения налоговой базы. Выписанные и (или) выставленные при получении оплаты (частичной оплаты) в счет предстоящих поставок товаров (работ, услуг) или передачи имущественных прав счета-фактуры регистрируются налогоплательщиком в книге продаж в соответствии с пунктами 3 и 17 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением Правительства РФ от 26.12.2011 № 1137. Исходя из буквального прочтения норм пункта 14 статьи 167 НК РФ каких-либо исключений из общего правила для случаев, когда предоплата и отгрузка имеют место в одном налоговом периоде, не предусмотрено. Такого мнения придерживаются налоговые органы, разъясняя, что при получении оплаты (частичной оплаты) в счет предстоящей поставки товаров (работ, услуг) счет-фактура на сумму такой предварительной оплаты должен быть выставлен в обязательном порядке, даже если отгрузка товаров (работ, услуг) произведена не более чем в течение пяти дней после внесения авансов (письма ФНС России от 10.03.2011 № КЕ-4-3/3790, от 15.02.2011 № КЕ-3-3/354). Однако по мнению Минфина России, если отгрузка товаров (работ, услуг) осуществляется в течение пяти календарных дней, считая со дня получения предварительной оплаты (частичной оплаты), счета-фактуры по такой предварительной оплате выставлять покупателям не требуется (письма Минфина России от 12.10.2011 № 03-07-14/99, от 06.03.2009 № 03-07-15/39). При использовании этих разъяснений надо учитывать, что такой вывод не следует из пункта 3 статьи 168 НК РФ, а основывается на том, что при отгрузке поставщиком в любом случае будет выставлен счет-фактура, поэтому выставление одновременно и счета-фактуры на аванс не имеет смысла, а лишь увеличивает и усложняет документооборот. Кроме того, письма Минфина России носят рекомендательный характер, не содержат правовых норм или общих правил, конкретизирующих нормативные предписания, и не являются нормативными правовыми актами. Мнение судебных органов по данному вопросу принципиально отличается от позиции контролирующих органов. Арбитражные суды в случае, когда предоплата и отгрузка приходятся на один и тот же налоговый период, вообще не признают такие платежи авансовыми в целях исчисления НДС, при этом они опираются на позицию ВАС РФ, которая заключается в том, что не может быть признан авансовым платеж, поступивший налогоплательщику в том же налоговом периоде, в котором произошла отгрузка (Постановления Президиума ВАС РФ от 10.03.2009 № 10022/08, от 27.02.2006 № 10927/05, постановления ФАС Поволжского округа от 22.12.2008 № А55-3598/08, ФАС Московского округа от 23.01.2013 № Ф05-15410/12, от 23.04.2010 № КА-А40/3908-10, от 17.07.2008 № КА-А41/5427-08, ФАС Дальневосточного округа от 28.11.2008 № Ф03-4597/2008). Если следовать указанной позиции, то продавец должен выписывать счета-фактуры на полученную предварительную оплату только в том случае, если отгрузка товаров, в счет которых она получена, состоится в следующем налоговом периоде. Таким образом, по нашему мнению, приведенная позиция ФНС России является наиболее соответствующей нормам главы 21 НК РФ, которые не ставят обязанность налогоплательщиков по начислению НДС и выставлению счетов-фактур при получении предоплаты в зависимость от периода (сроков) последующей отгрузки товаров (работ, услуг). В случае если организация примет иной порядок выставления счетов-фактур по полученным авансам, отличный от рекомендуемого ФНС России, а именно — выставит счет-фактуру на оставшуюся сумму аванса в конце налогового периода, то с большой вероятностью такой подход может вызвать налоговый спор. И в этом случае велика вероятность того, что свою позицию организации придется отстаивать в судебном порядке. С текстами документов, упомянутых в ответе экспертов, можно ознакомиться в справочной правовой системе ГАРАНТ. |

Итоги

Если аванс переведен поставщику в одном налоговом периоде, а счет-фактура на аванс получен в следующем, можно принять к вычету НДС с аванса в том периоде, когда фактически получен счет-фактура. Однако для этого потребуется выполнить ряд условий, основное из которых — подтвердить дату фактического получения счета-фактуры.

Источники:

- Налоговый кодекс РФ

- постановление Правительства РФ от 25.05.2017 № 625

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Продолжаем серию уроков (предыдущая часть) по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Сегодня мы рассмотрим: «Учёт НДС с авансов, оплаченных поставщикам».

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя. Чтобы не пропустить выход новых уроков — подписывайтесь на рассылку.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Итак, приступим

Ситуация для учёта

Мы (ООО «НДС») подписали договор с ООО «Поставщик» на поставку нам товара на сумму 150 000 рублей (включая НДС).

По условиям договора мы должны перечислить аванс в размере 60% от суммы, указанной в договоре, то есть 90 000 рублей.

- В 1 квартале мы согласно договора перевели аванс поставщику в размере 90 000 рублей.

- Во 2 квартале ООО «Поставщик» отгрузил нам товар на всю сумму, указанную в договоре (150 000 рублей).

Требуется оформить эти операции в программе 1С:Бухгалтерия 8.3 (редакция 3.0), а также посчитать НДС за каждый квартал.

Суть урока

Мы зачтём НДС с уплаченного аванса (90 000) в 1 квартале, отразив его в книге покупок за 1 квартал.

Затем мы зачтём НДС со всей суммы (150 000) во 2 квартале, отразив его в книге покупок за 2 квартал.

Наконец, мы начислим (восстановим) зачтённый в 1 квартале НДС с аванса (90 000), отразив его в книге продаж за 2 квартал.

Итого к возмещению:

- За 1 квартал будет НДС 90 000 * 18 / 118 = 13 728.81

- За 2 квартал 150 000 * 18 / 118 — 13 728.81 = 9 152.54

1 квартал

Проводим выписку по банку

Заносим в программу банковскую выписку от 01.01.2016 на перечисление аванса в размере 90 000 рублей для ООО «Поставщик»:

Списание с расчётного счёта будет таким:

Следует обратить внимание на следующие пункты:

- Вид операции «Оплата поставщику».

- Отдельный договор (№1 от 01.01.2016) в рамках которого будут осуществляться расчёты по этой сделке.

- Выделенный НДС по расчётной ставке (18/118).

Заносим счёт-фактуру на аванс поставщику

Получив от ООО «Поставщик» экземпляр счёта-фактуры на перечисленный нами аванс заносим его в базу:

Создаём новый документ:

Созданный счёт-фактура на аванс будет таким:

Следует обратить внимание на следующие моменты:

- Номер и дата, указанные в счете-фактуре от поставщика (№10 от 03.01.2016).

- Вид счета-фактура: «На аванс».

- Документ-основание: банковская выписка, по которой мы перечислили аванс с нашего расчетного счета на счет поставщика.

- Установленная галка «Отразить вычет НДС в книге покупок».

- Код вида операции 02 «Авансы выданные».

Проводим созданный счет-фактуру (кнопка «Провести и закрыть»).

Разбираем проводки и движения регистров…

- Отразили вычет НДС с перечисленного аванса в дебет 68.02 в корреспонденции с кредитом 76.ВА (НДС по авансам и предоплатам выданным).

Регистр «Журнал учета счетов-фактур» пропускаем, он нам не интересен (см. первый урок).

- Запись в регистр «НДС Покупки» обеспечивает попадание выданного аванса в книгу покупок.

Что сказано в НК РФ про вычет НДС по счету-фактуре на аванс

На основании пп. 1 и 12 ст. 171 НК РФ покупатель имеет право принять к вычету НДС, исчисленный при выплате аванса в счет предстоящих поставок.

По общему правилу право на предъявление к вычету НДС есть в течение трех лет с момента появления такой возможности (п. 2 ст. 173 НК РФ). Однако именно в части вычета по авансам данное правило неприменимо, и перенос вычета на более поздние периоды (кварталы) не допускается (письмо Минфина РФ от 09.04.2015 № 03-07-11/20290).

Узнайте подробности про общий порядок принятия к вычету НДС с авансов.

С 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель. Это бесплатно.

Предоплата наличными

При расчетах наличными деньги вносят в кассу. Документ, который свидетельствует о внесении наличных средств в качестве предоплаты, − это кассовый чек (ст. 5 Закона от 22 мая 2003 г. № 54-ФЗ). Согласно Правилам, в счете-фактуре на предоплату должны быть указаны реквизиты платежно-расчетного документа, которые отражаются в строке 5 (подп. 3 п. 5.1 ст. 169 НК РФ). Если для принятия НДС к вычету при покупке товаров за наличный расчет (с предоплатой или без) в счетах-фактурах указывать номера и даты кассовых чеков, то формально не будет выполнена норма пункта 9 статьи 172 Налогового кодекса, где говорится о подтверждении перечисления предоплаты, а перечисление осуществляется только в безналичном порядке через банк. Поэтому по строке 5 «авансового» счета-фактуры при внесении предоплаты наличными деньгами продавцу следует ставить прочерк, а покупателю такой счет-фактуру в книге покупок не регистрировать и НДС с наличной предоплаты к вычету не принимать.