Какие общие моменты важно знать о формировании резерва под ремонт?

Как на то указывают положения п. 2 ст. 324 НК РФ, резерв на ремонт основных средств должен исчисляться по двум направлениям:

- с целью проведения стандартных, недорогих работ по ремонту ОС;

- с целью будущего осуществления комплексных и дорогостоящих ремонтных работ.

Создание и применение резерва по каждому вышеуказанному направлению осуществляется по-своему.

ВАЖНО! Вместе с тем, принимая решение о формировании резерва, в своей учетной политике фирме следует определить лимит, при превышении которого ремонт будет квалифицироваться как дорогой.

Чтобы корректно проводить формирование резерва на ремонт основных средств, фирме следует иметь достоверную и полную информацию:

- о первоначальной стоимости ОС по состоянию на начало года;

- суммах, затраченных на ремонтные работы за предшествующие три года, а также о планах по проведению таких работ в будущем (по сметной цене);

- дорогостоящих ремонтных работах (отдельные сведения: какие работы осуществлялись ранее, на какую сумму, какие планируются в обозримом будущем и т. д.).

Кроме того, фирме могут быть интересны аспекты создания и иных резервов. В частности, см. статью «Резерв по сомнительным долгам: порядок создания и расчет отчислений».

Документальное оформление резерва

Правильность определения ежемесячных отчислений в 2010 году в резерв на ремонт основных средств может подтверждаться следующими документами:

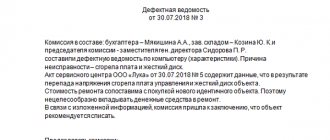

- дефектными ведомостями (для обоснования необходимости проведения ремонтных работ);

- данными о первоначальной стоимости или текущей (восстановительной) стоимости (в случае проведения переоценки) объектов основных средств;

- сметами на проведение ремонта;

- нормативами и данными о сроках его проведения;

- итоговым расчетов отчислений в резерв расходов на ремонт основных средств.

На основании дефектной ведомости составляется смета, на основании сметы выписывают наряды на проведение работ, а также документы на получение со склада необходимых для ремонта запасных частей.

Из каких основных этапов складывается расчет резерва на ремонт ОС?

Как на то указывают нормы НК РФ, при создании рассматриваемого резерва фирме следует ориентироваться на два основных показателя: норматив отчислений и суммарную стоимость ОС (п. 2 ст. 324 НК РФ).

В данном контексте под стоимостью ОС понимается совокупная учетная стоимость всех ОС, которые фирма использует в производстве, по состоянию на начало года, в котором создается рассматриваемый резерв. При этом не следует включать в расчет стоимость арендованных ОС и ОС, которыми фирма пользуется безвозмездно.

ВАЖНО! Специалистам учета не следует забывать, что в данной ситуации для расчета берется первоначальная стоимость, а не остаточная.

В общем случае алгоритм расчета отчислений в рассматриваемый резерв можно представить в виде последовательных шагов:

- рассчитать лимит отчислений;

- вычислить суммарную стоимость ОС, которая была актуальна в фирме на начало налогового периода;

- расчетным путем определить норматив отчислений, основываясь на результатах предшествующего действия;

- рассчитать итоговую величину рассматриваемого резерва.

Как рассчитать совокупную стоимость основных средств

Отчисления в такой резерв рассчитываются исходя из совокупной стоимости основных средств и нормативов отчислений, утверждаемых в учетной политике для целей налогообложения.

Совокупная стоимость основных средств определяется как сумма первоначальной стоимости всех амортизируемых основных средств, введенных в эксплуатацию по состоянию на начало года, в котором образуется резерв.

Причем за счет созданного резерва могут быть списаны расходы на ремонт лишь собственных основных средств. Расходы, связанные с ремонтом амортизируемых основных средств, арендуемых налогоплательщиком, и основных средств, полученных в безвозмездное пользование, учитываются в составе прочих расходов, связанных с производством и реализацией (письмо Минфина России от 22 марта 2010 г. № 03-03-06/1/159).

Налоговики в своих разъяснениях не столь категоричны: арендатор вправе создавать резерв под ремонт арендованных основных средств, но только при наличии собственных амортизируемых основных средств, исходя из совокупной стоимости последних (письмо МНС России от 26 февраля 2004 г. № 02-5-11/[email protected] ).

Таким образом, при наличии собственных основных средств арендатор может создавать резерв под ремонт арендованных объектов. При этом арендодатель не должен возмещать арендатору расходы на ремонт.

У арендодателя стоимость переданного в аренду имущества из совокупной стоимости основных средств не исключается. Так же считают и судьи (постановление ФАС Западно-Сибирского округа от 16 января 2008 г. № Ф04-233/2008(685-А45-26)).

Как исчислить предельную сумму отчислений в резерв и норматив?

Чтобы фирме выяснить верхнюю границу возможных отчислений в резерв, необходимо выполнить следующие шаги.

Во-первых, нужно подготовить смету на «стандартный» (недорогой) ремонт, основываясь на очередности ремонтных работ в расчетном налоговом периоде (показатель А).

Компании важно помнить, что к расходам на ремонтные работы могут относиться следующие (п. 1 ст. 324 НК РФ):

- суммы, затраченные на приобретение материалов для ремонта (запчастей для оборудования);

- зарплаты специалистов, которые непосредственно такой ремонт выполняют;

- иные расходы, которые фирма несет по причине осуществления ремонта своими силами;

- прочие затраты фирмы в интересах сторонних компаний, выполняющих ремонт для фирмы.

Во-вторых, компания должна четко понимать масштабы затраченных средств на проведение стандартного (недорогого) ремонта за прошедший период в 3 года. Чтобы это сделать, требуется величину суммарных расходов, направленных на ремонт, разделить на 3 (показатель Б).

Далее следует провести сравнение показателей А и Б. Тот показатель, который меньше, и выступает предельной величиной отчислений в рассматриваемый резерв.

Следующим шагом необходимо исчислить норматив отчислений, относящийся к конкретной суммарной стоимости ОС фирмы.

Для этого специалистам учета на предприятии следует найти частное от деления предельной величины отчислений на суммарную стоимость ОС. В результате получится определенный процент, который выступает в роли максимально допустимого для фирмы.

ВАЖНО! Компании следует закрепить в учетной политике норматив отчислений в таком размере, чтобы он не превышал максимально допустимый, рассчитанный по указанному выше алгоритму.

Затраты на ремонт

Ремонт бывает двух видов:

- Текущий;

- Капитальный.

При реконструкции и модернизации затраты на ремонт увеличивают стоимость объекта. При ремонте, как текущем, так и капитальном — списываются на текущие расходы.

Ремонт ОС производятся хозяйственным способом, то есть своими силами, либо подрядным — с привлечением сторонних исполнителей работ. Расходы на проведение ремонта списываются на счета учета производственных затрат, то есть включаются в себестоимость.

Общая схема отнесения затрат:

Если расходы на ремонт ОС образуют значительные суммы, то организация может восстанавливать эти затраты за счет ранее образованного фонда на счете 96 «Резерв предстоящих расходов».

Определение итогового размера отчислений в резерв

На завершающем этапе фирме необходимо, основываясь на рассчитанных предыдущими действиями данных, определить итоговую величину отчислений в резерв.

Как на то указывают положения налогового законодательства, суммы, отчисляемые в резерв на ремонт основных средств,у фирмы включаются в налоговые расходы по налогу на прибыль.

ВАЖНО! При этом на расходы отчисления в резерв относятся равными частями на дату окончания каждого отчетного периода (п. 2 ст. 324 НК РФ).

Следовательно, если фирма отчитывается перед контроллерами за квартал, полугодие, 9 месяцев, то в резерв относится каждый раз (каждый отчетный период) по ¼ от общегодовой величины резерва.

Ели же фирма предоставляет в налоговые органы расчет помесячно, то ежемесячно ей необходимо учитывать в качестве сумм, увеличивающих резерв, 1/12 от общегодовой величины такого резерва.

ВАЖНО! Несмотря на то что НК РФ напрямую не разъясняет, в состав каких расходов фирма может включить суммы, увеличивающие резерв, в силу п. 1 ст. 260 НК РФ у компании есть право относить на прочие расходы суммы затрат на ремонт. Поэтому и суммы резерва у фирмы есть право включить в прочие расходы, которые уменьшат общий налог на прибыль.

Какие резервы предусмотрены главой 25 НК РФ и для чего они нужны?

Главой 25 НК РФ предусмотрена возможность формирования следующих видов резервов предстоящих расходов:

– по сомнительным долгам (п. 3 ст. 266 НК РФ); – на оплату отпусков (ст. 324.1 НК РФ); – на выплату ежегодных вознаграждений за выслугу лет и по итогам работы за год (п. 6 ст. 324.1 НК РФ); – по гарантийному ремонту и обслуживанию (ст. 267 НК РФ); – на НИОКР (ст. 267.2 НК РФ); – на ремонт основных средств (п. 3 ст. 324 НК РФ).

Некоммерческие организации вправе также создавать резервы предстоящих расходов в соответствии со ст. 267.3 НК РФ (в отношении расходов, которые не указаны в вышеупомянутом перечне, – см. Письмо Минфина РФ от 28.05.2012 № 03-03-06/4/53).

К сведению:

учреждение вправе (но не обязано) создавать любые из вышеперечисленных резервов.

Для чего нужны резервы? Прежде всего – для более равномерного распределения расходов в течение налогового периода (года). Особенно это актуально для таких расходов, как отпускные, вознаграждение по итогам работы за год, ежегодное вознаграждение за выслугу лет, то есть для таких статей расходов, где выплаты приходится осуществлять «скопом», из-за чего существенно колеблется размер облагаемой налогом базы в том или ином отчетном периоде. В частности, это особенно ощутимо, когда боґльшая часть работников уходит в отпуск летом.

Резервы можно рассматривать в качестве одного из инструментов законной налоговой оптимизации, ведь суммы, их образующие, уменьшают облагаемую базу по налогу на прибыль до того, как были произведены расходы. Яркий тому пример – резерв предстоящих расходов на проведение ремонта.

Порядок формирования резерва на ремонт

Как следует из абз. 3 п. 2 ст. 324 НК РФ, «ремонтный» резерв складывается из двух частей:

– на текущие и недорогие виды ремонта; – на сложные и дорогие виды капитального ремонта.

Формирование и использование каждой из этих частей производятся по-разному, поэтому их нужно четко разделять. Глава 25 НК РФ не раскрывает понятия «дорого / недорого». Для каждого учреждения эта цифра индивидуальна. Поэтому при принятии решения о создании резерва на ремонт необходимо указать в учетной политике порог, за которым ремонт будет считаться сложным и дорогим.

Для правильного формирования резерва на ремонт основных средств необходимо обеспечить учет следующих данных:

– первоначальная стоимость амортизируемых основных средств на начало налогового периода; – фактическая сумма расходов на ремонт за предыдущие три года; – график проведения ремонта, в том числе приходящегося на текущий налоговый период; – сметная стоимость указанного ремонта; – перечень основных средств, по которым будут осуществляться особо сложные и дорогие виды капитального ремонта; – график проведения ремонта этих основных средств, в котором обозначаются период осуществления ремонтных работ и их сметная стоимость.

Что важно помнить при определении величины резерва на дорогостоящий ремонт?

На практике нередки ситуации, когда ОС фирмы требуется не стандартный текущий ремонт, а комплексный и дорогостоящий.

Суммы, предназначенные для проведения такого ремонта, фирма может использовать для увеличения предела отчислений в рассматриваемый резерв. Об этом говорится в п. 2 ст. 324 НК РФ.

Для этого фирме необходимо:

- иметь в распоряжении график запланированных дорогих ремонтов и сметы по ним;

- осуществлять в течение более чем одного налогового периода накопления на такой ремонт (при этом возможность таких накоплений должна быть прописана в учетной политике);

- не иметь за три предшествующих налоговых года фактов какого-либо дорогостоящего ремонта ОС.

Компании важно понимать, что повышать ремонтный резерв следует исключительно до налогового периода, в котором фирма планирует начать осуществлять работы по дорогому ремонту.

При этом в силу буквального толкования п. 2 ст. 324 НК РФ в расходы можно отнести отчисления (накопления) на предстоящий дорогой ремонт в полной сумме того периода, в котором такие накопления были осуществлены.

«Дорогостоящий» вариант расчёта величины резерва

Как происходит формирование резерва не ремонт

Главное отличие дорогих капитальных ремонтов от обычных в том, что организация имеет право накапливать необходимые для этого суммы более одного налогового периода. График ремонта, как и в предыдущем варианте расчёта, ориентирован на техническую документацию и знания квалифицированных специалистов-инженеров фирмы.

Так как основные средства, требующие дорогостоящего капитального ремонта, учитываются отдельно от остальных ремонтируемых ОС, то, согласно пункту 2 статьи 324 НК РФ, накопленная сумма по «дорогому» резерву увеличивает предельную сумму стоимости обычного ремонта. Как уже упоминалось выше, лимит, превышение которого приведёт к квалификации ремонта как дорогого, следует зафиксировать в учётной политике в начале налогового периода.

Расчёт суммы отчислений в резерв происходит по формуле:

Пример расчёта резерва на ремонт ОС

Пример 2. Исходные данные примера 1. Дополнительным условием будет являться факт использования основного средства, которое должно ремонтироваться каждые шесть лет, согласно технической документации. Согласно плану, общая сумма расходов на ремонт данного ОС будет равна 2,4 млн. руб. То есть, организация должна накопить данную сумму в течение шести лет, отчисляя в резерв по 400 тыс. руб. в год. (2 400 000 руб. / 6 лет).

То есть может увеличить сумму отчислений в резерв на 400 тыс. руб. Рассчитаем максимально возможный норматив отчислений, характерный для данного примера:

- N отчисл =(666 667 руб.+400 000 руб.)/9 000 000 руб.×100% = 11,85%.

Итак, представим, что фактически понесённые расходы на «стандартный» ремонт в 2022 году составили 600 тыс. руб. При этом общая сумма отчислений в резерв с учётом дорогостоящего ремонта равна:

- Rобщ. = =1 066 500 руб.

Сумма отчислений без учёта дорогостоящего ремонта равна (Rch):

- Rch. = = 666 900 руб.

То есть размер неиспользованного резерва, составляющий 66 900 руб. (666 900 руб. – 600 000 руб.), будет учитываться во внереализационных доходах 31.12.2017. Что касается накопленных отчислений на «дорогой ремонт», они должны будут учитываться в составе общего резерва, накопленного за 2022 год. Важный момент: накопленный резерв на дорогой ремонт, но не использованный в текущем налоговом периоде, не должен быть включён во внереализационные доходы.

Как используется резерв и можно ли неиспользованную часть перенести на будущее?

Если у фирмы был создан резерв на ремонт основных средств, то впоследствии сумма, фактически затраченная на ремонт ОС, списывается за счет такого резерва (п. 2 ст. 324 НК РФ).

При этом компаниям следует четко понимать, что ремонтные расходы нужно списывать за счет резерва того года, в котором такие работы были фактически выполнены для компании. То есть когда были подписаны документы, закрывающие проведение ремонтных работ. Это особенно актуально в ситуациях, когда начало и окончание ремонта ОС приходятся на разные налоговые периоды.

В конце каждого периода фирме следует проводить инвентаризацию, в ходе которой специалисты компании проводят сравнение фактических сумм, затраченных в течение года на ремонт, с размером созданного ранее резерва.

Об инвентаризации см. в статье «Как провести инвентаризацию перед годовой отчетностью».

Если ремонт для фирмы обошелся дороже созданного ранее резерва, то разница должна быть учтена как прочие расходы в силу указаний п. 2 ст. 324 и п. 1 ст. 260 НК РФ. Если же, напротив, по завершении ремонта остались излишние (неиспользованные) средства, то такой излишек нужно включить во внереализационные доходы.

ОБРАЩАЕМ ВНИМАНИЕ! Переносить невостребованную часть резерва на стандартный (недорогой) ремонт на следующий год не допускается.

Данное положение распространяется и на ситуации, когда ремонт вообще не проводился. В такой ситуации весь резерв отражается в доходах на последний календарный день года, в котором был сформирован резерв.

Что касается резерва под комплексный и дорогой ремонт, то суммы, отнесенные в счет увеличения такого резерва, законодатель восстанавливать не требует. Они накапливаются из года в год, пока ремонт не будет начат/осуществлен. Но только в том случае, если фирма пропишет в своей учетной политике, что у нее принята практика осуществления отчислений в счет резерва на комплексный и дорогой ремонт в течение более чем одного налогового периода.

В том году, когда дорогостоящий ремонт будет проведен, компания также должна будет выявить остаток и отнести превышение на расходы, а излишек — на доходы.

Расходы на ремонт основных средств и создание резервов на такой ремонт

Печать (Ctrl+P)

Общие положения

При расчете налога на прибыль организации вправе учесть в прочих расходах затраты на ремонт собственных и арендованных объектов основных средств. При методе начисления указанные затраты уменьшают налогооблагаемую базу единовременно в том отчетном (налоговом) периоде, в котором они были осуществлены (независимо от оплаты), в размере фактических затрат (п. 1, 2 ст. 260, п. 5 ст. 272 НК РФ). Применяя кассовый метод, в расходах можно учесть только фактически оплаченные затраты на ремонт (п. 3 ст. 273 НК РФ).

В аналитическом учете налогоплательщик формирует сумму расходов на ремонт основных средств с учетом группировки всех осуществленных расходов, включая (п. 1 ст. 324 НК РФ):

- стоимость запасных частей и расходных материалов, используемых для ремонта;

- расходы на оплату труда работников, осуществляющих ремонт;

- прочие расходы, связанные с ведением указанного ремонта собственными силами;

- затраты на оплату работ, выполненных сторонними силами.

Кроме того, чтобы в течение одного или нескольких налоговых периодов равномерно включать расходы на предстоящие ремонты основных средств, налогоплательщики могут создавать соответствующие резервы по правилам ст. 324 НК РФ.

В случае создания резерва затраты на ремонт объектов основных средств списываются за счет него и в расходах не учитываются. И только если сумма произведенных расходов на ремонт превысит сумму резерва, разницу между ними можно включить в состав прочих расходов (абз. 5, 6 п. 2 ст. 324 НК РФ).

Если налогоплательщик осуществляет несколько видов деятельности, в отношении которых налоговая база по налогу на прибыль исчисляется отдельно (ст. 274 НК РФ), то аналитический учет расходов на ремонт основных средств для целей налогообложения ведется по этим видам деятельности (п. 3 ст. 324 НК РФ). Данное правило относится также к расходам в виде отчислений в резерв на ремонт основных средств (см. письмо Минфина России от 07.10.2003 № 04-02-05/3/75).

Так, согласно п. 2 ст. 274 НК РФ налоговая база по прибыли, которая облагается не по общей ставке, определяется налогоплательщиком отдельно. При этом организация обязана вести раздельный учет доходов (расходов) по операциям, по которым в соответствии с гл. 25 НК РФ предусмотрен отличный от общего порядок учета прибыли и убытка.

В частности, отдельно от общей налоговой базы формируется налоговая база от деятельности, связанной с использованием обслуживающих производств и хозяйств (ОПХ), от операций с необращающимися на организованном рынке ценными бумагами (ч. 1 ст. 275.1, п. 22 ст. 280 НК РФ). Следовательно, расходы на ремонт объектов ОС (включая отчисления в резерв), используемых, например, в ОПХ, необходимо учитывать только при определении финансового результата от данной деятельности.

Какие работы являются ремонтными

Определение ремонта НК РФ не содержит, поэтому при наличии соответствующих определений в других нормативно-правовых актах, которые обычно носят отраслевой характер, необходимо руководствоваться ими (п. 1 ст. 11 НК РФ). Основной вывод, который следует из таких определений, состоит в том, что целью любого ремонта является перевод объекта из неисправного состояния в работоспособное. При этом его изначальные технико-экономические характеристики не изменяются. Это относится и к текущему, и к капитальному ремонту. Несмотря на то, что в результате капитального ремонта происходит замена основных составных частей (узлов, агрегатов) объекта ОС, восстановление его технических показателей осуществляется до первоначального уровня.

При этом основная проблема, с которой может столкнуться налогоплательщик, заключается в отграничении ремонта (особенно капитального) от работ по реконструкции (модернизации) объектов ОС. И те, и другие работы относятся к видам восстановления основных средств (см., например, п. 26 ПБУ 6/01).

Однако затраты на модернизацию или реконструкцию направлены на улучшение первоначальных характеристик объекта. В отличие от затрат на ремонт такие капитальные вложения учитываются в расходах не сразу: они увеличивают первоначальную стоимость объекта и включаются в расходы через амортизационные отчисления (п. 2 ст. 257, ст. 259 – 259.3,п. 5 ст. 270 НК РФ).

В частности, к модернизации относятся работы, вызванные изменением технологического или служебного назначения оборудования, здания, сооружения или иного объекта, повышенными нагрузками и (или) другими новыми качествами. Под реконструкцией понимается переустройство существующих объектов ОС, которое:

- связано с совершенствованием производства;

- повышает технико-экономические показатели объекта ОС;

- осуществляется по проекту реконструкции основных средств;

- производится в целях увеличения производственных мощностей, улучшения качества и изменения номенклатуры продукции.

Данные определения приведены в п. 2 ст. 257 НК РФ.

Таким образом, главным результатом модернизации или реконструкции является изменение или улучшение первоначальных технико-экономических характеристик объекта ОС.

Следовательно, в первую очередь важно определить, действительно ли проведенные работы являются ремонтными, а не относятся к модернизации или реконструкции.

В то же время ремонт основного средства также может сопровождаться улучшением характеристик объекта. Например, в ситуации, когда вместо вышедшей из строя детали ставится новая запасная часть, имеющая больший ресурс или способствующая увеличению срока полезного использования или производительности объекта ОС в целом.

Для правильной квалификации работ, произведенных в отношении зданий и сооружений, могут пригодиться следующие документы, содержащие перечни соответствующих работ:

- Постановление Госстроя СССР от 29.12.1973 № 279 “Об утверждении Положения о проведении планово-предупредительного ремонта производственных зданий и сооружений” (МДС 13-14.2000);

- Приказ Госкомархитектуры при Госстрое СССР от 23.11.1988 № 312 “Об утверждении ведомственных строительных норм Госкомархитектуры “Положение об организации и проведении реконструкции, ремонта и технического обслуживания жилых зданий, объектов коммунального и социально-культурного назначения” (ВСН 58-88 (р)).

Как подтвердить необходимость проведения ремонта

Для этого рекомендуется:

- составить дефектную ведомость с описанием возникших у объекта ОС неисправностей, перечнем необходимых ремонтных (восстановительных) работ и приобретаемых запчастей;

- издать приказ (распоряжение) руководителя организации о проведении ремонта данного объекта.

Указанные документы не являются обязательными, но как показывает практика, подтвердить без них обоснованность (экономическую оправданность) расходов на ремонт гораздо сложнее (п. 1 ст. 252 НК РФ).

Поэтому чтобы избежать споров с контролирующими органами, следует заполнить дефектную ведомость по самостоятельно разработанной форме (ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ “О бухгалтерском учете”). За образец можно взять акт о выявленных дефектах оборудования по форме № ОС-16, утв. постановлением Госкомстата России от 21.01.2003 № 7.

Для составления дефектной ведомости рекомендуется создать комиссию из представителей бухгалтерии, эксплуатирующего и ремонтного подразделения организации (сторонней подрядной ремонтной организации), которые и подпишут эту ведомость.

На основании дефектной ведомости руководитель организации издает приказ (распоряжение) о проведении ремонта неисправного объекта ОС.

Создание резерва на ремонт объектов ОС

Организации вправе создавать по правилам п. 2 ст. 324 НК РФ резервы предстоящих расходов на ремонт объектов ОС (п. 3 ст. 260 НК РФ).

Таких резервов может быть два:

- на текущий и капитальный ремонт объектов ОС (накапливается и расходуется в рамках одного налогового периода) – общий резерв;

- на особо сложные и дорогие виды капитального ремонта объектов ОС (может накапливаться в течение нескольких налоговых периодов и расходоваться в периоде проведения капитального ремонта).

Критерии сложности и дороговизны капитального ремонта необходимо установить в учетной политике для целей налогообложения.

Если накопление средств на проведение особо сложного ремонта производится в течение нескольких налоговых периодов, то во время проведения этого ремонта отчисления на его финансирование могут увеличить предельную величину общего резерва на ремонт (абз. 3 п. 2 ст. 324 НК РФ).

В случае создания резерва затраты на ремонт объектов основных средств списываются за счет него и в расходах не учитываются. И только если сумма произведенных расходов на ремонт превысит сумму резерва, разницу между ними можно включить в состав прочих расходов (абз. 5, 6 п. 2 ст. 324 НК РФ).

Отметим при этом, что в п. 2 ст. 324 НК РФ прямо не говорится о возможности создания двух указанных резервов. О том, может ли налогоплательщик включить в расходы затраты на текущий и обычный капитальный ремонт объектов ОС, если сформирован резерв на особо сложные и дорогие виды капитального ремонта (общий резерв не создавался либо был израсходован), см. статью-рекомендацию.

Общий резерв (определение предельного годового размера)

В соответствии с п. 2 ст. 324 НК РФ отчисления в резерв рассчитываются исходя из:

- совокупной стоимости основных средств. Данная стоимость определяется как сумма первоначальной (восстановительной) стоимости всех амортизируемых основных средств, находящихся в эксплуатации по состоянию на начало налогового периода, в котором образуется резерв предстоящих расходов на ремонт основных средств.Таким образом, резерв может быть создан только в отношении собственного имущества, поскольку именно оно подлежит амортизации (п. 1 ст. 256, п. 1 ст. 257 НК РФ). По арендованным или используемым безвозмездно объектам резерв не создается (см. письмо Минфина РФ от 22.03.2010 № 03-03-06/1/159). Следовательно, также нельзя создать резерв на ремонт объектов ОС, которые не подлежат амортизации (п. 2 ст. 256 НК РФ) или исключены из состава амортизируемого имущества по причине передачи в безвозмездное пользование, нахождения на консервации, реконструкции или модернизации (п. 3 ст. 256 НК РФ).

- разработанных и утвержденных в учетной политике нормативов отчислений в зависимости от периодичности осуществления ремонта объекта основных средств, частоты замены элементов основных средств (в частности, узлов, деталей, конструкций) и сметной стоимости ремонта.

Предельная годовая сумма резерва предстоящих расходов на указанный ремонт не может превышать среднегодовую величину фактических расходов на ремонт, сложившуюся за последние три года. При этом в фактические расходы включается стоимость ремонта ОС независимо от порядка списания этих сумм в налоговом учете (за счет резерва или путем включения в прочие расходы).

Для того чтобы определить норматив отчислений в резерв, необходимо:

- Оценить затраты на предстоящий ремонт в текущем году путем составления сметы предстоящих расходов. Требований к ее составлению нет, однако при определении величины затрат стоит учитывать периодичность осуществления ремонта каждого объекта основных средств и сложившуюся стоимость такого ремонта.

- Рассчитать среднюю величину расходов на ремонт собственных основных средств за последние три года, не включая в этот расчет стоимость дорогостоящего ремонта.

- Меньшую из этих величин разделить на общую первоначальную стоимость объектов основных средств и умножить на 100%.

Приведенный порядок расчета подтверждает, что у организации, которая создана менее трех лет назад, или в последние три года не производила ремонтов, возникнут трудности с формированием такого резерва.

Для того, чтобы определить годовую сумму резерва, полученный процент необходимо умножить на первоначальную стоимость основных средств. Это и будет предельной годовой суммой резерва, которую следует равномерно учитывать в расходах.

Пример

В январе 2016 года общество формирует резерв на ежегодное обслуживание основных средств в налоговом учете. За последние три года общая стоимость обслуживания оборудования составила 5 580 000 рублей. В 2013 году – 1 760 000 рублей, в 2014 году – 1 840 000 рублей, в 2015 году – 1 980 000 рублей. В соответствии со сводной сметой на работы по техническому обслуживанию стоимость работ в 2016 году составит 2 080 000 рублей. Первоначальная стоимость основных средств на 1 января 2016 года – 246 879 000 рублей. Расчет норматива отчислений в резерв составляет: 2 580 000 / 3= 1 860 000. Поскольку 1 860 000 рублей меньше, чем 2 080 000 рублей, то для расчета используем ее. 1 860 000 / 246 879 000 х 100 % = 0,75 %. Таким образом, годовая сумма резерва составит 1 851 590 рублей.

Резерв на дорогостоящий капитальный ремонт (определение предельного годового размера)

Формировать такой резерв можно только в том случае, если в предыдущих налоговых периодах капитальные ремонты не проводились (абз. 3 п. 2 ст. 324 НК РФ).

При этом, по мнению Минфина России, под такими налоговыми периодами понимаются три года, непосредственно предшествующие текущему налоговому периоду (см. письма от 29.11.2005 № 03-03-04/1/386, от 08.04.2005 № 03-03-01-04/1/180). Такое определение позволяет формировать резерв на дорогостоящие виды капитального ремонта (в отличие от резерва по обычным видам ремонта) тем организациям, которые созданы менее трех лет назад и которые последние три года не проводили ремонтов.

Резерв на особо дорогостоящий ремонт накапливается отдельно по ОС, по которым он запланирован. Размер такого резерва не ограничен, однако его можно формировать только между годами, в которых проводится ремонт (письма Минфина России от 22.06.2011 № 03-03-06/1/369, от 07.07.2009 № 03-03-06/4/56). Таким образом, чтобы определить сумму годового резерва на особо дорогостоящий капитальный ремонт, необходимо следующее.

- Определить величину затрат на ремонт ОС, составив смету.

- Определить количество лет, между которыми производятся ремонты, т.е. если последний раз особо дорогостоящий ремонт производился в 2013 году, а следующий запланирован на 2022 год, количество лет между ремонтами – 3.

- Разделить сметную стоимость ремонта на количество лет между ремонтами, т.е. если продолжить наш пример, то стоимость ремонта по смете, составленной в 2014 году, необходимо разделить на 3 – это и будет ежегодно учитываемая величина резерва на ремонт.

Таким образом, если в конкретной ситуации налогоплательщик сочтет формирование резерва на дорогостоящий капитальный ремонт нецелесообразным (экономически малоэффективным, труднореализуемым, связанным с рисками претензий со стороны налоговой инспекции и т.д.), то накопление средств на подобный ремонт лучше производить в рамках общего резерва на ремонт объектов ОС.

Учет резерва в расходах

Отчисления в резервы предстоящих расходов на ремонт ОС в течение налогового периода списываются на расходы равными долями на последнее число соответствующего отчетного (налогового) периода (абз. 4 п. 2 ст. 324 НК РФ). Это относится как к общему резерву, так и к резерву на дорогостоящий капитальный ремонт.

Соответственно, чтобы определить сумму, которую можно ежеквартально (ежемесячно) учитывать в расходах, предельную годовую величину резерва необходимо разделить на 4 (если отчетными периодами по налогу признаются первый квартал, полугодие и девять месяцев календарного года) или на 12 (если налогоплательщик исчисляет ежемесячные авансовые платежи исходя из фактически полученной прибыли).

Использование резерва, учет его излишка и недостатка

В случае создания резерва на ремонт объектов ОС за счет него списываются фактические затраты на такой ремонт. Указанные затраты нельзя учитывать в расходах, пока данный резерв не будет полностью исчерпан. Связано это с тем, что ранее в расходах учитывались отчисления в резерв.

На последнее число текущего налогового периода нужно провести инвентаризацию резерва и фактических затрат на ремонт объектов ОС. При недостатке резерва остаток затрат на ремонт включается в состав прочих расходов на 31 декабря текущего налогового периода.

Излишек резерва, наоборот, необходимо учесть во внереализационных доходах. Исключение: излишек резерва на дорогостоящий капитальный ремонт. Его восстанавливать в доходах нужно только в конце года, который планировался для проведения дорогостоящего капитального ремонта. В противном случае такой излишек присоединяется к резерву на дорогостоящий капитальный ремонт, который будет формироваться в следующем году.

Это следует из абз. 4 – 8 п. 2 ст. 324 НК РФ и письма Минфина России от 19.07.2006 № 03-03-04/1/588.

Если ремонтные работы были начаты в одном налоговом периоде, а завершены в другом, то списывать затраты на них за счет резерва нужно в том налоговом периоде, в котором были подписаны документы, подтверждающие завершение таких работ (письмо Минфина России от 06.03.2007 № 03-03-06/1/149).

0

Поделиться ссылкой:

- Нажмите, чтобы поделиться на Twitter (Открывается в новом окне)

- Нажмите здесь, чтобы поделиться контентом на Facebook. (Открывается в новом окне)

Понравилось это:

Нравится

Похожее

Автор публикации

не в сети 1 день

master1c8

1

Комментарии: 41Публикации: 513Регистрация: 25-12-2016

Итоги

Формирование резерва на ремонт основных средств требует от фирмы корректного учета сведений о стоимости всех ОС, о проведенных и предстоящих ремонтных работах (конкретнее — об их сметной стоимости). При этом правила создания и учета в целях налогообложения отчислений в резерв под стандартный ремонт и под дорогой ремонт несколько отличатся. В частности, неиспользованный резерв на обычный ремонт нужно восстановить, а если резерв под дорогой ремонт не был использован до конца, то его можно перенести на будущие периоды. Однако в году, когда дорогой ремонт фирма провела, остаток от резерва следует включить в доходы, а излишне затраченные средства — в расходы.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Пример учета капитального ремонта оборудования.

Небольшая авиационная компания проводит капитальный ремонт самолета каждые 3 или 4 года. Предположим, что общая стоимость самолета составляет 1 000 д.е., а его полезный срок службы составляет 20 лет.

Через 4 года вам потребуется провести капитальный ремонт, который предположительно будет стоить 100 д.е.

Таким образом, вы просто признаете актив в соответствии с МСФО (IAS) 16 «Основные средства» как:

Дебет. Основные средства: 1 000 д.е.

Кредит. Расчеты с поставщиками: 1 000 д.е.

Далее, вы НЕ признаете резерв на капитальный ремонт в размере 100 д.е.

Вместо этого вы амортизируете отдельно 2 компонента стоимости самолета:

- Сумма 100 д.е. относится к капитальному ремонту, который произойдет через 4 года, поэтому при прямом методе амортизации, размер годовых отчислений на амортизацию составляет 25 д.е.,

- Оставшаяся сумма в 900 д.е. (1 000 — 100) амортизируется в течение срока полезного использования самолета (20 лет), что составляет 45 д.е. в год (900 / 20).

Таким образом, общий годовой размер амортизационных отчислений в предстоящие 4 года составляет:

25 + 45 = 70 д.е.

Через 4 года вам необходимо провести капитальный ремонт, и вы потратите 100 д.е.

Эта операция отразится в учете как:

Дебет. Основные средства — самолеты: 100 д.е.

Кредит. Расчеты с поставщиками: 100 д.е.

Опять же, вы обесцените стоимость ремонта в 100 д.е. в течение следующих 4 лет до следующего капитального ремонта.

Бухгалтерский учет резерва

На момент написания статьи будущее резерва на ремонт основных средств в 2011 г. остается не ясным. В настоящее время его создание регламентировано п. 72 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утвержденного Приказом Минфина России от 29 июля 1998 г. N 34н. Не так давно на официальном сайте Минфина России размещен проект приказа финансового ведомства, который вносит серьезные изменения в бухгалтерское законодательство. Так, согласно новшествам, указанный пункт с 1 января 2011 г. утрачивает силу. В Плане счетов счет 96 «Резервы предстоящих расходов» готовится к переименованию в «Оценочные обязательства». Кроме того, планируется выход в свет нового ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы». А пока проверим, правильно ли сформирован резерв на ремонт основных средств в бухгалтерском учете и что нужно сделать с его остатком в конце 2010 г.