Распространенные виды отпусков и действующая законодательная база

Выделяют следующие виды ежегодных отпусков:

- стандартными — 28 дней (ст. 115);

- удлиненными — зависят от возраста, должности, специфики работы (например, к этой категории отпускников относят военных, педагогов и др.);

- дополнительными — при наличии опасных, вредных условий труда и т.п. (ст. 116).

Отпуск можно разделить (ТК, РФ, ст. 125), а в некоторых ситуациях перенести либо продлить (ТК РФ, ст. 124). Очередной оплачиваемый отпуск, который приходится на разные месяцы либо отчетные периоды, именуется переходящим (далее — ПО). Калькуляция, особенности выплаты ПО, исчисления по нему НДФЛ, страховых взносов, а также применение льготных вычетов осуществляется сообразно общепринятым правилам ТК РФ. Читайте также статью: → «Порядок разделения отпуска на части, расчет выплат».

Предварительная подготовка системы

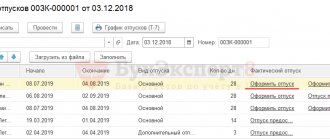

Первичная настройка необходима для удобства при пользовании кадровой документацией и документов по начислениям сотрудникам. С этой целью следует перейти в раздел под названием «Администрирование» и в нем нажать на гиперссылку «Параметры учета».

В открывшемся меню нужно выбрать пункт «Настройки зарплаты».

Далее, отобразится окно настроек, в нем надо отметить намерения ведения кадрового учета и учета по заработной плате в указанной программе. Также в подменю «Расчет зарплат» следует поставить о.

Если не произвести эту настройку, то в интерфейсе не будет возможности создания соответствующей документации.

Некоторые принципы учета переходящего отпуска

Исчисляемые страховые взносы (либо премии), как и налоги, иные сборы, вводят в состав трат тем периодом, когда они зачислялись. На ПО начисляются и оплачиваются взносы ФССО, ПФР, ФФОМС. Между месяцами плата за страхование чаще всего не распределяется. К примеру, если работник ушел в отпуск июнем, а вернулся с него июлем 2017, то страховые платежи по отпускным ПО учитываются июнем 2022. Траты полностью отображаются в декларации за второй квартал 2017.

Тем не менее, если, допустим, отпуск начался в декабре одного года, а завершился в месяце другого года, учет ведется уже по-другому. Отпускные деньги — траты, причисляемые к оплате труда. Эти суммы ПО распределяются пропорционально дням отпуска. Их нужно относить к тратам каждый месяц.

При калькуляции единого налога в тратах учитываются: собственно ПО за минусом НДФЛ (на число выдачи этой суммы отпускнику), плата за страхование на ПО (на день отчисления фондам).

При УСН (Доходы) единый налог снижается на величину страховых премий в том периоде, когда их перечислили фонду. Однако действует лимит — не более, чем на 50%. Сами отпускные не влияют на единый налог, т.к. никакие траты при таком объекте налогообложения не учитываются.

При УСН (Доход — траты) обязанное лицо вправе снизить свои доходы на размер трат за оплачивание труда. Отпускные (и в отношении ПО) причисляют к тратам на момент их выдачи. Что касается страховых премий, они также снижают базу налога при уплате единого налога на дату их оплачивания.

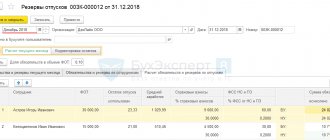

На практике резерв по отпускным можно рассчитать приблизительно

К сожалению, точно вычислить величину резерва по каждому работнику практически невозможно. Во-первых, это потребует от бухгалтера невероятных усилий и займет много времени. Во-вторых, сумма денег, которую человек фактически получит перед отпуском, скорее всего будет отличаться от резервной по причине незапланированных премий, больничных и т.д.

На наш взгляд совсем не обязательно создавать резерв по каждому сотруднику и стремиться во что бы то ни стало «угадать» точную сумму будущих отпускных. Достаточно определить приблизительный размер резерва, причем аналитику допустимо вести не по работникам, а по отделам, секторам и пр.

Пример 2

В учетной политике производственной организации закреплено, что в резерв предстоящих расходов по отпускным включаются приблизительные значения, а аналитика ведется в разрезе отделов.

Также в учетной политике прописана методика, по которой рассчитываются суммы, формирующие резерв. Согласно методике в конце каждого месяца бухгалтер берет фонд заработной платы отдела, делит на количество календарных дней данного месяца и умножает на 2,33 дня.

В январе 2011 года фонд заработной платы отдела сборки составил 300 000 руб.

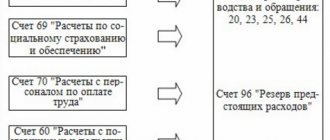

Бухгалтер создал проводку:

ДЕБЕТ 20 КРЕДИТ 96— 22 548 руб.(300 000 руб. : 31 дн. * 2,33 дн.) — сформирован резерв предстоящих расходов по отпускным по отделу сборки за январь 2011 года

Если окажется, что фактическая величина отпускных превышает резерв, дебетовое сальдо по счету 96 показывать не нужно. Вместо этого следует сделать две проводки. Первую — по дебету счета 96 и кредиту счета 70 на сумму резерва. Вторую — по дебету «затратного» счета и кредиту счета 70 на сумму превышения.

Если же фактическая сумма отпускных окажется меньше резерва, то разницу списывать не нужно. При этом на счете 96 останется кредитовое сальдо, которое будет уменьшаться по мере выплаты денег на отдых. Вывести в ноль кредитовый остаток потребуется только перед закрытием, либо перед реорганизацией компании. Для этого неизрасходованный резерв надо отнести на прочие доходы, то есть провести по кредиту счета 91.

Льготирование в виде вычетов, применяемое при переходящем отпуске

На ПО распространяются стандартные налоговые вычеты на отпускника и его детей (НК РФ, ст. 216). Единственный нюанс состоит в том, что данное льготирование применяется только за один месяц, а не за оба (т.е. даже когда отпуск начинается одним месяцем, а завершается другим). Это значит, что полагающиеся вычеты отпускнику не распределяются между месяцами, а признаются в общепринятом порядке за настоящий месяц. Примечательно, подобное льготирование может использоваться как в отпускных, так и заработной плате.

| Вариант вычета | Условия предоставления льготирования в виде вычета | Основание |

| На своих детей | На каждого несовершеннолетнего ребенка, вплоть до окончания года, в котором ему исполнилось 18; на обучающихся очно детей до 24-летнего возраста | НК РФ, ст. 218, п. 1, подп. 4; письма Минфина № 03-04-05/53291от 22.10.2014 и № 03-04-05/8-1251 от 06.11.2012 |

| На себя | Льгота предоставляется участникам и пострадавшим ЧАЭС, участникам и инвалидам ВОВ, бывшим узникам концлагерей, героям СССР и РФ, инвалидам детства и 1, 2 групп, а также иным категориям лиц, указанным в НК РФ | НК РФ, ст. 218 |

Законодательство предоставляет возможность отельной категории отпускников получать удвоенный вычет на своих детей (единственному родителю, опекуну, усыновителю и т.д.).

Для реализации своего права на льготирование работник должен обратиться к нанимателю (налоговому агенту) с заявлением о предоставлении этого вида льготы и приложить к нему надлежащее документальное подтверждение права на вычет, как-то: копию удостоверения ветерана ВОВ, участника ликвидации последствий на ЧАЭС и др.

Теперь «переходящие» отпускные нельзя относить на РБП

Начиная с 2011 года ситуация в корне изменилась, и тому есть две причины.

Первая — это поправки в пункт 65 Положения по бухгалтерскому учету**. Согласно им затраты, относящиеся к будущим периодам, нужно списывать в порядке, установленном для списания стоимости активов данного вида. Отсюда можно сделать вывод, что счет 97 не предназначен для всех без исключения величин, которые нельзя включить в текущие расходы. В частности, на РБП не следует относить «переходящие» отпускные.

Вторая причина — это появление ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы». Исходя из его содержания отпускные, которые еще не начислены, но которые, скорее всего, будут выданы в этом году, представляют собой оценочное обязательство. И его необходимо отразить в учете как резерв предстоящих расходов. Такая схема учета не предполагает, что счет 97 так или иначе задействован при отражении отпускных. (Подробнее о ПБУ 8/2010 и его примени см. «Когда и как применять новое ПБУ об условных и оценочных обязательствах и условных активах»).

Порядок калькулирования причитающейся суммы и выдачи денег отпускнику

Калькулирование ежегодного оплачиваемого отпуска (и переходящего) производится с учетом требований правительственного постановления РФ № 922от 24.12.2007. Оплата отпуска производится авансом. Независимо от того, когда ПО начинается и заканчивается, причитающуюся сумму наниматель обязан выдать работнику за три дня до начала отпуска (ТК РФ, ст. 136, ч. 9). В том месяце, когда были выданы деньги, с них исчисляется НДФЛ.

Калькуляция производится согласно формуле: ПO = ГД/ 12 (месяцев)/29,4 (дня)* ЧД, где ПО — переходящий отпуск, ГД — годовой доход, ЧД — число дней отпуска. Расчетный период — предшествующие 12 календарных месяцев (правительственное постановление № 922 24.12.2007, п.4). Календарный месяц — период с первого до последнего числа месяца.

К примеру, гражданин РФ проработал 2 года и уходит в очередной оплачиваемый отпуск с 21 августа 2022 г. на 14 календарных дней. Отпуск переходящий: начинается августом, а заканчивается сентябрем. Причитающуюся сумму по нему наниматель обязан подсчитать и выплатить за 3 дня до 21.08.2017 (до начала ПО). Больничных листков у работника не было, мат. помощь, премиальные и надбавки не начислялись, расчетный период выработан полностью.

| Данные для калькуляции | Последовательный подсчет ПО | Результаты калькуляций |

| Оклад 23 000 руб. за предшествующие 12 месяцев; число дней отпуска — 14; множитель среднего числа отработанных дней — 29,4 | Годовой доход: 23 000 * 12 = 276 000 руб.; ПO без исчисления НДФЛ согласно формуле ГД/ 12/29,4* ЧД: 276 000/12/29,4 * 14 = 10 952 руб.; НДФЛ с отпускных, формула — ПО * 13%: 10952 * 13 / 100 = 1 424 руб.; Сумма ПО к выплате за минусом НДФЛ (13%): 10952 — 1424 = 9 528 руб. | Годовой доход — 276 руб.; ПО — 10 962 руб.; НДФЛ — 1424 руб. По к выплате — 9 528 руб. |

По итогам калькулирования выдача ПО (9 528 руб.) производится за три дня до 21.08.2017, а налог по доходу физлиц перечисляется не позднее 31.08.2017.

Итоги

Для учета отпуска формируются проводки, аналогичные учету зарплаты сотрудника. По дебету отпускные отображаются в составе издержек, по кредиту — на счете расчетов с сотрудниками по зарплате. Но если компания крупная и делает ежемесячные отчисления в резерв на оплату отпуска, то алгоритм учета отпуска отличается.

Узнавайте первыми о законодательных изменениях в расчете отпуска с нашей рубрикой «Отпуск и время отдыха».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Стандарт 6-НДФЛ и отображение в нем ПО

6-НДФЛ — типовой стандарт, одобренный Приказом ФНС N ММВ-7-11/[email protected] от 14.10.2015. Действует с 2016 г., применяется всеми налоговыми агентами каждый квартал. Действующая форма 6-НДФЛ состоит из 2 разделов. Первый включает последние данные дохода и НДФЛ в целом по организации. Во второй раздел вносят детализированные сведения по каждой отдельно взятой операции, которая фигурирует при удержании подоходного налога.

Переходящие отпускные отображаются сообразно единым правилам, т. е. в зависимости от даты их выплачивания и с учетом крайнего срока оплаты налога на доходы физлиц. Крайний срок внесения налоговой платы — последнее число месяца. Поэтому в надлежащей графе 6-НДФЛ проставляется дата последнего рабочего дня месяца, в котором отпускные были выплачены. Если крайнее число приходится на выходной, то в форме прописывается первый же рабочий день следующего месяца.

Пример отражения переходящего отпуска в 6-НДФЛ

Пример 1. Срок перечисления НДФЛ с переходящего отпуска работника П.Н. Леонидова.

Отпуск П.Н. Леонидова длится с 11.07.2017 до 3.08.2017. Начинается в июле, а завершается в августе, значит, это переходящий отпуск. Организация выплатила своему работнику деньги за ПО своевременно — 10.07.2017 (не позднее, чем за 3 дня до начала отпускного периода).

Налоговые отчисления зависят от фактической даты выплаты денег, т.е. с учетом даты 10.07.2017. Из вышеописанного следует, что крайний срок перечисления налога на доходы физлиц с отпускных работника П.Н.Леонидова в этом случае придется на крайнее число июля — 31.07.2017, понедельник, рабочий день.

Пример 2. Калькуляция налога на доходы физлиц с ПО двум работницам и отображение надлежащих сумм в 6-НДФЛ

Бухгалтерия ООО «Василек» выплатила деньги по отпускам своим работницам И.А. Ромашовой (14.06.2017 — 23 000 руб.) и Т.П. Лориной (30.06.2017 — 13 000 руб.) июнем 2022 г. Калькуляция налога по доходу физлиц (ставка 13%) производится так:

- С отпускных работника И.А.Ромашовой: 23000 * 13% = 2 990 руб.;

- С отпускных работника Т.П.Лориной: 13 000 * 13% = 1 690 руб.

Налог единым платежом был перечислен за обеих работниц 30.06.2017. Отпускники получили на руки деньги за минусом налога на доход физлиц. Стандарт 6-НДФЛ (полугодичный период) заполняется так. Первый раздел: вносятся сведения об отпусках в графы 020, 040, 070. Во втором разделе заполняются графы 100—140:

- 100 14.06.17 130 23000;

- 110 14.06.17 140 2990;

- 120 30.06.17

- 100 30.06.17 130 13000;

- 110 30.06.17 140 1690;

- 120 30.06.17.

Что делать, если в 2011 году резерв по отпускным не формировался

Далеко не все организации в течение этого года формировали резерв предстоящих расходов по отпускным. Чтобы исправить ситуацию, таким компаниям придется создать резерв по состоянию на 31 декабря.

Величина резерва будет равна (или приблизительно равна) сумме отпускных из расчета дней отдыха, заработанных, но не израсходованных всеми сотрудниками. Другими словами, это некий эквивалент компенсации, которую работодателю пришлось бы выплатить, если бы все работники со следующего года уволились.

В заключение добавим, что Минфин России планирует утвердить новое ПБУ по учету вознаграждений персонала. В проекте этого документа также предусмотрено создание резервов по отпускным. Таким образом, в ближайшее время изложенные выше правила учета отпускных, скорее всего, не будут отменены.

* План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкция по его применению утверждены приказом Минфина России от 31.10.2000 № 94н.

** Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утверждено приказом Минфина России от 29.07.98 № 34н).