В данной статье мы рассмотрим учет возвратных отходов производства. Узнаем, что относится к отходам. Разберемся, как различаются виды отходов. Поговорим, какими документами оформляются отходы на складе.

В любой компании, занимающейся производством, обязательно возникают отходы разных видов. Одни из них позднее снова направляются в дело, другие – продаются, третьи – не подлежат использованию. Чтобы правильно провести их оприходование, дальнейшее использование или продажу, а также не ошибиться в расчёте налогов, бухгалтеру нужно вооружиться точными знаниями. О том, какими бывают отходы, чем они отличаются, какими документами оформляются и как влияют на налогообложение и будет рассказано.

Что относится к отходам

Отходами на производственном предприятии могут быть вещи, которые полностью или частично утратили свои потребительские свойства.

К ним относятся:

- Остаточное сырьё;

- Собственная продукция;

- Полуфабрикаты;

- Материалы;

- Товарные остатки;

- Носители тепла.

Их делят на две группы:

- отходы возвратные;

- безвозвратные.

Важно! Возвратные отходы необходимо выделять из всех видов материалов, отличать от сопряжённой продукции и других активов, так как от такой дифференциации зависит верный расчёт себестоимости, а, следовательно, и базы для налогообложения.

Как различаются виды отходов

Разделение безвозвратных и возвратных отходов производится по их признакам:

| Отходы возвратные | Отходы безвозвратные |

| Сходство | |

| Наличие материального воплощения* Являются продуктом процессов изготовления Изменили/потеряли свойства в полном объёме или их часть | |

| Различие | |

| Приносят доход Подлежат будущему использованию: – во всех видах процессов производства с увеличением затратной части – по назначению, не соответствующему первоначальному | Не дают экономической выгоды Не используются в данном производстве, но: – годны для изготовления других разновидностей товаров, продукции – возможен выпуск в качестве сопряжённых (попутных) продуктов |

Существует вид отходов, относящийся к безвозвратным, у которых нет материальной формы, к примеру, такие, как: испарение, улетучивание, утруска, усушка материалов.

Основные характеристики безвозвратных отходов

Производственно-сбытовая деятельность сельскохозяйственного предприятия не всегда проходит гладко. В норме часть материально-производственных запасов теряет массу и объем. Возьмем, например, транспортировку и хранение. Сырье, материалы при перевозке могут испортиться. То же самое касается процесса хранения.

В процессе производства сельхозпродукции тоже возможны потери объема и массы. Они квалифицируются как технологические потери и естественная убыль. В первом случае на сырье и материалы оказывалось физическое воздействие, во втором – нет. В бухучете технологические потери и убыль отражаются по-разному.

Безвозвратные отходы объединяет то, что их свойства меняются, отличаются от свойств исходного сырья. Также общим является невозможность использования в целях излечения экономической выгоды. Это отличает безвозвратные отходы от возвратных. То есть ни в производство, ни в переработку они не пускаются.

Что важно знать бухгалтеру о безвозвратных отходах? Они не оцениваются и не списываются со счета основного производства.

Вот мы и подошли к учетным тонкостям. Рассмотрим несколько примеров.

Какими документами оформляются отходы на складе

Те отходы, что выявлены при изготовлении продукции, обязательно должны быть:

- посчитаны и взвешены;

- сданы на склад.

Важно! Если сосчитать и взвесить полученные отходы не представляется возможным, применяется расчётный метод: количество продукции умножают на норму расходов, утверждённую документально.

Для сдачи и оформления прихода на склад и реализации используются такие документы, как:

| Наименование формы | Документ |

| МХ-18 | Накладная на передачу продукции на склад |

| М-4 | Складской приходный ордер |

| М-11 | Требование-накладная, которой фиксируется отпуск при повторном поступлении в производство |

| ТОРГ-13 | Накладная на передачу товаров, тары при движении внутри фирмы |

| ТОРГ-17 | Журнал, где фиксируется сохранность и движение продукции в переделах складов |

| М-8 | Лимитно-заборная карта для отпуская при повторном использовании в изготовлении продукции |

| М-15 | Накладная на отгрузку на сторону при отпуске другой организации |

| ТОРГ-12 | Товарная накладная при продаже |

Важно! Эти документы являются основанием, по которому уменьшаются затраты и расходы в бухгалтерском и налоговом учёте соответственно. Кладовщик не указывает стоимость оприходованных активов, это делается впоследствии бухгалтерией путем заполнения соответствующих граф на основании расчёта стоимости произведённых расходов.

Во всех бухгалтерских документах обязательно должны присутствовать сведения о расходах.

К таким данным относятся:

- Количество отходов;

- Единицы, в которых они измеряются (шт., кг, м, кв.м);

- Цена.

Важно! Начиная с 2013 года организации могут использовать документы, разработанные ими самостоятельно, но с учётом их обязательного утверждения руководителем и указанием необходимых реквизитов – тех, что соответствуют требованиям законодательства о бухучёте.

Возвратные отходы производства: проводки

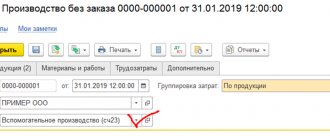

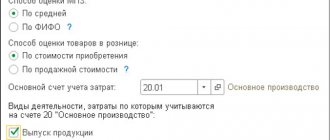

Поскольку в бухучете ВО являются материалами, то и их учет в соответствии с Планом счетов осуществляется на специально открытом субсчете к счету 10 «Материалы» — 10/12 «Прочие материалы».

Для контроля сохранности ВО в компании организуют аналитический учет по видам и местам возникновения, приходуют проводкой Д/т 10/12 К/т 20, 23, 29, уменьшая таким образом стоимость переданных в производство ТМЦ.

Алгоритм сбора и передачи ВО на склад закрепляется внутренними локальными актами компании. Сообразно специфике производства количество образовавшихся отходов подсчитывают наиболее приемлемым способом – взвешиванием, пересчетом или, если невозможно прямо определить их количество, применением установленного норматива к объему выпущенной за конкретный период готовой продукции.

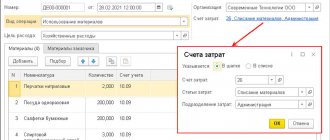

Оприходование возвратных отходов из производства на склад оформляют сдаточной накладной, приходным ордером (форма М-4), требованием-накладной (форма М-11) или накладной на внутреннее перемещение (ТОРГ-13). Передача ВО со склада для последующей переработки сопровождается составлением нового требования-накладной, а на реализацию – одной из форм М-15 или ТОРГ-12. Предприятие вправе оперировать другими учетными первичными документами, утвержденными для применения в учетной политике.

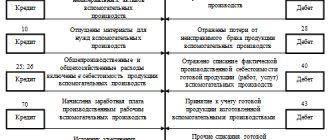

Бухгалтерские записи по учету возвратных отходов в производстве будут следующими:

| Операция | Д/т | К/т |

| Со склада передано сырье для выпуска продукции | 20,23,29 | 10/1 |

| Оприходованы возвратные отходы основного производства | 10/12 | 20,23,29 |

| Передача ВО: | ||

| — для дальнейшего использования в производстве | 20 | 10/12 |

| — для реализации | 91/2 | 10/12 |

| Выручка от продажи ВО | 62 | 91/1 |

| На стоимость ВО начислен НДС | 91/2 | 68 |

Отражение в налоговом учёте

При фиксации движения возвратных отходов в налоговом учёте нужно руководствоваться следующими указаниями НК РФ:

- При использовании метода начисления стоимость отходов, определяемых как возвратные, уменьшает затраты организации в налоговом периоде, соответствующем налоговому периоду их вторичного поступления в производство.;

- При этом нужно учесть, что день, когда они были фактически использованы (повторно поступили в производство или в продажу) в расчёт не берётся;

- Также необходимо помнить, что при исчислении налога на прибыль, когда общие расходы уменьшаются на возвратные отходы, обязательно их соответствующее документальное оформление с помощью указанных выше регистров.

Важно! Возвратные отходы в обоих видах учёта имеют одинаковое отражение: их приход оформляется в тот день, когда они появились, а уменьшение стоимости продукции происходит в том же налоговом периоде.

Как оцениваются отходы в бухучёте

Важно! Бухгалтерское законодательство предоставляет компании право применения любого из способов, которыми оцениваются отходы, не зависящего от их будущего назначения (продажи или отпуска в производство). При этом нужно обязательно прописать методику, по которой определяется цена, в учётной политике.

Учёт запасов, как определено методическими указаниями по МПЗ, производится по:

- Цене, по которой их можно их использовать;

- Продажной цене.

Важно! Если в бухучёте используется цена отходов, соответствующая возможной или расчётной продажной цене, то может возникнуть ситуация, когда при реализации цена изменится. В таком случае на образовавшуюся разницу корректировка не производится. При этом у фирмы возникает либо прочий доход, либо убыток.

Как отразить реализацию возвратных отходов?

Организация реализует возвратные отходы, в частности, макулатуру, образовавшуюся в процессе производства. Как отразить эту операцию в бухгалтерском и налоговом учете?

Бухгалтерский учет

В соответствии с пунктом 111 Методических указаний по бухгалтерскому учету материально-производственных запасов, утв. приказом Минфина России от 28.12.2001 № 119н:

- отходы, образующиеся в подразделениях организации, собираются в установленном порядке и сдаются на склады по сдаточным накладным с указанием их наименования и количества.

- стоимость учтенных отходов относится в уменьшение стоимости материалов, отпущенных в производство (т. е. фактически формируется проводка – Дебет 10 Кредит 20), то есть отходы учитываются на счете 10.

При реализации отходов, образующихся в подразделениях организации, выручка от их реализации отражается в составе прочих доходов, при этом себестоимость отходов учитывается в составе прочих расходов (п. 7 ПБУ 9/99 «Доходы организации», утв. приказом Минфина России от 06.05.1999 № 32н, п. 11 ПБУ 10/99 «Расходы организации», утв. приказом Минфина России от 06.05.1999 № 33н).

В учете формируются проводки: Дебет 10 Кредит 20

– сумма производственных расходов уменьшена на стоимость отходов,

Дебет 62.01 Кредит 91.01

– отходы переданы покупателю,

Дебет 91.02 Кредит 68.02

– начислен НДС с реализации,

Дебет 91.02 Кредит 10

– списана себестоимость реализованных отходов.

Налоговый учет

В целях налогообложения прибыли остатки сырья (материалов), полуфабрикатов, теплоносителей и других видов материальных ресурсов, образовавшиеся в процессе производства товаров (выполнения работ, оказания услуг), частично утратившие потребительские качества исходных ресурсов (химические или физические свойства) и в силу этого используемые с повышенными расходами (пониженным выходом продукции) или не используемые по прямому назначению, являются возвратными отходами (п. 6 ст. 254 НК РФ. В налоговом учете, как и в бухгалтерском, возвратные отходы оцениваются по цене возможной реализации. В целях налогообложения прибыли выручка от реализации всех указанных вами возвратных отходов (без НДС) учитывается в составе доходов от реализации (п. 1 ст. 249, п. 1 ст. 248 НК РФ). При этом сумма материальных расходов вашей организации уменьшается на стоимость возвратных отходов (п. 6 ст. 254 НК РФ). Говоря иными словами, в случае реализации возвратных отходов на сторону выручка от реализации таких отходов уменьшается на их стоимость, учтенную в налоговом учете (письмо Минфина России от 26.04.2010 № 03-03-06/4/49). Обращаем внимание, внереализационный доход от реализации указанных ценностей (помимо дохода от реализации) не формируется. Согласно подпункту 1 пункта 1 статьи 146 НК РФ реализация указанных материальных ценностей на территории РФ облагается НДС. Налоговая база по НДС определяется исходя из цены реализации без включения в нее НДС (п. 1 ст. 154 НК РФ). Налогообложение производится по налоговой ставке 18 % (п. 3 ст. 164 НК РФ).

Информационная система 1С:ИТС обновляется каждый день и содержит готовые консультации по бухгалтерскому, налоговому и кадровому учету. Вполне возможно, что ответы на конкретные практические вопросы, которые Вы сейчас ищете, уже есть в разделе «Отвечает аудитор» Информационной системы 1С:ИТС.

А чтобы не пропускать свежие консультации экспертов и другую полезную информацию, Вы можете подписаться на бесплатную рассылку: https://its.1c.ru/news/subscription.php

Вы можете заключить договор информационно-технологического сопровождения с рекомендованным партнером

Подробнее об 1С:ИТС

Оценка в налоговом учёте

Налоговое ведомство указывает на существование двух способов оценки отходов:

- По возможной цене использования в производстве, которая ниже, чем у материала-исходника;

- По цене рынка, когда отходы предназначены к продаже.

Важно! В налоговом учёте предполагается различие с бухгалтерским учётом, заключающееся в том, что в первом присутствует зависимость оценки отходов от того, как они будут использованы в будущем. Как и в бухгалтерском учёте, в налоговом учёте, если цена фактической продажи не тождественна цене оприходования, её переоценка не производится.

Оценка возвратных отходов при налоговом учете

Так как отходы относят к материалам, их приходуют при образовании, последующем приеме на склад и в момент выдачи. При этом стоимость сырья, из которого они состоят, снижается, так как в дальнейшем они используются повторно.

Вариант оценки остатков зависит от того, каким способом их используют повторно:

- При повторном применении в производственном процессе на собственном предприятии стоимость сырья приравнивается к стоимости использования

- При перепродаже сырья в отчете указывается цена покупки

Данные налогового учета часто отличаются от бухгалтерской оценки. Причина такого явления в разных методах исчисления. Чтобы скорректировать показатели применяются дополнительные проводки.

Учёт при едином налоге на вменённый доход

В отличие от учёта возвратных отходов при основной системе налогообложения, организация, уплачивающая единый налог на вменённый доход, согласно НК РФ, не может реализовывать товары, которые она сама производит. Под это правило подпадают и возвратные отходы. Такое предприятие может реализовывать по системе ЕНВД только покупные товары в розницу. Если предприятие на ЕНВД будет производить продукцию, то ему в таком случае нужно организовать раздельный учёт:

- При совмещении «вменёнки» и основной системы – раздельный учёт по ЕНВД, прибыли и НДС;

- При совмещении «вменёнки» и «упрощёнки» – учёт по ЕНВД и налогу по УСН.