Общее понятие неотделимых улучшений

Неотделимыми улучшениями можно считать те изменения или преобразования объекта, которые напрямую улучшают его возможности, как функциональные, так и технические, но при этом неотделимы от этого объекта. Для примера возьмем арендованное помещение под офис компании. Часто фирме приходится дополнительно вкладывать в него какие-то средства. Для реконструкции, модернизации и другие улучшения. При этом, меняя офисное помещение, забрать с собой эти улучшения без причинения вреда объекту, мы можем.

Однако, главным останется вопрос: в чем отличие этих улучшений от обычного текущего ремонта? Законодательство дает разъяснения по этому поводу. Текущий ремонт, как правило, необходим для поддержания объекта в рабочем состоянии, а неотделимыми считаются работы по модернизации, техническому перевооружению, достройке объекта.

Налоговые последствия неотделимых улучшений в арендованное имущество: решение назрело

не ходи на собеседование в Taxology, если ничего не знаешь про неотделимые улучшения

(из народного соискательского)

В налоговом сообществе многие знают, что каждую осень мы с коллегами по проекту Tax.Live проводим студенческий конкурс по российскому налогообложению в формате moot court (игровой модельный суд). Участвуют традиционно команды из десятков вузов страны, в качестве судей выступают известные и авторитетные профессионалы, представляющие как налоговый консалтинг и адвокатуру, так и реальный бизнес и, разумеется, налоговые органы и академическую науку. И каждый год перед оргкомитетом встает непростая задача, вокруг какого вопроса на этот раз выстроить учебный кейс для конкурсантов.

Фабула самого первого нашего конкурса осенью 2016 года в качестве центральной темы включала в себя назревшую еще тогда проблему налоговых последствий возврата из аренды недвижимого имущества, в отношении которого арендатор успел произвести неотделимые улучшения, но не успел их полностью самортизировать в налоговом учете. По условиям фабулы, как это чаще всего происходит в реальной жизни, собственник недвижимости дал согласие на капитальные вложения арендатора в форме улучшений, но отказался их компенсировать. В ходе состязания налоговый орган должен был защищать позицию о том, что при возврате арендованного имущества до истечения срока полезного использования неотделимых улучшений происходит безвозмездная реализация последних, которая в силу пункта 16 статьи 270 НК РФ не позволяет арендатору учесть расходы в виде остаточной стоимости, а сама безвозмездная реализация влечет обязанность арендатора исчислить с нее налог на добавленную стоимость. Налогоплательщик же в рамках конкурсного задания должен был опровергнуть данный подход и обосновать правомерность учета в расходах недоамортизированной части неотделимых улучшений.

Судьи каждой игры стремились решить кейс по существу («по праву») параллельно с выбором команды-победителя, которая лучше показала себя с точки зрения профессиональных навыков независимо от процессуальной роли, которую ей определил жребий. Коллегия судей финального состязания была представлена доброй дюжиной прекрасных юристов. И при решении «правового» вопроса фабулы в совещательной комнате (раскрою эту страшную тайну) ни у одного из них не возникло сомнений, что при возврате улучшенного имущества из аренды не может быть никакой реализации, а арендатор имеет безусловное право на учет экономически обоснованных и подтвержденных расходов. Студенческие команды смогли это убедительно разобрать и обосновать так, что в этой части не осталось вопросов у последних скептиков.

Тем не менее, к сожалению, в нашей игровой коллегии не оказалось никого из действующих судей или хотя бы представителей Департамента налоговой и таможенной политики Минфина России. Потому что и до 2016 года, и после него никуда не делись разъяснения регулирующего органа и судебная практика (слава Богу, неединообразная), повторяющая как мантру идею о «безвозмездной реализации неотделимых улучшений», серьезно влияя на условия ведения бизнеса в стране.

1. Дело «ПГ «Метран»

В 2022 году вопрос с налоговой судьбой неотделимых улучшений, наверное, назрел окончательно, а очередной подходящий спор АО «Производственная группа «Метран» был передан на рассмотрение СКЭС ВС РФ. Фактура дела поразительно напомнила тот наш игровой кейс четырехлетней давности: налогоплательщик в 2005-2007 взял в аренду у ФГУП «Завод прибор» ряд нежилых помещений для размещения своего производства, в 2007-2013 гг. произвел в них ряд улучшений капитального характера, а в 2015-2016 годах отказался от ненужной более аренды, поскольку закончил строительство собственного производственного здания. В решениях судов подчеркнуто, что улучшения были согласованы арендодателем, но не были им компенсированы. Недоамортизированная часть стоимости неотделимых улучшений была единовременно признана «ПГ «Метран» во внереализационных расходах.

Инспекция не согласилась с таким порядком учета и в русле разъяснений Минфина России предложила такую квалификацию:

- налоговый орган счел возврат арендованного недвижимого имущества реализацией неотделимых улучшений, произведенных в отношении данного имущества в период аренды;

- поскольку налоговой проверкой было установлено выполнение улучшений с согласия арендодателя, но без компенсации их стоимости арендатору, налоговый орган счел такую реализацию безвозмездной;

- к операции по безвозмездной реализации имущества в адрес государственного предприятия инспекцией были применены положения пункта 16 статьи 270 НК РФ, запрещающие учет в целях налогообложения прибыли расходов, связанных с безвозмездной передачей;

- равным образом такая операция в целях НДС была квалифицирована как не образующая объект налогообложения в силу подпункта 5 пункта 2 статьи 146 НК РФ, а потому влекущая обязанность по восстановлению НДС с остаточной стоимости неотделимых улучшений на основании пункта 3 статьи 170 НК РФ.

Суды двух первых инстанций полностью поддержали эти рассуждения. Однако Арбитражный суд Уральского округа занял позицию налогоплательщика. При этом по сути единственным мотивом такого решения стал довод о том, что передача неотделимых улучшений не была безвозмездной, поскольку арендодатель в качестве «встречного предоставления» позволял арендатору пользоваться имуществом, а потому применять положения части второй Кодекса с упоминанием «безвозмездности» нельзя. На мой взгляд, несмотря на правильность итогового решения кассационного суда его мотивировка не выглядит очевидной и объяснимой, вызывая дополнительные вопросы. Возможно, поэтому и судья СКЭС ВС РФ заинтересовалась данным делом, передавая его на рассмотрение Коллегии. В любом случае, ждать решения остается недолго, смея надеяться, что продолжающаяся уже примерно десяток лет вакханалия в разнонаправленной судебной практике по данному вопросу найдет свое однозначное и правильное решение.

Со своей стороны, не предвосхищая выводы Коллегии, хотелось бы поделиться своими соображениями о том, как спорная ситуация могла бы быть решена исходя из смысла и содержания отечественного законодательства.

2. Юридическая квалификация неотделимых улучшений и возврата арендованного имущества

Правовой режим улучшений в арендованное имущество, не отделимых без вреда для такого имущества, установлен пунктом 2 статьи 623 ГК РФ. С учетом пункта 1 той же самой статьи такие улучшения не являются собственностью арендатора, а принадлежат собственнику арендуемого имущества с момента их создания. При этом в соответствии с пунктом 1 статьи 133 ГК РФ вещь, раздел которой в натуре невозможен без разрушения, повреждения вещи или изменения ее назначения, признается неделимой вещью.

Следовательно, неотделимые улучшения с момента создания являются частью неделимого объекта аренды и принадлежат собственнику этого объекта. Статья 623 ГК РФ предусматривает лишь обязательственное право арендатора на компенсацию произведенных расходов, если стороны арендных отношений придут к соответствующему соглашению.

Таким образом, с учетом статей 133, 623 ГК РФ неотделимые улучшения не являются и самостоятельной вещью, имуществом, выступающим в таком качестве в гражданском обороте.

В свою очередь, пункт 2 статьи 38 НК РФ устанавливает, что имущество в налоговых целях определяется таким же образом, как и в гражданском праве. Имущество, реализуемое или предназначенное для реализации, в пункте 3 статьи 38 НК РФ названо товаром, реализация которого в соответствии с пунктом 1 той же статьи образует объект налогообложения. Следовательно, поскольку в целях налогообложения неотделимые улучшения не могут признаваться имуществом, в силу пунктов 1 и 3 статьи 38 НК РФ они не являются товаром и не образуют объект налогообложения в связи с реализацией товаров.

Равным образом, пункт 1 статьи 39 НК РФ, непосредственно определяющий понятие реализации товаров (работ, услуг), также устанавливает, что реализация товаров возникает только в случае передачи права собственности на них. В силу данного определения, например, не является реализацией операция по передаче объекта в аренду или возврат из нее – при этом не происходит перехода права собственности.

Поскольку неотделимые улучшения являются частью объекта аренды и собственностью арендодателя с момента их создания, у арендатора по определению никогда не может возникнуть вещное право в отношении улучшений, а потому передача права собственности на такие улучшения отдельно от объекта аренды невозможна. Причем с учетом названного выше пункта 1 статьи 133 ГК РФ даже само использование термина «право собственности на неотделимые улучшения» является некорректным, поскольку право собственности в силу статьи 218 ГК РФ возникает на вещь, а неотделимые улучшения сами по себе не являются вещью – они лишь часть более крупной неделимой вещи (объекта аренды).

В то же время для полноты правового анализа природы неотделимых улучшений следует определить, можно ли квалифицировать выполнение неотделимых улучшений в арендованное имущество в качестве работ, реализуемых в адрес собственника арендуемого имущества.

С учетом пункта 4 статьи 38 и пункта 1 статьи 39 НК РФ реализация результатов выполненных работ возникает по итогам деятельности, имеющей материальный результат, «одного лица для другого лица». Иными словами, реализация результатов работ может происходить только при выполнении таких работ для иного лица и в его интересах. Как следует из абзаца 4 пункта 26 Постановления Пленума ВАС РФ от 30.05.2014 № 33 «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость», собственник имущества действительно может выступать заказчиком производимых улучшений, но только при условии компенсации их стоимости арендатору, что подтверждало бы его интерес в таких улучшениях.

К слову, в судебных решениях по делу АО «ПГ «Метран» не видно даже намека на такой интерес со стороны собственника, а спорные улучшения выполнены с согласия арендодателя, но без возмещения соответствующих расходов (см. стр. 8 решения суда первой инстанции).

Таким образом, поскольку неотделимые улучшения не являются имуществом и самостоятельной вещью, отличной от объекта аренды, их передача (реализация) в качестве имущества (товара) невозможна в силу закона и их правовой природы. А в том случае, когда они выполнены арендатором за свой счет, без компенсации со стороны собственника объекта аренды, они не могут выступать и результатом работ, который может быть реализован арендодателю.

3. Экономический интерес сторон в неотделимых улучшениях

По общему правилу неотделимые улучшения в арендованное имущество осуществляются арендатором в собственном интересе, будучи необходимыми для ведения им своей деятельности. Как указано в Постановлении Президиума ВАС РФ от 08.10.2013 № 3589/13 по делу № А40-75971/10-112-388 ООО «ИКЕА МОС (Торговля и Недвижимость)», выполнение улучшений «обусловлено не стремлением осуществить безвозмездное предоставление в пользу общества [арендодателя]», а заинтересованностью арендатора в доведении арендуемых объектов до необходимого ему состояния. Выполнение улучшений само по себе «не может свидетельствовать о выполнении названных работ исключительно в интересах общества [арендодателя], о безвозмездном получении обществом результата этих работ».

Равным образом, по мысли Президиума ВАС РФ, согласование собственником имущества проводимых работ «не превращает арендодателя в заказчика и объясняется необходимостью учета его интересов как собственника объекта недвижимости, заинтересованного в сохранении принадлежащего ему имущества от конструктивных и иных повреждений».

Следовательно, само по себе выполнение неотделимых улучшений арендованного имущества еще не означает автоматически действий арендатора в интересах собственника имущества и в стремлении улучшить положение последнего.

Из этого же исходит Пленум ВАС РФ в пункте 26 упомянутого выше Постановления от 30.05.2014 № 33. Согласно абзацу 3 этого пункта, арендатор, не получающий от собственника компенсацию расходов на улучшения, «должен рассматриваться в качестве лица, приобретающего товары (работы, услуги) для нужд своей хозяйственной деятельности».

Кроме того, о невозможности квалифицировать выполнение улучшений в качестве работ в интересах арендодателя говорит то обстоятельство, что налоговый орган, как правило (и в комментируемом деле тоже), не оспаривает правомерность начисления амортизации по правилам главы 25 НК РФ по таким улучшениям. При выполнении работ такое начисление было бы неправомерным, а расходы подлежали бы признанию по правилам пункта 2 статьи 272 и статьи 254 НК РФ в момент передачи результата произведенных работ заказчику. При квалификации неотделимых улучшений в качестве произведенных в интересах арендодателя работ и безвозмездности их передачи, на чем настаивает налоговый орган, в порядке пункта 16 статьи 270 НК РФ подлежали бы исключению и амортизационные расходы арендатора, однако их правомерность инспекция по-прежнему не оспаривает.

Таким образом, по общему правилу, пока не доказано обратное, неотделимые улучшения арендованного имущества выполняются в интересах не арендодателя, а арендатора для ведения им собственной хозяйственной деятельности. При этом арендодатель после возврата ему объекта аренды получает возможность использовать «улучшенное» имущество не потому, что он заказывал такие «улучшения» в своем интересе. «Передача» улучшений в составе арендуемого имущества при возврате последнего из аренды не зависит от воли сторон, а избежать ее можно только путем несения дополнительных расходов на демонтаж улучшений, что неминуемо повлечет причинение ущерба объекту аренды. Требование от сторон подобного экономически неразумного поведения исключительно чтобы избежать негативных налоговых последствий при ведении нормальной хозяйственной деятельности, когда для арендодателя не имеет принципиального значения приведение объекта аренды в первоначальное состояние, очевидно не может быть признано правомерным и оправданным в каком-либо виде.

При сегодняшнем преобладающем подходе к решению комментируемой проблемы, напротив, возникает скорее явная экономическая несправедливость и двойной убыток: арендаторы вынуждены нести часть расходов на объективно необходимые для их работы улучшения за счет чистой прибыли, зачастую не имея права на полный учет расходов. А кроме того, вдобавок от них требуется уплатить за свой счет НДС, вычесть который никому из контрагентов не позволено, но тем самым обрывается цепочка поэтапного исчисления этого налога вопреки известному принципу нейтральности.

4. Пресечение возможных злоупотреблений

Рассуждая с позиции достижения баланса частных и публичных интересов, следует признать, что при определенных обстоятельствах мероприятиями налогового контроля могут быть выявлены ситуации, когда налогоплательщики под видом неотделимых улучшений производят улучшения чужого (арендованного) имущества именно в интересах арендодателя, а не собственных. В таком случае, вероятно, производство улучшений должно быть квалифицировано как выполнение работ в чужом интересе, порядок налогообложения тоже должен основываться на данной квалификации.

О такого рода злоупотреблениях могут свидетельствовать, например, следующие не объяснимые разумными причинами обстоятельства, особенно при взаимозависимости сторон договора аренды:

- отсутствие деятельности налогоплательщика с использованием арендованного имущества, кроме собственно производства его улучшений;

- возврат арендованного имущества после непродолжительной аренды сразу или спустя незначительное время после выполнения улучшений;

- очевидное несоответствие производимых улучшений характеру деятельности самого арендатора;

- возврат объекта спустя незначительное время после выполнения улучшений и получение его обратно в аренду по более высокой стоимости.

Очевидно, что обстоятельства такого рода могут свидетельствовать о недобросовестном использовании налогового режима неотделимых улучшений и об ином экономическом содержании анализируемых операций. С использованием концепций «деловой цели» и «существа над формой» подобные ситуации могут быть легко переквалифицированы, например, в безвозмездное выполнение работ в чужом интересе, а налоговые последствия определены исходя из такой квалификации.

К слову, возвращаясь к делу «ПГ «Метран», исходя из описанных в судами фактов, изложенных, например, в решении Арбитражного суда Челябинской области (с.с. 5, 10), подобные обстоятельства скорее не усматриваются. Договоры аренды были заключены с независимым лицом, действовали на протяжении 8-10 лет, большая часть улучшений произведена в начале периода аренды, но даже самые последние из них выполнены за несколько лет до возврата арендованного имущества. Использование арендованного имущества в производственных целях и в интересах самого налогоплательщика инспекцией явно не оспаривается уже хотя бы в силу согласия с начислением амортизации по улучшениям в период действия договоров аренды.

5. Неприменимость нормы пункта 16 статьи 270 НК РФ

Из изложенного выше следует, что возврат арендованного имущества, в отношении которого были произведены неотделимые улучшения, не может быть квалифицирован как операция по реализации товаров (работ, услуг). Более того, операция по «передаче» неотделимых улучшений невозможна по тем же самым основаниям: неотделимые улучшения не являются имуществом, по общему правилу не признаются результатами работ в налоговых целях, очевидно не являются услугой.

Как следствие, не выполняется ключевое условие для применения указываемого в таких ситуациях пункта 16 статьи 270 НК РФ, в котором идет речь о стоимости «безвозмездно переданного имущества (работ, услуг, имущественных прав)». В отсутствие объекта передачи (товара, работы, услуги) не может быть осуществлена и сама такая передача. Говоря по-простому, при возврате объекта аренды арендатор ничего кроме этого объекта, и так принадлежащего арендодателю, передать последнему физически не может, а «передача неотделимых улучшений» — это изначально юридически некорректная формулировка, тем не менее, весьма популярная в практике.

В данном случае вполне работает и описанный выше аргумент об отсутствии у собственника арендуемого имущества экономического интереса в получении неотделимых улучшений, а у арендатора – улучшить благосостояние арендодателя за счет безвозмездной передачи ему улучшенного объекта аренды. Положения пункта 16 статьи 270 НК РФ направлены на регулирование именно подобных ситуаций и очевидно неприменимы в настоящем деле. Таким образом, отказ в учете расходов исключительно на основании пункта 16 статьи 270 НК РФ является неправомерным, указанная норма приведена инспекцией и судами двух первых инстанций неверно.

6. Ошибочное применение подпункта 5 пункта 2 статьи 146 и пункта 3 статьи 170 НК РФ

В соответствии с подпунктом 5 пункта 2 статьи 146 НК РФ не признается объектом налогообложения «передача на безвозмездной основе, оказание услуг по передаче в безвозмездное пользование объектов основных средств органам государственной власти и управления и органам местного самоуправления, а также государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям».

Как следует из указанного определения, применение этой нормы возможно при выполнении двух условий: передача основных средств, осуществляемая при этом на безвозмездной основе.

Аргументы об отсутствии безвозмездной передачи приведены несколькими абзацами выше. Уже в силу данного обстоятельства применение указанной нормы ошибочно. Равным образом по этой причине при отсутствии реализации по смыслу статьи 39 НК РФ при возврате улучшенного арендованного имущества не возникает и объект налогообложения НДС по статье 146 НК РФ с последующей обязанностью исчислить налог с реализации (а такая квалификация тоже популярна на практике).

Дополнительно здесь можно было бы порассуждать о том, что неотделимые улучшения не могут признаваться и основным средством в налоговых целях, поскольку, например, в главе 25 НК РФ они лишь во много приближены к ним по своему режиму, но прямо исключены из объема понятия «основное средство», под которым в пункте 1 статьи 257 НК РФ понимается именно имущество, используемое в качестве средств труда. Однако и без данного аргумента очевидна неприменимость подпункта 5 пункта 2 статьи 146 НК РФ в рассматриваемой ситуации.

Как следствие, у инспекции не было оснований для применения положений подпункта 2 пункта 3 статьи 170 НК РФ, поскольку налогоплательщиком не осуществлялись операции, предусмотренные пунктом 2 статьи 146 НК РФ (подпункт 4 пункта 2 статьи 170 НК РФ). Возврат имущества из аренды вообще является налогово-нейтральной операцией. Впрочем, как и прекращение использования имущества по объективным обстоятельствам. И уж тем более оно не является операцией, являющейся основанием для восстановления налога. Применительно к природе НДС с точки зрения принципа нейтральности данного налога к аналогичному выводу пришел и Суд ЕС при рассмотрении соответствующего вопроса (пункты 19-20, ECJ, 09 July 2020, Case C 374/19, Request for a preliminary ruling under Article 267 TFEU from the Bundesfinanzhof (Federal Finance Court, Germany). Здесь же на полях следует отметить, что обязанность по восстановлению налога не должна возникать в зависимости от фигуры собственника арендуемого имущества при отсутствии экономической разницы в самой аренде у частных лиц и госорганов, иной подход противоречил бы принципу равенства участников экономических отношений.

7. Право налогоплательщика на учет расходов

Из прямого указания абзаца 6 пункта 1 статьи 258 НК РФ следует, что неотделимые улучшения представляют собой особый объект учета, не являющийся имуществом или основным средством, расходы на осуществление которых учитываются в особом порядке путем начисления амортизации. Направленность расходов в виде неотделимых улучшений на получение дохода обусловлена собственной предпринимательской деятельностью арендатора (см. Определение СКЭС ВС РФ от 13.12.2019 № 301-ЭС19-14748 по делу № А43-5424/2018 ООО «Сладкая жизнь Н.Н.»), а не последующим распоряжением арендованным имуществом.

Право на учет документально подтвержденных и экономически обоснованных расходов установлено пунктом 1 статьи 252 НК РФ, гарантируя налогоплательщику возможность полного учета соответствующих затрат, если иное прямо не следует из специальных положений главы 25 Кодекса. Равным образом специальные положения налогового законодательства могут предусматривать особый порядок учета тех или иных расходов (не нарушая при этом принципа полноты учета расходов). Однако такие положения не предусмотрены для остаточной стоимости неотделимых улучшений в случае возврата объекта аренды до истечения срока полезного использования улучшений и их полной амортизации.

В отсутствие специальных положений в данном случае по аналогии может быть применена норма подпункта 8 пункта 1 статьи 265 НК РФ, позволяющая налогоплательщику учесть в составе внереализационных расходов остаточную стоимость основных средств, выводимых из эксплуатации. По своему экономическому содержанию прекращение возможности использования неотделимых улучшений в результате возврата объекта аренды собственнику равнозначно ликвидации основного средства, которое больше нельзя использовать в деятельности, направленной на получение дохода.

В этом контексте удивительно выглядит предложенный налоговым органом (в изложении судов) довод о том, что в целях налогообложения прибыли якобы должен действовать принцип «зеркальности», а учету расходов у арендатора обязательно должен корреспондировать доход арендодателя, поэтому в отсутствие такого дохода в силу подпункта 32 пункта 1 статьи 251 НК РФ права на расходы у арендатора не возникает в принципе. Вероятно, в такой логике арендатор в принципе не должен иметь права и на учет амортизационных расходов по неотделимым улучшениям, однако это прямо противоречит положениям той же статьи 256 НК РФ, да и налоговый орган, насколько видно из судебных актов по комментируемому делу, амортизационные расходы не оспаривал.

Представляется, что правомерность учета таких затрат поставлена законодателем в зависимость исключительно от общих требований статьи 252 НК РФ и их связи с основной деятельностью: неотделимые улучшения должны быть произведены арендатором в первую очередь «для себя». Такой подход полностью соответствует названному выше принципу полноты учета понесенных экономически обоснованных расходов. Лишение налогоплательщика соответствующего права влечет экономически необоснованное избыточное налогообложение и дискриминацию по сравнению с теми налогоплательщиками, которые осуществляют аналогичные капитальные вложения в собственные объекты основных средств, – последние вправе списать идентичные произведенные затраты в порядке амортизации, либо включить их в состав внереализационных расходов при выбытии основного средства до истечения срока полезного использования. Подобного рода дискриминация в зависимости от вида права, на котором налогоплательщик владеет основным средством, – аренда или собственность – нарушает конституционно значимый принцип равенства налогообложения и экономического основания налога (пункт 3 статьи 3 НК РФ).

***

Безусловно, изложенные выше мысли могут вызвать некоторые возражения или вопросы у вдумчивого читателя, однако до сегодняшнего дня мне не приходилось видеть их мотивированное опровержение там и тогда, когда отдельные суды воспринимали не формально-лоскутный подход Минфина, а все же погружались в правовую и экономическую природу арендных отношений. Думаю, не зря именно такое погружение и дало единодушный результат среди профессионалов на студенческом конкурсе четыре года назад.

Поэтому не может не обнадеживать намерение СКЭС ВС РФ тоже углубиться в данный вопрос, уделив ему должное внимание, – тем более, невероятно интересная налоговая проблематика неотделимых улучшений вовсе не ограничивается одним комментируемым вопросом при всей его практической болезненности – но ведь нужно с чего-то начинать…

Налоговый учет неотделимых улучшений

В тех случаях, когда все улучшения проводятся после согласования с арендодателем, а все понесенные затраты на их создание не возмещаются, арендатор может начислять амортизацию. Чтобы правильно определить нормы амортизации можно руководствоваться как сроком полезного использования имущества взятого в аренду, так и сроком полезного использования улучшений. Если даже по окончании срока аренды остается несамортизированная часть капвложений, ее в любом случае нельзя будет учесть в расчете налога на прибыль. Это следует из НК РФ п.16 ст.270.

В случае, когда неотделимые улучшения проводятся по согласию арендодателя, но уже с возмещением затрат, при возврате обратно имущества у арендатора возникает доход. Размер этого дохода арендатор может уменьшить на величину расходов, которые были произведены на эти улучшения.

Все затраты на капитальные вложения, а именно неотделимые улучшения, которые производятся арендатором в арендованное имущество, при расчете налога на прибыль включаются в базу налогообложения. В п.1 ст.374 НК РФ сказано, что затраты эти включаются на общих основаниях. На дату возврата объекта ОС и неотделимых улучшений арендодателю, у арендатора возникает обязанность по начислению НДС. Эта обязанность возникает в связи на основании того, что безвозмездная передача товара (работ или услуг) признается реализацией.

НДС и расходы по неотделимым улучшениям: размышления над делом Метран

Верховный Суд добрался до НДС по неотделимым улучшениям в арендуемое имущество[1]. Жаль, что на выигранном налогоплательщиком кейсе .

Надеяться на то, что положительное для налогоплательщика постановление кассации оставят в силе, можно. Но, не стоит. Дело передано вскоре за делом «Уралбройлер» с разной «фактурой», но очень похожей судьбой. Оба дела были разрешены в пользу инспекции в судах первой и апелляционной инстанций. В обоих делах судебные акты отменила кассация, разрешив спор в пользу налогоплательщика. Председательствующим в кассации была одна и та же судья в обоих делах. Такие вот совпадения. При которых вероятность совпадения по итогам пересмотра во второй кассации, — немалая.

А жаль. Объективное рассмотрение затронутых в этом деле вопросов не помешало бы.

Спойлер: я думаю в этом кейсе у налогоплательщика есть достаточно оснований для того, чтоб проиграть. Вопрос только в том, как он проиграет:

- на доводах, которые должны привести к проигрышу, или

- на аргументах, которые не должны к нему привести.

Ставлю на первое.

Доводы инспекции

В Определении сказано, что заслуживают внимание доводы инспекции. Эти доводы основаны на том, что неотделимые улучшения переданы безвозмездно, если по условиям договора они компенсации не подлежат. Вот приводимые инспекцией в поддержку этого доводы:

- неотделимые улучшения были созданы обществом после заключения договоров аренды и не являлись объектом аренды;

- неотделимые улучшения производились арендатором с согласия арендодателя, однако соответствующие расходы им не компенсировались,

- встречные обязательства арендодателя сторонами не обговаривались;

- какие-либо дополнительные соглашения об уменьшении размера арендной платы или о зачете в счет арендной платы по расходам на неотделимые улучшения, произведенным арендатором, сторонами не заключались;

- основываясь на принципах налогового учета, расходы одной стороны договора должны корреспондировать доходам другой стороны. Поскольку стоимость капитальных вложений в форме неотделимых улучшений в силу подпункта 32 пункта 1 статьи 251 Налогового кодекса не учитывается арендодателем в составе доходов, соответствующее право арендатора на учет в составе расходов произведенных затрат в виде остаточной стоимости неотделимых улучшений также отсутствует.

Вот эти конкретно доводы не годятся для того, чтоб обосновать безвозмездность сделки. Ни вместе, ни по отдельности.

Враждебное дробление

Этот набор аргументов от инспекции я называю «враждебное дробление». Его суть — деление единого комплекса взаимосвязанных операций на отдельные функции для определения неблагоприятных последствий выделенной функции. При этом не учитываются ни конечная цель, ни финальный результат совокупности взаимосвязанных операций.

Вот, представим договор купли-продажи чего то, например, автомобиля производителем дилеру.

Для того, чтоб его исполнить, производитель дал задание работникам его произвести, перевез детали со склада в цех сборки, включил конвейер, проверил качество сборки, переместил изготовленное из цеха на склад, уведомил покупателя о готовности, организовал доставку автомобиля в магазин дилера и там передал его дилеру. В этот момент право собственности перешло к дилеру и произошла реализация. А теперь берём и даём налоговую квалификацию каждой операции: отдельно без учёта других операций и окончания всего цикла исполнения договора. Тогда объект НДС возникает только при передаче. За передачу есть встречное представление (оплата). Сомнений нет: затраты на передачу автомобиля дилеру принимаются к вычету при расчёте налога на прибыль. НДС по ним тоже подлежит вычету.

Все остальные перечисленные выше операции, взятые в отрыве от общего контекста, объединяющего их в одно неделимое целое, не сопровождаются оплатой именно за эту (отдельную) операцию. Поэтому они должны квалифицироваться как безвозмездные (по логике концепции, основанной на «враждебном дроблении»).

В ситуации с арендой передача неотделимых улучшений без компенсации их стоимости арендодателем не может быть вырвана из общего контекста договора. Иначе это будет то самое «враждебное дробление». Имущество было предоставлено в аренду на условиях, установленных договором аренды. Цена такой передачи, в т.ч. для целей налогообложения, учитывает распределение функций, активов и рисков между сторонами сделки (подп. 2 п. 4 ст. 105.5 НК РФ).

Условие договора о том, что стоимость неотделимых улучшений компенсации не подлежит, является элементом тех правоотношений, которые порождает этот договор аренды. В рамках этих отношений сторонам дозволено договориться об отсутствии компенсации (п. 2 ст. 623 ГК РФ).

Раз рамки аренды покрывают это условие, договор не является смешанным. Поэтому его не надо делить на сделку по аренде и сделку по использованию или распоряжению результатами работ по неотделимым улучшениям. Ни эти, ни другие условия договора аренды не должны оцениваться на предмет возмездной или безвозмездности в отрыве от других условий договора аренды.

Не случайно ст. 423 ГК РФ даёт определения возмездному и безвозмездному «договору», т.е. такое разграничение уместно для договора в целом, а не по каким-то его отдельным (от других) условиям.

Определение безвозмездности, данное в п. 2 ст. 248 НК РФ, также не приводит к иному результату: «Для целей настоящей главы имущество (работы, услуги) или имущественные права считаются полученными безвозмездно, если получение этого имущества (работ, услуг) или имущественных прав не связано с возникновением у получателя обязанности передать имущество (имущественные права) передающему лицу (выполнить для передающего лица работы, оказать передающему лицу услуги)». Права на улучшения в имуществе возникли у арендодателя в результате договора аренды. По этому договору арендодатель передал право пользоваться имуществом. Следовательно, получение улучшенного имущества без компенсации затрат арендатору обусловлено передачей этого имущества ранее в пользование и (или) владение арендатору.

Все приведённые выше аргументы основаны на невозможности «враждебного дробления». На незаконности выделения из совокупности экономически неразрывно связанных операций одной или нескольких для их отдельной (самостоятельной) налоговой квалификации, в отрыве от остальных операций из той же совокупности, а также в отрыве от объединяющих все эти операции финального результата и итоговой их цели. Но где такое прямо сказано?

Сошлюсь на авторитет судебной власти. Используем прецедент.

Так, Президиум указывал, что под нулевую ставку подпадают услуги по транспортировке нефтепродуктов на экспорт, оказанные с начала маршрута транспортировки и до конца[2], а не только оказанные на последнем участке этого маршрута.

В Постановлении от 22 июня 2010 г. № 2196/10 Президиум ВАС РФ рассмотрел спор, где имущество было передано в совместную деятельность для последующего его использования при осуществлении облагаемых НДС операций. Инспекция настаивала на восстановлении НДС на стадии передачи имущества в совместную деятельность, т.к. такая передача не облагается НДС. При этом подп. 2 п. 3, подп. 4 п. 2 и подп. 4 п. 3 ст. 39 НК РФ прямо предусматривают восстановление НДС по имуществу, переданному в совместную деятельность.

Президиум же посчитал невозможным разбить объединённые единой целью операции по передаче имущества в совместную деятельность и его последующему использованию. Передача имущества в совместную деятельность – не является финальной целью операции, подлежащей квалификации. Она лишь опосредует совместную деятельность. И если последняя заключается в осуществлении операций, признаваемых объектом НДС, то это накладывает маркер связи с объектом НДС на все операции, опосредующие совместную деятельность, в т.ч. на передачу вкладов участниками. И не важно, что в цепочке взаимосвязанных операций, ведущих к облагаемой цели, встречаются элементы, не признаваемые объектом НДС.

В Постановлении от 23.11.2010 № 9202/10 Президиум ВАС РФ рассмотрел доначисления, основанные на доводах о безвозмездности операций по бесплатной передаче угля льготным категориям населения. Президиум ответил на эти доводы так: «… основной деятельностью общества является неразрывный процесс добычи и реализации угля, то есть осуществление операций, признаваемых объектами … НДС. В качестве условия ведения этой деятельности обществу Законом вменена обязанность обеспечить пайковым углём определённые категории лиц, включая тех, которые не состояли и не состоят с ним в трудовых отношениях и непосредственно не участвуют в производственном процессе». Вновь, видим, как Президиум не даёт вырвать операцию из общего контекста для её квалификации без учёта основной цели и неразрывности операций, посредством которых она достигается.

В Постановлении от 22.06.2010 г. № 14630/09 Президиум рассмотрел такое дело. Организация оказывала услуги по ремонту и техническому обслуживанию автомобилей. По этой деятельности применяла ЕНВД. При оказании этих услуг налогоплательщик осуществлял замену дефектных деталей. При этом здесь даже заключалось 2 договора: договор о замене детали и договор её купли-продажи клиенту.

Инспекция этим воспользовалась, указав, что купля-продажа под ЕНВД не подпадает. Президиум не согласился с ней, сказав: «Сам по себе факт использования при осуществлении ремонта и технического обслуживания автотранспортных средств запасных частей и дополнительного оборудования, принадлежащих обществу, не может служить безусловным основанием для квалификации такой деятельности как торговой… общество осуществляло реализацию запасных частей и дополнительного оборудования для автомобилей в рамках деятельности по оказанию услуг по ремонту и техническому обслуживанию автотранспортных средств».

В Постановлении от 31 января 2012 г. № 12987/11 Президиум разрешил вычеты НДС по демонтажу основных средств. Инспекция обосновывала отказ в вычетах все тем же: демонтаж не связан с операциями, признаваемыми объектом НДС, не признаются реализацией. Президиум же возразил так: «Использование объекта основных средств в хозяйственной деятельности имеет комплексный характер и включает в себя установку, эксплуатацию, а при возникновении производственной необходимости — ликвидацию основного средства…. ликвидированные объекты относились к основным средствам, используемым для осуществления деятельности, направленной на получение продукции, реализация которой признается объектом НДС».

Думаю, по враждебному дроблению написано достаточно.

Расходы за доходы

Перейдём к еще одному доводу, к вот этому: «основываясь на принципах налогового учета, расходы одной стороны договора должны корреспондировать доходам другой стороны. Поскольку стоимость капитальных вложений в форме неотделимых улучшений в силу подпункта 32 пункта 1 статьи 251 Налогового кодекса не учитывается арендодателем в составе доходов, соответствующее право арендатора на учет в составе расходов произведенных затрат в виде остаточной стоимости неотделимых улучшений также отсутствует».

Во-первых, что за принцип такой? Откуда он? В отличие от НДС, налог на прибыль не обусловливает вычет расходов тем, что б у выгодоприобретателя возникала по соответствующей выгоде налоговая база. В ст. 270 НК РФ такого принципа нет. Исключения, корреспондирующие случаям невключения платежа в доход по правилам ст. 251 НК РФ особо оговорены. Значит – это не принцип, а частные случаи.

Помните, к слову, споры о том, что у подразделений вневедомственной охраны плата за эту охрана признавалась не облагаемым целевым финансированием[3] в соответствии с той же 251-й статьёй? При этом 270 статья прямо предусматривала, что затраты на целевое финансирование расходом не признаются. Но практика такой подход не поддержала. Обусловлено это тем, что налог на прибыль «ловит» реальный прирост платежеспособности у налогоплательщика. А он не зависит от того, признаются затраты в налоговой базе у выгодоприобретателя или нет.

Во-вторых, речь идёт о затратах на неотделимые улучшения, т.е. о тех затратах, которые понесены на создание улучшений. Этим затратам корреспондируют доходы не арендатора, а подрядчиков и поставщиков, покупки у которых улучшили имущество.

Ну а теперь вернёмся к обещанному «разоблачению». Почему несмотря на ранее изложенное налогоплательщик в этом конкретно споре может проиграть?

Апелляционный суд по этому делу указал, что «договорами аренды предусмотрен зачёт расходов на неотделимые улучшения в счёт арендной платы». Если это так, то первый блок наших рассуждений не годится. Мы выяснили, что нельзя вырвать операцию из совокупности правоотношений, регулируемых договором аренды, для её самостоятельной квалификации. Но, получается, что в рамках этих отношений у арендатора возникло право на возмещение. Прощение этого долга находится уже за рамками договора аренды, поскольку он договор то как раз такого прощения не предусматривает. Напротив, говорит: надо компенсировать.

По такому договору подлежащие компенсации затраты должны уйти к арендодателю. Вот так должно быть[4]: «В случае же компенсации арендодателем произведенных капитальных вложений соответствующие неотделимые улучшения в арендованном имуществе должны считаться переданными оплатившему их арендодателю. При этом принятые ранее арендатором к вычету суммы налога предъявляются им арендодателю применительно к положениям пункта 1 статьи 168 Кодекса. В свою очередь арендодатель как собственник объекта аренды, принявший на себя бремя капитальных вложений, предъявленные арендатором в таком порядке суммы налога может либо принять к вычету согласно статье 171 НК РФ, либо включить в расходы при исчислении налога на прибыль (налога на доходы физических лиц) на основании статьи 170 Кодекса».

Иными словами, арендатор должен был восстановить НДС по подлежащим компенсации затратам. Передать его счётом-фактурой арендодателю. Последний бы его возместил.

Поэтому, да, доводы инспекции заслуживают внимания. Но работать эти доводы могут на руку инспекции только в контексте условий договора. А в данном случае этот контекст благоприятных для налогоплательщика последствий не порождает.

Что делать налогоплательщику в этом деле?

Арендатору в такой ситуации видимо стоит ссылаться на то, что отсутствие компенсации свидетельствует не о безвозмездности передачи, а о неосновательном обогащении арендодателя. Такое обогащение нужно вернуть, т.е. передача результатов выполненных работ (улучшений) арендодателю сопряжена со встречной обязанностью последнего компенсировать их.

В данном случае вопрос можно поставить и иначе. Судя по содержанию судебных актов, затраты на неотделимые улучшения должны были идти в зачёт арендной платы, но не пошли. В результате уместно рассмотреть вопрос об излишне внесённой арендной плате и об обязанности излишек вернуть. Это тоже исключит безвозмездность.

Непонятное

Остаётся непонятным, почему в такой ситуации улучшения амортизировались арендатором. Пункт 1 ст. 258 НК РФ позволяет последнему амортизировать те улучшения, «стоимость которых не возмещается арендодателем». Раз договор предусматривал возмещение, то эту норму нельзя было применить. Тогда получается, что арендатор не мог отнести на расходы ни амортизацию, ни остаточную стоимость улучшений.

Но с амортизацией инспекция не спорит. Почему?

Может быть дело в том, что условие о зачёте улучшений в счёт арендной платы подразумевало, что:

Арендная плата = ставка аренды + улучшения,

а не

Арендная плата = ставка аренды. Платить эту ставку нужно за минусом затрат арендатора на улучшения.

Это бы всё объяснило. Да и оправдало бы налогоплательщика заодно.

В Постановлении Пленума № 33 на этот счёт указано: «Если арендатор осуществляет капитальные вложения в арендованное имущество в качестве согласованной сторонами формы арендной платы, суммы налога, предъявленные ему по приобретенным в этой связи товарам (работам, услугам), имущественным правам, принимаются арендатором к вычету в том же порядке, что и суммы налога, предъявляемые арендодателями в составе арендной платы.

В таком случае никаких улучшений у арендатора нет. У него есть только арендная плата, часть которой оплачена деньгами, а другая приобретением работ на улучшения. Если покрытый этими затратами период аренды истёк, то оснований для восстановления НДС и для отказа в признании затрат нет. Если не истёк, то не покрытые арендой затраты и платежи – это долг арендодателя. Предоплата или неосновательное обогащение, подлежащее возврату. На расходы его можно списать только по истечении срока исковой давности для предъявления арендодателю соответствующих требований.

Не понятно, в общем. Не хватает в мотивировочной части судебных актов деталей, чтоб разобраться до конца.

[1] Определение от 21 декабря 2022 г. № 309-ЭС20-16872

[2]Постановление Президиума ВАС РФ от 25.02.2009 № 13893/08.

[3] Постановление Президиума ВАС РФ от 21 октября 2003 г. N 5953/03

[4] П. 26 Постановления Пленума ВАС РФ от 30 мая 2014 г. № 33.

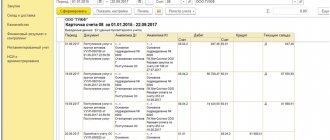

Амортизация неотделимых улучшений

Амортизируемым могут быть признаны все неотделимые улучшения, которые арендатор проводит по согласованию с арендодателем. И в тех случаях, когда затраты на эти улучшения не подлежат возмещению арендодателем, арендатор может самостоятельно списывать затраты, начисляя амортизацию.

При этом арендатор определяет срок полезного использования самих улучшений, а не объекта имущества. Это срок может отличаться от того, который принят арендодателем, он в тоже время он должен соответствовать классификатору ОС. Амортизация неотделимых улучшений происходит в общем порядке, с 1-го числа месяца, следующего за месяцем принятия к бухучету этого объекта до последнего числа месяца полного погашения стоимости этого объекта.

Амортизация неотделимых улучшений, как и любой расход, должна иметь документальное подтверждение.

Это типовые документы, которые обосновывают экономическую оправданность и расчет амортизации. Также документально должно подтверждаться получение данного имущества по факту и его прямое использование. То есть должны быть следующие документы:

- договор аренды (либо субаренды);

- акт передачи ОС, взятого в аренду;

- платежные документы, которые могут подтвердить факт оплаты за арендованное имущество.

Чтобы капвложения в ОС (улучшения) можно было признать амортизируемым имуществом, а амортизацию можно было учесть для целей налогообложения:

- эти улучшения нужно производить только при согласии арендодателя;

- арендатору не компенсируется стоимость улучшений.

Эти два условия в обязательном порядке должны быть зафиксированы в договоре аренды. Расчет амортизации капложений в ОС (неотделимых улучшений) применяется такой же, какой компании применяют для расчета амортизации собственных ОС. Линейным способом амортизация начисляется по следующей формуле:

А=С*К/12, где

- А – амортизационные отчисления в месяц;

- С – первоначальная стоимость;

- К – годовая норма амортизации.

Формула для расчета годовой нормы амортизации:

Н=1/n*100%, где

- n – срок полезного использования неотделимых улучшений.

Еще раз напомним, что сроки полезного использования устанавливать может арендатор самостоятельно, но с учетом классификатора основных средств, который различает несколько амортизационных групп. Расчет амортизации улучшений нелинейным способом производить можно также, как если бы рассчитывалась амортизация ОС, учитывая при этом амортизационные группы.

Амортизация

Стоимость объекта ОС погашается путем начисления амортизации в течение срока его полезного использования (п. 17 ПБУ 6/01).

Срок полезного использования неотделимых улучшений может быть установлен равным оставшемуся сроку аренды объекта ОС (п. 20 ПБУ 6/01).

Например, стоимость системы как неотделимого улучшения — 100 000 руб., а с момента ее ввода в эксплуатацию до окончания срока действия договора аренды остается 20 месяцев. Значит, ежемесячная амортизация по такому объекту составит 5 000 руб. (100 000 руб. /20 мес.).

Амортизация ежемесячно включается в состав расходов по обычным видам деятельности исходя из начисленных сумм (п. п. 5, 16 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

Ответы на распространенные вопросы

Вопрос №1. «Наша компания и фирма, у которой мы арендуем ОС каждый месяц подписывают акты по оказанию этих услуг. Нужны ли они для подтверждения расходов по улучшениям объекта ОС?»

Для своей организации вам, конечно, лучше составлять и подписывать такой документ. Но для подтверждения затрат налоговая этого не требует (п.2 письмо ФНС России N02-1-07/81).

Вопрос №2. «Как рассчитать неотделимые улучшения по первоначальной стоимости?»

Также как вы бы рассчитывали первичную стоимость ОС, то есть вы должны включить затраты на покупку, транспортировку и установку.

Налог на прибыль организаций

В налоговом учете включение капитальных вложений в арендованные основные средства в состав амортизируемого имущества арендатора нормами гл.25 НК РФ не предусмотрено.

Капитальные вложения в форме неотделимых улучшений в арендованный объект ОС, произведенные арендатором с согласия арендодателя, признаются амортизируемым имуществом (п. 1 ст. 256 НК РФ).

Так как арендодатель возмещает стоимость таких капитальных вложений, то в этом случае такие улучшения амортизируются арендодателем (п. 1 ст. 258 НК РФ).

Поэтому организация — арендатор не вправе включить улучшения в состав амортизируемого имущества.

На дату передачи неотделимых улучшений арендодателю организация признает доход от их реализации (без учета НДС) (пп. 1, абз. 5 п. 1 ст. 248, п. 1 ст. 249, п. 3 ст. 271 НК РФ).

По мнению ряда специалистов, указанный доход может рассматриваться в качестве дохода от реализации прочего имущества.

В этом случае организация вправе уменьшить его на цену приобретения неотделимых улучшений (сумму произведенных организацией капитальных вложений в арендованный объект ОС) на основании пп. 2 п. 1 ст. 268 НК РФ.

Заметим, что существует мнение Минфина России (Письмо от 13.12.2012 N 03-03-06/1/651), согласно которому расходы, возмещаемые арендодателем, могут быть признаны арендатором для целей налогообложения прибыли как расходы, связанные с выполнением работ для арендодателя, в соответствии с гл. 25 НК РФ при условии их соответствия требованиям п. 1 ст. 252 НК РФ.