Невзирая на экономические трудности, жилищное строительство набирает обороты, возвращаясь к докризисному уровню. Для финансирования строительства многоквартирного дома застройщики привлекают средства граждан по договорам участия в долевом строительстве. Правовые основы такой деятельности установлены Федеральным законом от 30 декабря 2004 г. № 214-ФЗ (далее – Закон № 214-ФЗ).

У бухгалтеров применение этого закона порождает немало вопросов. Среди них: как вести учет, если застройщик возводит дом своими силами? Ситуация весьма распространенная, особенно в регионах. Но в плане налогообложения неоднозначная. Постановление Пленума Высшего Арбитражного Суда РФ от 11 июля 2011 г. № 54 «О некоторых вопросах разрешения споров, возникающих из договоров по поводу недвижимости, которая будет создана или приобретена в будущем» (далее — Постановление № 54) не добавило ясности.

Разъяснения «высших» судей распространяются на налоговые споры. Об этом свидетельствует письмо ФНС России от 22 сентября 2011 г. № СА-4-7/15581. Оно предписывает налоговым инспекциям использовать Постановление № 54 в работе. И действительно, они начинают на него ссылаться. Впрочем, пока безуспешно. Пример тому — постановление ФАС Восточно-Сибирского округа от 15 апреля 2013 г. по делу № А78-3003/2012.

Попытаемся применить Постановление № 54 (п. 11) и мы — в качестве налогоплательщиков, в своих интересах. Оно гласит: положения Закона № 214-ФЗ являются специальными по отношению к положениям ГК РФ о купле-продаже будущей вещи.

Берем этот тезис (ст. 431 ГК РФ) «на вооружение».

Совмещение функций – это заблуждение

На основании Закона № 214-ФЗ (п. 1 ст. 4) по договору участия в долевом строительстве застройщик обязуется своими силами и (или!) с привлечением других лиц построить многоквартирный дом. После получения разрешения на ввод дома в эксплуатацию, застройщик должен передать объект долевого строительства участнику долевого строительства (в просторечье – дольщику).

Когда застройщик привлекает для строительства генерального подрядчика – особых споров его налогообложение не вызывает.

Но предположим, застройщик выбрал иной путь: он намерен возвести дом «хозяйственным способом». Для этого необходимы свидетельства о допуске к видам работ, которые влияют на безопасность объектов капитального строительства (п. 2 ст. 52 ГрК РФ). Разумеется, такими документами он обзавелся.

Из договора дольщики могут и не узнать, каким именно способом застройщик собирается возводить дом. Но информация о перечне подрядчиков, осуществляющих основные строительно-монтажные и другие работы, должна быть отражена в проектной декларации (п.п. 1 и 4 ст. 19, подп. 10 п. 1 ст. 21, Закона № 214-ФЗ). То есть «шило в мешке не утаить».

Если застройщик не заключает договоры строительного подряда, а выполняет строительно-монтажные работы самостоятельно, то подрядчиков у него не имеется. Как обозначить его статус?

Распространено мнение, что при этом застройщик выступает подрядчиком (п. 1 ст. 740 ГК РФ) «по совместительству». То есть совмещает две функции в строительном процессе. Но такая формулировка некорректна…

Распространено мнение, что при этом застройщик выступает подрядчиком (п. 1 ст. 740 ГК РФ) «по совместительству». То есть совмещает две функции в строительном процессе. Но такая формулировка некорректна. Во-первых, застройщик не может вступить в отношения подряда с самим собой. А во-вторых, договоров на выполнение строительных работ он не заключал и с дольщиками.

Здесь нам на помощь как раз и придет Постановление № 54. Опираясь на разъяснения представителей Высшего Арбитражного Суда РФ, позволительно утверждать, что при таких обстоятельствах сделку с дольщиком можно рассматривать как договор купли-продажи будущей вещи. А именно, статья 455 Гражданского кодекса гласит: договор может быть заключен на куплю-продажу не только товара, имеющегося в наличии у продавца в момент заключения договора, но и товара, который будет создан продавцом в будущем, если иное не вытекает из характера товара. В данном случае товар – это объекты долевого строительства, то есть помещения в многоквартирном доме.

Обратите внимание: факт создания продавцом товара не переводит его в категорию подрядчика. Следовательно, существуют два различных пути получения товара, не существующего на дату сделки:

- по договору купли продажи;

- по договору подряда.

Услуги застройщика по ДДУ проводки

Александр ДЕМЕНТЬЕВ, генеральный директор ООО «Аудит-Эскорт»

Главное в статье

- Способ первый – безопасный, если вести учет расходов на строительство на счете 08

- Способ второй – достоверный, но рискованный, если учитывать стройрасходы на счете 20 и отражать выручку от реализации объектов

Застройщик передает дольщикам-физлицам квартиры и нежилые помещения в многоквартирном доме. В договоре услуги застройщика не выделены.

Порядок действия застройщика при долевом строительстве

Финансовый результат определяется как экономия – разница между суммой полученных средств от дольщиков и расходами на строительство. В такой ситуации у застройщика есть два варианта для бухгалтерского учета операций. Какой вам подходит, выбирайте сами. Но учтите, что первый безопасный, а второй более достоверный с точки зрения бухучета.

Способ первый – безопасный

Застройщик отражает полученные от дольщиков средства по кредиту счета 76. Эти средства направляются на то, чтобы покрыть расходы на строительство дома. При этом расходы застройщик учитывает по дебету счета 08.

По окончании строительства застройщик закрывает счет 08 в дебет счета 76 и определяет экономию. Она отражается как выручка по кредиту счета 90 в корреспонденции с дебетом счета 76.

Застройщик не отражает реализацию передаваемых объектов долевого строительства, поскольку он не оформляет на себя право собственности на построенные объекты до передачи их дольщикам.

Значит, формального перехода права собственности от застройщика к участникам долевого строительства на эти объекты не происходит.

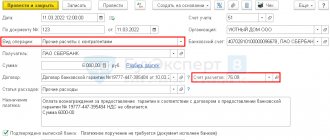

Бухгалтерские проводки:

| ДЕБЕТ 51 КРЕДИТ 76 – получили от дольщиков средства на покрытие расходов по строительству многоквартирного дома; |

| ДЕБЕТ 51 КРЕДИТ 62 – получили от дольщиков средства на уплату вознаграждения застройщику за услуги; |

| ДЕБЕТ 08 КРЕДИТ 10, 70, 60… – отразили расходы на строительство дома; |

| ДЕБЕТ 20 КРЕДИТ 70, 60… – отразили расходы, связанные с оказанием услуг дольщикам; |

| ДЕБЕТ 62 КРЕДИТ 90 – отразили выручку от реализации услуг дольщикам; |

| ДЕБЕТ 90 КРЕДИТ 20 – списали расходы, связанные с оказанием услуг дольщикам; |

| ДЕБЕТ 76 КРЕДИТ 08 – отразили передачу объектов долевого строительства (жилых и нежилых помещений) дольщикам; |

| ДЕБЕТ 76 КРЕДИТ 90 – отразили экономию средств дольщиков. |

Способ второй – рискованный

В налоговом учете поступившие от дольщиков средства застройщик учитывает как целевые

Этот подход применяет застройщик, если он руководствуется выводами пункта 11 постановления Пленума ВАС от 11 июля 2011 г.

№ 54 «О некоторых вопросах разрешения споров, возникающих из договоров по поводу недвижимости…» Он основан на утверждении, что передача объекта долевого строительства в рамках ДДУ является разновидностью сделки купли-продажи.

Таким образом, в бухгалтерском учете застройщик отражает выручку от реализации передаваемых объектов в рамках долевого строительства.

Бухгалтерские проводки:

| ДЕБЕТ 51 КРЕДИТ 76 – отразили средства дольщиков, полученные по долевым договорам; |

| ДЕБЕТ 20 КРЕДИТ 60 – отразили расходы по строительству объекта; |

| ДЕБЕТ 19 КРЕДИТ 60 – отразили НДС, предъявленный поставщиками и подрядчиками; |

| ДЕБЕТ 43 КРЕДИТ 20, 19 – сформировали себестоимость готовой строительной продукции; |

| ДЕБЕТ 76 КРЕДИТ 90 – отразили выручку от реализации объектов долевого строительства в размере всей суммы средств, поступивших от дольщиков для финансирования расходов на строительство; |

| ДЕБЕТ 90 КРЕДИТ 43 – списали реализованную готовую строительную продукцию. |

При таком подходе в бухгалтерском учете застройщику не надо отдельно учитывать реализацию своих услуг. Но возможны налоговые риски. Рассмотрим почему.

В налоговом учете поступившие от дольщиков средства застройщик учитывает как целевые (п. 14 ст. 251 НК РФ).

Застройщик вправе расходовать средства дольщиков только на те цели, которые предусмотрены пунктом 1 статьи 18 Федерального закона от 30 декабря 2004 г.

№ 214-ФЗ « Об участии в долевом строительстве многоквартирных домов…» Поступившие средства целевого финансирования компания не признает выручкой, а затраты по строительству не признает расходом при расчете налога на прибыль.

Если по условиям договора застройщик не возвращает экономию дольщикам, то он учитывает ее во внереализационных доходах или в составе выручки от реализации услуг.

Если по условиям договора застройщик не возвращает экономию дольщикам, то он учитывает ее в доходах

Средств дольщиков может быть недостаточно для покрытия расходов по строительству. Если застройщик покрывает разницу за счет собственных средств, то перерасход он не сможет учесть в целях налогообложения прибыли. При этом экономию и перерасход застройщик определяет в целом по объекту строительства.

Если застройщик использует второй подход к ведению бухгалтерского учета в рамках долевого строительства, возникает вопрос по НДС. Надо ли начислять этот налог с выручки от реализации объектов долевого строительства? Здесь все зависит от того, как квалифицировать эти операции.

С одной стороны, операции по реализации нежилых помещений и машино-мест облагаются НДС. С другой стороны, все неясности налогоплательщик вправе трактовать в свою пользу (п. 7 ст. 3 НК РФ).

Реализация товаров (работ, услуг) – это объект налогообложения НДС. Но под реализацией понимают передачу права собственности на товары, работы, услуги (ст. 39 НК РФ).

В нашем случае формальной передачи права собственности не происходит. Ведь застройщик не оформляет на себя право собственности до передачи объекта участнику долевого строительства.

Значит, и объекта налогообложения не возникает.

Кроме того, средства, полученные от дольщиков, являются целевыми и не отражаются в качестве выручки от реализации.

Однако налоговики могут считать иначе, поскольку застройщик в бухучете отразит выручку от реализации. Поэтому вероятны споры с налоговиками по данному вопросу.

Долевое строительство: учет и налогообложение

После получения разрешения на ввод объекта в эксплуатацию застройщик передает объекты долевого строительства его участникам.

С момента уплаты участником в полном объеме денежных средств по договору и подписания сторонами передаточного акта или иного документа о передаче объекта долевого строительства обязательства застройщика и участника по договору считаются исполненными (ст. 12 Закона N 214-ФЗ). В учете организации-застройщика делается запись:

Д-т 86, К-т 08-3 — списаны капитальные затраты за счет полученного финансирования.

Суммы учтенного НДС списываются также за счет полученного финансирования, и передается счет-фактура организациям-собственникам построенных объектов.

Финансовый результат от реализации инвестиционного проекта определяется как разница между полученным целевым финансированием и суммой связанных со строительством капитальных затрат.

Бухгалтерский учет у застройщика

В учете застройщика делаются следующие записи:

Д-т 86, К-т 91-1 — отражена сумма полученной экономии (дохода);

Д-т 91-3, К-т 68, субсчет “Расчеты по НДС” — начислен НДС;

Д-т 91-9 “Сальдо прочих доходов и расходов”, К-т 99 “Прибыли и убытки” — отражена сумма прибыли;

Д-т 99, К-т 68, субсчет “Расчеты по налогу на прибыль” — начислена в бюджет сумма налога на прибыль.

В составе доходов застройщика отражается также сумма вознаграждения за услуги по исполнению договора, которая входит в цену договора согласно ч. 1 ст. 5 Закона N 214-ФЗ.

Поступающие от участников денежные средства в счет вознаграждения учитываются предварительно на субсчете 2 “Расчеты по авансам полученным” счета 62 “Расчеты с покупателями и заказчиками”.

От сумм полученных авансов исчисляется НДС.

Расходы по содержанию застройщика могут быть учтены на счете 20 “Основное производство” и числиться как незавершенное производство до окончания строительства.

В налоговом учете данные расходы можно списать в отчетном (налоговом) периоде на уменьшение доходов от реализации услуг без распределения на остатки незавершенного производства (ст. 318 НК РФ в ред. Федерального закона от 06.06.2005 N 58-ФЗ).

НДС, относящийся к расходам по содержанию застройщика, принимается к вычету в общеустановленном порядке.

Источник: https://buh-experts.ru/uslugi-zastrojshhika-po-ddu-provodki/

В чем состоят услуги застройщика?

Если трактовать сделки застройщика с дольщиками как куплю-продажу будущих квартир, то неясно, в чем состоят его услуги. Ведь деятельность застройщика заключается в создании товара. К тому же торговля оказанием услуг не считается.

Об услугах застройщика сказано в пункте 1 статьи 5 Закона № 214-ФЗ: за их оказание в договоре с дольщиком может быть предусмотрено отдельное вознаграждение.

Впрочем, вопрос об услугах интересует нас не абстрактно, а в связи с льготой по НДС для застройщика, предусмотренной подпунктом 23.1 пункта 3 статьи 149 Налогового кодекса. В целях налогообложения надлежит исходить из определения услуг, приведенного в Налоговом кодексе (п. 1 ст. 11 НК РФ). Так вот, услугой признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности (п. 5 ст. 38 НК РФ). Такая характеристика никак не соответствует деятельности, итогом которой станет создание вещи, то есть товара. Напомним, что товаром признается любое имущество, предназначенное для реализации (п. 3 ст. 38, п. 1 ст. 39 НК РФ). Правда, вместо реализации (перехода права собственности на товар) у нас специфическая купля-продажа.

позиция Минфина

Контролирующие органы придерживаются позиции, что строительные работы застройщика облагаются налогом на добавленную стоимость так же, как работы подрядчика.

В итоге придется признать: если застройщик осуществляет строительство своими силами и в договоре с дольщиками не обособлена сумма его вознаграждения — подпункт 23.1 пункта 3 статьи 149 Налогового кодекса применить не удастся.

Строго говоря, застройщик, самостоятельно построивший дом, в равной степени не осуществляет реализации дольщикам ни товаров, ни работ (по той причине, что способ строительства не является существенным условием договора участия в долевом строительстве), ни услуг. Постановление № 54 побуждает нас сделать выбор в пользу товаров.

Бухгалтерский учет у застройщика

Бухгалтерский учет у застройщика зависит от способа строительства. Основной – это подрядный способ. Как правило, застройщик не осуществляет строительство самостоятельно, а привлекает подрядчиков.

Если застройщик строит жилой дом подрядным способом, то он выполняет только функции застройщика. От дольщиков он получает денежные средства:

- на финансирование строительства;

- на содержание застройщика (вознаграждение застройщика за услуги по организации строительства).

Средства на финансирование строительства учитывайте на отдельном субсчете к счету 76, например, «Расчеты с дольщиками». В момент их получения делайте проводку:

Дебет 51 Кредит 76 субсчет «Расчеты с дольщиками» – получены средства от дольщика на строительство объекта.

Сумму вознаграждения застройщика за услуги по организации строительства отражайте на отдельном субсчете к счету 62, например, «Расчеты с дольщиками».

Учет расходов по строительству

Затраты на строительство отражайте по мере их возникновения и накапливайте по дебету счета 08-3 нарастающим итогом с начала строительства. При этом застройщик делает следующие записи:

Дебет 08-3 Кредит 60 – учтена в составе расходов на строительство стоимость работ, выполненных подрядчиком;

Дебет 19 Кредит 60 – учтен предъявленный подрядчиком НДС.

Входной НДС со стоимости подрядных работ отнесите на расходы по строительству жилого дома:

Дебет 08-3 Кредит 19 – учтен в составе расходов на строительство входной НДС со стоимости работ, выполненных подрядчиком.

Расходы по оказанию услуг дольщикам застройщик отражает в бухучете в общем порядке по правилам ПБУ 10/99 как затраты на содержание службы застройщика (п. 5 ПБУ 10/99). Все затраты застройщик признает в тех периодах, в которых они возникли (п. 16–18 ПБУ 10/99).

Учет этих расходов, как правило, ведется на счете 26 «Общехозяйственные расходы», в дебет которого списываются прямые и косвенные расходы самого застройщика, связанные с оказанием услуг по организации строительства:

Дебет 26 Кредит 02 (10, 23, 25, 68, 69, 70, 76, 60…) – отражены расходы застройщика по организации строительства;

Дебет 19 Кредит 60 (76) – учтен входной НДС по расходам на оказание услуг застройщика по организации строительства.

Услуги застройщика по договорам участия в долевом строительстве НДС не облагаются (подп. 23.1 п. 3 ст. 149 НК РФ). Поэтому входной НДС по расходам, связанным с оказанием этой услуги, относите на затраты.

Дебет 26 Кредит 19 – отнесен на затраты входной НДС по расходам на оказание услуг застройщика по организации строительства.

Учет доходов по строительству

При строительстве жилого дома подрядным способом доходом застройщика является вознаграждение за его услуги (п. 5 ПБУ 9/99). Размер вознаграждения определяется условиями договора участия в долевом строительстве. Так, например, договором можно установить следующие способы определения вознаграждения:

- фиксированная сумма;

- процент от долевого взноса;

- сумма экономии целевых средств, которые остаются в распоряжении застройщика после окончания строительства.

Выручку от реализации услуг по организации строительства застройщик признает при одновременном выполнении следующих условий:

- застройщик имеет право на получение этой выручки, что подтверждается договором или другим документом;

- сумма выручки может быть определена;

- застройщик получил оплату за выполненные работы либо у него есть уверенность в получении оплаты. Например, у застройщика имеются документы (договор, акт приемки выполненных работ, гарантийное письмо и т. д.), на основании которых он может потребовать оплаты выполненных работ;

- услуга оказана;

- расходы, которые произведены или будут произведены в связи с этой операцией, могут быть определены.

Это следует из положений пункта 12 ПБУ 9/99.

Период признания выручки в бухучете зависит от длительности договора участия в долевом строительстве:

- после передачи построенного объекта дольщикам, если договор носит краткосрочный характер (менее 12 месяцев);

- по мере готовности, если договор носит долгосрочный характер либо сроки его начала и окончания приходятся на разные годы.

Это следует из положений пунктов 12 и 13 ПБУ 9/99 и пунктов 1, 2 и 17 ПБУ 2/2008.

По краткосрочным договорам выручку отражайте на дату составления акта приемки-передачи (подп. «г» п. 12 ПБУ 9/99, ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). Если услуги застройщика считаются оказанными по мере готовности, выручку отражайте на отчетную дату по тому же принципу, что и подрядчики (п. 2, 17 и 23 ПБУ 2/2008).

Если сумма вознаграждения может быть определена, выручку на момент ее признания отразите проводкой:

Дебет 62 субсчет «Расчеты с дольщиками» Кредит 90-1 – отражена выручка от реализации услуг застройщика по организации строительства.

При этом затраты застройщика списываются со счета 26 «Общехозяйственные расходы» в дебет счета 90-2. Если ранее был учтен полученный аванс на выплату вознаграждения, выполните следующую проводку:

Дебет 62 субсчет «Авансы полученные» Кредит 62 субсчет «Расчеты с дольщиками» – зачтен аванс, ранее полученный от дольщиков на выплату вознаграждения.

Если сумма вознаграждения определяется как экономия целевых средств дольщиков, выручку отразите в момент передачи квартир дольщикам. При этом в учете делайте запись:

Дебет 76 субсчет «Расчеты с дольщиками» Кредит 90-1 – отражена в составе доходов сумма экономии, признанная вознаграждением застройщика.

Передачу дольщикам построенного объекта отражайте следующей проводкой:

Дебет 76 субсчет «Расчеты с дольщиками» Кредит 08-3 – передан дольщикам построенный объект.

Если на часть квартир не нашлось дольщиков или застройщик изначально оставил часть квартир себе с целью их дальнейшей продажи, то в отношении таких квартир он является еще и инвестором.

В такой ситуации доходом от реализации этих квартир будет выручка от продажи готовой продукции.

Выручку отражайте по кредиту счета 90-1 в момент перехода к покупателю права собственности на квартиру (с учетом выполнения других условий для признания выручки в бухучете). При этом в учете сделайте записи:

Дебет 62 Кредит 90-1 – отражена выручка по договору купли-продажи квартиры;

Дебет 90-2 Кредит 43 субсчет «Квартира №…» – списана себестоимость проданной квартиры;

Дебет 51 Кредит 62 – оплачена покупателем стоимость квартиры по договору купли-продажи.

Источник: https://www.BuhSoft.ru/article/1030-buhgalterskiy-uchet-u-zastroyshchika

НДС при купле-продаже помещений

Если придерживаться толкования Пленума Высшего Арбитражного Суда РФ, то деньги, поступающие от дольщиков, являются предварительной оплатой за квартиры. Эти суммы не облагаются НДС на основании подпункта 22 пункта 3 статьи 149 Налогового кодекса (с учетом абз. 5 п. 1 ст. 154 НК РФ). Одновременно с квартирами дольщикам передается доля в праве собственности на общее имущество многоквартирного дома (п. 1 ст. 290 ГК РФ). Но и эта операция освобождается от НДС – в силу подпункта 23 пункта 3 статьи 149 Налогового кодекса.

При создании товаров, не облагаемых НДС, застройщик не имеет права на применение вычетов по налогу (подп. 1 п. 2 ст. 170 НК РФ).

Эти элементарные рассуждения позволяют освободить застройщика, строящего дом своими силами, от налогообложения НДС.

На нежилые помещения, включая машино-места, льгота не распространяется. Следовательно, по этим объектам НДС исчисляется в общеустановленном порядке. И если многоквартирный дом содержит нежилые помещения (например, офисные), то застройщику придется вести раздельный учет НДС по облагаемым и необлагаемым операциям (п. 4 ст. 170 НК РФ).

Если содержание услуг установить невозможно — что же тогда представляет собой вознаграждение за услуги застройщика, прописанное в договоре? Это всего лишь составляющая общей цены объекта долевого строительства, обособленная в целях ограничений на расходование средств дольщиков, установленных статьей18 Закона № 214-ФЗ.

Впрочем, если сумму оговоренного вознаграждения облагать НДС по правилам подпункта 23.1 пункта 3 статьи 149 Налогового кодекса (невзирая на то, что содержание услуг неясно), то сумма исчисленного налога изменится разве что в отношении машино-мест.

Заметим, что на Постановление № 54 мы опирались по необходимости. Использование его в вопросах, прямо урегулированных налоговым законодательством (когда застройщик не выполняет строительных работ), к успеху не приведет. Это подтверждает определение Высшего Арбитражного Суда РФ от 18 октября 2013 г. № ВАС-9937/13 (письмо Минфина России от 7 ноября 2013 г. № 03-01-13/01/47571).

А что предлагает Минфин?

Контролирующие органы придерживаются позиции, что строительные работы застройщика облагаются НДС так же, как работы подрядчика. Эта точка зрения представлена в письмах: ФНС России от 2 августа 2005 г. № ММ-6-03/632, Минфина России от 7 июля 2009 г. № 03-07-10/10, от 8 июня 2011 г. № 03-07-10/11, от 26 октября 2011 г. № 03-07-10/17. Косвенно ее подтверждают письма Минфина России от 25 марта 2008 г. № 03-07-10/02 и от 20 ноября 2012 г. № 03-07-10/29.

Финансисты разъясняют: если застройщик обязуется построить объект недвижимости своими силами, то есть непосредственно выполняет строительно-монтажные работы, то денежные средства, получаемые от участников долевого строительства, включаются в налоговую базу как авансовые платежи, полученные в счет предстоящего выполнения работ. Основание – подпункт 1 пункта 1 статьи 162 Налогового кодекса.

Такой подход подразумевает применение к договорам участия в долевом строительстве подхода, принятого для договоров подряда. Его без колебаний поддержали и судьи Девятого арбитражного апелляционного суда в постановлении от 16 сентября 2013 г. № 09АП-26940/2013-АК.

Важно

Экономической выгодой застройщика является вознаграждение, оговоренное в договоре с дольщиком, а также экономия средств дольщиков при осуществлении расходов на строительство, предусмотренных проектной документацией.

Но это мнение сложилось задолго до принятия Постановления № 54. Оно содержит другой вывод. Несмотря на то, что речь идет о создании вещи, главным ориентиром остаются нормы о купле-продаже. Как известно, «классический» подрядчик продажу созданной им вещи не осуществляет.

Теперь попытаемся представить себе последствия отступлений от рекомендаций министерства. Если налоговый спор о порядке налогообложения НДС переместится в суд, то арбитры не смогут возражать против правовой позиции Пленума Высшего Арбитражного Суда РФ. Этого не допускает пункт 2 статьи 13 Федерального конституционного закона от 28 апреля 1995 г. № 1-ФКЗ «Об арбитражных судах в Российской Федерации».

Что было и есть

С начала 90-х, когда началась вся эта эпопея и до 2005 года, а если быть более точными, до 01.04.2005, правовое положение организаций занявшихся жилищным строительством, равно как и налогообложение их деятельности, никак не регулировались. И организации изощрялись, как могли. С лицами, пожелавшими приобрести квартиру в новостройке, заключались самые разнообразные договоры, смысл которых до конца не был понятен и юристам (либо считающих себя таковыми), их разрабатывающими. В ходу были: инвестиционные договоры, договоры о совместной деятельности (либо о совместном строительстве), предварительные договоры купли-продажи недвижимости, и т. д., и т. п., и пр.

И иногда, когда застройщик не имел с самого начала намерения собрать бабки с лохов и слинять в далекие теплые страны, жильцы, кто раньше, а кто позже, заезжали в новые квартиры.

Но значительно чаще желающий приобрести новую квартиру, заключал какой-нибудь хитроназванный договор, и уплачивал значительную сумму денег. Спустя время он узнавал, что квартиры у него не будет и денег тоже. А претензии предъявлять некому. Либо фирма, которой он платил, уже закрылась, либо, судя по договору, она ничего никому не должна.

И для прекращения этого правового беспредела 30.12.2004 был подписан Федеральный закон № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации», который вступил в силу с 01.04.2005.

Данным Федеральным законом были сделаны попытки навести хоть какой-то порядок в сфере жилищного строительства.

В первую очередь, ограничили круг лиц, имеющих право возводить многоквартирные жилые дома и привлекать, еще на стадии строительства, деньги граждан и организаций для его финансирования. Такие организации было велено именовать «застройщиками».

Так, в самой первой редакции (п. 1 ст. 2 Закона № 2014-ФЗ) застройщиком многоквартирного жилого дома могло быть юридическое лицо (любой организационно-правовой формы) либо индивидуальный предприниматель, у которого в собственности (либо в аренде) находился земельный участок и имелось разрешение на строительство на данном участке многоквартирного жилого дома.

Данное определения застройщика не противоречило (и не противоречит в настоящее время, когда требования к такой фирме существенно ужесточились, и индивидуальным предпринимателем прямо запрещено заниматься такой деятельностью) определению застройщика, данному в Градостроительном Кодексе Российской Федерации (далее — ГСК РФ).

По ГСК РФ застройщиком именуется лицо, имеющее права (в том числе и право аренды) на земельный участок и обеспечивающее на нем возведение объекта недвижимости (п. 14 ст. 1 ГСК РФ).

Есть общая норма (определение застройщика в ГСК РФ), и специальная (определение застройщика в Законе № 214-ФЗ), не противоречащая общей, а несколько ограничивающая ее в связи с определенным видом деятельности. Так что здесь все в порядке, и никаких претензий к разработчикам Закона № 214-ФЗ, равно как и к толкованию этого определения не возникало и не возникает.

Да и позже, когда указанный п. 1 ст. 2 Закона № 214-ФЗ стали изменять в сторону все больших требований и ограничений к застройщикам — вначале запретили заниматься такой деятельностью индивидуальным предпринимателям (с июля 2006 года), а затем и вовсе оставили на рынке только крупных игроков, уже имеющих положительный опыт на жилищном рынке — ни у юристов, ни у финансистов каких-либо недоумений или неоднозначных толкований нет.

К формулировке определения объекта долевого строительства (п. 2. ст. 2 Закона № 214-ФЗ), под которым понимается жилое или нежилое помещение, входящее в состав многоквартирного дома, также претензий нет. Другими словами, это объект недвижимости, входящий в состав более крупного и отдельно стоящего объекта недвижимости, то есть его доля. Вот отсюда и возник термин «долевое строительство». Хотя некоторые до сих пор трактуют «долевое строительство» как «совместное». Но строят не застройщик с дольщиками методом народной стройки. Возведение дома, в том числе и за счет дольщиков, производит застройщик, который чаще всего нанимает для этого профессиональные организации — начиная от проектировщиков, и заканчивая субподрядчиками, специализирующихся на том, либо ином виде строительных работ.

А вот данное в ст. 4 Закона № 214-ФЗ определение договора участия в долевом строительстве (ДУДС), который упорно продолжают именовать ДДУ (то есть договор долевого участия) начали трактовать, в том числе и чиновники финансового ведомства, весьма своеобразно.

Итак, по договору участия в долевом строительстве застройщик обязуется в предусмотренный договором срок возвести многоквартирный жилой дом, то есть отдельно стоящий объект недвижимости. При этом данный объект может быть возведен застройщиком как самостоятельно, так и с привлечением других лиц. После того, как дом будет возведен, что должно быть подтверждено выдачей ему разрешения на ввод в эксплуатацию, он обязан передать указанный в ДУДС объект долевого строительства, то есть квартиру, либо нежилое помещение, дольщику. Последний, в свою очередь, возлагает на себя обязанности по своевременной оплате предусмотренной в договоре стоимости квартиры и, после выдачи застройщику разрешения на ввод, принять это помещение, подписав приемопередаточный акт.

И на семинарах, и в дискуссиях (иногда переходящих в полемику) на бухгалтерских форумах, мне до сих пор никто не дал ответ на вопрос: — Чем, кроме некоторых филологических различий в формулировках, отличается договор участия в долевом строительстве от договора подряда?

Мои аргументы.

По договору подряда (п. 1 ст. 702 ГК РФ) подрядчик обязуется изготовить (создать) определенную договором вещь и после завершения работ передать ее заказчику.

Так что застройщик, как лицо, взявшее на себя обязательство возвести (изготовить) по заданию другого лица (участника долевого строительства) квартиру (или иное помещения) и, после завершения такового, передать ее последнему, вполне может быть признан подрядчиком.

То есть, с точки зрения ГК РФ, участника долевого строительства можно признать заказчиком, а застройщика многоквартирного жилого дома — подрядчиком, независимо от того, своими силами он будет возводить этот дом (и данную квартиру), либо привлечет соисполнителей (субподрядчиков). Право на привлечение субподрядчиков (даже без уведомления заказчика) прямо предусмотрено ст. 706 ГК РФ. Точнее, застройщика надлежит признать генеральным подрядчиком.

Тем более, что дольщик (как и любой другой заказчик), после приема квартиры, регистрирует возникновение на нее права собственности.

То, что согласно, как Закону № 214-ФЗ, так и упомянутому выше п. 14 ст. 1 ГСК РФ, права на земельный участок, вплоть до передачи квартир дольщикам, принадлежат застройщику, ГК РФ не противоречат. Единственное различие, которое я нашел: в заключаемом договоре подряда инициатива и пальма первенства за заказчиком. Он под свои условия находит генподрядчика.

В ДУДС наоборот. Генподрядчик (застройщик) начинает возводить объект недвижимости (или готовиться к его возведению) и только после этого приступает к поиску заказчиков (дольщиков). Да, и второе различие. В ДУДС на одного генподрядчика (застройщика) будет приходиться достаточно много заказчиков (дольщиков).

И два самых интересных ответа, которые мне давали на заданный вопрос:

1. Да всем!

2. У подрядчика цель заключения договора — получение прибыли, то есть коммерческая а у застройщика же основная цель — передача квартир дольщикам, то есть — социальная*.

*Утром мажу бутерброд,

Сразу мысль — а как народ?

Незадолго до вступления в силу Закона № 214-ФЗ (с 01.01.2005) в п. 3 ст. 149 НК РФ был внесен подп. 22, согласно которому реализация жилых домов, квартир, и долей в них освобождалась от НДС.

И если бы чиновники согласились тогда с тем, что передача квартиры по ДУДС является ее реализацией, то никаких проблем с бухгалтерским и налоговым учетом у застройщика, что на стадии возведения дома, при передаче квартир, равно как и нежилых помещений, дольщикам, не было бы и тогда, и вплоть до настоящего времени.

Мы в это время предлагали следующую схему.

Застройщик (в бухгалтерском и налоговом учете — генеральный подрядчик) возводит жилой дом. Источники финансирования: — собственные средства, банковские кредиты, средства дольщиков. Фактически полученные средства дольщиков отражаются, как предварительная оплата.

Все затраты по возведению дома он собирает на счете 20 «Основное производство», где имеет возможность определить себестоимость каждого объекта долевого строительства, равно как и тех объектов, на которые не заключены договоры. Такие помещения застройщик, после завершения строительства, оформит себе в собственность, как готовую продукцию, и будет продавать по договорам купли-продажи.Передача квартир (жилых помещений) про ДУДС не облагается НДС, передача нежилых — облагается.

И дальнейшие изменения в Закон № 214-ФЗ, а их было немало, и, вероятно, будут еще, на предложенную схему никак не влияли, и повлиять не могут.

Но такая, слишком простая и понятная всем схема, чиновникам почему-то не понравилась: — Нет трудностей, которые требуется героически преодолевать.

Еще до вступления указанного подп. 22 п. 3 ст. 149 НК РФ ФНС России, согласовав свое мнение с Минфином, опубликовало письмо от 09.12.2004 № 03-1-08/2467/[email protected]

В нем было прямо указано, что освобождение от НДС касается только договоров купли-продажи квартир, или жилых домов, при которых регистрируется переход уже имеющегося права собственности от старого владельца новому. На строительство новых квартир, на которые у новосела возникает право собственности, данная льгота не распространяется.

— Почему?

— А мы так видим.

Так что с 01.05.2005, когда вступил в силу Закон № 214-ФЗ, и застройщики стали обязаны привлекать деньги граждан только по договорам долевого участия, выяснилось, что дарованная законодателями льгота, что, по мнению ее авторов, должна была удешевить цены на новые квартиры, стараниями высокопоставленных чиновников финансовых ведомств, не срабатывает.

И, исходя из древнего постулата, что начальник всегда прав, либо вы просто неправильно поняли его мудрые указания, уже Минфин России (письмо Минфина России от 12.07.2005 № 03-04-01/82, доведенное до сведения налоговых органов письмом ФНС России от 02.08.2005 № ММ-6-03/632) предложил очень хитрозаверченную схему учета.

Авторы сего опуса, прочитав ст. 5 Закона № 214-ФЗ, где было дано определение цены договора участия в долевом строительстве, пришли к очень интересному выводу. Точнее, сказали новое слово в налогообложении!

Сначала напомним, что застройщик, получивший разрешение на строительство многоквартирного жилого дома до 01.07.2018, имел право в заключенном с дольщиком договоре указать цену квартиры, как сумму денежных средств на возмещение затрат на ее строительство плюс стоимость услуг застройщика. Эта фраза была исключена из п. 1 ст. 5 Закона № 214-ФЗ Федеральным законом от 29.07.2017 № 218-ФЗ для договоров, заключенных после 01.07.2018.

Формулировка довольно невнятная и чисто теоретическая, так как определить на стадии заключения договора, сколько с застройщика затребуют непосредственные участники строительства (начиная с изыскателей, и заканчивая субподрядчиками) — довольно затруднительно. Тем более что она почти дословно списана с п. 2 ст. 709 ГК РФ, согласно которому цена в договоре подряда включает компенсацию издержек подрядчика и причитающееся ему вознаграждение.

Так вот, в вышеуказанном письме были сделаны совершенно потрясающие выводы (почему авторы его не стали таким же образом трактовать и налогообложение обычного подрядчика — не совсем понятно).

Застройщиков было велено разделить на две категории:

Первая— это те организации, которые имеют у себя в штате строительные подразделения и принимают непосредственное участие в возведении дома.

Вторая— так называемые «чистые» застройщики, которые занимаются только поиском дольщиков, заключением с ними ДУДС и получением от них денег. Дом возводят уже другие специализированные фирмы, нанятые этим «чистым» застройщиком.

Первая категория застройщиков (выполняющих какие-либо работы по строительству дома), таким образом, выполняет работы по договору подряда, то есть они ведут учет по схеме предложенной нами выше, за исключением того, что цена договора включает в себя НДС.

А вот вторая категория, получается, выступает кем-то вроде агента, заключившего договор с дольщиком по модели договора комиссии.

Но что надзорные государственные (муниципальные) органы, что участники долевого строительства разницы между этими двумя категориями застройщиков не видят, и увидеть даже в теории не могут.

Земельные участок под строительство (вне зависимости от того, чьи сотрудники будут там работать) приобретается в собственность или берется в аренду толькозастройщиком. Разрешение на строительство на свое имя может получить тоже только он. Точно также он потом получает и разрешение на ввод. Договор с дольщиком, равно как и приемопередаточный акт потом подписывает только представитель застройщика.

Да, в проектной декларации (ст. 19 Закона № 214-ФЗ), с которой имеет право ознакомиться будущий участник долевого строительства, должны быть указаны все организации, принимающие участие в строительстве дома. Но то, что застройщик будет там указан, допустим, как генеральный подрядчик, либо, по законодательству, таковое ему не разрешено (нет в штате необходимых специалистов), ни на условия договора, ни, по большому счету на стоимость 1 кв. м. в будущей квартире (то есть на цену договора), не повлияет, и повлиять никак не может.

Ан нет. Как в том древнем армейском анекдоте: Товарищи солдаты — будете грузить люминий. А кому не нравится люминий, будет грузить чугуний.

Так учет и налогообложение для этих двух категорий было предложено вести следующим образом.

Для первой (которые и сами строят).Сумма средств, получаемых застройщиком от дольщиков, должна быть учтена, как предоплата, независимо от того, заключен договор на квартиру, или нежилое помещение. Из нее (на дату поступления) должен быть исчислен НДС. Далее, при завершении строительства, передача квартиры дольщику должна быть признана реализацией СМР по ее возведению, что не освобождено от налога на добавленную стоимость.

Для второй категории (то бишь «чистых» застройщиков). Поступление денег от застройщиков необходимо разделить на две части — полученных в порядке возмещения затрат на строительство (которые НДС не облагаются), и на оплату так называемых «услуг» застройщика, которые попадали под НДС.

Вот в этом письме и было впервые упомянуто понятие «услуги застройщика», определения которого до сих пор ни в одном законодательном акте Российской Федерации не содержится.

Но достаточно было письма, подписанного заместителем министра финансов и согласованного с заместителем начальника федеральной налоговой службы, для того, чтобы ввести новый термин в практику бухгалтерского учета и налогообложения, не утруждая себя ни изменениями в законодательные акты, ни в нормативно-правовые акты*.

*Император Николай I в свое время мудро заметил: — Государством управляю не я, а три сотни начальников департаментов.

На стадии возведения дома и получении денег от дольщиков, опять-таки руководствуясь только невнятными и зачастую противоречивыми разъяснениями Минфина России, большинство застройщиков, по умолчанию, НДС не начисляли вообще. Либо производили таковое, если сего требовали местные налоговики, исходя из какого-нибудь норматива, допустим, предварительной оплатой, а не целевым финансированием (подп. 14 п. 21 ст. 270 НК РФ) признавали 5% (или 7%) от суммы поступивших от дольщика средств. Из этой суммы и вытаскивали НДС.

На стадии передачи квартиры дольщику «услугами застройщика», по аналогии с доходом агента (комиссионера), признавали, и признают до сих пор фактическую разницу между суммой затрат (предъявленных генеральным подрядчиком напрямую, либо через технического заказчика) на возведение дома, в том числе и конкретной квартиры, и суммой средств, полученных от дольщика. До 30.09.2010 она включала в себя и налог на добавленную стоимость. После этой даты (с 01.10.2010 — в силу вступил подп. 23.1 п. 3 ст. 149 НК РФ, согласно которому освободили от НДС услуги застройщика на основании заключенного ДУДС (кроме услуг застройщика, оказываемых при строительстве объектов производственного назначения).

Однако по-прежнему этому термину не дано разъяснение ни в НК РФ, ни в других законодательных актах, ни в судебных решениях.

Средства, поступающие в оплату затрат на возведение дома, руководствуясь подп. 14 п. 1 ст. 251 НК РФ, предложено считать целевым финансированием. Действительно, поступившие от дольщиков средства, считать ли их предварительной оплатой, либо целевым финансированием, ни в коем случае нельзя признать доходом (выручкой) ни в регистрах бухгалтерского учета, ни для целей налогообложения. Договор еще не исполнен, квартира дольщику не передана. И не исключено, что дольщик расторгнет договор, и застройщик будет обязан вернуть ему полученные ранее средства.

Но из этого чиновники сделали вывод*, что средства, которые застройщик потратит на оплату работ и услуг других организаций, непосредственно занимающихся возведением квартиры (точнее, дома, в котором расположена эта квартира) при расчете прибыли застройщика не учитываются.

*Писем таких ну очень много, поэтому давать ссылку на них здесь не будем.

Далее в обязательном порядке следует упомянуть письмо Минфина РФ от 18.05.2006 № 07-05-03/02.

Оно касалось порядка отражения в регистрах бухгалтерского учета затрат на возведение объекта недвижимости. В нем было предложено эти затраты собирать на балансовом счете 08 «Вложения во внеоборотные активы», причем независимо от того, для каких целей этот объект изначально возводится.

В какой-то части с этим письмом мы согласны.

Допустим, что на возводимый объект застройщик изначально намеревается, после завершения строительства, зарегистрировать возникновение права собственности и предполагает его дальнейшую эксплуатацию или сдачу в аренду. То есть эта недвижимость у застройщика в результате будет признана объектом основных средств. Отражение затрат по строительству на счете 08 в этом случае абсолютно правомерно и никаких вопросов и претензий не вызывает.

Предположим, что уже на стадии строительства объекта было принято решение часть объекта (не «за спасибо», разумеется, а за какую-то сумму средств), передать другому лицу. Такой договор, вплоть до 2011 года каждый застройщик именовал, как ему заблагорассудится. В ходу были: инвестиционные договоры, договоры совместной деятельности, договоры совместного строительства, и т. д., и т. п., и пр.

Но Пленум ВАС РФ в своём постановлении от 11.07.2011 № 54 обоснованно отметил, что в подавляющем большинстве речь идет о заключении договора о купле-продаже недвижимости, которая будет построена в будущем.

И застройщик, после того, как закончит возведение объекта, получит разрешение на ввод объекта в эксплуатацию и зарегистрирует на него возникновение права собственности, передаст на него (чаще всего — на его часть) это право другому лицу. А лицо это (соинвестор, участник совместного строительства и пр.) все или большую часть денег, заплатило заранее.

Следовательно, уже на стадии стойки будет известно, что какая-то часть объекта возводится не для себя (как ОС), а для другого лица. То есть мы имеем дело с изготовлением пусть и недвижимости, но готовой продукции. В регистрах бухгалтерского учета затраты на изготовление готовой продукции (оборотного актива) учитываются на балансовом счете 20, а сама продукция, ожидающая продажу — на счете 43. Но обычно такое решение — продажа части здания другому лицу — принимается уже после того, как стройка начата. И бухгалтерия застройщика абсолютно правильно ведет учет всех затрат на счете 08. Изменять после этого учет затрат, тем более, что обычно еще точно неизвестно, какая именно конкретная часть построенного объекта будет продаваться, смысла нет. Поэтому застройщик абсолютно логично продолжает вести учете затрат на 08 счете.

И вот после того, как строительство завершится и застройщик (уже продавец) окончательно решит, какую именно часть объекта он передаст (а точнее, продаст) соинвестору (то есть продавцу), и будет сделана указанная в письме проводка:

Дебет счета 43 Кредит счета 08*.

*Данная запись, хотя и не предусмотрена Инструкцией по применению плана счетов, и царапает взгляд мало-мальски квалифицированного бухгалтера, в описанной ситуации имеет право на существование.

В этой части к действительным авторам письма у нас претензий нет.

Но вот дальше начинаются полные непонятки.

Если застройщик возводит (или хотя бы планирует возвести) многоквартирный жилой дом и заключать при этом договоры участия в долевом строительстве, то ни одного квадратного метра площади в этом доме за собой оставлять он не намеревается. Недвижимого объекта основных средств в этом доме у него не будет. То есть мы имеем процесс изготовления оборотных активов, изначально предназначенных для возмездной передачи другим лицам.

Однако и в этом случае авторы данного письма предлагают вести учет этих затрат на балансовом счете 08 «Вложения во внеоборотные активы».

— Почему?

— Внятного ответа ни от кого до сих пор не получено.

У меня только возникли подозрения, что действительные авторы письма взяли за основу еще старые советские рекомендации, по которым все жилые дома находились в собственности либо горисполкомов, либо промышленных предприятий, как основные средства непроизводственного назначения. Затраты на их строительство тогда учитывались на счете 08.

Времена эти давно прошли, а рекомендации, получается, применяются.

Тем более, что в начале письма идет отсылка к Положению по бухгалтерскому учету долгосрочных инвестиций, утвержденным письмом Минфина от 30.12.1993 № 160.

Но сразу хотелось бы отметить, что данное Положение (утвержденное письмом, а не приказом Минфина России, и даже не подававшееся на регистрацию в Минюст России), нормативно-правовым актом признано быть не может. Это во-первых.

Во-вторых, это Положение касается учета долгосрочных инвестиций, то есть внеоборотных активов длительного пользования (свыше одного года), не предназначенных для продажи (п. 1.2 Данного Положения).

Таким образом, применять его, как руководство по учету затрат на создание оборотных активов — как минимум не совсем корректно.

Но, тем не менее, руководствуясь вышеуказанными письмами Федеральная служба по финансовым рынками России своим приказом от 30.11.2006 № 06-137/пз-н утвердила Инструкцию о порядке расчета нормативов оценки финансовой устойчивости деятельности застройщика, в которой обязализастройщиков многоквартирных жилых домов (которые у них ну никак не будут числиться основными средствами) отражать затраты, предъявленные непосредственными участниками строительство толькона счете 08.

Таким образом ФСФР России своим нормативно-правовым актом, не имея на то полномочий, обязала организации составлять бухгалтерскую отчетность по своим требованиям. При этом данные требования (отражение затрат по созданию оборотных активов в составе внеоборотных активов) противоречило действующему в то время Федеральному закону от 21.11.1996 № 129-ФЗ «О бухгалтерском учете»*, так и ныне действующим положениям по бухгалтерскому учету*.

*В бухгалтерском учете организаций текущие затраты на производство продукции и капитальные вложения учитываются раздельно (п. 6 ст. 8 Закона № 129-ФЗ)

**Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденное Приказом Минфина России от 29.07.98 № 34н

Положение по бухгалтерскому учету Учет материально-производственных запасов» ПБУ 5/01, утвержденное Приказом Минфина России от 09.06.2001 № 44н

Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденное Приказом Минфина России от 30.03.2001 № 26н.

Также, в 2022 году, при внесении очередных изменений в Постановление Правительства РФ от 26.12.2011 № 1137, которым утверждены формы и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость, застройщика многоквартирных жилых домов в части оформления и заполнения счетов-фактур, книги продаж, книги покупок, журнала учета полученных и выставленных счетов-фактур, приравняли к агенту, комиссионеру, экспедитору.

Хотя, еще раз повторим, ни из одного законодательного акта такого однозначного вывода сделать нельзя.

Таким образом, сложившаяся система учета затрат на строительство многоквартирных жилых домов, построенная в первую очередь, на письмах высокопоставленных чиновников, большей частью противоречит как действующему законодательству, так и нормативно-правовым актам. Однако, худо-бедно, до последнего времени она работала.

И, относительно недавно, грамотные юристы застройщиков, воспользовавшись неоднозначными формулировками Закона № 214-ФЗ и подп. 23.1 п. 3 ст. 149 НК РФ, обратили их в свою пользу.

Еще раз напомним, что от НДС освобождаются услуги застройщика при передаче дольщикам объектов долевого строительства, за исключением объектов производственного назначения.

К таковым, как также упомянуто в указанном подпункте, относятся объекты, предназначенные для использования в производстве товаров (выполнении работ, оказании услуг).

В современных многоквартирных домах первые этажи (их еще называют цокольными) чаще всего являются нежилыми. Они после завершения строительства отдаются под небольшие магазинчики, офисы, салоны красоты и пр.

Однако сам многоквартирный дом (как здание в целом) является объектом непроизводственного (жилого) назначения, независимо от наличия либо отсутствия в нем нежилых помещений. Таким образом, объекты производственного назначения в многоквартирном жилом доме находиться не могут. Следовательно, при передаче таких нежилых помещений услуги застройщика также не облагаются налогом на добавленную стоимость. К такому выводу пришел и ВС РФ (Определение от 21.09.2016 № 302-КГ16-11410 по делу N А78-10467/2015, доведенное до сведения налоговых органов письмом ФНС России от 23.12.2016 № СА-4-7/[email protected]).

Позже Минфин России (письмо от 24.04.2019 № 03-07-11/30014) с этим также согласился.

А что говорит судебная практика?

В гражданских процессах ссылка на Постановление № 54 «срабатывает» безоговорочно. А вот в налоговом споре автор с удивлением обнаружила противоположное. В постановлении Четвертого арбитражного апелляционного суда от 11 июля 2013 г. по делу № А78-10830/2012 «черным по белому» написано, что отношения, складывающиеся между застройщиком и дольщиками, не подпадают под правовое регулирование главы 30 Гражданского кодекса и не могут быть квалифицированы как отношения по договору купли-продажи. Судьям по старинке ближе идея об инвестиционной природе договоров долевого участия. Впрочем, налогоплательщику это «сыграло на руку».

Остается добавить, что вышеупомянутые письма от 7 июля 2009 г. № 03-07-10/10 и от от 26 октября 2011 г. № 03-07-10/17 содержат обнадеживающую «оговорку о лояльности». Она звучит стандартным образом: сообщаем, что настоящее письмо не содержит правовых норм или общих правил, конкретизирующих нормативные предписания, а направляемое мнение не препятствует руководствоваться нормами законодательства о налогах и сборах в понимании, отличающемся от трактовки, изложенной письме.

Долевое строительство бухгалтерский учет – основные моменты

Под понятием «долевого строительства»

понимается форма инвестиционной деятельности в сфере строительства, при осуществлении которой застройщик (в лице инвестиционной или строительной компании) планирует строительство объектов недвижимости (объектов долевого строительства) и для этих целей занимается привлечением денежных средств организаций и физических лиц (дольщиков, участников долевого строительства). Завершенный строительный объект, согласно договору долевого участия, после ввода его в эксплуатацию переходит в собственность дольщиков.

Прежде чем погружаться в указания относительно ведения бухгалтерского учета, следует обратить внимание на текст Постановления Пленума ВАС РФ от 11.07.2011 № 54. В нем содержатся некоторые выводы, которые помогут понять обоснованность требований относительно отражений записей о хозяйственных операциях у застройщика. В Постановлении говорится о том, что любой договор (в т.ч. договора участия в долевом строительстве), имеющий отношение к инвестициям в сфере строительства, при которых планируется передача инвестору профинансированной им доли в недвижимости, не может быть рассмотрен как отдельный вид соглашений. Необходимо отталкиваться от понятий, предусмотренных Гражданским кодексом РФ.

Так, договор участия в долевом строительстве близок по своей сути к упомянутым в ГК РФ договорам купли-продажи будущей вещи. Исходя из этого заявления, рассматриваемый нами

договор будет рассматриваться как особый договор купли-продажи с индивидуальным порядком оформления права собственности – напрямую к покупателю, без участия продавца-застройщика.

Правила исчисления налога на прибыль не меняются

Налог на прибыль застройщик исчисляет, опираясь на нормы о целевом финансировании. Средства дольщиков, аккумулированные на счетах застройщика, считаются целевым финансированием вне зависимости от того, каким способом застройщик возводит дом (подп. 14 п. 1 ст. 251 НК РФ). Само собой, суммы НДС, относящиеся к расчетам с бюджетом, при определении налоговой базы по налогу на прибыль во внимание не принимаются. Упростим себе задачу, считая, что дом не содержит нежилых помещений.

Налогообложение прибыли застройщика законодатель регламентировал исчерпывающим образом. Поэтому необходимость в каких бы то ни было дополнительных интерпретациях сделок застройщика отсутствует (п. 6 ст. 3 НК РФ). То есть привлекать Постановление № 54 на этапе исчисления налога на прибыль причин не имеется.

Важно

Средства дольщиков, аккумулированные на счетах застройщика, считаются целевым финансированием вне зависимости от того, каким способом застройщик возводит дом (подп. 14 п. 1 ст. 251 НК РФ).

Подчеркнем еще раз: застройщик не перестает оставаться таковым, если он осуществляет строительство своими силами (п. 1 ст. 11 НК РФ). Определений застройщика Налоговый кодекс не содержит, поэтому нужно исходить из формулировки Закона № 214-ФЗ (п. 1 ст. 2).

В итоге все застройщики формируют налоговую базу по единой схеме. Экономической выгодой (ст. 41 НК РФ) застройщика является вознаграждение, оговоренное в договоре с дольщиком, а также экономия средств дольщиков при осуществлении расходов на строительство, предусмотренных проектной документацией (п. 1 ст. 18 Закона 214-ФЗ).

Эта позиция целиком поддержана упомянутым ранее письмом от 26 октября 2011 г. № 03-07-10/17.

Долевое строительство бухгалтерский учет

Законодательная база и практика отражения на счетах бухгалтерского учета операций, связанных с долевым строительством, в настоящий момент отработана не в полной мере. Бухгалтера организаций, являющихся заказчиками при долевом строительстве, зачастую испытывают затруднения в отражении соответствующих хозяйственных операций в бухучете.

Итак, как уже стало понятно, договор долевого участия в строительстве объекта является разновидностью договоров купли-продажи. Тогда можно утверждать, что передача введенных в эксплуатацию объектов дольщика является операцией по реализации готового жилого помещения (строительной продукции). Но здесь не обнаруживается факта перехода права собственности от продавца к покупателю, а значит, операцию по продаже нельзя отрыть на счетах реализации застройщика (п. 12 ПБУ 9/99).

Тогда бухгалтерами было решено отражать операции по продаже готовой продукции (домов, квартир, машино-мест, нежилых помещений), поскольку можно предположить, что специальные условия могут быть предусмотрены Законом № 214-ФЗ.

Важно!

По итогам проводки не определяется экономия средств дольщиков, потому что стоимость договора (не учитывая вознаграждение застройщика) отражается в полном объеме как выручка от продажи завершенного объекта строительства.

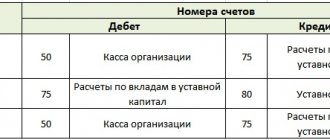

| Операция | ДЕБЕТ | КРЕДИТ |

| Отражение денежных средств участников долевого строительства (дольщиков) | 51 | 76 |

| Учет расходов на строительство | 20 | 60 |

| Отражение НДС, предъявленного подрядчиками и поставщиками | 19 | 60 |

| Формирование себестоимости готовой строительной продукции (квартиры, машино-места, нежилого помещения) | 43 | 20 (19) |

| Отражение оборотов по продаже строительных объектов в размере всего объема поступивших от дольщиков денежных средств | 76 | 90 |

| Списание проданной готовой строительной продукции | 90 | 43 |

Нецелевое расходование средств

Поднимем еще один животрепещущий вопрос – об определении экономии застройщика.

Бытует мнение, что затраты на содержание застройщика, включенные в сводный сметный расчет, являются целевым расходованием средств дольщиков. Однако эту точку зрения опровергает письмо Минфина России от 22 июля 2011 г. № 03-11-06/2/109. В нем сообщается, что застройщики должны учитывать экономию затрат на строительство объектов недвижимости в виде разницы между договорной стоимостью объектов и фактическими затратами по строительству данных объектов, не включающими в себя расходы на содержание службы застройщика.

Проблема финансирования еще более обостряется, когда застройщик ведет строительство своими силами. Грубо говоря, при этом к затратам на службу застройщика добавляются затраты на содержание генподрядчика. Но Минфин России остается непреклонным (письмо от 19 марта 2013 г. № 03-11-06/2/8421).

По мнению автора, споры с контролирующими органами на эту тему перспектив не имеет. Руководствоваться следует исключительно законодательством. А в подпункте 1 пункта 1 статьи 18 Закона № 214-ФЗ с полной определенностью сказано, что денежные средства дольщиков подлежат использованию застройщиком только для строительства в соответствии с проектной документацией. Определение проектной документации содержит пункт 2 статьи 48 Градостроительного кодекса. Она определяет архитектурные, функционально-технологические, конструктивные и инженерно-технические решения для обеспечения строительства.

Как видно, организационные и административные мероприятия в проектной документации не предусмотрены. Следовательно, оплачивать расходы административно-управленческого характера из средств дольщиков неправомерно. На эти цели можно направлять лишь суммы вознаграждения, выделенные в цене договора (п. 2 ст. 18 Закона № 214-ФЗ).

Перспективы

Немногочисленные налоговые споры вокруг НДС показывают, что инспекторы понимают Постановление № 54 по-своему, сосредоточившись на создании недвижимости (п. 2 ст. 455 ГК РФ). В этой связи они настаивают на подрядной схеме деятельности застройщика, что позволяет им ссылаться на соответствующие письма Минфина России. Такой спор представлен в постановлении ФАС Уральского округа от 17 мая 2013 г. № Ф09-3499/13. Однако налоговый орган проиграл, поскольку арбитры классифицировали деятельность застройщика как инвестиционную. По мнению автора, неправы как истец, так и арбитры. Последние Постановление № 54 попросту проигнорировали.

Подведем итоги. Запретных тем для обсуждения не существует. Главное – это корректная аргументация профессиональных суждений. И нелишне помнить, что все неустранимые сомнения толкуются в пользу налогоплательщика (п. 7 ст. 3 НК РФ).

Налоговых споров, в которых бы на Постановление № 54 ссылались налогоплательщики, автор не обнаружила. Видимо, это объясняется тем, что суды все еще признают инвестиционные отношения в строительстве самостоятельной деятельностью.

Елена Диркова,

директор ООО «Инкубатор для бухгалтера», для журнала «Практическая бухгалтерия»

Бератор НДС от А до Я

Вся необходимая информация для удобной и комфортной работы. рассмотрены абсолютно все вопросы: порядок расчета и уплаты НДС, отражение в учете, отчетность, проверки и т.д. Узнайте больше >>