Главная/Торговля/НДС на товар

Определенный перечень товаров не облагается НДС – это довольно широкий список медицинских и других товаров, обложение которых дополнительными налогами нецелесообразно. Кроме того, существуют специфические виды деятельности, меры поддержки бизнеса, также подразумевающие освобождение от налога или минимизацию ставки. Ситуация вокруг НДС признается специалистами неоднозначной, а сам налог – сложным в исчислении и учете, что не исключает, а скорее подчеркивает необходимость его детального изучения.

Что такое НДС?

НДС (Налог на добавленную стоимость) представляет собой налог косвенного типа, которым облагается широкий перечень услуг и товаров. Его высчитывают в пользу бюджета страны из надбавочной стоимости. Конечный покупатель выплачивает налог со всей стоимости приобретения, однако поступление средств начинается ранее, так как высчет происходит еще на этапе производства, будучи добавленным к стоимости сырья и работ по созданию, уплачивается он на всех стадиях.

Внимание

Российское законодательство предполагает ставку НДС в 18 %, также существует льготная ставка 10 % и возможность освобождения от уплаты полностью.

НДС может напомнить налог с продаж либо с оборота, он также добавляется к стоимости товаров. Но в отличии от упомянутого, в ситуации, когда покупатель платит НДС, то есть, покупает товары, в стоимость которых включен налог, продавец имеет возможность вычесть из этой суммы, которая была уплачена покупателем, ту сумму, которая была выплачена в качестве того же налога при покупке товаров или сырья (или использовании услуг) у поставщика . То есть, налог на практике оказывается косвенным, и его платят именно конечные потребители. В платежных же бумагах НДС на товар проходит отдельной строкой. Данная система была разработана вовсе не случайно, и её использование позволяет добиваться сразу нескольких целей:

- Уплата налога распределяется в рамках стадий процессов производства и коммерции, что снимает каскадный эффект, многократное взимание. Это исключает переплаты по НДС, которые могли бы быть очень существенными.

- Налог уплачивается несколькими плательщиками, обязанность распределяется. Уклонение от НДС на товар простыми методами невозможно, выплата все равно поступит в бюджет – если один из участников процесса уклонится от него, он все равно будет снят на последующих этапах.

- В рамках современной экономической ситуации он снимает национальные налоги при экспорте, позволяя получать косвенный налог.

Какой товар не облагается НДС?

Существует ряд категорий и направлений товаров, которые не облагаются НДС. Это в первую очередь сферы социальной направленности, а также социально значимые товары, которые не должны оказываться в рамках обычной рыночной конкуренции по причине того, что это отразится на тех или иных слоях населения. Также данный налог не актуален для ряда направлений бизнеса, для сектора, который требует развития и поддержки. Посредством обложения товаров НДС реализуется программа импортозамещения, позволяя вытеснять с рынка зарубежных производителей, обеспечивая место для собственных. Переходя к конкретике, стоит перечислить следующие товары, которые освобождаются от уплаты в рамках товаров и услуг, предоставляемых ими:

- Продукты питания и сопутствующие товары.

- Питание медицинских, учебных заведений, непосредственных производителей.

- Марки, открытки с марками, конверты для почты.

- Металлолом и металлоотходы, руды, ценные металлы и их концентраты.

- Любые товары в duty free.

- Алмазы, не прошедшие обработку.

- Драгоценные монеты, которые не принимаются для оплаты.

- Товары медицинского назначения согласно существующему перечню.

- Товары для безвозмездной помощи.

- Религиозные товары и литература.

Какой товар не облагается НДС при ввозе?

Налог необходимо уплачивать и при ввозе продукции на территорию страны для коммерческих целей. В этом секторе также имеются категории, освобожденные от уплаты, и полный их перечень можно увидеть в ст. 150 НК РФ. В качестве примера освобожденных от уплаты товаров можно привести технологическое оборудование, запчасти, которые не производятся в России даже в рамках аналогов. Также полностью освобождены от НДС товары при ввозе:

- Лекарства, не имеющие аналогов, материалы для их производства.

- Расходники для научных целей, не имеющие отечественных аналогов.

- Жизненно важные медицинские товары.

- Любые культурные ценности.

- Племенные с\х животные, эмбрионы.

- Вещи в рамках безвозмездной помощи.

- Морепродукты, добытые отечественными компаниями.

- Валюта, ценные бумаги – за исключением цели коллекционирования.

- Необработанные алмазы.

- Объекты космической деятельности.

- Печатная продукция по обмену между музеями, библиотеками.

- Товары производства российских компаний, работающих за рубежом.

- Суда для регистрации в России.

Перечень товаров, работ и услуг, освобождаемых от НДС

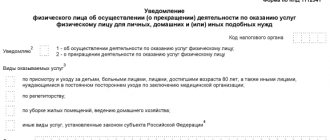

В законе перечень услуг, освобожденных от НДС, рассредоточен и содержится в п. 2 и 3 ст. 149 Налогового кодекса РФ. В частности, из общего списка можно выделить следующие основные услуги, которые не облагаются налогом:

• медицинские услуги, оказываемые медорганизациями и учреждениями, врачами, занимающимися частной медицинской практикой. Перечень таких услуг приведен в пп. 2 п. 2 ст. 149 Налогового кодекса РФ;

• услуги по уходу за больными, инвалидами и престарелыми, предоставляемые государственными и муниципальными учреждениями социальной защиты;

• содержание детей в дошкольных учреждениях, проведение занятий с несовершеннолетними детьми в кружках, секциях и студиях;

• услуги по сохранению, комплектованию и использованию архивов, оказываемые архивными учреждениями и организациями;

• перевозка пассажиров городским пассажирским транспортом общего пользования (за исключением такси, в том числе маршрутного), осуществляемая по единым тарифам с предоставлением всех льгот на проезд, утвержденных в установленном порядке.

• ритуальные услуги;

• предоставление в пользование жилых помещений в жилищном фонде всех форм собственности;

• услуги депозитариев (МВФ, МБРР, МАР), при этом Центробанк России выступает депозитарием в рублях. Кроме того, не облагаются услуги, связанные с ценными бумагами, оказываемые специализированными организациями на основе лицензий;

• образовательные услуги, которые оказывают некоммерческие организации. Льгота распространяется на услуги по продаже основных и дополнительных образовательных программ, указанных в лицензии;

• услуги, связанные с социальным обслуживанием несовершеннолетних детей, граждан пожилого возраста, инвалидов, безнадзорных детей;

• услуги по сохранению объекта культурного наследия народов Российской Федерации, включенного в единый государственный реестр. В список включают памятники истории и культуры;

• услуги в рамках арбитража, оплачиваемые через некоммерческую организацию, подразделением которой является это постоянно действующее арбитражное учреждение;

• услуги, оказываемые уполномоченными на то органами, за которые взимается государственная пошлина. В том числе услуги по аттестации операторов для техосмотра ТС, услуги техосмотра;

• услуги организаций культуры, в том числе театров, кинотеатров, концертных залов, клубов, зоопарков, музеев, парков культуры и отдыха. В частности, прокат аудио- и видеоносителей, изготовление копий с печатной продукции, экспонатов и документов таких организаций, звукозапись театрально-зрелищных мероприятий и другие подобные услуги. Полный список приведен в пп. 20 п. 2 ст. 149 Налогового кодекса РФ;

• аэронавигационное обслуживание полетов воздушных судов. Такие услуги освобождаются от НДС, если их оказывают лица, имеющие соответствующий сертификат Росавиации;

• услуги аптечных организаций по изготовлению лекарственных средств, а также по изготовлению или ремонту очковой оптики, по ремонту слуховых аппаратов и протезно-ортопедических изделий, перечисленных в пункте 1 данного перечня, услуги по оказанию протезно-ортопедической помощи;

• организация и проведение азартных игр;

• доверительное управление средствами пенсионных накоплений;

• реализация иностранными лицами прав на проведение чемпионата мира FIA «Формула-1;

• техобслуживание морских судов и судов смешанного (река – море) плавания, оказываемые иностранным лицам, не состоящим на учете в налоговых органах в качестве налогоплательщиков;

• услуги региональных операторов по обращению с твердыми коммунальными отходами. Льгота действует, если стоимость услуг соответствует предельным единым тарифам, которые утверждены уполномоченными региональными органами власти;

• услуги, связанные с обслуживанием банковских карт;

• услуги по страхованию, сострахованию и перестрахованию, а также услуги по негосударственному пенсионному обеспечению негосударственными пенсионными фондами;

• услуги, оказываемые коллегиями адвокатов, адвокатскими бюро, адвокатскими палатами субъектов Российской Федерации или Федеральной палатой адвокатов своим членам в связи с осуществлением ими профессиональной работы;

• услуги санаторно-курортных, оздоровительных организаций и организаций отдыха, организаций отдыха и оздоровления детей, в том числе детских оздоровительных лагерей, расположенных на территории Российской Федерации, зафиксированные в бланках строгой отчетности;

• услуги по предоставлению эфирного времени, оказанные безвозмездно в соответствии с законодательством Российской Федерации о выборах и референдумах;

• коммунальные услуги, предоставленные управляющими организациями, товариществами собственников жилья, жилищно-строительными, жилищными или иными специализированными потребительскими кооперативами;

• производство и распространение социальной рекламы, оказываемые безвозмездно в соответствии с законодательством Российской Федерации о рекламе;

• услуги участников договора инвестиционного товарищества — управляющих товарищей по ведению общих дел;

• услуги налогового агента при реализации, сдаче в аренду государственного имущества, не закрепленного за государственными предприятиями и учреждениями, составляющего государственную казну Российской Федерации;

• услуги общественного питания через рестораны, кафе, бары, предприятия быстрого обслуживания, буфеты, кафетерии, столовые, закусочные, отделы кулинарии при указанных объектах и иные аналогичные объекты общественного питания, а также услуги общественного питания вне объектов общественного питания по месту, выбранному заказчиком;

• услуги, оказываемые без взимания дополнительной платы, по ремонту и техническому обслуживанию товаров и бытовых приборов, в том числе медицинских товаров, в период гарантийного срока их эксплуатации, включая стоимость запасных частей и деталей к ним.

Обратите внимание, что количество не облагаемых налогом услуг часто меняется. Поэтому целесообразно регулярно проверять список на предмет наличия в нем новых пунктов, которые имеют отношение к деятельности организации.

Как рассчитать НДС на товар?

Для того, чтобы вычислить НДС на товар любой суммы, существует простая математическая формула.

НБ × Нст / 100

НБ — налоговая база, общая сумма, Нст – ставка, которая может приравниваться к 18 или к 10.

При необходимости подсчета НДС в том числе, чтобы выделить налог из итоговой суммы, используют следующие формулы:

С / 1,18 × 0,18 (или × 0,10)

С / 1,10— если ставка налога 10%,

С — общая сумма с НДС.

При подсчете суммы с НДС без предварительного вычисления налога применяют такую формулу:

С = НБ × 1,18 (или 1,10)

НБ — налоговая база, общая сумма без включения налога.

Облагаются НДС по ставке 10%

При импорте или реализации медицинских товаров работает льготная ставка 10% (пп. 4 п. 2 и п. 5 ст. 164 НК РФ). Коды медицинских товаров, которые можно ввозить и продавать по льготной ставке 10%, перечислены в постановлении Правительства РФ от 15.09.2008 N 688 (ред. от 20.03.2018). Постановление № 688 чиновники тоже корректируют практически ежегодно.

Вот виды товаров, облагаемые по 10% ставке:

- лекарственные средства для лечения и клинических исследований, в том числе фармацевтические субстанции, лечебные препараты, изготовленные аптеками;

- медицинские изделия кроме важнейших и жизненно необходимых медицинских изделий из Перечня №1042.

Кто освобождается от уплаты НДС?

Ст. 149 НК РФ подчеркивает, что от налогов освобождается не организация, а только определенные операции. Перечень действий, попадающих под освобождение, закрытый, и если работа компании связана с осуществлением перечисленных операций, то платить НДС ей не придется. К перечню видов деятельности, которые освобождаются от уплаты, необходимо отнести реализацию медицинских товаров отечественного и импортного происхождения, долей в капитале компании, ценных бумаг. Без НДС продают права на изобретения, образцы промышленного назначения, базы данных, ноу-хау, результаты интеллектуальной деятельности. Исключаются выплаты в рамках банковских операций.

ВАЖНО

Согласно ст. 149 НК РФ, есть определенные условия, которые позволят получить освобождение – лицензии, другие документы подтверждающего характера. Для того, чтобы реализовать освобождение, надо обеспечить соблюдение условий по ст. 149 НК, при этом отсылать налоговикам уведомление или оформлять освобождение не требуется.

По указанным в п. 3 ст. 149 НК РФ операциям всегда остается возможность отказа по п. 5 ст. 149 НК РФ, и такая мера может принести определенную выгоду, позволяя плательщику не вести учет раздельного порядка и применять налоговые вычеты.

Дополнительная информация

Чтобы получить возможность использования такого подхода, стоит обратиться до первого числа налогового периода и отказаться от освобождения НДС на товар, либо приостановить его. Для того, чтобы осуществить это, необходимо подать заявление в ИФНС. При этом отказаться можно как в отношении всех операций, так и по одной, нескольким, в этом плане открыты любые решения без исключений. Согласно закону, допускается отказ на год, меньшие сроки не рассматриваются.

Итоги

Виды товаров, не облагаемых НДС, указаны в пп. 2 и 3 ст.149 НК РФ. Те из них, которые имеют отношение к медицинскому оборудованию, медицинским изделиям, средствам реабилитации инвалидов, предметно расшифровываются в специальном постановлении Правительства РФ. По этим товарам, а также продуктам питания, производимым и потребляемым в медицинских и образовательных учреждениях, необложение НДС является обязательным. По иным товарам, перечисленным в ст. 149 НК РФ, возможен отказ от применения льготы. Для отказа потребуется направить в ИФНС специальное заявление.

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Пример расчета

Чтобы разобраться во всех тонкостях подсчета, стоит рассмотреть практический пример расчета НДС на товар. Допустим, некое предприятие реализует штучные стройматериалы, стоимость которых за единицу товара составляет 55 рублей, без включения в стоимость налога. Так как речь идет о стройматериалах, налог необходимо платить, ставка составит 18 процентов. Необходимо подсчитать НДС и общую стоимость партии при учете данного налога.

Для начал необходимо подсчитать общую стоимость товара без НДС, и если в партии имеется 100 000 шт. товара по 55 руб., то она составит 5 500 000 руб. Далее необходимо подсчитать НДС: 5 500 000 × 18/100 = 990 000 руб. Прибавив НДС к стоимости партии, можно получить сумму в 6 490 000 руб.

К сведению

В этом случае при заполнении документов необходимо указать, что без НДС товар стоит 5 500 000 руб., НДС 18% — 990 000 руб., с НДС — 6 490 000 руб. Этих данных будет вполне достаточно.

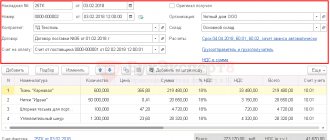

Регистрация СФ поставщика

Входящий НДС нельзя принять к вычету, даже если соблюдено правило 5%, т. к. материалы приобретены только для операций, не облагаемых НДС (п. 2 ст. 171 НК РФ, Письма Минфина РФ от 02.10.2017 N 03-07-11/63926, от 05.10.2017 N 03-07-11/65098).

БухЭксперт8 советует: независимо от того, что счет-фактура не регистрируется в Книге покупок, зарегистрировать ее в 1С на случай, если в будущем по данным материалам изменится Способ учета НДС.

Для регистрации входящего счета-фактуры от поставщика необходимо указать его номер и дату внизу формы документа Поступление (акт, накладная) и нажать кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление (акт, накладная).

- Код вида операции — «Получение товаров, работ, услуг».

Документ проводок по БУ и НУ не формирует.

Возможные ошибки при расчете

При расчете НДС на товар могут возникать разные ошибки, и наиболее распространенными из них являются следующие. Иногда применяется заниженная процентная ставка в ситуации, когда правомерно пользоваться основной. В других случаях не учитывается частичная оплата, которая уже была получена, или НДС начисляется с опозданием. При товарообменных сделках бывает так, что НДС вычитается без перечисления поставщику. Нередко налог начисляется ошибочно из-за неправильных счет-фактур.

Дополнительная информация

Учитывая важность налога на добавленную стоимость и серьезные штрафы при обнаружении нарушений в этом отношении целесообразно с должным вниманием относиться к правильности расчета, используя труд исключительно квалифицированных и компетентных специалистов, способных уверенно справляться с такими задачами.

Операции, необлагаемые налогом на добавленную стоимость

Существует еще один нюанс, который необходимо учесть при учете налога на добавленную стоимость. Это то, что не все операции производимые организацией или индивидуальным предпринимателем облагаются налогом:

- Передача имущества в целях инвестиционного вложения;

- Изъятие и арест имущества;

- Операции с российской и иностранной валютой;

- Государственные услуги;

- Передача имущества безвозмездно;

- Операции по продаже земельных участков и т.д.

Примечание: В случае, когда организации одновременно применяет в своей деятельно два типа операций, которые облагаются налогом и не облагаются, возникает необходимости вести раздельный учет по каждому типу операций. Та же ситуация складывается и с учетом входящего налога на добавленную стоимость на приобретенную продукцию.

Бухгалтерские проводки НДС

Работа с НДС на товар становится заботой бухгалтера, одной из важнейших его рабочих задач. Работая с бухгалтерией, необходимо отметить, что согласно современной системе счетов под НДС рассчитано два пункта. Это счет 19, который позволяет открыть произвольное число субсчетов. Называется эта графа НДС по приобретенным материальным ценностям, субсчеты могут открываться произвольные.Вторым является счет 68 Расчеты по налогам и сборам, где он выделяется в качестве субсчета.

Дополнительная информация

Необходимо отражать и проводить начисление НДС согласно всем правилам, при реализации всех товаров, которые этим налогом облагаются, отражая детали посредством инструментов бухгалтерского учета.