Возврат без счета-фактуры — законное право упрощенцаПримечание. Тему статьи предложила Валентина Владимировна Бондаренко, главный бухгалтер, ООО «Аскат», г. Новоалтайск, Алтайский край.

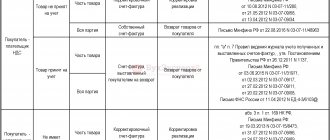

Казалось бы, всем должно быть хорошо известно то, что предприниматели и организации, применяющие упрощенку, не обязаны выставлять счета-фактуры с НДС (за исключением посредников). Ведь налог предъявляется покупателям только налогоплательщиками (в определенных случаях — налоговыми агентами). А упрощенцы платить НДС не должны. Следовательно, не должны они и выставлять счета-фактуры. Причем ни своим покупателям, ни поставщикам.

Однако есть ситуации, когда контрагенты все же требуют счета-фактуры от упрощенцев.

СИТУАЦИЯ 1. Возврат поставщику — плательщику НДС бракованного товара

Содержание статьи

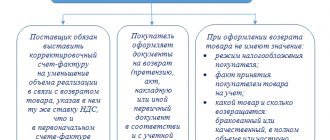

Поставщик сам выставляет корректировочный счет-фактуру, в котором будет отражено уменьшение количества ранее отгруженных товаров. На основании этого корректировочного счета-фактуры поставщик принимает к вычету НДС по товарам, возвращенным упрощенцем.

Если же упрощенец возвращает весь товар, полученный по накладной, то поставщик регистрирует в книге покупок свой счет-фактуру, который он составил при отгрузке товаров покупателю. То есть поставщику не нужно выставлять даже корректировочный счет-фактуру.

Отметим, что в налоговом учете упрощенца возврат бракованного товара (если он был приобретен для перепродажи) не отражается:

- стоимость возвращаемых товаров не учитывается в расходах упрощенца, поскольку их возврат не приравнивается к продаже;

- деньги, полученные от поставщика за возвращенный товар, в доходы включать не нужно.

А если упрощенец, применяющий «доходно-расходную» УСНО, возвращает поставщику бракованные сырье и материалы, то ситуация меняется. Напомним, что стоимость сырья и материалов учитывается в составе материальных расходов, как только сырье и материалы получены и оплачены. Также на расходы списывается и сумма НДС по ним. Поэтому в таком случае упрощенцу надо уменьшить сумму признанных ранее расходов на стоимость возвращаемого сырья и материалов. Ведь эти расходы уже нельзя назвать экономически обоснованными. Также надо восстановить и суммы «сопутствующего» налога на добавленную стоимость.

Как учитывать возврат денежных средств клиенту при усн доходы

Такие разъяснения даны налогоплательщикам, выбравшим объект налогообложения «доходы». Однако с позицией чиновников можно поспорить. Здесь налогоплательщикам следует обратить внимание на Постановление ФАС Северо-Кавказского округа от 09.09.2011 N А53-24985/2010. Итак, суть дела такова. Суды первой и апелляционной инстанций пришли к выводу, что убытки за предыдущие налоговые периоды могут учитываться только налогоплательщиками, применяющими УСН с объектом «доходы, уменьшенные на величину расходов». Убыток — это превышение расходов над доходами. «Упрощенец с объектом «доходы», в случае если сумма возвращенных авансов превысила сумму полученных доходов, в налоговой декларации должен поставить прочерк, поскольку фактически доход не получен.

СИТУАЦИЯ 2. Поставщик вернул аванс, в котором выделена сумма налога на добавленную стоимость

денег указано: «в том числе НДС 7,2 тыс. руб.». После возврата части аванса поставщик стал требовать от покупателя-упрощенца счет-фактуру на сумму возвращенных денег с выделением суммы НДС.

Несмотря на то что упрощенец получил деньги по платежному поручению, в котором сумма НДС выделена, оснований для выставления счета-фактуры у него по-прежнему нет.

А поставщику счет-фактура от покупателя (даже если бы тот не был упрощенцем) для вычета авансового НДС вообще не нужен. Поставщик регистрирует в книге покупок свой счет-фактуру, выставленный покупателю при получении аванса. Разумеется, только на ту часть аванса, которая была возвращена.

Мы не советуем упрощенцам идти на поводу у не очень грамотных в налоговом плане поставщиков и выставлять им счета-фактуры с выделенным НДС.

Во-первых, это противоречит налоговому законодательству.

Во-вторых, если такое произойдет, то нужно будет не позднее 20-го числа месяца, следующего за кварталом, в котором выставлен счет-фактура :

- уплатить в бюджет указанный в счете-фактуре НДС;

- представить декларацию по НДС за квартал, в котором выставлен счет-фактура, причем в электронном виде.

———————————

Может ли потребитель реально защитить свои права в РФ?

ДаНет

- п. 1 ст. 168, п. 3 ст. 169 НК РФ

- пп. 2, 3 ст. 346.11 НК РФ

- Письмо Минфина от 24.10.2018 N 03-07-09/44918

- Письма Минфина от 19.03.2018 N 03-07-15/8473; ФНС от 14.05.2018 N ЕД-4-3/[email protected]

- Письмо ФНС от 14.05.2018 N ЕД-4-3/[email protected]

- Письмо Минфина от 20.09.2007 N 03-11-04/2/228

- подп. 5 п. 1 ст. 346.16, подп. 1 п. 2 ст. 346.17 НК РФ

- Письмо Минфина от 08.09.2014 N 03-11-06/2/44863

- п. 1 ст. 252, п. 2 ст. 346.16 НК РФ

- п. 5 ст. 171 НК РФ

- подп. 1 п. 5 ст. 173 НК РФ

Впервые опубликовано в журнале «Главная книга» N04, 2015

Как учитывать возврат денежных средств клиенту при усн доходы минус расходы

При этом пересчитывать налоговую базу за I квартал не нужно12. Так как получение и возврат аванса происходят в разных кварталах, компании нужно заплатить в бюджет авансовый платеж по налогу, исчисленный с суммы предоплаты. Включенную в авансовый платеж по налогу сумму предоплаты в дальнейшем можно будет компенсировать, уменьшив на нее полученные доходы. Сделать это нужно в квартале, когда эта предоплата была возвращена. Выписка из книги учета доходов и расходов (к примеру 2 ) Подготовлено с использованием системы ГАРАНТ I. Доходы и расходы Регистрация Сумма дата и номер первичного документа содержание операции доходы, руб. расходы, руб. 2 3 4 5 Михаил Обухов Налоговое право 05.03.2018 09:24 0 Comments

Возврат денег от поставщика это доход при усн

Может ли потребитель реально защитить свои права в РФ?

ДаНет

Возврат аванса от поставщика: бухгалтерский и налоговый учет

Возврат аванса от поставщика: бухгалтерский и налоговый учет

Аванс или предоплата – это оплата, которая получена поставщиком (продавцом) до наступления даты фактической отгрузки продукции или до момента оказания услуг (п.1 ст.487 ГК). Если поставщик (исполнитель) в установленный договором срок свои обязательства не выполнил, то он должен вернуть полученные от покупателя (заказчика) денежные средства. Как отразить такой возврат аванса от поставщика в бухгалтерском и налоговом учете покупателя?

Бухгалтерский учет

Для ведения учета авансов, выданных другим предприятиям, предприятие-покупатель использует субсчет 60-2 «Расчеты по выданным авансам». По дебету этого субсчета отражается возникновение дебиторской задолженности (перечисление аванса), по кредиту — погашение или списание задолженности.

10 февраля 2014 года ООО «Калина перечислило ООО «Рябина предоплату за товар в размере 236 000 руб. По условиям договора поставка товара должна была произойти в срок до 10 апреля 2014 года.

Однако поставка так и не состоялась. ООО «Калина обратилось к ООО «Рябина с требованием вернуть перечисленную предоплату. 15 апреля предоплата возвращена на счет ООО «Калина».

Возврат предоплаты от поставщика отразим проводкой:

Дебет 51 – Кредит 60-2 – на сумму 236 000 руб. – возврат аванса от поставщика.

Наличие или отсутствие других проводок зависит от того, принимался к вычету НДС с выданного аванса или нет.

Учет НДС

При получении аванса от покупателя поставщик должен начислить НДС (по расчетной ставке 18/118 или 10/110, налоговая база – сумма предоплаты) и уплатить его в бюджет (ст.154 НК). Также продавец должен выписать счет-фактуру и отправить его покупателю в пятидневный срок (ст.168 НК).

В свою очередь покупатель, получив счет-фактуру, выставленную продавцом на аванс, имеет право принять НДС к вычету, не дожидаясь момента получения товара (если товар будет использоваться в облагаемых НДС операциях и договор поставки содержит условие о предварительной оплате, п.9 ст.172 НК).

Это не обязанность, а право покупателя, которая позволяет побыстрее воспользоваться правом на вычет, если перечисление аванса и отгрузка товара были в разных кварталах.

Продолжая наш предыдущий пример, мы можем предположить 2 возможных ситуации:

1. ООО «Калина не принимало НДС с аванса к вычету. Тогда при возвращении предоплаты никаких дополнительных проводок не будет.

2. ООО «Калина получило счет-фактуру и приняло НДС с выданного аванса к вычету:

Дебет 68-2 – Кредит 76ВА – на сумму 36 000 руб. – принят к вычету НДС с выданного аванса (в 1С: Бухгалтерии войдите в выписку, где оплачен аванс, затем в Операциях «Ввести на основании», выбрать «Счет-фактура полученная»).

В этом случае при возврате аванса НДС, принятый к вычету, нужно восстановить.

Дебет 76ВА – Кредит 68-2 – на сумму 36 000 руб. – восстановлен НДС, ранее принятый к вычету

Обратите внимание: правом на вычет НДС с авансов выданных можно пользоваться избирательно, в зависимости от ситуации – закрылся аванс отгрузкой в том же квартале или нет.

Налоговый учет

С точки зрения расчета налога на прибыль, возврат аванса от поставщика налоговых последствий не влечет. Это связано с тем, что при перечислении предоплаты расходов у покупателя не возникает.

Для организаций и ИП, работающих на УСН, возврат аванса от поставщика налоговых последствий не влечет. Несмотря на использование кассового метода, при перечислении предоплаты расходов не возникает, т. к. еще не получены материалы, товары, услуги не оказаны и т. п. Поэтому возвращенный аванс в КУДи Р не записывается, а в учете (в выписке банка) должна быть пометка, уточняющая смысл перечисления полученных денег.

Подробнее о вычете НДС с авансов, перечисленных поставщику, читайте здесь. Как учитывать денежные премии (скидки), предоставленные поставщиком, смотрите тут.

А по какой системе со своими поставщиками работаете вы – по авансам или постоплате? Поделитесь, пожалуйста, в комментариях!

Возврат денег от поставщика как быть с ндс

Оформляем возврат аванса на УСН

28 февраля «упрощенец»-испол¬нитель () заключил с заказчиком () договор оказания услуг на условиях 100 процентной предоплаты. 1 марта , руководствуясь пп. 2.1—2.11 Порядка заполнения раздела I «Доходы и расходы», на дату возврата предоплаты отразит сумму возвращенного аванса со знаком минус 10. Так как получение и возврат предоплаты произведены в одном отчетном периоде, на сумму авансового платежа по налогу эти операции не повлияют 11. Таким образом, налог с полученного аванса в бюджет фактически не уплачивают. В состав выручки от реализации «упрощенцы включают суммы предоплаты (авансы), полученные в счет предстоящей поставки товаров. Ведь при учете доходов они должны руководствоваться в том числе и статьей 251 Налогового кодекса 2. Полученную предоплату в налоговую базу могут не включать только фирмы, которые применяют метод начисления 3. Поэтому суммы полученных авансов «упрощенцы включают в доходы на дату их получения 4. При возврате ранее полученного аванса «упрощенец уменьшает на его сумму доходы того налогового (отчетного) периода, в котором такой возврат произведен 5. Данное правило действует с 1 января 2008 года 6. Напомним, что до 2008 года Минфин России требовал от «упрощенцев уточнения базы того налогового периода, в котором предоплата была получена продавцом 7. Таким образом, фирма также вправе при определении базы по «упрощенному налогу произвести корректировку полученных доходов в книге учета доходов и расходов8 на день списания денежных средств со счета в банке или уменьшения своих доходов иным способом. При этом возврат денег должен быть подтвержден первичными документами, которые позволяют определить факт, основание и размер суммы 9. Необходимо иметь следующие документы: При возврате , так и на «упрощенцев», выбравших объект «доходы».

Данное правило предоставляет налогоплательщику возможность при возврате аванса исключить из объекта налогообложения фактически не полученные доходы в том налоговом периоде, когда предоплата возвращена контрагенту. В этом случае возврат аванса не может рассматриваться как расходы и не является убытками предыдущих периодов.

Возврат денег от поставщика как быть с ндс

Рассмотрим такую ситуацию. Покупатель до принятия товара на учет выявляет, что его было отгружено меньше, чем указано в товарных накладных и счетах-фактурах. По мнению Минфина России, в этом случае покупатель не вправе принимать к вычету НДС по недостающему количеству товаров, а значит, впоследствии он не будет его восстанавливать.

Здесь стоимость товара изменяется до перехода права собственности на него, и сделка совершается исходя из фактических условий. То есть корректировка налоговых обязательств по НДС не требуется. Таким образом, данные, содержащиеся в корректировочном счете-фактуре, а также сведения, внесенные в первичные документы, покупатель в книге продаж не отражает. Счет он должен зарегистрировать только в журнале учета полученных и выставленных счетов-фактур (письмо Минфина России от 10 февраля 2012 г. № 03-07-09/05).

В Постановлениях от 13.08.2013 по делу N А40-54899/12-20-303, от 12.08.2013 по делу N А40-54875/12-91-306 ФАС МО указал: доводы жалобы о необходимости представления документов, подтверждающих изменение или расторжение договоров, не могут быть приняты судом кассационной инстанции, поскольку п. 8 ст. 171, п. 6 ст. 172 НК РФ не устанавливают требований о предоставлении данных документов для вычета НДС, уплаченного с авансового платежа. Для организаций и ИП, работающих на УСН, возврат аванса от поставщика налоговых последствий не влечет.

Несмотря на использование кассового метода, при перечислении предоплаты расходов не возникает, т. к. еще не получены материалы, товары, услуги не оказаны и т. п. Поэтому возвращенный аванс в КУДиР не записывается, а в учете (в выписке банка) должна быть пометка, уточняющая смысл перечисления полученных денег. При получении предоплаты продавец начисляет НДС. При отгрузке товара в счет аванса он вправе применить вычет данной суммы налога. Однако бывают ситуации, когда в связи с изменением условий договора или его расторжением предоплаченный товар не отгружается или отгружается в меньшем количестве. В таком случае продавец может заявить к вычету НДС с аванса.

Также право на вычет налога, начисленного с выручки от продажи товаров, возникает у компании-продавца и при их возврате покупателем. Порядок применения вычетов НДС в подобных ситуациях читайте в статье, подготовленной по материалам книги-справочника «Годовой отчет – 2012 издательства «Гарант-Пресс».

Какой порядок учета НДС при возврате товара поставщику

Поскольку перехода права собственности на бракованный товар не происходит, то счет-фактуру покупатель от своего лица не выставляет, а поставщик выставляет корректировочный счет-фактуру, согласовав сумму бракованного товара с покупателем (постановление ФАС Поволжского округа от 12.02.2013 по делу № А65-14995/2012, постановление ФАС Московского округа от 07.12.2012 по делу № А40-54535/12-116-118). При обнаружении несоответствия товара после принятия его к учету покупатель имеет право в одностороннем порядке расторгнуть договор, что подразумевает отказ от перехода права собственности, и право на товар переходит обратно к поставщику (п. 2. ст.

475 ГК РФ). Обнаружение факта несоответствия товара заявленным требованиям необходимо оформить документами на возврат товара ненадлежащего качества — это может быть акт разбраковки или лист претензий по неудовлетворенности поставленным товаром. Однако чиновники считают по-другому: с их точки зрения, возврат покупателем товара признается реализацией, если на дату возврата товар оприходован. Причины, по которым товар возвращается, значения не имеют.

Это означает, что такой возврат товара НДС облагается на общих основаниях. При этом покупатель должен выставить счет-фактуру (см., например, письма Минфина России от 29.11.2013 N 03-07-11/51923, 10.08.2012 № 03-07-11/280, 07.08.2012 № 03-07-09/109 и 31.07.2012 № 03-07-09/100, а также ФНС России от 05.07.2012 № АС-4-3/[email protected]). Другими словами, покупатель оформляет возврат некачественного товара обычной реализацией и начисляет НДС. При обнаружении несоответствия товара заявленному качеству до подписания со стороны покупателя товарной накладной его стоимость учитывается по дебету забалансового счета 002 «Товарно-материальные ценности, принятые на ответственное хранение», а при возврате товара списывается по кредиту счета 002.

Покупатель счет-фактуру при возврате такого товара не выставляет, НДС не исчисляет. В свою очередь, поставщик выставляет корректировочный счет-фактуру (абз. 3. п. 3 ст. 168 НК РФ, письма Минфина России от 10.02.2012 № 03-07-09/05 и 20.02.12 № 03-07-09/08).

В этом случае, так как покупатель не принимал к вычету «входной НДС по таким бракованным товарам, регистрировать корректировочный счет-фактуру в книге продаж покупателю не следует. Ведь у покупателя нет оснований для восстановления «входного НДС (изначально «входной НДС к вычету по неоприходованному товару не принимался).

Случаи возврата товара

В соответствии с нормами Гражданского кодекса РФ (далее — ГК РФ), возврат товара может быть осуществлен:

- согласно закону: если был поставлен товар ненадлежащего качества либо вообще не тот, что указан в договоре (т. е. имеет место невыполнение договора);

- договоренностью (такой пункт о возврате товара надлежащего качества может быть прописан в договоре, а может существовать и в форме реализации норм об ответственности покупателя, если тот не уплатил вовремя за него всю сумму).

На основании ст. 454 ГК РФ продавец передает товар покупателю, а тот оплачивает его и принимает в собственность. При этом в соответствии со ст. 223 ГК РФ момент передачи товара является в то же время и моментом перехода права собственности на него от продавца к покупателю. Кроме того, в договоре может быть установлен и другой момент перехода права собственности.

Основания для возврата товаров приведены в ГК РФ. Так, возврат может быть осуществлен:

- в случае недопоставки товаров (ст. 465 и 466 ГК РФ);

- поставки с нарушением ассортимента (ст. 467 и 468 ГК РФ);

- поставки без надлежащей упаковки или с нарушением целостности упаковки (ст. 481 и 482 ГК РФ);

- наличия брака (ст. 475 ГК РФ);

- обнаружения некомплекта (ст. 479 и 480 ГК РФ);

- если продавец не передал в установленный срок принадлежности или документы, относящиеся к товару (ст. 464 ГК РФ).

Также договором могут быть предусмотрены и иные основания для возврата товаров.

В перечисленных случаях покупатель вправе отказаться от приема товара и не обязан оплачивать его стоимость, при этом полученная предварительная оплата должна быть возвращена продавцом по первому требованию покупателя.

Вычет НДС при возврате товара от упрощенца

Соответственно, на основании п. 1 ст. 146 НК РФ бывший покупатель при передаче товара бывшему поставщику обязан исчислить НДС со стоимости данного товара (п. 1 ст. 154 НК РФ), предъявить его бывшему поставщику (п.

1 ст. 168 НК РФ) и выставить соответствующий счет-фактуру (п. 3 ст.

168 НК РФ, письма Минфина России от 21.05.2012 N 03-07-09/58, от 13.04.2012 N 03-07-09/34, от 02.03.2012 N 03-07-09/17, от 27.02.2012 N 03-07-09/11, от 20.02.2012 N 03-07-09/08). Что касается возврата товаров покупателем, не являющимся плательщиком НДС (применяющим УСН и (или) ЕНВД), то в этом случае продавцу следует выставлять корректировочные счета-фактуры в порядке, установленном Постановлением Правительства РФ от 26 декабря 2011 г. N 1137, вне зависимости от того, приняты или не приняты на учет товары покупателем (письма Минфина России от 31.07.2012 N 03-07-09/96, от 24.07.2012 N 03-07-09/89, от 03.07.2012 N 03-07-09/64, от 16.05.2012 N 03-07-09/56). Они разъяснили, что при возврате такими лицами всей партии отгруженных товаров, как принятых, так и не принятых на учет, следует руководствоваться п. 5 ст. 171 НК РФ.

При этом счет-фактура, зарегистрированный продавцом в книге продаж при отгрузке товаров, регистрируется им в книге покупок по мере возникновения права на налоговые вычеты с учетом положений п. 4 ст. 172 НК РФ. Согласно п. 4 ст. 172 НК РФ вычеты сумм налога, указанных в п. 5 ст.

171 НК РФ, производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров (работ, услуг), но не позднее одного года с момента возврата или отказа. Например, в письме ФНС России от 26.10.2012 N ОА-4-13/18182 сказано, что, если возврат товара обусловлен иной причиной (чем указанные выше), это означает, что продавец исполнил свои обязательства по договору купли-продажи надлежащим образом и право собственности на товар перешло к покупателю. Если право собственности перешло к покупателю, то вернуть товар первоначальному владельцу товара (поставщику) покупатель может только на основании отдельного договора купли-продажи (поставки), в котором он уже сам выступает продавцом.

Вычет НДС у продавца при возврате авансов и товаров

При получении предоплаты продавец (исполнитель) обязан начислить НДС, в том числе и в случае, если предоплата получена неденежными средствами (например, векселем третьего лица). В пункте 5 статьи 172 Налогового кодекса условием вычета НДС в случае изменения условий либо расторжения ранее заключенного с покупателем (заказчиком) договора назван возврат соответствующих сумм авансовых платежей. При этом не указывается, что такой возврат должен быть осуществлен обязательно в денежной форме. В связи с этим можно сделать вывод, что при возврате ранее полученной продавцом предоплаты векселем третьего лица соответствующая сумма НДС подлежит вычету вне зависимости от того, был ли этот вексель третьего лица получен в качестве аванса от покупателя (заказчика) или иным образом. Данный вывод подтверждается также рядом судебных решений (пост. ФАС МО от 20.06.2005 по делу N КА-А40/5402-05, ФАС ПО от 28.03.2005 по делу N А12-20637/04-С36, от 26.04.2007 по делу N А55-11874/06, от 15.01.2009 по делу N А65-9611/2008). ПРАВИЛЬНЫЙ ВАРИАНТ РАСЧЕТОВ В момент оказания услуг: ДЕБЕТ 62 КРЕДИТ 90-1 – 107 600 руб. — отражена выручка от оказания услуг; ДЕБЕТ 90-3 КРЕДИТ 68 – 16 414 руб. — начислен НДС по реализации услуг; ДЕБЕТ 68 КРЕДИТ 62 «Аванс полученный» – 16 414 руб. — принят к вычету ранее начисленный НДС в части реализованной КРЕДИТ 62 – 107 600 руб. — зачет аванса. В момент перечисления неиспользованного аванса: ДЕБЕТ 62 «Аванс полученный» КРЕДИТ 51 – 10 400 руб. — возврат покупателю предоплаты; ДЕБЕТ 68 КРЕДИТ 62 «Аванс полученный» – 1586 руб. — принят к вычету НДС по возвращенной части аванса. Обратите внимание, что на практике может возникнуть ситуация, когда продавец возвращает покупателю неиспользованный аванс в счет предстоящей поставки товаров, выполнения работ или оказания услуг. При этом возврат аванса не связан с расторжением договора.

Как правило, сумма налога, ранее начисленная при получении данной суммы, уже была принята к вычету. При буквальном толковании положений Налогового кодекса в случае возврата авансового платежа, не связанного с изменением или расторжением договора, вычет ранее начисленного налога не предусмотрен. Поэтому велика вероятность возникновения налоговых споров, связанных с правомерностью предъявления к вычету НДС, ранее начисленного с сумм оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг). В этом случае рекомендуем в бухгалтерском учете сторнировать данную сумму налога и представить налоговикам уточненную декларацию по НДС.

В одном из своих последних писем налоговики разъяснили порядок применения вычетов по НДС в случае, если получение и возврат авансовых платежей осуществляется в одном налоговом периоде при расторжении договора. Организация должна отразить в декларации по НДС сумму налога с полученной предоплаты и в этом же налоговом периоде при наличии документов, свидетельствующих о возврате сумм этой предоплаты, и при условии изменения либо расторжения договора вправе заявить к вычету соответствующую сумму налога 5. Возврат денег от поставщика как быть с ндс

Прочитайте другие статьи о возврате товаров:

- Заявление на возврат денег при утере чека

- Куда обратиться по возврату денег от покупки квартиры

- Возврат денег физическому лицу при отзыве лицензии у банка

- Сколько дней занимает возврат денег на карту алиэкспресс

- Возврат денег за товар но нет всей комплектации

Как написать заявление → Образцы документов → Электронные почты → Как написать жалобу → Пошаговые инструкции → Выгодные покупки → Графики работы организаций → Официальные сайты организаций→ Как написать претензию