Множество компаний осуществляет прием наличных денег от покупателей через структурные подразделения, расположенные вне места их государственной регистрации. Это может быть торговая сеть или пункты оказания услуг населению. Нередко каждую подобную «точку» обслуживает один-единственный работник. Следует ли в таком подразделении вести отдельную кассовую книгу?

К сожалению, простого и понятного от-вта на этот сугубо практический вопрос мы не найдем ни в базовом нормативном документе – Положении о порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации утвержденном Банком России 12 октября 2011 г. № 373-П (далее – Положение), ни в официальных разъяснениях Банка России, Минфина России или Федеральной налоговой службы.

Попытаемся разобраться самостоятельно.

Читаем нормативный документ

Положение (абз. 2 п. 1.2) буквально устанавливает следующее: обособленное подразделение (филиал, представительство) юридического лица, для совершения операций которого юридическим лицом открыт банковский счет, устанавливает лимит остатка н а л и ч ны х де нег. Но кол ь с коро дол жен быт ь лимит, наличествует и касса (абз. 1 п. 1.2 Положения). Кассовые операции подлежат отражению в кассовой книге (абз. 9 п. 2.6 Положения). А если обособленное подразделение ее не ведет?

Невнесение записей в кассовую книгу рассматривается как неоприходование в кассу наличных денег (абз. 2 п. 6.1 Положения). Оно расценивается как административное правонарушение и влечет за собой весьма внушительные штрафы (п. 1 ст. 15.1 КоАП РФ). Контроль за полнотой учета выручки денежных средств осуществляют территориальные налоговые инспекции (п. 5 Административного регламента исполнения Федеральной налоговой службой государственной функции по осуществлению контроля и надзора за полнотой учета выручки денежных средств в организациях и у индивидуальных предпринимателей, утв. приказом Минфина России от 17 октября 2011 г. № 133н). Поэтому каждой компании, работающей с наличными деньгами вне места своего нахождения, важно определиться с «кассовыми» обязанностями работников своих подразделений.

Так в каком же значении в Положении применено понятие «обособленное подразделение»?

Департамент общего аудита по вопросу ведения кассовых документов в обособленном подразделении

Ответ Согласно статье 11 НК РФ обособленным подразделением

организации является любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места. Обособленное подразделение признается таковым независимо от того, отражено или не отражено его создание в учредительных или иных организационно-распорядительных документах организации, и от полномочий, которыми оно наделяется. При этом рабочее место считается стационарным, если оно создается на срок более одного месяца.

Порядок ведения кассовых операций регулируется Положением о порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации, утвержденным Банком России 12.10.11 № 373-П (далее — Положение № 373-П).

Отметим, что в Положении № 373-П используется понятие «обособленное подразделение (филиал, представительство)» и четко определено, что обособленными подразделениями являются филиалы и представительства (пункт 1.2).

В гражданском законодательстве (статья 55 ГК РФ) в качестве обособленных подразделений упомянуты филиалы и представительства, информация о которых содержится в учредительных документах организации.

Таким образом, нормы НК РФ толкуют понятие обособленного подразделения более широко, т.е. с точки зрения налогового законодательства обособленным подразделением является любое территориально обособленное подразделение, в котором оборудованы стационарные рабочие места.

В то же время определение обособленного подразделения, приведенное в НК РФ, используется исключительно для регулирования налоговых отношений. В то время как порядок оформления и учет кассовых операций к налоговым отношениям не относится.

Между тем хотелось бы обратить Ваше внимание, что в Письме ФНС РФ от 05.06.13 № АС-4-2/10250 сделан вывод, что нормы Постановления № 373-П в отношении обособленных подразделений распространяются на все виды обособленных подразделений, независимо от того имеет ли оно статус филиала или представительства.

Аналогичный вывод следует из Постановления Тринадцатого арбитражного апелляционного суда от 25.02.13 № А56-55039/2012.

Таким образом, в целях исключения возможных рисов привлечения к ответственности за нарушение порядка ведения кассовых операций, по нашему мнению, Организации целесообразно придерживаться мнения, изложенного контролирующим органом, и исходить из того, что обособленным подразделением

в целях применения Положения № 373-П

считается любое территориально обособленное подразделение Организации, в котором созданы стационарные рабочие места, и которое осуществляет кассовые операции

.

Далее рассмотрим порядок оформления кассовых документов при наличии обособленного подразделения.

1. Порядок нумерации кассовых документов при наличии зарегистрированного ОП.

Положением № 373-П не установлен порядок нумерации приходных и расходных кассовых ордеров (ПКО и РКО).

Также не установлены специальные правила нумерации ПКО и РКО в обособленных подразделениях.

В связи с этим, по нашему мнению, Организация вправе самостоятельно установить порядок нумерации ПКО и РКО в каждом обособленном подразделении

.

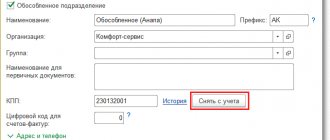

На практике при наличии обособленных подразделений чаще всего применяется вариант нумерации, при котором номер ПКО (РКО) состоит из двух частей, указываемых через дефис или дробь. Первая часть номера идентифицирует обособленное подразделение (например: буквенный или цифровой код), вторая часть указывает порядковый номер документа в хронологической последовательности в данном подразделении.

Отметим, что избранный порядок нумерации целесообразно закрепить в учетной политике Организации для целей бухгалтерского учета.

2. Составление кассовых книг, в том числе нужна ли будет сводная кассовая книга за день.

В соответствии с пунктом 5.1 Положения № 373-П для учета поступающих в кассу наличных денег, за исключением наличных денег, принятых платежным агентом, банковским платежным агентом (субагентом), и выдаваемых из кассы, юридическое лицо, индивидуальный предприниматель ведут кассовую книгу.

Записи в кассовой книге осуществляются кассиром по каждому ПКО (РКО), оформленному на полученные (выданные) наличные деньги (пункт 5.2 Положения № 373-П).

Согласно пункту 2.5 Положения № 373-П кассовая книга может оформляться на бумажном носителе или с применением технических средств, предназначенных для обработки информации, включая персональный компьютер и программное обеспечение (далее — технические средства).

Кассовые документы, оформляемые с применением технических средств, распечатываются на бумажном носителе.

Лист кассовой книги, оформляемой с применением технических средств, распечатывается на бумажном носителе в конце рабочего дня в двух экземплярах.

Нумерация листов кассовой книги, оформляемой с применением технических средств, осуществляется автоматически в хронологической последовательности с начала календарного года.

Распечатанные на бумажном носителе листы кассовой книги подбираются в хронологической последовательности, брошюруются по мере необходимости, но не реже одного раза в календарный год.

Листы кассовой книги, оформляемой на бумажном носителе, до начала ведения брошюруются и пронумеровываются.

Листы кассовой книги обособленного подразделения

подбираются и брошюруются юридическим лицом

по каждому обособленному подразделению

.

Заверительная надпись о количестве листов кассовой книги подписывается руководителем и главным бухгалтером, а при отсутствии главного бухгалтера — только руководителем и скрепляется оттиском печати юридического лица, оттиском печати (при наличии) индивидуального предпринимателя.

В соответствии с пунктом 5.6 Положения № 373-П обособленное подразделение после выведения в кассовой книге суммы остатка наличных денег на конец рабочего дня передает лист кассовой книги за этот рабочий день не позднее следующего рабочего дня юридическому лицу.

В случае оформления кассовой книги на бумажном носителе обособленным подразделением передается отрывной второй экземпляр листа кассовой книги, а в случае оформления кассовой книги с применением технических средств — распечатанный на бумажном носителе второй экземпляр листа кассовой книги.

Передача обособленным подразделением листа кассовой книги юридическому лицу может осуществляться в электронном виде в соответствии с законодательством Российской Федерации. В этом случае передача листа кассовой книги на бумажном носителе осуществляется в соответствии с правилами документооборота, утвержденными юридическим лицом.

На основании изложенного, можно сделать вывод, что каждое обособленное подразделение организации, осуществляющее кассовые операции, должно вести кассовую книгу.

Данный вывод подтверждается Письмом Банка РФ от 04.05.12 № 29-1-1-6/3255, Письмами ФНС РФ от 05.06.13 № АС-4-2/10250, от 17.05.13 № АС-4-2/[email protected], а также Постановлениями Тринадцатого ААС от 25.02.13 № А56-55039/2012, от 18.04.13 № А56-66829/2012, от 04.04.13 № А56-56706/2012, Четвертого ААС от 12.03.13 по делу № А78-8644/2012.

Обращаем Ваше внимание, что отсутствие кассовой книги в обособленном подразделении, в том числе не являющимся филиалом или представительством,

расценивается контролирующими органами как нарушение порядка ведения кассовых операций, выразившееся в неоприходовании наличных денежных средств, в связи с неведением (неоформлением) кассовой книги и кассовых документов, что в соответствии с частью 1 статьи 15.1 КоАП РФ

влечет наложение административного штрафа на должностных лиц в размере от четырех тысяч до пяти тысяч рублей; на юридических лиц — от сорока тысяч до пятидесяти тысяч рублей.

Таким образом, на основании изложенного, можно сделать следующий вывод о порядке оформления кассовой книги при наличии обособленного подразделения:

1. Каждое обособленное подразделение ведет свою кассовую книгу

и передает в головную организацию отрывной второй экземпляр кассовой книги (не позднее следующего рабочего дня).

2. Головное подразделение

:

— не включает показатели кассовой книги обособленного подразделения в свою кассовую книгу;

— полученные от обособленного подразделения листы кассовой книги подбираются и брошюруются (не реже чем 1 раз в год) по каждому обособленному подразделению отдельно.

3. Порядок ведения журнала КО-3.

Прежде всего, хотелось бы обратить Ваше внимание на следующее, Положение № 373-П вступило в силу с 01.01.2012г. До указанной даты действовал Порядок ведения кассовых операций в Российской Федерации, утвержденный Решением Совета директоров ЦБ РФ от 22.09.93 № 40.

Пунктом 21 данного Порядка была предусмотрена обязательная регистрация ПКО и РКО в журнале регистрации ПКО и РКО, унифицированная форма КО-3 которого утверждена Постановлением Госкомстата РФ от 18.08.98 № 88.

При этом действующем в настоящий момент Положением № 373-П не установлена обязанность вести журнал регистрации ПКО и РКО.

В связи с этим, за отсутствие указанного журнала Организация не может быть привлечена к ответственности.

В то же время, по нашему мнению, Организация вправе вести указанный журнал в добровольном порядке с целью контроля за оформлением ПКО и РКО (присвоением нумерации).

При этом, указанный журнал, по нашему мнению, должен вестись в зависимости от выбранного порядка присвоения нумерации ПКО и РКО.

Так, если Организация выберет предложенный нами ранее вариант (дробный номер в разрезе каждого подразделения), то целесообразнее вести указанный журнал отдельно по каждому обособленному подразделению. В случае, если Организация выберет вариант сплошной нумерации ПКО и РКО по Организации в целом, то указанный журнал должен вестись в одном экземпляре в головной организации.

В отношении возможности ведения бухгалтерского учета кассовых операций на счете 50.1 «Касса» в разрезе субконто по каждому обособленному подразделению отметим следующее.

В соответствии с Инструкцией по применению Плана счетов счет 50 «Касса организации» предназначен для обобщения информации о наличии и движении денежных средств в кассах организации.

К счету 50 «Касса» могут быть открыты субсчета:

50.1 «Касса организации»,

50.2 «Операционная касса»,

50.3 «Денежные документы» и др.

На субсчете 50.1 «Касса организации» учитываются денежные средства в кассе организации. Когда организация производит кассовые операции с иностранной валютой, то к счету 50 «Касса» должны быть открыты соответствующие субсчета для обособленного учета движения каждой наличной иностранной валюты.

На субсчете 50.2 «Операционная касса» учитывается наличие и движение денежных средств в кассах товарных контор (пристаней) и эксплуатационных участков, остановочных пунктов, речных переправ, судов, билетных и багажных кассах портов (пристаней), вокзалов, кассах хранения билетов, кассах отделений связи и т.п. Он открывается организациями (в частности, организациями транспорта и связи) при необходимости.

На субсчете 50.3 «Денежные документы» учитываются находящиеся в кассе организации почтовые марки, марки государственной пошлины, вексельные марки, оплаченные авиабилеты и другие денежные документы. Денежные документы учитываются на счете 50 «Касса» в сумме фактических затрат на приобретение. Аналитический учет денежных документов ведется по их видам.

Из указанной аналитики, установленной Инструкций по применению Плана счетов, можно сделать вывод, что аналитический учет денежных средств ведется не только по видам денежных средств (например, наличные денежные средства и денежные документы), но и по местам их хранения (касса организации и кассы за пределами офиса организации).

При этом преамбулой Инструкции по применению Плана счетов установлено, что субсчета, предусмотренные в Плане счетов бухгалтерского учета, используются организацией исходя из требований управления организацией, включая нужды анализа, контроля и отчетности. Организация может уточнять

содержание приведенных в Плане счетов бухгалтерского учета субсчетов, исключать и объединять их, а также вводить дополнительные субсчета.

В связи с этим, по нашему мнению, в случае, если у Организации имеются обособленные подразделения, не выделенные на отдельный баланс, и Организации необходимо организовать аналитический учет денежных средств, находящихся в кассе, отдельно по каждому обособленному подразделению, по нашему мнению, она вправе открыть к счету 50.1 соответствующие субсчета или вести учет в разрезе соответствующего «субконто»

.

Ответы на самые интересные вопросы на нашем телеграм-канале knk_audit

Назад в раздел

Лингвистический анализ

Для начала разберемся в конструкции «обособленное подразделение (филиал, представительство) юридического лица (далее – обособленное подразделение)», использованной в Положении. При перечислениях скобки в нем применяются не в целях уточнения (конкретизации, сужения) первого из перечисляемых терминов, а для обозначения альтернативных или дополнительных к нему вариантов. Об этом свидетельствуют многочисленные примеры из текста:

- банковский платежный агент (субагент);

- печать (штамп);

- кассовая книга (книга учета принятых и вы данных кассиром денежных средств);

- расчетно-платежная ведомость (платежная ведомость);

- расходный кассовый ордер (расчетно-платежная ведомость, платежная ведомость);

- наименование (фирменное наименование);

- приходный кассовый ордер (расходный кассовый ордер);

- полученные (выданные) наличные деньги.

Значит, «филиал» и «представительство» – это не расшифровки или пояснения к «обособленному подразделению», тем более что любой объект из интересующего нас перечня – «обособленное подразделение», «филиал» и «представительство» – в целях применения Положения обобщенно именуется обособленным подразделением (с помощью оговорки «далее»). Казалось бы, обособленное подразделение в «кассовом» понимании не сводится к общеустановленному значению термина «обособленное подразделение».

Справочно

Обособленное подразделение юридического лица непременно характеризуется расположенностью вне места его нахождения.

Формальный лингвистический анализ вынуждает нас признать, что обособленное подразделение, филиал и представительство – равноценные с точки зрения Положения понятия. А потому невозможно согласиться с мнением, что обособленными подразделениями в Положении считаются лишь филиалы и представительства.

Кассовая книга обособленного подразделения в 1С 8.3

Часто возникает вопрос, как вести кассовую книгу по подразделениям в 1С 8.3, если на предприятии фактически две кассы: центральная и обособленного подразделения.

В 1С Бухгалтерия 8.3 для не очень крупных предприятий не предусмотрено ведение двух касс. Таким образом, в базе организации с обособленным подразделением будет формироваться только кассовая книга «головы». Возможность вести несколько касс в одной базе по основной деятельности предоставляет только 1С Бухгалтерия 8.3 КОРП.

А в базовой версии и версии ПРОФ 1С Бухгалтерия 8.3, имеющийся в плане счет 50.02, предназначен для накопления и передачи денежных средств по кассе обособленного подразделения, но ни одна проводка с участием счета 50.02 в кассовую книгу не попадет. Более того, если необходимо, чтобы документы по центральной кассе нумеровались подряд непрерывно, придется вручную корректировать номера кассовых документов со счетом 50.02.

Как восстановить хронологическую нумерацию кассовых документов в 1С 8.3 с помощью Экспресс проверки читайте в нашей статье.

Вот как это выглядит. Рассмотрим в базовой версии и версии ПРОФ 1С Бухгалтерия 8.3 получение выручки обособленного подразделения и сдачу её в головное подразделение, а далее – в банк за один день:

- ПКО 9: Дт 50.02 Кт 90.01.1 – 26 000 руб. (получена выручка обособленного подразделения);

- РКО 11: Дт 57.01 Кт 50.02 – 26 000 руб. (выручка ОП передана в центральную кассу);

- ПКО 10: Дт 01 Кт 57.01 – 26 000 руб. (выручка ОП оприходована в центральную кассу);

- РКО 12: Дт 51 Кт 01 – 26 000 руб. (выручка ОП из центральной кассы внесена в банк):

Обратите внимание! Четыре документа: ПКО 9, ПКО 10, РКО 11 и РКО 12, но в кассовой книге отразились только два: ПКО 10 и РКО 12:

Кассу обособленного подразделения придется вести в отдельной базе или вручную.

Перечень объектов

Следующий шаг – разберемся со смыслом каждого из самостоятельных объектов – «обособленное подразделение», «филиал», «представительство».

На первый взгляд, речь идет о территориальной обособленности, которая характеризуется адресом, отличным от адреса государственной регистрации компании.

Бухгалтеры склонны рассматривать обособленное подразделение в специальном значении, придаваемом этому термину налоговым законодательством. Главным признаком такого обособленного подразделения является срок, на который в нем оборудованы рабочие места. И если рабочее место существует менее месяца, то обособленного подразделения оно не порождает. Однако не следует забывать об ограниченном применении этого критерия. Такой признак обособленного подразделения, как срок, «работает» лишь в актах законодательства о налогах и сборах. Об этом прямо сказано в абзаце 1 пункта 2 статьи 11 Налогового кодекса. Положение, принятое Банком России, к подобным актам не относится (п. 1 ст. 4 НК РФ). Оно предназначено для организации наличного денежного обращения (ст. 34 Закона от 10 июля 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)»).

Поясним сказанное на конкретном примере. Предположим, компания открыла торговую точку без определения срока и она функционирует менее месяца. С точки зрения налогового законодательства обособленного подразделения у нее нет. Но это не означает, что такового не имеется в целях соблюдения кассовой дисциплины. Эту позицию поддерживает письмо Минфина России от 8 октября 2012 г. № 03-02-07/1-242. В нем подчеркивается, что организация, в составе которой имеется «налоговое» обособленное подразделение, подлежит постановке на учет в налоговом органе по месту нахождения такого подразделения. Но факт такого учета не может влиять на порядок ведения кассовых операций.

Сроки уведомления ФНС

Согласно пп.3 п.2 ст.23 НК РФ, организации обязаны сообщать в налоговый орган соответственно по месту нахождения организации:

- Обо всех обособленных подразделениях российской организации, созданных на территории РФ (за исключением филиалов и представительств), и изменениях в ранее сообщенные в налоговый орган сведения о таких обособленных подразделениях:

- в течение одного месяца со дня создания обособленного подразделения российской организации;

- в течение трех дней со дня изменения соответствующего сведения об обособленном подразделении российской организации.

О прекращении деятельности организации через обособленное подразделение ИФНС необходимо уведомить в течении трех дней со дня такого прекращения (пп.3.1 п.2 ст.23 НК РФ).

Определения терминов

Характеристики интересующих нас терминов мы найдем в статье 55 Гражданского кодекса. А в ней нас поджидает удивительный сюрприз. Из формулировки статьи не следует, что обособленное подразделение юридического лица непременно характеризуется расположенностью вне места его нахождения, которое определяется местом его государственной регистрации (п. 2 ст. 54 ГК РФ). Это в налоговых правоотношениях территориальная обособленность специально оговорена, то есть имеет принципиальное значение.

Нетрудно представить себе обособленные подразделения, находящиеся по «юридическому» адресу компании. Скажем, в одном задании, ей принадлежащем, могут размещаться несколько магазинов разного профиля (например, реализующих продукты питания и спортивные товары), ресторан и т. д. Под каждый вид деятельности выделено отдельное помещение, но в ЕГРЮЛ этот факт не отражается.

Филиал и представительство – особые разновидности обособленных подразделений. Они должны быть, во-первых, расположены вне места нахождения юрлица, а во-вторых, непременно указаны в его учредительных документах.

В итоге мы выявили источник трудностей в понимании требований Положения. И пришли к выводу: территориально-адресный признак – не обязательный критерий обособленности.

По мнению автора, в Положении филиалы и представительства выделены с тем, чтобы подчеркнуть гражданско-правовой статус обособленных подразделений. Но делать это было даже не обязательно. Ведь филиалы и представительства – тоже обособленные подразделения. А вот мнение отдельных специалистов, что Положение определяет обособленные подразделения как филиалы и представительства, является заблуждением.

Внимание

Если подразделение ведет кассовые операции, оно обязано вести и кассовую книгу. Причем использовать банковский счет вовсе не обязательно.

Можно ли уклониться от регистрации по адресу обособленного подразделения?

Некоторые предприниматели осуществляют торговлю с использованием одного аппарата в нескольких местах или просто не хотят впоследствии его перерегистрировать и ищут способы обойти указание адреса при регистрации. Рассмотрим некоторые из таких «способов».

Регистрация ККМ под выездную торговлю

Бытует мнение, что это возможно, если в строку адреса в заявлении ввести фразу «выездная торговля». Однако это не соответствует действительности. Популярность такого мнения обусловлена неверной трактовкой письма УМНС по Москве «О применении ККМ…» от 17.04.2002 № 29-12/17513, которое разъясняет порядок использования ККМ исключительно при выездной торговле (то есть письмо попросту неприменимо для других видов продаж).

Существует довольно узкое определение самого понятия выездной торговли, которое можно найти в ГОСТ Р 51303-2013, утвержденном приказом Росстандарта от 28.08.2013 № 582-ст. Согласно данному документу, под развозной торговлей понимается мелкорозничная торговля вне стационарной торговой сети при условии использования оборудованного транспорта и специального мобильного оборудования, подлежащего использованию исключительно в транспортном средстве.

Это существенно сужает круг возможностей, при котором такая регистрация будет оправдана и законна. В частности, если предприниматель использует такой аппарат в офисе, имеет место нарушение закона. Ведь способ приемлем лишь в том случае, если торговля осуществляется непосредственно с использованием автотранспорта.

Однако нужно признать, что закон действительно не ограничивает количества чеков, которые могут быть выданы в одном месте, и такое решение вполне может подойти тем, кто осуществляет торговлю на постоянной основе с использованием транспорта (даже если во время осуществления продаж он не передвигается). При этом сама ККМ должна иметь возможность работы от аккумулятора, то есть быть мобильной.

Регистрация ККМ как резервной

Второй вариант — регистрация ККМ как резервной. Действительно, в соответствии с разъяснениями, данными в письме УФНС по Москве от 11.02.2005 № 22-12/9705, возможна регистрация запасного ККМ с пометкой «резерв» в строке адреса. При этом не указывается, что обязательно нужно регистрировать основную ККМ, прежде чем ставить на учет резервную.

Однако есть один нюанс: в соответствии с п. 21 Административного регламента, утвержденного приказом Минфина от 29.06.2012 № 94н, ККМ подлежит применению на территории обслуживания зарегистрировавшего ее налогового подразделения. Это значит, что если ККМ будет использована вне этой территории, то организация рискует подвергнуться наказанию в виде штрафа по ч. 4 ст. 14.5 КоАП РФ. Таким образом, считать это способом избежания регистрации по адресу подразделения не стоит.

Роль банковского счета

В Положении сказано, что лимит устанавливают обособленные подразделения, для совершения операций которых юридическим лицом открыт банковский счет. Эта формулировка послужила еще одним источником разногласий. Казалось бы, если счет для обслуживания подразделения специально не открывался, то нет оснований и устанавливать лимит. Ну и соответственно – вести кассовую книгу.

Но Банк России возражает против такого толкования. В письме от 4 мая 2012 г. № 29-1-1-6/3255 он разъясняет, что требование о ведении кассовой книги должно соблюдаться каждым обособленным подразделением, ведущим кассовые операции, независимо от наличия банковского счета юридического лица, открытого для совершения операций обособленным подразделением. Эту позицию взяли на вооружение налоговые органы (п. 1 письма ФНС России от 12 сентября 2012 г. № АС-4-2/15195).

Спорить с этой точкой зрения трудно, поскольку владельцем счета выступает не обособленное подразделение, а юридическое лицо. Возможность использования счета работниками подразделения устанавливается компанией и извне, со стороны банка, не ограничивается.

Если подразделение ведет кассовые операции, оно обязано вести и кассовую книгу. Причем подразделению для соблюдения лимита использовать банковский счет вовсе не обязательно. Сверхлимитную наличность можно сдавать и в головную кассу (абз. 2 п. 1.5 Положения).

Заполнение кассовой книги вручную (образец алгоритма работы с документом)

Порядок ведения кассовой книги вручную требует прошить и пронумеровать ее еще до внесения данных. Основная особенность бумажного варианта кассовой книги — документ предполагает деление на 2 части — основную и отрывную.

Кассир, приступая к смене, должен подложить отрывную часть кассовой книги под основную, а между ними расположить копировальную бумагу. После нужно зафиксировать остаток наличных средств по состоянию на начало дня. В ходе смены следует фиксировать в кассовой книге данные о ПКО и РКО — по тем графам, что рассмотрены нами выше.

В конце смены кассир должен подсчитать все обороты по ПКО и РКО за день и зафиксировать их в кассовой книге, проставить в документе свою подпись, а затем отнести его вместе с ордерами бухгалтеру.

О санкциях за нарушение правил ведения операций по кассе читайте в статье «Кассовая дисциплина и ответственность за ее нарушение».

Ведение кассовых операций: сравнение действующих и старых правил

Для наглядности представим основные изменения в порядке ведения кассовых операций в виде таблицы (сравнение действующих и прежних правил, в том числе с учетом внесенных указанием № 5587-У, дейстующих с ноября 2022 года, и № 4416-У от 2022 года).

| Операции, которых коснулись изменения | Изменения в порядке ведения кассовых операций с 30.11.2020 | Порядок ведения кассовых операций, действующий с 2017 года |

| Выдача денег под отчет | Правила расчетов не изменились за исключением следующих аспектов:

| Для выдачи наличных денег работнику под отчет на расходы, связанные с осуществлением деятельности юрлица или ИП, расходный кассовый ордер оформляется согласно письменному заявлению подотчетного лица, составленному в произвольной форме либо распорядительному документу руководителя. Заявление или распорядительный документ должны содержать запись о сумме наличных и о сроке, на который они выдаются, а также подпись руководителя и дату. Если на подотчетные суммы составляется заявление, то размер подотчетных средств и срок не обязан указывать руководитель. Это может сделать и сам подотчетник. А руководитель лишь подпишется и поставит дату. Допускается выдача под отчет, если получатель не отчитался по предыдущему авансу. |

| Взаимодействие головной кассы с кассами подразделений | Обособленные подразделения вправе не вести кассовую книгу, если они не хранят денежные средства, а сдают их в кассу головной организации. | Организация, имеющая обособленные подразделения (ОП), вправе самостоятельно устанавливать порядок и сроки передачи в головную организацию копий листов кассовых книг ОП с учетом срока составления бухгалтерской (финансовой) отчетности (п. 4.6 указания № 3210-У). |

| Утверждены требования работы с автоматическими усройствами для приема и выдачи денег без участия работников (торговым автоматам) | Изменено название программно-технических средств на автоматические устройства для приема и выжачи денег без участия работников. Они должны автоматически принимать и выдавать банкноты и уметь распознавать не менее 4-х машиночитаемых защитных признаков по всей площади денежного знака, приведенных в абз. 14–19 пункта 1.1 положения ЦБ от 29.01.2018 № 630-П. | Программно-технические средства должны «уметь» распознавать банкноты по 4 защитным признакам, установленным нормативным актом ЦБ. |

| Новые правила при приеме и выдаче банкнот | При приеме денежных банкнот кассир обязан проверить их платежеспособность. При этом он обязан принять банкноты не содержащие признаков подделки, без повреждений или имеющие потертости, посторонние надписи, проколы, утратившие углы или края и прочие незначительные повреждения. Кассиру запрещено выдавать банкноты, имеющие одно и более повреждений таких как посторонние надписи из 2-х или более знаков, нарушение целостности банкноты, утраченный угол (более 32 кв.мм) или оторванный край (длиной 7 мм и более), а также иных повреждений, указанных в абз. 6–15 пункта 2.9 положения ЦБ № 630‑П. Такие банкноты следует сдавать в банк. | — |

| Идентификаця получателя денежных средств | Кассир должен удостовериться в том, что выдача наличных денег осуществляется лицу, указанному в расходном кассовом ордере. Требование о проверке документа. удостоверяющего личность исключено. | При выдаче денежных средств кассир обязан проверить документ, удостоверяющий личность. |

| Депонирование зарплаты | Правило об отражении в платежной ведомости депонирования не выданной в срок зарплаты исключено. | В последний день выдачи наличных денег, предназначенных для выплаты заработной платы, кассир в расчетно-платежной ведомости делает запись «депонировано» напротив фамилий и инициалов работников, которым не проведена выдача наличных денег, подсчитывает и записывает в итоговой строке сумму фактически выданных наличных денег и сумму, подлежащую депонированию. |

Об остальных нововведениях вы можете узнать из материалов КонсультантПлюс, получив бесплатный демо-доступ к системе К+.

Пошаговый алгоритм ведения кассовых операций и соблюдения кассовой дисциплины описали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Помимо Указаний №3210-У, бизнесменам обязательно нужно соблюдать Указания от 09.12.2019 №5348-У. Согласно данному документу фирмы и ИП вправе расходовать наличность, полученную за проданные товары (работы, услуги), исключительно на выплату:

- зарплаты сотрудникам;

- страховых возмещений по договорам страхования;

- вознаграждений за работы/услуги, а также на оплату товаров (в пределах 100 тыс. руб. по одному договору);

- подотчетных средств;

- на личные нужды ИП, не связанных с предпринимательством;

- возвратов за товары (работы/ услуги);

- выдачу займв и т.д..

Индивидуальные предприниматели могут применять упрощенный способ ведения кассовых операций. Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы учитываете денежные средства предпринимателя. Если доступа нет, получите бесплатный пробный доступ к системе и переходите к Готовому решению.

Объединим требования Указаний ЦБ в удобную схему:

Как должны нумероваться ПКО и РКО

Многие организации начинают нумеровать ПКО и РКО с начала года заново. Однако ни в одном законодательном или разъяснительном документе контролирующих органов не содержится такого правила. Оно продиктовано лишь удобством отражения в учете данных первичных кассовых документов. Строго говоря, начинать в январе с единицы необязательно, можно продолжать сплошную нумерация кассовых ордеров с прошлого года.

Крупные организации с большим кассовым документооборотом нередко закрепляют в учетной политике поквартальную нумерацию ПКО и РКО, т.е. каждый квартал начинают нумеровать документы заново.

При любом избранном способе нумерации должны соблюдаться два правила:

- нумерация должна быть сквозной;

- нумерация должна быть хронологической.

Это означает, что приходные и расходные ордеры должны быть пронумерованы в том порядке, как они оформлялись, с учетом календарных дат кассовых операций.

На заметку! Номер, в отличие от даты, сам по себе не является обязательным реквизитом бухгалтерского документа (см. ФЗ №402 «О бухучете» от 6-12-11 г., ст. 9 ч. 2).

Статья 15 КоАП РФ посвящена нарушениям порядка ведения операций по кассе. В ней напрямую не прописана ответственность за нарушение нумерации приходных и расходных кассовых ордеров, а лишь за нарушение порядка работы с наличными деньгами в кассе. Вместе с тем, если порядок нумерации не соблюдается, для контролирующих органов это может стать сигналом, свидетельствующим о серьезных нарушениях законодательства.

Итоги

В порядок ведения кассовых операций в 2022 году внесение изменений пока не планируются. Продолжают действовать правила с поправками от 2022 года, действующие с 30.11.2020. Часть нововведений коснулась порядка работы с подотчетниками. Другие изменения были связаны с обособками и порядком работы с поврежденными банкнотами.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.