Сч. 76 применяют для распределения финансов между кредиторами и дебиторами. Для него предусмотрено более 7 хозяйственных операций. Сч. закрывают «в реальном времени», а не в завершение расчетного периода. Остаток на регистре бывает кредитовым и дебетовым.

Для отражения в бухгалтерском учете взаиморасчетов с должниками и кредиторами применяется одноименный регистр. Он предполагает открытие различных субсчетов в зависимости от совершаемой операции. Рассмотрим процедуру и периодичность закрытия счета 76.

Авансовые платежи и НДС: счет 76.АВ

Предоплатой или авансом в деловой практике считается оплата, полученная продавцом в счет будущей поставки товаров, предстоящих услуг или работ, передачи имущественных прав. В программах 1С счет 76.АВ используется для отражения НДС с полученных авансов. По дебету счета 76.АВ отражают начисление НДС с полученных авансов, а по кредиту счета 76.АВ — вычет НДС с полученного аванса. Счет 76.АВ бухгалтерского учета предполагает ведение аналитического учета в разрезе покупателей, от которых поступил аванс.

Кроме того, аналитический учет по счету 76.АВ ведется и по счетам-фактурам, выписанным покупателям на полученный аванс.

Бухгалтерские проводки будут таковы:

- ДТ 51 КТ 622 — отражаем получение аванса в счет будущей поставки;

- ДТ 76.АВ КТ 68НДС — отражаем начисление НДС с аванса;

- ДТ 621 КТ 90-1 — отражаем выручку от реализации товара;

- ДТ 90-2 КТ 41 — отражаем списание себестоимости проданного товара;

- ДТ 90-3 КТ 68НДС — отражаем сумму НДС, начисленную с реализации.

После того, как будет реализована вся продукция, предоплата будет зачтена в счет полной поставки:

- ДТ 622 субсчет «Расчеты по авансам полученным» КТ621 — отражаем зачет полученного ранее аванса;

- ДТ 68 НДС КТ 76.АВ — принимаем к вычету НДС с полученного аванса.

Единственное затруднение может возникнуть в связи с тем, что понятие «оплата» в НК РФ не раскрыто. Поэтому могут быть сомнения, считается ли предварительной оплатой получение в счет предоплаты не денежных средств, а товаров, работ или услуг.

Однако в абзаце 2 пункта 17 Правил ведения книги продаж (утв. постановлением Правительства от 26.12.2011 № 1137), отмечено, что счета-фактуры на предоплату следует регистрировать в данной книге даже при расчетах в безденежной форме.

Подтверждение этому тезису можно найти в постановлении Пленума ВАС РФ от 30.05.2014 № 33. Здесь отмечено, что оплата считается произведенной даже в тех случаях, когда она выражена в неденежной форме. Зачеты встречных требований при этом тоже причисляются к данной категории платежей.

То есть поступление аванса, выраженного в неденежной форме, сопряжено с необходимостью исчисления НДС и уплаты его в бюджет.

Процедура учета НДС с выдаваемых авансов

Клиент, перечисляющий авансовый платеж по договору, может поставить к вычету сумму налога на добавленную стоимость, предъявленную поставщиком продукции или услуги (согласно сто семьдесят первой статье подпункту двенадцать Налогового кодекса РФ). Покупатель в праве осуществлять возврат НДС с перечисленных авансовых платежей до срока получения товара. Для этого ему понадобятся документы, перечисленные в сто семьдесят второй статье в девятом подпункте:

- счет-фактура от поставщика, получившего авансовый платеж;

- документ, подтверждающий реальный перевод авансовых средств;

- договор, устанавливающий обязательство по перечислению аванса.

Клиент должен внести счет-фактуру в свою книгу покупок. После передачи товара клиент получает счет-фактуру на полностью полученную отгрузку, счет нужно внести в книгу покупок. Затем счет-фактура на выданный аванс отмечается в книге продаж.

Клиент может возместить всю сумму по налогу с добавленной стоимости, но налог, принятый в вычету с отправленной суммы аванса, должен быть восстановлен сразу, в том самом квартале.

Казакова Екатерина Игоревна, руководитель отдела развития и управления персоналом в региональной розничной сети аптек и магазинов косметики “Рубль Бум” и 1b.ru, бизнес-тренер. Эксперт сайта “Бухгалтерия для чайников”.

Оцените качество статьи. Мы хотим стать лучше для вас: Если вы не нашли ответ на свой вопрос, то вы можете получить ответ на свой вопрос позвонив по номерам ⇓ Бесплатная юридическая консультация Москва, Московская область звоните

Звонок в один клик Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик Из других регионов РФ звоните

Звонок в один клик

НДС с авансовых платежей при проведении оплаты через третье лицо

Может возникнуть необходимость по просьбе продавца перевести предоплату третьему лицу. Такая операция предусмотрена ст. 313 ГК РФ, но сумма произведенной предоплаты должна тоже облагаться НДС.

Пример

заключила с контракт на поставку продукции. Соглашением предусмотрен аванс в размере 25% от суммы поставки. Однако у «Сигмы» есть задолженность перед третьей , и должник попросил «Омегу» перевести всю сумму аванса кредитору. По сути это перевод долга, который должен иметь документальное оформление. В результате все долги погашены, но для «Сигмы» сумма платежа будет считаться авансовым платежом и однозначно будет обложена НДС.

Если такой аванс производится в виде перевода долга, то проводки у ООО «Сигма» будут следующими:

Дт 601 Кт 622 -отражаем получение аванса в виде перевода долга, которым погашается задолженность перед третьим лицом;

Дт 76.АВ Кт 68НДС -отражаем начисление НДС с аванса.

Бухгалтерские проводки по восстановлению НДС с аванса

Проводка по восстановлению НДС всегда будет одной и той же применительно к каждому отдельному счету-фактуре:

Дт 76/ВА Кт 68/2,

68/2 — субсчет учета расчетов с бюджетом по НДС на счете 68;

76/ВА — субсчет учета НДС по выданным авансам на счете 76.

Результаты восстановления НДС по конкретным счетам-фактурам, выставленным на аванс, будут разными в зависимости от соотношения суммы аванса и стоимости поставки, связанной с ним:

- для первых 2 случаев (суммы аванса и поставки совпадают или сумма аванса меньше, чем стоимость поставки) этой проводкой сумма налога с аванса, числящаяся на субсчете 76/АВ, закроется полностью;

- в 3-м и 4-м случаях (сумма аванса больше стоимости поставки или в договоре есть условие о частичном зачете аванса в оплату поставки) на субсчете 76/АВ после восстановления НДС будет иметь место остаток невосстановленного налога.

О последних изменениях в документе, отражающем операции восстановления налога, читайте в материале «Книга продаж — 2022: новая форма»

.

Следует ли исчислять авансовый НДС, если аванс и отгрузка были в одном периоде

В деловой практике часто возникают ситуации, в которых аванс приходит поставщику в том же налоговом периоде, когда осуществлена отгрузка. У налогоплательщика возникает сомнение: стоит ли в приведенных обстоятельствах исчислять НДС с авансовых платежей — ведь почти сразу придется делать расчет с остальной суммы оплаты?

По данному вопросу есть две противоположные позиции.

- Позиция чиновников состоит в том, что сначала надо исчислить НДС с аванса, а затем — с выручки от реализации. Обе суммы налога, по их мнению, следует отразить в декларации за прошедший налоговый период. В этом же отчете НДС с аванса должен указываться в составе налоговых вычетов. Подтверждение такой точки зрения можно найти в письмах Минфина России от 12.10.2011 № 03-07-14/99, ФНС России от 20.07.2011 № ЕД-4-3/11684, 10.03.2011 № КЕ-4-3/3790 и 15.02.2011 № КЕ-3-3/[email protected], УФНС России по г. Москве от 02.06.2005 № 19-11/39279 и 31.01.2005 № 19-11/5754. В отдельных случаях даже арбитражные суды принимают сторону контролирующих органов (постановление ФАС Северо-Кавказского округа от 28.06.2012 № А32-13441/2010).

- Однако подавляющее большинство судебных инстанций придерживаются противоположной точки зрения и в своих решениях указывают, что платеж нельзя считать авансовым, поскольку пришел он в том же налоговом периоде, в котором произведена отгрузка товара. Подтверждение данной позиции можно найти в определении ВАС РФ от 19.09.2008 № 11691/08, постановлениях ФАС Северо-Кавказского округа от 25.05.2012 № А32-16839/2011, ФАС Поволжского округа от 07.09.2011 № А57-14658/2010 (оставлено в силе определением ВАС РФ от 16.01.2012 № ВАС-17397/11) и ФАС Дальневосточного округа от 22.12.2011 № Ф03-6321/2011). Если следовать такой логике, то исчислять НДС с авансовых сумм не надо.

В то же время у бухгалтера есть возможность не выставлять счет-фактуру на авансовый платеж, если временной промежуток между предоплатой и отгрузкой не превышает 5 календарных дней. Подтверждение этого тезиса содержится в письмах Минфина России от 12.10.2011 № 03-07-14/99 и 06.03.2009 № 03-07-15/39 (п. 1). То есть у налогоплательщика появляется возможность не исчислять НДС с аванса при соблюдении пятидневного условия.

Но и здесь ФНС России в письмах от 10.03.2011 № КЕ-4-3/3790 и 15.02.2011 № КЕ-3-3/[email protected] разъясняет, что счета-фактуры на аванс следует выставлять даже в тех обстоятельствах, при которых отгрузка производится в течение 5 дней после получения авансового платежа.

В итоге практика показывает, что рациональней будет исчислять налог с авансовых платежей, даже если отгрузка произведена в том же налоговом периоде. Налоговая база в этом случае не увеличится, а налогоплательщик сможет избежать ненужных споров с контролирующими органами.

К авансу можно не относить лишь те суммы, которые пришли в день отгрузки, но еще до момента ее осуществления (письмо Минфина России от 30.03.2009 № 03-07-09/14). И то лишь на том основании, что по первичным документам очередность операций установить не представляется возможным.

Условия вычета налога по выданным авансам

Исчисляя налог по полученному авансу, продавец оформляет счет-фактуру на него и направляет 1 его экземпляр покупателю. На основании этого документа покупатель вправе учесть выделенную в нем сумму налога в вычетах (п. 12 ст. 171 НК РФ). Хотя он может этого и не делать, поскольку вычеты не являются обязанностью, а производятся в добровольном порядке (п. 1 ст. 171 НК РФ). Позицию налогоплательщика в отношении вычетов по выданным авансам (будут они применяться или нет) лучше закрепить в каком-либо документе (например, в учетной политике по НДС).

Однако для вычета у покупателя этих 2 обстоятельств (оплаты и счета-фактуры) недостаточно. Дополнительные условия для осуществления такой операции вытекают из других положений НК РФ:

- условие о возможности перечисления аванса должно быть включено в договор поставки (п. 9 ст. 172 НК РФ);

- счет-фактура на аванс должен быть оформлен датой в пределах 5-дневного срока, отведенного для выставления таких документов (п. 3 ст. 168 НК РФ), и иметь все обязательные для него реквизиты (п. 5.1 ст. 169 НК РФ).

Принятие в вычеты у покупателя отразится следующей проводкой (применительно к каждому отдельному документу):

Дт 68/2 Кт 76/ВА,

Является ли задаток авансовым платежом для НДС

Согласно п. 1 ст. 380 ГК РФ, задаток — это сумма денежных средств, выдаваемая стороне договора в счет будущих платежей и служащая доказательством заключения соглашения. Данная сумма, кроме того, служит обеспечением исполнения договора. Соглашение о задатке должно заключаться исключительно в письменной форме.

Поскольку задаток исполняет платежную функцию и вносится на предварительном этапе, то его получение следует считать авансом. То есть с суммы задатка надо исчислить и внести в бюджет НДС (подп. 2 п. 1 ст. 167 НК РФ).

Это положение в полной мере применимо и к услугам, когда организациями заключается предварительный договор и в его рамках перечисляется задаток, зачисляемый впоследствии в общую стоимость. Такую сумму тоже следует считать авансом. Подтверждение данному тезису можно найти в письмах Минфина России от 02.02.2011 № 03-07-11/25, ФНС России от 17.01.2008 № 03-1-03/60 и постановлении ФАС Поволжского округа от 09.04.2009 № А55-7887/2008.

Надо ли восстанавливать налог с авансов полученных

При получении аванса продавец в большинстве случаев обязан исчислить налог по нему к уплате в бюджет (п. 1 ст. 154 НК РФ), а в дальнейшем при выполнении отгрузки в счет этого аванса взять всю или часть суммы уплаченного с аванса налога в вычеты (п. 8 ст. 171 и п. 6 ст. 172 НК РФ). В иных ситуациях (при возврате аванса покупателю или списании просроченной задолженности по нему) восстановление НДС также не потребуется. В 1-м случае его можно будет принять к вычету на дату возврата (п. 5 ст. 171 НК РФ), а во 2-м — нужно списать в расходы, не учитываемые в расчете налога на прибыль.

Таким образом, по авансам полученным картина всегда получается обратной по отношению к основному условию восстановления: сначала налог начисляется к уплате, а потом берется в вычет или списывается. Вот почему ситуации восстановления НДС по этим платежам не будет никогда.

НДС с задатка: спорные ситуации

Основные трудности у налогоплательщиков возникают при определении момента, в который следует включать задаток в налоговую базу. По этому вопросу существуют 2 точки зрения:

- Контролирующие органы полагают, что задаток следует включать в налоговую базу в том периоде, в котором он поступил налогоплательщику. В подтверждение своей позиции они приводят положения подп. 2 п. 1 ст. 167 НК РФ, которые гласят, что сумма предоплаты увеличивает налоговую базу в момент получения. Аргументация приведена в письмах Минфина России от 10.04.2017 № 03-07-14/21013, от 02.02.2011 № 03-07-11/25 и ФНС России от 17.01.2008 № 03-1-03/60.

- Альтернативная же точка зрения, согласно которой задаток в момент получения еще не является платежом, гласит, что в налоговую базу по НДС его следует включать лишь в тот момент, когда начинается исполнение соглашения. В подтверждение такой позиции судебные решения есть, однако их немного (постановление ФАС Уральского округа от 01.12.2005 № Ф09-5394/05-С2).

Исходя из вышеизложенного, можно посоветовать включать задаток в налоговую базу сразу после его поступления. Таким путем удастся избежать споров с контролирующими органами.

Плюсы и минусы вычета НДС по выданным авансам

Положительные стороны применения таких вычетов имеют место при значительных суммах выдаваемых авансов и проявляют себя следующим образом:

- Большая сумма вычета может не только существенно уменьшить итог декларации, составляемой за период его применения, но и сделать ее результатом сумму к возмещению налога из бюджета.

- Вычет по авансу в счет нескольких поставок по нему делается разово с опережением во времени и в большей сумме, чем делались бы вычеты по каждой из поставок в отдельности. При этом восстановление НДС происходит частями и может быть растянуто на несколько налоговых периодов.

Положительный момент есть также в наличии условия об оплате за счет перечисленного аванса только части поставки. В этом случае вычеты по выданному авансу и по документу поставки будут происходить раньше и браться в полном объеме, а восстановление НДС будет делаться только в части от этих сумм и растянется во времени.

Отрицательными окажутся следующие моменты:

- увеличение объема учетных операций и документооборота;

- отсутствие смысла в применении вычетов по авансам, если речь идет о небольших суммах и период перечисления аванса часто совпадает с периодом отгрузки по нему.

О правилах выставления счета-фактуры на аванс читайте .

Итоги

Вопрос о восстановлении НДС с авансов, перечисляемых поставщикам, возникает в том случае, если налогоплательщик берет в вычеты налог по счетам-фактурам, выставленным поставщиком на предоплату. Условие об уплате аванса должно присутствовать в договоре поставки. Учет НДС с авансов выданных ведется на отдельном субсчете счета 76.

В данной статье мы поговорим о восстановлении НДС и отражении этой операции в 1С 8.3 на примере конфигурации 1С Бухгалтерия предприятия.

Зачастую сам термин «восстановление НДС»

вызывает вопросы. Попробуем его объяснить. Если коротко, то

восстановление

является операцией, обратной

получению вычета

по НДС, т.е. по уже полученному когда-то вычету делают корректировку, уменьшая этот вычет или полностью отменяя его. Если кому-то будет более понятно, то теоретически можно сказать, что мы сторнируем вычет по НДС полностью или частично в зависимости от ситуации. Но вот только термин

«сторно»

в данном случае не применяется, а говорят, что

«надо восстановить НДС».

Если говорить более подробно, то при поступлении материалов, товаров, ОС и т.д. входящий НДС зачастую является налоговым вычетом, который в период поступления уменьшает сумму налога к уплате. Для того чтобы применить такой вычет, должно совпасть несколько условий, например:

- Правильно оформленный СФ;

- Поступившие ценности используются в деятельности, облагаемой НДС;

- Получатель ценностей является плательщиком НДС и т.д.

Теперь представим ситуацию, когда в момент оприходования ценностей все эти условия выполнялись, и вычет был принят. Через некоторое время условия поменялись, и получилось, что вычет использовать нельзя. Вот в этом случае и делают восстановление НДС.

Другим вариантом, когда надо восстанавливать НДС, является предоплата поставщику покупателем. Делая предоплату, покупатель может использовать вычет по НДС, формируя в учете проводку 68.НДС – 76.ВА. Когда покупатель получит отгрузку по такому авансу, он сделает вычет по поступившим позициям с проводкой 68.НДС – 19. Тогда получается, что по одной отгрузке будет два вычета. Такая ситуация невозможна, поэтому первый вычет необходимо восстановить.

Перечень ситуаций, когда следует восстанавливать НДС, приведен в НК, ст. 170 п.3. И хотя практика судебных решений говорит о том, что этот перечень является закрытым, тем не менее налоговые органы зачастую требуют восстанавливать НДС и в других случаях, например, при хищении имущества. Здесь предприятие само должно решить, будет ли восстанавливать налог или не станет этого делать (в этом случае не обойтись без судебных заседаний).

Поскольку восстановление НДС всегда приводит к увеличению суммы налога к уплате, в проводках Кт всегда будет 68.НДС, а по Дт возможны варианты, в зависимости от ситуации. Отражать такие операции следует в Книге Покупок.

Рассмотрим наиболее распространенные случаи восстановления НДС.

Восстановление НДС на примере конфигурации 1С:Бухгалтерия

Теперь от теории к практике. Рассмотрим два варианта, как отразить восстановление НДС в 1С Бухгалтерии.

Пример 1. Наиболее частый случай восстановления НДС.

Покупателем выполнена предоплата за партию товаров, оба контрагента плательщики НДС. Сумма предоплаты 118000 руб., в т.ч. НДС 18000. Через несколько дней после предоплаты организация получила материальные ценности на сумму 94400 руб., в т.ч. НДС 14400 руб.

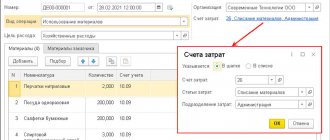

Учет авансовых платежей в 1С хорошо автоматизирован. По оплате автоматически сформировались корректные проводки.

Если в этот момент сформировать Книгу покупок,

у нас будет два вычета по одной поставке.

Следует провести восстановление НДС. Для этого в меню Операции

выбираем пункт

Предлагает перепровести документы и сформировать регламентные операции – формирование записей книги покупок и продаж.

Нас интересует Нажимаем кнопку Заполнить документ,

табличная часть сформируется автоматически.

Смотрим проводки. Программа автоматически восстанавливает НДС, анализируя сумму аванса и последующую отгрузки. В нашем случае поставка меньше уплаченных авансовых платежей, восстанавливаем сумму в размере, равной полученной отгрузке от поставщика.

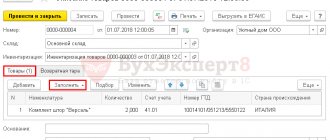

Пример 2.

В 4-м квартале по поступившей партии материалов из примера 1 следует восстановить НДС с суммы 40000 руб., расчетная сумма НДС равна 7200 руб.

В данном случае программа не может автоматически определить, в каком периоде и объеме следует восстанавливать НДС. Поэтому создаем соответствующий документ Восстановление НДС.

Он находится в разделе

Нажимаем кнопку Создать,

из списка вариантов выбираем документ на восстановление НДС.

Чтобы НДС не «завис» на счете 19, его надо списать. Документ можно создать на основании поступления.

По умолчанию предлагается для корректировки вся сумма поступления, нам следует ее скорректировать.

На закладке Счет списания

указываем счет 91.02.

Обратите внимание на значение справочника расходов. Здесь можно установить параметр, принимаются ли расходы в затраты в целях исчисления налога на прибыль или нет.

Если принимаются, проводки будут следующие:

Еще один частый пример, с которым могут столкнуться многие предприятия – изменение суммы поставки из-за корректировки цены и (или) количества отгруженных позиций, в результате чего может возникнуть потребность восстановить НДС. Такие операции приводят к появлению корректировочных счет-фактур, порядок отражения которых мы подробно рассмотрим в другой статье.

Шпаргалка дилетанта, что касается сдачи декларации НДС (ежеквартально). Что в очередном квартале сразу не забыть посмотреть?