Когда последний раз обновлялись КБК по страховым взносам

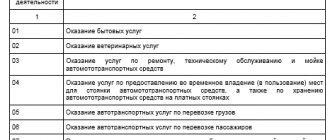

С 2022 года основная часть страховых взносов (кроме платежей на страхование от несчастных случаев) начала подчиняться положениям НК РФ и стала объектом контроля со стороны налоговых органов. В результате этих изменений в большинстве аспектов страховые взносы оказались приравненными к налоговым платежам и, в частности, получили новые, бюджетные КБК.

Наличие ситуации, когда после 2016 года может осуществляться перечисление в бюджет взносов, начисленных по старым правилам, потребовало введения для таких платежей особых, дополнительных к основным, переходных КБК.

В результате этого с 2022 года для страховых взносов, курируемых ФНС, действуют 2 варианта КБК: за периоды до 31 декабря 2016 года и за периоды после января 2022 года. При этом коды для взносов на страхование от несчастных случаев, оставшихся под контролем ФСС, не изменились.

Подробнее о КБК читайте в этом материале.

С 23.04.2018 Минфин ввел новые КБК для пеней и штрафов по доптарифам страхвзносов, уплачиваемых за работников, имеющих право на досрочную пенсию. КБК стали делиться не по периодам: до 2017 года и после — как раньше, а по результатам спецоценки труда.

С января 2022 года значения КБК определялись согласно приказу Минфина от 08.06.2018 № 132н. Данные изменения коснулись в т. ч. кодов для пеней и штрафов по страхвзносам по дополнительным тарифам. Если в 2022 году КБК по пеням и штрафам зависели от того проведена ли спецоценка или нет, то в начале 2022 года такой градации не было. Все платежи вносились на КБК, который установлен для списка в целом.

О нюансах мы рассказывали в материале «С 2022 года — изменения в КБК».

Однако с 14.04.2019 пеням и штрафам за взносы по доптарифам Минфин вернул КБК 2022 года.

В 2022 году перечень КБК определялся приказом Минфина от 29.11.2019 № 207н, в 2021-м — приказом от 08.06.2020 № 99н, а с 2022 года вводится новый перечень КБК, утв. приказом Минфина от 08.06.2021 № 75н. Но КБК по взносам ни один из этих НПА не изменил. Какие КБК поменялись, узнайте здесь.

Таким образом, последнее обновление КБК по страховым взносам имеет место с 14.04.2019. Больше пока ничего не менялось, и эти же КБК будут действовать в 2022 году (приказ Минфина от 08.06.2021 № 75н).

Все актуальные КБК по страхвзносам, включая измененные с 14.04.2019, можно увидеть в таблице, скачав ее в последнем разделе данной статьи.

А полный список актуальных КБК по налогам и страховым взносам вы можете найти в КонсультантПлюс, получив бесплатный пробный доступ к правовой системе.

Расшифровка КБК 18210202010061010160

Коды бюджетной классификации идентифицируют платежи в различные ведомства, которые совершают налоговые агенты или физлица. Для уплаты сборов на пенсию Минфин разработал и установил соответствующие номера, которые указывают в платежной квитанции при внесении пенсионных платежей. Последний раз кодировки обновлялись в 2017 году. В 2022 шифры действительны.

В России суммы сборов рассчитываются за два периода: до и после 1 января 2022. Рассматриваемый шифр действует при уплате взносов на страховую пенсию в ПФР для граждан, чьи отчисления рассчитываются с 01.01.2017. Эта информация отражается в группе подвидов доходов 18210202010061010160. А для уплаты страховых взносов, которые начислены в период с 1 января 2022 года, используют код 182010202010061000160. Таким образом, дешифровка 18210202010061010160 — уплата стандартного платежа страховых взносов по ОПС в ПФР за сотрудников, чьи сборы рассчитываются с 01.01.2017.

Подробная расшифровка КБК 18210202010061010160:

- 182 — ведомство, в которые направляются средства на страховую пенсию. Для этого кода это — налоговая инспекция.

- 1 — указывает на тип поступлений, которые поступают в бюджет. В этом случае — налоговые доходы.

- 02 — подвид сбора: страховые взносы на ОПС, которые уплачиваются в бюджет ПФР, рассчитанные с 1 января 2022.

- 02010 — определяет подкатегорию налоговых поступлений и казну, куда отчисляются деньги.

- 06 — территориальное расположение бюджета: региональный. Также бывает муниципальный, федеральный, прочие.

- 1010 — подтип денежных поступлений: указывает на класс сборов на страховую пенсию — начисленные с начала 1 января 2022 года.

- 160 — детализирует платежи: взносы на обязательное социальное страхование.

КБК по страховым взносам в 2022 году для ПФР

Уплату страховых взносов в ПФР осуществляют:

- ИП, работающие без наемных сотрудников (за себя);

- ИП и юрлица, нанимающие работников (с доходов этих работников).

При этом уплата ИП взноса за себя не освобождает его от перечисления в установленном объеме платежей в ПФР за сотрудников и наоборот.

ИП, не имеющие персонала, уплачивают в ПФР 2 типа взносов:

- В фиксированной величине — если ИП зарабатывает не более 300 000 руб. в год. Для таких платежных обязательств в 2022 году установлены КБК 18210202140061110160 (если оплачивается период с 2017 года) и КБК 18210202140061100160 (если оплачивается период до 2017 года).

- В размере, составляющем 1% от выручки, которая превышает 300 000 руб. в год. Для соответствующих платежных обязательств, начисленных до 2022 года, установлен КБК 18210202140061200160. А вот взносы, начисленные в 2017–2022 годах, следует перечислять на КБК 18210202140061110160. То есть код такой же, как и для фиксированной части (см. письмо Минфина России от 07.04.2017 № 02-05-10/21007).

Об актуальном размере фиксированного платежа ИП узнайте по ссылке.

ИП и юрлица, нанимающие работников, уплачивают за них пенсионные взносы, начисляемые от их зарплаты (и иных трудовых выплат), по КБК 18210202010061010160 (если начисления относятся к периоду с 2017 года) и КБК 18210202010061000160 (если начисления сделаны за период до 2022 года). Это КБК по общему и пониженному тарифу.

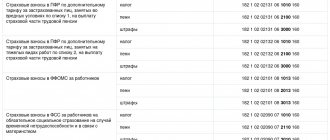

КБК по страховым взносам на ОПС по дополнительным тарифам:

- за работников, занятых на вредных работах (перечень работ указан в п. 1 ч. 1 ст. 30 закона о страховых пенсиях):

- взносы по доптарифу, не зависящему от результатов спецоценки, — 18210202131061010160;

- взносы по доптарифу, зависящему от результатов спецоценки, — 18210202131061020160;

- за работников, занятых на тяжелых или опасных работах (перечень в п. п. 2 — 18 ч. 1 ст. 30 закона о страховых пенсиях):

- взносы по доптарифу, не зависящему от результатов спецоценки, — 18210202132061010160;

- взносы по доптарифу, зависящему от результатов спецоценки, — 18210202132061020160.

Образец платежного поручения по взносам на ОПС за работников вы найдете в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Другие КБК по пенсионным взносам за сотрудников

КБК 18210202010061010160 нужен, чтобы перечислять страховые взносы за сотрудников в стандартном порядке. Но если в какой-то из предыдущих месяцев работодатель не заплатил взносы своевременно, ему могут начислить штрафы и пени. Для платежей по санкциям КБК другие:

- пени — 18210202010062110160;

- штрафы — 18210202010063010160.

В кодах для основного платежа, пеней и штрафов отличаются только цифры, стоящие на 14 и 15 порядковых местах. Будьте внимательны при заполнении. Если перевести основной платеж на КБК для пеней, то по пеням образуется переплата, а по основному платежу недоимка. Тогда платежи нужно будет уточнять.

Накопительная пенсия — не то же самое, что страховая. Если вы удерживаете из зарплаты работников дополнительные взносы на накопительную пенсию, то при их перечислении применяйте другие КБК.

Обратите внимание! Взносы за работников на ОПС нужно перечислять по дополнительным тарифам, если они заняты на вредных, тяжелых или опасных работах. КБК в таких случаях отличаются.

Какие КБК для ФФОМС по взносам установлены в 2022 году

Взносы в ФФОМС, так же как и взносы в ПФР, уплачивают:

- ИП — за себя;

- ИП и юрлица — за наемных сотрудников.

Взносы для ИП в ФФОМС за себя уплачиваются с использованием КБК 18210202103081013160 (если относятся к периоду с 2022 года) и КБК 18210202103081011160 (если связаны с периодом до 2022 года).

За наемных сотрудников ИП и юрлица должны уплачивать взносы в ФФОМС при использовании КБК 18210202101081013160 (для платежей, начисленных с 2022 года) и КБК 18210202101081011160 (для начислений, сделанных до 2022 года).

Образец платежного поручения по взносам на ОМС за работников вы найдете в КонсультантПлюс. Пробный полный доступ к К+ можно получить бесплатно.

КБК ПФР на 2022 год для ИП за сотрудников

Индивидуальный предприниматель может выступать в качестве работодателя для физических лиц (ст. 20 ТК РФ). В этом случае трудовые отношения оформляются трудовым договором, а работодатель уплачивает страховые взносы за работника (ст. 303 ТК РФ).

Платежи по страховым взносам в ПФР, начисленные на доходы, выплачиваемые работникам, оплачиваются 1 общим платежным поручением ежемесячно. Одним из обязательных реквизитов этого документа является код бюджетной классификации (КБК), приводимый в поле 104 платежки.

Значения КБК-2022 по взносам в ПФР за сотрудников будут такими:

| Вид платежа | КБК | |

| Для платежей за периоды с 2022 года | Для платежей, начисленных до 2022 года | |

| Взнос на обязательное пенсионное страхование | 18210202010061010160 | 18210202010061000160 |

| Пени | 18210202010062110160 | 18210202010062100160 |

| Штрафы | 18210202010063010160 | 18210202010063000160 |

О том, какими стали КБК для оплаты страховых взносов на ОМС, читайте в статье «КБК для уплаты страховых взносов в ФФОМС в 2022 — 2023 годах».

Что делать, если в платежке ошибочно указали неверный КБК, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Какие КБК по страховым взносам установлены для ФСС в 2022 году

Платежи в ФСС классифицируются на 2 типа:

- уплачиваемые в счет страхования по больничным и декретным;

- уплачиваемые в счет страхования при несчастных случаях и профессиональных заболеваниях.

ИП, работающие без наемных сотрудников, в ФСС ничего не перечисляют.

ИП и юрлица, работающие с наемным персоналом, перечисляют за них платежи:

- в счет страхования по больничным и декретным — с использованием КБК 18210202090071010160 (если речь идет о начислениях, сделанных с 2017 года) и КБК 18210202090071000160 (если начисления сделаны до 2017 года) — взносы администрирует ФНС;

- в счет страхования при несчастных случаях и профессиональных заболеваниях — в размере, определяемом с учетом класса профессионального риска по виду хозяйственной деятельности, с использованием КБК 393 1 0200 160 — взносы перечисляются напрямую в ФСС.

ИП и юрлица, заключающие с физлицами гражданско-правовые договоры подряда, уплачивают взносы только второго типа, при условии что данное обязательство прописывается в соответствующих договорах.

Образец платежного поручения по взносам на ОСС от ВНиМ за работников вы найдете в КонсультантПлюс. Пробный полный доступ к К+ можно получить бесплатно.

Подробнее об особенностях исчисления страховых взносов при подписании гражданско-правовых договоров читайте в этой статье.

КБК ПФР на 2022 год для ИП за себя

Индивидуальные предприниматели уплачивают страховой взнос на обязательное пенсионное страхование по фиксированной ставке. Она утверждается на год и фиксируется в НК РФ. Размеры взносов на 2021-2023 годы см. здесь. Если сумма дохода превысила установленный лимит, то дополнительно оплачивается 1% от суммы превышения, но не более 8-кратного размера фиксированной ставки.

При оплате этих взносов ИП также придется использовать 2 значения КБК:

| Вид платежа | КБК | |

| Для платежей за периоды с 2022 года | Для платежей, начисленных до 2022 года | |

| Взнос на обязательное пенсионное страхование (доход плательщика не превышает предельной величины дохода) | 18210202140061110160 | 18210202140061100160 |

| Взнос на обязательное пенсионное страхование (доход плательщика сверх предельной величины дохода — 1%) | 18210202140061110160 | 18210202140061200160 |

| Пени | 18210202140062110160 | 18210202140062100160 |

| Штрафы | 18210202140063010160 | 18210202140063000160 |

Итоги

Страховые взносы, предназначенные для внебюджетных фондов, обязаны платить как ИП, так и юрлица. КБК на страховые взносы в 2022 году при оформлении платежей следует использовать только актуальные — это важный фактор своевременного учета оплаты у ее получателя.

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.