Как на расчет влияет страна, из которой осуществляется импорт?

Порядок начисления НДС определяют две группы правил:

- относящиеся к странам — участницам Евразийского экономического союза (ЕАЭС);

- предназначенные для стран, не входящих в этот союз.

В ЕАЭС помимо России входят еще 4 страны: Армения, Белоруссия, Казахстан и Киргизия. Таможня между ними отсутствует, а взаимодействие в части ввоза товаров (в т. ч. по вопросам обложения НДС) регулирует Договор о ЕАЭС, подписанный 29.05.2014 в Астане.

Импорт в Россию из всех прочих стран происходит через таможню и подчинен порядку, устанавливаемому таможенным законодательством, которое базируется на ТК ЕАЭС и документах, публикуемых Федеральной таможенной службой России. В отношении начисления НДС основным документом здесь служит приказ ГТК РФ от 07.02.2001 № 131.

Существование разных правил предопределяет не только разницу в порядке определения налоговой базы, но и различие в иных аспектах работы с ввозным НДС. Вместе с тем существуют и общие для них принципы. В их числе:

- обязательность обложения налогом ввозимого товара, если он не относится к числу освобождаемых от этого (п. 1 ст. 71 Договора о ЕАЭС, п. 1 приложения к приказу ГТК РФ № 131);

- единый базовый список оснований, освобождающих от налогообложения, отсылающий к ст. 150 НК РФ (подп. 1 п. 6 ст. 72 Договора о ЕАЭС, п. 13 приложения к приказу ГТК РФ № 131);

- одинаковые значения применяемых для расчета ставок налога (п. 15 раздела III приложения № 18 к Договору о ЕАЭС, раздел 3 приложения к приказу ГТК РФ № 131).

Объединяет две группы правил и то обстоятельство, что от их применения не избавляет применение импортером спецрежима или освобождения, предусмотренного ст. 145 НК РФ. То есть лица, признаваемые неплательщиками НДС для целей обложения налогом на территории России, обязаны платить налог, начисляемый при ввозе товара в страну.

Ставки налога и возможность освобождения от его уплаты

Начисление НДС, взимаемого при импорте товаров в Россию, осуществляется по общеустановленным для ее территории ставкам, т. е. 20% или 10% (п. 5 ст. 164 НК РФ). Выбор конкретного значения ставки зависит от вида ввозимого товара (пп. 2, 3 ст. 164 НК РФ).

Освобождаются от налогообложения (ст. 150 НК РФ):

- товары, ввозимые как безвозмездная помощь России;

- медицинские, протезно-ортопедические изделия, технические средства, предназначающиеся для реабилитации инвалидов, корригирующие линзы, очки и оправы для таких очков, сырье и комплектующие для изготовления таких товаров (если их аналоги не производятся в России);

- материалы для приготовления иммунобиологических лекарственных препаратов;

- культурные ценности, купленные госучреждениями России или полученные ими в дар;

- книги, иные печатные издания, кинопродукция, ввозимые по некоммерческому обмену;

- продукция, произведенная на той территории иностранного государства, которой Россия пользуется по условиям международного договора;

- технологическое оборудование, аналоги которого в России не производятся;

- природные алмазы, не прошедшие обработку;

- товары, предназначаемые для использования в иностранных и дипломатических представительствах;

- валюта (как России, так и зарубежных стран), являющаяся действующим средством платежа, ценные бумаги;

- продукты морского промысла, добытые и переработанные (если этого требует технология) российской организацией;

- суда, зарегистрированные в Российском международном реестре судов;

- товары (кроме подакцизных), задействованные в международном сотрудничестве в области космоса;

- незарегистрированные в России лекарственные средства, предназначаемые для конкретных пациентов;

- материалы, не имеющие аналогов российского производства, которые будут использованы в научно-исследовательских и научно-технических разработках;

- племенные скот (также его сперма и эмбрионы) и птица (и ее яйца).

При ввозе из страны — участницы ЕАЭС не будет облагаться налогом также давальческое сырье (п. 14 раздела III приложения № 18 к Договору о ЕАЭС) и товары, закупленные у российского продавца, но доставляемые к покупателю по территории страны ЕАЭС (письмо Минфина России от 26.02.2016 № 03-07-13/1/10895).

Период применения вычета

Ситуация: в какой момент возникает право на вычет НДС, уплаченного на таможне при импорте?

Право на вычет НДС, уплаченного на таможне, возникает в том квартале, когда импортированные товары были приняты на учет, и сохраняется за импортером в течение трех лет с этого момента. Например, если товары были приняты к учету 30 июня 2015 года, то право на вычет НДС, уплаченного на таможне при ввозе этих товаров, сохраняется за покупателем до 30 июня 2022 года (п. 3 ст. 6.1 НК РФ).

Уплаченный на таможне НДС можно принять к вычету при соблюдении следующих условий:

- товар приобретен для операций, облагаемых НДС, либо для перепродажи;

- товар оприходован на баланс организации;

- факт уплаты НДС подтвержден.

НДС принимается к вычету, если ввезенный товар был помещен под одну из четырех таможенных процедур:

- выпуск для внутреннего потребления;

- переработка для внутреннего потребления;

- временный ввоз;

- переработка вне таможенной территории.

Такой порядок применения вычета следует из положений пунктов 1, 2 статьи 171 и пунктов 1, 1.1 статьи 172 Налогового кодекса РФ.

Собственное имущество организации и все совершенные ею хозяйственные операции отражаются на соответствующих счетах бухучета (cт. 5, п. 3 ст. 10 Закона от 6 декабря 2011 г. № 402-ФЗ). Таким образом, принятие к учету – это отражение стоимости имущества на счетах бухучета, которые для этого предназначены.

Если речь идет о товарно-материальных ценностях, принятие на учет – это момент, когда их стоимость отражена на счете 10 «Материалы» или счете 41 «Товары» с оформлением соответствующих первичных документов (например, приходного ордера по форме № М-4, товарной накладной по форме № ТОРГ-12). Подтверждает такой вывод Минфин России в письме от 30 июля 2009 г. № 03-07-11/188.

Вычет сумм НДС, уплаченных при ввозе основных средств, оборудования к установке и (или) нематериальных активов, производится в полном объеме после их принятия на учет (п. 1 ст. 172 НК РФ).

При оприходовании импортных товаров необходимо учитывать особенности, связанные с определением момента перехода права собственности на товары от продавца к покупателю. Этот момент (например, отгрузка товаров перевозчику, оплата товаров покупателем, пересечение товарами границы России и т. д.) должен быть зафиксирован во внешнеторговом контракте. Если такой оговорки нет, датой перехода права собственности следует считать момент исполнения продавцом своего обязательства по поставке товара. Обычно этот момент связывают с переходом рисков от продавца к покупателю, который в свою очередь определяется по положениям Международных правил толкования торговых терминов «ИНКОТЕРМС 2010».

Если импортные товары растаможены, но право собственности на них еще не перешло к покупателю, они могут быть приняты к учету за балансом. Например, на счете 002 «Товарно-материальные ценности, принятые на ответственное хранение». В этом случае покупатель тоже имеет право на вычет НДС, уплаченного на таможне. Такой вывод можно сделать из письма ФНС России от 26 января 2015 г. № ГД-4-3/911.

Подробнее о порядке предъявления к вычету НДС в зависимости от их принятия на учет см.:

- по оборудованию, требующему монтажа, – Как оформить в учете поступление основных средств, требующих монтажа;

- по объектам, учтенным на счете 08, – При каких условиях входной НДС можно принять к вычету.

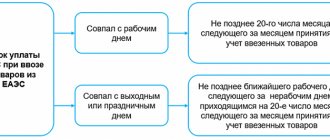

Порядок, применяемый в части НДС к товарам, ввозимым из ЕАЭС

Процедуру ввоза из страны — участницы ЕАЭС в отношении НДС характеризует следующее:

- Необходимость уплаты налога импортером появляется после принятия товара на учет или после наступления установленной договором лизинга (если сделка осуществляется по нему) даты очередного платежа (п. 19 раздела III приложения № 18 к Договору о ЕАЭС).

- Налоговая база будет определена, соответственно, либо на дату взятия товара на учет, либо на дату платежа, отраженную в договоре лизинга.

- Начисленный налог следует перечислить в налоговый орган и туда же подать посвященную ему отчетность, включающую два дополнительных отчета (заявление о ввозе и декларацию, составленную по особой форме).

- Начислять налог и отчитываться по нему предстоит помесячно, делая это за те месяцы, в которых имел место импорт.

- Для подачи отчета и платежей по налогу действует особый срок, приходящийся на 20-е число месяца, идущего вслед за месяцем ввоза (пп. 19, 20 раздела III приложения № 18 к Договору о ЕАЭС).

Основу налоговой базы составит стоимость товара, отраженная в сопровождающих его документах (п. 14 раздела III приложения № 18 к Договору о ЕАЭС). К ней добавится акциз, если товар подакцизный.

ВНИМАНИЕ! Затраты на доставку товаров налоговую базу по НДС в общем случае не увеличивают. Исключением являются случаи, когда такие расходы включены в стоимость импортируемых товаров (абз. 2 п. 14 приложения 18 к Договору о ЕАЭС, письмо Минфина от 07.10.2010 № 03-07-08/281). Несмотря на то, что в письме Минфина сделаны выводы на основе протокола, действующего до вступления в силу Договора о ЕАЭС, эти разъяснения можно применять и в настоящее время.

Для договора лизинга база будет возникать в размере величины каждого очередного платежа (п. 15 раздела III приложения № 18 к Договору о ЕАЭС).

Выраженные в инвалюте суммы придется пересчитать в российские рубли, сделав это по курсу на дату (пп. 14, 15 раздела III приложения № 18 к Договору о ЕАЭС):

- взятия товара на учет;

- платежа, отраженную в договоре лизинга, независимо от того, когда и в какой именно сумме в действительности сделан платеж.

Весь процесс расчета применительно к каждой конкретной поставке по конкретному договору отразится в заявлении о ввозе товаров.

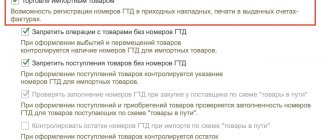

ГТД по импорту в 1С 8.3 Бухгалтерия

Таможенное декларирование товара в 1С 8.3 отразите документом ГТД по импорту в разделе Покупки — Покупки — ГТД по импорту. Создайте его на основании документа Поступление (акт, накладная) по кнопке Создать на основании.

ГТД в 1С Бухгалтерия 8.3

Заполните вкладку Главное:

- Номер ГТД — это номер из графы А таможенной декларации (ТД);

- Депозит — основание для расчетов. Вид договора — Прочее;

- Таможенный сбор — сумма сбора, графа 47 «Исчисление платежей» по виду платежа 1010;

- Ссылка Валюта — руб. Расчеты с таможней ведутся в рублях, поэтому выберите руб. После этого данные на вкладке Разделы ГТД в 1С заполнятся в рублях;

- Расчеты — данные по ссылке следует заполнять, если требуется зачесть авансовый таможенный платеж по конкретным платежным поручениям. В нашем примере мы не осуществляем подбор платежей, т. к. оплата прошла по двум платежным поручениям, и именно по ним аванс зачитывается автоматически.

Взаиморасчеты с таможней ведутся на счете 76.09, поэтому Счет учета расчетов с контрагентом указан именно такой. Аванс по нему зачитывается так же, как и по счетам 60.02 или 62.02.

Смотреть Расчеты с таможней

- Флажок Отразить вычет НДС в книге покупок — не устанавливайте. Если он установлен, то все платежные документы, по которым произошел зачет аванса, отразятся в книге покупок: платежные поручения на уплату пошлин, сборов, НДС. А в нее должно попасть только то платежное поручение, которым оплачен НДС.

БухЭксперт8 рекомендует не устанавливать данный флажок, а оформить вычет НДС документом Формирование записей книги покупок, в котором вручную можно скорректировать данные платежного поручения.

Вкладку Разделы ГТД в 1С заполните на основе документа Поступление (акт, накладная).

Вверху укажите:

- Таможенную стоимость: из графы 12 «Общая таможенная стоимость» — если заполняете по всей декларации на товары;

- из графы 45 «Таможенная стоимость» — если заполняете по данным одного из разделов декларации на товары.

В 1С таможенная стоимость не хранится и не рассчитывается.

- % пошлины — ставка или фиксированная сумма пошлины по всем товарам (графа 47 «Исчисление платежей» декларации на товары, вид платежа 2010). Если ставка пошлины неодинаковая для товаров, то графа не заполняется, и общая сумма пошлины вручную устанавливается в графе Пошлина.

- % НДС — ставка НДС по всем товарам (графа 47 «Исчисление платежей», вид платежа 5010).

Если в результате автозаполнения в 1С документа ГТД по импорту есть расхождения в суммах пошлины и НДС, например, из-за округления в 1С, то эти суммы надо откорректировать вручную.

См. также Как рассчитывается сумма НДС на таможне при импорте товаров из дальнего зарубежья

Товары по разделу:

- если товаров несколько, то распределите суммы пошлины и НДС между товарами по кнопке Распределить;

- если пошлина взимается только по конкретным позициям, в графе Пошлина вручную внесите сумму пошлины, приходящуюся на конкретные товары;

- Сумма — стоимость товаров из документа Поступление (акт, накладная), т. к. именно эта сумма вместе с суммами пошлины и сбора используется для заполнения графы 15 книги покупок (пп. т п. 6 Правил ведения книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

- Счет учета, Счет учета (НУ) — счет учета, по дебету которого отражаются пошлины и сборы в БУ и НУ;

- Счет учета НДС — счет 19.05;

- Комментарий — БухЭксперт8 советует заполнить информацию о платежке на уплату НДС, зачтенного по таможенной декларации (графа 47 «Исчисление платежей», вид платежа 5010). Эти данные понадобятся при принятии НДС к вычету.

Проводки

Примеры расчета налоговой базы при импорте из ЕАЭС

Пример 1

ООО «Мир» в Россию из Республики Беларусь в августе ввезено 20 офисных столов. Цена каждого из них составляет 3 000 российских рублей. Соответственно, общая стоимость поставки — 60 000 российских рублей. Товар не подакцизный, т. е. акциз участвовать в расчете налоговой базы не будет.

Таким образом, налоговая база по этой поставке будет равна 60 000 рублей. Применяемая к ней ставка налога — 20%. Заплатить в бюджет по окончании августа ООО «Мир» придется 60 000 × 20% = 12 000 рублей.

Пример 2

По договору лизинга ООО «Кварц» в июне из Республики Беларусь получено оборудование технологической линии стоимостью 12 000 000 российских рублей. По условиям договора платежи рассчитаны на 12 месяцев и платятся равными долями. То есть в августе ООО «Кварц» предстоит уплатить белорусскому поставщику 1 000 000 рублей.

Именно эта сумма и станет налоговой базой для начисления ввозного НДС за август. Налог от нее составит: 1 000 000 × 20% = 200 000 рублей.

Импорт в 1С 8.3 Бухгалтерия пошагово

Организация заключила контракт с поставщиком Galaxy LLC на поставку товара из Германии на сумму 20 000 EUR.

11 марта осуществлена предоплата в сумме 10 000 EUR.

19 марта поставщик Galaxy LLC отгрузил товар Станок токарный IM-1 (1 шт.) стоимостью 20 000 EUR. Переход права собственности на товар происходит в момент передачи товара перевозчиком на складе покупателя. Базис поставки — DAP Москва.

27 марта уплачены авансовые таможенные платежи (НДС — 315 000 руб., пошлина — 75 000 руб., сбор — 750 руб.).

29 марта проведено таможенное декларирование товара. Станок доставлен на склад и принят к учету.

Условные курсы для оформления примера:

- 11 марта — курс ЦБ РФ 73,00 руб./EUR;

- 29 марта — курс ЦБ РФ 75,00 руб./EUR.

Правила применения НДС при ввозе из страны, не являющейся участницей ЕАЭС

При ввозе из страны, не входящей в состав ЕАЭС, для НДС оказываются значимыми такие принципы:

- Без уплаты налога товар, подлежащий обложению им, не будет выпущен с таможни (п. 1 приложения к приказу ГТК РФ № 131).

- Начисление его суммы происходит одновременно с оформлением грузовой таможенной декларации (ГТД), и именно в этом документе следует искать ее величину (п. 12 приложения к приказу ГТК РФ № 131).

- Платить налог следует в таможенный орган, причем делать это может и не сам импортер (п. 2 приложения к приказу ГТК РФ № 131).

- Составления дополнительной отчетности не требуется.

Налоговую базу составят (п. 5 приложения к приказу ГТК РФ № 131):

- таможенная стоимость товара;

- таможенная пошлина (если она применяется);

- акциз (если товар им облагается).

Рассчитывать ее нужно с предварительной разбивкой товаров на группы по наименованию и с выделением среди них облагаемых и не облагаемых акцизами, а также представляющих собой продукты переработки материалов, направлявшихся для этого из России (п. 7 приложения к приказу ГТК РФ № 131).

В каких случаях возможно освобождение от НДС при ввозе товаров из стран, не входящих в ЕАЭС? Ответ на этот вопрос см. в Готовом решении от КонсультантПлюс. А если у вас нет доступа к справочно-правовой системе, оформите временный демо-доступ. Это бесплатно.

Вычет при изменении таможенной стоимости

Ситуация: как отразить в налоговой отчетности НДС, излишне уплаченный на таможне и принятый к вычету? Переплата образовалась из-за неправильного определения таможенной стоимости товаров таможней. По решению суда переплата была возвращена организации.

Сумму НДС, которую таможня возвращает организации по решению суда, отразите в налоговой декларации за тот период, в котором судебное решение вступило в силу.

Право на вычет НДС, уплаченного на таможне при импорте товаров, возникает у организации при одновременном выполнении условий, предусмотренных пунктом 2 статьи 171 и пунктом 1 статьи 172 Налогового кодекса РФ.

Сведения об НДС, уплаченном на таможне, указывают в книге покупок. В графе 3 книги покупок отражают номер таможенной декларации (подп. «е» п. 6 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). А в графе 7 книги покупок – дату и номер платежного поручения, подтверждающего уплату НДС на таможне (подп. «к» п. 6 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). Показатели книги покупок служат исходными данными для заполнения соответствующих разделов декларации по НДС (п. 4 Порядка, утвержденного приказом Минфина России от 29 октября 2014 г. № ММВ-7-3/558).

Корректировка таможенной стоимости товара и соответствующей ей суммы налога по судебному решению является основанием для уточнения ранее заявленных вычетов. Поскольку из-за неправильного определения таможенной стоимости вычет был завышен, излишне возмещенную сумму НДС нужно восстановить. Сделать это следует в том квартале, в котором судебное решение вступило в силу. Уточненную декларацию за период, в котором была отражена завышенная сумма вычета, подавать не надо. Такие разъяснения содержатся в письме Минфина России от 8 апреля 2014 г. № 03-07-15/15870 (доведено до сведения налоговых инспекций письмом ФНС России от 21 апреля 2014 г. № ГД-4-3/7606).

Контролирующие ведомства считают, что уменьшение таможенной стоимости импортированного товара с возвратом излишне уплаченного НДС не является основанием для уточнения налоговых обязательств прошлых периодов. Дело в том, что уточнять ранее представленную налоговую отчетность нужно лишь в тех случаях, если в ней были обнаружены ошибки, допущенные плательщиком (п. 1 ст. 54, п. 1 ст. 81 НК РФ). Однако и корректировку таможенной стоимости при ввозе товара, и отмену этой корректировки по решению суда нельзя рассматривать как ошибку организации-импортера. Ведь до тех пор, пока суд не принял такое решение, уплата завышенной суммы НДС по требованию таможни и отражение этой суммы в налоговой декларации были вполне обоснованными. Правомерность такого подхода подтверждается арбитражной практикой (см., например, постановление ФАС Московского округа от 21 октября 2011 г. № А40-151153/10-140-889).

Примеры расчета налоговой базы при импорте из страны, не входящей в ЕАЭС

Пример 1

ООО «Сигнал» ввозит из Вьетнама охлажденную рыбу, не относящуюся к числу деликатесных. Таможенная стоимость партии — 300 000 российских рублей. Товар облагается таможенной пошлиной. Ее величина составляет 60 000 рублей. Подакцизным товар не является.

Налоговая база определится как сумма таможенной стоимости и таможенной пошлины, т. е. будет равна 300 000 + 60 000 = 360 000 рублей.

Ставка налога, применяемая для такого товара, как рыба, равна 10%. Соответственно, причитающийся к уплате налог составит 360 000 × 10% = 36 000 рублей.

Пример 2

ООО «Комфорт» декларирует поступление из Китая трикотажных изделий. В их числе есть предназначенные:

- для взрослых — их таможенная стоимость равна 400 000 российских рублей, таможенная пошлина по ним 80 000 рублей;

- для детей — их таможенная стоимость составляет 200 000 российских рублей, таможенная пошлина – 40 000 рублей.

К товарам для взрослых при расчете НДС будет применяться ставка 20%, а трикотаж, предназначенный для детей, облагается по ставке 10%. Соответственно, рассчитать базы нужно раздельно. Итоговая величина налога будет получена суммированием двух его значений, рассчитанных от двух разных баз: (400 000 + 80 000) × 20% + (200 000 + 40 000) × 10% = 120 000 рублей.

Правила принятия ввозного НДС в вычеты

Для включения связанного с импортом НДС в вычеты вне зависимости от того, из какой именно страны осуществлен ввоз, необходимо выполнение следующих условий (п. 2 ст. 171, п. 1 ст. 172 НК РФ):

- товар принят к учету (причем это может быть и учет за балансом);

- предназначается товар для операций, подпадающих под НДС;

- налог уплачен.

Для импорта из страны, не являющейся участницей ЕАЭС, эти условия выполняются в момент ввоза. Поскольку никаких дополнительных действий от налогоплательщика больше не требуется, в вычеты такой налог попадает в периоде ввоза. Документом, выполняющим для него роль счета-фактуры при внесении данных в книгу покупок, служит грузовая таможенная декларация (ГТД).

При импорте, осуществляемом из страны — участницы ЕАЭС, уплату налога производят в месяце, наступающем после месяца ввоза, что на границе налоговых периодов приведет к перенесению вычета на более поздний из них. Кроме того, к возможности его применения здесь возникают дополнительные требования, связанные с наличием особой обязательной отчетности, сдаваемой в ИФНС (заявление о ввозе и декларация). До ее принятия налоговым органом вычет не считается возможным (письмо Минфина России от 02.07.2015 № 03-07-13/1/38180). В книгу покупок вычет по импорту из страны — участницы ЕАЭС попадет со ссылкой на реквизиты заявления о ввозе.

Условия применения вычета

Уплаченный на таможне НДС по импортированным товарам можно принять к вычету (п. 1, 2 ст. 171 НК РФ) при соблюдении следующих условий:

- товар приобретен для операций, облагаемых НДС;

- товар принят к учету (оприходован на баланс организации);

- факт уплаты НДС подтвержден первичными документами.

При импорте товаров из стран – участниц Таможенного союза НДС уплачивается не на таможне, а через налоговую инспекцию (ст. 4, 72 договора о Евразийском экономическом союзе, п. 13 приложения 18 к договору о Евразийском экономическом союзе). Подробнее о том, как получить налоговый вычет в такой ситуации, см. Как принять к вычету НДС, уплаченный при импорте из Таможенного союза.

НДС принимается к вычету, если ввезенный товар был помещен под одну из четырех таможенных процедур:

- выпуск для внутреннего потребления;

- переработка для внутреннего потребления;

- временный ввоз;

- переработка вне таможенной территории.

Такие условия вычета установлены пунктом 2 статьи 171 и пунктом 1 статьи 172 Налогового кодекса РФ.

При ввозе товаров на территорию России НДС может быть уплачен через посредника, действующего по поручению и за счет импортера. В таком случае у импортера есть основания принять к вычету суммы налога, уплаченные посредником. Если же НДС при ввозе товаров уплачен иностранной организацией (поставщиком) или посредником (агентом, комиссионером), действующим по ее поручению, воспользоваться налоговым вычетом импортер не вправе. Об этом сказано в письме Минфина России от 14 июня 2011 г. № 03-07-08/188.

В некоторых случаях НДС, уплаченный на таможне, к вычету не принимается, а включается в стоимость приобретаемых товаров. Это нужно сделать, если импортируемые товары:

- используются в операциях, не облагаемых НДС (освобожденных от налогообложения);

- используются для производства и реализации продукции, местом реализации которой территория России не признается;

- ввозит организация, освобожденная от исполнения обязанностей налогоплательщика по статье 145 Налогового кодекса РФ, или организация, не являющаяся плательщиком НДС (например, применяющая специальный налоговый режим);

- предполагается использовать в операциях, которые не признаются реализацией согласно пункту 2 статьи 146 Налогового кодекса РФ.

Такие правила установлены пунктом 2 статьи 170 Налогового кодекса РФ.

Ситуация: можно ли принять к вычету НДС, уплаченный на таможне при импорте, если иностранному продавцу перечислена лишь часть суммы контракта? Ввезенные товары приняты к учету и предназначены для перепродажи.

Ответ: да, можно.

В указанной ситуации организация выполнила все условия для вычета:

- НДС перечислен в бюджет;

- товары приняты к учету;

- товары будут использоваться для перепродажи.

Что же касается не погашенной перед иностранным продавцом задолженности, то препятствием для вычета это не является (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

Такой подход подтверждается и разъяснениями налоговой службы (см., например, письмо УМНС России по г. Москве от 18 апреля 2003 г. № 24-11/21291).

Ситуация: можно ли принять к вычету НДС при ввозе оборудования, внесенного в уставный капитал организации иностранным учредителем?

Ответ: да, можно, но только в случае, если такое оборудование не входит в перечень, утвержденный постановлением Правительства РФ от 30 апреля 2009 г. № 372.

Если оборудование не входит в данный перечень, то при его ввозе на таможне организация заплатит НДС независимо от причин, по которым оборудование ввозится в Россию. По общему правилу передача имущества в уставный капитал НДС не облагается (подп. 1 п. 2 ст. 146 НК РФ). Однако решение о передаче имущества в уставный капитал иностранный учредитель принимает в тот момент, когда имущество находится за пределами России. Это означает, что операция по передаче взноса в уставный капитал тоже происходит за границей. При таких обстоятельствах организация ввозит в Россию не имущество, предназначенное для взноса в уставный капитал, а свою собственность. Поэтому, если ввозимое оборудование предназначено для использования в операциях, облагаемых НДС, никаких ограничений для налогового вычета НДС, уплаченного на таможне, нет. Аналогичная точка зрения отражена в письме ФНС России от 25 января 2006 г. № ММ-6-03/62. Такой же позиции придерживаются и арбитражные суды (см., например, постановления ФАС Московского округа от 14 февраля 2007 г. № КА-А40/13730-06, от 6 декабря 2006 г. № КА-А41/11591-06).

Если оборудование входит в данный перечень, то его ввоз на таможенную территорию России НДС не облагается. При этом основание, по которому оборудование ввозится в Россию (покупка, вклад в уставный капитал), значения не имеет. Это следует из положений пункта 7 статьи 150 Налогового кодекса РФ. Поскольку при ввозе оборудования организация не заплатит НДС на таможне, у нее не будет основания для предъявления суммы налога к вычету.

Ситуация: можно ли принять к вычету НДС, уплаченный на таможне при импорте, если сумму налога организация оплатила за счет заемных средств?

Ответ: да, можно.

В Налоговом кодексе РФ сказано, что принять к вычету можно НДС, уплаченный на таможне. Никаких ограничений по источнику уплаты налога в законодательстве нет (п. 2 ст. 171 НК РФ). Поэтому сам по себе факт уплаты ввозного НДС за счет заемных денежных средств не лишает плательщика права на вычет.

Такой точки зрения придерживается Минфин России в письме от 24 августа 2005 г. № 03-04-08/226.

Разделяют данную позицию арбитражные суды (см., например, определения ВАС РФ от 14 декабря 2007 г. № 16379/07, от 7 февраля 2007 г. № 859/07, постановления ФАС Восточно-Сибирского округа от 15 августа 2007 г. № А33-27276/05-Ф02-5437/07, Северо-Западного округа от 1 октября 2007 г. № А56-207/2007, от 17 сентября 2007 г. № А56-31300/2006, от 28 февраля 2007 г. № А56-11254/2006, от 12 февраля 2007 г. № А56-17166/2006, от 27 ноября 2006 г. № А56-32438/2005, Волго-Вятского округа от 2 июля 2009 г. № А11-9386/2008-К2-18/461, Московского округа от 14 ноября 2007 г. № КА-А40/11812-07).

Ситуация: можно ли принять к вычету НДС, уплаченный на таможне при импорте, с учетом дополнительной суммы, начисленной на основании корректировки таможенной стоимости к грузовой таможенной декларации?

Ответ: да, можно.

Форма корректировки декларации на товары является неотъемлемой частью таможенной декларации (абз. 3 п. 2 Порядка, утвержденного Решением Коллегии Евразийской экономической комиссии от 10 декабря 2013 г. № 289). Поэтому при соблюдении прочих условий для вычета по НДС организация вправе учесть корректировку таможенной стоимости и принять к вычету фактически уплаченную сумму налога (см., например, письмо УМНС России по г. Москве от 7 июля 2003 г. № 24-11/36764).

Проводки, возникающие при учете НДС по импорту

Для НДС по импорту проводки, выполняемые в бухучете, различаться не будут:

- начисление налога к уплате отобразится как Дт 19 Кт 68;

- платеж по нему — Дт 68 Кт 51 (для платежей на таможню здесь возможна проводка Дт 68 Кт 76, если НДС в адрес таможенного органа перечисляется авансом);

- принятие в вычеты — Дт 68 Кт 19.

Однако по датам проведения отличия в операциях, связанных со странами, не входящими в ЕАЭС, и странами — участницами этого союза будут существенными. В первом случае они осуществляются на дату выпуска товара на территорию России, а во втором — в месяце, наступающем за месяцем ввоза при условии принятия в нем налоговым органом отчетности, связанной с импортом из ЕАЭС.

В периоде выполнения всех необходимых условий, связанных с применением вычетов, они отразятся в обычной квартальной НДС-декларации, но использоваться в ней для этого будут разные строки раздела 3: 150 — для налога, уплаченного на таможне, 160 — для налога, уплаченного в налоговый орган.

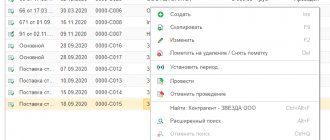

Оприходование импортного товара в 1С 8.3

Поступление товаров из третьих стран в 1С оформите документом Поступление (акт, накладная) вид операции Товары (накладная) в разделе Покупки – Покупки — Поступление (акты, накладные).

Укажите:

- Накладная № от — данные первичного документа, например, № и дата инвойса;

- от — дата перехода права собственности.

Заполните табличную часть приобретенными товарами.

- % НДС — Без НДС;

См. также Как правильно указать ГТД и страну происхождения товаров при импорте

Проводки

См. также Новые «импортные» документы в СФ (из записи эфира от 21 декабря 2022 г.)

Итоги

Правила начисления и уплаты НДС, связанного с импортом, зависят от того, из какой страны осуществляется ввоз: являющейся участницей ЕАЭС или нет. Ввоз из страны, входящей в ЕАЭС, упрощен в отношении самой процедуры ввоза (здесь нет таможни), но сопровождается дополнительной отчетностью перед налоговыми органами и более поздним выполнением условий для включения ввозного налога в вычеты. Импорт из страны, не являющейся участницей ЕАЭС, происходит через таможню и требует уплаты налога для выпуска товара в Россию. Базы для начисления налога для входящих и не входящих в состав ЕАЭС стран определяются по-разному. В первом случае ей служит стоимость, отражаемая в товаросопроводительных документах (плюс акциз, если он есть), а во втором — таможенная стоимость, увеличенная на таможенную пошлину и акциз (если пошлина и акциз должны уплачиваться).

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Организация бухучета импортных операций

Согласно п. 5 ПБУ 5/01 и п. 15 Методических указаний, регламентированных Приказом Минфина от 28.12.2001 г. № 119н, продукция ставится на учет по фактической себестоимости. Она складывается из таких составляющих:

- цена по контракту;

- дополнительные расходы импортера, не включенные в стоимость сделки, в частности, расходы на доставку и т.п.;

- таможенные пошлины и сборы;

- акцизы (для подакцизной продукции).

Данный момент основан на п. 6 ПБУ 5/01 и п. 16 Методических указаний.

В расходы, относящиеся к фактической себестоимости (п. 6 ПБУ 5/01), входят только таможенные пошлины, а таможенных сборов там нет. Но так как их уплата при импорте продукции — непременное условие, эти расходы также нужно учитывать как непосредственно связанные с покупкой продукции и включать в ее стоимость.

Корреспонденция в бухучете по стоимости:

Дт 41 Кт 60 — стоимость продукции на момент перехода права собственности;

Дт 44 Кт 60 — затраты по транспортировке;

Дт 44 Кт 60 — посреднические услуги по приобретению продукции (оформление через посредническую фирму);

Дт 44 Кт 76/Расчеты с таможней — таможенная пошлина (сбор);

Дт 41 Кт 44 — стоимость продукции с учетом затрат на покупку;

Дт 41 Кт 19/Акцизы — включение акциза в себестоимость ввезенной продукции.

Оценка продукции и затрат, оплаченных валютой

Если стоимость приобретенной продукции определяется в валюте, то ее оценка осуществляется в рублях по курсу ЦБ РФ, который установлен на дату ее отражения в учете. Об этом указано в п. 19 Методических указаний (Приказ Минфина № 119н).

При авансовой оплате импортной продукции ее стоимость по договору или контракту в рублях нужно рассчитывать по курсу ЦБ РФ на дату уплаты денег по факту (абз. 2 п. 9, п. 10 ПБУ 3/2006). В данном случае неоплаченная часть стоимости покупаемой продукции определяется по курсу на дату перехода права собственности на нее (п. 5, абз. 1 п. 9 ПБУ 3/2006).

Та часть задолженности, которая была оплачена авансом, не требует переоценки. Другую часть задолженности, которая не была оплачена за принятую к учету продукцию, нужно переоценить по состоянию на конец каждого месяца и (или) на дату погашения задолженности (п. 7 ПБУ 3/2006). При этом появляются курсовые разницы — их требуется отразить в бухучете в составе прочих доходов и расходов (п. 13 ПБУ 3/2006).

Таможенные платежи

Чтобы рассчитать таможенные платежи, требуется определить таможенную стоимость продукции. Она устанавливается декларантом или таможенным органом (п. 3 ст. 23 Закона от 03.08.2018 г. № 289-ФЗ, п. 14 ст. 38 ТК ЕАЭС).

Таможенные платежи — это не только пошлины и сборы, но и акцизы (для подакцизной продукции), а также НДС для импортной продукции (п. 1 ст. 46 ТК ЕАЭС, подп. 13 п. 1 ст. 182, подп. 4 п. 1 ст. 146 НК РФ).

Акциз — это невозмещаемый налог, соответственно, его размер включается в стоимость продукции (п. 6 ПБУ 5/01, п. 2 ст. 199 НК РФ).

Налогооблагаемая база по НДС при импорте продукции в РФ рассчитывается как сумма таможенной стоимости, таможенной пошлины и акцизов. Данный момент определен в п. 1 ст. 160 НК РФ.

Обычно импортный НДС уплачивают на счет таможни авансовым платежом, а после этого при возникновении у компании обязанности по уплате НДС таможня списывает требуемую сумму (ст. 57 ТК ЕАЭС).

Корреспонденция при этом следующая:

Дт 76/Расчеты с таможней по НДС Кт 51 — аванс для уплаты НДС на таможне;

Дт 19 Кт 68/Расчеты по НДС — НДС к уплате на таможне;

Дт 68/Расчеты по НДС Кт 76/Расчеты с таможней по НДС — списание таможней НДС по импорту продукции.

В ситуации, когда импортер использует ОСНО и не освобожден от НДС, суммы налога при импорте принимаются к вычету. Конечно, это при условии, что импортируемая продукция будет использоваться при проведении операций, облагаемых НДС (п. 2 ст. 171 НК РФ).

Импортеры, использующие спецрежимы налогообложения, также обязаны платить НДС в бюджет. В этом случае сумма НДС не предъявляется к вычету, а учитывается в составе расходов.

Если вычет по НДС применяется, нужно сформировать корреспонденцию:

Дт 68/Расчеты по НДС Кт 19 — вычет по НДС, уплаченный на таможне.

Оприходование импортной продукции

В бухучете импортную продукцию нужно отразить по фактической себестоимости на сч. 41 (п. 5 ПБУ 5/01). Расходы на ее приобретение, если они не включены в таможенную стоимость, торговая организация может учитывать в себестоимости продукции или в составе расходов на продажу (п. 13 ПБУ 5/01).

Если обнаружена недостача (порча) импортной продукции, комиссией составляется акт, к примеру, по форме № ТОРГ-3.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Понравилась статья?

Хотите получать подобные статьи по четвергам? Быть в курсе изменений в законодательстве? Подпишитесь на рассылку