С 2022 года пособия по больничным переводят на прямые выплаты из ФСС

Правительство изменит с 2022 года порядок выплаты пособий по временной нетрудоспособности и беременности и родам. Все выплаты по больничным будут производить органы ФСС России, а не работодатели. Об этом на заседании правительства сообщил премьер-министр Михаил Мишустин.

Сейчас ФСС уже выплачивает пособия по больничным напрямую в рамках пилотного проекта в 77 субъектах РФ (по состоянию на ноябрь 2020 года). Без участия работодателей выплачивают:

- пособия по временной нетрудоспособности;

- пособия по беременности и родам;

- единовременное пособие женщинам, вставшим на учет в медицинских организациях в ранние сроки беременности;

- единовременное пособие при рождении ребенка;

- ежемесячное пособие по уходу за ребенком;

- пособие по временной нетрудоспособности в связи с несчастным случаем на производстве или с профессиональным заболеванием;

- компенсацию санаторно-курортного лечения сверх ежегодного оплачиваемого отпуска и проезда к месту лечения пострадавшим на производстве.

Как пояснил Михаил Мишустин:

С 2022 года такую практику распространим на всю страну. Более того, перейдем на проактивный формат работы: пособия по временной нетрудоспособности, беременности и родам будут оформляться автоматически на основании электронного листка нетрудоспособности, никаких заявлений писать будет не нужно.

Данные о больничных листах поступят в органы ФСС в автоматическом режиме. Никаких дополнительных действий работодателям и работникам предпринимать не придется. По словам премьер-министра:

Такой порядок назначения выплат уменьшит объем бумажной работы для работодателей и ускорит перечисление средств. Никакие заявления писать будет просто не нужно. И в целом получение сведений для назначения таких пособий будет проходить в электронном виде. Это поможет сберечь человеку время, и силы, и — как это часто бывало при оформлении документов — нервы.

Организации больше не будут изымать из оборота средства на оплату больничных и потом ждать от ФСС возмещения средств.

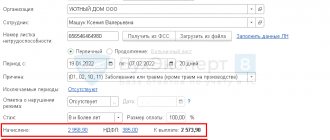

Порядок назначения пособия по больничному в 2022 году

Пособие по временной нетрудоспособности назначают на основании больничного листа. Срок назначения пособия составляет 10 календарных дней со дня обращения. Выплатить пособие компания должна в ближайший день, установленный для выплаты зарплаты (ст. 15 Федерального закона от 29 декабря 2006 г. № 255-ФЗ).

Сотрудник может получить пособие в срок не позднее шести месяцев со дня выхода на работу (ст. 12 Федерального закона от 29 декабря 2006 г. № 255-ФЗ).

Оплатить нужно не только рабочие дни болезни работника, но также выходные и нерабочие праздничные дни.

Если больничный лист выдали в связи с заболеванием или бытовой травмой, первые три дня нетрудоспособности оплачиваются работнику за счет компании, а с четвертого дня – за счет ФСС РФ (п. 2 ст. 3 Федерального закона от 29 декабря 2006 г. № 255-ФЗ).

Читайте в бераторе

Больничное пособие: период нетрудоспособности и размер по стажу

Обязанность работодателя по оплате

Каждый работодатель несет ответственность перед работниками за выплаты по больничным листам. При расчете суммы пособия по временной нетрудоспособности бухгалтерия должна руководствоваться нормами, которые приняты в предшествующем отчетном периоде, — это 255-ФЗ, больничный лист исчисляется и оплачивается строго по правилам этого закона. Применяйте и положения постановления правительства №375 от 15.06.2007 и приказа Минсоцразвития №624н от 29.06.2011, который определяет порядок произведения таких выплат. Приказ №624н закрепляет бланк строгой отчетности листа временной нетрудоспособности.

Согласно ч. 1 ст. 13 255-ФЗ рассчитывает и назначает пособие по временной нетрудоспособности работодатель. Затем территориальный ФСС возмещает организации произведенный платеж, вычитая из суммы пособия три первых дня болезни сотрудника. Сама процедура такова: по завершении лечения сотруднику, отсутствовавшему на рабочем месте по причине болезни, выдают лист временной нетрудоспособности установленного образца. Перед тем как начать работать, служащий предоставляет больничный в бухгалтерию, а затем бухгалтер проверяет правильность заполнения бланка.

Работодатель считает количество денег, оформляет и выплачивает пособие по больничному листу. После получения сотрудником денежных средств бухгалтер направляет в ФСС заявление на получение компенсации выплаченного пособия. Организации должны возместить перечисленные средства не полностью, а за исключением первых трех дней болезни, которые по правилам оплачиваются за счет работодателя.

ВАЖНО!

Во многих субъектах РФ действует пилотный проект, в рамках которого ФСС производит оплату начиная с четвертого и по последний день лечения. В 2022 году все больше регионов присоединилось к пилотному проекту. С 2022 года Минтруд обяжет работать по пилотному проекту все субъекты РФ.

Территориальный орган ФСС выплачивает в полном размере пособия по беременности и родам и по уходу за нетрудоспособным членом семьи (приказ Минздравсоцразвития №1021н). Основанием для таких выплат является корректно заполненный больничный лист.

Что важно помнить бюджетникам в 2022 году

Бюджетные организации обязаны рассчитываться со своими сотрудниками в срок и производить корректные начисления. Касается это и выплаты пособия по временной нетрудоспособности. Основные изменения по оплате больничного листа в 2022 году затронули порядок расчетов. Вот что изменилось с нового года:

- Минимальный размер оплаты труда. С 01.01.2020 МРОТ составил 12 130 руб. Минимальный среднедневной заработок в 2022 г. — 398,79 руб., максимальный — 2301,37 руб.

- Расчетный период. При расчете социальных выплат берутся два предыдущих календарных года. Лимит облагаемых страховых взносов за 2018 г. — 815 000,00 руб., за 2022 г. — 865 000,00 руб. За 2020 лимит по ОСС — 912 000,00 руб.

- Новые КОСГУ. Компенсация за первые 3 дня по временной нетрудоспособности и материнству отражается в подстатье 266 «Социальные пособия и компенсации персоналу в денежной форме».

Все социальные выплаты бюджетных учреждений должны проводиться в пределах доведенных лимитов бюджетных обязательств.

Как рассчитать больничный лист в 2022 году

Прежде всего нужно определить среднедневной заработок. Порядок расчета приведен в пункте 1 статьи 14 Закона № 255-ФЗ.

| Выплаты, учитываемые при расчете пособия по временной нетрудоспособности | : | 730 дн. | = | Средний дневной заработок для расчета больничного |

Не зависимо от того, является ли год високосным или нет, количество дней в году всегда равно 730. Исключением является декретное пособие. При его расчете количество дней может быть другим.

Определим максимальный размер пособия. Для расчета берем предельный размер базы для начисления страховых взносов за 2022 и 2018 годы: это 755 000 руб. и 815 000 руб. соответственно. В сумме это составит 1 570 000 руб.

Далее среднедневной заработок работника нужно сравнить с минимальным. Минимальный среднедневной заработок составляет 370,85 руб. Если заработок сотрудника больше минимального, больничное пособие рассчитываем исходя из фактического заработка. Если заработок работника ниже минимального 370,85 руб., для дальнейших расчетов нужно взять эту цифру.

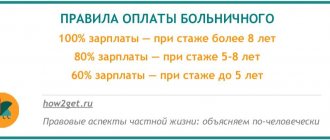

Затем определяем размер пособия для работника за день с учетом его страхового стажа. Для этого средний дневной заработок умножаем на процент. Если страховой стаж составляет:

- 8 лет и более – 100%;

- от 5 до 8 лет – 80%;

- менее 5 лет – 60%.

Чтобы получить общую сумму пособия, нужно размер пособия за 1 день умножить на количество дней болезни работника.

ПРИМЕР 1. БОЛЬНИЧНЫЙ ИСХОДЯ ИЗ ФАКТИЧЕСКОГО ЗАРАБОТКА В 2019 ГОДУ

В январе 2022 года менеджер по закупкам принесла в бухгалтерию компании больничный лист.Количество дней ее болезни = 9 календарных дней.Страховой стаж = 6 лет.Фактический заработок менеджера:— в 2017 году = 500 000 рублей;— в 2022 году = 580 000 рублей.Заработок за 2022 и 2022 гг, то есть за расчетный период составит: 1 080 000 рублей.Сравниваем эту сумму с предельным заработком для расчета пособий – 1 570 000 руб. Заработок менеджера в размере 1 080 000 рублей не превышает предельный лимит в размере 1 570 000 рублей.Рассчитаем размер дневного пособия для менеджера: (500 000 руб. + 580 000 руб.) : 730 дн. × 80% = 1183,56 руб. Мы умножили на 80%, так как стаж менеджера от 5 до 8 лет. Это тот случай, когда оплата больничного должна составлять 80% от общего заработка.Менеджер болел 9 дней.Рассчитаем размер пособия за 9 дней болезни. Для этого, умножаем фактическое дневное пособие менеджера на количество дней болезни: 1183,56 руб. × 9 дн. = 10 652,04 руб.

Кому не оплачивается больничный

В некоторых случаях сотрудники не вправе претендовать на социальную выплату:

- если сотрудник оформлен по подрядному договору;

- если нарушен установленный врачом режим лечения;

- при отсутствии записей и назначений в амбулаторной карте пациента;

- при оформлении документа о временной нетрудоспособности нелицензированным медицинским учреждением;

- если документ пролонгирован более чем на 30 дней и отсутствует заключение врачебно-консультационной комиссии;

- при выдаче больничного без назначений лечащего врача;

- при фальсификации даты выдачи;

- если сотрудник находится под арестом;

- при отстранении сотрудника от работы без сохранения ему зарплаты;

- при простое на предприятии;

- если временная нетрудоспособность стала результатом криминального нарушения;

- при прохождении работником судебно-медицинской экспертизы.

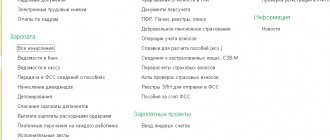

Порядок расчета среднего заработка для оплаты времени болезни

Чтобы работник получил положенную ему компенсацию, бухгалтеру надлежит провести корректный расчет платежа по временной нетрудоспособности. Основные правила исчисления и порядок оплаты больничного листа в 2022 году следующие.

Шаг 1. Бухгалтер вычисляет средний заработок за расчетный период, затем считает средний дневной заработок и размер самого пособия по нетрудоспособности. Рассчитывать среднюю величину заработной платы необходимо в соответствии с постановлением правительства №922 от 24.12.2007.

Шаг 2. Средний заработок исчисляется так: определяется заработная плата за двухлетний период, предшествующий начислению. При вычислении среднего заработка учитываются все доходы, которые работник получал у официальных работодателей и с которых уплачивались страховые взносы. Полученная сумма делится на 730.

К учитываемым доходам относятся (ст. 421 НК РФ):

- доходы, которые получает служащий по договоренности с работодателем — заработная плата, вознаграждения и гонорары, надбавки, премии, компенсационные и стимулирующие выплаты;

- выплаты по выслуге лет;

- выплата за ученую степень, нагрудный знак и почетную грамоту;

- за работу в ночную смену, в выходные дни и праздники;

- плата за расширение зон обслуживания, за совмещение должностных обязанностей;

- вознаграждение за сдельную работу по нарядам;

- зарплата в натуральном эквиваленте;

- выплаты государственным и муниципальным служащим;

- надбавки к тарифным ставкам и установленным окладам;

- районные коэффициенты и северные надбавки;

- доплаты за работу в тяжелых климатических условиях, на вредных производствах и проч.;

- надбавки за работу с документами и сведениями, содержащими государственную тайну.

Шаг 3. Формула расчета среднего заработка для больничного такова:

СЗ = доход за 2 предшествующих года / 730 дней.

Если один из расчетных годов високосный, то совокупный доход за 2 года делится на 731 день. Для расчета декретных берем 731 день.

При расчете среднего заработка не учитываются выплаты, которые не облагаются страховыми взносами ФСС. В главе 34 НК РФ указано, что при исчислении среднего заработка не учитываются следующие суммы (ст. 422 НК РФ):

- Декретные.

- Пособие, которое выплачивается во время отпуска по уходу за ребенком.

- По иным больничным.

- Командировочные (суточные), выплачиваемые по командировкам как в пределах РФ, так и за границу.

- Отпускные во время командировок.

- Материальная помощь в размере до 4000 руб. на одного работника за определенный расчетный период.

- Единовременная материальная помощь, которая выплачивается в связи со стихийными бедствиями или чрезвычайными ситуациями, смертью членов семьи работника, при рождении ребенка или установлении опеки.

- Премии по итогам года. Итоговая премия за год включается в расчет среднего заработка прямо пропорционально числу отработанных месяцев.

- Компенсационные выплаты при увольнении работника. Исключение — компенсации за неиспользованный отпуск, суммы выплат в виде выходного пособия и среднего месячного заработка на период трудоустройства.

- Компенсации издержек на профессиональную переподготовку.

- Плата за обучение сотрудников по основным и дополнительным профессиональным программам.

- Выплаты физическому лицу по договорам ГПХ.

- Коммунальные услуги.

- Компенсации, связанные с трудоустройством сокращенных сотрудников и переездом работника в другую местность. Исключением являются пособия, выплачиваемые в связи с тяжелыми, вредными условиями труда.

Шаг 4. Если средний заработок по каждому предыдущему периоду превышает предел (815 000 руб. в 2022 г. и 865 000 руб. в 2022 г.), то для исчисления берется предельное значение. На 2022 г. предельное значение страховой базы для расчета пособий по временной нетрудоспособности и материнству составит 912 000 руб. Обновленное предельное значение базы для расчетов страховых взносов на обязательное пенсионное страхование с 01.01.2020 — 1 292 000 руб.

Исключаемых периодов для расчета среднего заработка для листка временной нетрудоспособности не предусмотрено.

Шаг 5. Полученный расчетный результат среднего заработка сравнивается с действующим на момент начисления МРОТ. С 01.01.2020 официальный МРОТ составит 12 130 руб. (до конца 2022 — 11 163 руб.).

Оплата больничного новому сотруднику

Особые правила действуют и при начислении пособия по временной нетрудоспособности недавно принятым сотрудникам. Корректная оплата больничного на новом месте работы производится по среднедневному заработку за предшествующие два года на основании справки о доходах, предоставленной предыдущим работодателем (ч. 1 ст. 14 255-ФЗ, п. 3 ПП РФ №375 от 15.06.2007). Служащий вправе получить пособие по временной нетрудоспособности с первого дня действия трудового договора (ч. 5 ст. 2 255-ФЗ). Если гражданин заболел до того дня, с которого он приступает к работе в соответствии с трудовым договором, то оплата больничного не производится.

Основание для расчета больничного листа на новом месте работы — это справка по форме 2-НДФЛ за два предыдущих года либо справка о доходах с предыдущего места работы. Справка о доходах заполняется в свободной форме. В документ в обязательном порядке включается такая информация:

- наименование учреждения предыдущего работодателя;

- регистрационные сведения о служащем;

- среднемесячный размер зарплаты;

- начисленная и фактически выплаченная сотруднику заработная плата за указанный расчетный период.

Все сведения из справки заверяются руководителем и главным бухгалтером предыдущего работодателя.

Наиболее корректным основанием для расчета пособий является справка по форме №182н. В 2-НДФЛ отсутствует разбивка по суммам, облагаемым и не облагаемым подоходным налогом, в регистре представлены обобщенные величины. В справке о сумме заработной платы и иных выплат за последние два года работы №182н указываются все перечисления, на которые начисляются страховые взносы за определенный период.

Справку №182н обязаны выдать работнику при увольнении. Этот документ предоставляется на новое место работы вместе с персональными документами. По суммам, зафиксированным в справке, рассчитывается средний заработок, который используется для исчисления компенсаций за счет ФСС — больничного листа, декретных и пособия по уходу за ребенком до полутора лет.

Право на перенос периодов расчета для оплаты

Если у работника отсутствует доходная база, он вправе написать заявление об исчислении среднего заработка с учетом финансовых данных тех временных промежутков, когда у него зафиксирован доход (п. 1 ст. 14 255-ФЗ). Перенос вправе осуществить лица, которые находились в декрете или отпуске по уходу за ребенком в расчетном периоде.

Перенос периода производится, когда такая замена выгодна работнику в связи с тем, что его доход в расчетном периоде ниже, чем в предыдущих. К примеру, если служащий несколько лет не работал и устроился в организацию. Вот как рассчитывается больничный на новом месте работы с переносом периода:

- Заменяют как один расчетный год на выбор, так и оба периода.

- Для осуществления переноса необходимо предоставить в бухгалтерию соответствующее заявление.

- Заявление составляется в свободной форме. Укажите основание для переноса, сошлитесь на законодательную норму — п. 1 ст. 14 255-ФЗ — и укажите периоды, подлежащие замене.

Например, Викторова В.В. в 2022 и 2022 гг. находилась в отпуске по уходу за ребенком, а после этого не могла найти работу. Таким образом, доход за эти периоды у нее отсутствует. В октябре 2022 г. она устроилась на работу. В январе 2022 предоставила работодателю больничный лист. Продолжительность нетрудоспособности — 10 дней. Стаж сотрудницы — 15 лет, больничный оплачивается полностью.

МРОТ на январь 2022 г. — 12 130 руб.

Минимальный среднедневной заработок: 12 130 × 24 / 730 = 398,79 руб. Больничный из расчета МРОТ оплачивается так: 398,79 × 10 = 3987,90 руб.

Бухгалтер подняла документы и увидела, что совокупный доход Викторовой В.В. за 2015 и 2016 гг. равен 550 000,00 руб.

Если рассчитать компенсацию исходя из дохода за предыдущий период, то выплата по листку нетрудоспособности такова:

- 550 000 / 730 = 753,42 руб.;

- 753,42 × 10 = 7534,20 руб.

Начисления за предшествующий период у Викторовой В.В. гораздо выше текущих. Сотруднице надлежит оформить заявление на перенос периодов расчета.

Примеры расчета больничного в ЗУП 3 по новой схеме и алгоритму до 01.04.2020 г.

Новый алгоритм расчета больничного, применяемого с 1 апреля 2020 г. реализован, начиная с версий ЗУП 3.1.10.376 и 3.1.13.146 и действует для следующих случаев болезни:

- (01, 02, 10, 11) Заболевание или травма (кроме травм на производстве)

- (03) Карантин

- (09, 12, 13, 14, 15) Уход за больным ребенком

- (09) Уход за больным взрослым членом семьи

- (06) Протезирование в стационаре

Печатная форма расчета пособия по новому алгоритму реализована, начиная с версий 3.1.10.416 и 3.1.13.188 — в нее добавлен новый показатель «Минимальный размер дневного пособия».

Для всех примеров, кроме последнего, определим условие, что заработка за два предшествующих года у сотрудников нет.

Пример 1. Страховой стаж более 6 месяцев, но менее 5 лет, сотрудник работает на ставку

Сотрудник устроился в организацию с 1 марта 2022 г на полную ставку. Его страховой стаж на момент приема составляет 7 месяцев. Справку с предыдущего места работы о заработке он не предоставил. С 1 по 30 апреля сотрудник заболел.

Расчет в этом случае получится следующим:

- Определение среднедневного заработка. Так как у сотрудника нет информации о заработке по двум предшествующим годам, то будет рассчитываться минимальный среднедневной заработок исходя из МРОТ и получится равным:

- 12 130 (МРОТ) * 24 месяца / 730 дней = 398,79 руб.

- Сумма дневного пособий исходя из среднедневного заработка и стажа работы сотрудника:

- 398,79 (среднедневной заработок) * 60% (размер пособия в %-ах) = 239,27 руб.

- Сумма дневного пособия за апрель исходя из МРОТ:

- 12 130 (МРОТ) / 30 (кол-во календарных дней в апреле) = 404,33 руб.

- Выбор максимального из двух получившихся дневных пособий:

- 239,27 (дневное пособие исходя из среднедневного заработка и стажа) < 404,33 (дневное пособие исходя из МРОТ).

- Общая сумма пособия получится по новому алгоритму:

- 404,33 (дневное пособие) * 30 (кол-во дней болезни) = 12 129,90 руб.

При старой схеме расчета сумма пособия составила бы:

- 239,27 (дневное пособие) * 30 (кол-во дней болезни) = 7 178,10 руб.

Пример 2. Страховой стаж более 6 месяцев, но менее 5 лет, сотрудник работает на ставку, больничный начался до 01.04.2020 г. и продолжается в апреле

Сотрудник устроился в организацию с 1 марта 2022 г на полную ставку. Его страховой стаж на момент приема составляет 7 месяцев. Справку с предыдущего места работы о заработке он не предоставил. С 25 марта по 3 апреля сотрудник заболел.

- Определение среднедневного заработка. Так как у сотрудника нет информации о заработке по двум предшествующим годам, то будет рассчитываться минимальный среднедневной заработок исходя из МРОТ и получится равным:

- 12 130 (МРОТ) * 24 месяца / 730 дней = 398,79 руб.

- Сумма дневного пособий исходя из среднедневного заработка и стажа работы сотрудника будет в любом случае применяться для расчета мартовской части пособия:

- 398,79 (среднедневной заработок) * 60% (размер пособия в %-ах) = 239,27 руб.

- Сумма дневного пособия за апрель исходя из МРОТ:

- 12 130 (МРОТ) / 30 (кол-во календарных дней в апреле) = 404,33 руб.

- Выбор максимального из двух получившихся дневных пособий для расчета апрельской части пособия:

- 239,27 (дневное пособие исходя из среднедневного заработка и стажа) < 404,33 (дневное пособие исходя из МРОТ).

- Общая сумма пособия получится по новому алгоритму: По мартовской части больничного:

- 239,27 (дневное пособие до 01.04.2020 г.) * 7 (кол-во дней болезни в марте) = 1 674,89 руб. По апрельской части больничного:

- 404,33 (дневное пособие с 01.04.2020 г.) * 3 (кол-во дней болезни в апреле) = 1 212,99 руб. Общая сумма пособия:

- 1 674,89 (мартовская часть больничного) + 1 212,99 (апрельская часть больничного) = 2 887,88 руб.

При старой схеме расчета сумма пособия составила бы:

- 239,27 (дневное пособие) * 10 (кол-во дней болезни) = 2 392,70 руб.

Пример 3. Страховой стаж более 6 месяцев, но менее 5 лет, сотрудник работает на неполную ставку

Сотрудник устроился в организацию с 1 марта 2022 г. на 0,5 ставки. Его страховой стаж на момент приема составляет 7 месяцев. Справку с предыдущего места работы о заработке он не предоставил. С 1 по 30 апреля сотрудник заболел.

Расчет в этом случае получится следующим:

- Определение среднедневного заработка. Так как у сотрудника нет информации о заработке по двум предшествующим годам, то будет рассчитываться минимальный среднедневной заработок исходя из МРОТ с учетом занимаемой сотрудником ставки и получится равным:

- 12 130 (МРОТ) * 24 месяца / 730 дней * 0,5 (кол-во ставок) = 199,40 руб.

- Сумма дневного пособий исходя из среднедневного заработка и стажа работы сотрудника:

- 199,40 (среднедневной заработок) * 60% (размер пособия в %-ах) = 119,64 руб.

- Сумма дневного пособия за апрель исходя из МРОТ пропорционально продолжительности рабочего времени:

- 12 130 (МРОТ) / 30 (кол-во календарных дней в апреле) * 0,5 (кол-во ставок) = 202,17 руб.

- Выбор максимального из двух получившихся дневных пособий:

- 119,64 (дневное пособие исходя из среднедневного заработка и стажа с учетом ставки) < 202,17 (дневное пособие исходя из МРОТ с учетом ставки).

- Общая сумма пособия получится по новому алгоритму:

- 202,17 (дневное пособие) * 30 (кол-во дней болезни) = 6 065,10 руб.

При старой схеме расчета сумма пособия составила бы:

- 119,64 (дневное пособие) * 30 (кол-во дней болезни) = 3 589,20 руб.

Пример 4. Страховой стаж более 6 месяцев, но менее 5 лет, сотрудник работает на ставку в организации с РК

Сотрудник устроился в организацию с 1 марта 2022 г. на полную ставку. Его страховой стаж на момент приема составляет 1 год. Справку с предыдущего места работы о заработке он не предоставил. Организация находится в местности с районным коэффициентом 1,2. С 1 по 30 апреля сотрудник заболел.

Расчет в этом случае получится следующим:

- Определение среднедневного заработка. Так как у сотрудника нет информации о заработке по двум предшествующим годам, то будет рассчитываться минимальный среднедневной заработок исходя из МРОТ с учетом занимаемой сотрудником ставки и получится равным:

- 12 130 (МРОТ) * 24 месяца / 730 дней = 398,79 руб.

- Сумма дневного пособий исходя из среднедневного заработка и стажа работы сотрудника с учетом РК. Так как в организации применяется РК и среднедневной рассчитан исходя из МРОТ, то сумма дневного пособия должна рассчитываться с учетом стажа сотрудника и РК:

- 398,79 (среднедневной заработок) * 60% (размер пособия в %-ах) * 1,2 (РК) = 287,124 руб.

- Сумма дневного пособия за апрель исходя из МРОТ c учетом РК:

- 12 130 (МРОТ) * 1,2 (РК) / 30 (кол-во календарных дней в апреле) = 485,20 руб.

- Выбор максимального из двух получившихся дневных пособий:

- 287,124 (дневное пособие исходя из среднедневного заработка и стажа с учетом РК) < 485,20 (дневное пособие исходя из МРОТ с учетом РК).

- Общая сумма пособия получится по новому алгоритму:

- 485,20 (дневное пособие) * 30 (кол-во дней болезни) = 14 556 руб.

При старой схеме расчета сумма пособия составила бы:

- 287,124 (дневное пособие) * 30 (кол-во дней болезни) = 8 613,72 руб.

С 19.06.2020 года начали действовать новые правила применения районного коэффициента при расчете пособий.

Подробнее см.:

- Новые правила применения районного коэффициента при расчете пособий исходя из МРОТ

- Новые правила применения районного коэффициента в 2022 году при расчете исходя из МРОТ больничных, пособий по беременности и родам, отпусков по уходу за ребенком

Пример 5. Страховой стаж менее 6 месяцев, сотрудник работает на ставку в организации с РК

Сотрудник устроился в организацию с 1 марта 2022 г. на полную ставку. Страховой стаж на момент приема составляет 3 месяца. Справку с предыдущего места работы сотрудник предоставил и сумма заработка за 2022 г. составила 600 000 руб. Организация находится в местности с районным коэффициентом 1,2. С 1 по 30 апреля сотрудник заболел.

Расчет в этом случае получится следующим:

- Определение среднедневного заработка. Так как у сотрудницы есть заработок за два предшествующих года, то фактический среднедневной заработок составит:

- 600 000 (заработок за два предыдущих года) / 730 дней = 821,92 руб. Минимальный среднедневной заработок:

- 12 130 (МРОТ) * 24 месяцев / 730 дней = 398,79 руб. Так как фактический среднедневной заработок (821,92 руб.) больше минимального среднедневного заработка (398,79 руб.), то выбирает фактический среднедневной.

- Сумма дневного пособия. Сумма дневного пособия исходя из среднедневного заработка и стажа сотрудника составит:

- 821,92 (среднедневной заработок) * 60% (размер пособия в %-ах) = 493,15 руб. Однако, т.к. страховой стаж сотрудника менее 6 месяцев, то сумма дневного пособия ограничивается сверху МРОТ с учетом РК и получается равной:

- 12 130 (МРОТ) * 1,2 (РК) / 30 (кол-во календарных дней в апреле) = 485,20 руб. Выбирается одно из двух минимальных значений дневного пособия. В нашем примере это будет дневное пособие, ограниченное сверху МРОТ с учетом РК – 485,20 руб.

- Не рассчитывается, т.к. на предыдущем шаге уже произошел расчет суммы дневного пособия за месяц исходя из МРОТ с учетом РК.

- Сравнение не требуется.

- Общая сумма пособия по новой схеме и алгоритму, действующему до 01.04.2020 г., получится одинаковой:

- 485,20 (дневное пособие) * 30 (кол-во дней болезни) = 14 556 руб.

С 19.06.2020 года начали действовать новые правила применения районного коэффициента при расчете пособий.

Подробнее см.:

- Новые правила применения районного коэффициента при расчете пособий исходя из МРОТ

- Новые правила применения районного коэффициента в 2022 году при расчете исходя из МРОТ больничных, пособий по беременности и родам, отпусков по уходу за ребенком

Оплата больничного совместителю

Чтобы рассчитать социальную компенсацию для сотрудника, работающего в учреждении по совместительству, необходимо запросить информацию о доходах со всех его рабочих мест. Начисление производится по основному месту работы.

Такой сотрудник представляет в организацию справки о доходах за предшествующие два года со всех своих рабочих мест.

ВАЖНО!

Совместитель, проработавший более двух лет в одних и тех же учреждениях, получает пособие по временной нетрудоспособности на всех предприятиях. В таких случаях каждому работодателю подается оригинал больничного листа.

Если совместитель работал на постоянной основе в двух организациях, но к моменту нетрудоспособности трудоустроился еще в несколько учреждений, он вправе получить пособие только на одном предприятии. Сотрудник выбирает предприятие на свое усмотрение.

В таких случаях, помимо больничного и справки о доходах, совместитель предоставляет работодателю справки о том, что он не получал пособие по временной нетрудоспособности в иных организациях.

Пример: Власов В.В. работает в НКО «Успех» 10 лет. Также последние два года он подрабатывает в разных организациях по совместительству. Власов В.В. предоставил основному работодателю больничный лист на 5 дней. Сотрудник предоставил справки о доходах по совместительству на общую сумму 120 000,00 руб. за последние 2 года. Средняя зарплата у основного работодателя — 50 000,00 руб. в месяц.

Выплата рассчитывается так:

- 50 000,00 × 24 + 120 000,00 = 1 320 000 руб. — совокупный доход за два года;

- 1 320 000 / 730 = 1808, 22 руб. — среднедневной заработок.

Стаж сотрудника — 10 лет, поэтому листок оплачивается полностью.

Власову В.В. начислено пособие по временной нетрудоспособности: 1808,22 × 5 = 9041,10 руб.

Оплата больничного листа по эпидемиологическому карантину

В связи с эпидемией коронавируса правительство РФ разработало временные правила оформления и оплаты больничных листов тех людей, которые вынуждены находиться на карантине (ПП РФ №294 от 18.03.2020). Если вы или ваши родственники, с которыми вы проживаете или постоянно общаетесь, вернулись из стран с неблагоприятной эпидемиологической обстановкой, вам надлежит вызвать врача на дом, пройти осмотр и оставаться на карантине 14 дней. Две недели — это инкубационный период, в течение которого возможны проявления симптомов болезни. На этот срок вам оформят электронный больничный лист.

Вот как надлежит действовать лицам на карантине, чтобы оформить и получить страховую выплату по временной нетрудоспособности:

- Войти в личный кабинет ЕСИА. Незарегистрированным лицам надлежит оформить согласие на подачу заявления от своего имени зарегистрированным родственником.

- Подать заявление о выдаче электронного больничного. Приложить к обращению документы, подтверждающие пребывание в стране с эпидемией (скан-копию соответствующих страниц загранпаспорта, электронный билет на самолет). Если вы проживаете с гражданином, вернувшимся из государств с неблагополучной обстановкой, прикрепите соответствующие документы.

- Проверить оформленный электронный больничный в информационной системе ФСС. Уведомить о двухнедельном карантине работодателя и прислать ему реквизиты электронного листка нетрудоспособности.

Рассчитывается такой больничный по общим правилам (в зависимости от стажа работника), а вот оплачивают его по-другому. Первую выплату от ФСС вы получите за первые 7 дней карантина на следующий день после того, как работодатель передаст сведения территориальному органу ФСС. Максимальный срок оплаты — 7 календарных дней. Вторую часть карантина (оставшиеся 7 дней) оплатят на следующий рабочий день после его окончания, но не позже этой даты.

ВАЖНО!

Чем раньше вы уведомите работодателя о вынужденной изоляции, тем быстрее он передаст информацию в территориальный ФСС и тем раньше вам выплатят надлежащее страховое пособие.

Максимальная продолжительность больничного листа после операции в 2022 году

По новым правилам

длительность нахождения на лечении после хирургического вмешательства можно обобщить в следующей таблице:

| Вид операции | На какой срок выдается больничный лист после операции (в календарных днях) |

| Удаление аппендицита | 16-21 (в зависимости от вида: катарального, гнойного, флегмозного). |

| Удаление матки | 65-100 |

| Удаление желчного пузыря | 48-55 (пока гражданин находится в стационаре) + 10 дней реабилитации в домашних условиях. |

| Удаление кисты | 20-28 |

| Удаление зуба (в том числе под общим наркозом) | 3-10 |

Вне зависимости от того, какой орган был прооперирован, организм человека нуждается в восстановлении, во время которого работник должен находиться в обстановке, способствующей полной реабилитации. Этот процесс происходит сначала в стационаре, затем — амбулаторно.

В соответствии с больничным листом определяется размер пособия. Оплачивается он по общим правилам: первые три дня после операции оплачивает работодатель, все последующие — ФСС.

Страховой стаж и выплата по больничному листу

Под страховым стажем понимается продолжительность трудовой деятельности того или иного сотрудника, в период которой фиксировался доход и перечислялись страховые взносы.

В страховой стаж включаются периоды работы застрахованного лица на территории РФ или за ее пределами на основании международных договоров РФ и в соответствии с российским законодательством. В страховой стаж включаются периоды временной нетрудоспособности, ухода одного из родителей за детьми, время получения пособия по безработице и др. Для включения этих периодов в страховой стаж им должны предшествовать или за ними следовать периоды работы.

Не учитывается страховой стаж в следующих случаях:

- при трудовой деятельности без оформления;

- у индивидуальных предпринимателей, уклонившихся от уплаты сборов в социальный фонд;

- во время отпуска, не оплачиваемого работодателем.

При расчете страхового стажа для больничного учитываются все страховые периоды независимо от перерывов в работе.

Исчисление страхового стажа производится в календарном порядке из расчета полного года. Каждые 30 дней трудовой деятельности и иные периоды переводятся в месяцы, а каждые 12 месяцев — в полные года.

Сумма выплат по больничному напрямую зависит от страхового стажа. Вот как начисляется больничный на новом месте работы: если стаж работника насчитывает менее полугода, то за каждый месяц нетрудоспособности исчисляется не более одного МРОТ.

Оплата в зависимости от стажа производится так:

- если стаж сотрудника 8 лет и более, то пособие по больничному листу выплачивают в полном размере (100%);

- от 5 до 8 лет — оплата составит 80%;

- от 3 до 5 лет — 60%.

При выплате пособий по беременности и родам стажевой коэффициент не учитывается, больничный лист оплачивается в полном размере.

На сколько дней минимум терапевт дает больничный лист

Минимальный срок больничного листа не регламентирован

ни на уровне законов, ни ведомственными нормативными актами. Решение по срокам в зависимости от

состояния пациента

может самостоятельно принять лечащий врач, стоматолог или фельдшер. Существующая врачебная практика показывает, что обычно дают больничный на 3 дня, проходит ли лечение амбулаторно или в стационаре (в том числе дневном).

Длительность больничного листа

На основании ст. 11 приказа №624н, длительность одного больничного листа не превышает 15 дней. Максимальный срок листка нетрудоспособности составляет 10 месяцев, но продлевается до 12 месяцев при таких диагнозах:

- травма, требующая долгого заживания;

- туберкулез;

- послеоперационный период.

Для граждан, которые были признаны инвалидами, установлены следующие максимальные сроки больничного (п. 3 ст. 6 255-ФЗ):

- непрерывно — 4 месяца;

- совокупно за год — 5 месяцев.

С 10.04.2018 больничный по уходу за ребенком до 7 лет оформляется без ограничения по сроку, то же самое правило действует и в отношении ухода за детьми-инвалидами.

Больничный по беременности и родам выдается сроком на 140 дней в случае одноплодной беременности, 156 — при осложненных родах и 194 — при многоплодной беременности.

Максимальный срок нахождения на больничном листе в 2022 году

Бюллетень фиксирует

, сколько дней человек может быть на больничном листе без перерыва, то есть имеет право

отсутствовать на работе

на законных основаниях с сохранением заработной платы, не опасаясь быть уволенным или привлечённым к ответственности за прогулы.

Максимальный период возможного отсутствия работника

по болезни определяется несколькими обстоятельствами:

- типом и видом заболевания;

- осложнениями в период протекания болезни;

- специализацией врача;

- физическим состоянием пациента.

В зависимости от этих факторов врач может принять решение не открывать бюллетень или, наоборот, увеличить время лечения, оценивая ход выздоровления пациента, который для каждого человека протекает индивидуально и порой непредсказуемо.

На сколько дней максимум выдается больничный лист — это решает врач в соответствии со своей специализацией:

- Врач, проводящий лечение, единолично может определить этот период продолжительностью 15 дней (Приказ, гл. II, ст.11

). Нахождение на лечении сверх этого времени в случае необходимости продолжения лечения может быть определено только решением

врачебной комиссии

(

Приказ, гл. II, ст.13; № 323-ФЗ, ст. 59

). - Фельдшер / зубной врач могут установить максимальный срок — 10 календарных дней включительно (Приказ, гл. II, ст.12

).

Листок нетрудоспособности определяет, сколько дней можно сидеть на больничном непрерывно в 2022 году. Этот период остался неизменным и строго регламентирован. Выделим некоторые из правил:

| Основания для выдачи больничного | Максимальное время (количество дней, включительно) | Статья Приказа |

| Амбулаторное | 15 | |

| Стационарное | Период лечения в стационаре + 10 дней дополнительно | |

| Продолжение лечения в санаторном учреждении | 24 + время проезда в ЛУ и обратно, если заболевание профессиональное | Гл. IV, ст. 31, 32 |

| Беременность / роды | от 140 до 196 | Гл. VIII, ст. 46 |

| Уход за заболевшим ребёнком | Весь период болезни (до 7 лет или ребёнок-инвалид до 15 лет); | Гл. V, ст. 35 |

Нормативные сроки в каждом из перечисленных случаев могут быть продлены по решению врачебной комиссии.

Сроки выплаты пособия и НДФЛ

Пособие по временной нетрудоспособности назначается только после проверки бланка строгой отчетности на подлинность и корректность заполнения. Работодатель проверяет больничный и назначает пособие по временной нетрудоспособности. Предельные сроки оплаты больничного листа в 2022 году составляют 10 дней с момента получения документа от работника. Перечисление средств производится в ближайший период выплаты аванса или заработной платы (ч. 1 ст. 15 255-ФЗ).

В тех субъектах РФ, в которых листок оплачивается напрямую ФСС, действуют иные сроки: после своевременного предоставления (в течение 5 дней) корректно заполненного листка нетрудоспособности в ФСС органы социального страхования рассматривают документ и выносят решение. После положительного вердикта выплата производится в течение 15 дней (ПП РФ №294 от 21.04.2011).

По общему правилу НДФЛ в размере 13% удерживается со всего больничного листа без разделения на компенсацию от работодателя и ФСС. Но если в регионе действует пилотный проект, то работодатель удерживает НДФЛ только за те три дня, которые начисляются за его счет. Оставшуюся часть удерживает и перечисляет территориальный орган ФСС. НДФЛ перечисляют не позднее последнего числа месяца, в котором производилась выплата пособия (ст. 226 НК РФ).

В соответствии с п. 1 ст. 217 НК РФ пособия по беременности и родам не подлежат налогообложению. Подоходный налог не удерживается и с компенсаций по уходу за ребенком до 1,5 и 3 лет.

Сколько дней в году можно брать больничный, если болеешь

Российское законодательство не ограничивает

максимальное количество дней больничного листа в году- это решение принимает врач и, по его направлению, врачебная комиссия.

На протяжении всего этого времени (в случае необходимости — вплоть до получения инвалидности) за работающим гражданином сохраняется его рабочее место, при этом пособие

по нетрудоспособности должно быть выплачено

в полном объёме

в соответствии с нормативом.

Официально

открывая бюллетень, работник получает социальную гарантию и защищенность, каким бы длительным ни оказалось его лечение с последующей реабилитацией.

Максимальная и минимальная выплата по больничному листу

Минимальное значение выплаты определяется на основании действующего МРОТ (ч. 1.1 ст. 14 255-ФЗ). При необходимости бухгалтер определяет для сотрудника доплату до среднего заработка.

ВАЖНО!

С 01.01.2020 МРОТ в России увеличился и составил 12 130 руб.

Соответственно минимальное значение дневного заработка будет:

(12 130 × 24) / 730 = 398,79.

В 2022 г. минимальный размер пособия по больничному листу рассчитывается таким образом:

(12 130 × 24 мес.) / 730 × 60%.

Он составляет 239,28 руб.

Максимальное значение пособия по временной нетрудоспособности ограничено предельной величиной. По новым лимитам максимальная оплата больничного листа в 2022 году исчисляется так:

(815 000 + 865 000) / 730 = 2301,37 руб.

Минимальное значение выплаты по беременности и родам (по МРОТ) в 2020 г.:

398,79 × 140 дн. = 55 830,60 руб.

Максимальное значение:

2 301,37 × 140 дн. = 322 191,80 руб.

ВАЖНО!

В связи с распространением коронавирусной инфекции временно изменился порядок исчисления выплат по временной нетрудоспособности. С 01.04.2020 по 31.12.2020 листок оплачивают исходя из величины МРОТ — 12 130 руб. (ст. 1 104-ФЗ от 01.04.2020). Бухгалтер обязан делать два расчета: обычный (используя информацию о доходах сотрудника) и по минимальному дневному значению согласно МРОТ (в 2022 — 398,79 руб.). К обеим суммам применяются все ставки, коэффициенты и процент по стажу. Полученные значения умножаются на количество дней болезни. Итоги сравниваются — служащему выплачивают наибольшее пособие.

Таблица сроков нахождения на больничном листе по различным заболеваниям

Общая картина, сколько дней работник может находиться на больничном непрерывно, складывается в соответствии с видом травмы или заболевания, хирургического вмешательства и общего состояния

по итогам лечения.

Несмотря на то, что решение о длительности лечения в каждом конкретном случае — это прерогатива лечащего врача и специальной комиссии, наиболее распространённые заболевания и случаи травмирования утверждены приказом Минздрава от 21 августа 2000 № 2510/9362-34

. Этим приказом зафиксированы ориентировочные (рекомендованные) сроки пребывания на больничном листе по заболеваниям. Бюллетень по нетрудоспособности выписывается в соответствии с этим сроками:

| Заболевание / травма | Длительность больничного листа (в календарных днях) |

| ОРВИ | 5-15 |

| Ангина | 10-15 |

| Все виды травм, начиная переломом конечности и заканчивая травмой, что зависит от типа травмы, отсутствия или наличия смещения, осложнений. | Весь срок реабилитации, пока не восстановятся утраченные функции, в том числе:

|

| Сотрясение головного мозга | 20-28 |

| Онкология | 120-180 (зависит от стадии)120-180 (период инфильтрации); |

| Туберкулёз | 240-300 (в остальных случаях). |

| Ветряная оспа | 10-21 |

Диагноз и вид заболевания не записываются в бланке бюллетеня, вместо этого врачом фиксируется специальный код

, указывающий на диагноз в виде

цифровой записи

:

- 01 — заболевание;

- 02 — травма;

- 03 — карантин и т.д.

Дополнительный код указывает на диагноз согласно Международной классификации болезней.

Срок сдачи больничного листа работодателю (в бухгалтерию) для начисления пособия определён ст.12 ч.1, ст.13

,

ч.5 № 255-ФЗ

и составляет 6 месяцев. Превышение этого срока является основанием для отказа в начислении выплат.

Пример расчета выплаты по уходу за больным ребенком

Ежова Е.Е. предоставила больничный по уходу за больным ребенком с 13 по 20 января 2022 г. Возраст ребенка — 7 лет. По новым правилам такой листок нетрудоспособности оплачивается в полной мере в течение всего срока болезни ребенка. Стаж сотрудницы — 15 лет.

Доход за 2022 г. — 500 000,00 руб.

Доход за 2022 г. — 600 000,00 руб.

СДЗ = (500 000,00 + 600 000,00) / 730 = 1506,85.

Компенсация составит: 1506,85 × 7 = 10 547,95 руб.

Пример расчета выплаты по беременности и родам

Александрова А.А. предоставила больничный лист по беременности и родам. Она уходит в декрет 05.02.2019. У Александровой А.А. одноплодная беременность, отпуск по которой составляет 140 дней.

Совокупный доход за 2022 г. составил 650 000,00 руб., за 2022 г. — 730 000,00 руб. Больничные за этот период сотрудница не брала. Доход Александровой не превышает предельной базы.

Рассчитаем выплату по беременности и родам: (650 000,00 + 730 000,00) / 730 = 1890,41 руб.

Пособие составит: 1 890,41 × 140 = 264 657,53 руб.