Из чего складывается заработная плата сотрудников?

Заработная плата может состоять из следующих частей:

- твердый оклад, закрывающий базовые потребности;

- ежемесячные премии, формирующиеся на базе ключевых показателей эффективности;

- надбавки, уровень которых зависит от дополнительных систем поощрения. Например, сотрудник может получать бонусы за отсутствие негативных отзывов.

Нередко финансовое поощрение назначается сотрудникам, которые эффективно распределяют ресурсы, имеют большой стаж работы в интернет-магазине, приводят клиентов, принимаются участие в продвижении партнерских и других программ. Основные получатели премий – менеджеры по продажам, ведь бонусы составляют около 50-60% в их ежемесячном доходе.

Регулярные премии

Регулярные премии — выплаты стимулирующего характера при достижении предварительно установленных результатов. Они носят постоянный характер и включаются в систему оплаты труда. При выполнении условий премирования сотрудник получает заранее оговоренное вознаграждение. Если условия не выполнены — премия не выплачивается.

Регулярные премии, в свою очередь, делятся на:

- Ежемесячные.

Выплачиваются каждый месяц одновременно с зарплатой и включаются в средний заработок сотрудника.

- Квартальные.

Выплачиваются по результатам работы сотрудника за квартал. Обычно такие премии выдаются за 1, 2 и 3 кварталы.

- Ежегодные.

Расчетный период для начисления данной премии — с 1 января по 31 декабря. Выплачивается она раз в год при условии выполнения производственного задания.

Данные о регулярных премиях не вносятся в трудовую книжку и личную карточку сотрудника.

Зачем использовать системы премирования?

Возможность увеличить размер заработной платы за счет бонусов привлекает специалистов, уверенных в своих силах и опыте. Они умеют заключать много сделок, заинтересованы в том, чтобы магазин не получал негативные отзывы, а покупатели становились постоянными. Все это оказывает положительное влияние на:

- количество и динамику продаж;

- лояльность персонала к руководству интернет-магазина;

- особенности продаж. Сотрудник может продавать остатки товара, а также несезонную продукцию или ту, которая долго хранится на складе;

- впечатления, которые клиенты получают от качественного обслуживания;

- сокращение процента брошенных корзин;

- общую обстановку в коллективе.

Материальная заинтересованность является лучшим методом стимулирования активности персонала. Она позволяет поставить всех сотрудников в равные условия, их доход будет зависеть только от двух факторов – качество работы и KPI.

Премии vs штрафы: что выбрать?

Наравне с премиями иногда устанавливаются системы штрафов по показателям, которые выбирает владелец бизнеса. Например, штрафы могут начисляться в том случае, если сотрудник не выполнил план продаж, невежливо общался с клиентом, допустил другие ошибки. Целесообразность внедрения системы штрафов определяет численность персонала, условия труда, а также выбранные стили ведения бизнеса и управления.

Внедряя штрафы, нужно учитывать дополнительные факторы. Если сотрудник не успел вовремя обработать заказы, поступившие в сезон высоких продаж, то нужно задумываться не об урезании зарплаты, а о привлечении временного персонала. Стоит помнить о том, что премии стимулируют работать лучше, а штрафы могут деморализовать коллектив.

Работник вправе подать на фирму в суд за лишение премии в течение одного года

С октября 2016 года ст. 392 ТК РФ изложена в обновленной редакции, согласно которой срок на обращение работника в суд за взысканием невыплаченной зарплаты или премии удлинен в 4 раза – с 3 месяцев до 1 года.

Он отсчитывается со дня, установленного работодателем для выплаты неполученной суммы.

Примечание редакции:

в прежний 3-месячный срок многие недовольные депремированием сотрудники не успевали подать иск. Это следовало из их многочисленных обращений, поступающих в Минтруд РФ и Роструд, а также из судебных решений об отказе в рассмотрении иска по причине истечения исковой давности. Проблема была в том, что после длительного ожидания выплаты зарплаты или премии работники обращались вначале в трудовую инспекцию, а также в другие контролирующие госорганы, а только после этого – в суд, а к этому времени 3-месячный срок, как правило, уже истекал.

Теперь года должно хватить на все инстанции.

Данный срок должен отчитываться от даты, когда работник узнал или должен был узнать о невыплате премии. Обычно это установленный день ее выплаты. О том, что сотрудник ее лишен, он должен узнать из расчетного листка и приказа о лишении, а также при обнаружении недостачи в той сумме, которая перечислена на его карточку.

Если же ни расчетный листок, ни приказ до него не доводились, а идентифицировать перечисленную сумму на карте невозможно (например, из-за того, что не было указано назначение платежа), то точка отсчета может быть сдвинута вперед, причем весьма существенно, вплоть до даты увольнения сотрудника (Апелляционное определение Пензенского областного суда от 23.09.2014 № 33-2122).

Классификация систем премирования

Рассматриваемые системы классифицируют по частоте начисления:

- ежемесячные;

- ежеквартальные;

- ежегодные (выплачиваются в конце текущего или начале нового года, размер эквивалентен месячному окладу).

Также выделяют следующие виды премий, начисляемых за определенные успехи в работе:

- превышение плана;

- выполнение сложных задач;

- победы в конкурсах, участие в мероприятиях и вебинарах, необходимых для популяризации и повышения репутации интернет-магазина;

- длительный срок работы в интернет-магазине;

- особые достижения, направленные на улучшение, развитие интернет-магазина;

- активное привлечение новых клиентов.

В отдельную группу стоит отнести премии, которые прямо не связаны с выполнением бизнес-задач. Речь идет о выплатах, приуроченных ко дню рождения, светским и религиозным праздникам, выходу на пенсию и прочим, но не менее важным событиям.

Содержание и формы премирования

Премирование работников

1. Документальное оформление и порядок выплаты премий.

Премия — это денежная выплата стимулирующего или поощрительного характера сверх основного заработка работника.

Премия может быть:

- предусмотрена системой оплаты труда, т.е. положением о премировании, трудовым или коллективным договором или другими локальными нормативными актами предприятия. Статья 144 ТК РФ предоставляет право работодателю устанавливать различные системы премирования, стимулирующих доплат и надбавок с учетом мнения представительного органа работников. Эти системы могут устанавливаться также коллективным договором. При этом принятая в организации премиальная система оплаты труда должна предусматривать выплату премий определенному кругу лиц на основании заранее установленных конкретных показателей и условий премирования.

- не предусмотрена системой оплаты труда, т.е. разовая премия. Согласно статье 191 Трудового кодекса РФ, работодатель может поощрять работников, добросовестно исполняющих трудовые обязанности. Работникам могут выплачиваться разовые премии за повышение производительности труда, за многолетний добросовестный труд, за другие достижения в работе.

Следует отметить, что если премия предусмотрена системой оплаты труда, то у работодателя возникает обязанность выплатить премию, а у работника при выполнении им показателей и условий премирования возникает право требовать выплаты премии. Выплаты разовых поощрительных премий производятся только по решению работодателя, при этом работник не имеет право требовать их выплаты.

Премии выплачиваются на основании приказа руководителя. Постановлением Госкомстата России от 6 апреля 2001 г. N 26 утверждены следующие унифицированные формы :

- Приказ (распоряжение) о поощрении работника — форма N Т-11;

- Приказ (распоряжение) о поощрении работников — форма N Т-11а.

В приказе должны быть указаны:

- фамилия, имя и отчество премируемых работников, их табельные номера, должности и структурное подразделение, в котором они работают;

- причина выплаты премии (например, по итогам деятельности организации за год );

- сумма премии;

- основание для начисления премии (например, служебная записка руководителя структурного подразделения).

Приказ подписывается руководителем организации или уполномоченным им лицом, объявляется работнику(ам) под расписку. На основании приказа (распоряжения) вносится соответствующая запись в трудовую книжку работника.

2. Размер премии

При решении вопроса о размере премии необходимо учитывать следующее.

Согласно ст.144 ТК РФ работодатель имеет право устанавливать различные системы премирования, стимулирующих доплат и надбавок с учетом мнения представительного органа работников. Указанные системы могут устанавливаться также коллективным договором.

Порядок и условия применения стимулирующих и компенсационных выплат (доплат, надбавок, премий и других) устанавливаются:

- в организациях, финансируемых из федерального бюджета, — Правительством Российской Федерации;

- в организациях, финансируемых из бюджета субъекта Российской Федерации, — органами государственной власти соответствующего субъекта Российской Федерации;

- в организациях, финансируемых из местного бюджета, — органами местного самоуправления.

Таким образом, все остальные организации имеют право самостоятельно устанавливать различные системы премирования. При этом размер премии ограничивается только соответствующими внутренними документами предприятия (Положением о премировании, коллективным договором и др.).

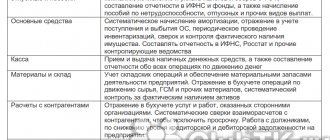

3. Бухгалтерский учет премий

Сумма начисленной премии может:

- включаться в состав расходов по обычным видам деятельности;

- включаться в состав внереализационных расходов;

- выплачиваться за счет нераспределенной прибыли организации.

Согласно пунктам 5 и 7 Положения по бухгалтерскому учету «Расходы организации» (ПБУ 10/99), утвержденного приказом Минфина РФ от 6 мая 1999 года №33н, расходы организации на оплату труда работников организации формируют расходы по обычным видам деятельности. Таким образом, если выплата премии связана с производственным процессом, то начисленная премия будет включаться в состав расходов по обычным видам деятельности. Если выплата премии не связана с производственным процессом (например, выплата премий к юбилею или другой праздничной дате), то начисленная премия будет включаться в состав внереализационных расходов.

При выплате премий за счет нераспределенной прибыли необходимо учитывать положения гражданского законодательства. Согласно пп.3 п.3 ст.91 ГК РФ вопросы распределения прибылей общества с ограниченной ответственностью находятся в исключительной компетенции общего собрания участников общества. Аналогичная норма предусмотрена для акционерных обществ пп.4 п.1 ст.103 ГК РФ. Таким образом, использование нераспределенной прибыли на выплату премий без согласия участников (учредителей) или акционеров организации не допускается. Решение о расходовании нераспределенной прибыли оформляется на основании протокола общего собрания участников (учредителей) или акционеров организации.

В соответствии с Планом счетов учет расчетов с работниками организации по всем видам оплаты труда, в том числе по премиям, осуществляется на счете 70 «Расчеты с персоналом по оплате труда». К данному счету могут быть открыты следующие субсчета: 70-1 «Расчеты с сотрудниками, состоящими в штате организации»; 70-2 «Расчеты с совместителями»; 70-3 «Расчеты по договорам гражданско-правового характера».

В бухгалтерском учете начисление премий отражается в следующем порядке:

Дебет 08 Кредит 70 — начислена премия по строительным работам; Дебет 20 Кредит 70 — начислена премия работникам основного производства; Дебет 23 Кредит 70 — начислена премия работникам вспомогательных производств; Дебет 25 Кредит 70 — начислена премия общепроизводственному персоналу; Дебет 26 Кредит 70 — начислена премия административно-управленческому персоналу; Дебет 28 Кредит 70 — начислена премия за работы по исправлению брака; Дебет 29 Кредит 70 — начислена премия работникам обслуживающих производств; Дебет 44 Кредит 70 — начислена премия работникам, занятым продажей (упаковкой, хранением, доставкой) продукции; Дебет 84 Кредит 70 — начислена премия за счет нераспределенной прибыли; Дебет 86 Кредит 70 — начислена премия за счет средств целевого финансирования; Дебет 91-2 Кредит 70 — начислена разовая премия к праздничной дате; Дебет 70 Кредит 50,(51) — выплачена премия работникам из кассы (перечислено с расчетного счета).

Аналитический учет по счету 70 «Расчеты с персоналом по оплате труда» ведется по каждому работнику организации.

4. Налогообложение премий

Налог на прибыль

Рассмотрим, в каких случаях премии учитываются в составе расходов на оплату труда, а в каких — не уменьшают налоговую базу по налогу на прибыль.

1. Премии, учитываемые в составе расходов на оплату труда (уменьшающие налоговую базу по налогу на прибыль).

Согласно ст.255 НК РФ в расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами.

К расходам на оплату труда относятся, в частности, начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные подобные показатели (п.2 ст.255 НК РФ). При этом необходимо учитывать, что согласно статье 252 НК РФ в целях определения налогооблагаемой прибыли налогоплательщик уменьшает полученные доходы на сумму произведенных расходов, за исключением расходов, указанных в статье 270 НК РФ.

Согласно пп.21 и 22 ст.270 НК РФ к расходам, не уменьшающим налоговую базу по налогу на прибыль, относятся, в частности :

- расходы на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов);

- расходы в виде премий, выплачиваемых работникам за счет средств специального назначения или целевых поступлений. При этом под средствами специального назначения, в частности, понимают средства, определенные собственниками организаций для выплаты премий.

Приведем позицию налоговых органов по данному вопросу, обозначенную в п.5.2 Методических рекомендаций к главе 25 НК РФ, утвержденных Приказом МНС РФ от 20.12.2002 N БГ-3-02/729.

Следует обратить внимание, что пунктом 21 статьи 270 НК РФ предусмотрено, что в составе расходов, не учитываемых для целей налогообложения прибыли, отражаются расходы на любые виды вознаграждений, предоставляемых руководству или работникам, помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов).

Таким образом, расходы на оплату труда должны учитываться для целей налогообложения прибыли только в том случае, если нормы коллективного договора, правил внутреннего трудового распорядка организации, положений о премировании и (или) других локальных нормативных актов, принятых организацией, отражены в конкретном трудовом договоре, заключаемом между работодателем и работником. Требования, предъявляемые к трудовым договорам, заключаемым между работником и работодателем, предусмотрены разделом 3 ТК РФ.

При этом в трудовом договоре допускаются (кроме существенных условий трудового договора) ссылки на нормы коллективного договора, правила внутреннего трудового распорядка организации, положения о премировании и (или) других локальных нормативных актов без конкретной их расшифровки в трудовом договоре. В этом случае будет считаться, что указанные локальные нормативные акты будут распространяться на конкретного работника.

Соответственно, если в трудовой договор, заключенный с конкретным работником, не включены те или иные начисления, предусмотренные в упомянутых коллективном договоре и (или) локальных нормативных актах, либо на них нет ссылок, то такие начисления не могут быть приняты для целей налогообложения прибыли.

Таким образом, из всего вышесказанного следует, что для того чтобы премия учитывалась в составе расходов, необходимо выполнение следующих условий:

- премия выплачивается не за счет средств специального назначения или целевых поступлений;

- премия выплачивается за производственные результаты;

- премия выплачивается в соответствии с принятой на предприятии системой премирования, зафиксированной в Положении о премировании, коллективном договоре или в другом локальном нормативном акте предприятия. При этом в трудовом договоре должна быть ссылка на соответствующий локальный нормативный акт предприятия.

2. Премии, не уменьшающие налоговую базу по налогу на прибыль.

Премии, не уменьшающие налоговую базу по налогу на прибыль, не облагаются ЕСН на основании п.3 ст.236 НК РФ. Поэтому, в целях оптимизации налогообложения, предприятию в некоторых случаях выгоднее заплатить налог на прибыль по ставке 24%, чем ЕСН по ставке 35,6%.

Учитывая положения п.1 данного раздела, приведем условия, при выполнении хотя бы одного из которых, премии не уменьшают налоговую базу по налогу на прибыль.

- (стопроцентный вариант) Премия выплачивается за счет средств специального назначения или целевых поступлений. Еще раз обращаем внимание, что премии могут выплачиваться за счет нераспределенной прибыли только по решению общего собрания участников (учредителей) или акционеров организации. Решение о расходовании нераспределенной прибыли оформляется на основании протокола общего собрания участников (учредителей) или акционеров организации.

- Премия выплачивается не за производственные результаты, а носит социальный характер. При этом указать в коллективном или трудовом договоре, что премия выплачивается независимо от производственных результатов труда.

- В трудовом договоре не предусматривать выплату премий и не делать ссылку на соответствующий локальный нормативный акт предприятия.

НДФЛ

Статьей 217 НК РФ предусмотрен исчерпывающий перечень доходов, не подлежащих налогообложению. Поскольку премии не включены в указанный перечень, то они в полной сумме подлежат налогообложению в порядке, установленном гл.23 НК РФ.

ЕСН

Согласно пункту 1 статьи 236 НК РФ объектом налогообложения по ЕСН у организаций признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям), а также по авторским договорам. При этом указанные выплаты и вознаграждения (вне зависимости от формы, в которой они производятся) не признаются объектом налогообложения, если у налогоплательщиков-организаций такие выплаты не отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль (пункт 3 статьи 236 НК РФ).

Таким образом, если премии не уменьшают налоговую базу по налогу на прибыль, то такие премии не облагаются ЕСН на основании пункта 3 статьи 236 НК РФ. Если премии учитываются в составе расходов на оплату труда, уменьшающих налоговую базу по налогу на прибыль, то такие премии облагаются ЕСН в общеустановленном порядке .

5. Формирование резерва на выплату ежегодного вознаграждения за выслугу лет

Статьей 324.1 НК РФ организации предоставлено право создавать резерв предстоящих расходов на выплату ежегодных вознаграждений за выслугу лет и по итогам работы за год. Его формируют так же, как и резерв на предстоящую оплату отпусков (п.6 ст.324.1 НК РФ).

Организации, принявшие решение о равномерном учете для целей налогообложения предстоящих расходов на выплату ежегодных вознаграждений за выслугу лет и по итогам работы за год, обязаны:

- отразить в учетной политике для целей налогообложения принятый способ резервирования, определить предельную сумму отчислений и ежемесячный процент отчислений в указанный резерв;

- составить специальный расчет (смету), в котором отражается расчет размера ежемесячных отчислений в указанный резерв, исходя из сведений о предполагаемой годовой сумме расходов на оплату отпусков, включая сумму единого социального налога с этих расходов. При этом процент отчислений в указанный резерв определяется как отношение предполагаемой годовой суммы расходов на оплату отпусков к предполагаемому годовому размеру расходов на оплату труда.

- проводить инвентаризацию указанного резерва на конец налогового периода. Недоиспользованные на последний день текущего налогового периода суммы указанного резерва подлежат обязательному включению в состав налоговой базы текущего налогового периода. При недостаточности средств фактически начисленного резерва, подтвержденного инвентаризацией на последний рабочий день налогового периода, налогоплательщик обязан по состоянию на 31 декабря года, в котором резерв был начислен, включить в расходы сумму фактических расходов на оплату отпусков и соответственно сумму единого социального налога, по которым ранее не создавался указанный резерв.

Если при уточнении учетной политики на следующий налоговый период налогоплательщик посчитает нецелесообразным формировать резерв предстоящих расходов на выплату ежегодных вознаграждений за выслугу лет и по итогам работы за год, то сумма остатка указанного резерва, выявленного в результате инвентаризации по состоянию на 31 декабря года, в котором он был начислен, для целей налогообложения включается в состав внереализационных доходов текущего налогового периода.

Пример.

Организация в учетной политике на 2003 год предусмотрела создание резерва предстоящих расходов на выплату ежегодных вознаграждений по итогам работы за год. Предполагаемая годовая сумма расходов в этот резерв (включая ЕСН) составила 76 000 руб. Предполагаемая сумма расходов на оплату труда (включая ЕСН) составила 800 000 руб. Определим ежемесячный процент отчислений в резерв:

76 000 руб. : 800 000 руб. х 100% = 9,5 %.Рассмотрим формирование резерва в январе 2003 г. Фактические расходы на оплату труда за январь (включая ЕСН) составили 60 000 руб. Процент отчислений в резерв в январе составит:

60 000 руб. х 9,5 % = 5 700 руб.

Аналогичным образом рассчитывается сумма отчислений в резерв во всех последующих месяцах. Согласно п.3.51 Методических указаний по инвентаризации имущества и финансовых обязательств, утвержденных Приказом Минфина России от 13.06.1995 N 49 в случае превышения фактически начисленного резерва над суммой подтвержденного инвентаризацией расчета в декабре отчетного года производится сторнировочная запись издержек производства и обращения, а в случае недоначисления делается дополнительная запись по включению дополнительных отчислений в издержки производства и обращения. Если часть резерва осталась неиспользованной . Предположим, что общая начисленная сумма резерва за 2003 год составила 80 000 руб. При этом общая сумма начисленных в декабре вознаграждений по итогам работы за год составила 72 000 руб. (включая ЕСН). В бухгалтерском учете операции, связанные с формированием резерва отражаются проводками:

Дт 20 (23, 25 и др.) Кт 96 — 80 000 руб. — начислены в течение 2003 года отчисления в резерв; Дт 96 Кт 70 , 69 — 72 000 руб. — начислены вознаграждения по итогам работы за год (включая ЕСН) работникам предприятия; Дт 20 (23, 25 и др.) Кт 96 — СТОРНО 8000 руб. ( 80 000 руб. — 72 000 руб.) — восстановлена неиспользованная сумма резерва.

Для целей налогообложения неиспользованная сумма резерва 8000 руб. включается в состав внереализационных доходов по налогу на прибыль на 31.12.2003г. Если средств начисленного резерва оказалось недостаточно. Предположим, что общая начисленная сумма резерва за 2003 год составила 80 000 руб. При этом общая сумма начисленных в декабре вознаграждений по итогам работы за год составила 85 000 руб. (включая ЕСН). В бухгалтерском учете операции, связанные с формированием резерва отражаются проводками:

Дт 20 (23, 25 и др.) Кт 96 — 80 000 руб. — начислены в течение 2003 года отчисления в резерв; Дт 96 Кт 70 , 69 — 85 000 руб. — начислены вознаграждения по итогам работы за год (включая ЕСН) работникам предприятия; Дт 20 (23, 25 и др.) Кт 96 — 5 000 руб. (85 000 руб. — 80 000 руб.) — недоначисленная сумма резерва включена в состав затрат.

Для целей налогообложения недоначисленная сумма резерва 5000 руб. включается в состав расходов по налогу на прибыль на выплату годовых вознаграждений (включая ЕСН) на 31.12.2003г.

6. Премии при расчете среднего заработка

При расчете среднего заработка необходимо руководствоваться ст.139 ТК РФ и Постановлением Правительства РФ от 11.04.2003 N 213 «Об особенностях порядка исчисления средней заработной платы», утвердившим Положение об особенностях порядка исчисления средней заработной платы (далее — Положение). Порядок включения премий в расчет среднего заработка предусмотрен п.14 Положения.

При определении среднего заработка премии и вознаграждения, фактически начисленные за расчетный период, учитываются в следующем порядке:

- ежемесячные премии и вознаграждения — не более одной выплаты за одни и те же показатели за каждый месяц расчетного периода;

- премии и вознаграждения за период работы, превышающий один месяц, — не более одной выплаты за одни и те же показатели в размере месячной части за каждый месяц расчетного периода;

- вознаграждение по итогам работы за год, единовременное вознаграждение за выслугу лет (стаж работы), иные вознаграждения по итогам работы за год, начисленные за предшествующий календарный год, — в размере одной двенадцатой за каждый месяц расчетного периода независимо от времени начисления вознаграждения.

Пример.

Работнице организации будет предоставлен очередной отпуск с 5 мая 2003 года. Ее ежемесячный оклад — 5000 руб. Кроме оклада, в январе выплачено вознаграждение по итогам работы за 2002 год — 3000 руб. (предусмотрено Положением о премировании), в марте выплачены квартальная премия за I квартал (предусмотрено Положением о премировании) — 1000 руб. и единовременная премия к Международному женскому дню — 500 руб. (не предусмотрено Положением о премировании). Определим сумму выплат, учитываемых при исчислении среднего заработка:

- оклад — 15 000 руб.(5000 руб. х 3);

- вознаграждение по итогам работы за 2002 год — 750 руб.(3000 руб. : 12 х 3);

- квартальная премия — 1000 руб.

Единовременная премия к Международному женскому дню (500 руб.) не учитывается, так как она не предусмотрена системой оплаты труда. Следует отметить, что не имеет значения, за какой период начислены премии и когда они выплачены. Главное, чтобы премия была начислена в расчетный период — тогда она учитывается при исчислении среднего заработка ( в соответствии с особенностями п.14 Положения). Если время, приходящееся на расчетный период, отработано не полностью или из него исключалось время в соответствии с пунктом 4 Положения, то премии и вознаграждения учитываются при определении среднего заработка пропорционально времени, отработанному в расчетный период (за исключением ежемесячных премий, выплачиваемых вместе с заработной платой за данный месяц). Если работник проработал в организации не полный рабочий период, за который начисляются премии и вознаграждения, и они были начислены пропорционально отработанному времени, то их следует учитывать при определении среднего заработка исходя из фактически начисленных сумм в порядке, установленном данным пунктом Положения.

Пример.

Работнику организации будет предоставлен очередной отпуск с 5 мая 2003 года. Согласно системе оплаты труда его оклад — 5000 руб. и ежемесячная премия — 3000 руб. В феврале работник болел 4 дня, поэтому его оплата труда составила 6320 руб. (оклад 3950 руб. и премия 2370 руб.). Определим сумму выплат, учитываемых при исчислении среднего заработка: 5000 + 5000 + 3950 + 3000 + 3000 + 2370 = 22 320 руб. Учитываемая при определении среднего заработка сумма премии за февраль — 2370 руб., следовательно, еще раз определять пропорцию не нужно.

В заключение хочется отметь, что система материального поощрения работника является мощным стимулом и всегда благотворно сказывается на производительности и эффективности труда. Поэтому рекомендуем работодателям воспользоваться правом, предоставленным ст.144 ТК РФ и разработать в своей организации систему премирования работников. Последствия очевидны:

- Ваша организация обеспечит привлечение и сохранение высококвалифицированного персонала;

- выработается стремление каждого работника к достижению наилучших результатов на своем рабочем месте и, как следствие, достижение целей, стоящих перед организацией в целом.

| Бератор нового поколения ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА То, что нужно каждому бухгалтеру. Полный объем всегда актуальных правил учета и налогообложения. Подключить бератор |

На что обращать внимание, выбирая приоритетную систему премирования для интернет-магазина?

Чаще всего владельцы интернет-магазинов нанимают менеджеров, которые готовы получать небольшую ставку и солидный процент от продаж. Схема простая и понятная, она стимулирует персонал работать более активно, ведь без продаж не будет бонусов. Однако имеет ряд сильных минусов:

- не объединяет, разобщает коллектив. Менеджеры, переполненные духом соперничества, отходят от стандартов групповой работы;

- сотрудники будут ориентироваться на старых клиентов, которые гарантированно сделают покупку. Поэтому привлечение новых заказчиков будет выполняется не только медленно, но и неохотно;

- в сезон низких продаж менеджер будет получать преимущественно «голый» оклад.

Другие минусы могут появятся в процессе начисления премий в разное время года. Поэтому классическую систему премирования стоит усовершенствовать с помощью:

- изменения базовой ставки с оглядкой на сезонность, уровень спроса;

- разделения системы начисления бонусов с учетом типа клиентов (новые, старые, постоянные, непостоянные);

- регулярного выполнения коллективных или быстрых задач.

Во время разработки системы премирования нужно учитывать не только менеджеров по продажам, но и сотрудников склада, бухгалтера, онлайн-консультантов и других. Определить выработку в этом случае сложно, поэтому целесообразно использовать фиксированные премиальные надбавки. Если в течение месяца кладовщик или бухгалтер выполняет свою работу без ошибок, то вместе с зарплатой получает твердый бонус. Такая система стимулирует персонал относится к своей работе более ответственно.

Индивидуальные планы и пороговая система бонусов

Классическую систему можно привязать к пороговым выплатам, установив для каждого сотрудника (преимущественно речь идет о менеджерах по продажам) индивидуальный план. Если установлен минимальный показатель 70% от плана, но менеджер не выполнил его, то бонусы начислены не будут. Если план будет выполнен, то размер премии составит 0,5% от суммы сделок или 1/3 часть от фиксированного оклада. При перевыполнении плана размер премии может достигать 2% от суммы продаж или быть эквивалентным одной зарплате. Система имеет несколько порогов, для каждого из которых устанавливается индивидуальный коэффициент поощрения:

- минимальный;

- средний;

- высокий;

- перевыполнение.

Минимальные и максимальные пороги, а также процент от продаж предприниматель регулирует самостоятельно, отталкиваясь от важных показателей:

- ежемесячные объемы продаж;

- сезонность;

- ниша;

- текучесть персонала;

- численность персонала;

- средний чек или сумма сделки, другие.

Система гибкая, в течение года планы можно изменять, что позволит поддерживать выплаты на высоком уровне и предупредить текучесть кадров. Главная особенность – прозрачное формирование премиальных ставок и равные условия для всех сотрудников. Премии получают и старые, и новые менеджеры, которые успешно выполняют план. Еще один плюс – возможность контролировать эффективность работы, а также принимать решение о кадровых перестановках с учетом продуктивности каждого отдельно взятого человека.

Невыплаченная премия может обнажить низкий оклад и заставить доплатить до МРОТ

Сотрудник потребовал в суде взыскать с работодателя задолженность по зарплате в виде невыплаченной премии, а также недоплаченной зарплаты.

В части премии суд отказал в удовлетворении иска, поскольку не увидел оснований для ее выплаты: из условий трудового договора следовало, что премиальные выплаты носят стимулирующий характер и не являются гарантированной частью заработной платы, выплата премии является исключительным правом работодателя, но не его обязанностью.

Суду не были представлены доказательства того, что компания принимала решения о выплате истцу премии в спорном периоде, как и доказательства наличия положительного результата осуществления им трудовых функций.

Что же касается зарплаты, то суд обязал компанию доплатить сотруднику определенную сумму.

Дело в том, что он ежемесячно получал от 14 до 23 тыс. рублей. При этом из условий трудового договора, расчетных листков, а также справок 2-НДФЛ следовало, что в указанных суммах должностной оклад составляет лишь 12 тыс. рублей, остальное – премии.

Между тем в городе Москве минимальный размер оплаты труда с 01.06.2015 был установлен в размере 16,5 тыс. рублей, с 01.11.2015 – 17,3 тыс. рублей, с 01.10.2016 – 17,5 тыс. рублей.

В силу ст. 133.1 ТК РФ зарплата в столице не может быть ниже этих сумм.

В связи с этим работнику должно быть доплачено 72 тыс. рублей, – подытожили судьи.

АПЕЛЛЯЦИОННОЕ ОПРЕДЕЛЕНИЕ Московского городского суда от 18.09.2017 № 33-32389/2017

Какую программу премирования выбрать?

В интернет-магазине можно использовать как одну, так и несколько программ, что зависит от поставленных задач. Нередко используются комбинированная классическая и пороговая системы, дополненные гибкими выплатами. В последнем случае сотрудники получают фиксированные премии за выполнение задач разной сложности. Например, менеджер, закрывший 4 сделки в течение дня, получает 1000 гривен. Гибкие выплаты – лучшее решение в случае, если интернет-магазину нужно быстро достичь каких-либо целей. Например, обогнать конкурентов или оперативно распродать остатки в рамках подготовки склада к новой партии товаров.

При разработке и внедрении таких программ нельзя уравнивать всех сотрудников, поэтому стоит использовать классификацию:

- персонал, выработку которого нельзя определить (бухгалтер, водитель, сотрудники склада, другие);

- звено менеджеров: новички, опытные специалисты;

- руководящий состав.

Фиксированные премиальные ставки используются для персонала, деятельного которого не оказывает прямое влияние на развитие бизнеса. Гибкие программы, привязанные к планам или сезону, эффективны для звена менеджеров.

Какие бывают премии работникам — основные классификации видов премий и их различия

Действующим законодательством виды премирования не установлены. В ст. 191 ТК РФ указано, что премии – это поощрительные выплаты за добросовестное исполнение обязанностей. На практике в организациях выплачиваются различные разновидности премиальных, которые могут быть классифицированы:

По количеству премируемых сотрудников:

- Индивидуальные премии. Выплачиваются конкретному работнику.

- Коллективные премии. Выплачиваются группе сотрудников. Они могут работать в одном отделе, либо подразделении. Как правило премирование производится при достижении совместных результатов в трудовой деятельности, например, выполнение определенных показателей.

По порядку определения суммы выплат:

- В фиксированной денежной сумме.

- В процентах от оклада.

- В долях от оклада.

- В процентах или долях от всей заработной платы (например, от оклада + надбавки за выслугу лет, и т.д.).

По периодичности начисления.

- Единовременные.

- Систематические. Могут выплачиваться раз в месяц, раз в квартал, полугодие или год.

По основанию для начисления.

- За хорошую работу.

- За выполнение плана.

- За любые другие достижения сотрудников.

По способу закрепления в организации:

- Закрепленные в трудовых договорах.

- Коллективных договорах.

- Локальных актах.

- Соглашениях.

- Не закрепленные во внутренних документах, выплачиваемые по инициативе руководителя (эти премии не предусмотрены системой оплаты труда).

Далее поговорим об основных видах премий сотрудникам, которые наиболее часто встречаются в организациях.

Этапы разработки системы премирования

Разработка выполняется поэтапно, необходимо определить:

- цели программы: повышение продаж, мотивирование персонала, другие;

- участников программы, а потом разбить их на группы;

- ключевые показатели, по которым будет проводиться оценка эффективности;

- тип бонусов, а также схему их начисления.

После этого нужно сформировать индивидуальные планы, если будет использована пороговая система. Через 2-3 месяца после старта программы рекомендуется провести анализ, чтобы получить данные о достижениях и ошибках.

Разработка системы премирования

Условия для выплаты премий

Показатели, при которых сотруднику выплачивается премия, бывают:

- Качественными.

Они определяются не количеством совершенных действий, а их результатом (качеством). К таким показателям можно отнести: высокий уровень обслуживания клиентов, отсутствие замечаний и ошибок в работе, внедрение новых рационализаторских идей в производство. Качественные показатели премирования подойдут для оценки работы сотрудников, не занятых в производственном процессе.

- Количественными.

Такие показатели имеют четкое числовое выражение. К ним можно отнести: заключение определенного количества сделок, выполнение плана по производству товара, реализацию большого количества товаров. Количественная оценка труда подойдет больше для работников, задействованных в производственном процессе.

Условия премирования прописываются в Положении о премировании, трудовом договоре или ином локальном нормативном акте (ЛНА). О том, как составить Положение о премировании работников, можно узнать из этой статьи.

Если премия не включается в систему оплаты труда (разовая премия), условия ее выплаты можно не прописывать отдельно. Подробнее об основаниях поощрения сотрудников можно узнать из здесь.

Анализ эффективности выбранной программы

Внедрив программу, стоит оценить ее эффективность с помощью следующих инструментов:

- проведение опросов среди персонала, которые помогут получить мнение о том, удовлетворены ли сотрудники уровнем оплаты труда. Если нужен прозрачный результат, то стоит ориентироваться на анонимные опросы;

- отслеживание показателей, связанных с продажами и уровнем бонусов, которые получает каждый сотрудник (выработка, количество закрытых сделок, средняя сумма сделки, тип заказчиков, другие);

- оценка атмосферы в коллективе. Программы, вызывающие нездоровую конкуренцию, нуждаются в корректировке.

Системы премирования сотрудников необходимо периодически пересматривать, ведь рынок меняется, а вместе с ним и требования к уровню оплаты труда. Потребность в корректировке такой системы может возникнуть в результате:

- расширения, сокращения или полного изменения ассортимента;

- увеличения или уменьшения штата персонала;

- расширения клиентской базы;

- изменений условий труда, например, перехода на дистанционный формат работы.

Рассматриваемые программы позволяют определить эффективность труда каждого сотрудника. Они повышают вовлеченность, стимулируют персонал работать лучше и больше, а также способствуют формированию здорового корпоративного микроклимата.

Чем премии отличаются от бонусов, стимулирующих выплат и вознаграждений

В каждой организации виды премий и выплат стимулирующего характера закрепляют на локальном уровне. Во внутренних распорядительных документах расписывают перечень поощрений и порядок их выплат. Премирование и стимулирование похожи по сути, но это не одно и то же.

Стимулирующие выплаты — это любые доплаты, надбавки и поощрения, которые увеличивают зарплату для мотивации работника к труду. То есть премиальные выплаты входят в понятие стимулирования. Премирование — более узкое понятие, чем стимулирование.

А вот отличие бонуса от премии не столь существенно. Премирование — периодическая или разовая выплата, связанная с трудовыми достижениями и нетрудовыми событиями. Бонус — разовое вознаграждение, выплачиваемое для мотивации сотрудника, или поощрительный подарок. Таким образом, понятие бонуса относится к единовременному премированию.

Когда лишают поощрения

По правилам при выплате премии по результатам работы за квартал объектами премирования являются работники организации. Сотрудников стимулируют в соответствии с положением о премировании и другими внутренними нормативами. Работодатель предусматривает не только порядок поощрения, но и случаи, при которых работник лишается дополнительного стимулирования.

В этом же положении прописывают периодичность выплат и порядок, как рассчитать премию от зарплаты за 3 месяца работы (раз в квартал). То есть максимальное число таких периодических выплат в год — 4. Чтобы получить квартальную выплату, сотрудник обязан соблюдать установленный трудовой распорядок, эффективно работать и выполнять производственный план (если он есть). А вот за что лишают материального поощрения:

- за нарушения трудовой дисциплины или установленных в организации норм;

- получение замечаний и выговоров;

- невыполнение должностных обязанностей, опоздания, прогулы и проч.

ВАЖНО!

Депремирование — это недисциплинарное взыскание по ст. 192, 193 ТК РФ. Основания для лишения материального поощрения устанавливает работодатель и закрепляет в локальных нормативах.

Как настроить виды расчета премий в «1С:ЗУП 8» ред. 3

Начиная с версии 3.1.5.170 в программе «1С:Зарплата и управление персоналом 8» редакции 3 изменены настройки видов расчета, у которых в качестве Назначения начисления выбрано Премия. Дата фактического получения дохода для премии определяется в зависимости от Категории дохода. Категория дохода указывается в карточке вида расчета на закладке Налоги, взносы, бухучет и может принимать значения:

- Оплата труда;

- Прочие доходы от трудовой деятельности;

- Прочие доходы.

Для начисления с категорией дохода Оплата труда в качестве Даты фактического получения дохода в отчете 6-НДФЛ устанавливается последний день месяца, за который выполнено это начисление.

Для других начислений Дата фактического получения дохода в отчете 6-НДФЛ – это день реальной выплаты дохода сотруднику.

Доступные для выбора категории определяются настройками Вида дохода для НДФЛ. Если в карточке Вида дохода для НДФЛ установлен флаг Соответствует оплате труда, то Категория дохода может быть выбрана:

- Оплата труда;

- Прочие доходы от трудовой деятельности.

Если Вид дохода для НДФЛ не Соответствует оплате труда (флаг не установлен) то для выбора доступны категории:

- Прочие доходы от трудовой деятельности;

- Прочие доходы.

Настройка видов дохода НДФЛ

Рекомендуется в справочнике Виды доходов НДФЛ установить флаг Соответствует оплате труда для дохода с кодом «2002» и не устанавливать его для дохода с кодом «2003» (рис. 1).

Рис. 1. Настройка видов дохода НДФЛ

Рис. 2. Настройка премии за производственные результаты

Настройка категорий дохода

Для премий за производственные результаты следует установить Код дохода «2002» и в зависимости от периодичности премии выбрать Категорию дохода из вариантов:

- Оплата труда;

- Прочие доходы от трудовой деятельности (см. рис. 2).

Рис. 3. Настройка премии, выплачиваемой за счет средств прибыли организации

Для премий, выплачиваемых за счет средств прибыли организации, средств специального назначения или целевых поступлений следует установить Код дохода 2003.

Предоставляется выбор Категории дохода из следующих вариантов:

- Прочие доходы от трудовой деятельности;

- Прочие доходы (см. рис. 3).

Рис. 4. Документ «Премия»

Обе категории регистрируют Дату фактического получения дохода в отчете 6НДФЛ днем реальной выплаты дохода сотруднику.

Обратите внимание, что уточнение категории в этом случае важно для выбора ставки НДФЛ нерезидентам. Налог по ставке 13 % с такой премии для нерезидентов в соответствии с пунктом 3 статьи 224 НК РФ в программе исчисляется, если Категории дохода — Прочие доходы от трудовой деятельности.

Рассмотрим примеры настройки премий в программе «1С:Зарплата и управление персоналом 8» редакции 3 и отражения в расчете 6НДФЛ.

Пример 1

| Премия ежемесячная за январь в размере 10 000 руб., настроенная в соответствии с указанными выше рекомендациями, начислена и выплачена сотруднику в межрасчетный период 15 февраля 2018 года. |

Ежемесячная премия с Кодом дохода «2002» и Категорией дохода «Оплата труда» начисляется по отдельному документу. Премия заявлена, как ежемесячная. Месяц, по итогам которого она начисляется, в целях определения Даты фактического дохода – январь 2018 года, указывается в поле Месяц (рис. 4).

Следовательно, в Разделе 2 отчета 6НДФЛ за I квартал 2022 года премия ежемесячная за январь отображается в строках:

100: 31.01.2018

110: 15.02.2018

120: 16.02.2018

130: 10 000 руб.

140: 936 руб.

Пример 2

Разовая премия с Кодом дохода «2002» и Категорией дохода «Прочие доходы от трудовой деятельности» начисляется по отдельному документу аналогично Примеру 1. В Разделе 2 отчета 6НДФЛ за I квартал 2022 года премия разовая за январь отображается в строках: 100: 15.02.2018 110: 15.02.2018 120: 16.02.2018 130: 10 000 руб. 140: 936 руб. |