Посреднические договоры часто пугают бухгалтеров сложностью: ведь в сделке участвуют 3 стороны. В программе 1С такие операции автоматизированы.

Статья поможет вам разобраться:

- как передать товары на комиссию в 1с 8.3;

- как оформить отчет комиссионера, если в нем одновременно отражен аванс покупателя и его зачет;

- каким документом признается в расходах комиссионное вознаграждение посредника;

- в каких отчетах комитент отражает НДС по посредническим сделкам;

- как заполняются книга продаж и книга покупок при комиссионной торговле.

Учет у комитента в 1С 8.3 Бухгалтерия — пошаговая инструкция

ООО «ТЕХНОМИР» (далее — комитент) заключил договор с ООО «ВЕЛЛМАРТ» (далее — комиссионер) на реализацию товаров. По условиям договора комиссия агента составляет 10% от суммы реализации и удерживается комиссионером при перечислении оплаты покупателей по завершении месяца. Комитент и комиссионер работают на ОСНО.

07 июля комитент передал товары комиссионеру на сумму 744 000 руб. (в т.ч. НДС 20%):

Наименование товара Количество,шт. Цена с НДС, руб. Стоимость, руб. Ноутбук Lenovo 20 12 000 240 000 Планшет Samsung 20 25 200 504 000 Итого 40 744 000 31 июля комиссионер представил отчет о полученных авансах и проданных товарах комитенту, в т. ч.:

- авансы полученные — 240 000 руб.;

- авансы зачтенные — 240 000 руб.;

- реализация — 246 000 руб.

Одновременно переданы акт и счет-фактура на комиссионное вознаграждение.

Пошаговая инструкция оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Договор с комиссионером на реализацию товаров | |||||||

| 01 июля | — | — | — | Договор комиссии | Справочник Договоры — Договор С комиссионером (агентом) на продажу | ||

| Передача товаров на комиссию | |||||||

| 7 июля | 45.01 | 41.01 | 272 447,71 | 272 447,71 | 272 447,71 | Передача товаров на комиссию | Реализация (акт, накладная) — Товары, услуги, комиссия |

| Регистрация отчета комиссионера | |||||||

| 31 июля | 90.02.1 | 45.01 | 90 917,43 | 90 917,43 | 90 917,43 | Списание себестоимости товаров | Отчет комиссионера (агента) о продажах |

| 60.01 | 76.09 | 24 600 | 24 600 | 24 600 | Удержание из выручки комиссионного вознаграждения | ||

| 76.09 | 90.01.1 | 246 000 | 246 000 | 205 000 | Выручка от реализации товаров | ||

| 44.01 | 60.01 | 20 500 | 20 500 | 20 500 | Учет комиссионного вознаграждения | ||

| 90.03 | 68.02 | 41 000 | Начисление НДС с выручки | ||||

| 19.04 | 60.01 | 4 100 | 4 100 | Принятие к учету НДС | |||

| Регистрация СФ комиссионера | |||||||

| 31 июля | — | — | 24 600 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.04 | 4 100 | Принятие НДС к вычету | ||||

| — | — | 4 100 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Исчисление НДС с авансов покупателей | |||||||

| дата оплаты в июле | 76.АВ | 68.02 | 40 000 | Исчисление НДС с аванса | Счет-фактура выданный на аванс | ||

| — | — | 40 000 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||

| Выставление СФ на отгрузку покупателям | |||||||

| дата отгрузки в июле | — | — | 246 000 | Выставление СФ на отгрузку | Счет-фактура выданный на реализацию | ||

| — | — | 41 000 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||

| Принятие НДС к вычету при зачете аванса покупателей | |||||||

| 31 июля | 68.02 | 76.АВ | 40 000 | Принятие НДС к вычету | Отчет комиссионера (агента) о продажах | ||

| — | — | 40 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

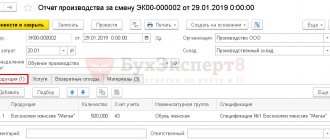

Регистрация окончательного отчета комиссионера

Вкладка Главное

На вкладке Главное данные о контрагенте и договоре заполняются аналогично первому отчету.

Раздел Товары и услуги заполнится автоматически после внесения данных на вкладке Реализация.

Раздел Комиссионное вознаграждение:

- Способ расчета — установится автоматически по данным договора;

- % вознаграждения — также будет подставлен по данным, указанным в договоре;

- Счет учета НДС — 19.04;

- % НДС — по умолчанию устанавливается значение без НДС, откорректируйте вручную при необходимости (в нашем примере — 20%).

Если договором предусмотрено, что комиссионное вознаграждение оплачивается комитентом отдельным перечислением, а не удерживается комиссионером из выручки, уберите флаг, установленный по умолчанию:

- Комиссионное вознаграждение удержано из выручки.

Проконтролируйте настройки для признания комиссионного вознаграждения в расходах:

- Счет затрат по вознаграждению — 44.01 по умолчанию;

- Подразделение затрат — при учете затрат по подразделениям выберите из справочника Подразделения;

- Статьи затрат — Услуги комиссионеров — предопределенная статья, устанавливается автоматически для отражения в составе прочих расходов.

Здесь же зарегистрируйте счет-фактуру комиссионера, выставленный на вознаграждение.

Вкладка Реализация

В верхней таблице указываются данные о покупателе.

Графу Всего заполнять не нужно, она будет автоматически заполнена после внесения данных в нижнюю таблицу.

Для каждой записи верхней таблицы (каждого покупателя и счета-фактуры комиссионера) заполняется своя нижняя таблица на вкладках Товары и Услуги, в зависимости от предмета реализации.

Так, в нашем примере, ООО «Микрон» продано:

- Ноутбук Lenovo — 10 шт. на сумму 120 000 руб.

В нижней таблице также отражаются:

- Сумма вознаграждения — рассчитывается автоматически по настройкам вкладки Главное;

- Счет учета — 45.01 — счет учета у комитента проданных товаров;

- Счет доходов — 90.01.1;

- Субконто —Торговля;

- Счет расходов — 90.02.1.

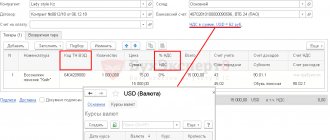

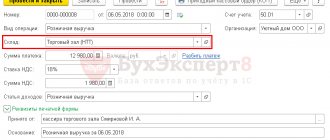

Вкладка Денежные средства

По кнопке Добавить заполните:

Строка 1:

- Вид отчета по платежам — Зачет аванса;

- Покупатель — наименование организации, предоплата которой зачтена в счет отгрузки;

- Дата события — дата отгрузки товара комиссионером покупателю.

Строки 2 и 3:

- Вид отчета по платежам — Оплата;

- Покупатель — наименование организации, оплатившей товар;

- Дата события — дата получения денежных средств на счет комиссионера.

Проводки по документу

Документ формирует проводки:

- Дт 90.02.1 Кт 45.01 — признание в расходах стоимости проданных товаров;

- Дт 60.01 Кт 76.09 — удержание из выручки комиссионного вознаграждения;

- Дт 76.09 Кт 90.01.1 — признание доходов от реализации товаров;

- Дт 44.01 Кт 60.01 — учет комиссионного вознаграждения.

Документ формирует движения по регистру Книга учета доходов и расходов (раздел I):

- регистрационную запись по расходам УСН на сумму: комиссионного вознаграждения, удержанного комиссионером;

- себестоимости проданных товаров;

- выручки, зачтенной в счет комиссионного вознаграждения.

Комиссионная торговля — нормативное регулирование

Договор комиссии — это посреднический договор, по которому комитент дает поручение комиссионеру-посреднику за вознаграждение провести для него сделку: например, приобрести или продать товары (работы, услуги).

Важная особенность комиссионных договоров: комиссионер всегда действует от своего имени, но за счет комитента (ч. 1 ст. 990 ГК РФ).

Рассмотрим подробнее учет по договору комиссии на реализацию товаров (работ, услуг).

БУ

Товары, переданные комитентом комиссионеру, остаются в собственности комитента, поэтому при передаче не формируется ни доходов, ни расходов (п. 12 ПБУ 9/99, п. 16 ПБУ 10/99).

Первичным документом, подтверждающим доходы и расходы комитента по реализации товаров, переданных на комиссию, является отчет комиссионера о продажах. Комитент, при наличии возражений, должен сообщить о них комиссионеру в течение 30 дней. В противном случае отчет будет считаться принятым (ст. 999 ГК РФ). Доходы и расходы признаются датой принятия отчета комиссионера о продажах (п. 12 ПБУ 9/99).

Вознаграждение комиссионеру и возмещенные ему затраты, произведенные в интересах исполнения договора, также признаются в расходах по обычным видам деятельности или в прочих расходах — в зависимости от характера посреднической сделки (п. 5, п. 11 ПБУ 10/99).

НУ

При передаче товаров комиссионеру не происходит перехода права собственности, поэтому выручка от реализации товаров не определяется (п. 1 ст. 39, ст. 249 НК РФ).

Сумма выручки определяется на дату реализации товаров на основании отчета комиссионера (абз. 5 ст. 316 НК РФ).

Комитент на дату утверждения отчета комиссионера признает:

- стоимость реализованных комиссионером товаров (пп. 3 п. 1 ст. 268 НК РФ);

- комиссионное вознаграждение (п. 1 ст. 264 НК РФ);

- расходы, подлежащие возмещению комиссионеру (п. 1 ст. 264 НК РФ).

Комиссионер может выполнить поручение комитента с дополнительной выгодой: продать товар дороже или купить дешевле, чем предусмотрено договором. В этом случае, если договором не предусмотрено иное, такой доход комитент и комиссионер должны разделить пополам (ст. 992 ГК РФ).

Для комитента дополнительный доход из-за проданного дороже товара — это увеличение реализации. Для комиссионера — увеличение комиссионного вознаграждения или отдельный вид дохода.

НДС

При передаче товара от комитента комиссионеру объект налогообложения по НДС отсутствует (п. 1 ст. 39, п. 1 ст. 146 НК РФ). Поэтому НДС не исчисляется, счет-фактура не выписывается.

При извещении о поступлении аванса на счет комиссионера или реализации товаров комитент исчисляет НДС и перевыставляет комиссионеру авансовый (или на реализацию) счет-фактуру, оформив его в полном соответствии с данными счета-фактуры, выставленного комиссионером покупателю (п. 1 ст. 167 НК РФ, пп. «и»-«л» п. 1, пп. «а» п. 2 Правил заполнения счета-фактуры, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

Комитент исчисляет НДС на дату аванса или отгрузки товара. Налоговая база определяется как (п. 1 ст. 154 НК РФ):

- сумма поступления предоплаты, частичной оплаты с учетом НДС;

- стоимость реализованных товаров исходя из цен реализации.

Работаем по договору комиссии

Постоянные представительства иностранных торговых организаций часто реализуют товар по договору комиссии.

По договору комиссии одна сторона, собственник товара, (комитент) поручает другой стороне (комиссионеру) продать товар.

Назовем основные особенности договора комиссии на продажу товара:

- комиссионер действует по поручению комитента. Принятое на себя поручение комиссионер обязан исполнить на наиболее выгодных для комитента условиях в соответствии с указаниями комитента, а при отсутствии в договоре комиссии таких условий — в соответствии с обычаями делового оборота или иными обычно предЪявляемыми требованиями;

- комиссионер заключает договоры с третьими лицами от своего имени как лицо самостоятельное. На комиссионера оформляются все документы — договор, накладные, счета-фактуры и др. В документах ссылка на комитента не делается;

- товары, поступившие к комиссионеру от комитента, являются собственностью комитента (ст. 996 ГК РФ). Комиссионер же от начала и до конца исполнения своих обязательств распоряжается товаром, но не будет его собственником. Право собственности на товары в момент продажи переходит от комитента к покупателю. Товары, принятые от комитента на комиссию, комиссионер учитывает на забалансовом счете 004 ‘Товары, принятые на комиссию’ в ценах, которые указаны в договоре (п. 14 ПБУ 5/01 ‘Учет материально-производственных запасов’);

- комиссионер совершает сделки за счет комитента. Комитент обязан (ст. 1001 ГК РФ) помимо уплаты комиссионного вознаграждения возместить комиссионеру израсходованные им на исполнение комиссионного поручения суммы (например, таможенные расходы, расходы на страхование товара и т. д.). Комиссионер не имеет права на возмещение расходов на хранение находящегося у него имущества комитента, если в законе или договоре комиссии не установлено иное. Возмещаемые комитентом расходы учитываются комиссионером как средства в расчетах. Затраты, связанные с хозяйственной деятельностью комиссионера (зарплата, аренда, общехозяйственные расходы и т. д.), возмещению не подлежат. Эти расходы учитываются комиссионером в составе расходов по обычным видам деятельности (п. 3 ПБУ 10/99 ‘Расходы организации’).

Договор комиссии возмездный (ст. 991 ГК РФ). Комиссионер получает от комитента вознаграждение за оказание ему услуг по реализации товара в размере и в порядке, установленных в договоре комиссии. Вознаграждение может быть установлено в договоре как:

— фиксированная сумма, не зависящая от цены реализации товара,

— процент от стоимости реализованной продукции

— разница между назначенной комитентом ценой и более выгодной ценой, по которой комиссионер совершит сделку.

Если комиссионер совершил сделку на условиях более выгодных, чем те, которые были указаны комитентом, дополнительная выгода делится между комитентом и комиссионером поровну, если иное не предусмотрено соглашением сторон.

Если же комиссионер реализовал имущество комитента по цене ниже согласованной и не способен доказать, что у него не было возможности продать имущество по согласованной цене и что продажа по более низкой цене предупредила еще большие убытки, он обязан возместить комитенту разницу между согласованной ценой и фактической ценой реализации.

Если договор комиссии не был исполнен по причине, зависящей от комитента, комиссионер сохраняет за собой право на комиссионное вознаграждение, а также на возмещение понесенных расходов.

Чаще всего практикуется комиссионное вознаграждение в виде разницы между стоимостью товара в ценах комитента и его стоимостью в ценах, по которым он реализуется покупателям.

Комиссионер может как участвовать в расчетах между покупателем и поставщиком товаров (продукции), так и не участвовать.

Данная статья посвящена учету реализации товаров по договору комиссии у собственника товара — комитента.

Комиссионер участвует в расчетах

У комитента в бухгалтерском учете выручка признается в момент перехода права собственности на товар к покупателю. О дате реализации товара комитент узнает их отчета комиссионера. Выручка признается при наличии условий, предусмотренных пунктом 12 ПБУ 9/99 ‘Доходы организации’.

В бухучете выручка принимается к учету в сумме, исчисленной в денежном выражении, равной величине поступления денежных средств и иного имущества и (или) величине дебиторской задолженности (п. 5, 6 ПБУ 9/99). Величина поступления определяется с учетом суммовой разницы, возникающей в случаях, когда оплата производится в рублях в сумме, эквивалентной сумме в иностранной валюте (условных денежных единицах).

В бухгалтерском учете признание выручки отражается по кредиту счета 90 ‘Продажи’, субсчет 90-1 ‘Выручка’ в корреспонденции с дебетом счета учета расчетов с покупателем (комиссионером).

Какую же сумму следует считать выручкой и записать в кредит счета 90 «Продажи»N В ст. 999 НК РФ сказано, что все полученные от покупателей денежные средства принадлежат комитенту. Поскольку комиссионер вправе удержать причитающееся ему по договору комиссии вознаграждение из всех сумм, поступивших к нему за счет комитента (ст. 997 ГК РФ), на практике комитенту перечисляется все полученное за минусом вознаграждения комиссионера. Не смотря на это, выручкой для комитента является та сумма, которую покупатель заплатил комиссионеру за товар. Именно эту цену комиссионер обязан указать в своем отчете. Исключением является случай, когда цена увеличена на сумму налога с продаж. Тогда комиссионер приводит в отчете продажную цену без учета этого налога. И на основании суммы, записанной в отчете, комитент рассчитывает НДС и налог на пользователей автомобильных дорог.

Оборотные налоги

с выручки возможно определять «по отгрузке» или «по оплате». Дата отгрузки для комитента — это дата отгрузки товара комиссионером покупателю либо дата оплаты (берется более ранняя из дат, п. 1 ст. 167 НК РФ). А дата оплаты — дата поступления от покупателей денежных средств на расчетный счет или в кассу комиссионера (пп.1 п.2 ст. 167 НК РФ). Поэтому при работе по договору комиссии важно обратить особое внимание на отражение в отчете комиссионера информации о получении от покупателей денежных средств, особенно авансов, с которых необходимо уплатить в бюджет НДС.

Согласно ст. 999 ГК РФ после продажи товара комиссионер представляет отчет комитенту в согласованные с комитентом сроки. У большинства налогоплательщиков налоговый период по НДС — календарный месяц. Поэтому, для того чтобы комитент имел возможность правильно и в срок рассчитать НДС со стоимости имущества, реализованного по договору комиссии, он должен получать извещение от комиссионера ежемесячно.

НДС по оказанным комиссионером услугам согласно пп.1 п.2 ст.171 НК РФ комитент имеет право принять к вычету на основании счетов — фактур и документов, подтверждающих уплату сумм НДС. Условием вычета является потребление услуги при реализации товара, реализуемого с НДС.

Комиссионеры могут реализовать товары покупателям за наличный расчет физическим лицам или индивидуальным предпринимателям, которые признаются физическими лицами в соответствии со статьей 11 НК РФ.

Если комиссионер реализует физическим лицам товары в регионе, где веден налог с продаж

, и соблюдены условия статьи 349 НК РФ, необходимо обратиться к пункту 3 статьи 354 НК РФ. Если по условиям договора комиссии фактическая реализация товаров покупателям производится комиссионером, денежные средства от физических лиц за реализованный товар поступают непосредственно в кассу или на расчетный счет комиссионера, то обязанность по уплате налога с продаж и перечислению его в бюджет возлагается на комиссионера. Он в этом случае признается налоговым агентом в соответствии со статьей 24 НК РФ. При этом сумма налога исчисляется с полной цены товара (работ, услуг), включающей вознаграждение комиссионера. Комитент при получении выручки от комиссионера налог с продаж не уплачивает, если этот налог уплачен комиссионером (п.3 ст.354 НК РФ).

Сказанное означает, что комиссионер обязан исчислить и уплатить налог с продаж только в случае, если комитент является плательщиком этого налога. Если же комитент не является плательщиком налога, то реализуемые комиссионером товары налогом с продаж не облагаются.

При внесении комитентом наличных денежных средств в кассу комиссионера на оплату расходов, связанных с выполнением договора, отсутствует факт реализации товаров (работ, услуг) и соответственно отсутствует обЪект налогообложения налогом с продаж.

В налоговом учете

в целях определения налоговой базы по налогу на прибыль дата отражения дохода для комитента зависит от применяемого метода учета доходов и расходов.

По общему правилу все налогоплательщики при исчислении налога на прибыль применяют при учете доходов и расходов метод начисления (ст. 271, 272 НК РФ). Данный метод предполагает, что доходы и расходы признаются в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической их оплаты.

При исчислении налога на прибыль с использованием метода начисления датой признания комитентом доходов от реализации признается день отгрузки (передачи) товаров (п. 3 ст. 271 НК РФ). В составе доходов комитента (пп.1 п.1 ст. 251) при определении налоговой базы по прибыли по методу начисления не учитываются суммы предварительной оплаты товаров (работ, услуг).

Другим методом признания даты получения доходов и осуществления расходов для целей исчисления налога на прибыль у комитента может быть кассовый метод

. Право на его применение имеют комитенты, если в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) без учета налога на добавленную стоимость и налога с продаж не превысила 1 млн. руб. за каждый квартал (п. 1 ст. 273 НК РФ). В этом случае доходы и расходы отражаются по мере их фактической оплаты. Однако в состав доходов при этом методе включаются и суммы поступившей предварительной оплаты товаров (работ, услуг).

Комиссионеры могут реализовать товары покупателям за наличный расчет физическим лицам или индивидуальным предпринимателям, которые признаются физическими лицами в соответствии со статьей 11 НК РФ.

Если комиссионер реализует физическим лицам товары в регионе, где веден налог с продаж

, и соблюдены условия статьи 349 НК РФ, необходимо обратиться к пункту 3 статьи 354 НК РФ. Если по условиям договора комиссии фактическая реализация товаров покупателям производится комиссионером, денежные средства от физических лиц за реализованный товар поступают непосредственно в кассу или на расчетный счет комиссионера, то обязанность по уплате налога с продаж и перечислению его в бюджет возлагается на комиссионера. Он в этом случае признается налоговым агентом в соответствии со статьей 24 НК РФ. При этом сумма налога исчисляется с полной цены товара (работ, услуг), включающей вознаграждение комиссионера. Комитент при получении выручки от комиссионера налог с продаж не уплачивает, если этот налог уплачен комиссионером (п.3 ст.354 НК РФ).

Сказанное означает, что комиссионер обязан исчислить и уплатить налог с продаж только в случае, если комитент является плательщиком этого налога. Если же комитент не является плательщиком налога, то реализуемые комиссионером товары налогом с продаж не облагаются.

При внесении комитентом наличных денежных средств в кассу комиссионера на оплату расходов, связанных с выполнением договора, отсутствует факт реализации товаров (работ, услуг) и соответственно отсутствует обЪект налогообложения налогом с продаж.

Несколько слов отдельно хотелось бы сказать о суммовых разницах при авансах.

При заключении договора комиссии на реализацию товара, цена которого определена

в

условных единицах, выручка принимается к учету в сумме, определенной исходя из продажной стоимости отгруженного покупателю товара, рассчитанной по курсу ЦБ РФ, установленному на дату отгрузки товара покупателю. Выручка подлежит корректировке в случае изменения курса валюты на день получения оплаты от покупателя.

Если расчеты произведены покупателем авансом, с определением курса у.е. на дату оплаты, то суммовая не возникает. Ведь для пересчета условных единиц курс и дата пересчета определяются условиями договора. Установление цены в иностранной валюте или условных единицах по гражданскому законодательству является ни чем иным как определение цены сделки. Если курс применяется на дату оплаты, то после расчетов авансом цена фиксируется и пересмотру не подлежит. Следовательно, по этой цене и совершена сделка, вне зависимости от дальнейшего изменения курсов. В бухгалтерском учете отражаются проводки исходя из цены по курсу на дату расчетов авансом вне зависимости от курса на дату реализации товаров (работ, услуг).

Аналогичная позиция изложена в письмах УМНС по г. Москве от 15 сентября 1999 г. N 03-08/6381 ‘По вопросу налогообложения суммовых разниц’ и от 12 января 2000 г. N 03-12/944 со ссылкой на письмо МНС России от 21.07.99 N 02-5-10/271. Эта позиция подтверждается судебными органами, например, в Постановлении ФАС Московского округа от 10.02.2000 N КА-А40/362-00.

Пример 1 .

Представительство немецкой торговой компании (комитент) поручило ООО ‘Форум’ (комиссионеру) в январе 2002 г. реализовать 10 холодильников по цене 1 500 долларов США (в том числе НДС — 500 $). В соответствии с указаниями комитента расчеты с покупателями осуществляются в рублях по официальному курсу доллара США, устанавливаемому ЦБ РФ на день оплаты покупателем товара.

В договоре указано, что комиссионер участвует в расчетах и его вознаграждение составляет с учетом НДС 10% от стоимости каждого проданного телевизора, с оплатой в рублях по курсу ЦБ РФ на день платежа и удерживается комиссионером из суммы, полученной от покупателя. Комитент возмещает комиссионеру суммы, оплаченные транспортной организации за доставку телевизоров покупателю.

Холодильники были переданы комитентом 17 января 2002 г., курс $ на дату передачи — 30.4778 руб. за 1$. В январе комиссионером заключен договор с покупателем на реализацию 2 холодильников на условиях 100% предоплаты. Предоплата перечисляется по курсу доллара, установленному ЦБР в день перечисления оплаты покупателем. Покупатель перечислил 31 января предоплату в сумме 92 055 руб. (3 000$ * 30.6850 руб. за 1 $ курс на 31.01.02).

Холодильники отгружены покупателю 7 февраля, комиссионер оплатит транспортной организации услуги доставки товара покупателю 300 руб., в том числе НДС 50 руб. Выручка комитенту за минусом комиссионного вознаграждения и расходов по доставке была перечислена 5 марта 2002 г.

Представительство определяет доходы и расходы для целей исчисления налога на прибыль по методу начисления; обязанность по уплате НДС и налога на пользователей автодорог возникает «по оплате». Допустим, что себестоимость 1 холодильника составляет 30 000 руб.

Бухгалтерские проводки у представительства в январе:

Дебет 45 Кредит 41

— 300 000 руб. (30 000 руб. x 10 шт.)- товары отгружены комиссионеру

для реализации по договору комиссии;

При отгрузке товара комиссионеру реализации товара не происходит, поэтому в сопроводительных документах предпочтительнее формулировка типа ‘Передача товара для продажи по договору комиссии’. Данной проводки может и не быть, если по условиям договора товар минует склад комиссионера и отгружается напрямую комитентом покупателю. Такой договор комиссии с участием комиссионера в расчетах на практике также имеет место.

Теперь вопрос: нужна ли счет-фактура при передаче товара от комитента комиссионеруN В соответствии с пунктом 3 статьи 168 НК РФ, продавец выставляет счет-фактуру не позднее чем через 5 дней со дня отгрузки товара. Отгрузка товара — это, как сказано в статье 224 ГК РФ, передача товара покупателю и переход права собственности на товар. Между тем поступление товара во владение посредника не является отгрузкой товара. Согласно статье 39 НК РФ, реализация товара — это передача права собственности на него на возмездной основе или же на безвозмездной основе. Таким образом, передача товара посреднику не оформляется выдачей счета-фактуры. В связи с этим у продавца не возникает и налоговая база по НДС. Следовательно, в отгрузочных документах налог отдельно не указывается. У посредника же этот товар числится на забалансовом учете по стоимости, указанной самим продавцом в отгрузочной накладной, т. е. без НДС.

Обратим внимание читателя, что с введением в действие нового Плана счетов изменилась оценка товаров, учитываемых на счете 45 «Товары отгруженные». Согласно прежнему Плану счетов материально-производственные запасы на указанном счете учитывались по фактической себестоимости (по покупной стоимости). С момента применения нового Плана счетов учет отгруженных товаров осуществляется по стоимости, складывающейся из фактической себестоимости и расходов по отгрузке товаров (при их частичном списании).

Это означает, что организации, закрепившие в учетной политике метод списания расходов на продажу пропорционально себестоимости реализованных товаров, должны фактическую себестоимость товаров, учтенных на счете 45 «Товары отгруженные», увеличивать на сумму фактических затрат, связанных с расходами по отгрузке. Если согласно учетной политике организации все осуществляемые ею в отчетном периоде расходы на продажу признаются расходами по обычным видам деятельности, подлежащими списанию на себестоимость реализованных товаров, никакого частичного списания расходов по отгрузке в дебет счета 45 «Товары отгруженные» производить не следует.

Суммы, отнесенные на счет 45 «Товары отгруженные», будут числиться на нем до тех пор, пока за комитентом остается право собственности на отгруженный товар (продукцию). После перехода этого права к покупателю в соответствии с договором купли-продажи, заключенным посредником, комитенту следует отразить в учете выручку от продажи и одновременно списать суммы, учтенные на счете 45 «Товары отгруженные», в состав расходов от обычных видов деятельности.

Дебет 76/ субсчет 6 ‘Расчеты с комиссионером’ Кредит 62/субсчет 3 «Расчеты по полученным авансам»

— 92 055 руб. (1500$ * 30.6850*2) — отражена предоплата, полученная от покупателя (на основании сообщения комиссионера и копии платежного поручения покупателя);

Дебет 62/3 Кредит 68/субсчет «Расчеты по НДС»

— 15345,57 руб.

(

92 055

*16,67%) —

начислен НДС к уплате в бюджет с поступившего аванса,

В феврале:

Дебет 62/ субсчет 2 «Расчеты с покупателями» Кредит 90/ субсчет 1 «Выручка»

— 92 055 руб. — отражена выручка за реализованную продукцию;

Дебет 90/ субсчет 3″НДС» Кредит 68 /субсчет «Расчеты по НДС»

— 15 342,5 руб. — начислен НДС к уплате в бюджет;

В соответствии с пунктом 8 статьи 171 НК РФ суммы НДС, начисленные с сумм авансовых платежей, подлежат налоговому вычету. Вычеты сумм налога производятся после даты реализации соответствующих товаров (п. 6 ст. 172 НК РФ):

Дебет 68 /субсчет «Расчеты по НДС» Кредит 62/3

— 15 345,57 руб

.

— предЪявлен к вычету НДС, начисленный в бюджет при поступлении аванса

Дебет 62-3 Кредит 62-2

— 92 055 руб. —

зачтена сумма аванса, полученного от покупателя;

Дебет 90 /субсчет 2″Себестоимость продаж» Кредит 45

— 60 000 руб. (30 000 руб. x 2 шт.)- списана себестоимость реализованной продукции;

Дебет 44 Кредит 68

167,13 руб. ((92055-15342,5-60000)*1%) — начислен налог на пользователей автодорог с разницы между покупной и продажной стоимостью реализованных без учета НДС товаров,

Дебет 90 — 2″Себестоимость продаж» Кредит 44

— 167,13 руб. — налог на пользователей автодорог списан на себестоимость реализованной продукции;

Расходы на оплату услуг посреднических организаций по сбыту продукции — это расходы на продажу:

Дебет 44 Кредит 60 (76) субсчет «Расчеты с комиссионером»

— 7671,25 руб. (92 055*10% — 1534,25) руб. — на основании отчета комиссионера отнесены в состав расходов на продажу затраты по реализации товара (комиссионное вознаграждение)

;

Дебет 19 Кредит 60(76 )

— 1534,25 руб. — учтен НДС по комиссионному вознаграждению;

Дебет 44 Кредит 60(76)

— 500 руб. — учтены затраты по доставке товара до покупателя;

Дебет 19 Кредит 60(76)

— 100 руб. — учтен НДС по услугам доставки;

Заметим, что в качестве расходов, которые несет собственник товара (комитент) могут быть учтены расходы по транспортировке, экспедированию, страхованию, таможенному оформлению, сопровождению, рекламе товара как расходы, связанные непосредственно с предметом договора комиссии. Эти расходы не могут быть учтены в качестве затрат комиссионера.

Дебет 90 / 2 Кредит 44

— 8171,25 руб. (7671,25+500)- списаны в расходы на продажу затраты, приходящиеся на реализованный товар,

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

— 1634,25 (1534,25 +100) принят к вычету НДС по оказанным и оплаченным посредническим услугам.

Дебет 90-9 Кредит 99

— 7874,12 руб. (92 055 — 15 342,5 — 60 000 — 167,13 — 500 — 8171,25) — заключительными оборотами отражен финансовый результат от продаж за отчетный месяц,

В марте:

Дебет 51 Кредит 62/2

— 82 249,5 (92 055 — 9205,5 -600) руб. — получена от комиссионера оплата за реализованный товар с учетом взаимных требований в части вознаграждения и возмещаемых затрат,

Дебет 60 (76) Кредит 62/2

— 9805,5 (9205,5 +600) руб. — зачтены услуги комиссионера и возмещаемые затраты в счет причитающихся платежей от него.

Если по условиям договора предусмотрена предварительная частичная оплата товара и аванс меньше 100% цены

договора, суммовая разница возникнет.

Как в этом случае считать выручкуN

Обратимся к письму УМНС по г. Москве от 12 января 2000 г. N 03-12/944. В этом случае для целей бухгалтерского учета размер выручки рассчитывается как результат от сложения полученной в качестве частичного аванса суммы в условных единицах, пересчитанной в рубли по курсу на дату получения аванса, и оставшейся части неоплаченной суммы выручки по договору в условных единицах, пересчитанной в рубли по курсу на дату отгрузки (выполнения работ, оказания услуг).

Комиссионер не участвует в расчетах

При данном виде договора комиссии движение товара осуществляется через комиссионера, а движение денежных средств осуществляется напрямую от покупателя к комитенту. В договоре на продажу товара указываются реквизиты трех юридических лиц — комитента, комиссионера и покупателя.

Пример 2.

Изменим начальные условия примера 1. В договоре указано, что комиссионер не участвует в расчетах и его вознаграждение составляет 10% от стоимости каждого проданного холодильника. Транспортные услуги учитывать не будем.

Покупатель оплатил представительству 36 000 руб, в т.ч. НДС 6 000 руб. за холодильники в марте. В марте представительство перечислило комиссионное вознаграждение комиссионеру. Допустим, что себестоимость 1 холодильника составляет 10 000 руб. Представительство определяет доходы и расходы для целей исчисления налога на прибыль по методу начисления, выручку для целей исчисления НДС и налога на пользователей автодорог ‘по отгрузке’.

Бухгалтерские проводки у представительства в феврале:

Дебет 45 Кредит 41

— 100 000 руб. (10 000 руб. x 10 шт.)- товары отгружены комиссионеру

для реализации по договору комиссии по учетной цене;

Здесь товар будет учитываться до момента, пока комитент не получит извещения (отчета) комиссионера о продаже (отгрузке) товара покупателю.

Дебет 62/ субсчет 2 «Расчеты с покупателями» Кредит 90/ субсчет 1 «Выручка»

— 36 000 руб. — отражена выручка за реализованную продукцию на основании отчета комиссионера;

Дебет 90/ субсчет 3″НДС» Кредит 68 /субсчет «Расчеты по НДС»

— 6 000 руб. — начислен НДС к уплате в бюджет;

Дебет 90 /субсчет 2″Себестоимость продаж» Кредит 45

— 20 000 руб. (10 000 руб. x 2 шт.)- списана себестоимость реализованной продукции;

В момент отгрузки товаров покупателю в феврале выручка должна быть отражена в регистре налогового учета выручки на основании полученного от комиссионера извещения (отчета) об отгрузке товаров покупателю. Одновременно начисляется вознаграждение по договору:

Дебет 44 Кредит 60 ( 76) субсчет «Расчеты с комиссионером»

— 3 000 (18 000 * 2*10% — 600) руб. — начислено комиссионное вознаграждение за реализацию переданного на комиссию товара

;

Дебет 19 Кредит 60(76)

— 600 руб. — учтен НДС по комиссионному вознаграждению;

Дебет 26 Кредит 68

— 100 ((36 000-6 000- 20 000)*1%) руб. — начислен налог на пользователей автодорог,

Дебет 90 — 2″Себестоимость продаж» Кредит 26

— 100 руб. — налог на пользователей автодорог списан на себестоимость реализованной продукции;

Дебет 90 / 2 Кредит 44

— 3 000 руб.- расходы на продажу включены в себестоимость продаж;

Дебет 90-9 Кредит 99

— 6 900 руб. (36 000

— 6 000 — 20 000 — 3 000 — 100) — заключительными оборотами отражен финансовый результат от продаж за отчетный месяц.

В марте —

Дебет 51 Кредит 62/2

— 36 000 руб. — получена от покупателя оплата за реализованный товар,

Дебет 60 (76) Кредит 51

— 3600 руб. — перечислено комиссионеру комиссионное вознаграждение,

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

— 600 руб. принят к вычету НДС по оказанным посредническим услугам.

Выставление счетов-фактур

Рассмотрим порядок оформления счетов-фактур, ведения книг продаж и покупок.

Комиссионер в момент получения товара от комитента никаких записей в книге покупок не делает (п. 11 Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства от 02.12.2000 N 914, далее — Правила).

Отгружая товары покупателям, комиссионер не позднее 5 дней с даты отгрузки товара выписывает от своего имени на имя покупателя в двух экземплярах счет-фактуру на полную стоимость этих товаров, включая посредническое вознаграждение. Один экземпляр счета-фактуры передается покупателю, второй подшивается комиссионером в журнал учета выставленных счетов-фактур. В книге продаж комиссионера этот счет-фактура не регистрируется.

После продажи товара комиссионер представляет отчет собственнику товара -комитенту. Одновременно с отчетом комиссионер выставляет комитенту счет-фактуру на сумму своего вознаграждения и подшивает его в журнал учета выписанных счетов-фактур. Документ нужно зарегистрировать в книге продаж комиссионера (п. 24 Правил). А дата такой регистрации зависит от того, какой метод определения выручки для целей налогообложения НДС выбрал комиссионер — ‘по оплате’ или ‘по отгрузке’.

Собственник товара — комитент после утверждения отчета выписывает счет-фактуру на имя комиссионера на всю сумму реализованного товара, которая указана комиссионером в отчете. Эту счет-фактуру комитент регистрирует в Книге продаж. А комиссионер регистрирует ее только в журнале учета полученных счетов-фактур.

По уплаченному вознаграждению счет-фактура комиссионера регистрируется в Книге покупок комитента и НДС принимается к вычету в общем порядке.

Фомичева Л. П. , аудитор КА «Форум»; Лучший бухгалтер России 2000 E-mail , Опубликовано в «Иностранный капитал в России»

Привет Гость! Предложение от «Клерка»

Онлайн профпереподготовка «Бухгалтер на УСН» с дипломом на 250 ак.часов. Научитесь всему новому, чтобы не допускать ошибок. Обучение онлайн 2 месяца, поток стартует 1 марта.

Записаться

Договор с комиссионером на реализацию товаров

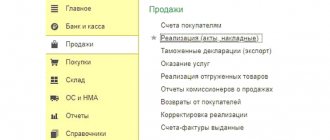

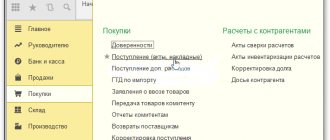

Договор комиссии в 1С 8.3 можно зарегистрировать из справочника Контрагенты (Справочники — Контрагенты) или справочника Договоры (Справочники — Договоры). А также создать его напрямую из документа Реализация (акт, накладная) (Продажи — Реализация (акты, накладные) — кнопка Реализация).

Установите:

- Вид договора — С комиссионером (агентом) на продажу.

По ссылке Комиссионное вознаграждение:

- Способ расчета — выберите один из вариантов в зависимости от условий договора: Не рассчитывается;

- Процент от разности сумм продажи и поступления;

- Процент от суммы продажи — в нашем примере.

Если организация выполняет функции платежного агента, например, при розничных продажах через комиссионера, то следует по ссылке Платежный агент установить флажок:

- Организация выступает в качестве платежного агента

и выбрать

- Признак агента — один из вариантов: Банковский платежный агент;

- Банковский платежный субагент;

- Платежный агент;

- Платежный субагент.

В нашем примере комиссионер не является платежным агентом.

Платежный агент — юридическое лицо (кроме банков) или ИП, принимающие денежные средства у физлиц в пользу поставщика за реализуемые им товары, работы, услуги (ч. 3 ст. 2, ч. 1 ст. 4 Федерального закона от 03.06.2009 N 103-ФЗ).

Платежными агентами не являются:

- банки-эквайеры (ч. 3 ст. 2 Закона N 103-ФЗ);

- платежные агрегаторы (Яндекс.Касса и т. п.);

- посредники, выполняющие другие услуги, кроме приема платежей: курьерские службы, транспортные компании (ч. 1 ст. 2 Закона N 103-ФЗ).

Однако в рамках использования 1С платежными агентами считаются все посредники, принимающие деньги у физлиц в оплату за товары (работы, услуги) комитента, по которому ведется учет в программе.

Настройка счетов учета расчетов с контрагентом

Основные счета расчетов для комиссионера в 1С 8.3 настраиваются из карточки контрагента по соответствующей ссылке. Именно они будут автоматически подставляться в документы.

Установите раздельный учет расчетов на счетах:

- по комиссионному вознаграждению: 60.01 «Расчеты с поставщиками и подрядчиками»;

- 60.02 «Расчеты по авансам выданным»;

- 76.09 «Прочие расчеты с разными дебиторами и кредиторами».

Комиссионер на УСН — комитент на УСН

Если договор комиссии заключили компании, каждая из которых применяет упрощенный режим налогообложения (УСН), то комиссионеру при возникновении вопросов о том, как считать налоги, необходимо обратиться к 251 статье Налогового кодекса РФ. В ней прямо говорится, что при определении налоговой базы комиссионера не учитываются как доходы имущество и денежные средства, поступившие к нему в связи с исполнением обязательств по договору комиссии. Не учитываются также доходы, поступившие в счет возмещения затрат, произведенных за комитента. То есть, доходом считается только комиссионное вознаграждение. Соответственно, выручка за проданный товар не учитывается как доход. Если комитент на УСН компенсирует комиссионеру на УСН какие-либо расходы, эти деньги также налогом не облагаются.

Датой получения доходов у посредника-«упрощенца» признается дата поступления на его счет вознаграждения от комитента. Если же комиссионер по условиям договора удерживает свое вознаграждение из средств, полученных от покупателей, то датой получение дохода считается день поступления денег в кассу. При этом неважно, что отчет может быть еще не подписан, поскольку к доходам компаний на УСН относятся также и авансы.

Расходы же признаются только после их фактической оплаты. Причем те расходы, которые по закону возмещает комитент (например, на аренду склада, где хранится товар), расходами у комиссионера не считаются.

Что же касается комитента, то согласно письму Минфина №03-11-11/16941 от 15.05.2013 его доходом признается вся сумма, полученная от реализации товаров, включая комиссионное вознаграждение. Да, в схеме «комиссионер на УСН — комитент на УСН» вознаграждение, которое выплачивает комитент, увы, нельзя отнести к его расходам, и налог с него придется уплатить. Но! В случае, если комиссионер удерживает свою комиссию до передачи денежных средств комитенту, доход будет законно равен сумме, которая фактически поступила на счет поставщика. А значит, если компания-комитент на УСН, то в договоре лучше прописывать именно такой вариант.

Днем получения дохода признается момент поступления средств на расчетный счет или в кассу поставщика.

Комитент на УСН не обязан выставлять на свои товары счет-фактуру, т.к. обязанность по составлению этого документа возлагается только на плательщика НДС.

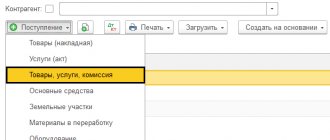

Передача товаров на комиссию

Передача товара на комиссию в 1С 8.3 комиссионеру отражается документом Реализация (акт, накладная) вид операции Товары, услуги, комиссия (Продажи — Реализация (акты, накладные) — кнопка Реализация).

Заполните:

- Контрагент — организация-комиссионер;

- Договор — с видом С комиссионером (агентом) на продажу;

- Склад — склад, с которого отгружается товар.

В табличной части в графах:

- Счет учета — счет, на котором учитывались передаваемые товары, по умолчанию заполняется 41.01 «Товары на складах», при необходимости откорректируйте;

- Счет передачи — 45.01 «Покупные товары отгруженные» — заполняется автоматически, т. к. при отгрузке не происходит перехода права собственности.

Автоматически программа устанавливает в поле:

- Счет-фактура — Не требуется, так как объекта обложения НДС не возникает.

Передача товара на комиссию в 1С 8.3 проводки

Документ формирует проводку:

- Дт 45.01 Кт 41.01 — передача товаров на комиссию.

Типичные ошибки в учете у комиссионера

Ошибка №1.Учет денег, полученных от комитента для исполнения комиссионером его обязанностей, в доходах предприятия комиссионера. Учет денег, истраченных комиссионером в рамках комиссионного договора, компенсируемых комитентом, в числе расходов компании комиссионера.

Средства, компенсируемые комитентом, учитываются исключительно в бухучете комитента, не комиссионера.

Ошибка №2. Неотражение в бухгалтерских проводках комиссионера факта оплаты закупщиком имущества комитента, когда комиссионер выполняет функции посредника, но не участвует в расчетах.

Чтобы комиссионер мог осуществлять контроль над фактом совершения оплаты закупщиком товаров комитента, переданных комиссионером как посредником, не участвующим в расчетах, осуществляются две дополнительные проводки:

1) Отражается задолженность закупщика перед комитентом после получения им товаров:

Д 62 К 76;

2) Отражается погашение этой задолженности:

Д 76 К 62.

Ошибка №3. Отсутствие в бухгалтерии комиссионера регистра учета счетов-фактур, оформленных для комитентов, чтобы запросить причитающийся за работу гонорар за исполнение обязательств посредника по договору комиссии.

С 1.01.2015г. законодательно установлено обязательство комиссионера вносить заметки в регистр учета счетов-фактур, отправляемых нанимателю для получения гонорара, чтобы упростить налоговой службе процедуру обложения средств комиссионера НДС.

Регистрация СФ комиссионера

Регистрация входящего счета-фактуры на комиссионное вознаграждение производится в документе Отчет комиссионера (агента) о продажах на вкладке Главное.

Для регистрации входящего счета-фактуры укажите его номер и дату внизу формы документа, нажмите кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными документа Отчет комиссионера (агента) о продажах.

- Код вида операции — «Получение товаров, работ, услуг».

Счет-фактуру полученный откройте в журнале Счета-фактуры полученные (Покупки — Счета-фактуры полученные).

Если в документе установлен флажок Отразить вычет НДС в книге покупок датой получения, то при его проведении будут сделаны проводки по принятию НДС к вычету.

Проводки

Документ формирует проводку:

- Дт 68.02 Кт 19.04 — принятие НДС к вычету по комиссии.

Возврат товара комиссионеру от покупателя

Допустим, что вернуть товар хочет по каким-то причинам розничный покупатель.

Учитывая, что, продавая товар клиенту, комиссионер от своего имени заключал с ним договор купли-продажи, то и отказ от этой сделки оформляет он.

Если покупатель возвращает товар из-за обнаруженных недостатков, ответственность за них необходимо распределить между комиссионером и комитентом. Если товар был поврежден по вине магазина, то расходы покупателю возмещает он. А если выяснится, что виноват поставщик, комиссионер будет иметь право на возмещение расходов и вознаграждение.

Товар может быть возвращен до того, как отчет комиссионера подписан сторонами, или после. В первом случае посредник делает в отчете запись на сумму возврата со знаком минус. Во втором — оптовый покупатель, возвращая товар, оформляет накладную на имя комиссионера. Если же конечный покупатель — розничный, то он должен написать заявление о возврате товара. После этого комиссионер возвращает товар комитенту, сопровождая возвратной накладной на его имя, а также счетом-фактурой. На основании этих документов комитент сможет уменьшить свой НДС к оплате.

Исчисление НДС с авансов покупателей

После регистрации авансов в документе Отчет комиссионера (агента) о продажах необходимо исчислить НДС и зарегистрировать счета-фактуры на предоплату. Для этого воспользуйтесь в 1С обработкой Регистрация счетов-фактур на аванс (Банк и касса — Счета-фактуры на аванс).

Установите период и нажмите кнопку Заполнить.

После заполнения проверьте настройки по ссылкам — именно по ним заполняется форма:

- Нумерация счетов-фактур — порядок нумерации, один из вариантов: единая — Единая нумерация всех выданных счетов-фактур;

- отдельная с префиксом «А» — Отдельная нумерация счетов-фактур на аванс с префиксом «А»;

Далее нажмите кнопку Выполнить. Счета-фактуры, выданные на аванс, зарегистрированы в 1С. PDF

Сформированные счета-фактуры в 1С потребуется скорректировать. Для этого пройдите по ссылке Открыть список счетов-фактур на аванс.

Внесите:

- Платежный документ № …от — номер и дату платежного поручения на аванс покупателя по данным из отчета комиссионера.

В табличной части:

- Номенклатура — наименование товара в точном соответствии с формулировкой в СФ комиссионера.

Автоматически установлен:

- Код вида операции — «Авансы полученные».

По кнопке Печать распечатайте бланк счета-фактуры на аванс.

Декларация по НДС

В декларации по НДС сумма исчисленного налога с авансов покупателей отражается:

- В стр. 070 «Суммы полученной оплаты, частичной оплаты…» Раздела 3: сумма полученной предоплаты в т. ч. НДС;

- исчисленная сумма НДС.

- счет-фактура выданный, код вида операции «». PDF

Отражение операций у комиссионера в оптовой торговле

Поступление товаров от комитента в 1С 8.3 отражается документом Поступление (акты, накладные)с видом Товары, услуги, комиссия, выбрав тип склада Оптовый.

Продажа товаров принятых на комиссию оптовому покупателю

Выпишем счет покупателю для оплаты. Меню Продажи – Счет покупателям:

Создадим новый документ и заполним его табличную часть, выбрав номенклатуру из группы Товары на комиссии:

Создадим документ реализации, перейдя на основании счета покупателю. Документ в 1С 8.3 заполняется автоматически на основании счета покупателю:

Проведем документ, и посмотрим движение, которое он делает:

Комиссионер выписывает документы реализации и счет-фактуру от своего имени, но счет – фактура регистрируется только в Части 1 Журнала полученных и выданных счетов-фактур и не отражается в Книге продаж. Такая реализация не является для комиссионера налоговой базой для НДС:

Движение документа Счет-фактура:

Счета-фактуры регистрируются в Журнале учета полученных и выданных счетов-фактур:

Оплата от покупателя

Оплата отражается поступлением на расчетный счет, которое в 1С 8.3 можно ввести на основании счета покупателю:

Движение документа делает следующие проводки:

Отчет комитенту о продажах

Отчет комитенту в 1С 8.3 можно сформировать из раздела Покупки – Отчеты комитентам или на основании документа Поступления:

Создаем новый отчет. Заполняем вкладки Отчета комитенту аналогично заполнению при розничной торговле. Выписываем счет-фактуру по ссылке:

Проведенный документ Отчет комитенту дает такое движение:

Сформированный счет-фактура не делает записи в журнале. Регистрируется в Книге продаж как выручка:

Регистрация перевыставленного счета-фактуры от комитента

Через меню Покупки – Покупки – Отчет комитенту по кнопке Создать на основании выберем Счет-фактура, полученный с видом Счет-фактура на поступление:

Перейдя по ссылке выбора в Счета – фактуры выданные покупателем, заполним по одноименной кнопке и выберем нужный счет-фактуру:

Выданный счет-фактура займет соответствующее место в документе. Документ-основания заполнится автоматически:

Получив счет-фактуру от комитента, комиссионер регистрирует ее в Части 2 Журнала учета полученных и выставленных счетов-фактур. В Книге покупок такие счета не отражаются:

Перечисление денежных средств комитенту за проданный товар

Создадим документ Банковская выписка с видом Списание с расчетного счета на основании выписки полученной из банка:

Проведенный документ дает проводки:

Расчеты с комитентом можно проверить, сформировав оборотно-сальдовую ведомость по счету 76.9:

На сайте ПРОФБУХ8 можно ознакомиться с другими бесплатными статьями и видеоуроками по конфигурации 1C Бухгалтерия 8.3.

Рекомендуем посмотреть наш видео урок по отражению доходов от комиссионной торговли при УСН в 1С 8.3:

Поставьте вашу оценку этой статье: (

4 оценок, среднее: 5,00 из 5)

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Я уже зарегистрирован

После регистрации на указанный адрес Вы получите ссылку на просмотр более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП 8 (бесплатно)

Отправляя эту форму, Вы соглашаетесь с Политикой конфиденциальности и даете согласие на обработку персональных данных

Войти в кабинет

Забыли пароль?

Выставление СФ на отгрузку покупателям

Регистрация счетов-фактур, выданных на реализацию, производится в 1С 8.3 автоматически при проведении Отчета комиссионера (агента) о продажах.

В документе Счет-фактура выданный на реализацию по кнопке Добавить внесите номер и дату платежного поручения на аванс по данным из отчета комиссионера.

- Код вида операции — «Реализация товаров, работ, услуг и операции, приравненные к ней».

При отражении в одном документе Отчет комиссионера (агента) о продажах авансов и реализации может быть нарушена хронологическая последовательность нумерации счетов-фактур, особенно при единой нумерации всех выданных СФ.

Нарушение последовательности не является критической ошибкой и не может повлечь за собой отказ в вычете НДС (п. 2 ст. 169 НК РФ, Письмо Минфина РФ от 12.01.2017 N 03-07-09/411).

Декларация по НДС

В декларации по НДС сумма исчисленного налога с реализации товаров покупателям отражается:

- В стр. 010 «Реализация (передача на территории РФ для собственных нужд) товаров, работ (услуг), передача имущественных прав по соответствующим ставкам налога…» Раздела 3: налоговая база;

- исчисленная сумма НДС;

- счет-фактура выданный, код вида операции «». PDF

Предмет

В любой сделке есть существенные условия, без которых она не считается заключенной. Основные требования к договору комиссии — обязательное указание условий сделок, на заключение которых уполномочен комиссионер.

Чтобы формулировка была грамотной, необходимо предусмотреть следующее:

- ограничение правомочий посредника: рекомендуется делать перечень прав и действий комиссионера, на которые он уполномочивается;

- поле его действий лучше ограничить территориально и по срокам.

Важно отметить, что по договору комиссии комиссионер действует за комитента только по поводу заключения контракта, а не при его реальном исполнении.

Принятие НДС к вычету при зачете аванса покупателей

Чтобы принять НДС к вычету по зачтенным авансам покупателей, создайте в 1С 8.3 второй документ Отчет комиссионера (агента) о продажах (Продажи — Отчеты комиссионеров о продажах — кнопка Создать).

- Вкладка Главное — заполните так же, как в первом документе.

- Вкладка Реализация — не заполняйте.

- Вкладка Денежные средства — заполните следующим образом:

По кнопке Добавить внесите:

- Вид отчета по платежам — Зачет аванса;

- Покупатель — наименование организации, предоплата которой зачтена в счет отгрузки;

- Дата события — дата отгрузки товара комиссионером покупателю;

- Сумма с НДС (руб.) — сумма зачтенного аванса;

- % НДС — 20/120.

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 76.АВ — принятие НДС к вычету по зачтенному авансу.

Декларация по НДС

В декларации НДС, налог подлежащий вычету, отражается:

- В стр. 170 «Сумма налога, исчисленная продавцом с сумм оплаты, частичной оплаты, подлежащая к вычету у продавца с даты отгрузки…» Раздела 3: сумма НДС, подлежащая к вычету.

- авансовый счет-фактура выданный, код вида операции «». PDF

Мы рассмотрели учет у комитента в 1С 8.3 Бухгалтерия, передачу товара на комиссию в 1С 8.3 в учете комитента, проводки по передаче товара на комиссию в 1С.

Учет у комиссионера в 1С 8.3 Бухгалтерия подробно описан в следующей статье >>

Регистрация промежуточного отчета комиссионера

По условиям договора дважды в месяц (15 числа и по окончании месяца) комиссионер представляет отчет о продажах, который комитент регистрирует в программе документом Отчет комиссионера (агента) о продажах (Продажи — Отчеты комиссионеров о продажах — кнопка Создать).

По условиям примера в отчете комиссионера есть данные об авансах:

- 14 июля — ООО «Линаси» на сумму 120 000 руб.

В том же месяце отгружены товары покупателям с зачетом указанного аванса:

- 27 июля — ООО «Микрон» на сумму 120 000 руб.;

- 28 июля — ООО «Линаси» на сумму 126 000 руб.

Отражение полученного аванса и его зачет производится двумя отдельными документами Отчет комиссионера (агента) о продажах.

Если документооборот между комитентом и комиссионером предусматривает несколько отчетов за месяц (например, отдельный отчет по авансам покупателей), то Отчет комиссионера (агента) о продажах будет заполняться отдельно датой соответствующего первичного документа.

Если заполняется два отчета комиссионера в 1С по одному отчету комиссионера, то в поле Комментарий укажите «аванс» или «зачет аванса». Тогда для вас и других пользователей будет понятно, какие именно операции отражены в первом документе 1С и во втором.

Создайте первый документ Отчет комиссионера (агента) о продажах для отражения аванса.

Вкладка Главное

На вкладке Главное укажите:

- Контрагент — комиссионер, представивший отчет;

- Договор — договор комиссии (если у данного контрагента он один, то подставится автоматически);

- Расчеты — автоматически подставятся счета расчетов, указанные в настройках контрагента.

Вкладка Денежные средства

По кнопке Добавить заполните:

- Вид отчета по платежам — Аванс;

- Покупатель — наименование организации, которая сделала предоплату;

- Дата события — дата получения денежных средств на счет комиссионера.

Поскольку деньги от покупателя еще не получены на расчетный счет комитента, доход в целях УСН не образуется, и документ не формирует никаких движений при проведении, служит только для внутренней аналитики.