Бухгалтер может не только пропустить приходный документ, но и ввести его дважды. Также бывают и ситуации, когда сделки признаются недействительными и бухгалтеру приходится аннулировать учтенные затраты. Разберем, как аннулировать затраты, если они учтены по приходным документам прошлого года.

- Как исправить ошибку

- Аннулирование приходного документа

- Аннулирование СФ поставщика

- Перезакрытие года

- Доплата НДС и пеней в бюджет

- Уточненная декларация по НДС

- Доплата налога на прибыль в бюджет

- Начисление и уплата пеней по налогу на прибыль

- Уточненная декларация по налогу на прибыль

- Декларация по налогу на прибыль за текущий период

- Бухгалтерская отчетность за текущий год

Как исправить ошибку

Пошаговая инструкция

30 июня 2022 (II квартал) организацией были учтены расходы по оказанным услугам на сумму 126 000 руб. (в т.ч. НДС 20%). Поставщик выставил акт и счет-фактуру, НДС был принят организацией к вычету.

13 марта 2022 (I квартал) по решению суда сделка с поставщиком услуг расторгнута. Бухгалтер аннулировал учтенные ранее расходы и принятый НДС к вычету.

Бухгалтерская отчетность на момент решения суда не подписана, декларация по налогу на прибыль за год не сдана.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Отражение в учете услуг теплоснабжения | |||||||

| 30 июня 2019 | 26 | 60.01 | 105 000 | 105 000 | 105 000 | Учет затрат на услуги | Поступление (акт, накладная) — Услуги (акт) |

| 19.04 | 60.01 | 21 000 | 21 000 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

| 30 июня 2019 | — | — | 126 000 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.04 | 21 000 | Принятие НДС к вычету | ||||

| — | — | 21 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Аннулирование приходного документа | |||||||

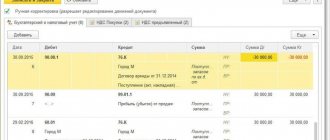

| 31 декабря 2019 | 26 | 60.01 | -105 000 | -105 000 | -105 000 | Аннулирование суммы затрат на услуги | Операция, введенная вручную — Сторно документа |

| 19.04 | 60.01 | -21 000 | -21 000 | Аннулирование суммы входящего НДС | |||

| Аннулирование СФ поставщика | |||||||

| 31 декабря 2019 | 68.02 | 19.04 | -21 000 | Аннулирование НДС принятого к вычету | Операция, введенная вручную — Сторно документа | ||

| — | — | 0 | Ручная корректировка регистра НДС Покупки | ||||

| — | — | -21 000 | Аннулирование вычета НДС в Доп.листе книги покупок | Отчет Книга покупок — Дополнительный лист за II квартал | |||

| Перезакрытие года | |||||||

| 31 декабря 2019 | 90.08.1 | 26 | -105 000 | -105 000 | -105 000 | Корректировка управленческих расходов | Закрытие месяца — Закрытие счетов 20,23,25,26 |

| 99.01.1 | 90.09 | -105 000 | -105 000 | -105 000 | Корректировка финансового результата | Закрытие месяца — Закрытие счетов 90, 91 | |

| 99.01.1 | 68.04.1 | 3 150 | Доначисление налога на прибыль в федеральный бюджет | Закрытие месяца — Расчет налога на прибыль | |||

| 99.01.1 | 68.04.1 | 17 850 | Доначисление налога на прибыль в региональный бюджет | ||||

| 90.09 | 90.08.1 | -105 000 | -105 000 | -105 000 | Закрытие субсчета 90.08.1 | Закрытие месяца — Реформация баланса | |

| 99.01.1 | 84.01 | -84 000 | -105 000 | Закрытие счета 99.01.1 | |||

| Доплата НДС и пеней в бюджет | |||||||

| 13 марта 2020 | 68.02 | 51 | 21 000 | Уплата НДС в бюджет за II квартал по сроку платежа 25 июля, 26 августа, 25 сентября | Списание с расчетного счета — Уплата налога | ||

| 91.02 | 68.02 | 1 684,67 | Начисление пеней по НДС | Операция, введенная вручную — Операция | |||

| 68.02 | 51 | 1 684,67 | Уплата в бюджет пеней по НДС | Списание с расчетного счета — Уплата налога | |||

| Представление уточненной Декларации по НДС за II кв. в ИФНС | |||||||

| 13 марта 2020 | — | — | -21 000 | Отражение суммы НДС к вычету | Регламентированный отчет Декларация по НДС — Раздел 3 стр. 120 | ||

| — | — | -21 000 | Аннулирование суммы НДС к вычету по первичному счету-фактуре | Регламентированный отчет Декларация по НДС — Раздел 8 Прил. 1 | |||

| Доплата налога на прибыль в бюджет | |||||||

| 13 марта 2020 | 68.04.1 | 51 | 3 150 | Доплата налога на прибыль в федеральный бюджет | Списание с расчетного счета — Уплата налога | ||

| 68.04.1 | 51 | 17 850 | Доплата налога на прибыль в региональный бюджет | Списание с расчетного счета — Уплата налога | |||

| Начисление и уплата пеней по налогу на прибыль в бюджет | |||||||

| 13 марта 2020 | 99.01.1 | 68.04.1 | 293,58 | Начисление пеней по налогу на прибыль в федеральный бюджет | Операция, введенная вручную — Операция | ||

| 99.01.1 | 68.04.1 | 1 663,62 | Начисление пеней по налогу на прибыль в региональный бюджет | ||||

| 68.04.1 | 51 | 293,58 | Уплата в федеральный бюджет пеней по налогу на прибыль | Списание с расчетного счета — Уплата налога | |||

| 68.04.1 | 51 | 1 663,62 | Уплата в региональный бюджет пеней по налогу на прибыль | Списание с расчетного счета — Уплата налога | |||

| Представление уточненной Декларации по налогу на прибыль в ИФНС | |||||||

| 13 марта 2020 | — | — | -105 000 | Ручная корректировка исправленной суммы косвенных расходов за полугодие | Регламентированный отчет Декларация по налогу на прибыль Лист 02 Прил. 2 стр. 040 | ||

| — | — | -105 000 | Ручная корректировка исправленной суммы косвенных расходов за 9 месяцев | Регламентированный отчет Декларация по налогу на прибыль Лист 02 Прил. 2 стр. 040 | |||

| Представление Декларации по налогу на прибыль за год в ИФНС | |||||||

| 30 марта 2020 | — | — | -105 000 | Отражение исправленной суммы косвенных расходов за год | Регламентированный отчет Декларация по налогу на прибыль Лист 02 Прил. 2 стр. 040 | ||

Справочник Бухгалтера

Для аннулирования счета-фактуры должны быть выполнены следующие действия:

2) Продавец регистрирует аннулирование счета-фактуры в книге продаж

3) Покупатель регистрирует аннулирование счета-фактуры в книге покупок

Обоснование

В законодательстве не определен порядок аннулирования счета-фактуры. В то же время, необходимость аннулирования счета-фактуры возникает на практике довольно часто.

Например, подрядчик направил заказчику акт выполненных работ и выставил счет-фактуру в марте. Но заказчик не принял выполненные работы и потребовал устранения недостатков. Заказчик подписал акт в ноябре.

В указанной выше ситуации, счет-фактура, выставленный в марте, выставлен не правильно. Счет-фактура должен быть выставлен только в ноябре, после принятия работ заказчиком.

Такой, неправильно выставленный, счет-фактуру следует аннулировать. Но, как я уже отметил, порядка аннулирования счета-фактуры не установлено. Так, Постановлением Правительства РФ от 26.12.2011 N 1137 утверждены Формы и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость.

Как аннулировать счет-фактуру?

В этом документе определен порядок исправления счета-фактуры. Но, при исправлении счета-фактуры не могут изменяться его номер или дата. Соответственно в рассматриваемой ситуации исправление счета-фактуры невозможно.

В итоге, мы с Вами может говорить о сложившейся практике применения аннулирования счета-фактуры, которая принимается налоговиками.

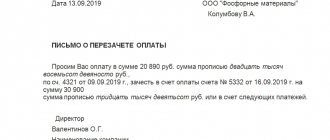

В этом письменном документе следует указать какой счет-фактура аннулируется (номер, дата), по какому договору.

В письменном сообщении указывается, что счет-фактура был выставлен ошибочно и что продавец исключил данный счет-фактуру из книги продаж. Необходимо прямо указать, что продавец рекомендует исключить этот счет-фактуру книги покупок.

2) Продавец регистрирует аннулирование счета-фактуры в книге продаж

Порядок исправления в книге продаж в целом описан в приложении 5 к Постановлению Правительства РФ от 26.12.2011 N 1137.

Если счет-фактура аннулируется до завершения налогового периода, то этот счет-фактура регистрируется еще раз со знаком минус в книге продаж.

Если счет-фактура аннулируется после завершения налогового периода, то этот счет-фактура регистрируется дополнительном листе в книге продаж за тот период, в котором был выставлен ошибочно счет-фактура.

3) Покупатель регистрирует аннулирование счета-фактуры в книге покупок

Если счет-фактура аннулируется до завершения налогового периода, то этот счет-фактура регистрируется еще раз со знаком минус в книге покупок.

ФНС РФ подтверждает правомерность указанного выше порядка аннулирования счета-фактуры (Письмо ФНС РФ от 30.04.2015 N БС-18-6/). Причем, в этом письме ФНС РФ указало, что считает нецелесообразным закрепление порядка аннулирования счета-фактуры в законодательстве, так как не видит проблем с применением аннулирования на практике.

Дополнительно

Счет-фактура — документ, служащий основанием для принятия покупателем предъявленных продавцом сумм НДС к вычету.

yuraskas

Из дока “Реализация товаров и услуг”, нужно удалить счетфактуру, и поставить другую. Как это сделать, подскажите пожалуйста?

zbv А какую другую? почему нельзя изменить, которая есть?

yuraskas Ну дело в том, что нужно изменить номер на другой, а сф с таким номером уже есть и она помечена на удаление. А удалить ее в данный момент невозможно, много народу работает, монопольно не зайти.

Zholty Помеченной на удаление поставь другой номер (пробел какой добавь или что) и ставь тот что надо

Поручик А в чем проблема руками удалить?

yuraskas (4)Вот я и спрашиваю как?

Поручик комбинация клавиш Shift+Del. То есть нажимаете клавишу Shift (удобнее левую любым пальцем левой руки, (это рука, которая находится слева от туловища)) и, не отпуская её, нажимаете клавишу Delete.

Wladimir_spb (6)Интересный совет… Можно у сч. фактуры изменить док основание, например, групповой обработкой. Но лучше (3)

Поручик Поставить помеченной на удаление другой номер (символ какой добавить) и возможно огрести проблем с нумерацией. Проще убить.

Исправление ошибки

БУ

Ошибка прошлого года, выявленная до подписания БФО исправляется в декабре отчетного года (2019) (п. 6 ПБУ 22/2010).

НУ

При занижении налоговой базы ошибка исправляется в периоде возникновения (II квартал 2019) и сдается уточненная декларация за этот период (абз. 2 п. 1 ст. 54 НК РФ).

НДС

При занижении суммы исчисленного НДС к уплате необходимо:

- в доп. листе Книги покупок в периоде принятия НДС к вычету (II квартал 2019)

- аннулировать сумму НДС, принятую к вычету

- подать уточненную декларацию за II квартал 2019

Заполнение дополнительного листа Книги покупок при аннулировании с/ф

В гр.3 дополнительного листа ставится номер и дата аннулируемого с/ф. Общая стоимость показывается в гр.15 со знаком «минус». Величина НДС – в гр.16 также с знаком «минус».

Пример заполнения

Заполнение дополнительного листа Книги покупок при аннулировании с/ф

Аннулирование приходного документа

Для того чтобы не перезакрывать все месяцы с июня, а также для совпадения порядка исправления с БУ, рекомендуется:

- отсторнировать сумму расходов в НУ за II квартал в декабре: расходы за год нарастающим итогом будут отражены верно;

- уточненную декларацию по налогу на прибыль за полугодие и 9 месяцев сформировать вручную.

Зачем отзывают ЭСФ?

Если он был выписан либо отправлен по ошибке, его требуется отозвать чтобы не допустить путаницы. Если же ошибки присутствуют в самом документе, вместо этого следует выписать исправленный, но не отзывать основной. Если условия сделки поменялись, применяется корректировочный ЭСФ – при этом основной тоже не нужно отзывать. В системе в таких случаях путаницы не возникнет, документы будут использоваться правильно. Если же ЭСФ отозван, всё просто возвращается к началу, так что правильный потребуется отправить вновь.

Аннулирование СФ поставщика

Если НДС принимался к вычету документом Формирование записей книги покупок, то дополнительно введите сторно этого документа. И уже данные изменения внесите в нем.

Инструкция проведения

Порядок регистрации существенно отличается, как для продавца и покупателя, так и исходя из квартала составления исправленного счета-фактуры (для чего нужен счёт-фактура продавцу и покупателю мы разбирали тут). Для продавцов, подпунктом 3 пункта 11 Правил ведения книги продаж, предусмотрен такой шаблон внесения изменений:

- Если составление ошибочного счета-фактуры произошло в тот же расчетный период, в котором зарегистрирован лист аннуляции, то есть даты строки 1 и 1а находятся в пределах одного квартала, исходный документ регистрируется повторно.

- Если аннуляция происходит на ошибочный счет-фактуру уже в следующем квартале, исходя из даты в строке 1 и 1а исправленного варианта, то оформляется дополнительный лист, согласно 3 пункту Правил заполнения доп. листов.

Алгоритм исправлений:

- Первичный счет-фактуру повторно регистрируют, с заполнением граф 13а-19 отрицательными показателями, устраняемыми из счета знаком «-».

- Исправленный вариант регистрируется в установленном порядке, с указанием в графе 4 реквизитов 1а из предыдущего варианта.

Покупатель, согласно 4 подпункту 9 пункта Правил ведения книги покупок аннулирует и заново регистрирует новый счет-фактуру, в порядке который зависит от даты внесения исправлений продавцом.

Если ошибочный и исправленный счета составлены в одном квартале:

- Ошибочный счет-фактуру повторно регистрируют, внося отрицательные показатели с о в графы 15-16.

- Исправленный вариант регистрируют стандартным образом, дублируя в 4 строке дату и номер 1а.

Если продавец не успел передать исправления в расчетном квартале, и данные уже перешли в налоговую службу, процедура немного отличается. В новую книгу покупок вставляется дополнительный лист согласно 5 пункту правил заполнения, аналогичным образом с исправлением граф ошибочного счета-фактуры.

Перезакрытие года

Процедура Закрытие месяца регламентная операция Закрытие счетов 20,23,25,26

Процедура Закрытие месяца регламентная операция Закрытие счетов 90, 91

Например.

Процедура Закрытие месяца регламентная операция Расчет налога на прибыль

Доначисление налога:

Налогооблагаемая база = 105 000 руб.

- НП в ФБ = 105 000 * 17 % = 17 850 руб.

- НП в ФБ = 105 000 * 3 % = 3 150 руб.

Процедура Закрытие месяца регламентная операция Реформация баланса

Например.

Отмена у покупателя

Пока никаких записей в книге покупок не сделано, исправление не несет проблем с аннулированием. Однако когда в пакете документов поступает ошибочный счет-фактура и суммы заносится в книгу покупок, сделать аннулирование сложнее. После подачи искаженной информации, налоговый вычет оказывается занижен или завышен, и его требуется пересчитать. В таком случае вносить исправления приходится покупателю. Делается это согласно 5 пункту правил заполнения доп. листа.

Для аннуляции поданного счета-фактуры бухгалтер организации покупателя должен составить отдельный лист для поданной книги покупок с отрицательными значениями в графах 15-16, доплатить разницу налога и пеню, согласно 1 пункту 81 статьи НК и 6 пункту правил заполнения доп. листов книги покупок.

Ситуации с произведением регистрации

Основным моментом регистрации исправленных листов является внесение в них отрицательных значений в отведенные графы. Действия зависят от стороны поставки, налогового периода и фиксации ошибки в учетных книгах.

Покупатель не занес данные

По 1 пункту 54 статьи НК, при обнаружении искажений в прошедших периодах, перерасчет проводится в том же периоде. Однако такая норма относительно предыдущих периодов не применяется, поскольку в постановлении Правительства №1137 отсутствует механизм ее реализации, и перерасчет проводится в квартале регистрации исправления. Поэтому провести перерасчет или доплатить налог можно после составления корректировочного счета фактуры, подавая ее в налоговую службу.

Уточненная декларация по НДС

В случае подачи уточненной декларации после срока уплаты налога, то налогоплательщик может избежать штрафа 20% от суммы неуплаченного налога, если (п. 4 ст. 81 НК РФ, ст. 122 НК РФ):

- уплатит недоимку по налогу и соответствующие ей пени до представления уточненной декларации.

Изучить подробнее:

- Уплата НДС в бюджет

- Учет и расчет пеней

- Расчет и уплата пеней по НДС

При исправлении суммовой ошибки по НДС предоставьте уточненную декларацию за период возникновения ошибки:

В титульном листе: PDF

- Номер корректировки – 1, номер уточненной декларации по порядку.

- Налоговый (отчетный) период (код) – 22 «второй квартал», числовой код периода, за который представляется уточненная декларации.

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»: PDF

- правильная сумма НДС, принятая к вычету.

В Разделе 8 Приложение N 1 «Сведения из доп. листов книги покупок»: PDF

- с минусом — аннулированный первичный счет-фактура, код вида операции «».

Зачем аннулировать счет-фактуру

Всем свойственно ошибаться, поэтому ошибки в работе иногда возникают. Рассеянный бухгалтер может выставить счет-фактуру в адрес не того покупателя или ошибиться в его реквизитах. В любом случае ошибки нужно исправлять, но не всегда это делается одним и тем же способом.

К примеру, исходный счет-фактура содержит информацию, не соответствующую действительности, и это требует корректировок. Сразу возникает вопрос: как аннулировать счет-фактуру и существуют ли иные способы исправлений?

Случаи, когда можно обойтись без аннулирования, хотя исходный счет-фактура требует корректировок, перечислены в п. 5.2 ст. 169 НК РФ. Это происходит, например, при изменении стоимости товаров (работ, услуг) в связи с корректировкой их цены или количества.

При этом не возникает вопросов по поводу того, как аннулировать счет-фактуру, так как изменение налоговых обязательств покупателя и продавца будет отражаться в книгах покупок и продаж на основании корректировочного счета-фактуры. Важно помнить, что он не заменяет исходный счет-фактуру, а лишь вносит в него корректировки, то есть существование корректировочного счета-фактуры возможно только совместно с первоначальным.

О позиции Минфина по вопросу применения корректировочных счетов-фактур читайте в материале «Корректировочный счет-фактура — не для исправления ошибок».

Случаев, когда приходится аннулировать первоначальный счет-фактуру, немного: если продавец выставил отгрузочный счет-фактуру ошибочно или допустил ошибки в реквизитах, значимых для вычета НДС — в обеих ситуациях какой-то из сторон потребуется аннулировать исходный счет-фактуру. Поговорим теперь о том, как это правильно сделать.

Уточненная декларация по налогу на прибыль

В случае подачи уточненной декларации после срока уплаты налога, то налогоплательщик может избежать штрафа 20% от суммы неуплаченного налога, если (п. 4 ст. 81 НК РФ, ст. 122 НК РФ):

- уплатит недоимку по налогу и соответствующие ей пени до представления уточненной декларации.

Изучить подробнее:

- Уплата налога на прибыль в региональный бюджет

- Уплата налога на прибыль в федеральный бюджет

- Учет и расчет пеней

- Расчет и уплата пеней по налогу на прибыль

При исправлении ошибки по налогу на прибыль предоставьте уточненную декларацию за период возникновения ошибки:

В титульном листе: PDF

- Номер корректировки – 1, последовательный номер уточненной декларации;

- Налоговый (отчетный) период (код) – 31 «полугодие» (33 «9 месяцев»), числовой код периода предоставления декларации.

В Листе 02 Приложение N 2 стр. 040 «Косвенные расходы» вручную укажите: PDF

- правильную сумму косвенных затрат, т.е. сумма по стр. 040 первичной декларации с учетом исправления суммы затрат.

Как правильно аннулировать счет-фактуру продавцу

Рассмотрим пример: ООО «Ромашка» в августе выставило в адрес ООО «Василек» счет-фактуру на отгрузку и отразило его в книге продаж за 3-й квартал, а на следующий день выяснилось, что фактически товар отгрузили в адрес ООО «Колосок» и менеджер этой компании не сразу обнаружил ошибку в полученном счете-фактуре.

Это обстоятельство никак не повлияло на итоговую сумму налога в книге продаж ООО «Ромашка». Потребовалось лишь оформить для ООО «Колосок» и зарегистрировать в книге продаж новый счет-фактуру и аннулировать ошибочный.

Для этого данные ошибочно выставленного в адрес ООО «Василек» счета-фактуры бухгалтер ООО «Ромашка» еще раз отразил в книге продаж (гр. 13а-19) со знаком минус (п. 3 правил заполнения дополнительного листа книги продаж), а счет-фактуру в адрес ООО «Колосок» отразил в обычном порядке.

Порядок регистрации счетов-фактур и действия по заполнению книг продаж и книг покупок (а также дополнительных листов к ним) указаны в Правилах ведения книг покупок и книг продаж, утв. постановлением Правительства РФ от 26.12.2011 № 1137 о формах и правилах заполнения документов при расчетах по НДС.

Если бы ошибочный счет-фактуру выявили после окончания третьего квартала, бухгалтеру ООО «Ромашка» пришлось бы оформить дополнительный лист книги продаж и в нем зарегистрировать ошибочно выставленный счет-фактуру (со знаком минус), затем отразить там же счет-фактуру в адрес ООО «Колосок» на эту же сумму (п. 3 правил заполнения книги продаж). При этом итоговые суммы реализации ООО «Ромашка» остались бы без изменений и необходимость в уточненной декларации не возникла (п. 1 ст. 81 НК РФ, п. 2 приложения 2 к приказу ФНС России от 29.10.2014 № ММВ-7-3/[email protected]). Однако в рассматриваемой ситуации данные, представленные ООО «Ромашка» в приложении 9 к декларации по НДС за 3-й квартал, будут неверными и налоговые органы при обнаружении ошибки затребуют пояснения (п. 3 ст. 88 НК РФ). Предупредить запрос налоговиков можно, сформировав уточенную декларацию по НДС за 3-й квартал, добавив приложение 1 к разделу 9 «Сведения из дополнительных листов книги продаж».

Образец заполнения дополнительного листа книги продаж при аннулировании счета-фактуры вы можете посмотреть в КонсультантПлюс. Если у вас нет доступа к правовой системе, пробный полный доступ можно получить бесплатно.

Дополнительно см. материал «Как сдать в налоговую электронную книгу покупок и продаж».

Если бы бухгалтер ООО «Ромашка» забыл отразить в книге продаж выставленный в адрес ООО «Колосок» счет-фактуру, а счет-фактуру на имя ООО «Василек» успел аннулировать, пришлось бы подать уточненку, так как этим он занизил бы итоговую реализацию (п. 1 ст. 81 НК, п. 5 правил заполнения доплиста книги продаж, письмо ФНС от 05.11.2014 № ГД-4-3/[email protected]).

Декларация по налогу на прибыль за текущий период

Декларация по налогу на прибыль за год не была сдана, поэтому ее просто перезаполните. Сумма заполнится автоматически, т.к. внесены все изменения в этом периоде:

В титульном листе: PDF

- Номер корректировки – 0, первичная декларация;

- Налоговый (отчетный) период (код) – 34 «год», числовой код периода предоставления декларации.

В Листе 02 Приложение N 2 стр. 040 «Косвенные расходы»: PDF

- правильная сумма косвенных затрат.

Нормативное регулирование

Формирование счета-фактуры в целом выполняется поставщиком для предъявления его конечному потребителю на добавочную стоимость, поэтому при возникновении необходимости в его исправлении – это действие вменяется продавцу.

Аннулированный (исправленный) счет-фактура – это новое формирование документа, выписанного продавцом, который используется как самостоятельная документация без первичного.

Если происходит аннулирование продавцом собственного экземпляра, например, в нем обнаружилась ошибка, покупатель получивший такой же экземпляр для оплаты НДС должен также аннулировать запись в Книге покупок, которая в обязательном порядке должна иметься у каждого покупателя, плательщика НДС.

В чём различия между корректировочными и исправленными счетами-фактурами вы можете посмотреть в этом видео:

Порядок совершения такой отмены в документации как продавца, так и покупателя имеется в правилах для их заполнения и утверждены Постановлением Правительства РФ № 1137 от 2011 года.

На основании п. 1 ст. 81 НК РФ за период с образовавшейся аннуляцией необходимо сдать уточненную декларацию.

Сам шаблон внесения изменений продавцом указан в п.п. 3 п. 11 Правил ведения книги продаж, для покупателя в п. 4 Правил ведения книги покупок.

После внесения изменений в декларацию необходимо в том же периоде выполнить и перерасчет на основании ст. 54 НК РФ.

НК РФ Статья 54. Общие вопросы исчисления налоговой базы

1. Налогоплательщики-организации исчисляют налоговую базу по итогам каждого налогового периода на основе данных регистров бухгалтерского учета и (или) на основе иных документально подтвержденных данных об объектах, подлежащих налогообложению либо связанных с налогообложением. При обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения). В случае невозможности определения периода совершения ошибок (искажений) перерасчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения). Налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, также и в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога. 2. Индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, исчисляют налоговую базу по итогам каждого налогового периода на основе данных учета доходов и расходов и хозяйственных операций в порядке, определяемом Министерством финансов Российской Федерации. 3. Остальные налогоплательщики – физические лица исчисляют налоговую базу на основе получаемых в установленных случаях от организаций и (или) физических лиц сведений о суммах выплаченных им доходов, об объектах налогообложения, а также данных собственного учета полученных доходов, объектов налогообложения, осуществляемого по произвольным формам. 4. Правила, предусмотренные пунктами 1 и 2 настоящей статьи, распространяются также на налоговых агентов. 5. В случаях, предусмотренных настоящим Кодексом, налоговые органы исчисляют налоговую базу по итогам каждого налогового периода на основе имеющихся у них данных. 6. Положения о перерасчете налоговой базы, предусмотренные пунктом 1 настоящей статьи, применяются также при перерасчете базы для исчисления страховых взносов, если иное не предусмотрено главой 34 настоящего Кодекса.

Основания для аннулирования

Аннулирование счета может происходить согласно определенным причинам, которых не столь много:

- указан в счет-фактуре адрес не того покупателя;

- в реквизитах получателя допущена опечатка, которая в итоге повлияет на размер вычета НДС. Тут вы узнаете, когда и как осуществляется возмещение НДС из бюджета;

- сделка не состоялась и накладная не актуальна.

Важно: аннулирование не применяется, если ситуация имеет отношение к обозначенным в ст. 169 НК РФ, в таком случае осуществляется корректировка первичной документации, учитываемая обеими сторонами только в качестве приложения к первоначальному.

К ситуациям корректировки имеют отношение перемены в стоимости или количестве товара, когда аннулирование прежнего документа не предвидится.

Важно: корректировать счет продавец обязан не позже 5 дней с момента предоставления первичного документа. При этом корректировка может осуществиться только по взаимному согласию сторон, о чем подтверждают письменные соглашения.

При этом как уже упоминалось отзыв неверно сформированного документа должен совершаться обеими сторонами.

Если же покупатель выявил несогласие с условиями поставки тогда оформляется возврат с последующим изменением условий сотрудничества и проведением операции заново.

Разъяснения Минфина относительно корректировки ошибок

Как отметил Минфин в Письме № 03-07-11/359 от 2010 года исправления следует вносить в экземпляры счетов обеих сторон, при этом каких-либо специальных норм на проведение процедуры не предусмотрено.

Однако ФНС в своем Письме № 03-1-03/1924 от 2008 года указывает на рекомендации относительно регламента внесения изменений в счета. К таким пояснениям имеют отношение следующие моменты:

- при внесении корректировок требуется неверные показатели в графах/строках зачеркивать;

- в свободной графе следует указывать «Исправлено» со ссылкой на соответствующую запись;

- новая запись заверяется подписью руководителя и штампом предприятия.

В силу отсутствия специальных разъяснений относительно порядка внесения исправлений ФНС рекомендует применение определенных моментов, которые, по ее мнению, являются единственно правильными, в частности исправление ошибок путем формирования нового документа.

Однако Минфин в этом отношении располагает противоположным мнением, и указывает на то, что замена документации не приемлема.

Важно: ст. 21 НК РФ указывает, на тот факт, что обязательное применение нового документа не нужно, но и запрет на его применение отсутствует и в Правилах.

Пример заполнения электронного счета-фактуры.

Судебная практика в данном случае также принимает сторону налогоплательщика, который выполнил исправление путем замены документа на новый, на основании того, что в законодательных документах полностью отсутствует запрет на подобные действия, а конкретных предписаний относительно другого варианта отсутствует.

Бухгалтерская отчетность за текущий год

В отчете о финансовых результатах расходы по аннулированному документу отражаются: PDF

- стр. 2220 – учтенная сумма управленческих расходов за вычетом аннулированных расходов.

См. также:

- Искажена первоначальная стоимость основного средства. Исправление существенной ошибки после утверждения отчетности

- Существенность в исправлении ошибок

- Позднее поступление документов: является ли ошибкой в БУ?

- Занижена сумма выручки прошлого года

- Завышены расходы по услугам поставщика прошлого года

- Неучтенная реализация услуг прошлого года

- Пропущенные документы прошлого года от поставщика услуг

- Занижена сумма затрат прошлого года. Занижен транспортный налог

- Завышена сумма затрат прошлого года. Завышен транспортный налог

- Ошибка во взаиморасчетах с покупателем: указан неправильный договор. Обнаружение и исправление ошибки с помощью отчета Анализ Субконто

- Техническая ошибка: номер счета-фактуры введен не верно

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Завышены расходы по услугам поставщика прошлого года. Исправление несущественной ошибки после подписания отчетности Ошибки в учете не редкость, в т.ч. при регистрации первичных…

- Пропущенные документы прошлого года от поставщика услуг, если бухгалтер не знал о данном факте хоз.жизни Иногда бывают непредвиденные ситуации из-за которых происходят пропуски в отражении…

- Перенос документа реализации в другой квартал текущего года …

- Завышена сумма затрат прошлого года: завышен транспортный налог. Исправление несущественной ошибки после подписания отчетности Исправление ошибок в программе – сложный и трудоемкий процесс. В…

Порядок аннулирования счетов-фактур

Сформировать новый документ можно не только в случае ошибки в первичной документации, можно в такой же способ внести изменения и в корректировочный счет, кроме этого процедура исправления может отличаться в зависимости от вида документа.

Аннулирование корректировочного счета

Если произошла какая-либо ошибка или опечатка, например, арифметическая не в первичной, а уже в корректировочной документации, нужно на основании п. 6 Положения 2 Постановления Правительства № 1137 совершать изменения с обоснованием. При этом графы 16 и 1 к корректировке не применяются.

В случае с ошибкой повторно необходимо выставить исправление в качестве новой версии первоначального документа.

При этом порядок действия следующий:

- при составлении нового документа через некоторое время обнаруживается вновь ошибка;

- тогда нужно связаться с покупателем и получить согласие;

- далее внести изменения в корректировочную форму на основании показателей;

- в этом случае корректировать нужно последнюю, а не первичную версию документа.

Аннулирование электронного счет-фактуры

В отношении электронных вариантов счет-фактур Минфин имеет определенные требования, в частности относительно сроков их формирования, обозначенных в Порядке выставления и формирования счетов-фактур в электронном формате по ТКС с применением ЭЦП, утв. Приказом Минфина № 50н от 2011 года.

Важно: применять подобные счета стороны вправе по взаимному согласию и наличию у обеих сторон соответствующего оборудования. Следующий важный момент подобного документооборота – это период выставления счет-фактуры, который наступает после получения от покупателя подтверждения о его доставке с подписью

Следующий важный момент подобного документооборота – это период выставления счет-фактуры, который наступает после получения от покупателя подтверждения о его доставке с подписью.

Существенным моментом является и способ корректировки подобного документа – в случае обнаружения ошибки продавец перевыставляет новый документ взамен первичного, то есть начальный документ аннулируется.

Если же ошибку нашел покупатель – он вправе выслать продавцу уведомление с предложением внести коррективы, на что тот вправе не реагировать.

Аннулирование бумажного счет-фактуры

Перед внесением изменений необходимо определиться с действиями, какие из них будут правильные – корректировка или аннулирование. Очень часто специалисты путают действия и вместо применения верного варианта совершают ошибочные действия.

- Корректировка применяется, при изменении стоимости продукции или количества, это приложение к первичному документу и носитель всех обозначенных в нем данных с корректировками.

При этом следует понимать, что ценовые перемены – согласно разъяснениям, налоговой это получение от продавца скидки, которая повлияла на стоимость именно оговоренного товара.

Или же на период поставки продукции продавец не знает окончательной цены за отгруженные объемы в силу ее не регулирования, тогда расчет осуществляется с учетом первичных данных.

Однако Минфин в этом случае делает акцент на том, что необходимо аннулирование первого счета и формирование нового так как в счете-фактуре следует использовать плановую цену, ведь изменение цены не происходит, а просто выполняется расчет по котировкам.

А значит плановую цену просто необходимо применить, так как существует потребность в формировании счета. вы узнаете, как правильно заполнить журнал учета счетов-фактур.

- Если же бухгалтер допустил техническую ошибку и в результате счет-фактура является носителем неверных данных тогда требуется составление исправительной версии, то есть первоначальная аннулируется. В данном случае документ имеет самостоятельные данные и абсолютно независим от первичной документации, но при этом порядковый номер и дату составления первичного документа он имеет.

Важно: при этом в случае наличия ошибки в документе на бумажном носителе бухгалтер обязан вносить исправление также и в первичную документацию, так как существует наличие ошибки. При этом в определенных случаях относительно внесения исправлений в первичку существуют пояснения в Положениях Минфина № 105 от 1983 года.

При этом в определенных случаях относительно внесения исправлений в первичку существуют пояснения в Положениях Минфина № 105 от 1983 года.

Согласно утверждениям данного документа исправления, посредством одной черты допустимы только в случае технической ошибки бухгалтера, в противном случае при верно составленном документе на текущую дату исправления в первичный документ не вносятся даже если в дальнейшем появится необходимость в подобном действии.