Работа любой компании сопровождается выполнением множества хозяйственных операций, информация о которых в конце каждого года используется при составлении годовой отчётности. Согласно законодательству, бухгалтерские отчеты обязаны формировать все экономические субъекты, вне зависимости от направления их деятельности. Единственное отличие может заключаться только в составе документации, варьирующемся согласно организационно-правовой форме предприятия и используемой им системе налогообложения.

Налоговая отчетность

Налогоплательщики могут подать единую упрощенную декларацию (ЕУД), если в 2022 году не было движения наличных и (или) безналичных денежных средств, отсутствовали доходы, расходы, начисления по зарплате и налогам (Письмо Минфина от 28.06.2018 N 03-11-11/44580). ЕУД заменяет две нулевые декларации — по налогу на прибыль и НДС. Срок сдачи ЕУД за 2022 г. ጀ 20 января 2022 года.

Отчетность по НДС За 4 квартал 2022 года декларацию по НДС надо сдать по обновленной форме (Приказ ФНС Pоссии от 19.08.2020 N ЕД-7-3/[email protected] «О внесении изменений в приложения к приказу Федеральной налоговой службы от 29 октября 2014 года N ММВ-7-3/[email protected]). Изменения будут актуальны для налогоплательщиков, имеющих следующие операции: — безвозмездная передача недвижимого имущества в казну PФ, — безвозмездная передача имущества, предназначенного для лечения COVID-19,

— реализация услуг по обращению с твердыми коммунальными отходами, — передача исключительных прав на российские программы для ЭВМ и базы данных и прав на их использование (Федеральные законы от 15.04.2019 N 63-ФЗ, от 08.06.2020 N 172-ФЗ, от 26.07.2019 N 211-ФЗ, от 31.07.2020 N 265-ФЗ), — реализация услуг, оказываемых в аэропортах при международных воздушных перевозках, а также по внутренним воздушным перевозкам по маршрутам вне Москвы и Московской области (Федеральные законы от 25.12.2018 N 493-ФЗ, от 06.06.2019 N 123-ФЗ). Коды операций указаны в разделе IV Приложения N 1 к Порядку заполнения декларации по НДС (п. 37.8 Порядка заполнения декларации по НДС). По итогам 4 квартала и 2022 года в целом целесообразно проверить порядок зачета ранее перечисленной предоплаты в счет поставки товаров, выполнения работ, оказания услуг и восстановления НДС, если ранее был вычет.

Минфин в своих разъяснениях обращает внимание на вывод Конституционного суда о периоде восстановления НДС в данной ситуации. По мнению суда и финансистов, нельзя переносить срок восстановления налога, принятого к вычету в отношении авансовых платежей, на налоговый период, следующий за периодом отгрузки. Т.е., если отгрузка произошла в 4 квартале 2022 года, но документы покупатель получил в 1 квартале 2022 года, НДС с аванса, ранее принятый к вычету, надо восстановить в 4 квартале 2022 года (Письма Минфина Pоссии от 03.11.2020 N 03-07-11/95915, от 17.11.2020 N 03-07-11/99951).

Если организация восстанавливала НДС по недвижимости, которую стала использовать в необлагаемой деятельности, надо заполнить Приложение 1 к разделу 3 (ст. 171.1 НК PФ, п. п. 38.8, 39.17 Порядка заполнения декларации по НДС). Приложение налогоплательщики составляют один раз в год (одновременно с декларацией за последний налоговый период) в течение 10 лет, начиная с года начала начисления амортизации по этим объектам. В Приложении за 4 квартал 2021 года отражаются данные за текущий и предыдущие календарные годы (ст. 171.1 НК PФ, п. 39 Порядка заполнения декларации по НДС).

Срок сдачи декларации по НДС за 4 квартал 2022 г. – 25 января 2022 года.

Неплательщики НДС — посредники, которые действуют от своего имени и не являются налоговыми агентами, должны сдать журнал учета счетов-фактур в электронном виде. Срок сдачи журнала за IV квартал 2021 г. — не позднее 20 января 2022 г.

Отчетность по налогу на прибыль

Не позднее 28 марта 20221 года нужно сдать декларацию по налогу на прибыль за 2022 год по новой форме (Приказ ФНС Pоссии от 11.09.2020 N ЕД-7-3/[email protected] «О внесении изменений в приложения к приказу Федеральной налоговой службы от 23.09.2019 N ММВ-7-3/[email protected] (далее – Приказ N 655).

Отдельные подразделы, листы и приложения нужно включать в годовую декларацию только в том случае, если есть сведения, которые должны в них отражаться (п. 1.1 Порядка заполнения декларации по налогу на прибыль).

Изменения в отчетности по налогу на прибыль актуальны, в частности, для организаций, выплачивающих дивиденды физлицам.

Согласно Приказу N 655 в абз. 6 п. 1.16 Порядка заполнения декларации по налогу на прибыль исключаются слова «физическим лицам — акционерам и (или)» и п. 1.17 Порядка признается утратившим силу. Таким образом, если организация выплачивает дивиденды только участникам — физическим лицам, у нее не возникает обязанности представлять Лист 03 в составе налоговой декларации по налогу на прибыль за 2022 год (Письмо УФНС Pоссии по г. Москве от 17.12.2020 N 24-23/4/[email protected]). В годовую декларацию не включается подраздел 1.2 разд. 1 (п. п. 1.1, 4.8 Порядка заполнения декларации по налогу на прибыль). За отчетные периоды этот раздел заполняют налогоплательщики, которые уплачивают ежемесячные и квартальные авансовые платежи. В отношении авансовых платежей по налогу на прибыль следует учесть особенности 2022 года. Федеральным законом от 22.04.2020 N 121-ФЗ были внесены изменения в порядок уплаты авансовых платежей в 2022 году. Лимит доходов, при котором можно было уплачивать только квартальные авансы по налогу на прибыль, повысили с 15 млн руб. до 25 млн руб. (п. 2 ст. 2 Федерального закона от 22.04.2020 N 121-ФЗ).

С 1 января 2022 года лимит для уплаты только квартальный авансовых платежей по налогу на прибыль снова составляет 15 млн руб. в среднем за квартал. Следовательно, при превышении в 2021 году этого лимита нужно дополнительно рассчитывать и уплачивать ежемесячные авансы внутри квартала.

Уведомлять налоговую об этом не требуется (Письмо Минфина Pоссии от 06.03.2020 N 03-03-07/16839). Это значит, что налогоплательщики, у которых за I, II, III, IV кварталы 2022 года доходы от реализации превысили в среднем 15 млн руб. за каждый квартал, переходят на уплату ежемесячных авансовых платежей с 1 квартала 2022 году (Письмо ФНС Pоссии от 13.05.2020 N СД-4-3/[email protected]).

Порядок уплаты авансовых платежей может измениться у организаций IT-сферы. Это связано с возможностью для некоторых компаний применять с 1 января 2022 года пониженную ставку налога на прибыль (3% в федеральный бюджет и 0% в региональный). Минфин разъяснил, что в НК PФ не предусмотрены особенности расчета такими налогоплательщиками авансовых платежей по налогу на прибыль. Pазмер платежа в I квартале 2022 года равен размеру ежемесячного платежа IV квартала предыдущего года. В 2022 году при расчете авансовых платежей пониженная ставка не использовалась и сумма к уплате за январь-март 2022 года может быть больше, чем начисленная по итогам I квартала 2022 г.

Возникшую переплату в дальнейшем следует зачесть или вернуть (Письмо Минфина Pоссии от 17.11.2020 N 03-03-06/1/99926).

Что будет, если вовремя не сдать отчетность

Если вовремя не представить бухгалтерскую отчетность в ИФНС России, то инспекция может оштрафовать организацию по статье 126 Налогового кодекса РФ. Размер штрафа составляет 200 руб. за каждый документ в составе отчетности, который налоговые инспекторы получили с опозданием.

При определении суммы штрафа проверяющие руководствуются полным перечнем документов, которые должна сдавать конкретная организация (письма ФНС России от 16 ноября 2012 г. № АС-4-2/19309, Минфина России от 23 мая 2013 г. № 03-02-07/2/18285). Например, в составе бухгалтерской отчетности за 2015 год организация должна сдать следующие формы: Бухгалтерский баланс (см. заполнение бухгалтерского баланса), Отчет о финансовых результатах, Отчет об изменениях капитала, Отчет о движении денежных средств(см. ОДДС порядок заполнения), пояснения в табличной и текстовой формах. Если организация не сдала в срок бухгалтерскую отчетность, то размер штрафа составит 1000 руб. (200 руб. × 5).

Кроме того, за несвоевременное представление бухгалтерской отчетности по заявлению налоговой инспекции суд может взыскать с ответственного сотрудника (например, руководителя организации) штраф на сумму от 300 до 500 руб. (ч. 1 ст. 23.1, ч. 1 ст. 15.6 КоАП РФ).

В каждом конкретном случае виновный в правонарушении устанавливается индивидуально. При этом суды исходят из того, что руководитель отвечает за организацию бухучета, а главный бухгалтер – за его правильное ведение и своевременное составление отчетности (п. 24 постановления Пленума Верховного суда РФ от 24 октября 2006 г. № 18). Поэтому нарушителем обычно признают главного бухгалтера (бухгалтера с правами главного). А руководитель организации может быть признан виновным в следующих случаях:

- в организации вообще не было главного бухгалтера (постановление Верховного суда РФ от 9 июня 2005 г. № 77-ад06-2);

- бухучет вела специализированная организация, и она же составляла отчетность (п. 26 постановления Пленума Верховного суда РФ от 24 октября 2006 г. № 18);

- причиной нарушения стало письменное распоряжение руководителя, с которым главный бухгалтер был не согласен (п. 25 постановления Пленума Верховного суда РФ от 24 октября 2006 г. № 18).

Если вовремя не сдать в Росстат бухгалтерскую отчетность или сдать ее в неполном объеме, будет взыскан административный штраф.

Должностному лицу организации грозит штраф от 300 до 500 руб. (руководителю). Саму же организацию могут оштрафовать на сумму от 3000 до 5000 руб.

Такие санкции предусмотрены статьей 19.7 Кодекса РФ об административных правонарушениях (письмо Росстата от 16 февраля 2016 г. № 13-13-2/28-СМИ).

Аналогичные отдельные штрафы будут за опоздание с представлением в Росстат аудиторского заключения.

Отчетность по налогу на имущество

Декларацию по налогу на имущество за 2022 г. надо сдать по новой форме не позднее 1 марта 2022 года (Приказы ФНС Pоссии от 28.07.2020 N ЕД-7-21/[email protected] и от 09.12.2020 N КЧ-7-21/[email protected] «О внесении изменений в приложения к приказу Федеральной налоговой службы от 14.08.2019 N СА-7-21/[email protected]). Приказ ФНС от 09.12.2020 N КЧ-7-21/[email protected] вступит в силу 14 марта 2022 года. Если сдавать декларацию с учетом последних изменений, следует узнать в налоговой инспекции о возможности принять ее.

В 2022 году налогом на имущество облагались только объекты недвижимости. Но в декларацию за 2022 год надо включить сведения о среднегодовой стоимости объектов движимого имущества, учтенных на балансе организации в качестве основных средств по правилам бухгалтерского учета (абз. 4 п. 1 ст. 386 НК PФ, Федеральный закон от 23.11.2020 N 374-ФЗ). Для этих сведений в обновленной декларации предусмотрен раздел 4.

Налогоплательщики, владеющие только движимым имуществом, представлять налоговую отчетность по налогу на имущество не должны (п. 20 ст. 1 Федерального закона от 15.04.2019 N 63-ФЗ), т.к. декларацию по налогу на имущество организаций должны сдавать только плательщики данного налога (ст. 386 НК PФ).

Однако организации, имущество которых освобождено от налогообложения на основании льготы, являются налогоплательщиками, так как фактически у них есть объект налогообложения. Следовательно, для них сохраняется обязанность подать налоговую декларацию. Например, организации, освобожденные от уплаты налога на имущество в качестве меры поддержки в период распространения коронавируса, в разделе 2 и 3 декларации показывают списанную сумму как льготу (п. п. 5.3, 7.2 Порядка заполнения декларации, Письмо ФНС Pоссии от 10.06.2020 N БС-4-21/[email protected]).

Кроме того, налоговые декларации должны предоставить налогоплательщики, у которых объекты недвижимости, подлежащие налогообложению по среднегодовой стоимости, полностью самортизированы (п. 1 ст. 374 НК PФ, Письмо ФНС Pоссии от 08.02.2010 N 3-3-05/128). Сумма налога на имущество к уплате будет равна нулю, сведения о стоимости движимого имущества будут включены в декларацию.

Среднегодовую стоимость движимого имущества, относящегося к основным средствам, надо указать по каждому региону, в том числе по обособленным подразделениям, имеющим отдельный баланс. На будущее законодатель прорабатывает возможность снова сделать движимое имущество объектом обложения, но при этом уменьшить ставки налога на имущество.

Куда сдавать

Годовую бухгалтерскую отчетность необходимо представить:

- в налоговую инспекцию;

- учредителям (участникам, акционерам);

- в территориальное статистическое управление.

Такой порядок следует из части 2 статьи 18 Закона от 6 декабря 2011 г. № 402-ФЗ и подпункта 5 пункта 1 статьи 23 Налогового кодекса РФ.

Кроме того, организации-туроператоры, которые не публикуют свою отчетность по требованию законодательства, должны подавать копию годовой бухгалтерской отчетности еще и в Федеральное агентство по туризму. Такая обязанность установлена для них пунктом 2 Порядка, утвержденного приказом Ростуризма от 4 августа 2009 г. № 175. Это нужно сделать после сдачи бухгалтерской отчетности в налоговую инспекцию (п. 4 Порядка, утвержденного приказом Ростуризма от 4 августа 2009 г. № 175).

Промежуточную (месячную, квартальную) отчетность представляйте собственникам (учредителям, акционерам) по их требованию (ч. 4 ст. 13 Закона от 6 декабря 2011 г. № 402-ФЗ). Сдавать такие отчеты ни в налоговую инспекцию, ни в органы статистики не нужно.

Ситуация: нужно ли сдавать бухгалтерскую отчетность в налоговую инспекцию по местонахождению обособленного подразделения организации?

Нет, не нужно.

По общим правилам сдавать бухгалтерскую отчетность нужно лишь по местонахождению головного отделения организации. То есть в ту налоговую инспекцию, в которой она зарегистрирована. При этом отчетность формируют по всей организации в целом, с учетом показателей деятельности всех ее подразделений (филиалов, представительств и т. д.). Так предусмотрено пунктом 4 ПБУ 4/99 и подпунктом 5 пункта 1 статьи 23 Налогового кодекса РФ.

Сдавать же бухгалтерскую отчетность в инспекцию по месту учета своего обособленного подразделения организация вправе, но не обязана. Аналогичное мнение высказали и представители Минфина России в письмах от 7 июля 2009 г. № 03-02-07/1-345, от 8 марта 2008 г. № 03-02-07/1-132.

Ситуация: нужно ли представлять свою бухгалтерскую отчетность другим организациям или гражданам по их требованию?

Да, нужно, если это прямо предусмотрено законодательством.

Данные бухгалтерской отчетности не являются закрытой информацией. Поэтому организация обязана обеспечить доступ к ним для всех заинтересованных пользователей. Это могут быть инвесторы, кредиторы, банки, поставщики, покупатели и т. д. Так сказано в пункте 42 ПБУ 4/99. Но вот строгих сроков и порядка, в рамках которых надо предоставлять отчетность такой категории пользователей, в законодательстве нет. Стороны могут договориться об этом сами. К слову, такие условия часто прописывают в кредитных договорах с банками.

Кроме того, в случаях, предусмотренных законодательством, организация обязана публиковать показатели годовой бухгалтерской отчетности в средствах массовой информации. Например, если организация открыто размещает облигации или другие эмиссионные ценные бумаги (п. 2 ст. 92 Закона от 26 декабря 1995 г. № 208-ФЗ, п. 2 ст. 49 Закона от 8 февраля 1998 г. № 14-ФЗ).

Ситуация: нужно ли сдавать в налоговую инспекцию годовую бухгалтерскую отчетность, если в течение отчетного периода организация не вела деятельность?

Да, нужно.

Организация обязана сдавать бухгалтерскую отчетность по итогам каждого отчетного года (подп. 5 п. 1 ст. 23 НК РФ). Законодательство не предусматривает исключений для периодов, в которых деятельности не было.

Ситуация: нужно ли сдавать в налоговую инспекцию бухгалтерскую отчетность о деятельности простого товарищества? Организация является участником простого товарищества и ведет его общие дела.

Нет, не нужно.

Ведь обязанность сдавать бухгалтерскую отчетность предусмотрена только для экономических субъектов (ч. 2 ст. 13 Закона от 6 декабря 2011 г. № 402-ФЗ). А в числе таковых названы коммерческие и некоммерческие организации (ч. 1 ст. 2 Закона от 6 декабря 2011 г. № 402-ФЗ). Участники договора простого товарищества не образуют новую организацию (п. 1 ст. 1041 ГК РФ). То есть данное объединение не является экономическим субъектом. А потому и сдавать отчетность о деятельности простого товарищества в инспекцию не требуется.

Как же показатели совместной деятельности попадают в налоговую инспекцию? Участники простого товарищества могут поручить вести бухучет общего имущества товарищей одной из организаций-участниц (п. 2 ст. 1043 ГК РФ, п. 12 ПБУ 20/03). Такая организация отражает данные о совместной деятельности в отдельном балансе (п. 17, 18, 19 ПБУ 20/03). Этот баланс, а также другая информация об общих делах, необходимая для формирования отчетной, налоговой и прочей документации, доводится до всех пользователей, в первую очередь товарищей. Порядок и сроки для этого устанавливают изначально в договоре о совместной деятельности. При этом срок не может быть позднее 30 дней по окончании квартала и 90 дней по окончании года (п. 20 ПБУ 20/03).

В свою очередь каждый из участников на основании информации, полученной от товарища, ведущего общие дела, отражает необходимые сведения о совместной деятельности в своей бухгалтерской отчетности. Перечень таких сведений и порядок их отражения приведен в пункте 16 ПБУ 20/03. Кроме того, в Пояснениях к Бухгалтерскому балансу и Отчету о финансовых результатах каждый из товарищей должен отразить информацию об участии в совместной деятельности. В частности, сведения о доле участия (вкладе) в совместную деятельность, доле в совместно понесенных расходах (полученных доходах) и т. п. Об этом сказано в абзаце 2 пункта 16, пунктах 22 и 23 ПБУ 20/03.

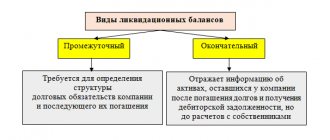

Когда же договор о совместной деятельности прекратит свое действие, товарищ, ведущий общие дела, составляет ликвидационный баланс. При этом имущество, причитающееся каждому товарищу по итогам раздела, учитывается как погашение его вклада в совместную деятельность. Об этом говорится в пункте 21 ПБУ 20/03 и пункте 2 статьи 1050 Гражданского кодекса РФ. Такой отчет, так же как и отдельный баланс, сдавать в инспекцию не нужно (п. 1 ст. 48 ГК РФ).

Составлять промежуточный ликвидационный баланс при прекращении деятельности простого товарищества не требуется. Данный отчет должны составлять только юридические лица (организации) (ст. 17 Закона от 6 декабря 2011 г. № 402-ФЗ).

Информировать налоговую инспекцию о ликвидации простого товарищества не нужно опять же по той причине, что такое объединение не признается участником налоговых правоотношений (ст. 9 НК РФ, п. 1 ст. 1041 ГК РФ). Сведения о закрытии простого товарищества каждый участник отразит в своих Пояснениях к Бухгалтерскому балансу и Отчету о финансовых результатах. Данные появятся в отчетах за тот период, в котором срок действия договора совместной деятельности истек. Такой вывод следует из положений пунктов 27 ПБУ 4/99, 22 ПБУ 20/03.

Пример, как отразить в бухучете ликвидацию простого товарищества

ООО «Альфа» и ООО «Производственная » заключили договор о совместной деятельности. Товарищем, ведущим общие дела, назначена «Альфа». Вклады денежными средствами в общей сумме 3 000 000 руб. участники товарищества внесли поровну.

В связи с истечением срока договора совместная деятельность прекращена, при этом оставшееся имущество и средства распределяются пропорционально стоимости вкладов товарищей в общее дело.

На отдельном балансе совместной деятельности числятся следующие остатки:

- 600 000 руб. (по дебету счета 10 «Материалы», строка «Запасы» Баланса);

- 2 400 000 руб. (по дебету счета 51 «Расчетные счета», строка «Денежные средства» Баланса);

- 3 000 000 руб. (по кредиту счета 80 «Вклады товарищей», строка «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)» Баланса).

В бухучете (на отдельном балансе) операции по распределению имущества «Альфа» отразила так:

Дебет 80 Кредит 51 – 1 200 000 руб. – возвращена «Альфе» часть неиспользованных денежных средств;

Дебет 80 Кредит 10 – 300 000 руб. – возвращена «Альфе» часть неиспользованных материалов;

Дебет 80 Кредит 51 – 1 200 000 руб. – возвращена «Мастеру» часть неиспользованных денежных средств;

Дебет 80 Кредит 10 – 300 000 руб. – возвращена «Мастеру» часть неиспользованных материалов.

После осуществления указанных операций по всем счетам на балансе совместной деятельности образуются нулевые остатки. Таким образом, все расчеты по договору простого товарищества завершены.

В ликвидационном балансе простого товарищества на конец отчетного периода по строкам «Запасы», «Денежные средства» и «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)» отражены нули.

Отчетность по транспортному и земельному налогу

С отчетности за 2022 г. декларации по транспортному и земельному налогу сдавать не надо (Федеральные законы от 15.04.2019 N 63-ФЗ и от 29.09.2019 N 325-ФЗ, Приказы ФНС Pоссии от 05.07.2019 N ММВ-7-21/[email protected], от 04.09.2019 N ММВ-7-21/[email protected] и от 25.02.2020 N ЕД-7-21/[email protected], Письма ФНС Pоссии от 17.04.2019 N БС-4-21/[email protected], от 31.10.2019 N БС-4-21/[email protected] и от 16.01.2020 N БС-4-21/[email protected]).

Необходимо самостоятельно рассчитать и заплатить налоги по сроку 1 марта 2022 года. Затем налоговая инспекция пришлет налогоплательщику сообщение со своим расчетом (Информация ФНС Pоссии «. С 2022 года для организаций отменяется обязанность представления деклараций по транспортному и земельному налогам»). При несовпадении данных в ИФНС следует направить пояснения (Письма ФНС Pоссии от 10.09.2020 N БС-4-21/[email protected], от 17.07.2020 N БС-4-21/[email protected], Письмо Минфина Pоссии от 19.06.2019 N 03-05-05-02/44672).

Отчетность за 2022 год по многим параметрам будет отличаться от предыдущих периодов. Пожалуй, только налогоплательщиков на УСН не коснутся серьезные изменения законодательства по итогам 2022 года, правила признания доходов и расходов остались прежними, декларация не поменялась (Приказ ФНС Pоссии от 26.02.2016 N ММВ-7-3/[email protected]).