Одновременно с гордым званием у человека появляются обязанности перед государством. Давайте разберемся, какие налоги платит индивидуальный предприниматель (ИП), ведь важно соблюдать законодательство, иначе начнут начисляться пени и штрафы. В любой момент может прийти сотрудник ФНС и проверить отчетность. И если не будет оплачено все, что должно быть, могут появиться проблемы.

Работник инспекции способен приостановить функционирование организации на срок до трех месяцев, для некоторых фирм это станет настоящей катастрофой. Чтобы этого не допустить — рекомендуем заранее найти ответы на все вопросы, понять, как и за что вносить деньги, а также чем отличается УСН от ЕНВД и других непонятных пока слов.

Какие налоги и взносы нужно платить ИП с зарплаты работников

Каждый индивидуальный предприниматель имеет право нанимать сотрудников. Главное — делать это по трудовым и гражданско-правовым договорам. Также допускается создавать документы на разовые работы и такие, где не требуется выполнять внутренний распорядок.

Стоит помнить, что вместе с людьми появляются дополнительные обязанности и затраты:

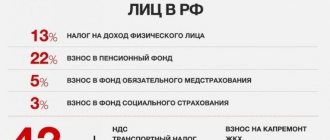

- Посчитать и переслать НДФЛ на полученный доход каждого человека. Ежемесячно, после выплаты зарплаты, он отправляет деньги по ставке 13% от заработной платы в налоговую инспекцию.

- Переводить в ФНС страховые взносы за всех, кто трудится, в зависимости от тарифа. Причем они составляют довольно крупную сумму. Ниже разберем в процентном соотношении.

Как складываются:

- пенсионное — 22%;

- социальное — 2,9%;

- медицинское — 5,1%.

Кроме того, дополнительно переводятся средства на страховку от несчастных случаев, которые могут произойти на производстве, и профессиональных заболеваний. Ее размер зависит от опасности самого предприятия и варьируется от 0,2 до 8,5% в год.

Дополнительные расходы в зависимости от вида деятельности

Следующие расходы связаны с ведением определенных видов деятельности. Если они имеют к вам отношение, запланируйте заранее такие расходы:

- Установка кассы

. С июля 2022 года практически все ИП, принимающие оплату наличными деньгами должны установить себе онлайн-кассу. А в течение последующих нескольких лет все ИП, за редким исключением. - Покупка патента

. Как правило, патент приобретают для оказания различных услуг — бытовых, ремонтных, парикмахерских и т.п. Обычно перевод какой-то деятельности на патент дает заметную экономию на налогах, но нужно учесть платежи по патенту заранее. Приобрести его можно на срок от 1 до 12 месяцев, налоговая ставка составит 6% от расчетной доходности. Для окончательного расчета суммы налога вам понадобится показатель базовой доходности по вашему виду деятельности. Этот показатель устанавливается каждым регионом отдельно, выяснить его можно в инспекции. - Приобретение лицензии

. Если ваш бизнес требует лицензирования (торговля алкоголем или лекарствами, частная охрана и т.п.), вам придется приобрести лицензию и уплатить госпошлину (ее размер зависит от вида деятельности). В некоторых случаях появятся дополнительные расходы, о которых лучше заранее узнать в лицензирующем предприятии по вашему виду деятельности.

Готовые решения для всех направлений

Магазины

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Склады

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Маркировка

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Узнать больше

E-commerce

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Учреждения

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Производство

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

RFID

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

ЕГАИС

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Сертификация для партнеров

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Инвентаризация

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Мобильная автоматизация

Используй современные мобильные инструменты в учете товара и основных средств на вашем предприятии. Полностью откажитесь от учета «на бумаге».

Узнать больше Показать все решения по автоматизации

Расходы предпринимателя в 1С: Бухгалтерии предприятия 8 — ВИДЕО

Опубликовано 13.06.2017 13:13 Если вы ведете учет индивидуального предпринимателя, то, вероятно, сталкивались с необходимостью отражения в программе приобретения ТМЦ или услуг за счет личных средств ИП. В настоящее время в 1С: Бухгалтерии предприятия 8 редакции 3.0 данная операция может быть произведена всего одним документом — «Расходы предпринимателя». Появился он еще в 2016 году, однако, я до сих пор вижу, что многие пользователи не применяют его в своей работе, используя авансовые отчеты в тех ситуациях, когда без них вполне можно обойтись. Кроме всего прочего, плюсом данного документа является то, что он автоматически регистрирует записи в КУДиР при применении УСН с объектом «Доходы минус расходы». Но вот подходит он не для всех ситуаций, есть очень важное ограничение. Об этих нюансах вы узнаете, посмотрев данный видеоурок.

Смотрите больше видео на нашем канале на YouTube. Подписывайтесь на обновления канала!

Автор видео: Ольга Шулова

Давайте дружить в Facebook

Понравился видеоурок? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

0 Ирина 07.02.2022 20:29 Цитирую Инна:

Добрый день! Оформила покупку материалов документом «Расходы предпринимателя», почему-то они не попали в КУДИР.Стоит статус оплаты расходов — Не списано. Что сделать, чтобы расходы попали в КУДИР?

Добрый день. В разделе «Главное» — «Налоги и отчеты» — «УСН» — «Порядок признания расходов» проверьте не стоят ли дополнительные галочки в квадратиках. Если да, то снимите их. Требования к расходам при попадании их в КУДиР уже установлены в программе, речь о тех галочках, которые невозможно снять вручную. А вот в квадратиках можно поставить галочки если вам необходимы дополнительные условия попадания расходов в КУДиР. Цитировать

0 Инна 05.02.2022 02:35 Добрый день! Оформила покупку материалов документом «Расходы предпринимателя «, почему-то они не попали в КУДИР.Стоит статус оплаты расходов — Не списано. Что сделать, чтобы расходы попали в КУДИР?

Цитировать

0 Ирина Плотникова 25.03.2020 06:08 Цитирую Раиса:

Добрый день, занесены товары купленные за наличный расчет документом расходы предпринимателя, списаны документом отчет о розничных продажах, но в книгу доходов и расходов эти товары не попадают. И в документе анализ учета по УСН, когда открываешь и проваливаешься в товары и материалы их там нет. Подскажите пожалуйста, что не так?

Раиса, здравствуйте. Мы воспроизвели аналогичную ситуацию на последнем релизе программы 1С — все получилось. Проверьте в один ли отчетный период проходят эти 2 операции? Также проверьте склады, номенклатуру этих товаров, не случилось ли задвоения? Цитировать

0 Раиса 08.03.2020 22:41 Добрый день, занесены товары купленные за наличный расчет документом расходы предпринимателя , списаны документом отчет о розничных продажах, но в книгу доходов и расходов эти товары не попадают. И в документе анализ учета по УСН, когда открываешь и проваливаешься в товары и материалы их там нет. Подскажите пожалуйста, что не так?

Цитировать

Обновить список комментариев

JComments

Какими налогами облагается ИП в зависимости от выбранной системы налогообложения

Предусмотрено целых 6 вариантов режимов, которым может пользоваться физлицо. Здесь предлагается самостоятельно выбрать удобный из них при условии, что он отвечает требованиям законодательства и не выходит за рамки установленных лимитов.

Разберем подробнее, ведь от того, что выберет плательщик, может меняться размер его задолженности перед государством.

Что происходит у ИП на УСН

Это самый простой способ работать легально. Обычно на нее предприниматель уходит сразу после регистрации бизнеса. Здесь вместо НДС, на прибыль и имущество платят 1 сбор.

Считают двумя путями:

- С дохода. Расчетный размер от 1% до 6%, точно это определяется по региону нахождения.

- С разницы между полученной прибылью и расходами. Ставка тоже варьируется от 5 до 15%.

Что выбирать — зависит от того, сколько планируется зарабатывать. Если владельцу кажется, что его затраты будут составлять от 60%, то выгоднее взять второй способ. Если это будет меньше половины, то лучше остановиться на первом примере.

Какие платежи платит ИП на ПСН

Это относительно новый режим, который активно применяется в определенных сферах. Можно получить их несколько в разных областях страны. Срок его действия — от месяца до года, потом нужно переоформлять. Ставка — от 0 до 6%, смотря чем занимается фирма. Отчетность при этом сдавать не придется.

Но есть и ограничения:

- работников — не более 15 вместе с самим владельцем бизнеса;

- площадь, на которой обслуживают клиентов — не превышает 50 м²;

- доходы не более 60 миллионов ₽ ежегодно.

Когда был отменен ЕНВД, государство позволило участникам ПСН снижать налог на объем страховых взносов.

Какие отчисления делает ИП и что платит на ЕНВД

Главное — этот режим прекратил свое существование с 1 января 2021 года. Здесь все тоже зависело от региона и менялось от 7 до 15%. Но допускалось вычесть из подготовленного к оплате страховку.

Что происходит на ЕСХН

Это такая почти упрощенка, но для сельхозпроизводителей. Все предприятия, которые трудятся на этой системе, должны отправлять государству НДС и ЕСХН. Максимальная ставка находится на уровне 6%, но почти все города стараются ее уменьшить, например, в Московской области она нулевая. Можно вычитать сумму уже уплаченных страховых отчислений из того процента, который следует перевести.

Что нужно платить на ОСНО

Это единственный налог на прибыль и доходы индивидуального предпринимателя (ИП), в рамках которого можно получить имущественные и социальные выплаты. Но он же считается самым сложным в использовании.

Каждому необходимо самостоятельно подсчитывать и отправлять в бюджет:

- НДФЛ — 13%;

- НДС — 20%;

- на имущество — 2,2%.

Следует также заплатить транспортный и экологический сборы, а еще страховые взносы на себя. Если имеются сотрудники, то и за них тоже нужно платить. Обычно его берут те, кто постоянно работает с крупным бизнесом. Они могут уменьшать НДС к оплате за счет входного, но им стоит помнить, что все бумаги желательно собирать самостоятельно, в том числе и всю первичную документацию.

Что происходит у самозанятых ИП

Это — один из самых выгодных и простых налогов на предпринимательскую деятельность. С середины 2022 года он действует по всей стране и для части дружественных государств, у которых есть клиенты в России.

Главное условие — не должно быть наемных сотрудников. Самозанятый обязан все делать сам.

За оказание услуг физлицам он будет перечислять в бюджет по 4%, а за проекты с юрлицами — 6% от полученных денег. Это намного меньше, чем подоходный налог ИП в остальных режимах.

Они могут работать без кассы и выдавать чеки из мобильного приложения. Нет отчислений на социальное или медицинское страхование.

Основное ограничение — доход не должен превысить за год 2,4 миллиона ₽. Нельзя продавать подакцизные товары и те, у которых проставлена обязательная маркировка. Перепродажей заниматься тоже запрещено.

Перечислять менее 4 и 6% не получится, так как эти граждане не оплачивают никаких взносов. Но и на пенсию они не могут рассчитывать.

Расходы на содержание ИП для чайников

Сколько будет стоить ИП в 2022 году и какие суммы придется отдавать за собственное спокойствие. Разберемся.

Что платит ИП без сотрудников, работающий по «упрощенке»:

· страховые взносы — фиксированная сумма 36 238 рублей в год + 1% от суммы дохода свыше 300 тысяч рублей;

· налог УСН — 6% от дохода (это самый подходящий вариант для фрилансера-копирайтера)

Причем размер налога можно уменьшать на сумму уплаченных страховых взносов на 100%, то есть вы заплатите УСН меньше на размер страховых взносов. Но только в случае, если страховые взносы оплачивать будете ежеквартально, а также вовремя подавать авансовые отчеты по УСН — раз в квартал.

На самом деле все просто — когда откроете счет в банке (например, Тинькофф, Модульбанк, Точка — они самые удобные для онлайн-работы), там в личном кабинете будут подсказки с календарем обязательных платежей. Банк заранее предупредит, что пора оплачивать взносы или подавать авансовый отчет по УСН.

По закону открывать ИП надо при получении регулярного дохода от своей деятельности и регулярным он считается, если сделки заключаются чаще 2 раз в течение года. Но мы сейчас не про легальность деятельности, а про выгоду и целесообразность.

Есть запутанный и сложный калькулятор с подробными пояснениями — https://ipipip.ru/platej-ip/, а здесь очень простой онлайн-расчет страховых взносов — https://www.malyi-biznes.ru/servisy/platezh-ip/ и налога — https://www.malyi-biznes.ru/servisy/raschet-usn/.

Но я лучше на примерах.

Доход 20 000 рублей в месяц, в год — 240 000 рублей.

Доход менее 300 тысяч рублей в год, поэтому платить надо только фиксированный взнос — 27 990 рублей за год.

УСН 6%*240 000 рублей= 14 400 рублей, но так как его можно уменьшить на сумму страховых взносов, то платить его не придется — он меньше вычета и составит 0 рублей за год.

Всего отдать налоговой придется 27 990 рублей в год или 2 325 рублей в месяц.

Получаете доход 30 000 рублей в месяц, в год — 360 000 рублей.

Как самозанятый ИП обязаны заплатить страховые взносы — фиксированный взнос + 1% от годового дохода, который превысил 300 тысяч рублей = 27 990 + 1%*(360 000–300 000) = 27 990 + 600 = 28 590 рублей за год.

УСН — это 6% от дохода, то есть 6%*360 000 рублей = 21 600 рублей. Но вы уже заплатили страховых взносов больше, чем эта сумма (28 590 рублей), поэтому УСН к оплате — 0 рублей, ничего больше не потребуется доплачивать. Спите спокойно.

Всего ИП обойдется в 28 590 рублей за год.

Доход в месяц — 50 000 рублей, в год — 600 000 рублей.

Страховые взносы — 27 990 + 1%*(600 000–300 000) = 27 990 + 3 000 = 30 990 рублей.

УСН — 6%*600 000 рублей = 36 000 рублей. Вычитаем уплаченные страховые взносы 36 000–30 990 = 5 010 рублей.

Всего ИП заплатит за год 36 000 рублей, в месяц это — по 3 000 рублей.

Ежемесячный доход — 100 000 рублей, годовой — 1,2 млн. рублей. Страховые взносы — 27 990 + 1%*(1 200 000–300 000)= 27 990 + 9 000 = 36 990 рублей в год.

УСН — 6%*1 200 000 рублей = 72 000 рублей. Уменьшаем на сумму страховых взносов 72 000–36 990 = 35 010 рублей.

Всего отдать за год придется 72 000 рублей.

Если раскидать это помесячно, получится всего 6 тысяч рублей, при доходе в 100 тысяч рублей заплатить это вполне реально.

Думаете, что это п*здец, как много? Неа, это всего 6% от вашего дохода. Вспомните, сколько вы платили комиссий на бирже (5–10–20% от заработка, да еще и за вывод средств доплачивали), а сколько потеряли при работе напрямую, когда заказчик слился без оплаты? При наличии ИП проблемы с «кидками» решаются просто заключением договора. Посредник в виде биржи не нужен, а деньги поступают напрямую на ваш счет в банке без комиссий.

_______

Смотрим, можно ли не платить УСН, если вы только вчера зарегистрировали компанию.

Налоговые каникулы даются на два первых года работы предпринимателя, но только, если он попадает в список льготников.

В каждом регионе перечень «счастливчиков» свой и включает список приоритетных видов деятельности. Любой бизнес не могут освобождать от налогов, поблажки действуют только на тех, кто занимается научной или производственной деятельностью, оказывает социально значимые услуги.

Проверьте соответствующий региональный закон, чтобы убедиться — копирайтинг или реклама не входят в список льготных видов деятельности.

Для ипшников, которые занимаются нужным делом, действует нулевая ставка по УСН, но от уплаты страховых взносов эта льгота не освобождает.

__________

- Обслуживание расчетного счета в банке — есть скидки, акции, специальные бонусы для тех, кто привел друга, на этом можно сэкономить.

В Тинькофф я первые три месяца не платила комиссию банку за обслуживание, теперь плачу 490 рублей в месяц плюс 99 рублей за СМС-информирование. Выходит за год примерно 5 300 рублей, если учесть приветственный подарок в три месяца бесплатного обслуживания, второй год будет стоить — 7 000 рублей.

2. Некоторые подключаются к бухгалтерским сервисам Эльба или Мое дело (тоже есть акции и скидки, можно пользоваться подаренными месяцами и получать их, приводя друзей по партнерке).

Мне пока хватает встроенных фич в банке, вот только если найму сотрудников, обязательно обращусь за помощью к спецам по бухучету.

3. Сервис электронного документооборота, например, (3 тысячи за квалифицированную электронную подпись на год) — нужен для обмена документами с электронной подписью с налоговой и клиентами.

Но я пока обхожусь без него. Через банк я отправляю авансовые отчеты по УСН, а по итогам года мне помогут там автоматом заполнить декларацию и тоже подать ее без личного визита в инспекцию. С заказчиками пока решаю вопросы отправкой бумажных актов и договоров с подписью, а счет выставляю опять же в личном кабинете банке, отправляю в бухгалтерию заказчика по email.

Получается, что из дополнительных расходов обязателен только первый пункт, второй и третий — по желанию.

Как-то так. Позже напишу ликбез для тех, кто не знает, что делать с заказчиками и их деньгами — как ИП организовать работу и документооборот по всем правилам.

Что приходится платить дополнительно

Не все типы деятельности простые. Некоторые из них подразумевают, что ИП придется приобретать разрешения на выполнение ряда действий.

Например, если он занимается:

- созданием или продажей подакцизных продуктов — обо всем, что связано с алкоголем, сигаретами и некоторыми видами лекарств придется отчитываться;

- добычей полезных ископаемых — не получится молча качать нефть, следует за это переводить средства;

- использованием водных объектов — если компания использует воду из пруда, моря, водохранилища, то она обязана государству.

А чтобы заниматься отстрелом или разведением животных некоторых диких пород, необходимо иметь специальную лицензию и переводить деньги на сбор за пользование.

Льготы по уплате страховых взносов

Начиная с 2013 года появилась возможность не платить, если есть серьезная тому причина. Освобождаются от обязанности лица, которые:

- служат по призыву — не распространяется на контрактную основу, тех, за кого решила страна;

- в декрете до 1,5 лет — для тех, кто ухаживает за малышом до 1,5 лет;

- ухаживают за инвалидом или лицом старше 80 лет — официально оформленные сиделки;

- супруг (а) того, кто служит, в том числе по контракту, живет с ним и не может трудоустроиться.

Просто получить поблажку не выйдет, придется обратиться в налоговую инспекцию с соответствующим заявлением.

Пока функционирует и не закрывается организация, ИП обязан перечислять за себя средства. Если он весь год не работал или не получил прибыли. ФНС перестанет начислять долг тогда, когда предприниматель будет исключен из государственного реестра.

Еще нюанс — если фирма зарегистрирована не 1 января, то и платить предстоит за то количество дней, с которого она открылась.

Изменения для ИП на спецрежимах

В пилотном режиме в четырех регионах (Москва, МО, Татарстан и Калужская область) вводится новая упрощенка — автоматизированная упрощенная система налогообложения (АУСН).

Действует она для тех ИП, кто одновременно подходит под следующие условия:

- годовой доход не более 60 млн руб.;

- в штате не более 5 чел.;

- зарплата работникам выплачивается на карту.

Такие ИП освобождены от обязательных соцвзносов за себя и за своих сотрудников. Но при этом налог с дохода будет увеличен и составит для УСН «доходы» 8%, УСН «доходы минус расходы» 20%.

Также на этом режиме можно не вести учет и не сдавать декларации.

Если эксперимент даст положительный результат, то он распространится на всю страну с 01.01.2024.

Для налогоплательщиков на стандартной УСН также предусмотрены три изменения:

- новый бланк декларации (в т. ч. декларацию за 2022 год нужно будет сдать уже по новой форме);

- в перечень расходов на УСН включены издержки на обеспечение мер по технике безопасности в связи с Covid-19;

- в расходы разрешено относить зарплату сотрудников за нерабочие дни (письмо Минфина от 16.06.2021 № 03-11-06/2/47346).

Для ИП на патенте с 01.01.2022 расширен список видов деятельности (закон № 8-ФЗ от 06.02.2020).

Добровольные платежи на социальное страхование

То, что следует заплатить обязательно — гарантирует человеку пенсию и бесплатную медицинскую помощь.

Если же хочется получать больничный и декретные, как любые другие наемные сотрудники, ему придется страховаться в ФСС от временной нетрудоспособности.

Сумма небольшая — 2,9% от МРОТ в месяц. Допускается также оплачивать их однократно сразу за год.

Обратите внимание, что ФСС берет прошлогодние начисления. Чтобы получить выплату в 2022 г., нужно было заключить договор и перевести средства еще в 2022.

Как изменились суммы к уплате в бюджет в 2022 году и порядок уплаты

Часть изменений, вступивших в силу с 01.01.2022, касаются увеличения суммы к уплате, которую предприниматели обязаны перечислить в бюджет и различные фонды.

Так, с 01.01.2022 увеличивается размер обязательных страховых взносов, которые ИП обязан уплачивать за самого себя.

Взносы в ПФР составят в 2022 год 34 445 руб. Если доходы превысят 300 000 руб., дополнительно потребуется уплатить 1% с суммы превышения.

Сумма медицинских взносов составит 8 766 руб.

Соответствующие правки внесены в ст. 430 НК РФ.

ИП-работодателям следует учесть, что с 2022 года увеличен МРОТ (до 13 890 руб.), а также расширен список страхователей, имеющих право применять пониженные тарифы взносов (п. 2 ст. 2, подп. «б» п. 88 ст., подп. «а» п. 1 ст. 3 закона № 305-ФЗ от 02.07.2021).

Еще одним новшеством 2022 года является введение единого налогового платежа для ИП и юрлиц. Платеж введен с 01.01.2022 и позволяет все налоговые платежи оплачивать одним платежным документом. Уточнять, какой именно платеж оплачивается, не требуется. ИФНС сама будет распределять перечисленные деньги в счет того или иного КБК.

Следует иметь в виду, что единый налоговый платеж не является обязательным. Если ИП привычнее платить каждый налог отдельно, у него сохранится это право и в 2022 году. Таким образом, параллельно действуют две системы расчета с бюджетом.

Отметим, что изменился и порядок заполнения платежных поручений на перечисление налогов, сборов, страховых взносов и иных платежей в бюджет.

Раньше при заполнении платежных поручений по расчетам с бюджетом ИП, адвокаты, нотариусы, главы крестьянско-фермерских хозяйств и физлица указывали разные коды в поле 101. Теперь в данном поле указывается один код — 13. Такая практика применяется уже с сентября 2022 года.

ОБРАТИТЕ ВНИМАНИЕ! При перечислении НДФЛ с зарплат сотрудников ИП, адвокаты, нотариусы и главы КФХ в поле 01 указывают свой стандартный код 02.

Уменьшение налогов

У каждого предпринимателя есть возможность платить меньше. Иногда эти вычисления полностью перекрывают задолженность перед ФНС. Кроме того, взносы за работников тоже уменьшают это число. Порядок, в котором все будет происходить, зависит от выбранной системы.

Как это делается при ОСНО и УСН

Все, что необходимо перечислить государству, включается в расходы и от этого налоговая база ИП становится меньше.

Например, если за 2022 год удалось получить 850 000 ₽. При этом среди затрат у него 300 000 ₽, а еще он перечислил за себя 40 874 ₽. Всего потрачено было 340 874 ₽. Он должен заплатить с 850 000 — 340 874 = 509 126 ₽.

Снижение платежа на объем страховки

Это реально — за счет этих перечислений ИП допускается уменьшение выплат. Иногда они способны полностью перекрыть, тогда дополнительно ничего оплачивать не придется. Но порядок, в котором это будет происходить, зависит от выбранной системы.

Что можно сделать при УСН «Доходы» и ЕНВД

Здесь все платежи высчитывают с самого налога, но следует учесть, есть ли наемный персонал. Когда его нет, то допускается снижать до самого нуля. При наличии сотрудников это удастся минимизировать на 50%, то есть половину от взносов перечислять обязательно.

Что происходит на ПСН

Всем, кто пользуется этой системой, похвастаться нечем. Им следует считать и отправлять в полном объеме все платежи, включая цену самого патента.

Общие расходы для всех видов деятельности ИП

Первый расход, который ждет вас при регистрации ИП в 2022 году — это оплата госпошлины за постановку на учет в ФНС, сумма составляет 800 руб. Оплатить ее можно наличными в банках, онлайн через интернет-банк, а также на сайте ФНС или портале Госуслуг.

С 2022 года появилась возможность регистрировать ИП без уплаты госпошлины

: так можно сделать, если вы подаете документы на регистрацию в электронном виде. Направить сведения в налоговую таким образом можно при открытии ИП онлайн с Тинькофф, через нотариуса, а также через некоторые МФЦ. Обратите внимание, не все многофункциональные центры могут отправлять в инспекцию электронные документы. Если их отправляют в бумажном виде через курьерскую службу, пошлину придется заплатить. При отказе в регистрации вам не вернут уплаченную пошлину, но в течение трех месяцев можно заново подать документы, не оплачивая её.

Подготовить и подать документы можно бесплатно

. При автоматизированной подготовке заявления вы самостоятельно сможете подготовить все необходимое за 15 минут и без дополнительных затрат. Однако если вы доверить подготовку и подачу документов представителю или сторонней огранизации, то приготовьтесь к расходам.

Расходы после регистрации

После постановки на учет сумма расходов во многом зависит от выбранного вида деятельности. Кроме того, есть ряд затрат на организацию бизнеса. По закону они не относятся к обязательным, но иногда без них не обойтись:

- Заказ печати

(от 500 руб.). Предприниматели не обязаны ее иметь. Печать обязательно понадобится, если вы будете нанимать работников — без нее невозможно заверять трудовые книжки. Также печать обязательна для оформления бланков строгой отчетности, если вы работаете без кассы. - Открытие банковского счета

. По закону, ИП могут работать исключительно с наличными расчетами, но в таком случае сумма расчетов по одному договору не может превышать 100 000 руб. Если вы предполагаете, что расчеты будете проводить большие суммы, счет можно открыть в любой момент после регистрации. Само открытие счета во многих банках бесплатно, но необходимо учитывать ежемесячную или ежегодную плату за ведение счета. Тинькофф предлагает быстрое открытие и выгодное обслуживание расчетного счета для ИП.

Откройте ИП онлайн с Тинькофф — это бесплатно!

Или скачайте документы для подачи в ФНС

Сервис подготовит все документы, а сотрудник банка поможет подать их онлайн. Также Тинькофф откроет вам расчетный счет. Если вам не подходит онлайн-подача, наш онлайн-сервис подготовит все документы для регистрации ИП. Просто заполните анкету по подсказкам, а потом распечатайте готовые документы. Любой вариант — бесплатен!

Открыть ИП онлайнПолучить документы

Открыть ИП онлайнПолучить документы

Как автоматизировать перевод уплачиваемых ИП налогов в нужном размере

Если пользоваться специальными сервисами и тарифами, которые предлагает большинство банков вместе с расчетным счетом, то они сильно упрощают работу владельцу бизнеса. Они сами могут рассчитать и подготовить отчет, по которому предстоит внести средства. Останется перепроверить суммы и реквизиты.

Если предприниматель платит фиксированные платежи, то их тоже можно поставить шаблоном в любом банке и установить удобный размер и период перечислений в ФНС.

Некоторые программы в документообороте тоже умеют выполнять такие расчеты и устанавливать сроки, в которые требуется уложиться.

Готовые решения для всех направлений

Магазины

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Склады

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Маркировка

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Узнать больше

E-commerce

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Учреждения

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Производство

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

RFID

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

ЕГАИС

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Сертификация для партнеров

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Инвентаризация

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Мобильная автоматизация

Используй современные мобильные инструменты в учете товара и основных средств на вашем предприятии. Полностью откажитесь от учета «на бумаге».

Узнать больше Показать все решения по автоматизации

Отчетность: что сдавать и куда

Мы разобрали, какие налоги и обязательные платежи надо платить при открытии ИП и ведении деятельности. Теперь разберемся, как за работу отчитываться.

Вот что следует сдавать:

| Режим | Что сдавать |

| УСН | Декларация |

| ЕСХН | |

| ПСН | не подается |

| ОСНО | 3-НДФЛ, по НДС |

Стоит отметить, что при совмещении разных видов придется отдельно по каждой подавать документы.