Смерть сотрудника – печальное событие, в связи с которым у руководства организации могут возникнуть новые обязанности. Известно, что заработную плату по закону необходимо вручить самому сотруднику из кассы либо перевести на его банковский счет (ТК РФ, ст. 22, 136). В этом случае выплата считается полученной. Однако если сотрудник умер, возникает вопрос, что делать с начисленными и неполученными суммами по оплате труда? Каковы обязанности работодателя в таком случае? Кто имеет право получить деньги и как оформить такую выдачу? Немаловажный вопрос для бухгалтерии – порядок налогообложения и начисления взносов на выплаты по заработной плате умершего сотрудника.

Можно ли выплатить зарплату умершего работника на его зарплатную банковскую карту?

Кто имеет право получить выплаты за умершего

Общее правило гласит: за сотрудника, который умер, получить его выплаты могут родственники и лица, бывшие у него на иждивении (ТК РФ, ст. 141). Однако на практике определить, кто должен получить деньги, бывает не так просто.

Пример: за выплатой в бухгалтерию обратились жена умершего и внучка. При этом с женой брак расторгнут, а внучка — усыновленный ребенок. Местонахождение кровных детей определить не представляется возможным. Что делать руководству фирмы?

Обратимся законодательству. Семейный кодекс (СК РФ) в ст. 2 к членам семьи относит:

- супруга умершего – законного мужа или жену;

- детей умершего;

- его родителей.

При определении адресата выплат следует прежде всего руководствоваться этими положениями. Вместе с тем в гл. 15 того же документа указывается, что членами семьи могут быть признаны и другие родственники: братья, сестры, бабушки и дедушки, внуки, не кровные родители и дети. Как поступить, решает работодатель. Он вправе сделать выплату первому из обратившихся, поименованных в СК.

Вопрос: Должен ли работодатель выплатить заработную плату умершего работника единственному родственнику (его тете) и на основании каких документов? Посмотреть ответ

Если за деньгами обратилось сразу несколько человек, считающих себя членами семьи умершего или его иждивенцами, вопрос, как правило, решается соглашением между родственниками либо обращением последних в судебные инстанции.

Если у работодателя есть сомнения, кому и насколько законно он будет делать выплату, целесообразно перечислить эти деньги на банковский счет умершего сотрудника, с уведомлением банка о его смерти.

Таким образом деньги станут частью наследственной массы, их получат наследники по закону, кем бы они ни являлись умершему. С организации ответственность по выплате будет снята. Но перечисление на банковский счет с включением в наследство можно осуществить лишь спустя 4 месяца после смерти гражданина (ГК РФ, ст. 1183). Можно оставить деньги в организации, депонировав их, до момента, когда за выплатами обратятся уже определившиеся наследники.

Если принято решение вручить деньги одному из родственников, следует помнить, что согласно ГК РФ, такое право имеют только те из них, кто проживал с сотрудником совместно либо находился на иждивении, независимо от места проживания (ГК РФ, та же статья).

В приведенном нами примере ни один из обратившихся не имеет права на получение зарплаты умершего.

На заметку! Организация не обязана разыскивать родственников и иждивенцев умершего сотрудника с целью вручения неполученных сумм по оплате труда и приравненных к ним.

Дополнительные выплаты родственникам умершего сотрудника

Кроме очевидных сумм, причитающихся сотруднику, есть дополнительные выплаты. К ним относятся материальная помощь и пособие на погребение.

Для получения обеих выплат необходимо написать заявление. То есть присутствует заявительный порядок получения денежных средств.

Материальная помощь выдается на усмотрение руководителя организации. То есть это не обязательная выплата. Материальная помощь выдается, если руководитель хочет поддержать семь умершего работника. Совместно с родственниками обговаривается ее величина.

Размер пособия на погребение установлен на законодательном уровне. С 1 февраля 2022 года его размер составляет 5946,47 рублей. Нужно знать, что власти различных регионов могут увеличивать размер пособия по своему усмотрению. Поскольку пособие выплачивает работодатель, он также может увеличить его размер по своей инициативе. Сумма пособия выплачивается тем родственникам, которые непосредственно занимались похоронами и захоронением. Для его получения нужно написать заявления и приложить все документы, которые подтвердят расходы.

Все подобные выплаты должны быть закреплены во внутренних документах организации.

Документы

ВАЖНО! Образец заявления о выплате заработной платы, не полученной работником, пособия на погребение и об оказании материальной помощи в связи со смертью работника от КонсультантПлюс доступен по ссылке

Для получения «увольнительных» умершего сотрудника, лица, имеющие такое право по закону, обязаны предъявить:

- заявление с просьбой о выплате;

- документ о смерти;

- документ, удостоверяющий их личность;

- документ, подтверждающий родство с умершим сотрудником.

Получатель в заявлении, помимо просьбы о выдаче в связи со смертью сотрудника его выплат, указывает степень родства и способ получения выплат. Если способ получения выбран не из кассы фирмы, а безналично, указываются банковские реквизиты. В заявлении также указывается список прилагаемых документов.

Возможно ли безналичное перечисление зарплаты умершего работника?

После смерти работника перечисление средств на его карту неправомерно, так как факт смерти является основанием прекращения трудового договора (п. 6 ч. 1 ст. 83 ТК РФ), и порядок выдачи зарплаты, прописанный в трудовом или коллективном договоре, перестает действовать.

В то же время у работодателя возникает обязанность произвести окончательный расчет. Выплату получают члены семьи: супруги, родители (или усыновители) и дети, в том числе усыновленные (ст. 2 СК РФ) или иждивенцы при наличии документальных оснований (ст. 141 ТК РФ).

Зарплата, компенсация за неиспользованный отпуск и другие полагающиеся умершему сотруднику начисления выдаются в течение недели с момента предъявления:

- свидетельства о смерти;

- заявления о выплате (где нужно указать банковские реквизиты получателя, если хочется получить деньги не наличными, а на карту);

- удостоверения личности;

- документа, подтверждающего право на получение выплаты (например, свидетельства о рождении).

Требования к выплате предъявляются в течение 4 месяцев со дня смерти. Пропуск срока влечет присоединение сумм задолженности работодателя к наследству (ст. 1183 ГК РФ).

Налоги и взносы

Налог на доходы с сумм, причитающихся умершему сотруднику, не взимается. Согласно ст. 44 ТК РФ смерть сотрудника означает прекращение его обязанности уплачивать указанный налог, следовательно, и с родственников, получающих выплаты умершего, налог тоже не берется. Соответствующие разъяснения не раз давались в письмах ФНС, Минфина (письмо №03-04-05/33652 от 10/06/15 г. Минфина и ряд других).

На заметку! Если выплаты по заработной плате получают родственники через процедуру наследования, суммы тоже НДФЛ облагаться не будут. Исключение: вознаграждения, выплачиваемые наследникам (правопреемникам) авторских прав умершего (НК РФ, ст. 217-18).

Выплаты по оплате труда и приравненные к ним облагаются страховыми взносами. Последние разъяснения на этот счет дает Минфин в письме №03-15-07/53912 от 22/08/17 г. Чиновники аргументируют свое мнение тем, что на момент начисления оплаты труда сотрудник был жив и являлся застрахованным лицом, а взносы исчисляются с сумм начисления. Отметим, что ранее Минтруд и ФСС высказывали совершенно противоположное мнение (прил. к письму Фонда п. 4 от 14/04/15 №02-09-11/06-5250, письмо Минтруда от 20.02.2013 №17-3/292).

По налогу на прибыль суммы выплат, причитающиеся умершему сотруднику, учитываются при определении налоговой базы (НК РФ, 272-4; 255-2-1,8).

Порядок выплаты

Норма ст. 141 ТК РФ говорит о том, что необходимо выплатить заработную плату умершего сотрудника, однако одним окладов выплаты не ограничиваются.

По общему правилу выплат в связи с увольнением, работнику кроме оклада должны выплатить и компенсацию неиспользованного отпуска. Это положение распространяется и в случае смерти.

Денежные средства перечисляются близким родственникам, подавшим соответствующие заявление руководителю организации.

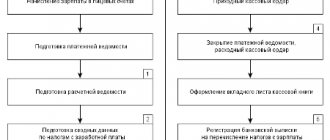

Последовательность действий

Сам алгоритм выплаты следующий:

- Оформление Приказа о прекращении трудового договора и кадровых документов.

Этот акт издается по унифицированной форме Т-8, но за основу также может быть взят и фирменный бланк.

Главное отличие от обычного расторжения или прекращения трудовых отношений будет состоять в том, что на Приказе будет отсутствовать подпись работника.

В качестве даты увольнения указывается день смерти сотрудника. То же самое касается и кадровых документов (трудовая книжка и личная карточка).

Требовать от родственников поставить подпись нет необходимости, но работодатель может попросить их забрать трудовую книжку. В этом случае родственники предоставляют письменное заявление.

Справка. Если за трудовой книжкой никто из родственников не явится, организация должна хранить ее вместе с личной карточкой в течение 75 лет (Приказ Минкультуры России от 25.08.2010 г. № 558).

- Получение заявления от родственников умершего на выплату его зарплаты.

Члены семьи умершего работника должны в письменной форме обратиться к руководителю организации за получением его заработной платы, начисленной до момента смерти работника. Более подробнее о порядке и сроках – ниже.

Денежная сумма должна быть выплачена в течение 1 недели с момента получения руководителем заявления (ст. 141 ТК РФ).

- Начисление выплаты.

Как уже было сказано выше, в качестве выплаты начисляются остатки заработной платы и компенсация неиспользованного отпуска, но при условии, что сотрудник не уходил в отпуск авансом, до конца рабочего года. В этом случае работодатель не вправе взыскивать сумму долга с родственников или удерживать процент с оставшегося оклада (п. 4 ч. 2 ст. 137 ТК РФ).

В заработную плату включаются все премии, доплаты (например, за работу в ночное время или «за вредность»), надбавки (например, северный коэффициент и т.д.).

Кроме указанных выше выплат, родственникам умершего сотрудника могут быть выплачены:

- пособие по временной нетрудоспособности (если сотрудник умер во время больничного) – выдается только членам семьи, с которыми умерший проживал совместно;

- декретные пособия (по БиР, по уходу за ребенком), если сотрудница умерла во время указанного отпуска;

- командировочные расходы, если сотрудник умер во время командировки;

- материальная помощь родственникам, при условии, что такая выплата предусмотрена локальными актами организации или коллективным договором.

Важно! Также родственникам умершего должны выплатить пособие на погребение. В соответствии с ч. 2 ст. 10 ФЗ от 12.01.1996 г. № 8 эта выплата является обязанностью работодателя.

Например, с февраля 2022 года сумма, с учетом индексации, составляет 5 946 рублей 47 копеек (Постановление Правительства РФ от 24.01.2019 г. № 32).

Депонирование

Если работник, получающий заработную плату на руки, то есть, через кассу организации, а не на банковский счет (карту), но не смог ее по каким-либо причинам забрать, сумма подлежит депонированию.

Под депонированием понимают процесс отражения оклада в учете как не полученного сотрудником.

Это относится и к ситуации с умершими работниками.

По общим правилам получить такую зарплату можно:

- в день следующей выдачи;

- в день, специально установленный локальным актом организации как период получения депонированной зарплаты;

- по письменному заявлению самого сотрудника в указанный им день (при условии, что такая сумма есть в кассе).

Основанием выдачи депонированной зарплаты умершего сотрудника является письменное заявление его родственников. В этом случае применяется общее правило, согласно которому сумма должна быть выдана в течение 1 недели с момента обращения.

Просрочка

Работодатель, который не выплатил в течение 1 недели с момента получения заявления заработную плату умершего работника и компенсации, будет нести материальную и административную ответственность (ст. 5.27 КоАП РФ).

Материальная ответственность, в соответствии со ст. 236, заключается в начислении процентов за каждый просроченный день. Размер пени не может быть менее 1/150 ставки ЦБ РФ.

Кому и в какие сроки выплачивается?

В первую очередь необходимо определить перечень лиц, которые вправе получить выплаты за умершего родственника. В первую очередь такое право могут заявить близкие родственники (ст. 14 СК РФ):

- супруг(а);

- дети (родные или усыновленные);

- родители (усыновители);

- родные браться и сестры;

- бабушки и дедушки.

Иные родственники (дяди или тети, племянники, отчим или мачеха, пасынок или падчерица и т.д.), при отсутствии вышеуказанных, также вправе обратиться к работодателю за выплатой.

Кроме родственников, на получение заработной платы претендуют и его нетрудоспособные иждивенцы.

В соответствии со ст. 1183 ГК РФ члены семьи должны были проживать с умершим совместно, тогда как на нетрудоспособных иждивенцев это правило не распространяется.

Ими могут являться и родственники умершего, проживавшие отдельно, но зависящие от его заработка, например, нетрудоспособные родители.

Трудовое законодательство не определяет очередность.

Важно! Практика советует работодателям выдавать заработную плату тому родственнику (иждивенцу), который подал заявление раньше всех.

Работодатель не обязан как-то делить сумму выплаты между родственниками, если будет подано несколько заявлений.

Срок обращения

В соответствии с п. 2 ст. 1183 ГК РФ родственники, проживавшие с умершим сотрудником, или иждивенцы вправе обратиться к работодателю в течение 4 месяцев с момента смерти работника.

Если в течение этого срока не было подано заявление, работодатель, в соответствии с п. 3 ст. 1183 ГК РФ, выплаты переходят в наследную массу. Работодатель должен перевести ее на депозит нотариуса.

Родственников, подавших заявление по истечении 6 месяцев, также необходимо направить к нотариусу, так как зарплата теперь будет выдана не в порядке очередности (кто быстрее подал заявление), а в порядке законного или завещательного наследования.

Документы и порядок обращения

В первую очередь от родственников или иждивенцев требуется письменное заявление. Оно составляется в письменной форме и должно содержать все необходимые работодателю сведения, которые подтвердят наличие родства (иждивения заявителя).

- Шапка заявления.

Заявитель должен передать заявление на имя работодателя умершего. Таким образом, указываются:

- полное наименование организации;

- ФИО и должность руководителя.

Также необходимо указать сведения и о самом заявителе:

- ФИО;

- паспортные данные;

- адрес и контактные данные.

- Основная часть.

В основной части необходимо выразить просьбу передать заработную плату и иные причитающиеся суммы, не полученные работником (ФИО, должность) в связи со смертью. Также необходимо указать:

- кем приходится заявитель умершему (со ссылкой на документ, подтверждающий родство/иждивение, а также со ссылкой на документ, подтверждающий совместное проживание);

- реквизиты, на которые сумма должна быть перечислена.

- Перечень документов, прикладываемых к заявлению.

В заявлении должен быть перечислен список прилагаемых документов.

Для подтверждения своих прав понадобятся:

свидетельство о смерти (решение суда о признании гражданина умершим);- паспорт заявителя;

- документ, подтверждающий родственную связь (свидетельство о рождении, о браке и т.д.);

- документ, подтверждающий проживание родственников совместно (выписка из домовой книги или единый жилищный документ).

Если кроме заработной платы заявитель требует пособие на погребение, к документам необходимо приложить:

- справку о смерти (не свидетельство) по форме 33, выдаваемую ЗАГСом;

- чек или иной документ, подтверждающий оплату похоронных услуг.

Заявление должно содержать дату его подачи и подпись заявителя с расшифровкой.

Бухгалтерский учет

Начисление «расчетных» умершего делается стандартными проводками Дт 20,23,44,25 и пр. Кт 70. Если в организации формируется резерв расходов на предстоящие отпуска, то компенсация неиспользованного отпуска отражается проводкой Дт 96 Кт 70. Для расчетов с родственниками уволенного по случаю смерти работника применяют счет 76 «Расчеты с разными дебиторами и кредиторами», поскольку те не являлись и не являются работниками фирмы: Дт 70 Кт 76. Выплата и закрытие расчетов родственникам отражается проводкой Дт 76 Кт 50, 51.

При формировании резерва отпусков (оценочное обязательство) и выплате из этого резерва компенсации за неиспользование времени отпуска умершим возникает временная разница между БУ и НУ. Ведь величина этого обязательства была отнесена по БУ на расходы по обычным видам деятельности в момент формирования. В НУ при этом отражаются фактически понесенные суммы затрат.

Отложенные налоговые активы (погашение), возникшие в связи с этой временной разницей, следует отразить в учете: Дт 68 Кт 09 – на сумму налога на прибыль, рассчитанную по величине компенсации за неиспользованный отпуск.

Итоги

- Не полученная умершим заработная плата, компенсация за неиспользованный отпуск после оформления процедуры его увольнения по факту смерти вручаются его родственникам или иждивенцам. Прежде всего это супруг(а), родители, дети, согласно СК РФ.

- По ГК РФ, право на получение средств умершего имеют только те родственники, которые с ним проживали либо были от него материально зависимы.

- Имущественные споры родственников решаются ими самостоятельно, без привлечения организации, где работал сотрудник.

- Закон не обязывает также представителей организации, где сотрудник работал, разыскивать родственников умершего. Если за деньгами в течение 4-х месяцев никто не обратился либо у руководства имеются мотивированные сомнения по поводу адресата вручения средств, деньги перечисляются в банк на счет бывшего сотрудника либо депонируются. В будущем они автоматически включаются в наследственную массу умершего и вручаются его законным наследникам.

- НДФЛ с посмертных выплат родственникам не берется, а выплаты в фонды — исчисляются. Расчеты с получателями средств ведутся через счет 76 БУ.

Налогообложение посмертных выплат: НДФЛ и страховые взносы

Выплаты в пользу умерших работников регламентируются Налоговым кодексом и письмами Минфина. Согласно пункта 3 статьи 44 НК РФ, а также разъяснениям Минфина, те суммы, которые причитаются умершему сотруднику и выдаются его родственникам, не подлежат обложению НДФЛ и страховыми взносами.

В момент смерти работник перестает быть плательщиком НДФЛ. Окончательный расчет производится в день увольнения, поэтому, независимо от того, за какой период времени выдаются денежные средства, НДФЛ удерживать не нужно. Родственники получают на руки всю начисленную сумму заработной платы и других выплат с учетом уже выданных средств.

Материальная помощь также не облагается НДФЛ и взносами. Получить ее могут только те родственники, которые проживали совместно с бывшим сотрудником.

Удержание НДФЛ из материальной помощи по случаю смерти работника или члена его семьи

НК РФ установил перечень получаемых физлицами сумм, не облагаемых НДФЛ. Среди них и ряд разновидностей матпомощи. Так, этим налогом не облагаются суммы следующих видов матпомощи (п. 8 ст. 217 НК РФ):

- членам семьи умершего сотрудника / бывшего сотрудника по поводу его смерти;

- сотруднику / бывшему сотруднику в связи со смертью члена его семьи.

Для правомерной неуплаты НДФЛ важно соблюдение таких условий:

- Помощь является единовременной.

- Помощь оказывается супругу, ребенку или родителю умершего сотрудника либо сотруднику в связи со смертью кого-либо именно из этих, а не любых родственников.

- Если помощь получает бывший работник или его родственники, то важно основание увольнения этого работника. В качестве такового должен выступать выход на пенсию.