Расшифровка КБК 182 10213 160

КБК — это зашифрованная информация о назначении платежа, его администраторе, получателе и так далее. Фактически КБК — это основной реквизит, по которому налоговая будет распределять ваши деньги в счет уплаты тех или иных платежей. Полный перечень всех действующих в 2022 году КБК утвержден Приказом Минфина РФ от 08.06.2020 № 99Н.

Расшифровка КБК 182 10213 160 выглядит так:

- 182 — обозначает администратора платежа, в данном случае это ФНС;

- 102 — налоговый доход в виде взносов на обязательное социальное страхование;

- 02101 — обозначает статью и подстатью доходов, в нашем случае это поступление в виде платежей на ОМС;

- 08 — получатель Фонд ОМС, а не ПФР или ФСС;

- 2013 — обозначает, что деньги перечислены в счет уплаты именно пеней, а не штрафов или не самих взносов на ОМС, которые возникли с 1 января 2022 года;

- 160 — категория дохода: страховые взносы.

Расшифровка КБК 18210202140061100160

Все КБК имеют значение. Группы цифр в них помогают получателю увидеть, кому перечислить деньги, что это за платеж, какие доходы бюджета он формирует. Перечень КБК с расшифровкой утвержден Минфином в приказе № 99н от 08.06.2020, который периодически обновляется.

Код 182 10200 160 означает, что деньги по платежному поручению будут перечислены в ФНС и сформируют налоговые доходы в виде взносов на обязательное социальное страхование, а именно — взносов на пенсионное страхование.

Из расшифровки КБК, приведенной в приказе Минфина, можно узнать, что:

- КБК предназначен для уплаты фиксированных платежей ИП в ПФР;

- Платеж по коду формирует будущую страховую пенсию;

- КБК подходит только для платежей за расчетные периоды до 1 января 2022 года.

Это значит, что если перечислить по данному КБК платеж, не подходящий под указанные условия, деньги не дойдут по назначению.

Как рассчитать пени по взносам

За несвоевременную уплату взносов на ОМС налоговая начислит пени. Формула расчета следующая:

Пеня = Дни просрочки * Недоимка * Процентная ставка, где

- дни просрочки — разница в днях между днем фактической оплаты взноса и днем, когда его нужно было уплатить по закону;

- недоимка — сумма взноса на ОМС, которую вовремя не оплатили;

- процентная ставка — для расчета используют действующую на момент просрочки ключевую ставку ЦБ РФ (ст. 75 НК РФ); актуальную ставку можно узнать на официальном сайте Банка России.

Размер ставки также зависит от количества дней просрочки:

- от 1 до 30 дней включительно — пеню будут рассчитывать исходя из 1/300 ставки ЦБ РФ за каждый день просрочки;

- от 31 дня и более — исходя из 1/150 ставки ЦБ РФ за каждый день просрочки.

Важно! Для ИП с работниками пени всегда будут рассчитывать исходя из 1/300 ставки ЦБ РФ независимо от количества дней просрочки (п. 4 ст. 75 НК РФ).

ФНС будет начислять пени до тех пор, пока работодатель не оплатит взносы на ОМС. Но максимальная сумма пени не может превышать суммы самой недоимки (п. 3 ст. 75 НК РФ). Однако на недоимки, которые возникли до 27 декабря 2022 года, это правило не распространяется.

КБК 18210202101082013160: какой налог 2022 года обозначает?

Код применяется для уплаты пеней по страховым взносам на обязательное медицинское страхование, зачисляемые в Федеральный фонд обязательного медицинского страхования, за периоды с 01 января 2022 года. КБК 18210202101082013160 нужно указывать в поле «104» платежного поручения.

Начисляют взносы в ФОМС работодатели (организации, ИП, физлица), использующие наемный труд, с сумм доходов работников. Срок уплаты взносов – не позже 15 числа месяца, следующего за периодом начисления. Если оплата несвоевременна – ИФНС начислит финансовые санкции в виде пени, рассчитать и перечислить которые можно самостоятельно.

Размер пени

Напомним, что для организаций и физлиц пени с 01.10.2017 начисляются по-разному (п.4 ст.75 НК). Формула для расчета пени:

Пе = Н х Ст х Д, где

Пе – пени;

Н – сумма неуплаченного налога или сбора;

Д – количество календарных дней просрочки.

Ст — ставка рефинансирования (ключевая ставка ЦБ), которая умножается на соответствующий коэффициент (для ИП и физических лиц он равен 1/300 ставки рефинансирования действующей в период просрочки платежа; для организаций — первые 30 дней просрочки 1/300 рефставки, с 31 дня просрочки платежа — 1/150).

Финансовые санкции в виде пени не применяются, если:

- налоговиками наложен арест на имущество (п. 3 ст.75 НК);

- суд в качестве обеспечительной меры приостановил операции по счетам (п.3 ст.75 НК);

- недоимка возникла в результате выполнения письменных разъяснений ФНС или иного уполномоченного госоргана о порядке исчисления, уплаты взносов, налогов (п.8 ст.75 НК).

Пример расчета пени по страховым взносам на ОМС

Например, ООО «Браво» должно было уплатить страховые взносы на ОМС за май 2022 года в срок до 15 июня 2022 года. Фактически недоимка в размере 100 000 рублей была погашена только 23 июля 2021 года.

Действующая ставка ЦБ РФ на заданном временном интервале — 5,5 %. Считаем пени:

( 30 дн. * 100 000 руб. * 1/300 * 5,5% ) + ( 8 дн. * 100 000 руб. * 1/150 * 5,5%) = 843 руб. 33 коп.

Важно! Начиная с 28 декабря 2022 года, День погашения недоимки считается днем просрочки (п. 3, 7 ст. 75 НК РФ). До этой даты день погашения долга не считался днем просрочки (письма Минфина РФ от 05.07.2016 № 03-02-07/2/39318, ФНС РФ от 06.12.2017 № ЗН-3-22/[email protected]).

Для расчета пеней по налогам и взносам рекомендуем калькулятор на сайте Контур.Бухгалтерия.

КБК-страховые взносы (старые периоды)

| Вид страхового взноса | КБК |

| Страховые взносы на ОПС | 182 1 0210 160 |

| Страховые взносы на ВНиМ | 182 1 0210 160 |

| Страховые взносы на ОМС | 182 1 0213 160 |

| Страховые взносы на ОПС в фиксированном размере, в т.ч. 1%-ные взносы* *Приказом Минфина от 28.02.2018 № 35н отменен отдельный КБК для уплаты 1%-ных взносов, введенный ранее Приказом Минфина от 27.12.2017 N 255н. Тем, кто уже успел перечислить 1%-ные на отдельный КБК, скорее всего, придется уточнить платеж | 182 1 0210 160 |

| Страховые взносы на ОМС в фиксированном размере | 182 1 0213 160 |

| Дополнительные страховые взносы на ОПС за работников, которые трудятся в условиях, дающих право на досрочную пенсию, в том числе: | |

| – для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки) | 182 1 0210 160 |

| – для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф зависит от результатов спецоценки) | 182 1 0220 160 |

| – для занятых на работах с тяжелыми условиями труда (пп. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки) | 182 1 0210 160 |

| – для занятых на работах с тяжелыми условиями труда (пп. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф зависит от результатов спецоценки) | 182 1 0220 160 |

| Страховые взносы «на травматизм» | 393 1 0200 160 |

| Вид страхового взноса | КБК (для взноса) | КБК (для пени) | КБК (для штрафа |

| Страховые взносы на ОПС | 182 1 0200 160 | 182 1 0200 160 | 182 1 0200 160 |

| Страховые взносы на ВНиМ | 182 1 0200 160 | 182 1 0200 160 | 182 1 0200 160 |

| Страховые взносы на ОМС | 182 1 0211 160 | 182 1 0211 160 | 182 1 0211 160 |

| Страховые взносы на ОПС в фиксированном размере | 182 1 0200 160 | 182 1 0200 160 | 182 1 0200 160 |

| Страховые взносы на ОПС в фиксированном размере (1%-ные взносы) | 182 1 0200 160 | 182 1 0200 160 | 182 1 0200 160 |

| Страховые взносы на ОМС в фиксированном размере | 182 1 0211 160 | 182 1 0211 160 | 182 1 0211 160 |

Правда, КБК для допвзносов на ОПС за периоды, истекшие до 01.01.2017, такие же, как для периодов начиная с 01.01.2017.

Варианты КБК по взносам в ФОМС

КБК 182 10213 160 подходит только для уплаты пеней. Для перечисления самих взносов или штрафов, связанных с платежами в ФОМС, нужно использовать другие КБК:

- взносы — 18210202101081013160;

- штрафы — 18210202101083013160.

ИП также платят страховые взносы на ОМС «за себя». У этих платежей также есть свои собственные КБК:

- взносы ИП “за себя” — 182 1 02 02103 08 1013 160;

- пени по взносам ИП “за себя” — 182 1 02 02103 08 2013 160;

- штрафы по взносам ИП “за себя” — 182 1 02 02103 08 3013 160.

Платеж с неверным КБК приведет к тому, что по одному коду у вас будет переплата, а по другому задолженность. Например, вместо самого взноса можно случайно уплатить «несуществующие» штрафы по взносам на ОМС. При этом по взносам образуется недоимка, на которую начнут начислять пени.

Важно! Если вы заметили ошибку в КБК, сразу пишите письмо в ФНС об уточнении реквизитов платежного поручения. Тогда платеж зачтут на верный КБК при условии, что основные реквизиты (получатель, номер счета казначейства и так далее) указаны верно.

КБК для уплаты пени по страховым взносам в ПФР для ИП за себя

| ПЕНИ, ШТРАФЫ | КБК | |

| Пени, штрафы по страховым взносам на пенсионное страхование в ПФР для ИП за себя (фиксированный размер, исходя из МРОТ) | пени | 182 1 02 02140 06 2110 160 |

| штрафы | 182 1 02 02140 06 3010 160 | |

| Пени, штрафы по страховым взносам на пенсионное страхование в ПФР для ИП за себя с доходов, превышающих 300 тыс. руб. | пени | 182 1 02 02140 06 2110 160 |

| штрафы | 182 1 02 02140 06 3010 160 | |

В ФФОМС

Заполнение платежного поручения с КБК 182 10213 160

Платежка на уплату пени будем немного отличаться от платежки на взносы по ОМС. Сделать платежку можно на бумаге или в электронном виде. Второй вариант гораздо быстрее и популярнее. При заполнении обращайте внимание на несколько моментов:

- поле 101 — для юрлиц указываем код «01», а для ИП — «09» (с 1 октября 2022 года — «13»);

- поле 104 — для уплаты пени вписываем КБК 182 10213 160, если платим сами взносы, то 182 10213 160, а если штрафы — 182 10213 160;

- поле 105 — вписываем ОКТМО;

- поле 106 — для самих взносов указываем «ТП» (текущие платежи), но с пенями история другая, в зависимости от ситуации можно использовать три обозначения: «ЗД» — при погашении пени добровольно;

- «ТР» — уплата пени по требованию ФНС;

- «АП» — уплата пени по акту проверки;

- «ЗД» — ставим 0 или указываем конкретный месяц, если пеня начислена именно за определенный месяц;

- «ЗД» — ставим 0;

- «ЗД» — ставим 0;

В назначении платежа можно указать: «Пени по страховым взносам на обязательное медицинское страхование».

КБК-налоги: для уплаты налогов для организаций и ИП на ОСН

| Наименование налога, сбора, платежа | КБК |

| Налог на прибыль организаций (кроме КГН), в том числе: | |

| — в федеральный бюджет (ставка — 3%) | 182 1 0100 110 |

| — в региональный бюджет (ставка от 12,5% до 17%) | 182 1 0100 110 |

| НДС | 182 1 0300 110 |

| Налог на имущество: | |

| — по любому имуществу, за исключением входящего в Единую систему газоснабжения (ЕСГС) | 182 1 0600 110 |

| — по имуществу, входящему в ЕСГС | 182 1 0600 110 |

| НДФЛ (ИП «за себя») | 182 1 0100 110 |

КБК-налоги: для уплаты налогов для организаций и ИП на спецрежимах

| Наименование налога, сбора, платежа | КБК |

| Налог при УСН, когда применяется объект налогообложения: | |

| — «доходы» | 182 1 0500 110 |

| — «доходы минус расходы» (налог, уплачиваемый в общем порядке, а также минимальный налог) | 182 1 0500 110 |

| ЕНВД | 182 1 0500 110 |

| ЕСХН | 182 1 0500 110 |

| Наименование налога, сбора, платежа | КБК |

| НДФЛ с доходов, источником которых является налоговый агент | 182 1 0100 110 |

| НДС (как налоговый агент) | 182 1 0300 110 |

| НДС по импорту из Беларуси и Казахстана | 182 1 0400 110 |

| Налог на прибыль при выплате дивидендов: | |

| — российским организациям | 182 1 0100 110 |

| — иностранным организациям | 182 1 0100 110 |

| Налог на прибыль при выплате доходов иностранным организациям (кроме дивидендов и процентов по государственным и муниципальным ценным бумагам) | 182 1 0100 110 |

| Налог на прибыль с доходов по государственным и муниципальным ценным бумагам | 182 1 0100 110 |

| Налог на прибыль по полученным от иностранных организаций дивидендам | 182 1 0100 110 |

| Транспортный налог | 182 1 0600 110 |

| Земельный налог | 182 1 06 0603х хх 1000 110 где ххх зависит от места расположения земельного участка |

| Сбор за пользование водными биоресурсами: | |

| — по внутренним водным объектам | 182 1 0700 110 |

| — по иным водным объектам | 182 1 0700 110 |

| Водный налог | 182 1 0700 110 |

| Плата за негативное воздействие на окружающую среду | 048 1 12 010х0 01 6000 120 где х зависит от вида загрязнения окружающей среды |

| Регулярные платежи за пользование недрами, которые используются: | |

| — на территории РФ | 182 1 1200 120 |

| — на континентальном шельфе РФ, в исключительной экономической зоне РФ и за пределами РФ на территориях, находящихся под юрисдикцией РФ | 182 1 1200 120 |

| НДПИ | 182 1 07 010хх 01 1000 110 где хх зависит от вида добываемого полезного ископаемого |

| Налог на прибыль организаций с доходов в виде прибыли КИК | 182 1 0100 110 |

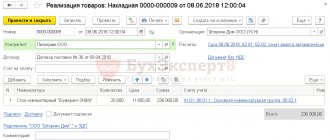

Пример заполнения платежного поручения по КБК 182 102 02101 08 2013 160

Ниже приведен пример платежного поручения на добровольную уплату пени по страховым взносам в ФОМС.

Для заполнения платежных поручений рекомендуем вам облачный сервис Контур.Бухгалтерия. Реквизиты получателей будут автоматически сохраняться в системе, стоит один раз их записать. Программа не даст создать платежку, если вы забыли заполнить какое-нибудь поле. А созданные поручения можно выгрузить прямиком в банк-клиент. Всем новичкам мы дарим бесплатный пробный период на 14 дней.