Декларация по УСН доходы за 2022 год

Подробнее

Внимание! Вы можете сформировать платёжки для оплаты налога по УСН через интернет-банк на нашем сайте.

Предприниматели на УСН уплачивают авансовые платежи и налог по УСН. Авансовые платежи уплачиваются за каждый квартал, налог по УСН — по итогам года.

Авансовые платежи (налог) по УСН исчисляются в полных рублях. Суммы менее 50 копеек отбрасываются, а 50 копеек и более округляются до полного рубля.

Подпишитесь на наш канал в Телеграм, чтобы не пропустить важные новости для предпринимателей.

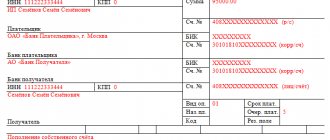

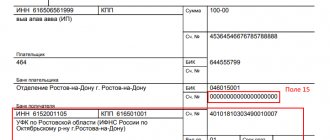

Пример заполнения платежного поручения УСН «доходы минус расходы»

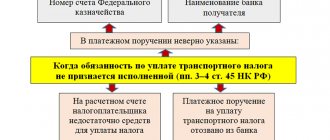

В заключении стоит отметить, что ошибки в реквизитах налоговой инспекции могут привести к тому, что платеж безвозвратно потеряется. Так что при заполнении этих данных в полях платежного поручения нужно быть крайне внимательными. Остальные же реквизиты, в случае, если в них окажется ошибка, можно будет уточнить, подав в ИФНС соответствующее заявление. Однако до тех пор, пока сам плательщик не обнаружит свою ошибку и не подаст такое уточнение, платеж по налогу будет «висеть» в невыясненных платежах, либо же может быть зачислен в другой бюджет (в случае ошибки в КБК), а за плательщиком будет числиться налоговая задолженность. Результатом может быть, например, принудительное списание задекларированной суммы налога с расчетного счета.

Расчет авансового платежа за 3 квартал 2022 года на УСН «Доходы минус расходы»

Фирма работает на УСН «Доходы минус расходы», ставка — 15%. Доход от продажи продукции за 3 месяца составил 1 900 000 рублей. Расходы на закупку сырья и коммунальные услуги составили 450 000 рублей. На заработную плату наемным сотрудникам потрачено 300 000 рублей, в бюджет перечислены страховые взносы в размере 100 000 рублей.

Рассчитаем налоговую базу:

1 900 000 – 450 000 – 300 000 – 100 000 = 1 050 000 рублей.

Рассчитаем размер авансового платежа за 3 квартал 2022 года:

1 050 000 × 15% = 157 500 рублей.

Таким образом, организация должна уплатить в бюджет 157 500 рублей в качестве авансового платежа за 3 квартал по УСН.

Минимальный размер авансового платежа за 3 квартал 2022 года по УСН «Доходы минус расходы»

Применение УСН «Доходы минус расходы» обязывает уплачивать авансовый платеж в минимальном размере. Это делается в том случае, когда по итогам квартала понесены убытки или расходы практически равны доходам. Размер минимального авансового платежа составляет 1% от дохода.

Задача предпринимателя в такой ситуации — сделать расчет «обычного налога» с разницы между доходами и расходами и минимальный налог как 1% от всего дохода, сравнить эти две величины и уплатить в бюджет ту, что окажется больше.

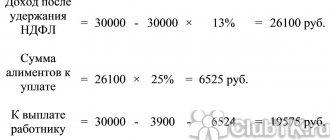

Пример

Давайте рассмотрим конкретный пример для наглядности. За 3 квартал 2022 года организация получила следующие результаты:

- доходы — 800 000 рублей;

- расходы — 750 000 рублей.

Сумма налога составит: 800 000 – 750 000 = 50 000 × 15% = 7 500 рублей.

Сумма минимального налога: 800 000 × 1% = 8 000 рублей.

Предпринимателю нужно заплатить сумму минимального налога, так как она оказалась больше.

Как уплатить аванс по УСН с объектом «Доходы минус расходы» за 3 квартал 2022 года

Рассчитаться с бюджетом можно также с помощью платежного поручения через интернет-банк или непосредственно в банке. Алгоритм заполнения документа точно такой же, как и для УСН «Доходы». Но следует указать идентификатор налогового платежа для УСН «Доходы минус расходы»: КБК 182 1 0500 110.

Наименование платежа тоже будет немного другим. Посмотрите образец заполнения платежного поручения, чтобы не ошибиться при заполнении.

Как рассчитать авансовые платежи и налог по УСН

Для расчёта авансовых платежей (налога) по УСН понадобятся две суммы:

- сумма доходов за период (1 квартал, полугодие, 9 месяцев, год),

- сумма страховых взносов ИП, уплаченных в этом периоде.

Сумма доходов берётся из раздела I, сумма взносов — из раздела IV книги учёта доходов и расходов (КУДиР) за соответствующий период.

Внимание! Все расчёты в этой статье подходят только для ИП на УСН доходы без наёмных работников.

Авансовые платежи (налог) по УСН рассчитываются по формуле:

Н = Д × 6 % − В − С, где

- Н — это авансовый платёж (налог) по УСН,

- Д — это сумма доходов за период (1 квартал, полугодие, 9 месяцев, год),

- В — это страховые взносы, уплаченные в этом периоде,

- С — это сумма предыдущих авансовых платежей.

Пример. Если в 2022 году предприниматель заработал 1,5 млн руб., заплатил страховые взносы 40 874 руб. и авансовые платежи по УСН 20 тыс. руб., то налог по УСН составит: 1 000 000 × 6 % − 40 874 − 20 000 = 29 126 руб.

Общий подход

Так, в 2022 году организациям и ИП необходимо будет покрыть итоговый налог по упрощенной системе налогообложения за предшествующий 2017-й год. Вместе с представлением соответствующей декларации оплату нужно осуществить до конца марта месяца.

Обычно у плательщиков УСН на повестке дня стоит вопрос о точной денежной сумме, которую необходимо указать в платежном поручении на момент перечисления данного налога. Однако цель и период, за который происходит внесение налога, тоже имеют большое значение. Рассмотрим эти вопросы далее.

Как оплатить авансовые платежи (налог) по УСН

Авансовые платежи (налог) по УСН можно оплатить наличными по квитанции в любом отделении Сбербанка, через интернет на сайте налоговой или с расчётного счёта.

Как оплатить налог по УСН через интернет

- Перейдите на сайт nalog.ru. Дайте согласие на обработку персональных данных и выберите Заполнение всех платежных реквизитов документа.

- Укажите Налогоплательщик — Индивидуальный предприниматель, Расчётный документ — Платёжный документ и нажмите Далее.

- Под строкой Код ОКТМО поставьте галочку Определить по адресу. Укажите ваш адрес места жительства. Нажмите Ок. Коды ИФНС и ОКТМО определятся автоматически. Нажмите Далее.

- Укажите КБК 18210501011011000110 (для УСН доходы) и нажмите Далее. Остальные поля определятся автоматически.

- Укажите Статус лица: 13 — индивидуальный предприниматель, нотариус, занимающийся частной практикой, адвокат, учредивший адвокатский кабинет, глава крестьянского (фермерского) хозяйства.

- Основание платежа: ТП — платежи текущего года.

- Налоговый период: Квартальные платежи, далее квартал и год (для оплаты авансовых платежей по УСН) или Годовые платежи и год (для оплаты налога по УСН).

- Укажите сумму платежа.

- Укажите ваши ФИО и ИНН. Под строкой Адрес места жительства выберите Совпадает с адресом местонахождения объекта. Нажмите Далее и затем Уплатить.

- Для оплаты онлайн выберите способ уплаты Банковской картой. Для оплаты наличными через Сбербанк выберите — Сформировать квитанцию. Для оплаты через интернет-банк выберите — Через сайт кредитной организации и далее ваш банк.

Внимание! Оплатить авансовые платежи (налог) по УСН через интернет на сайте налоговой можно только с личной карты или счёта. Для оплаты с расчётного счёта ИП сформируйте платёжки на нашем сайте

Как заполнить платёжное поручение

Внимание! С 1 октября 2022 года изменились правила заполнения платёжных поручений на уплату налогов и взносов. Подробнее об изменениях читайте на нашем канале в Телеграм.

Для оплаты авансовых платежей и налога по УСН с расчётного счёта укажите в платёжном поручении следующие реквизиты:

- Статус плательщика — 13

- КПП — 0

- Ваши данные: ФИО (ИП) //Адрес места жительства//

- Реквизиты налоговой

- Код КБК

- Код ОКТМО

- Основание платежа — ТП

- Налоговый период

- Очередность платежа — 5

- Код — 0

- Поля 108, 109, 110

- Назначение платежа

- В поле Статус плательщика укажите 13.

- В поле КПП укажите 0.

- В поле Плательщик укажите ФИО (ИП) //Адрес места жительства//.

- В поле Получатель укажите реквизиты налоговой инспекции.

- В поле 104 укажите код КБК 18210501011011000110 (для УСН доходы).

- В поле 105 укажите код ОКТМО (код муниципального образования) по вашему адресу.

- В поле Основание платежа укажите ТП.

- В поле Налоговый период укажите:

- КВ.01.2021 — для оплаты авансового платежа по УСН за 1 квартал,

- ГД.00.2021 — для оплаты налога по УСН за год.

- В поле Очередность платежа укажите 5.

- В поле Код укажите 0.

- В полях 108, 110 укажите 0. В поле 109 (дата документа) укажите:

- 0 — при уплате авансового платежа по УСН или налога по УСН до подачи декларации,

- дату декларации по УСН — при уплате налога по УСН после подачи декларации.

- В назначении платежа укажите:

- Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, за 1 квартал 2022 г. — при уплате авансового платежа по УСН за 1 квартал,

- Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, за 2022 г. — при уплате налога по УСН за год.

Общий порядок оформления налоговых платежных поручений

Приказ Минфина РФ от 12.11.2013 № 107н определяет обязательные реквизиты для уплаты налогов и страховых взносов:

- 101 — статус плательщика, оформившего платежный документ;

- 104 — двадцатизначный код бюджетной классификации, где первые три цифры соответствуют номеру налогового администратора;

- 105 — ОКАТО;

- 106 — основание платежа, состоит из двух букв (ТП, ЗД, АР);

- 107 — периодичность уплаты налога — месяц, квартал, полугодие, год;

- 108 — дата документа, заполняется в зависимости от показателя поля 106;

- 109 — номер документа, если погашается задолженность по требованию;

- 110 — тип платежа, сейчас не заполняется.

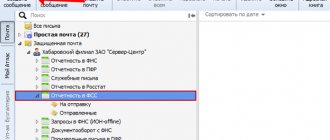

Проверка расчетов с бюджетом по налогу при УСН

Для проверки расчетов с бюджетом по налогу при УСН (Доходы) можно создать отчет Анализ счета 68.12 » Налог при упрощенной системе налогообложения», раздел Отчеты – Стандартные отчеты – Анализ счета.

См. также:

- Уплата налога при УСН (Доходы-расходы)

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Уплата налога при УСН: объект Доходы — расходы В данной статье мы расскажем о том, как заполнять платежное…

- Переход с УСН (Доходы — Расходы) на УСН (Доходы) …

- Переход с УСН (Доходы) на УСН (Доходы — Расходы) …

- Расчет земельного налога 2022. Налогоплательщики, объект, налоговая база …

Что важно при уплате УСН-аванса?

В отличие от сроков перечисления УСН-налога по году, увязанного со сроками подачи декларации по нему (они различаются для юрлиц и ИП), авансы по УСН вне зависимости от того, к какой категории относится плательщик, платятся в один и тот же срок. Происходит это в месяце, наступающем после окончания очередного отчетного периода (квартала), не позже 25-го числа (п. 7 ст. 346.21 НК РФ). Когда 25-е число оказывается выходным, дата завершения срока смещается вперед на ближайший будний день (п. 7 ст. 6.1 НК РФ).

С учетом этих правил крайним днем для уплаты УСН-аванса за 1 квартал 2022 года является 26.04.2021 (перенос с воскресенья 25 апреля).

Уплата налога при УСН в бюджет

После уплаты в бюджет налога при УСН (Доходы) на основании выписки банка необходимо создать документ Списание с расчетного счета вид операции Уплата налога. Документ можно создать на основании Платежного поручения по ссылке Ввести документ списания с расчетного счета. PDF

Основные данные перенесутся из документа Платежное поручение.

Либо его можно загрузить из программы Клиент-банк или напрямую из банка, если подключен сервис 1С:ДиректБанк.

Необходимо обратить внимание на заполнение полей в документе:

- от – дата уплаты налога, согласно выписке банка;

- Вх. номер и Вх. дата – номер и дата платежного поручения;

- Налог – Налог при УСН (доходы), выбирается из справочника Налоги и взносы и влияет на автоматическое заполнение поля Счет дебета;

- Вид обязательства – Налог.

- Отражение в бухгалтерском учете: Счет дебета — 68.12 «Налог при упрощенной системе налогообложения»;

- Виды платежей в бюджет — Налог (взносы): начислено / уплачено.

Проводки по документу

Документ формирует проводку:

- Дт 68.12 Кт – задолженность перед бюджетом по налогу при УСН (Доходы) погашена.