КБК-2017: страховые взносы

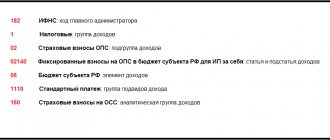

С 01.01.2017 администрирование пенсионных, медицинских взносов и взносов на соцстрахование перешло к налоговикам. В связи с этим, изменился код администратора, то есть первые три цифры в КБК: раньше он обозначал внебюджетные фонды (392 или 393), сейчас он означает ФНС (182).

Будьте внимательны, при уплате страховых взносов в 2022 году, нужно учитывать, за какой период происходит уплата: если перечисление взносов делается за периоды ранее 1 января 2017 г., то нужно использовать одни КБК, а при уплате взносов за январь 2022 г. и последующие месяцы 2017 года КБК будут иными.

Новые коды введены для тех, кто платит допвзносы в ПФР по спискам 1 и 2: если тариф зависит от спецоценки условий труда, выбирается один КБК, если не зависит – другой.

Страхвзносы «на травматизм» в 2022 году продолжаем платить в ФСС, поэтому КБК для них остались прежними.

КБК по страховым взносам на 2022 год

| Код | Наименование КБК |

КБК для уплаты пенсионных взносов в 2022 году | |

| 182 1 0200 160 | Страховые взносы, зачисляемые в ПФР на выплату страховой пенсии, за периоды, истекшие до 01 января 2022 года |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0210 160 | Страховые взносы, зачисляемые в ПФР на выплату страховой пенсии, за периоды, начиная с 01 января 2022 года |

| 182 1 0210 160 | пени |

| 182 1 0210 160 | проценты |

| 182 1 0210 160 | штрафы |

| 182 1 0200 160 | Страховые взносы, зачисляемые в ПФР на выплату накопительной пенсии |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0200 160 | Страховые взносы, зачисляемые в ПФР на выплату страховой пенсии (за расчетные периоды с 2002 года по 2009 год включительно) |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0200 160 | Страховые взносы, зачисляемые в ПФР на выплату накопительной пенсии (за расчетные периоды с 2002 года по 2009 год включительно) |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0200 160 | Взносы организаций, использующих труд членов летных экипажей воздушных судов гражданской авиации, зачисляемые в ПФР на выплату доплат к пенсии |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0200 160 | Страховые взносы на обязательное пенсионное страхование в размере, определяемом исходя из стоимости страхового года, зачисляемые в ПФР на выплату страховой пенсии (за расчетные периоды, истекшие до 1 января 2013 года) |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0200 160 | Страховые взносы на обязательное пенсионное страхование в размере, определяемом исходя из стоимости страхового года, зачисляемые в ПФР на выплату накопительной пенсии (за расчетные периоды, истекшие до 1 января 2013 года) |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0200 160 | Взносы, уплачиваемые организациями угольной промышленности в бюджет ПФР на выплату доплаты к пенсии |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0210 160 | Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, указанных в п. 1 ч. 1 ст. 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», зачисляемые в бюджет ПФР на выплату страховой пенсии (не зависящему от результатов специальной оценки условий труда (класса условий труда) (список 1) |

| 182 1 0220 160 | Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, указанных в п. 1 ч. 1 ст. 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», зачисляемые в бюджет ПФР на выплату страховой пенсии (зависящему от результатов специальной оценки условий труда (класса условий труда) (список 1) |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0210 160 | Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, указанных в пунктах 2 — 18 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», зачисляемые в бюджет ПФР на выплату страховой пенсии (не зависящему от результатов специальной оценки условий труда (класса условий труда) (список 2) |

| 182 1 0220 160 | Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, указанных в пунктах 2 — 18 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», зачисляемые в бюджет ПФР на выплату страховой пенсии (зависящему от результатов специальной оценки условий труда (класса условий труда) (список 2) |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

КБК для уплаты взносов на обязательное медстрахование в 2017 году | |

| 182 1 0211 160 | Страховые взносы на ОМС работающего населения, зачисляемые в бюджет ФФОМС за периоды, истекшие до 01 января 2017 года |

| 182 1 0211 160 | пени |

| 182 1 0211 160 | штрафы |

| 182 1 0213 160 | Страховые взносы на ОМС работающего населения, зачисляемые в бюджет ФФОМС за периоды, начиная с 01 января 2017 года |

| 182 1 0213 160 | пени |

| 182 1 0213 160 | проценты |

| 182 1 0213 160 | штрафы |

КБК для уплаты взносов на соцстрахование в 2022 году | |

| 182 1 0200 160 | Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством за периоды, истекшие до 01 января 2022 года |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0210 160 | Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством за периоды, начиная с 01 января 2022 года |

| 182 1 0210 160 | пени |

| 182 1 0210 160 | проценты |

| 182 1 0210 160 | штрафы |

| 393 1 0200 160 | Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (на «травматизм») |

| 393 1 0200 160 | пени |

| 393 1 0200 160 | штрафы |

КБК ИП фиксированный платеж в 2022 году в ПФР и ФФОМС | |

| 182 1 0200 160 | Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет ПФР на выплату страховой пенсии (исчисленные с суммы дохода плательщика, не превышающие предельной величины дохода) за периоды, истекшие до 01 января 2022 года |

| 182 1 0200 160 | Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет ПФР на выплату страховой пенсии (исчисленные с суммы дохода плательщика, полученной сверх предельной величины дохода) за периоды, истекшие до 01 января 2022 года |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0210 160 | Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет ПФР на выплату страховой пенсии, за периоды, начиная с 01 января 2017 года |

| 182 1 0210 160 | пени |

| 182 1 0210 160 | проценты |

| 182 1 0210 160 | штрафы |

| 182 1 0200 160 | Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет ПФР на выплату накопительной пенсии |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0900 160 | Страховые взносы в виде фиксированного платежа, зачисляемые в бюджет ПФР на выплату страховой пенсии (по расчетным периодам, истекшим до 1 января 2010 года) |

| 182 1 0900 160 | пени и проценты |

| 182 1 0900 160 | Страховые взносы в виде фиксированного платежа, зачисляемые в бюджет ПФР на выплату накопительной пенсии (по расчетным периодам, истекшим до 1 января 2010 года) |

| 182 1 0900 160 | пени и проценты |

| 182 1 0211 160 | Страховые взносы на ОМС работающего населения в фиксированном размере, зачисляемые в бюджет ФФОМС за периоды, истекшие до 01 января 2022 года |

| 182 1 0211 160 | пени |

| 182 1 0211 160 | штрафы |

| 182 1 0213 160 | Страховые взносы на ОМС работающего населения в фиксированном размере, зачисляемые в бюджет ФФОМС за периоды, начиная с 01 января 2022 года |

| 182 1 0213 160 | пени |

| 182 1 0213 160 | штрафы |

Итоги

КБК по НДС в 2022 году не менялись: сами коды зависят от того, реализовывались товары в РФ или были ввезены из-за рубежа, а также от типа платежа: текущий платеж, штраф или пеня. Ошибка в указании КБК не является для фирмы критичной, но лучше сверяться с нашей статьей при указании КБК, чтобы не переживать, вовремя ли поступил платеж в бюджет, и не спорить с налоговиками.

О КБК по другим налогам вы можете прочитать в наших статьях:

- «Расшифровка КБК в 2022 году — 18210102010011000110 и др.»;

- «КБК для уплаты НДФЛ с дивидендов в 2022 году»;

- «КБК по земельному налогу в 2020-2021 годах для юридических лиц»;

- «КБК по страховым взносам на 2022 год — таблица».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

КБК НДФЛ 2022

Перечень КБК для уплаты подоходного налога пополнился кодами для НДФЛ при получении контролирующим лицом дохода от прибыли контролируемой иностранной компании.

КБК НДФЛ 2022 за физических лиц

| Код | Наименование КБК |

| 182 1 0100 110 | НДФЛ с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 НК РФ |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве ИП, частных нотариусов, других лиц, занимающихся частной практикой в соответствии со ст. 227 НК РФ |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | НДФЛ с доходов, полученных гражданами в соответствии со ст. 228 НК РФ |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | НДФЛ в виде фиксированных авансовых платежей с доходов, полученных нерезидентами, ведущими трудовую деятельность по найму у граждан на основании патента в соответствии со ст. 227.1 НК РФ |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | НДФЛ с сумм прибыли контролируемой иностранной компании, полученной физическими лицами, признаваемыми контролирующими лицами этой компании |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

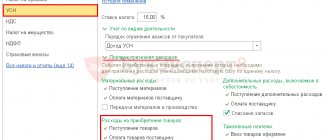

Изменения КБК для УСН в 2022 году

Для упрощенцев, применяющих «доходно-расходный» объект налогообложения, при уплате налога за периоды, начиная с 01.01.2017 г., действует единый код как для основного налога, исчисленного при УСН «доходы минус расходы», так и для минимального налога при УСН.

Поясним подробнее: КБК УСН «доходы минус расходы» в 2016 году (182 1 0500 110) применялся отдельно от КБК для минимального налога при «упрощенке» (182 1 0500 110). Теперь оба эти налога следует перечислять на один общий КБК — 182 1 0500 110. Объединение кодов произошло по просьбе ФНС для упрощения проведения зачетов по налогу УСН (письмо Минфина РФ от 19.08.2016 № 06-04-11/01/49770).

КБК при применении УСН на 2022 год

| Код | Наименование КБК |

КБК УСН «доходы» 2017 | |

| 182 1 0500 110 | Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы (6%) |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| 182 1 0500 110 | Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы (6%)(за налоговые периоды, истекшие до 1 января 2011 года) |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

КБК УСН «доходы минус расходы» | |

| 182 1 0500 110 | Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов (15%) (в том числе минимальный налог, зачисляемый в бюджеты субъектов РФ) |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| 182 1 0500 110 | Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов (15%) (за налоговые периоды, истекшие до 1 января 2011 года) |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| 182 1 0500 110 | Минимальный налог при УСН, зачисляемый в бюджеты субъектов РФ (за налоговые периоды, истекшие до 1 января 2016 года) |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| 182 1 0500 110 | Минимальный налог при УСН, зачисляемый в бюджеты субъектов РФ (уплаченный (взысканный) за налоговые периоды, истекшие до 1 января 2011 года) |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

Налог на прибыль – КБК 2022

Добавлены новые КБК для перечисления в бюджет налога на прибыль контролируемых иностранных компаний, а также пеней и штрафов по нему. Все коды для уплаты налога на прибыль мы собрали в таблице.

КБК налог на прибыль в 2022 году

| Код | Наименование КБК |

| 182 1 0100 110 | Налог на прибыль организаций (за исключением консолидированных групп налогоплательщиков), зачисляемый в федеральный бюджет |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог на прибыль организаций (за исключением консолидированных групп налогоплательщиков), зачисляемый в бюджеты субъектов РФ |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог на прибыль организаций консолидированных групп налогоплательщиков, зачисляемый в федеральный бюджет |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог на прибыль организаций консолидированных групп налогоплательщиков, зачисляемый в бюджеты субъектов РФ |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог на прибыль организаций при выполнении соглашений о разделе продукции, заключенных до вступления в силу Федерального закона от 30 декабря 1995 года №225-ФЗ «О соглашениях о разделе продукции» и не предусматривающих специальные налоговые ставки для зачисления указанного налога в федеральный бюджет и бюджеты субъектов РФ |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог на прибыль организаций с доходов иностранных организаций, не связанных с деятельностью в РФ через постоянное представительство, за исключением доходов, полученных в виде дивидендов и процентов по государственным и муниципальным ценным бумагам |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог на прибыль организаций с доходов, полученных в виде дивидендов от российских организаций российскими организациями |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог на прибыль организаций с доходов, полученных в виде дивидендов от российских организаций иностранными организациями |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог на прибыль организаций с доходов, полученных в виде дивидендов от иностранных организаций российскими организациями |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог на прибыль организаций с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог на прибыль организаций с доходов в виде прибыли контролируемых иностранных компаний |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

Как проверить КБК на правильность

Увидеть актуальные КБК можно на сайте ФНС в разделе «Налогообложение в РФ»/ «Коды классификации доходов бюджета». Выберите ИП, юридическое или физическое лицо и нужный налог.

На сайте ФНС есть и сервис для заполнения платежного документа. Укажите налогоплательщика и расчетный документ, далее введите КБК в специальное поле. Так можно узнать, для каких платежей используется этот код.

Облачный сервис Контур.Бухгалтерия помогает формировать платежные поручения для уплаты налогов — остается только перенести их в интернет-банк и оплатить. Ведите учет, сдавайте отчетность и начисляйте зарплату вместе с нами. Рассчитывайте налог и формируйте платежки бесплатно, новым пользователям предоставляется доступ к сервису на 14 дней.

Попробовать бесплатно

КБК на 2022 год: изменения по акцизам

Из списка КБК для уплаты акцизов в новой редакции были исключены акцизы на печное топливо, на вина и некоторую алкогольную продукцию с добавлением и без добавления этилового спирта. В то же время, добавлены КБК для акцизов на средние дистилляты. Действующие КБК для акцизов приводим в таблице.

КБК по акцизам на 2022 год

| Код | Наименование КБК |

| 182 1 0300 110 | Акцизы на этиловый спирт из пищевого сырья (за исключением дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового), производимый на территории РФ |

| 182 1 0300 110 | пени |

| 182 1 0300 110 | штрафы |

| 182 1 0300 110 | Акцизы на этиловый спирт из непищевого сырья, производимый на территории РФ |

| 182 1 0300 110 | пени |

| 182 1 0300 110 | штрафы |

| 182 1 0300 110 | Акцизы на этиловый спирт из пищевого сырья (дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый), производимый на территории РФ |

| 182 1 0300 110 | пени |

| 182 1 0300 110 | штрафы |

| 182 1 0300 110 | Акцизы на спиртосодержащую продукцию, производимую на территории РФ |

| 182 1 0300 110 | пени |

| 182 1 0300 110 | штрафы |

| 182 1 0300 110 | Акцизы на пиво, производимое на территории РФ |

| 182 1 0300 110 | пени |

| 182 1 0300 110 | штрафы |

| 182 1 0300 110 | Акцизы на табачную продукцию, производимую на территории РФ |

| 182 1 0300 110 | пени |

| 182 1 0300 110 | штрафы |

| 182 1 0300 110 | Акцизы на автомобильный бензин, производимый на территории РФ |

| 182 1 0300 110 | пени |

| 182 1 0300 110 | штрафы |

| 182 1 0300 110 | Акцизы на прямогонный бензин, производимый на территории РФ |

| 182 1 0300 110 | пени |

| 182 1 0300 110 | штрафы |

| 182 1 0300 110 | Акцизы на автомобили легковые и мотоциклы, производимые на территории РФ |

| 182 1 0300 110 | пени |

| 182 1 0300 110 | штрафы |

| 182 1 0300 110 | Акцизы на дизельное топливо, производимое на территории РФ |

| 182 1 0300 110 | пени |

| 182 1 0300 110 | штрафы |

| 182 1 0300 110 | Акцизы на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, производимые на территории РФ |

| 182 1 0300 110 | пени |

| 182 1 0300 110 | Штрафы |

| 182 1 0400 110 | Акцизы на средние дистилляты, ввозимые на территорию РФ |

| 182 1 0400 110 | пени |

| 182 1 0400 110 | штрафы |

Не изменившиеся коды КБК-2017 с расшифровкой

Далее приводим КБК для остальных налогов, которые следует указывать в платежных поручениях в 2022 году.

Коды расходов бюджетной классификации на 2017 год

| Код | Наименование КБК |

КБК ЕНВД 2017 | |

| 182 1 0500 110 | Единый налог на вмененный доход для отдельных видов деятельности |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| 182 1 0500 110 | Единый налог на вмененный доход для отдельных видов деятельности (за налоговые периоды, истекшие до 1 января 2011 года) |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

КБК ЕСХН 2017 | |

| 182 1 0500 110 | Единый сельскохозяйственный налог |

| 182 1 0500 110 | Пени |

| 182 1 0500 110 | штрафы |

| 182 1 0500 110 | Единый сельскохозяйственный налог (за налоговые периоды, истекшие до 1 января 2011 года) |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

КБК патентная система налогообложения 2017 | |

| 182 1 0500 110 | Налог, взимаемый в связи с применением патентной системы, зачисляемый в бюджеты городских округов |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| 182 1 0500 110 | Налог, взимаемый в связи с применением патентной системы, зачисляемый в бюджеты муниципальных районов |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| 182 1 0500 110 | Налог, взимаемый в связи с применением патентной системы, зачисляемый в бюджеты городов федерального значения Москвы и Санкт-Петербурга |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

КБК НДС 2022 для юридических лиц и ИП | |

| 182 1 0300 110 | Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории РФ |

| 182 1 0300 110 | пени |

| 182 1 0300 110 | штрафы |

| 182 1 0400 110 | Налог на добавленную стоимость на товары, ввозимые на территорию России (из Республик Беларусь и Казахстан) |

| 182 1 0400 110 | пени |

| 182 1 0400 110 | штрафы |

КБК имущество 2022 для юридических лиц | |

| 182 1 0600 110 | Налог на имущество организаций по имуществу, не входящему в Единую систему газоснабжения |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Налог на имущество организаций по имуществу, входящему в Единую систему газоснабжения |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

Транспортный налог КБК 2017 | |

| 182 1 0600 110 | Транспортный налог с организаций |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

КБК земельный налог для юридических лиц 2017 | |

| 182 1 0600 110 | Земельный налог с организаций, обладающих земельным участком, расположенным в границах внутригородских муниципальных образований городов федерального значения |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских округов |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских округов с внутригородским делением |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, обладающих земельным участком, расположенным в границах внутригородских районов |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, обладающих земельным участком, расположенным в границах межселенных территорий |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, обладающих земельным участком, расположенным в границах сельских поселений |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских поселений |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

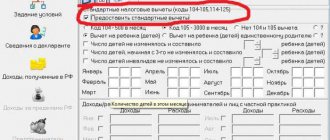

Когда платить налог

Общий подход

По общему правилу, заплатить в 2022 году НДФЛ нужно не позднее дня, следующего за днем выплаты работнику (физическому лицу) дохода. Так, допустим, зарплату за январь 2022 года работодатель выплатил 9 февраля 2022 года. Датой получения дохода будет 31 января 2022 года, датой удержания налога – 9 февраля 2022. Дата, не позднее которой нужно заплатить НДФЛ в бюджет, в нашем примере – 11 февраля 2022 года.

Пособия и отпускные

НДФЛ, удержанный из пособий по временной нетрудоспособности, пособий по уходу за больным ребенком, а также с отпускных, нужно перечислить не позднее последнего числа месяца, в котором был выплачен доход. Например, сотрудник уходит в отпуск с 6 по 23 марта 2017 года. Отпускные ему были выплачены 1 марта. В этом случае датой получения доходов и датой удержания НДФЛ является 1 марта, а последней датой, когда НДФЛ должен быть перечислен в бюджет – 31 марта 2022 года.

Удержанный НДФЛ в 2022 году, в общем случае, уплачивайте реквизитам той ИФНС, в которой организация состоит на учете (абз. 1 п. 7 ст. 226 НК РФ). ИП, в свою очередь, платят НДФЛ в инспекцию по месту своего жительства. Однако ИП, ведущие бизнес на ЕНВД или патентной системе налогообложения, перечисляют налог в инспекцию по месту учета в связи с ведением такой деятельности.

Также см. «Срок уплаты НДФЛ в 2022 году: полезные таблицы».