Ряд специальностей связан непосредственно с переговорами, в том числе по телефону. Так как мобильный является инструментом, нужным для обеспечения рабочей деятельности, услуги сотовой связи оплачиваются работодателем. Компенсация предполагает частичный или полный возврат средств сотруднику за услуги связи. Возмещаются только траты на звонки по рабочим вопросам. Сопутствующие расходы должны быть правильно учтены.

Нужно ли применять ККТ при удержании из зарплаты работника за перерасход нормативов сотовой связи и топлива?

Какие документы обязан предоставить работник

Для получения возмещения каждый работник предоставляет:

- копию договора с мобильным оператором;

- детализацию звонков, сделанных от имени организации.

ВНИМАНИЕ! Тем, кто сомневается, обязан ли работник предоставлять детализацию звонков по личной сим-карте, сообщаем, что по закону сотрудник не обязан предъявлять такой отчет. Но попросить сотрудника делать это в добровольном порядке для экономического обоснования затрат не запрещено.

Приобретение мобильного телефона за счет организации

Ситуация: можно ли при расчете налога на прибыль учесть расходы на приобретение мобильного телефона для директора организации? Стоимость телефона менее 40 000 руб. Телефонные переговоры директор будет оплачивать из собственных средств.

Ответ: нет, нельзя.

Чтобы учесть расходы при расчете налога на прибыль, они должны быть экономически обоснованны и документально подтверждены (п. 1 ст. 252 НК РФ).

Оплата телефонных переговоров из собственных средств сотрудника (директора) означает, что сам телефон был приобретен для его личного пользования. Такой телефон нельзя признать имуществом, которое используется в деятельности, направленной на получение доходов. Следовательно, расходы на его приобретение не являются экономически обоснованными (п. 1 ст. 252 НК РФ).

Как правильно возместить затраты

Расходы возмещаются, если они произведены во время осуществления трудовых обязанностей. Это может быть оплата:

- за использование собственного имущества сотрудника (сотового телефона, ноутбука);

- износа технических средств;

- интернета или услуг сотового оператора.

ВАЖНО!

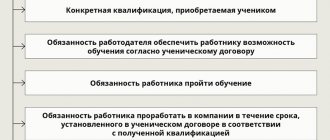

Величина выплаты фиксируется в письменном виде в трудовом договоре либо в дополнительном соглашении, если потребность в этом возникла после оформления трудоустройства.

Как оформить возмещение расходов сотрудников на мобильную связь

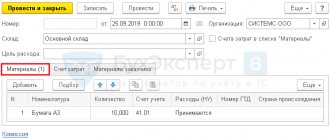

Если сим-карта оформляется на предприятие и оно самостоятельно оплачивает услуги мобильного оператора, для каждого работника устанавливается определенный лимит и осуществляется учет расходов сотрудников на сотовую связь и их оформление. Оформление происходит следующим образом:

- Руководитель предприятия издает приказ, где указывает список должностей, в отношении которых будет действовать возмещение расходов.

- Подписывается договор с сотовым оператором.

- Подписывается соглашение с работником о выделении ему сотового рабочего телефона или sim-карты, отдельно оговаривается установленный лимит.

- Ежемесячное предоставление мобильным оператором документов для учета расходов: счета-фактуры, акты, детализации вызовов по каждому номеру.

Чтобы ответить на вопрос, достаточно ли только приказа на компенсацию сотовой связи, обратимся к письму УФНС России по г. Москве от 05.10.2010 № 16-15/[email protected] В нем говорится, что необходимость использования сотового для выполнения рабочих обязанностей следует зафиксировать и в должностной инструкции сотрудника.

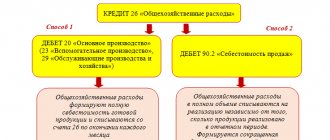

Бухгалтерский учет

Расходы на услуги связи – это расходы по обычным видам деятельности (ПБУ10/99 р.2 п.5), они связаны с производством, приобретением, продажей товаров, работ, услуг. Из сказанного следует, что учитываться в БУ они будут на «затратных» счетах по подразделениям.

Проводки стандартные:

- Дт 20, 25, 26, 44 Кт 60 – учтены расходы на мобильную связь (без НДС).

- Дт 19 Кт 60 – учтен НДС по услугам мобильной связи.

- Дт 68 Кт 19 – НДС к вычету.

- Дт 60 Кт 51 – прошла оплата мобильной связи.

Если выявлен перерасход, расчеты ведутся через счет 73, с использованием соответствующих субсчетов:

- Дт 73 Кт 60 – зафиксированы сверхлимитные расходы связи (в разрезе аналитического учета, пофамильно).

- Дт 50 Кт 73 – погашены наличными затраты работником, допустившим перерасход лимита.

- Дт 91 Кт 73 – списаны на убытки расходы работника, допустившего перерасход, в связи с невозможностью удержать сумму. Такая ситуация может возникнуть, если работник успел уволиться.

Компенсации за использование в служебных целях личных телефонов (о которых говорится выше) также учитываются через счет 73:

- Дт 20, 25, 26 и др. Кт 73 – начислена компенсационная выплата работнику.

- Дт 73 Кт 50, 51 – фирма рассчиталась с работником.

Образец приказа

| Государственное бюджетное образовательное учреждение дополнительного образования детей специализированная детско-юношеская спортивная школа олимпийского резерва «Аллюр» ПРИКАЗ г. Москва |

О корпоративной сотовой связи

С целью повышения результатов деятельности

ПРИКАЗЫВАЮ:

- Для повышения результатов образовательной деятельности и эффективного взаимодействия с 1 декабря 2022 г. установить компенсацию использования мобильных телефонов согласно занимаемой должности.

- Выплачивается компенсация услуг связи

- директору

- главному бухгалтеру

- руководителю отдела кадров

- Для каждого назначается ежемесячная выплата в сумме:

- директору — 1500,00 руб.

- главному бухгалтеру — 500,00 руб.

- руководителю отдела кадров — 500,00 руб.

- Работник, получающий компенсацию, обязан быть доступен для вызова в рабочее время.

- Главному бухгалтеру Викторовой В.В. заключить договоры о возмещении расходов с каждым сотрудником и обеспечить их учет.

- Контроль за выполнением приказа осуществляет директор.

Директор Иванов И.И.

ОСНО: налог на прибыль

При расчете налога на прибыль затраты на оплату услуг мобильной связи включите в состав прочих расходов (подп. 25 п. 1 ст. 264 НК РФ). При этом у организации должны быть документы, подтверждающие производственный характер телефонных переговоров. Это требование пункта 1 статьи 252 Налогового кодекса РФ.

Ситуация: какие документы подтверждают производственный характер разговоров сотрудника по мобильному телефону? Организация самостоятельно заключила договор с оператором сотовой связи.

Перечень документов, подтверждающих производственный характер телефонных переговоров, законодательством не определен. Несмотря на это, суды склоняются к тому, что организация обязана доказать связь расходов на оплату услуг связи со своей производственной деятельностью (см., например, постановления ФАС Московского округа от 19 января 2009 г. № КА-А40/12732-08, Западно-Сибирского округа от 4 мая 2005 г. № Ф04-2733/2005(10928-А27-40) и Восточно-Сибирского округа от 27 мая 2005 г. № А58-1983/03-Ф02-2300/05-С1).

Контролирующие ведомства рекомендуют подтвердить производственный характер телефонных разговоров:

- договорами с оператором мобильной связи на оказание услуг;

- детализированными счетами операторов мобильной связи;

- должностными инструкциями, в которых сказано, при исполнении каких обязанностей сотрудник может пользоваться мобильной связью;

- приказами руководителя организации об утверждении списка сотрудников, которым в силу выполняемых ими обязанностей необходима мобильная связь.

Перечисленные документы приведены в письмах Минфина России от 23 июня 2011 г. № 03-03-06/1/378, от 5 июня 2008 г. № 03-03-06/1/350, от 27 июля 2006 г. № 03-03-04/3/15. На приведенный выше список ссылаются и некоторые арбитражные суды (см., например, постановления ФАС Московского округа от 2 сентября 2008 г. № КА-А40/8318-08, Поволжского округа от 22 сентября 2005 г. № А65-23196/2004-СА1-32).

Совет: есть аргументы, позволяющие организациям учесть при налогообложении расходы на оплату услуг мобильной связи без детализированных счетов. Они заключаются в следующем.

Налоговый кодекс РФ не содержит списка обязательных документов, которыми можно подтвердить понесенные расходы. Более того, факт осуществления расходов может подтвердить любой документ, даже косвенно свидетельствующий об этом (п. 1 ст. 252 НК РФ). Ни налоговое законодательство, ни законодательство о связи, ни законодательство о бухучете не содержат требований об обязательной расшифровке произведенных переговоров, получении детализированных счетов и составлении отчета по каждому звонку. Кроме того, содержание переговоров составляет охраняемую законом тайну связи (ст. 63 Закона от 7 июля 2003 г. № 126-ФЗ). А значит, организация не обязана подтверждать производственную направленность данных расходов детализацией счетов.

Таким образом, организация вправе обосновать расходы на оплату услуг мобильной связи, в частности, заключенным договором с оператором мобильной связи, платежными документами, организационно-распорядительными документами руководителя организации и т. п. Данный вывод подтверждает судебная практика (см., например, определение ВАС РФ от 3 сентября 2008 г. № 11211/08, постановления ФАС Западно-Сибирского округа от 2 июля 2008 г. № Ф04-3910/2008(7317-А81-14), Московского округа от 3 июня 2009 г. № КА-А40/4697-09-2, от 24 февраля 2009 г. № КА-А40/12268-08, от 9 июля 2008 г. № КА-А40/5861-08 и от 19 июля 2007 г. № КА-А40/5441-07, Уральского округа от 8 декабря 2008 г. № Ф09-9153/08-С3, Северо-Западного округа от 15 января 2009 г. № А56-6560/2008, Поволжского округа от 23 мая 2008 г. № А55-10554/07, от 16 мая 2008 г. № А55-13148/07, Центрального округа от 6 марта 2009 г. № А35-4080/07-С8).

Налоговый инспектор может поинтересоваться, с кем конкретно и с какой производственной целью тот или иной сотрудник говорил по мобильному телефону. Поэтому заранее подготовьте дополнительную информацию, подтверждающую производственный характер переговоров. Это могут быть договоры с контрагентами, деловая переписка, справки о состоянии взаиморасчетов и т. п.

Требовать отчеты о содержании телефонных разговоров налоговые инспекторы не вправе (абз. 8 письма МНС России от 22 мая 2 000 г. № ВГ-9-02/174).

Совет: во внутренних документах организации закрепите обязанность сотрудников составлять отчеты о служебных звонках, совершенных в течение месяца по предоставленной мобильной связи.

Такие отчеты можно составить на основе расшифровок, предоставленных оператором связи. Каждый звонок, указанный в расшифровке, сотрудник должен обосновать. В этом случае налоговая инспекция не сможет обвинить организацию в неподтвержденности производственного характера расходов.

Если организация применяет метод начисления, то налоговую базу уменьшите по мере предъявления счетов на оплату услуг оператора связи либо в последний день месяца (подп. 3 п. 7 ст. 272 НК РФ). Если организация применяет кассовый метод, расходы спишите только после их фактической оплаты оператору (п. 3 ст. 273 НК РФ).

Стоимость личных переговоров сотрудников при расчете налога на прибыль не учитывайте (исключение – случаи, когда сотрудник компенсирует расходы организации по оплате его личных телефонных переговоров). Они не имеют отношения к деятельности организации и не являются экономически обоснованными (см., например, письмо УФНС России по г. Москве от 19 октября 2005 г. № 20-12/75319).

Пример отражения в бухучете и при налогообложении расходов на услуги мобильной связи. Организация применяет общую систему налогообложения

В марте ООО «Альфа» заключило с оператором мобильной связи договор на оказание услуг на условиях 100-процентной предоплаты. Оператор предоставил организации 2 абонентских номера. По приказу руководителя «Альфы» мобильной связью вправе пользоваться:

- коммерческий директор;

- главный бухгалтер.

Организация определяет доходы и расходы методом начисления. В марте «Альфа» перевела на расчетный счет оператора авансовый платеж в размере 5000 руб. В апреле оператор выставил организации детализированный счет и счет-фактуру. Общая стоимость телефонных переговоров в апреле составила 4720 руб. (в т. ч. НДС – 720 руб.). По расшифровке счета бухгалтер организации определил, что стоимость личных телефонных переговоров составила 590 руб. (в т. ч. НДС – 90 руб.). Из них:

- у коммерческого директора – 236 руб. (в т. ч. НДС – 36 руб.);

- у главного бухгалтера – 354 руб. (в т. ч. НДС – 54 руб.).

Стоимость личных телефонных переговоров сотрудники не возмещают.

Взносы на страхование от несчастных случаев и профзаболеваний «Альфа» рассчитывает по тарифу 0,2 процента. Страховые взносы на обязательное пенсионное (социальное, медицинское) страхование организация начисляет по общим тарифам.

В учете организации сделаны следующие записи.

В марте:

Дебет 60 субсчет «Расчеты по авансам выданным» Кредит 51 – 5000 руб. – перечислена предоплата за оказание услуг мобильной связи за апрель.

В апреле:

Дебет 26 Кредит 60 – 3500 руб. (4720 руб. – 720 руб. – (590 руб. – 90 руб.)) – отражена стоимость служебных телефонных переговоров за апрель;

Дебет 19 Кредит 60 – 630 руб. (720 руб. – 90 руб.) – учтен НДС на услуги мобильной связи;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 630 руб. (720 руб. – 90 руб.) – принят к вычету НДС со стоимости служебных телефонных переговоров;

Дебет 73 Кредит 60 – 590 руб. – отражена стоимость личных телефонных переговоров, не подлежащая возмещению за счет сотрудников;

Дебет 19 Кредит 73 – 90 руб. – учтен НДС по услугам мобильной связи;

Дебет 91-2 Кредит 73 – 500 руб. – отражена стоимость личных телефонных переговоров, не возмещаемых сотрудниками;

Дебет 91-2 Кредит 19 – 90 руб. – списан НДС со стоимости личных телефонных переговоров;

Дебет 60 Кредит 60 субсчет «Расчеты по авансам выданным» – 4720 руб. – зачтена сумма предоплаты;

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ» – 77 руб. (590 руб. × 13%) – начислен НДФЛ со стоимости личных звонков сотрудников;

Дебет 91-2 Кредит 69 субсчет «Расчеты с ПФР» – 129,80 руб. (590 руб. × 22%) – начислены пенсионные взносы;

Дебет 91-2 Кредит 69 субсчет «Расчеты с ФСС по взносам на социальное страхование» – 17,11 руб. (590 руб. × 2,9%) – начислены взносы на социальное страхование на случай временной нетрудоспособности и в связи с материнством в ФСС России со стоимости личных переговоров сотрудников;

Дебет 91-2 Кредит 69 субсчет «Расчеты с ФФОМС» – 30,09 руб. (590 руб. × 5,1%) – начислены взносы на медицинское страхование в ФФОМС со стоимости личных переговоров сотрудников;

Дебет 91-2 Кредит 69 субсчет «Расчеты с ФСС по взносам на страхование от несчастных случаев и профзаболеваний» – 1,18 руб. (590 руб. × 0,2%) – начислены взносы на страхование от несчастных случаев и профзаболеваний со стоимости личных переговоров сотрудников.

При расчете налога на прибыль за апрель бухгалтер «Альфы» включил в состав прочих расходов 3677 руб. (4000 руб. – (590 руб. – 90 руб.) + 177 руб.). В учете отражено постоянное налоговое обязательство:

Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 68 субсчет «Расчеты по налогу на прибыль» – 118 руб. (590 руб. × 20%) – отражено постоянное налоговое обязательство с расходов, не уменьшающих налогооблагаемую прибыль.

Неизрасходованная сумма аванса в размере 280 руб. (5000 руб. – 4720 руб.) засчитывается в счет оплаты услуг мобильной связи в следующем месяце.