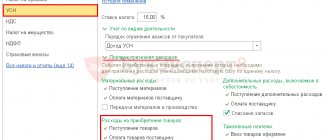

Размер налоговой ставки по УСН зависит от объекта налогообложения. Согласно ст. 346.20 НК РФ 6% платят компании и ИП, выбравшие объект «доходы», 15% перечисляют ИП и организации, уведомившие о переходе на «доходы минус расходы». Региональным властям дано право снижать установленные ставки, поэтому в отдельных субъектах РФ налог начисляется по-разному. О том, какие ставки действуют по УСН в СПБ в 2022 г., расскажем в нашем материале.

Ставка для УСН «доходы» в СПБ

В общем случае «упрощенцы» в СПБ уплачивают с доходов 6% единого налога. Снижение предусмотрено только для отдельных категорий плательщиков, список которых довольно ограничен. При этом выдвигаются дополнительные условия для применения льготы.

По УСН «доходы» ставка в СПБ составит 1%, если налогоплательщик отвечает одновременно следующим требованиям:

- платит среднемесячную зарплату работникам не ниже установленного регионального МРОТ;

- его основная деятельность по состоянию на 01.12.2020 г. является льготной.

В 2022 г. региональный МРОТ в Санкт-Петербурге не менялся. Для коммерческих организаций он утвержден на уровне 19 000 руб. (при этом тарифная ставка или оклад не должны быть меньше 14 300 руб.), для бюджетных равен федеральному – 12 792 руб. (Региональное соглашение № 343/19-С от 27.12.2019).

Под льготы подпадают следующие виды деятельности по кодам ОКВЭД 2:

- 55 – предоставление мест для временного проживания, за исключением кода 55.9 (касается мест в общежитиях для студентов, школьников, др. слушателей учебных заведений, сезонных рабочих и т.п.);

- 79 – деятельность турагентств и прочих компаний в сфере туризма;

- 86.90.4 – деятельность санаторно-курортных организаций.

Код основного вида деятельности можно проверить по выписке из ЕГРЮЛ, ЕГРИП на сайте ИФНС.

Сколько процентов бывает налог на УСН «доходы минус расходы»

Ставка на УСН «доходы минус расходы» определена в размере 15% на основании п. 2 ст. 346.20 Налогового кодекса. Субъектами Российской Федерации могут быть установлены сниженные ставки налога — от 5 до 15%.

Установление права на такое снижение обусловлено предоставлением регионам возможности стимулировать развитие определенных видов деятельности или увеличение числа налогоплательщиков определенных групп. Обязанности подтверждать свое право на применение льготной региональной ставки налога у плательщиков УСН нет (письмо Минфина от 21.10.2013 № 03-11-11/43791).

Ставка по УСН «доходы минус расходы» (СПБ)

По УСН в СПБ «доходы минус расходы» ставку снизили еще в 2015 г. Она была утверждена на уровне 7%. Данная льгота предоставлена всем «упрощенцам» города, выбравшим УСН «доходы минус расходы».

В 2022 г. пониженная ставка, относящаяся к УСН «доходы – расходы», в СПБ продолжает действовать. Законодатели решили оставить размер ставки на прежнем уровне. В СПБ по УСН «доход-расход» ставка 7% действует для любых компаний и ИП. Дополнительные требования к налогоплательщикам не предъявляются.

Расчет налога по УСН доходы минус расходы в 2018-2019 годах

УСН доходы минус расходы выступает одной из разновидностей упрощенки.

Существует 2 типа налоговой базы для упрощенного режима налогообложения: «доходы» и «доходы минус расходы». Как выбрать подходящий объект налогообложения, читайте в материале Какой объект при УСН выгоднее – ”доходы” или ”доходы минус расходы”?.

О преимуществах и недостатках второго типа упрощенки вы сможете прочитать в нашем материале.

УСН доходы минус расходы, в отличие от УСН доходы, учитывает при определении налогооблагаемой базы не только полученные доходы, но и произведенные затраты. Однако не все расходы могут быть признаны в качестве уменьшения базы по единому налогу. Их перечень прописан в НК РФ.

Вы можете ознакомиться с видами расходов, которые принимаются для целей расчета упрощенного налога, в наших статьях:

- «Принимаемые расходы при УСН в 2017 году»;

- «Перечень расходов при УСН доходы минус расходы»;

- «Расходы, которые чиновники запрещают учитывать ”упрощенцу”».

Нужно отметить, что все расходы должны быть экономически обоснованы и иметь документальное подтверждение.

Подробнее о правилах принятия расходов к учету читайте в следующих материалах:

- «Учет расходов при УСН с объектом «доходы минус расходы»;

- «Порядок списания расходов при УСН доходы минус расходы.

УСН посвящена целая глава в НК РФ. Существуют также разъяснительные письма Минфина РФ, ФНС РФ, решения Арбитражного суда и ряд других документов, призванных довести до налогоплательщиков правильный порядок учета и расчета налога.

Однако на практике могут потребоваться более наглядные и показательные примеры расчета при УСН доходы минус расходы в разных ситуациях при разных видах деятельности налогоплательщика. Вы найдете их в статьях на нашем сайте:

- «Ведение бухучета в кафе на УСН (нюансы);

- «Ведение бухучета в турагентстве на УСН (нюансы);

- «Учитываем НДС в расходах – специальные условия;

- «Убыток по итогам полугодия — как правильно оформить?.

Для определенных видов деятельности и определенных категорий налогоплательщиков в регионах ставки могут быть снижены, и это тоже сыграет свою роль в выборе объекта для обложения налогом.

О том, где установлены пониженные ставки, узнайте здесь.

Налог по УСН в СПБ 0% для новых ИП

Категория плательщиков «упрощенки», которой законодатели северной столицы решили предоставить «налоговые каникулы» – физические лица, впервые регистрирующиеся в качестве ИП в ИФНС Санкт-Петербурга (ст. 1.1 закона № 185-36).

Налоговые каникулы действуют для тех ИП, кто выбрал для ведения бизнеса следующие направления:

- обрабатывающую промышленность (раздел «С» Классификатора ОКВЭД 2) и производство, за некоторым исключением (производство вина, сидра и др. сброженных напитков, в т.ч. пива, пальмового масла, табака, лекарств, перегон, смешивание, очистка спиртов; по хим. промышленности и металлургии);

- профессиональную, научную и техническую деятельность (раздел «М» по ОКВЭД 2, тоже за рядом исключений — архитектура и инженерное планирование, тех.испытания и т.п., п реклама, маркетинг, бухгалтерские услуги, деятельность головных офисов и консультации по управлению, ветеринарные услуги);

- здравоохранение и соц по ОКВЭД 2, за искл. Класса «Деятельность в области здравоохранения»).

Еще одно условие для применения налоговых каникул по УСН в СПБ выдвинуто по количеству наемных работников нового ИП. Их должно быть не более 15 человек в среднем за год. В расчет включаются в т.ч. совместители и подрядчики по ГПХ-договорам.

Вновь созданные ИП, отвечающие одновременно всем указанным выше требованиям, не уплачивают единый налог при УСН в течение первых 2-х налоговых периодов с даты госрегистрации (п. 4 ст.346.20 НК), то есть, ими применяется ставка 0%.

Действие нулевой ставки в рамках «налоговых каникул» продлится до начала 2024 года.

Налоговый учет и отчетность при УСН доходы минус расходы

Для УСН доходы минус расходы обязательно ведение налогового учета и сдача отчетности. Для упрощенцев предполагается более простой налоговый учет, освобождение от уплаты ряда налогов, а также сдача одной декларации по единому налогу. Налоговый учет обязателен для всех категорий лиц, которые используют УСН. Юридические лица обязаны вести бухгалтерский учет. Индивидуальные предприниматели не имеют такой обязанности.

Налоговая декларация подается после окончания налогового периода. В течение отчетных периодов упрощенец перечисляет авансовые платежи по налогу. Более подробную информацию о налоговом и отчетных периодах, а также о сдаче необходимой отчетности вы найдете в нашей статье «Отчетный и налоговый период по УСН в 2022 году».

В качестве регистра по налоговому учету выступает книга доходов и расходов, которую должны составлять и компании, и индивидуальные предприниматели. Книга должна применяться только для операций по УСН, если организация совмещает несколько налоговых режимов. Она проверяется специалистами налоговых инспекций, так как именно по ней определяется расчетная база по единому налогу. Поэтому так важно ее правильное заполнение. Порядок заполнения книги учета доходов и расходов вы узнаете из нашей статьи.

Ставки для плательщиков с доходом выше 150 млн или с численностью работников более 100 человек

С 2022 г. нормы НК РФ, относящиеся к утрате права на УСН, были пересмотрены. «Упрощенцы» не теряют права на спецрежим, но обязаны использовать повышенные ставки налога, если (п. 1.1, 2.1 ст. 346.20 НК РФ в ред. Федерального закона от 31.07.2020 № 266-ФЗ):

- их доходы с начала года составили менее 200 млн., но больше 150 млн. руб.;

- среднее число работников составило менее 130, но более 100 человек.

НК РФ не разрешает регионам снижать ставки при такой ситуации. Поэтому закон СПБ не распространяется на указанные случаи. Если компания или ИП превысили лимиты по доходам и численности, но остались в допустимых пределах, с начала квартала, в котором это произошло, налог с дохода свыше 150 млн. руб. начисляется по ставке:

- 8% при объекте «доходы»;

- 20% при объекте «доходы-расходы».

Получив доход свыше 200 млн. руб. или набрав сотрудников более 130 человек, налогоплательщик лишится права на «упрощенку».

Налоги при УСН «доходы минус расходы»

Налогоплательщики на УСН освобождены от уплаты:

- налога на имущество, кроме объектов недвижимости, стоимость которых определена как кадастровая (это, в частности, офисные, торговые и сервисные помещения и здания);

- НДС (за редким исключением);

- налога на прибыль (для самозанятых лиц — НДФЛ), кроме доходов в виде дивидендов и доходов, облагаемых по особым ставкам.

Остальные налоги, сборы и взносы уплачиваются на общих основаниях.

О том, какими правилами при применении УСН руководствоваться в 2018-2019 годах в части страховых взносов, читайте в этой статье.

Если налогоплательщиками выбрана такая система налогообложения, как упрощенка «доходы минус расходы» со ставкой 15%, то они должны вести КУДиР. Необходимо иметь в наличии все документы, подтверждающие осуществление расходов и их оплату. Налогоплательщики-«упрощенцы» обязаны в общем порядке вести кассовые операции. А также сдавать налоговую и статистическую отчетность.

О возможности «упрощенца» не применять онлайн-кассы при оказании услуг населению (кроме услуг общественного питания) до 01.07.2019 читайте в публикации «Введена отсрочка по онлайн-кассам».

Налогоплательщики, которые выбрали налогообложение «доходы минус расходы», не освобождаются от выполнения обязанностей, предусмотренных для налоговых агентов. Кроме того, они должны соблюдать все нормы в отношении контролирующих лиц, если они владеют соответствующими долями в контролируемых иностранных компаниях.

Ставки для налогоплательщиков, пострадавших от пандемии коронавируса

В 2022 году в СПБ действовали пониженные ставки для еще одной категории налогоплательщиков – ИП и юрлиц, основной вид деятельности которых отнесен к отраслям, пострадавшим от коронавирусной пандемии (ст. 1.2 закона № 185-36). Перечень таких отраслей приведен в Приложении к закону № 185-36, а ставки составили:

- 3% для УСН «доходы»;

- 5% — для УСН «доходы минус расходы».

Для применения этих ставок также требовалось соблюдение условия о выплате средней зарплаты работникам в размере не ниже регионального МРОТ в 2022 году.

При расчете налога за 2022 год данные ставки не применяются.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

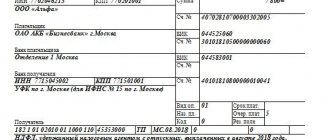

КБК для УСН доходы минус расходы на 2018-2019 годы

КБК — 20-значный код бюджетной классификации, который поделен на 4 основных блока. Каждая его цифра имеет определенный смысл и несет в себе необходимую информацию. КБК помогает избежать путаницы при зачислении платежей в бюджет либо во внебюджетные фонды. Указав неправильный код, налогоплательщик рискует «потерять» свой платеж в паутине бюджетной системы.

На нашем сайте вы всегда сможете найти актуальные КБК УСН доходы минус расходы. Об их значениях и отличиях от КБК для УСН «доходы» читайте здесь.

В этом же материале указано, какие изменения произошли в КБК по минимальному налогу с 2022 года.

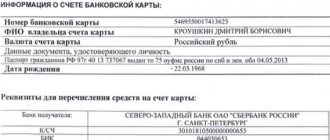

Не менее важным при перечислении налога является и правильное заполнение реквизитов платежного поручения. Банковские данные налогоплательщик должен уточнить в той налоговой инспекции, к которой он прикреплен для налогового учета.

Платежное поручение содержит множество полей, предназначенных для заполнения. Узнайте, как заполнить каждое поле платежки для уплаты налога по УСН доходы минус расходы, из статей «Реквизиты для оплаты УСН в 2022 году»и «Образец платежки при УСН доходы минус расходы в 2017 году».

Минимальные платежи

Если предприятие применяет УСН «Доходы – Расходы», ставка по налогу должна быть не менее 1% независимо от величины дохода. Исключение делают для ситуаций, когда доходных поступлений за весь налоговый период не было зафиксировано.

При получении даже небольшого дохода, который оказался меньше понесенных расходов или равен им, налог должен быть рассчитан по минимальной однопроцентной ставке.

Для субъектов предпринимательства, которые применяют упрощенную систему налогообложения, ставки на уровне 1% актуальны при соблюдении таких условий:

- расчет налогового обязательства ведется по принципу «Доходы минус Расходы»;

- за отчетный период были зафиксированы доходные поступления;

- разница между поступлениями денежных средств и производственными тратами оказалась нулевой или отрицательной.

В описанной ситуации по УСН ставки 2022 года в минимальном размере применяют к величине полученных доходов за отчетный интервал времени.

Подробнее об этом см. «Уплата минимального налога при УСН».

ИП на УСН «доходы минус расходы»

УСН «доходы минус расходы» применяется ИП на тех же условиях, которые действуют и для юрлиц (ст. 346.12 НК РФ):

- Они ведут деятельность, не запрещенную п. 3 ст. 346.12 НК РФ.

- Соблюдается установленный лимит годового дохода. При этом для начала применения режима 9-месячный предел ИП может не соблюдаться (письмо Минфина России от 01.03.2013 № 03-11-09/6114).

- Средняя численность наемных работников не превышает 100.

- Остаточная стоимость амортизируемых ОС составляет менее 150 000 000 руб.

У впервые зарегистрированных ИП, чья деятельность связана с производством, оказанием социальных услуг либо с научной деятельностью, есть право на применение в течение первых 2 лет работы льготной налоговой ставки в размере 0%.

Подробнее о льготных УСН-ставках читайте в этой статье.

УСН «доходы минус расходы» 15%: минимальный налог

Для упрощенцев, избравших объектом налогообложения при УСН «доходы минус расходы» (ставка 15%), установлен особый налог в размере 1% от всей суммы полученных в течение года доходов. Единый налог в установленном минимальном размере уплачивается в том случае, если расчетная сумма налога (налоговая ставка, умноженная на разность доходов и расходов) за год получается меньше минимальной.

Минимальный налог уплачивается по итогам года при сдаче налоговой декларации. При этом авансовые платежи налогоплательщики делают на основании произведенных в общеустановленном порядке расчетов.

О расчете минимального налога читайте в статье «Как рассчитать минимальный налог при УСН в 2018-2019 годах?».

Размеры региональных ставок

В субъектах РФ по УСН «Доходы минус Расходы» ставка может быть меньше базовой величины. Так, действующие правила допускают законодательное утверждение ставок этого типа в диапазоне 5 – 15% на уровне отдельного региона. Для снижения налоговой нагрузки в отношении деятельности упрощенцев власти субъекта РФ должны издать закон об изменении размера ставки по УСН. Право корректировать величину налоговой ставки региональным властям предоставлено и в отношении ставки УСН в 2022 году по объекту «Доходы». Колебания этой процентной ставки налога допустимы в пределах 1 – 6%. Каждое обновление величины этого показателя так же должно быть подкреплено законодательным актом.