Что такое НДС

НДС — косвенный налог, который платится при реализации товаров, услуг и имущественных прав. Его уплата происходит следующим образом.

- Фабрика заказывает лён для пошива партии летних платьев. Производитель ткани выставляет счёт с учётом НДС.

- Пока швеи отшивают платья, экономисты рассчитывают их себестоимость. Они смотрят, сколько денег затрачено на пошив. Уплаченный НДС за лён тоже входит в этот список, но записывается в «налоговый кредит».

- Платья готовы и их отправляют в фирменный магазин. В расчёт ценника входит себестоимость товара, доля на прибыль и сам НДС.

- Когда платья продали, компания считает прибыль. Из всей суммы вычитается 20%. Их уже оплатил покупатель. Дальше деньги уходят в ФНС.

Из всей ситуации видно, что налог платит предприниматель, но обеспечивает его покупатель.

Примеры заполнения кода периода

Коды периодов в отчетности по налогам обычно состоят из двух цифр, первая из которых служит как показатель принадлежности к определенному виду отчета — декларации по НДС, по налогам на прибыль, на имущество и т. д.

Первая цифра кода налогового периода декларации по НДС — 2 (либо 5 для отчета по НДС, если организация-заявитель реорганизуется/ликвидируется).

Вторая цифра кода периода зависит от номера квартала: цифра 1 означает первый квартал, 2 — второй квартал, 3 — третий квартал, 4 — четвертый квартал.

То есть код периода 21 в декларации по НДС означает, что это отчет за первый квартал:

А код периода 22 в декларации по НДС — это показатель отчета за второй квартал:

Код третьего квартала — 23, код четвертого квартала — 24.

Реорганизованная/ликвидируемая организация при заполнении декларации по НДС за первый квартал внесет в качестве кода цифры 51, а за второй квартал — код 52, третий квартал — 53, четвертый квартал — 54.

Если организации приходится сдавать уточненную декларацию, коды в уточненке заполняются по этим же правилам.

Что произойдет, если внести на титульном листе неправильный код периода — цифры, не соответствующие приложению № 3 к Порядку заполнения отчета по НДС? Как можно исправить обнаруженную ошибку?

Основные понятия НДС

Объект налогообложения НДС:

- реализация товаров, работ, услуг на территории России, передача имущественных прав (право требования долга, интеллектуальные права, арендные права, право постоянного пользования земельным участком и др.), а также безвозмездная передача права собственности на товары, результаты работ и оказания услуг;

- выполнение строительно-монтажных работ для собственного потребления;

- передача для собственных нужд товаров, работ, услуг, расходы на которые не учитываются при расчёте налога на прибыль;

- ввоз товаров на территорию РФ.

Плательщики НДС

— это российские организации и индивидуальные предприниматели, а также импортёры и экспортёры.

Налоговая ставка НДС

может быть равна 0%, 10% и 20%. Также существуют «расчётные ставки», равные 10/110 или 20/120. Они применяются при операциях, указанных в п. 4 ст. 164 НК РФ, например, при получении предоплаты за товары, работы, услуги.

Налоговая база по НДС

в общем случае складывается из стоимости реализуемых товаров, работ, услуг, с учётом акцизов для подакцизных товаров.

Налоговый период по НДС

— квартал.

Входящий НДС

— налог, уплаченный поставщикам и подлежащий вычету.

Исходящий НДС

— налог, полученный от потребителей при продаже товаров и услуг.

Что такое налоговый и отчетный период по НДС

Ответ на этот вопрос дает статья 163 Налогового кодекса РФ. Согласно этой статье, налоговый период по НДС составляет квартал для всех категорий плательщиков. Налогоплательщики определяют налог к уплате ежеквартально, так как налоговым периодом по НДС признается квартал. Нарастающим итогом с начала года этот фискальный сбор не определяется.

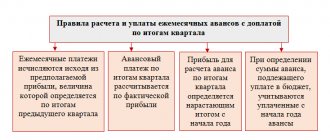

Уплата рассчитанного за квартал налога на добавленную стоимость производится тремя равными платежами. Перечисления необходимо делать до 25 числа каждого из трех месяцев, следующих за отчетным кварталом.

Например, при перечислении налога за 1 квартал в размере 300 000 руб. необходимо уплатить:

- 100 000 руб. — до 25 апреля;

- 100 000 руб. — до 25 мая;

- 100 000 руб. — до 25 июня.

Налогоплательщики, в соответствии со статьей 174 НК РФ, предоставляют в ИФНС декларацию по истечении налогового периода. Таким образом, для данного фискального платежа отчетный период равен налоговому.

Какой процент у налога

ФНС применяет три налоговые ставки для НДС.

- 0% — применяется в случаях, описанных в п.1 ст.164 НК РФ. К наиболее распространённому случаю относится экспорт товаров.

- 10% — облагаются продовольственные товары, товары для детей, периодические печатные издания, книги, медицинские товары.

- 20% — основная ставка НДС. Применяется во всех остальных случаях.

Важно отметить, что НДС могут облагаться не только товары. Налог уплачивается при импорте, строительстве без договора подряда и передаче услуг и товаров для личного пользования.

От НДС освобождены:

- работа органов госвласти;

- покупка и приватизация муниципальных и госпредприятий;

- инвестирование;

- реализация земельных участков;

- передача денег предприятиям, работающим на некоммерческой основе.

Причины отказа принятия НДС к вычету

Основной причиной отказа в использовании права на вычет является неправильно оформленный счет-фактура. При этом необходимо обратить внимание на то, что ошибки при оформлении такого документа, которые не создают проверяющим проблем с идентификацией сторон сделки, объекта налогообложения, рассчитанных сумм налога и ставки НДС, не являются основанием для отказа в их принятии. Эта норма прописана в п. 2 ст. 169 НК РФ.

См. также наш материал «Какие ошибки в заполнении счета-фактуры не критичны для вычета НДС?».

Также в вычете НДС будет отказано, если:

- отсутствуют первичные документы, подтверждающие приобретение товаров (работ, услуг);

- товары (работы, услуги) не были приняты к учету;

- купленные товары впоследствии использовались в деятельности, которая не облагается НДС.

На практике налоговая инспекция отказывает в вычете НДС в следующих случаях:

- отсутствие реализации в тот налоговый период, в котором заявлено право на вычет;

- использование вычета частично, то есть дробление суммы подлежащего вычету налога по одному счету-фактуре на несколько частей;

- налоговая инспекция уверена, что продавец уклоняется от уплаты НДС (в этом случае покупателя и продавца обвиняют в создании схемы для незаконного возмещения НДС из бюджета).

О действиях, которые позволяют оспорить отказ в вычете, читайте в материале «[ЛАЙФХАК] Отстаиваем вычет по НДС по «сомнительным» контрагентам».

Наиболее часто выявляемые ошибки при применении вычетов по НДС смотрите в материале «[ЛАЙФХАК] Как не надо уменьшать НДС к уплате».

Рассмотрим некоторые из этих случаев подробнее.

Вычет НДС при отсутствии реализации

Долгое время чиновники считали, что отсутствие реализации (налогооблагаемой базы) препятствует получению вычета по НДС. Однако по прошествии некоторого времени финансовое ведомство и ФНС России поменяли свою позицию. Так, чиновники признали, что наличие налоговой базы по НДС не является условием для вычета (см. письма Минфина России от 19.11.2012 № 03-07-15/148, ФНС России от 28.02.2012 № ЕД-3-3/[email protected]).

Поэтому если налоговая инспекция отказывает вам в вычете НДС, можете смело оспаривать такое решение. Заметим, что суды полностью поддерживают налогоплательщика. Например, Арбитражный суд Дальневосточного округа отклонил довод налоговой инспекции о том, что при отсутствии деятельности, направленной на получение дохода, вычет неправомерен. Судьи указали, что Налоговый кодекс РФ не содержит такого условия для вычета НДС, как наличие в налоговом периоде операций по реализации (постановления АС Дальневосточного округа от 17.11.2014 № Ф03-4979/2014, АС Западно-Сибирского округа от 07.12.2015 № Ф04-27771/2015 по делу № А46-2573/2015).

Дробление суммы вычета по одному счету-фактуре на несколько частей

С 2015 года неактуальным стал вопрос о возможности или невозможности дробления вычета. Редакция НК РФ, действующая с 2015 года, допускает осуществление вычета в течение 3 лет с момента принятия приобретения на учет (п. 1.1 ст. 172 НК РФ), в очень редких случаях ограничивая его полной суммой (абз. 3 п. 1, п. 4 ст. 172 НК РФ, письмо Минфина России от 19.12.2017 № 03-07-11/84699) предъявленного поставщиком налога.

О возможности раздробить вычет НДС по основным средствам читайте в статье «Вычет НДС по ОС частями разрешили?».

Как принимать к вычету «ввозной» НДС, читайте в материале «Ввозной» НДС: можно ли принимать к вычету частями?».

Как рассчитывается НДС

В интернете можно найти множество калькуляторов НДС. Но если вы не доверяете алгоритмам, можете рассчитать налог сами.

Расчёт НДС

Продолжим тему платьев. Фабрике нужно закупить ткань на 150 000 рублей. Чтобы понять, сколько составляет НДС из этой суммы, воспользуемся простой формулой:

НДС=Х*20/100

Получилось 30 000 рублей. Но вопрос в другом: вошёл ли налог в эти 150 000 рублей или его надо заплатить сверх. Разница в том, что в первом случае фабрика закупит ткани меньше.

Расчёт суммы с НДС

Чтобы рассчитать сумму с включённым НДС, применяем следующую формулу:

Хн = Х+Х*20/100

Получается, чтобы закупить ткани на 150 000 рублей «чистыми», фабрика заплатит 180 000 рублей.

Расчёт суммы без НДС

Если нужно выяснить, чему равна сумма закупки ткани без НДС, нужно применить такую формулу:

Х = Хн / 1,20

Если фабрика заплатила 150 000 рублей за ткань с учётом НДС, то фактически в цех пошива привезут льна на 125 000 рублей.

Как уменьшить НДС

Существует несколько законных способов уменьшения НДС:

- налоговый вычет;

- сниженные ставки налога — 0 и 10%;

- освобождение от НДС благодаря применению спецрежима;

- увеличение доли экспортных продаж;

- проведение необлагаемых операций;

- включение доставки в стоимость товара.

Прочие схемы могут вызвать подозрение у налоговой.

Налоговый вычет по НДС

Компания вправе уменьшить сумму налога на НДС, который ей предъявили поставщики. Это называется налоговым вычетом. На него можно претендовать в следующих случаях:

- НДС предъявили поставщики за товары, работы или услуги.

- Предприниматель уплатил НДС таможне при ввозе товара из-за границы.

- Налог предъявили продавцы имущественных прав.

ИП или компания, претендующая на вычет, должны документально подтвердить сам факт сделки, приобретение товаров для операций, на которые начисляется НДС и постановку товаров на учёт. Тогда сделка не вызовет подозрений у налоговой.

Документы для вычета НДС

Для того чтобы получить вычет, нужно подготовить пакет документов и направить в налоговую декларацию по НДС в электронном виде. В декларации нужно указать входящий и исходящий НДС, сумму налога к уплате.

В пакет документов входят:

- счета-фактуры от поставщиков;

- первичные документы от поставщиков, которые подтверждают, что сделка состоялась — товарные накладные, акты выполненных работ и т. д.;

- документы, подтверждающие постановку товаров, работ или услуг на учёт — акты приёмки, выписки из КУДиР.

Счета-фактуры от поставщиков надо зарегистрировать в книге покупок, а счета-фактуры, которые выставляли сами, — в книге продаж.

Затем налоговая проверит данные по сделкам. Если они не вызовут подозрений, больше ничего делать не нужно. Если у инспектора возникнут вопросы, он потребует подтверждающие документы. Отсутствие документов грозит выездной проверкой.

Принятие НДС к вычету: некоторые особенности

Прежде всего, для принятия НДС к вычету не имеет значения, была ли произведена оплата за приобретенный товар. Это значит, что покупатель может принять к вычету НДС даже при непогашенной кредиторской задолженности (письма Минфина России от 21.06.2013 № 03-07-11/23503, ФНС России от 03.09.2010 № ШС-37-3/10621, постановления ФАС Восточно-Сибирского округа от 25.02.2010 № А74-3115/2009, ФАС Центрального округа от 15.02.2011 по делу № А68-896/10).

По общему правилу с 01.01.2015 вычет НДС производится в полном объеме по расходам, которые нормируются для налога на прибыль. С указанной даты утратил силу абз. 2 п. 7 ст. 171 НК РФ, согласно которому вычет НДС производился в размере, соответствующем нормативу признания расходов для налога на прибыль.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы приняли НДС к вычету. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Исключение составляют расходы на командировки и представительские расходы. Вычет НДС по таким расходам продолжает нормироваться (п. 7 ст. 171 НК РФ).

Вычет налога на добавленную стоимость можно применять и в таких случаях:

- если купленные товары были оплачены за счет средств, субсидированных из муниципальных (региональных) бюджетов (письмо Минфина от 02.11.2012 № 03-07-11/475);

- компенсация понесенных затрат была произведена страховщиком (письмо Минфина от 29.07.2010 № 03-07-11/321);

- по желанию продавца оплата за товар была произведена третьей стороне, если это было прописано в договоре на поставку (письмо Минфина от 22.11.2011 № 03-07-11/320).

Льготы по НДС

Есть два варианта льготы, когда компания не платит НДС — обложение налогом по ставке 0% и освобождение от налога. Разница в том, что при нулевой ставке можно заниматься экспортом и международными авиаперевозками и заявлять к вычету входной НДС. Это значит, что налогоплательщик всё равно должен выставлять счета-фактуры, заполнять и сдавать декларации по НДС. Те, кто освобождён от уплаты налога, не сдают декларацию и не вправе заявлять вычеты.

Некоторые ИП и компании полностью освобождены от уплаты НДС, другие — по отдельным операциям.

Не обязаны платить НДС:

- ИП на ЕНВД, УСН и ПСН;

- участники проекта «Сколково»;

- ИП и компании на любых системах налогообложения, если за последние три месяца их выручка меньше 2 млн рублей. Чтобы получить такое освобождение, придётся подавать дополнительные документы.,

Компании на ЕСХН работают с особыми условиями. С 2022 года они платят НДС, если заработали за год больше установленной суммы:

- 90 млн рублей за 2022 год;

- 80 млн рублей за 2022 год;

- 79 млн рублей за 2022 год и т.д.

Чтобы получить льготу для ЕСХН, нужно подать документы на освобождение. В противном случае придётся платить НДС при любых доходах.

От НДС также освобождаются отдельные операции:

- денежные займы;

- реализация медицинских товаров и услуг;

- перевозка пассажиров;

- торговля акциями.

Полный перечень освобождённых от НДС операций содержится в ст. 149 НК РФ.

Также действует льгота по освобождению реализации от НДС для российских IT-компаний. Для того чтобы воспользоваться льготой, разработчикам необходимо включать своё ПО в реестр российских программ для ЭВМ.

Когда льготы не действуют

При импорте товаров.

Если ИП на спецрежиме ввозит товар из-за границы, ему придётся уплатить НДС.

Если выставлен счёт с НДС.

Спецрежимники могут по просьбе клиента выставить ему счёт с НДС. Но тогда ИП придётся в конце квартала подать декларацию и уплатить этот налог в бюджет.

Коды налоговых периодов по УСН

Согласно Приказу ФНС России от 26 февраля 2016 г. N ММВ-7-3/[email protected]

| Код | Наименование периода |

| 34 | Календарный год |

| 50 | Последний налоговый период при реорганизации (ликвидации) организации, а также при прекращении деятельности в качестве ИП |

| 95 | Последний налоговый период при переходе на иной режим налогообложения |

| 96 | Последний налоговый период при прекращении предпринимательской деятельности (в т.ч. в отношении которой налогоплательщиком применялась упрощенная система налогообложения) |