2020-11-23 4883

Компенсация отпуска при увольнении является правом или обязанностью работодателя? Трудовой кодекс дает однозначный ответ — предприятие обязано компенсировать бывшему сотруднику неиспользованные отпускные дни. Поэтому приступая к расчету и начислению данной выплаты важно учесть нюансы, касающиеся разных категорий работников и размера их трудового стажа. В материале рассмотрим разные случаи начисления отпускной компенсации и на конкретном примере разберем механизм ее расчета.

В каких случаях выплачивается компенсация за отпуск?

Согласно статьям 126-127 ТК РФ денежные компенсации сотрудникам предоставляются:

- при увольнении, а также при переводе на другое предприятие — за все неиспользованные дни отпусков;

- без увольнения — за часть отпуска, превышающую 28 дней.

На заметку!

Проработав даже пол месяца, сотрудник получает право на компенсацию за неиспользованные отпускные дни.

Это касается ежегодных оплачиваемых основных и дополнительных отпусков. Сотрудник имеет право на компенсацию независимо от:

- причины увольнения;

- профессиональной категории;

- условий работы — по срочному трудовому договору, по совместительству и т.д.

Выплаты при увольнении

Если работодатель выплачивает работнику, увольняемому по соглашению сторон сумму, не сопоставимую с его вкладом в деятельность фирмы, то есть сильно завышенную, ему нужно быть готовым к тому, что придется давать обоснование этой выплаты и ее экономической оправданности.

Выплаты при увольнении по соглашению сторон

Сначала вспомним нормы трудового законодательства об увольнении по соглашению сторон.

Трудовой договор может быть в любое время расторгнут по соглашению сторон трудового договора (ст. 78, п. 1 ч. 1 ст. 77 ТК РФ РФ).

Случаи и размеры выплачиваемых при прекращении трудового договора выходного пособия и других компенсационных выплат определяются трудовым договором (или дополнительным соглашением к трудовому договору, которое является неотъемлемой частью трудового договора) (ч. 4 ст. 178, ч. 2 ст. 307, ч. 1 ст. 9, ч. 3 ст. 57 ТК РФ).

При прекращении трудового договора выплата всех сумм, причитающихся работнику от работодателя, производится в день увольнения работника (ч. 1 ст. 140 ТК РФ).

Налоговый учет выплат при увольнении по соглашению сторон

Теперь рассмотрим особенности налогового учета этих выплат.

В общем случае, для отнесения выплат, производимых в пользу работника, в состав расходов для целей налогообложения прибыли необходимо как формальное, так и фактическое соответствие таких выплат требованиям НК РФ.

Одновременно должны выполняться два условия.

Первое – эти выплаты должны быть отражены в коллективном и (или) трудовом договоре либо в допсоглашениях к ним с обязательным указанием, что такие соглашения являются неотъемлемой частью коллективного или трудового договора (формальное соответствие).

Второе – выплаты должны носить производственный характер, они должны быть связаны с режимом работы и условиями труда (фактическое соответствие). Об этом говорится в письме ФНС от 28.07.2014 № ГД-4-3/[email protected]

Все выходные пособия, предусмотренные трудовыми договорами или отдельными соглашениями с работником, в том числе соглашениями о расторжении трудового договора, коллективными договорами и локальными нормативными актами, учитываются в составе расходов на оплату труда (п. 9 ст. 255 НК РФ).

Тем не менее, при отнесении выплат при расторжении трудового договора по соглашению сторон к расходам на оплату труда следует соблюдать осторожность.

Пункт 9 статьи 255 НК РФ лишь подтверждает возможность учесть в расходах на оплату труда выплаты по соглашению о расторжении трудового договора. Но эта прямая норма не означает, что дозволено учитывать любые расходы без каких-либо ограничений, не являющиеся экономически обоснованными. На это указано в Определении Верховного Суда РФ от 23.09.2016 № 305-КГ16-5939 по делу № А40-94960/2015.

Согласно пункту 1 статьи 252 НК РФ расходами признаются обоснованные (экономически оправданные) затраты, оценка которых выражена в денежной форме и при условии, что они произведены для осуществления деятельности, направленной на получение дохода. В силу пункта 49 статьи 270 НК РФ расходы, не соответствующие данным критериям при определении налоговой базы, не учитываются.

Экономическое обоснование выплат при увольнении по соглашению сторон

Экономически оправданными не могут признаваться расходы, произведенные вне связи с экономической деятельностью налогоплательщика, то есть, по существу направленные на удовлетворение личных нужд уволенных граждан за счет бывшего работодателя.

Вместе с тем, увольнение работника является завершающим этапом его вовлечения в деятельность работодателя. Поэтому однозначно признавать расходы, производимые при увольнении работников, не соответствующими требованиям пункта 1 статьи 252 НК РФ не корректно.

Однако в Письме Минфина от 09.03.2017 № 03-04-06/13116 сказано, что при значительном размере этой суммы и ее явном несоответствии обстоятельствам, характеризующим трудовую деятельность работника, на налогоплательщике лежит бремя раскрытия доказательств, обосновывающих природу произведенной выплаты и ее экономическую оправданность.

Об этом же говорят финансисты и в комментируемом письме.

Исходя из этого, выплачивая компенсацию в связи с увольнением по соглашению сторон, следует придерживаться следующего.

Судебная практика последних лет свидетельствует о том, что для признания выплаченных сумм в расходах они не должны существенно, в разы превышать трехкратный размер среднего месячного заработка работника.

Почему трехкратного?

Вспомним о налогообложении выплат при увольнении зарплатными налогами. С суммы превышения трехкратного размера (шестикратного — для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях) среднего месячного заработка работника нужно начислить:

- НДФЛ;

- страховые взносы, включая страховые взносы «на травматизм».

Это предусмотрено подпунктом 2 пункта 1 статьи 422 НК РФ и подпунктом 2 пункта 1 статьи 20.2 Федерального закона от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

В пределах трехкратного размера выплаты (шестикратного – для районов Крайнего севера) зарплатные налоги не взимаются. Так что трехкратный размер может служить критерием экономической обоснованности выплаты при увольнении по соглашению сторон.

Если же превышение все же допущено, но организация сочла его допустимым и собирается учитывать в налоговых расходах, в соглашении о расторжении договора, которое является неотъемлемой частью трудового договора, следует прописать как саму сумму, так и основание этого превышения.

Пример. Проводки по выплатам при увольнении

Предположим, при увольнении по соглашению сторон руководителя среднего звена фирма, согласно дополнительному соглашению к трудовому договору о прекращении трудовых отношений, выплачивает ему компенсацию (выходное пособие) в сумме 300 000 руб. Это на 30 000 руб. превышает трехкратный размер среднего месячного заработка работника. В дополнительном соглашении прописано, что данный работник передает дела другому сотруднику и проводит его первоначальный инструктаж.

Организация является плательщиком страховых взносов. Она платит их по общему тарифу 30%. Взносы на страхование от несчастных случаев на производстве и профессиональных заболеваний организация платит по тарифу 0,2%.

Компенсация перечислена на банковский счет работника.

В налоговом учете организация применяет метод начисления и расходы на оплату труда признает ежемесячно исходя из начисленной суммы (п. 4 ст. 272 НК РФ).

Бухгалтер должен сделать проводки:

Дебет 20 Кредит 70

– 300 000 руб. – начислена работнику компенсация (выходное пособие) при увольнении по соглашению сторон;

Дебет 70 Кредит 68

– 3900 руб. (30 000 руб. x 13%) – удержан НДФЛ с суммы, превышающей трехкратный размер среднего месячного заработка работника;

Дебет 20 Кредит 69

– 9060 руб. (30 000 руб. х 30,2%) – начислены страховые взносы с суммы, превышающей трехкратный размер среднего месячного заработка работника;

Дебет 70 Кредит 51

– 296 100 руб. (300 000 руб. — 3900 руб.) – выплачена сумма компенсации.

В данном случае превышение суммы выплаченной компенсации можно обосновать обязательством увольняющегося работника передать дела и провести инструктаж другого работника и учесть всю начисленную сумму в налоговых расходах.

Компенсация за отпуск без увольнения

На замену части отпуска денежной выплатой могут рассчитывать сотрудники, которым согласно Трудовому кодексу положены удлиненные или дополнительные отпуска. Но это только право, а не обязанность работодателя.

На заметку!

Если дополнительный отпуск для трудящегося во вредных или опасных условиях составляет более 7 обязательных дней, оставшаяся часть — может быть заменена компенсацией.

Компенсация за отпуск при увольнении со знаком минус

Сотрудник полностью не отработал год, но уже потратил весь отпуск и решил уволиться? В таком случае работодатель имеет право удержать сумму излишне выплаченных отпускных. Но так поступить он может далеко не всегда.

Работодатель может простить отпускной долг сотруднику. Но для этого придется оформить соответствующее соглашение и впоследствии выполнить пересчет налога на прибыль.

Какой механизм выплаты компенсации?

Для получения компенсации работающему сотруднику нужно подать заявление с указанием периода работы и количеством предоставленных за него за дней отпуска. Руководствуясь им работодатель издает указ о назначении соответствующей выплаты.

Компенсация отпуска увольняющемуся сотруднику должна быть выплачена в его последний рабочий день. Если же трудовые отношения не разрываются, компенсацию можно включить в зарплату за текущий месяц.

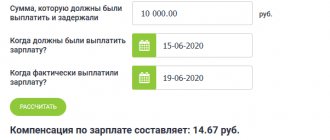

Уклонение от выплаты компенсации грозит работодателю и должностным лицам административными штрафами, а также дисциплинарными взысканиями. Если же нарушаются сроки выплаты — за каждый день задержки работнику начисляется дополнительная компенсация (статья 236 ТК РФ).

Как уволить сотрудника в 1с 8.3 Бухгалтерия

Чтобы уволить сотрудника из организации в программе Бухгалтерия предприятия 3.0 нужно зайти в раздел зарплата и кадры далее кадры пункт кадровые документы.

Создать документ увольнение. Данный документ делает только кадровые движения, компенсации при увольнении начисляются в документе «Начисление зарплаты».

В открывшемся документе заполняем поле сотрудник, дату увольнения и по какой статье ТК РФ был уволен. Для отражения увольнения в отчетах СЗВ-ТД и СТД-Р нужно поставить галку «Отразить в трудовой книжке». Если у сотрудника были вычеты и они должны применяться к начислениям после увольнения, тогда ставим соответствующую галку в документе. После внесения всех данный проводим документ, по кнопке печать можно выбрать для печати приказ об увольнении и справку для пособия по безработице.

Если кадровые документы в программе не ведутся, т.е. нет документов «Увольнение», «Кадровый перевод», «Прием на работу», тогда нужно зайти в раздел зарплата и кадры далее кадры и пункт сотрудники.

Пройти в сотрудника и в верхней части будет кнопка уволить. При нажатии откроется окно в котором указываем дату увольнения, нажимаем «Ок» и записываем карточку сотрудника. Печатные формы в данном случае будут доступны по кнопке печать из самой карточки сотрудника.

При необходимости кадровый учет можно включить в разделе главное далее настройки пункт функциональность.

Перейти на вкладку сотрудники и поставить галку «Кадровые документы». Без использования настройки кадровых документов данные об увольнении в отчетах СЗВ-ТД и СТД-Р нужно будет добавлять вручную.

Компенсация при увольнении начисляется в документе начисления зарплаты, который находится в разделе зарплата и кадры далее зарплата пункт все начисления.

Создаем документ начисления зарплаты по кнопке заполнить в табличной части будет расчет зарплаты по всем сотрудникам за месяц. Если нужно начисление только по увольняющемуся сотруднику, тогда добавить сотрудника в документ через кнопку подбор. Выделяем строку с нужным сотрудником потом кнопка начислить и выбираем начисление компенсация отпуска при увольнении.

В открывшемся окне указываем сумму компенсации, расчет компенсации в программе не автоматизирован. После указания суммы нажимаем по кнопке «Ок», сумма встанет в колонку начислено.

Если сотрудник отгулял отпуск авансом и с него нужно удержать, тогда в документе начисления зарплаты выбираем кнопку удержать. Так как в списке удержаний нет нужного выбираем новое удержание.

Указываем наименование и сумму удержания, автоматический расчет также не поддерживается. После внесения данных нажимаем кнопку «Ок». Удержание отразится в отдельной колонке.

Для отражения суммы удержания в проводках перейдем в раздел операции далее бухгалтерский учет пункт операции, введенный вручную.

Создаем документ операция и заводим проводку дебет 70 счета и кредит 91.01.

В таком методе при удержании за неотработанные дни отпуска не уменьшаются налоги и взносы. Для уменьшения нужно удержание завести как начисление, но с отрицательной суммой. Для этого зайдем в раздел зарплата и кадры далее справочники и настройки пункт настройки зарплаты.

В открывшемся окне перейти в пункт расчет зарплаты и перейти по ссылке «Начисления».

Создаем начисление удержания за использованный авансом отпуск с указанными настройками, сохраняем начисление по кнопке «Записать и закрыть».

В документе начисления зарплаты по кнопке начислить выбираем удержание за неотработанный отпуск и указываем сумму с минусом. Потом нажимаем «Ок» сумма начисления уменьшится, налоги и взносы пересчитаются.

Консультацию для Вас составила специалист нашей Линии консультаций.

Закажите тестовую консультацию по Вашей программе у нас по телефону.

*Для оказания консультации необходимо сообщить ИНН вашей организации, регистрационный номер вашей программы ( для программ 1С:Предприятие версии ПРОФ необходим активный договор 1С:ИТС ПРОФ)

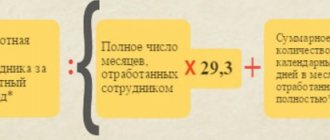

Рассчитываем средний дневной заработок

Для подсчета среднего дневного заработка нужно знать, какая зарплата начислялась сотруднику последние 12 месяцев и сколько из них он фактически отработал. Если за расчетный период оклад менялся, необходимо также применить правило индексации. В общем случае пользуются формулой:

На момент расчета сотрудники обычно не отрабатывают ровное количество месяцев. В таком случае пункт 35 Правил об отпусках предписывает:

- если сотрудник отработал большую часть месяца — учитывать его как полный;

- если сотрудник отработал менее половины месяца — не принимать его в расчет.

На заметку!

При расчете среднего заработка не принимаются во внимание материальная помощь и социальные выплаты.

Подсчитываем размер компенсации

Теперь, когда известны количество неиспользованных отпускных дней и средний заработок за 1 день, расчитать компенсацию по формуле не составит труда:

Разберем алгоритм расчета на конкретном примере:

Сотрудница подала заявление об увольнении 22 декабря 2022 года. На предприятии она работает с 12 ноября 2016 года. Ее средний заработок за день составляет 935,45 рублей. Ежегодный отпуск на данном предприятии — 28 дней. За время работы сотрудница использовала 52 дня отпуска.

- Определяем отпускной стаж сотрудницы: 22.12.18-12.11.16= 2 года 2 месяца. Тогда: Неиспользованные дни отпуска=2 года*28дней+28 дней/12*2 месяца-52 дня=8,67, округлим до 9 дней.

- Средний заработок известен, можем рассчитать размер компенсации: Сумма компенсации=935,45*9=8 419 рублей 5 копеек

Какими налогами облагается компенсация отпуска?

Независимо от используемой предприятием системы налогообложения, с компенсации отпуска нужно удержать НДФЛ и страховые взносы. При этом важно учесть несколько нюансов:

- При начислении подоходного налога датой получения дохода считать день выплаты компенсации.

- Сумму начисленного подоходного налога нужно занести нарастающим итогом в расчет 6-НДФЛ и отразить по коду доходов 2013 в 2-НДФЛ.

- Если компенсация отпуска выплачивается не по причине увольнения, нужно дополнительно начислить по ней ЕСН.

Чтобы быть в курсе актуальных изменений налогового законодательства и требований к составлению отчетности, участвуйте в вебинарах для бухгалтеров.

Для определении налога на прибыль в зависимости от используемого предприятием метода учета доходов и расходов компенсации включаются:

- в число прямых или косвенных расходов — при методе начисления;

- в расходы на момент выдачи сотруднику — при кассовом методе.

Бухучет невозвращенных подотчетных сумм

Рассмотрим ниже типовые транзакции по отражению расчетов с подотчетными лицами. Проводки сформированы исходя из инструкции к плану счетов, утвержденной приказом Минфина РФ от 31.10.2000 № 94н.

| Наименование операции | Дт | Кт |

| Выданы деньги подотчетнику | 71 | 50 (51) |

| Возвращена неиспользованная сумма аванса в рамках срока, на который выдан аванс | 50 (51) | 71 |

| Сотрудник не вернул аванс по окончании срока, на который он выдан | 94 | 71 |

| Удержан долг за счет зарплаты или окончательного расчета при увольнении | 70 | 94 |

| Отражена задолженность сотрудника перед организацией при невозможности удержать ее из зарплаты | 73 | 94 |

| Долг погашен сотрудником по истечении срока, на который выдан аванс | 50 (51) | 73 |

| Задолженность списана по истечении срока исковой давности или при прощении долга работодателем | 91.2 | 73 |

| По решению организации начислены страховые взносы на сумму невозвращенного долга | 91.2 | 69 |

| Удержан НДФЛ из окончательного расчета сотрудника при подписании соглашения между сотрудником и организацией о прощении долга по подотчету либо при отказе сотрудника вернуть долг | 70 | 68 |

Как отразить компенсацию в бухгалтерском учете?

В бухучете компенсацию нужно отразить в числе расходов на оплату труда проводками:

- Дебет 20 Кредит 70 — начислена компенсация (какая);

- Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ» — удержан НДФЛ;

- Дебет 70 Кредит 50(51) — выдана компенсация (какая).

Если же учреждение не является субъектом малого предпринимательства, в бухгалтерском учете должен быть создан резерв на оплату отпусков. В таком случае компенсация признают не текущим расходом, а выполнением ранее предусмотренного обязательства. После выплаты ее списывают в уменьшение резерва на оплату отпусков.

Бухгалтерский учет

Спецодежда отражается на счете 10. Обычно используют субсчета 10 и 11, соответственно, «Спецодежда и оснастка на складе» и «Спецодежда и оснастка в эксплуатации».

Если работник, увольняясь, сдает СИЗ на склад, отражается эта операция внутренней проводкой Дт10/10 Кт 10/11. Кроме того, могут использоваться следующие проводки:

- Дт94 Кт 10/11 – при сдаче на склад комиссией спецодежда признана негодной.

- Дт91/2 Кт 94 – ее стоимость включена в прочие расходы.

- Дт73 Кт 94 (91/1) — зафиксирована сумма не возвращенной сотрудником при увольнении спецодежды.

- Дт 70 Кт 73 – сумма СИЗ удержана из зарплаты работника.

- Дт 50 Кт 73 – сумма СИЗ внесена работником в кассу.

- Дт 51 Кт 73 – сумма СИЗ перечислена работником на счет организации.

- Д 94 К 10/11 – списана стоимость невозвращенной спецодежды.

- Д 91/2 К 94 – недостача спецодежды отражена в расходах.

Последние две проводки используются, если работник уже уволился, а компенсацию за СИЗ взыскать организации не удалось.

Бухгалтерский учет СИЗ производится на основании различных первичных документов, например, карточки выдачи СИЗ, ведомости учета выдачи спецодежды и др.

Главное

- Спецодежда является собственностью работодателя, и при увольнении работник обязан ее вернуть.

- Если работник отказывается возвращать спецодежду, ее стоимость может быть удержана из увольнительных выплат.

- Работодатель не имеет права удерживать из выплат работнику более 20% (в исключительных случаях 50%).

- С госпособий и выплат компенсационного характера, аналогичных сумм удержание не производят.

- Возврат спецодежды фиксируют внутренней проводкой по счету 10.

- Если одежда пришла в негодность, получить компенсацию за нее от уволенного сотрудника не удалось, используют счет 94.

- Компенсацию за спецодежду проводят по счету 91/1 или 94, в корреспонденции со счетом 73, погашение сумм со стороны работника отражают по кредиту 73, в корреспонденции со счетами выплат денежных средств или расчетов по оплате труда.

Резюме

Итак, мы выяснили, что компенсация за отпуск может предоставляться при увольнении и некоторым категориям работающих сотрудников. В общем случае она рассчитывается пропорционально отпускному стажу, а в случае изменения оклада — подлежит индексации. Данная выплата облагается НДФЛ, страховыми взносами и в обязательном порядке должна быть отражена в бухгалтерском учете.

Не останавливайтесь на бухучете! Пройдите комплексный курс «IPFM: Профессиональный финансовый директор», чтобы изучить МСФО, основы внутреннего аудита, управленческий учет и стратегический менеджмент. Зарегистрируйтесь и пройдите 1-й модуль курса бесплатно!

Курс Профессионального финансового директора

Чем еще, кроме бухучета, вы хотели бы заниматься?

Сотрудник не вернул долг по подотчету: общая информация

Если сотрудник не вернул неиспользованный аванс или его оставшуюся часть в установленный работодателем срок, то согласно ст. 137 ТК РФ организация или ИП может вычесть сумму этого аванса из зарплаты, но не позднее месяца со дня окончания срока для его возврата и если сотрудник согласен с размером и основанием удержания. В письме Роструда от 09.08.2007 № 3044-6-0 говорится о том, что необходимо получить письменное согласие работника на удержание. Удержание производится на основании приказа, утвержденного руководителем.

ВНИМАНИЕ! С 30.11.2020 правила выдачи подотчета упростили. Теперь в заявлении на выдачу денег под отчет не обязательно указывать сумму аванса и срок, на который выдают подотчетные суммы. Срок организация устанавливает самостоятельно. Требование о представлении авансового отчета в трехдневный срок исключили. Также работодателям разрешили оформлять один приказ на несколько выдач наличных денег одному или нескольким работникам. В этом случае нужно указать фамилию, сумму и срок, на который выдают деньги, по каждому работнику.

Какие еще нововведения в порядке учета кассовых операций вступили в действие с 30.11.2020, рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал.

Еще одна возможность вернуть долг подотчетника — удержать его из суммы окончательного расчета при увольнении. При увольнении сотрудник чаще всего получает обходной лист, в котором должны стоять подписи ответственных лиц, подтверждающие факт того, что за сотрудником не числится никаких задолженностей. Так бухгалтер, ответственный за расчет, будет в курсе долга сотрудника или не забудет это проверить самостоятельно. Удержание из окончательного расчета работника возможно только с согласия работника, так же как и удержание из ежемесячной зарплаты (ст. 137 ТК РФ).

Необходимо помнить, что при каждой выплате зарплаты удержать из нее можно не более 20% (ст. 138 ТК РФ). Если удержанной при увольнении суммы не хватит для покрытия долга, то остаток работник должен вернуть в кассу самостоятельно.

Как удержать из зарплаты невозвращенные подотчетные суммы, узнайте в готовом решении от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Если увольняющийся не согласился вернуть долг, а сумма расчета не покрыла его полностью, то организация вправе подать на этого сотрудника в суд. Подать иск нужно успеть в течение года с даты, когда закончился срок, на который давались деньги под отчет (ст. 392 ТК РФ). Если суд не увенчался успехом либо организация решила туда не обращаться, по истечении срока исковой давности задолженность по подотчету списывается в состав прочих расходов в бухгалтерском учете, а в налоговом может быть учтена во внереализационных расходах согласно подп. 2 п. 2 ст. 265 НК РФ. Общий срок исковой давности равен 3 годам (ст. 196 ГК РФ).